هفته پیش رو

- انتشار گزارش NFP و CPI منطقه یورو در روز جمعه مهمترین رویدادهای هفته آینده

- صورتجلسه نشست FOMC و شاخص PMI موسسه ISM برای دلار آمریکا بسیار مهم خواهند بود

- گزارش اشتغال کانادا و شاخص PMI چین نیز ممکن است توجهات را به خود جلب کنند

همه نگاهها به شرط بندیها بر روی کاهش نرخ بهره

دلار آمریکا در سال ۲۰۲۳ نوسانات زیادی را تجربه کرد، زیرا انتظارت برای چرخش سیاستی از طرف فدرال رزرو بارها توسط دادههای اقتصادی قوی و غافلگیرکننده (که اغلب از عملکرد قوی بازار کار آمریکا ناشی میشوند) برآورده نشدند. اما به نظر میرسد معاملهگران این بار مطمئنتر هستند که به چرخش در سیاست فدرال رزرو نزدیک شدهایم، زیرا خود آقای پاول، رئیس فدرال رزرو، سرنخهای ظریفی در مورد آن به بازارها داده است.

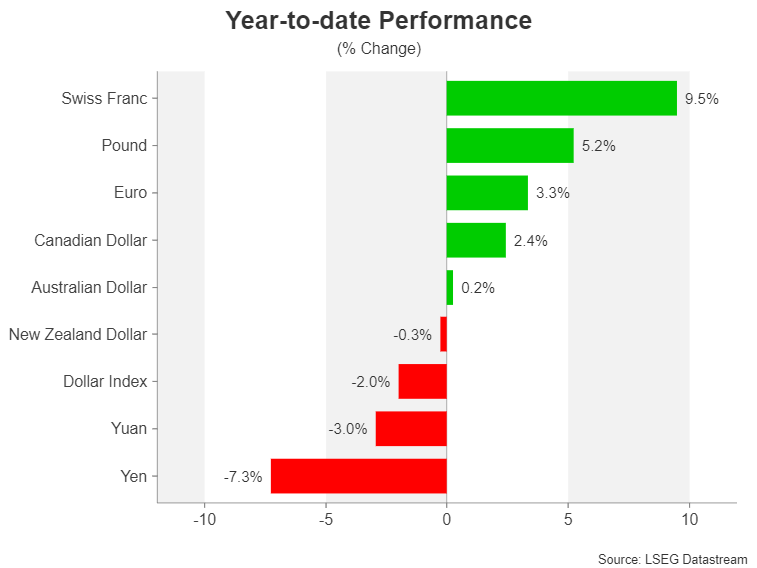

بنابراین، علیرغم بازگشت قدرتمند دلار در فصلهای تابستان و پاییز، به نظر میرسد که شاخص دلار آمریکا سال ۲۰۲۳ را با زیان تقریباً ۳ درصدی به پایان خواهد رساند. دلیلی اصلی رالی دلار، رشد بازده اوراق قرضه خزانهداری بود که از وقتی انتظارات برای کاهش شدید نرخ بهره در سال آینده افزایش یافت، کاهش زیادی را تجربه کرده است.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

عملکرد ارزهای اصلی در سال ۲۰۲۳

احتمال کاهش تجمعی نرخ بهره برای سال ۲۰۲۴ به سرعت به سمت ۱.۶۰ درصد در حال حرکت است. این موضوع بنظر اغراقآمیز میرسد چرا که اقتصاد ایالات متحده در رکود نیست و مقامات فدرال رزرو تنها حدود سه کاهش ۰.۲۵ درصدی نرخ بهره را در سال آینده پیشبینی میکنند. صورتجلسه نشست ماه دسامبر که باعث شکل گیری این پیشبینیها شد، قرار است ذر روز چهارشنبه منتشر شود و اعضای FOMC ممکن است سعی کنند از این صورتجلسه برای تقویت دیدگاه خود مبنی بر اتخاذ یک سیاست نسبتاً تسهیلی در چند سال آینده استفاده کنند.

یک گزارش اشتغال متعادل

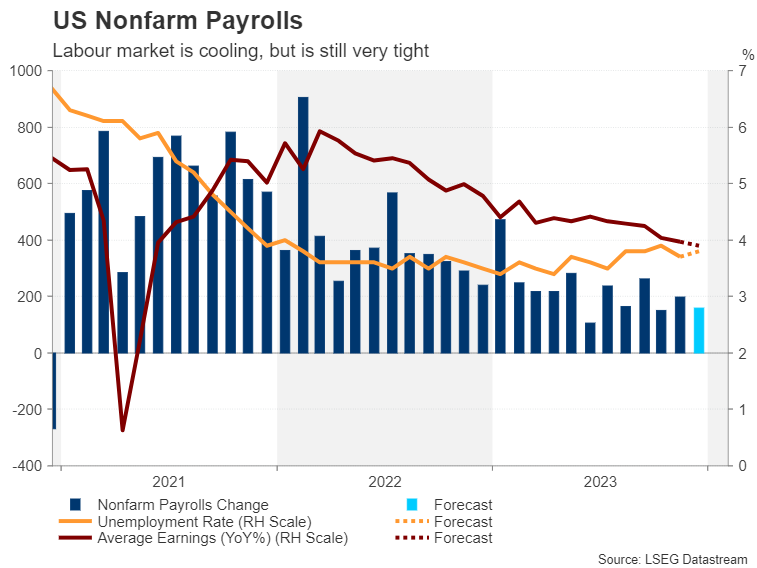

سرنخ دیگر در مسیر نرخ بهره، دیدگاه سیاستگذاران در مورد بازار کار خواهد بود، زیرا آنها اخیراً نشان دادهاند که با کاهش تورم، تمرکز آنها بر دیگر معیار مهم برای فدرال رزرو یعنی اشتغال، افزایش خواهد یافت.

شاید به همین دلیل است که آقای پاول تمایل دارد سیاست را به سمتی هدایت کند که باعث کاهش ترس از نگه داشتن نرخ بهره در سطوح محدودکننده برای مدتی طولانی شود، زیرا چنین کاری میتواند نرخ بیکاری را افزایش دهد. با این حال، از نظر بازار کار تا کنون شرایط بسیار خوب بوده است. رشد اشتغال کند شده است، اما شرکتها کارکنان خود را به تعداد زیاد اخراج نمیکنند و اجازه میدهند دستمزدها با سرعت متوسطی افزایش یابند.

تحلیلگران انتظار ندارند شرایط در ماه دسامبر تغییر زیادی کرده باشد. پیشبینی میشود در گزارش NFP تعداد ۱۵۸ هزار شغل اضافه یافته شده باشد که نسبت به ۱۹۹ هزار شغل در ماه نوامبر کاهش یافته است، در حالی که پیشبینی میشود نرخ بیکاری اندکی افزایش یابد و به ۳.۸ درصد برسد. پیشبینی نمیشود که میانگین درآمد تغییری در شرایط ایجاد کند، زیرا انتظار میرود نرخ درآمد ماه به ماه ۰.۳ درصد باشد و نرخ سال به سال ۳.۹ درصد باشد، نرخ قبلی ۴ درصد بود.

نمودار گزارش NFP ایالات متحده: فرصتهای شغلی در حال کاهش هستند، اما بازار کار همچنان با کمبود نیروی کار روبرو است

آیا بازارها غافلگیر خواهند شد؟

با توجه به اعتقاد قوی سرمایهگذاران مبنی بر اینکه فدرال رزرو به زودی کاهش نرخ بهره را آغاز خواهد کرد، بعید است اختلاف جزئی در نرخ اصلی گزارش NFP با انتظارات، باعث واکنشی شدید از جانب دلار آمریکا شود. از طرفی هم احتمال انتشار یک گزارش NFP بسیار ناامیدکننده خیلی کم است زیرا در ماهی که گذشت، تغییرات هفتگی آمار مدعیان بیکاری بسیار پایین بوده است. بنابراین اگر قرار باشد بازار غافلگیر شود، دلیلش انتشار یک گزارش NFP داغ خواهد بود.

اگر چنین اتفاقی بیفتد، دلار آمریکا میتواند همراه با بازده اوراق قرضه افزایش پیدا کند، در حالی که بازار سهام بخاطر فروش سرمایهگذاران از روی ترس به دلیل عقب نشینی از شرط بندیها بر روی کاهش نرخ بهره به دلیل گزارش مثبت NFP، سقوط میکند. اما در صورتی که دادههای اشتغال نتوانند مسیر جدیدی را ارائه دهند، تمرکز سرمایهگذاران احتمالاً به سمت سایر دادههای اقتصادی، جلب خواهد شد.

دیگر دادههای مهم هفته آینده عبارتند از: شاخصهای PMI بخش تولیدی و بخش خدماتی به گزارش موسسه ISM به ترتیب در روزهای چهارشنبه و جمعه، آمار فرصتهای شغلی در روز چهارشنبه، آمار اخراج نیروی کار به گزارش موسسه Challenger در پنجشنبه و شاخص سفارشات کارخانجات در روز جمعه.

وجود بعضی ریسکها در پیش روی دلار استرالیا و کانادا

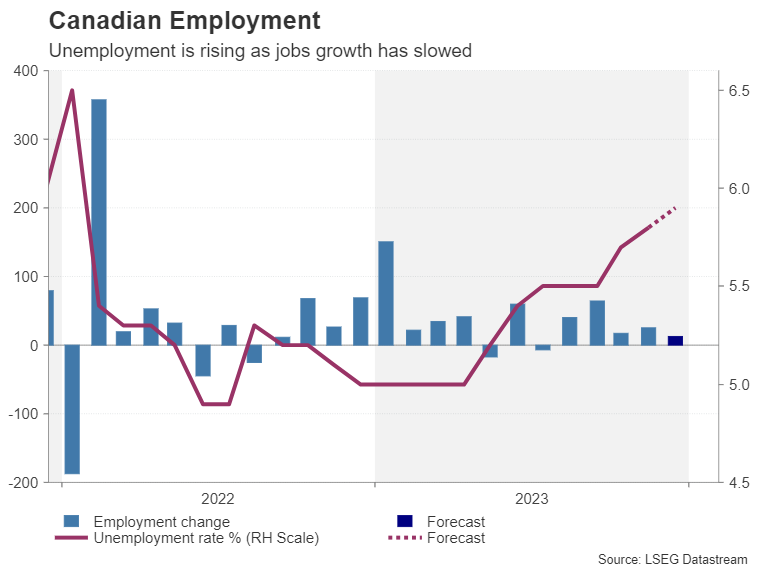

معاملهگران دلار کانادا بازار کار کانادا را زیر نظر خواهند داشت، زیرا اخیراً شرط بندیها بر روی کاهش نرخ بهره توسط بانک مرکزی کانادا نیز افزایش یافته است. دلار کانادا در مسیری قرار دارد که در سال ۲۰۲۳ حدود ۲.۵ درصد در برابر همتای آمریکایی خود افزایش مییابد که تا حدودی بهتر از سایر ارزهای کالا محور، مثل دلار استرالیا و دلار نیوزلند است. روابط اقتصادی کمتر با چین و موضع بدون شک هاوکیشتر بانک مرکزی کانادا به عملکرد بهتر دلار کانادا در برابر دلار استرالیا و دلار نیوزلند کمک کردهاند.

با این حال، اگر رکود در رشد اقتصادی، بانک مرکزی کانادا را مجبور به آغاز کاهش نرخ بهره کند، سال ۲۰۲۴، سال سختی برای دلار کانادا خواهد بود. نرخ بیکاری این کشور از ماه می به طور پیوسته در حال افزایش بوده است و انتظار میرود دادههای روز جمعه نشان دهند که در ماه دسامبر نرخ بیکاری افزایش یافته و به ۵.۹ درصد رسیده است.

نمودار اشتغال در کانادا: با کاهش رشد اشتغال، نرخ بیکاری در حال افزایش است

اگرچه اشتغال در این دوره رو به افزایش بوده است، اما نتوانسته همگام با رشد تعداد جویندگان کار حرکت کند. پیشبینی میشود که اقتصاد در ماه دسامبر تنها ۱۳.۲ هزار شغل ایجاد کرده باشد. با این وجود، رشد دستمزدها همچنان بالا است و در سطح ۵ درصد باقی میماند، بنابراین در روز جمعه سرمایهگذاران رشد دستمزدها را در کنار شاخص مدیران خرید به گزارش موسسه آیوی، زیر نظر خواهند داشت.

دادههای PMI نیز برای دلار استرالیا مهم خواهند بود زیرا دو سری از دادههای اقتصادی برای چین در هفته آینده منتشر میشوند، نظرسنجی رسمی دولت چین در روز یکشنبه و شاخص مدیران خرید چین (کایکسین) در روز سهشنبه. هر گونه کاهش سرعت رشد در PMI بخش تولیدی چین در ماه دسامبر میتواند سنتیمنت ریسک پذیری را در ابتدای سال تضعیف کند و بازار سهام و همچنین دلار استرالیا را تحت تأثیر قرار دهد.

روند نزولی تورم منطقه یورو میتواند معکوس شود

ارزی که احتمالاً جایگاه میانی را در جدول ارزهای اصلی در سال ۲۰۲۳ به خود اختصاص خواهد داد، یورو است. یورو در سالی که گذشت فراز و نشیبهای خاص خود را داشته است، اما در مجموع، توسط بانک مرکزی اروپا که بیش از آنچه پیشبینی میشد هاوکیش بود، مورد حمایت قرار گرفت. با این حال، این احتمال وجود دارد که در سال ۲۰۲۴، بانک مرکزی اروپا مجبور شود بخاطر اقتصاد ضعیف منطقه یورو، نرخ بهره را بیشتر از فدرال رزرو کاهش دهد. با این حال، کاهش سریعتر بازده اوراق قرضه در ایالات متحده نسبت به منطقه یورو نشان میدهد که یورو در بحبوحه گمانهزنیها در مورد کاهش نرخ بهره، عملکرد بهتری نسبت به بقیه داشته است.

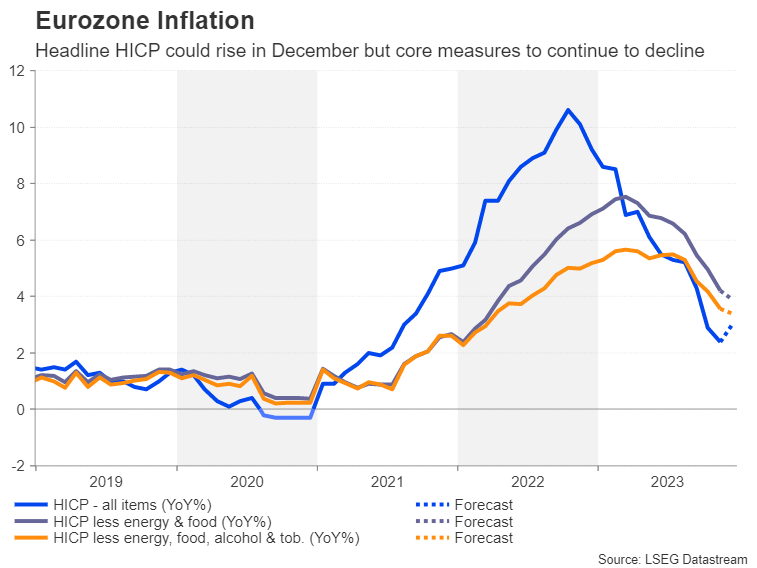

برخلاف فدرال رزرو، بانک مرکزی اروپا در مورد ارائه هرگونه سیگنال مبنی بر چرخش در سیاست خود قبل از اینکه مطمئن شود تورم به خوبی و واقعاً به سمت ۲ درصد پیش میرود، محتاطانه عمل کرده است و میکند. انتشار flash CPI برای ماه دسامبر در روز جمعه احتمالاً این رفتار محتاطانه از طرف بانک مرکزی اروپا را توجیه خواهد کرد. پیشبینی میشود که CPI اصلی از ۲.۴ درصد به ۳.۰ درصد (سال به سال) در ماه دسامبر افزایش یافته باشد، که نشان میدهد هنوز راه زیادی تا تثبیت تورم در محدوده هدف ۲ درصدی باقی مانده است.

نمودار تورم منطقه یورو: تورم اصلی میتواند در ماه دسامبر افزایش یابد اما تورم هسته همچنان به کاهش خود ادامه میدهد

با این حال، پیشبینیها برای معیارهای اساسی تورم دلگرمکنندهتر هستند، به طوری که پیشبینی میشود CPI هسته که شامل قیمت غذا، انرژی، تنباکو و الکل نمیشود از ۳.۶ درصد به ۳.۴ درصد (سال به سال) کاهش یابد.

اگر این چنین شود، سرمایهگذاران ممکن است شرط بندیهای خود بر روی کاهش نرخ بهره را حفظ کنند، به این معنی که ممکن است هیچگونه رشد بیشتری در جفت ارز EURUSD به واسطه افزایش در تورم اصلی رخ ندهد.

منبع: XM