انباشت پولی

در اقتصاد کلان عرضه یا موجودی پول به حجم کل پولی که توسط مردم در یک ناحیه و زمان خاص نگهداری میشود، گفته میشود. روشهای مختلفی برای تعریف پول وجود دارد، اما معیارهای استاندارد معمولا شامل وجه در گردش (پول نقد فیزیکی) و سپردههای جاری (داراییهای قابل دسترس سپردهگذاران در دفاتر موسسات مالی) میشود. بانک مرکزی یک کشور ممکن است بسته به اهداف خود از تعاریف مختلفی برای پول استفاده کند.

دادههای عرضه پول معمولا توسط سازمانهای دولتی یا بانک مرکزی هر کشور ثبت و منتشر میشود. تحلیلگران بخش دولتی و خصوصی تغییرات عرضه پول را رصد میکنند، زیرا معتقدند این تغییرات میتواند بر سطوح قیمت اوراق بهادار، تورم، نرخ ارز و چرخه تجاری تأثیرگذار باشد. رابطه بین پول و قیمت از لحاظ تاریخی با نظریه کمیت پول مرتبط بوده است. برخی شواهد تجربی از رابطه مستقیم موجود بین رشد عرضه پول و تورم بلندمدت قیمت (حداقل در مواردی که افزایشی سریع در عرضه رخ داده است) حکایت دارند. بهعنوان مثال، کشوری مانند زیمبابوه که افزایش بسیار سریعی در عرضه پول خود داشت، شاهد افزایش بسیار سریع قیمتها نیز بود (ابر تورم). این مثال یکی از دلایل اتکا به سیاست پولی بهعنوان ابزاری برای کنترل تورم است.

انباشت پولی چیست؟

انباشت پولی دسته وسیعی هستند که منابع پولی در یک اقتصاد را اندازهگیری میکنند. در ایالاتمتحده، برای اشاره به انباشتهای پولی استاندارد شده از عبارات زیر استفاده میشود:

- M0: سکه و پول کاغذی در گردش به همراه ذخایر بانکی موجود نزد بانک مرکزی که بهعنوان پایه پولی نیز شناخته میشود.

- M1: تمام موارد شامل M0، بهاضافه چکهای مسافرتی و سپردههای مطالبه شده

- M2: همه موارد شامل M1، بهاضافه ارزش بازار سرمایه و سپردههای پسانداز

یک گروه قدیمی هم به نام M3 وجود دارد که شامل سپردههای بالای ۱۰۰ هزار دلار و وجوه موسساتی میشود که از سال ۲۰۰۶ دیگر توسط فدرال رزرو در نظر گرفته نمیشود، اما همچنان توسط برخی تحلیلگران مورد استفاده قرار میگیرد.

نکات کلیدی

- انباشت پولی، روش رسمی حسابداری پولهایی نظیر وجوه نقد یا وجوه بازار سرمایه است.

- از انباشت پولی برای اندازهگیری منابع پولی در اقتصاد ملی استفاده میشود.

- پایه پولی شامل تمام نقدینگی در گردش بهاضافه بخش ذخیره نگهداری شده نزد بانک مرکزی است.

- فدرال رزرو از انباشت پولی بهعنوان معیاری برای چگونگی تاثیر عملیات بازار باز بر اقتصاد استفاده میکند.

پایه پولی نوعی انباشت است که بهطور گسترده مشاهده نمیشود و با منابع پولی متفاوت بوده، اما با این وجود بسیار مهم است. پایه پولی شامل تمام نقدینگی در گردش بهاضافه بخش ذخیره نگهداری شده نزد بانک مرکزی است. به پایه پولی گاهی پول پر قدرت (HPM) نیز گفته میشود، چراکه از طریق فرآیند بانکداری ذخیره کسری (بخشی از وجه باید توسط بانکها نزد بانک مرکزی سپردهگذاری شود) قابلیت افزایش دارد.

M1 معیار محدودی است که پول فیزیکی، سپردهها، چکهای مسافرتی و سایر سپردههای قابلبرداشت را شامل میشود. M2 علاوه بر M1، شامل موارد دیگری نیز است مانند سپردههای سرمایهگذاری، اوراق بهادار در بازار سرمایه، صندوقهای سرمایهگذرای مشترک و سایر سپردهها که به آنها «شبه پول» گفته میشود. این داراییها نسبت به داراییهای M1 نقدشوندگی کمتری دارند و چندان در تبادلات استفاده نمیشوند، اما میتوان به سرعت آنها را به پول نقد یا سپردههای قابلدریافت تبدیل کرد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

۵.۲۵ تریلیون دلار: پایه پولی ایالاتمتحده تا سپتامبر ۲۰۲۱

فدرال رزرو از انباشت پولی بهعنوان معیاری برای اندازهگیری تاثیر عملیات بازار باز نظیر عرضه اوراق یا تغییر نرخ تنزیل بر اقتصاد استفاده میکند. سرمایهگذاران و اقتصاددانان انباشت پولی را بهدقت زیر نظر دارند تا تصویر دقیقتری از اندازه پول کشور ارائه دهند. با بررسی گزارشات هفتگی M1 و M2 میتوان نرخ تغییر انباشت پولی و سرعت کلی گردش پول را به دست آورد.

بیشتر بخوانید: پایه پولی (monetary base) چیست؟

اثرات انباشتهای پولی

مطالعه انباشت پولی میتواند اطلاعات قابل توجهی در مورد ثبات مالی و سلامت کلی اقتصاد یک کشور ارائه دهد. بهعنوان مثال انباشت پولی که رشد سریعی دارد، ممکن است منجر به ترس از تورم بالا شود. اگر حجم پول در گردش نسبت به مقدار مورد نیاز برای پرداخت در قبال کالا و خدمات بیشتر باشد، احتمالا قیمتها بهزودی افزایش خواهند یافت. اگر نرخ تورم افزایش پیدا کند، بانک مرکزی ممکن است نرخ بهره را بالا ببرد و یا رشد عرضه پول را متوقف کند.

مقدار پولی که فدرال رزرو به اقتصاد اضافه میکند، نشانه خوبی برای سنجش میزان سلامت اقتصادی است.

برای مدتها درک انباشت پولی، به منزله کلیدی برای درک اقتصاد، اقدامات بانکهای مرکزی و سیاستهای آنها محسوب میشد. اما در چند دهه گذشته ارتباط میان نوسانات منابع پولی با معیارهای مهمی نظیر تورم، تولید ناخالص داخلی (GDP) و بیکاری، کمتر و کمتر شده است. میزان پول اضافهشده به اقتصاد نشانه روشنی از سیاستهای بانک مرکزی است. در مقایسه با M2 ، GDP همچنان معیار خوبی برای اندازهگیری تورم احتمالی است.

مثالی از دنیای واقعی

به گزارش اکونومیست، مردم سودان در واکنش به تورم ۷۰ درصدی در اقتصاد و افزایش قیمت مواد غذایی، خواستار استعفای عمر البشیر، رئیس جمهور این کشور هستند. همین وضعیت در زیمباوه نیز مشاهده میشود، جاییکه اوراق بانک مرکزی که نوعی انباشت پولی هستند، به دلیل ترس از ابرتورم ناشی از افزایش قیمت سوخت توسط دولت در حال افزایش است.

تعریف منابع پولی: انواع و چگونگی تاثیر آن بر اقتصاد

منابع پولی و تاثیر آن بر اقتصاد

منابع پولی

به تمام ارزها و داراییهای نقد شونده موجود در اقتصاد در یک تاریخ معین منابع پولی گفته میشود. منابع پولی (عرضه پول) تقریبا شامل پول نقد و سپردههایی میشود که میتوان به آسانی آنها را بهعنوان وجه نقد استفاده کرد. دولتها از طریق ترکیبی از بانکهای مرکزی و خزانهداری به انتشار سکه و اسکناس میپردازند. قانونگذاران بانکی از طریق تعیین الزامات نگهداری ذخایر، نحوه اعطای اعتبار و سایر موارد بر بانکها، منابع پول در اقتصاد را کنترل میکنند.

نکات کلیدی

- منابع پولی با تورم رابطه مستقیم دارد.

- منابع پولی به مقدار ارز در گردش و یا وجه نقد در یک اقتصاد اشاره دارد.

- معیارهای متنوع منابع پولی گاهی موارد غیر نقدی نظیر بدهی و اعتبار را هم شامل میشوند.

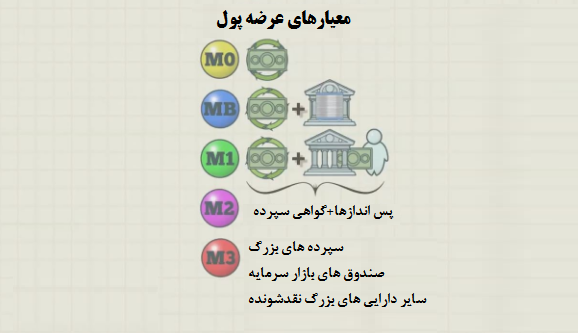

معیارهای عرضه پول

درک منابع پولی

اقتصاددانان با استفاده از کنترل نرخ بهره و افزایش و کاهش جریان پولی در اقتصاد به تحلیل منابع پولی و سیاست های حول آن میپردازند. تجزیهوتحلیل بخش دولتی و خصوصی به دلیل تأثیرات احتمالی منابع پولی بر سطوح قیمت، تورم و چرخه تجاری انجام میشود. در ایالاتمتحده، سیاست فدرال رزرو مهمترین عامل تعیینکننده منابع پولی است. منابع پولی به حجم پول در گردش (money stock) نیز معروف است.

به گزارش فدرال رزرو، در دسامبر ۲۰۲۱ منابع پولی M1 به رکورد ۲۰.۵۵ تریلیون دلار رسید.

تاثیر منابع پولی بر اقتصاد

افزایش منابع پولی معمولا با کاهش نرخ بهره همراه است که منجر به افزایش سرمایهگذاری، افزایش درآمد مصرفکنندگان و در نهایت تحریک قیمتها میشود. کسبوکارها مجبور به افزایش سفارش مواد اولیه و تولیدات خود میشوند. افزایش فعالیتهای تجاری نیز موجب افزایش تقاضا برای نیروی کار خواهد شد. اگر منابع پولی یا نرخ رشد آن کم شود، این اتفاقات در جهت عکس رخ خواهند داد.

تغییر در منابع پولی یک عامل کلیدی در تعیین مسیر اقتصاد و چرخههای تجاری است. مکتبهای فکری اقتصادی که به شدت بر نقش منابع پولی تمرکز دارند عبارتند از: نظریه کمیت پول اروینگ فیشر (Quantity Theory of Money)، پولگرایی (Monetarism) و نظریه چرخههای اقتصادی اتریشی Austrian Business) (Cycle Theory. از نظر تاریخی رابطه مستقیم منابع پولی با تورم و سطوح قیمتها اثبات شده است. اما از سال ۲۰۰۰ این رابطه به ناپایداری گرویده و قابلیت اطمینان خود را بهعنوان راهنمای سیاستهای پولی از دست داده است. هرچند معیارهای منابع پولی به صورت گسترده مورد استفاده قرار میگیرند، اما سایر دادههای اقتصادی نیز جای خود را در میان اقتصاددانان و فدرال رزرو باز کردهاند.

منابع پولی چگونه اندازهگیری میشود؟

انواع مختلف پول موجود در منابع پولی براساس نوع و اندازه حسابهای که دارایی در آن قرار دارد به دسته هایی نظیر M2، M1، M0 و M3 تقسیم میشوند. همه این دستهها ممکن است بهطور کامل مورد استفاده قرار نگیرند و یا هر کشور از دستهبندی مختص خود استفاده کند، اما به صورت کلی، منابع پولی منعکسکننده انواع نقدینگی در اقتصاد است.دادههای منابع پولی معمولاً توسط دولت یا بانک مرکزی به صورت دورهای جمعآوری، ثبت و منتشر میشود. فدرال رزرو در ایالاتمتحده مقدار کل منابع پولی M1 و M2 را به صورت هفتگی و ماهانه اندازهگیری و در روزنامهها و وبسایتها منتشر میکند.

اگر فدرال رزرو منابع پولی را محدود کند چه اتفاقی میافتد؟

عرضه پول در یک کشور تأثیر قابل توجهی بر شاخص کلان اقتصادی آن بهویژه در نرخ بهره، تورم و چرخههای تجاری دارد. در آمریکا، فدرال رزرو سطح منابع پولی را تعیین میکند. زمانی که فدرال رزرو از طریق سیاستهای پولی انقباضی یا هاوکیش عرضه پول را محدود کند، نرخ بهره و هزینه استقراض افزایش مییابند. این امر میتواند فشارهای تورمی را کاهش دهد، اما در عین حال ریسک کند شدن رشد اقتصادی را نیز به همراه دارد.

منابع پولی چگونه تعیین میشوند؟

بانک مرکزی منابع پولی کشور را تنظیم میکند. از طریق سیاستهای پولی، بانک مرکزی میتواند رویکردی انبساطی یا انقباضی در پیش بگیرد. سیاستهای انبساطی شامل افزایش عرضه پول از طریق اقداماتی نظیر عملیات بازار باز است که بانک مرکزی با پول تازه ایجادشده اوراق خزانهداری کوتاه مدت خریداری میکند تا پول بیشتری در اقتصاد به گردش درآید. سیاستهای انقباضی نیز برعکس، شامل فروش اوراق خزانهداری و حذف پول از چرخه اقتصاد است.

منبع پولی M1 چگونه کار میکند و نحوه محاسبه آن چیست؟

M1 منبع پولی است که از ارزها، سپردههای جاری و سایر سپردههای نقد شونده تشکیل میشود. M1 نقد شوندهترین منبع پولی است، چراکه شامل پولهای فیزیکی یا داراییهایی است که به سرعت به پول نقد تبدیل میشوند. اما «شبه پول» و «شبه شبه پول» که زیرمجموعه M2 و M3 هستند را نمیتوان به سرعت به پول نقد تبدیل کرد.

نکات کلیدی

- M1 معیار محدودی از عرضه پول است که شامل ارز، سپردههای جاری و سایر سپردههای نقدی از جمله سپردههای پسانداز میشود.

- M1 شامل داراییهای مالی نظیر اوراق قرضه نمیشود.

- به دلیل از دست دادن همبستگی با متغییرهای اقتصادی در سیاست های پولی ایالاتمتحده دیگر از M1 بهعنوان راهنما استفاده نمیشود.

آشنایی با M1

M1 اساس پولی یک کشور است که ابزار تبادلات میباشد. M1 شامل سپردههای جاری میشود که با استفاده از کارتهای بانکی و خودپرداز در مبادلات به کار گرفته میشوند. M1 شامل داراییهای نظیر اوراق قرضه نمیشود. همچنین لازم به توضیح است که M1 معیار منابع پولی است که توسط اقتصاددانان برای اشاره به میزان پول در گردش استفاده میشود.

در ماه مه ۲۰۲۰، به دلیل افزایش نقدینگی در حسابهای پسانداز، این حسابها به دسته M1 انتقال یافتند.

منابع پولی و M1 در ایالات متحده

گزارشات فدرال رزرو تا ماه مارس ۲۰۰۶ شامل سه دسته M2، M1 و M3 بود، اما پس از این تاریخ M3 از گزارشات حذف شدند. M1 شامل پولهایی است که برای پرداخت استفاده میشوند و شامل ابتداییترین روش پرداخت یعنی M0 نیز میشود. به دلیل محدودیت M1، تعداد زیر مجموعههای آن بسیار کم است. در مقایسه، M2 با طبقهبندی گستردهتر شامل حسابهای سپرده پسانداز، سپردههای کوتاهمدت و حسابهای بازار خردهفروشی نیز میشود.

مورد مرتبط دیگر با M1 و M2، پول نارس (MZM) یا پول بلوغ صفر میباشد. MZM شامل M1 بعلاوه تمام حسابهای بازار پول ازجمله وجوه صندوقهای سرمایه است. MZM همه داراییهای قابل بازخرید در برابر تقاضا را نشان میدهد و برای تخمین پول نقدی که به راحتی در اقتصاد گردش میکند، طراحی شده است.

نحوه محاسبه M1

منبع پول M1 متشکل از اسکناسهای فدرال رزرو (همان پول کاغذی) و سکههایی است که در خارج از بانکهای فدرال رزرو و صندوقهای موسسات سپردهگذاری در گردش است. پول کاغذی مهمترین بخش منابع پولی یک کشور است. چکهای مسافرتی (از صادرکنندگان غیر بانکی)، سپردههای جاری و سایر سپردههای قابلبرداشت (OCD) نظیر حسابهای NOW در موسسات سپردهگذاری و حسابهای اعتباری سهام اتحادیه نیز در دسته M1 قرار میگیرند. M1 در اکثر بانکهای مرکزی همان پول در گردش و قابل نقد شدن است. اما در برخی کشورها برخی جزئیات فرق میکند. بهعنوان مثال در اتحادیه اروپا M1 شامل سپردههای یک شبه نیز میشود یا در استرالیا سپردههای جاری بخش خصوصی غیربانکی نیز مشمول این تعریف هستند. اما انگلستان دیگر از M0 و M1 استفاده نمیکند. معیار اصلی آنها M4 یا پول گسترده است که بهعنوان منبع پولی نیز شناخته میشود.

M2 و M3 تمام اجزای M1 را شامل میشوند بعلاوه سایر اشکال پول نظیر حسابهای بازار پول، حسابهای پسانداز و صندوقهای موسسات مالی با موجودی بالا.

منابع پولی و اقتصاد ایالات متحده

برای مدت مدیدی منابع پولی با متغییرهای اقتصادی نظیر تولید ناخالص داخلی، تورم و سطح قیمتها رابطه مستقیمی داشتند. اقتصاددانی نظیر میلتون فریدمن در حمایت از این نظریه استدلال کردند که منابع پولی و این متغییرها درهم تنیده شدهاند. اما در چند دهه گذشته این رابطه چندان مشخص نبود و اهمیت منابع پولی بهعنوان راهنمای تعیین سیاستهای پولی در ایالاتمتحده بهطور قابل توجهی کاهش یافت.

منبع پولی M2 چگونه کار میکند و نحوه محاسبه آن چیست؟

M2 شامل تمامی اجزای M1 بعلاوه شبه پول است. M1 همانطور که ذکر شد، شامل پول نقد و سپردههای بانکی است، اما شبه پول به سپردههای پسانداز، اوراق بهادار بازار سرمایه و سایر سپردههای مدتدار (کمتر از ۱۰۰ هزار دلار) اشاره دارد. این داراییها نقدشوندگی کمتری نسبت به M1 دارند و برای مبادلات مناسب نیستند، اما میتوانند به سرعت به پول نقد یا سپردههای قابلدریافت تبدیل شوند.

نکات کلیدی

- M2 بخش از منابع پولی است که شامل پول نقد، سپردههای حساب جاری و راحت نقدشونده میشود.

- M2 نسبت به M1 اجزای بیشتری از پول نقد و سپردهها را شامل میشود.

- M2 بهعنوان شاخصی از تورم آتی و هدف سیاستهای پولی بانک مرکزی، بهدقت زیر نظر گرفته میشود.

آشنایی با M2

اندازهگیری منابع پولی یک اقتصاد بسیار چالشبرانگیز است. به دلیل پیچیدگی مفهوم پول و اندازه و جزئیات یک اقتصاد، روشهای متنوعی برای اندازهگیری عرضه پول وجود دارد که M2 بهعنوان یک طیف متوسط در یکی از این طبقهبندیها قرار میگیرد.

M1 و M2 ارتباط نزدیکی باهم دارند و اقتصاددانان ترجیح میدهند هنگام بحث در مورد منابع پولی تعریف گستردهتری را برای M2 بیان کنند، چراکه در اقتصاد مدرن جابجایی بین حسابهای مختلف بسیار رایج شده است. بهعنوان مثال یک کسبوکار ممکن است ۱۰ هزار دلار از یک حساب سپرده بلندمدت خود را به حساب جاری منتقل کند. این انتقال M1 را افزایش میدهد، در حالی که M2 به دلیل در برگرفتن حسابهای سپرده بلندمدت تغییری نمیکند.

منابع پولی

M2 بهعنوان یکی از دستههای منابع پولی نقش مهمی در پیشبینی مسائلی نظیر تورم دارد. نرخ بهره و تورم پیامدهای گستردهای در اقتصاد دارند، زیرا به راحتی بر مواردی نظیر اشتغال، مخارج مصرفکننده، سرمایهگذاریهای تجاری، قدرت ارز و تراز تجاری تاثیر میگذارند. در ایالاتمتحده، فدرال رزرو اطلاعات مربوط به منابع پولی را هر پنجشنبه راس ساعت ۴:۳۰ بعدازظهر منتشر میکند. این گزارش اما تنها شامل M1 و M2 میشود. دادههای مربوط به سپردههای بلندمدت، وجوه صندوقهای موسساتی و سایر داراییهای بزرگ به صورت فصلی منتشر شده و در محاسبه M3 لحاظ میشوند.

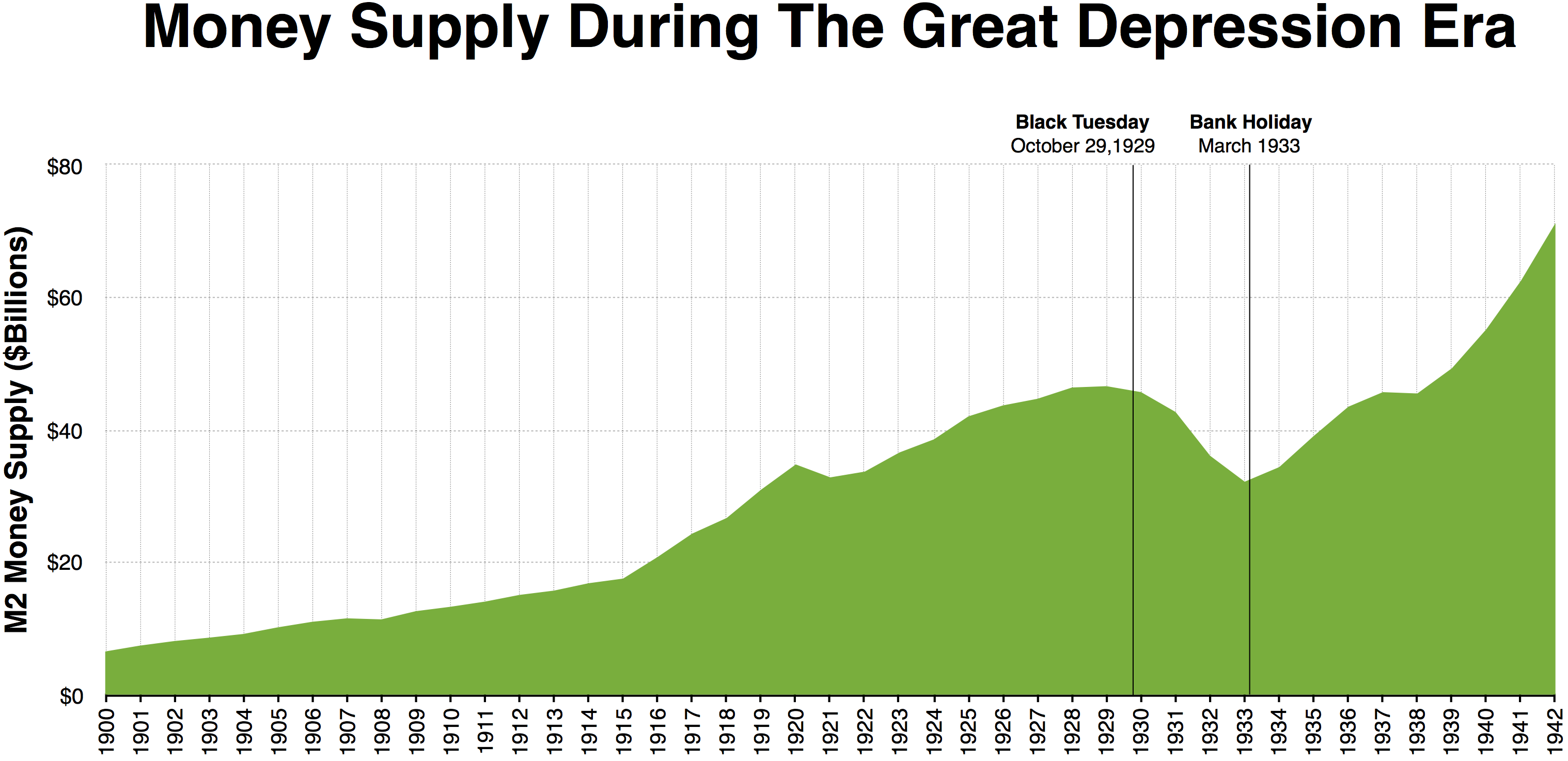

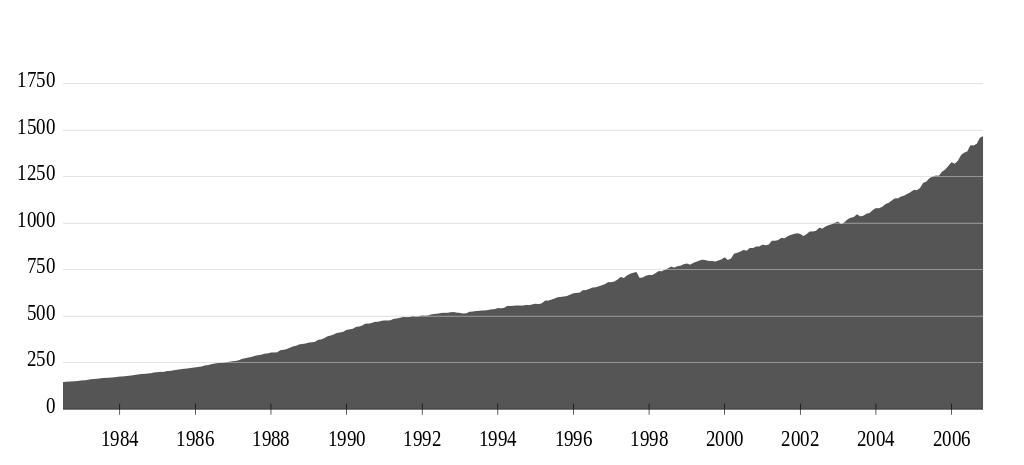

تغییرات پایه پولی

وظیفه دوگانه فدرال رزرو، حفظ تعادل میان بیکاری و تورم است. یکی از راههای انجام این کار تنظیم منبع پولی M2 است. M2 اطلاعات مهمی را در مورد جهت و تاثیر سیاستهای بانک مرکزی بر اقتصاد ارائه میدهد. M2 در راستای رشد اقتصادی از ۴.۶ تریلیون دلار در ژانویه ۲۰۰۰ به ۱۸.۴۵ تریلیون دلار در آگوست ۲۰۲۰ رسیده است. در مقیاس سالانه منابع پولی در هیچ سالی کاهش نداشتند. شدیدترین رشد هم در سپتامبر ۲۰۰۱، ژانویه ۲۰۰۹ و ژانویه ۲۰۱۲ رخ داد، زمانی که M2 به میزان ۱۰ درصد افزایش یافت.

تغییرات پایه پولی

منبع پولی M3 چگونه کار میکند و نحوه محاسبه آن چیست؟

M3 شامل M2 بعلاوه تمام سپردههای بزرگ مدتدار، صندوقهای نهادی بازار سرمایه، قراردادهای بازخرید کوتاهمدت (ریپو) و داراییهای نقدی بزرگ است. M3 داراییهایی را شامل میشود که نقدشوندگی کمتری نسبت به سایر گروهها (شبه پول) دارند، گروههایی که بیشتر به امور مالی موسسات و شرکتهای بزرگ مربوط میشود تا افراد و مشاغل کوچک.

نکات کلیدی

- M3 ارتباط بیشتری با موسسات و شرکتهای مالی بزرگ دارد.

- M3 از گذشته برای برآورد کل پول موجود در اقتصاد و هدایت سیاستها و کنترل تورم بلندمدت و میانمدت توسط دولتها مورد استفاده قرار گرفته است.

- M3 بهعنوان معیاری از عرضه پول، تا حد زیادی با پول نارس یا MZM جایگزین شده است.

- M3 همچنان در دادههای اقتصادی منتشر میشود، اما بیشتر برای سهولت مقایسه دادههای تاریخی مورد استفاده قرار میگیرد.

آشنایی با M3

عرضه پول یا حجم پول در گردش دارای طبقهبندیهای بسیاری است. عرضه پول شامل تمام وجوه در گردش و ابزارهای مالی نظیر گواهی سپرده (CD) میشود. M3 گستردهترین طبقهبندی عرضه پول در اقتصاد است. M3 تمرکز بیشتری بر ارزش ذخیرهای پول داشته و از همین رو داراییهای کمتر نقدشونده را در خود جای داده است. داراییهای کمتر نقدشونده به راحتی به پول نقد تبدیل نمیشوند و به همین دلیل سرعت استفاده از آنها پایین است.

M3 به طور سنتی توسط اقتصاددانان برای تخمین کل عرضه پول در یک اقتصاد و توسط بانکهای مرکزی برای هدایت سیاستهای پولی به منظور کنترل تورم، مصرف، رشد و نقدینگی در دورههای میانمدت و بلندمدت استفاده میشود.

در محاسبه M3، هر جز وزن برابری دارد. بهعنوان مثال سپردههای مدتدار بزرگ و M2 بدون هیچگونه تعدیلی تجمیع میشوند. در محاسبات فرض میشود که عوامل مختلف تاثیر یکسانی بر اقتصاد دارند، ولی در عمل اینگونه نیست. وزن برابر عوامل مختلف، یکی از نقاط ضعف M3 و یکی از دلایل عدم استفاده از آن است.

عدم استفاده از M3

به دلیل نواقص M3، پول نارس یا MZM بهعنوان معیاری بهتر در عرضه پول، جایگزین M3 شده است. MZM نقدینگی موجود در اقتصاد و انبساط و انقباض عرضه را بهتر نشان میدهد. اما باید توجه داشت که MZM نقدینگیهایی نظیر CDها را که به راحتی در دسترس نیستند، شامل نمیشود. از سال ۲۰۰۶، M3 دیگر توسط توسط فدرال رزرو دنبال نمیشود. حتی قبل از آن سال هم M3 در تصمیمات فدرال رزرو دیگر نقشی نداشت، چراکه به نظر نمیرسید اجزای کمتر نقدشونده موجود در M3 اطلاعات بیشتری نسبت به اجزای نقدشونده M2 منعکس کنند. با این وجود فدرال رزرو سنت لوئیس و برخی از دیگر بانکها همچنان دادههای M3 را برای اهداف اقتصادی منتشر میکنند. تا تاریخ ۱۰ دسامبر ۲۰۲۰، M3 در ایالاتمتحده ۱۸.۸۱ تریلیون دلار بود.

خلق پول توسط بانکهای تجاری

بانکهای تجاری تحت سیستم بانکداری ذخیره کسری که در سراسر جهان استفاده میشود، در فرآیند خلق پول نقش دارند. در این سیستم، زمانی که بانک وام جدیدی میدهد، اعتبار ایجاد شده و با برگشت وام توسط وامگیرنده این اعتبار از بین میرود. این پول جدید، بخش غیر از M0 در دادههای M1 تا M3 است. بهطور خلاصه، در سیستم ذخیره کسری بانکی دو نوع پول داریم:

- پول بانک مرکزی که شامل تعهدات بانک مرکزی نظیر ارز و حسابهای سپرده است.

- پول بانکهای تجاری که شامل حسابهای جاری و حسابهای پسانداز است.

در داده عرضه پول، پول بانک مرکزی M0 است، در حالی که پول بانکهای تجاری M1 تا M3 هستند. به طور کلی پولهای کوچک بانکهای تجاری در دسته M1 و پول های بزرگ در دسته M2 و M3 قرار میگیرند. در ایالاتمتحده ذخیره یک بانک، متشکل از ارز ایالات متحده بوده که توسط بانک نگهداری میشود (همچنین به عنوان “وجه نقد”شناخته میشود). همچنین موجودی بانک نزد فدرال رزرو نیز شامل ذخیره بانک میشود. به همین منظور پول نقد با موجودی بانک نزد فدرال رزرو قابل تعویض هستند (هر دو مورد جز تعهدات فدرال رزرو است). ذخایر بانک ممکن است از هر منبعی نظیر بازار وجوه فدرال، سپردههای مردم و استقراض از خود فدرال رزرو به دست بیاید.

عملیات بازار باز توسط بانکهای مرکزی

بانکهای مرکزی میتوانند با عملیات بازار باز بر عرضه پول تأثیر بگذارند. آنها میتوانند با خرید اوراق، مانند اوراق قرضه دولتی یا اسناد خزانه، عرضه پول را افزایش دهند. این امر با تبدیل اوراق غیر نقدی بانکهای تجاری به سپرده نقدی در بانک مرکزی، نقدینگی در سیستم بانکی را افزایش میدهد. انجام این کار همچنین باعث میشود که قیمت این گونه اوراق به دلیل افزایش تقاضا افزایش یابد و نرخ بهره کاهش یابد. این وجوه برای اعطای وام در اختیار بانکهای تجاری قرار میگیرد و طی فرآیند وامدهی و بازپرداخت که میتوانند بارها تکرار شوند (اثر تکاثری)، افزایش مییابند.

در مقابل، زمانی که بانک مرکزی عرضه پول را کاهش میدهد، اوراق بهادار را در بازار آزاد فروخته و وجوه نقد را از سیستم بانکی خارج میکند. قیمت این اوراق با افزایش عرضه کاهش یافته و موجب افزایش نرخ بهره میشود. در این حالت نیز اثر تکاثری رخ میدهد.

این اقدامات با کاهش یا افزایش عرضه بدهیهای کوتاهمدت دولت در دست بانکها و عموم مردم باعث کاهش یا افزایش نرخ بهره میشود. به موازات آن، افزایش و کاهش عرضه وجوه قابل استقراض (پول)، موجب افزایش یا کاهش توانایی بانکهای خصوصی برای انتشار پول جدید از طریق صدور بدهی میشود.

از سال ۱۹۷۰ با ظهور وجوهی که نیاز به ذخیره نداشته و موجب کاهش ذخایر الزامی سپردهها شدند، ارتباط میان سیاستهای پولی و مجموعههای M1 و M2 تغییر کرد. در حال حاضر، ذخیرهای الزامی فقط مختص «سپردههای تبادلی یا همان حسابهای تجاری» است. قسمت اعظم منابع مالی مورد استفاده بانکهای خصوصی برای وامدهی توسط ذخیره الزامی محدود نمیشود. بیشتر وامهای تجاری و صنعتی با اختصاص گواهی سپردههای بزرگ تامین میشوند. سپردههای دریافتی نیز عموما برای وامدهی به شرکتهایی که اوراق منتشر میکنند، استفاده میشوند. وامهای که به مصرفکنندگان عادی اختصاص داده میشود نیز مشمول ذخیره الزامی نیستند. به عبارت دیگر ارزش وامهای ارائهشده بجای تاثیرپذیری منفعلانه از سیاستهای پولی، رابطه مستقیمی با تقاضای موجود برای وام و تمایل بانکها برای وامدهی دارد.

برخی اقتصاددانان معتقدند که اثر تکاثری مفهومی بیمعنا است، چراکه معنای آن در گروی برونزا بودن پول میباشد (برونزا در اینجا یعنی عرضه پول توسط مسئولان و از طریق عملیات بازار باز تعیین شود). اگر بانکهای مرکزی تمرکز خود را روی نرخ بهره کوتاهمدت قرار دهند (بهعنوان ابزار سیاستی)، بنابراین عرضه پول درونزا خواهد بود.

وامهای تجاری و مصرفکنندگان دیگر توسط ذخیره الزامی محدود نمیشوند و حتی به آن وابسته نیز نیستند. بین سالهای ۱۹۹۵ تا ۲۰۰۸ ارزش وامهای مصرفکنندگان بهطور پیوسته و بدون ارتباط با ذخایر الزامی افزایش یافت. این وامها بخشی از بحران مالی بودند و با کاهش آنها، ذخایر الزامی بهطور فزایندهای افزایش یافتند.

تعاریف انباشتهای پولی در کشورهای مختلف:

ژاپن

- M1: ارز رایج در گردش بعلاوه سپردههای پولی

- M2+CD: شبه پول بعلاوه M1 و CD

- M3+CD: سپردههای ادارات پست بعلاوه CDها و M2، سایر پساندازها و سپردههای موسسات مالی و صندوقها

انباشت پولی در ژاپن

انگلستان

- M0: اسکناسها و سکههای در گردش بعلاوه حساب ذخیره بانک مرکزی انگلستان (با اعلام اصلاحات بازار پول در سال ۲۰۰۶ توسط بانک مرکزی، این بانک دیگر انتشار M0 را متوقف کرده و در عوض دادهای را منتشر کرد که شامل اسکناسها و سکههای در گردش بود)

- M4: پول خارج از بانکها (پول در گردش در جامعه و موسسات غیر بانکی) بعلاوه سپردههای بانکهای خرد بخش خصوصی و سپردههای خرد جامعه بعلاوه بانکهای بزرگ بخش خصوصی و سپردههای بزرگ جامعه بعلاوه گواهیهای سپرده (CDها). در سال ۲۰۱۰ اندازه M4 در انگلستان ۲.۲ تریلیون پوند بود، در حالی که سکهها و اسکناسهای موجود تنها ۲.۱ درصد آن یعنی ۴۷ میلیون پوند بود.

عرضه پولی M4 در انگلستان

یورو

- M1: پول در گردش بعلاوه سپردههای شبانه

- M1 :M2 بعلاوه سپردههای حداقل ۲ ساله بعلاوه سپردههایی که حداقل ۳ ماهه نقد شوند

- M2 :M3 بعلاوه توافقات بازخرید بعلاوه واحدهای صندوقهای بازار پول (MMF) بعلاوه اوراق بدهی حداکثر ۲ ساله

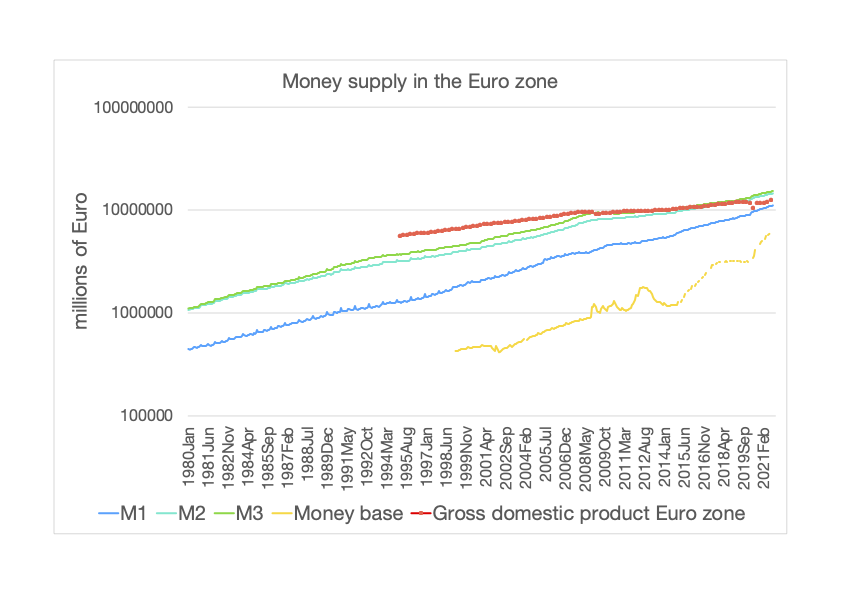

انباشت پولی در مناطق یورویی

ایالاتمتحده

- M0: تمامی پولهای فیزیکی موجود

- MB: تمامی پولهای فیزیکی موجود بعلاوه سپردههای فدرال رزرو (مخصوصا سپردههای بانکها نزد فدرال رزرو)

- M1: تمامی M0 بیرون سیستم بانکی بعلاوه سپردههای نقد شونده، چکهای مسافرتی و اکثر سپردههای پسانداز

- M1 :M2 بعلاوه حسابهای بازار سرمایه، صندوقهای خرد بازار سرمایه و سپردههای کوتاهمدت زیر ۱۰۰ هزار دلار

- MZM: پول نارس یا بلوغ صفر به دلیل ارتباط تنگاتنگی که با تورم دارد یکی از زیرمجموعههای بسیار مهم انباشتهای پولی در ایالاتمتحده است و برابر است با M2 منهای سپردهای کوتاهمدت بعلاوه صندوقهای بازار سرمایه

- M2 :M3 بعلاوه تمام CDها و سپردههای یورو دلار و قابل بازخرید

- -M3 :M4 بعلاوه اوراق تجاری

- M4- :M4 بعلاوه اوراق مصون از تورم (یا M3 بعلاوه اوراق تجاری بعلاوه اوراق مصون از تورم)

- L: گستردهترین طبقهبندی نقدینگی که فدرال رزرو دیگر از آن استفاده نمیکند، بسیار نزدیک به M4 بعلاوه وجوه دریافتی توسط بانکها

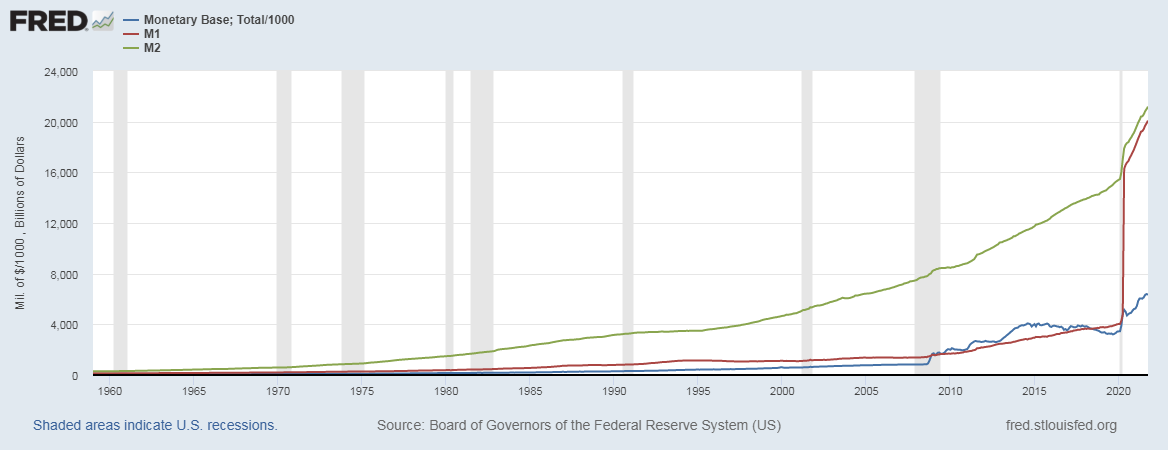

انباشت پولی در آمریکا

استرالیا

- M1: پول در گردش بعلاوه سپردههای جاری بخشهای خصوصی غیر بانکی موجود در بانکها

- M1 :M3 بعلاوه کل سپردههای بخشهای خصوصی غیر بانکی، بعلاوه اوراق یا سپردههای بانکی منهای سپردههای بینبانکی

- پول گسترده (Broad Money): M3 بعلاوه بدهی NBFIها به بخش خصوصی منهای سپردههای بانکی و صندوقهای باقیمانده

- پایه پولی (Money Base): سکه و اسکناس متعلق به بخش خصوصی بعلاوه سپردههای ذخیره نزد بانک RBA و بدهی RBA به بخشهای خصوصی غیر بانکی

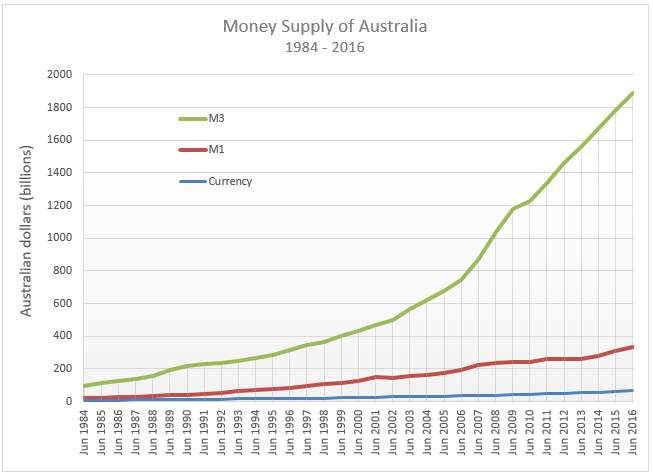

انباشت پولی در استرالیا

نیوزلند

- M1: سکه و اسکناس موجود در جامعه بعلاوه سپردههای جاری منهای سپردههای نقدشونده بین موسسهای، منهای سپردههای دولت مرکزی

- M1 :M2 بعلاوه تمامی وجوه قابل فراخوانی غیر M1 (شامل پول شبانه و وجوهی که بدون جریمه قابل دریافت هستند)، منهای وجوه بین موسسهای قابل فراخوانی غیر M1

- M3: گستردهترین زیرمجموعه انباشتهای پولی که نشان دهنده مجموع دلار نیوزلند در اختیار موسسات و وجوه بینبانکی است که در دسته M3 قرار نمیگیرند

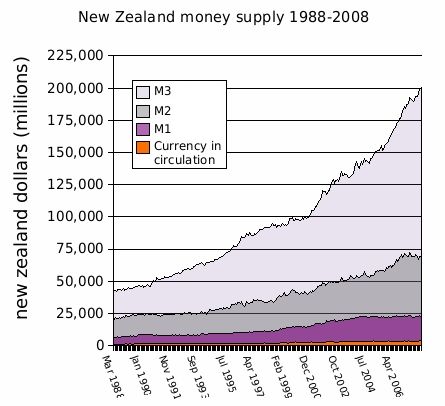

انباشت پولی در نیوزلند