شاید برایتان عبارت «بحران اقتصادی» آشنا باشد؛ در سراسر دنیا، هنگام به وجود آمدن یک بحران، شرایط اقتصادی و شاخصهای اقتصادی شروع به بدتر شدن میکنند و به مرور زمان، به تمامی بخشهای اقتصاد سرایت میکند. در این زمان است که بانکها و دولتها سعی میکنند با همه توان خود، این بحران را کنترل کنند. گاهی این بحران، اقتصادی است و منجر به رکود بزرگ سال ۱۹۲۹ میلادی میشود و گاهی نیز یک بحران سلامت، مانند کرونا که ضربههای سنگینی را بر پیکره اقتصاد وارد میکند و آن را تا مرز متلاشی شدن میتواند ببرد. در این شرایط، وظیفه بانکها و دولتها چیست؟ آیا فقط در نقش یک نظارهگر عمل میکنند؟ آیا دست روی دست میگذارند تا اقتصاد متلاشی شود؟ جواب قطعا خیر است.

دولتها و بانکهای مرکزی سراسر دنیا در بحرانهای بزرگ اقتصادی، با همه ابزار خود به صحنه میآیند تا از این نابودی جلوگیری کنند. دولتها از طریق سیاست های مالی (fiscal policy) و بانکهای مرکزی به وسیله سیاست پولی (Monetary Policy) میتوانند در بازار اثر گذار باشند.

آنها اقدام به پمپاژ پول در بازار میکنند تا جایی که بتوانند این بحران را کنترل کنند. این پمپاژ پول گاهی به وسیله وامهای با بهره پایین یا حتی بلاعوض اتفاق میافتد و گاهی هم به وسیله یک لحن داویش که بانک مرکزی در پیش میگیرد. بانکها اقدام به اعمال سیاستهای انبساطی و تزریق مستقیم پول به بازار میکنند. در این شرایط، معمولا بازارهای مالی و قیمت عمده داراییها رشد میکند چراکه بخشی از پول پمپاژ شده توسط بانک مرکزی به سمت بازارهای مالی از جمله بورس میرود. اما به نظر شما، بانکها و دولتها تا ابد باید به این پمپاژ و تزریق پول ادامه دهند!؟ جواب این سوال نیز منفی است.

با کاهش ریسک بحران اقتصادی و ایجاد کنترل نسبی روی شرایط اقتصاد، به زبانی کاملا ساده! بانک مرکزی کمکم باید پولی که در حال تزریق آن به بازار است را کاهش دهد تا زمانی که پولی که ماهانه به بازار تزریق میشود به صفر برسد، اینکه چرا و چگونه این اتفاق میافتد و اثرات آن چیست را تیپرینگ به ما میگوید.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

تیپرینگ (Tapering) چیست؟

تزریق پولی که بانکهای مرکزی در بازار به صورت مستقیم و غیر مستقیم انجام میدهند، از طریق اعمال سیاستهای انبساطی صورت میگیرد. گاهی این سیاستها در راستای کاهش نرخ بهره (Interest Rate) خود را نشان میدهد و گاهی از طریق ابزاری به نام ابزار سیاست تسهیل کمی (QE). در این سیاست، اوراق قرضه خزانهداری و شرکتی مستقیما توسط بانک مرکزی خریداری میشود و پول بیشتری وارد زنجیره اقتصاد میشود. اما پس از مدتی که اقتصاد رونق گرفت و روال اقتصاد کمکم به شرایط عادی نزدیک شد، بانک مرکزی نیز حجم سیاستهای انبساطی خود را کمتر میکند و شروع به کاهش حجم خرید ماهیانه اوراق میکند، به این اقدام، تیپرینگ گفته میشود. تیپرینگ در لغت به معنای کم کردن یا کاهش است اما در اقتصاد، به زمانی میگویند که بانک مرکزی شروع به خرید کمتر اوراق نسبت به دوره قبلی میکند. تیپرینگ را میتوان «کاهش سرعت خرید دارایی» نامید.

تیپرینگ عمدتا با هدف کنترل نرخ بهره و انتظارات سرمایهگذاران در مورد آینده نرخ بهره انجام میشود. این روش ممکن است شامل تغییر نرخ تنزیل یا دیگر ابزارهای بانک مرکزی باشد. همچنین از کاهش خرید اوراق به عنوان روشی برای تیپرینگ نیز استفاده میشود. این روش عمدتا در مقابل سیاست تسهیل کمی (QE) که توسط بانک مرکزی ایجاد شده است، در نظر گرفته میشود. پس از آنکه سیاستهای QE وظیفه خود یعنی تحریک و تثبیت اقتصاد را انجام داد، پس از مدتی و به صلاحدید بانک مرکزی نسبت به شرایط موجود، تیپرینگ انجام میشود. باید توجه داشت که تیپرینگ تنها میتواند پس از یک دوره اجرای برنامههای تحریک اقتصادی انجام شود.

تیپرینگ به معنای کاهش تدریجی داراییهای تجمیع شده در ترازنامه بانک مرکزی بعد از برنامه QE است. تیپرینگ اولین گام در روند خروج کامل یا خاتمه برنامه محرک پولی است. هنگامی که بانکهای مرکزی، سیاستهای انبساطی را برای تحریک اقتصاد در زمان رکود اقتصادی دنبال میکنند، اغلب به صراحت قول میدهند که پس از بهبود اقتصادی، سیاستهای تحریک کننده خود را معکوس کنند. این امر بدان دلیل است که تحریک اقتصاد با پول ارزان پس از پایان رکود اقتصادی، منجر به تورم خارج از کنترل و حباب در قیمت داراییها میشود.

بانکهای مرکزی چگونه تیپرینگ را انجام میدهند؟

برقراری ارتباط با سرمایهگذاران در خصوص جهتگیری سیاستهای بانک مرکزی و فعالیتهای آتی، به تعیین انتظارات بازار و کاهش عدم قطعیتها در بازار کمک میکند. به همین دلیل است که بانکهای مرکزی به جای متوقف کردن ناگهانی سیاستهای پولی انبساطی، از کاهش تدریجی محرکها استفاده میکنند.

بانکهای مرکزی با بیان رویکرد خود در مورد شرایط حال حاضر اقتصاد، اقدام بعدی خود را تعیین میکنند که آیا قصد انجام تیپرینگ را داردند یا خیر. با این کار، عدم اطمینان در بازار را کاهش میدهند. در این راستا، هرگونه کاهش پیشبینیشده در سیاست QE از قبل اعلام میشود و به بازار اجازه میدهد که فعالیتهای خود را پیش از اجرای تیپرینگ، تعدیل کند.

در مورد تیپرینگ، بانک مرکزی تمام برنامههای خود را برای کاهش خرید دارایی یا فروش دارایی را اعلام میکند. هدف از اینکار، کاهش کل داراییهای بانک مرکزی است که به کاهش عرضه پول منجر میشود.

تیپرینگ از تئوری تا واقعیت؛ تجربه تاریخی ناموفق

در برهههای مختلف زمانی، فدرال رزرو و سایر بانکهای مرکزی که در دهههای اخیر، برنامه QE را اجرا میکردند، اعلام کردند که در نهایت این برنامه را کاهش داده و معکوس میکنند. اگرچه بانکهای مرکزی ثابت کردهاند، توانایی یا تمایلی به پیادهسازی تیپرینگ پایدار یا فراتر از آن معکوسسازی کامل سیاستهای QE ندارند و مقداری از این سیاستها در اقتصاد باقی ماندهاست.

فدرال رزرو ایالات متحده آمریکا، بانک مرکزی انگلستان، بانک مرکزی اروپا، بانک مرکزی سوئیس و بانک مرکزی ژاپن همگی از جمله بانکهایی بودهاند که پیش از این، با صدور بیانیه سعی کردهاند که سیاستهای QE خود را کاهش دهند یا لغو کنند اما در عوض برنامه خرید داراییهای خود را تجدید یا تسریع کردند و در نتیجه با افزایش ترازنامه خود مواجه شدهند.

بانک مرکزی سوئد (Sveriges Riksbank)، تاکنون موفقترین اقدام در کاهش ترازنامه خود را بین سالهای ۲۰۱۰ تا ۲۰۱۱ انجام دادهاست. اما از آن زمان به طور پیوسته در حال افزایش ترازنامه خود بوده و اکنون به دوبرابر سقف قبلی رسیده است. در نتیجه ایده کاهش یا لغو برنامه QE بیشتر شبیه به یک برنامه تئوری باقی ماندهاست و به نظر امکان اجرای واقعی آن وجود ندارد.

یکی از دلایلی که چرا بانکهای مرکزی تمایلی به حذف برنامههای QE ندارند این است که سرمایهگذاران و به طور کلی بازارهای مالی به طرز افراطی نسبت به احتمال کند شدن محرکهای بانک مرکزی واکنش نشان میدهند. به عنوان مثال، هر زمان که بانکهای مرکزی قریب الوقوع بودن کاهش خرید اوراق را اعلام میکند، بازارهای سهام، افت سنگینی را تجربه کرده و بازده اوراق قرضه شدیدا افزایش پیدا میکند. این امر انگیزهای قوی برای سیاستگذاران ایجاد میکند تا برنامه تیپرینگ خود را متوقف یا حتی معکوس کنند تا از آسیب رسیدن به بخشهای مالی جلوگیری کنند.

در ایالات متحده، برنامهی QE شامل خرید داراییها از جمله اوراق بهادار با پشتوانه رهنی و اوراق خزانهداری بلند مدت میشود. این خریدها برای کاهش نرخ بهره انجام میشود. این خریدها موجب افزایش عرضه پول شده که نتیجه آن افزایش قیمت اوراق قرضه و کاهش بازدهی آن است.

کاهش بازده، هزینه استقراض را کاهش میدهد. از نظر تئوریک، هزینه کمتر استقراض، تامین مالی پروژههای جدید را برای کسب و کارها آسانتر میکند. همین امر منجر به افزایش اشتغال نیز میشود. افزایش اشتغال هم منجر به افزایش سطح کلی مصرف و رشد اقتصادی میشود. در اصل، برنامه QE یکی از ابزارهای سیاست پولی فدرال رزرو است که این نهاد میتواند از آن برای تحریک اقتصاد استفاده کند.

برنامه QE فدرال رزرو پس از بحران مالی سال ۲۰۰۸

نمونه اخیر اجرای تیپرینگ مربوط میشود به بحران مالی سال ۲۰۰۸ که فدرال رزرو برنامه QE عظیمی را برای مقابله با آن پیاده کرده بود. در ژوئن سال ۲۰۱۳، بن برنانکی، رئیس وقت فدرال رزرو آمریکا، اعلام کرد که تا زمانیکه شاخصهای اقتصادی مانند تورم و بیکاری در محدوده مناسب باقیبماند، این بانک خرید داراییهای خود را به صورت ماهانه کاهش میدهد. با پایان یافتن سال ۲۰۱۳، ترازنامه فدرال رزرو به ۴.۵ تریلیون دلار رسید. فدرال رزرو با توجه به آنالیز وضع موجود و پس از کشوقوسهای فراوان، متوجه این نکته شد که زمان تیپرینگ فرارسیده است. فدرال رزرو، روند کاهش خرید اوراق را تا اکتبر ۲۰۱۴ ادامه داد.

تیپرینگ توسط فدرال رزرو!؟

در ابتدای سال ۲۰۱۴، فدرال رزرو قصد خود را برای کاهش خرید ماهانه اوراق، از ۷۵ میلیارد دلار به ۶۵ میلیارد دلار اعلام کرد. کاهش خریدها شامل کاهش ۶ میلیارد دلار اوراق خزانهداری و ۴ میلیارد دلار اوراق با پشتوانه رهنی بود. این روند تا آنجا ادامه پیدا میکرد که ۳۰ میلیارد دلار از اوراق خزانهداری و ۲۰ میلیارد دلار از اوراق با پشتوانه رهنی کاهش پیدا کند. پس از رسیدن به این سطح، پرداختهای اضافی دوباره سرمایهگذاری میشدند.

با این سرعت انتظار میرفت که ترازنامه فدرال رزرو تا سال ۲۰۲۰ به زیر ۳ تریلیون دلار برسد. درعوض، در پی سقوط شدید و فوری بازار، فدرال رزرو تا اوایل سال ۲۰۱۸ ترازنامه را در حدود ۴.۵ تریلیون دلار ثابت نگه داشت. در این مرحله فدرال رزرو شروع به کاهش بسیار آهسته داراییهای خود کرد.

در اواسط سال ۲۰۱۹، واکنش بازار به کاهش خفیف ترازنامه منجر به معکوس شدن منحنی بازده و افزایش نشانههای رکودی قریبالوقوع شد. درنتیجه فدرال رزرو یکبار دیگر خرید اوراق را افزایش داد و داراییهای خود را تا دسامبر ۲۰۱۹ به بالای ۴ تریلیون دلار رساند. جالب اینجاست که در اوایل سال ۲۰۲۰، ترازنامه بانک مرکزی آمریکا به خاطر ترس از ویروس کرونا و اثرات ثانویه آن، به بالای ۷ تریلیون دلار رسید.

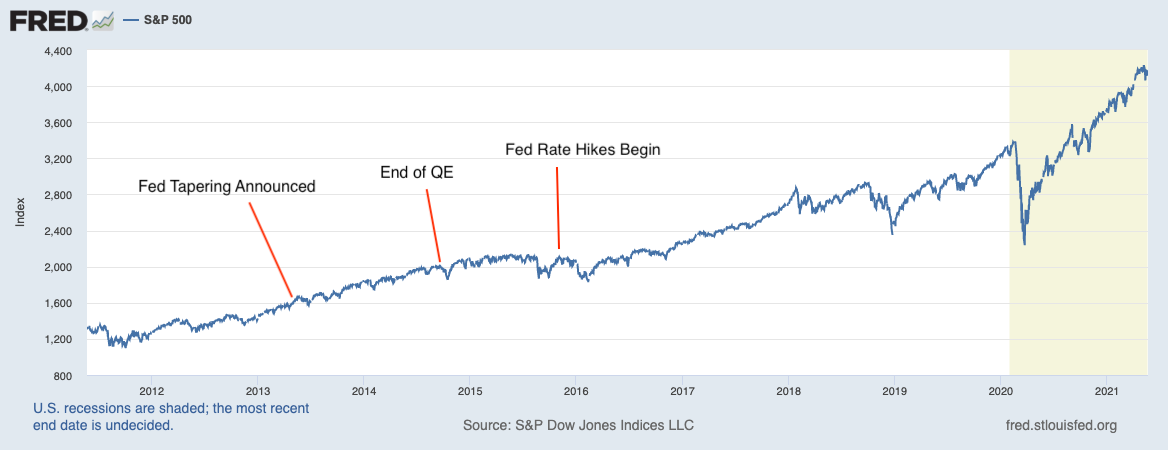

تاثیر تیپرینگ و تصمیمات بانک مرکزی بر روی شاخص S&P500

در پی همهگیری ویروس کرونا، فدرال رزرو سیاستهای انبساطی گستردهای برای تسریع در روند بهبود اقتصادی را به اجرا گذاشت. در پایان ماه مه ۲۰۲۱، پس از انتشار صورتجلسه سیاستگذاری بانک فدرال در ماه آوریل، سرمایهگذاران گمانهزنیهایی مبنی بر احتمال کاهش خرید اوراق را شروع کردند. در این صورتجلسه آمده بود که برخی از اعضا پیشنهاد کردهاند، در صورتی که اقتصاد به پیشرفت خود در جهت اهداف فدرال رزرو ادامه دهد، در جلسات آتی صحبت در مورد کاهش خرید اوراق شروع شود. بعد از مدتی که این اخبار در بازار هضم شد و شرایط اقتصادی نیز بهبودی قابل توجهی یافت، تمرکز بازار از تیپرینگ به میزان سرعت تیپرینگ و زمان پایان این خریدها معطوف گشت.

آیا تیپرینگ باعث رکود میشود؟

تیپرینگ تنها پس از یک دوره اتخاذ سیاستهای محرک اقتصادی صورت میگیرد. سیاستهای انبساطی نیز مانند تمام ابزارهای سیاستی همیشگی نیستند و پس از رسیدن به هدف، باید به تدریج کنار گذاشته شوند. اینجاست که اهمیت سرعت تیپرینگ، خود را نشان میدهد. اگر بانک مرکزی سریعا از برنامه تسهیل کمی خارج شود، ممکن است اقتصاد وارد فضای رکود شود. همچنین اگر برنامه تسهیل کمی را متوقف نکند، ممکن است انتظارات تورمی افزایش شدیدی یافته و دچار تورم افسار گسیختهای بشویم. حال به نظر شما ترکیب رکود به همراه تورم چگونه است؟ در مقاله زیر به آن پاسخ دادهایم.

تیپرینگ چگونه بر بازار سهام تاثیر میگذارد؟

سیاستهای QE که پس از بحران مالی ۲۰۰۸ اعمال شد، تاثیر مطلوبی بر قیمت اوراق قرضه و سهام در بازارهای مالی ایالات متحده گذاشت. اما در ادامه و پس از رشدهای فراوان شاخصهای مختلف بورسی و رکورد شکنیها، سرمایهگذاران نگران تاثیر کاهش احتمالی خریدها و اعمال تیپرینگ شدند.

از آنجایی که انجام کامل تیپرینگ، در واقع فقط یک تئوری روی کاغذ است و هرگز بانکهای مرکزی که برنامه محرک اقتصادی تحت QE را اجرا کردهاند، نتوانستند محرکها را به صورت کامل و موفقیتآمیز از اقتصاد خارج کنند، بنابراین دقیقا نمیتوان گفت تاثیر تیپرینگ بر روی بازارهای مالی به صورت بلند مدت چگونه است. با این حال اجماع نسبی میان متخصصان این است که با شروع تیپرینگ، بازار سهام در کوتاه مدت و حتی میان مدت، واکنش منفی از خود نشان میدهد. این تصمیمات حتی در بازار طلا نیز، تاثیرات چشمگیری از خود به جای میگذارد.

سیاستهای انقباضی با تیپرینگ چه تفاوتی دارد؟

سیاست انقباضی، سیاستی است که توسط بانک مرکزی، آن هم در زمانی که اقتصاد رشد بسیار سریعی را ثبت کرده و یا تورم بسیار بالایی دارد، اتخاذ میشود تا میزان حجم پول در گردش و رشد اقتصادی را کنترل کند. بانک مرکزی با افزایش نرخ بهره و استفاده از سایر ابزارهای خود، سیاستهای پولی را منقبض میکند. فدرال رزرو همچنین ممکن است داراییهای موجود در ترازنامه خود را از طریق عملیات بازار باز بفروشد.

سیاستهای پولی انقباضی نقطه مقابل سیاستهای پولی انبساطی است. سیاست انبساطی یا تسهیلی، به دنبال تحریک اقتصاد به وسیله محرکهای پولی و مالی است. QE یکی از ابزارهای سیاست انبساطی است. بنابراین، تیپرینگ به معکوسشدن سیاستهای پولی تسهیلی یا QE اشاره دارد در حالی که سیاست انقباضی به سخت شدن شرایط تامین مالی اشاره میکند. تیپرینگ میتواند همزمان با تسهیل کمی اتفاق بیفتد یعنی همزمان هم تیپرینگ در حال انجام باشد و هم برنامه QE. اگرچه تیپرینگ و سیاستهای انقباضی هردو به هدف افزایش نرخ بهره انجام میشوند و نتیجه نزدیکی نسبت به هم دارند، اما همیشه با هم اتفاق نمیافتند و با هم تفاوت دارند.

ممنون

مقالات آموزشی این سایت عالیه.همواره جهت مطالعه مطلب اقتصادی مرتبط با بازار های مالی به این سایت مراجعه میکنم.بابت زحماتتان سپاس فراوان

احسنت

فکر کنم باید یکم بیشتر بخونم تا دوریالیم جا بیفته

ممنون از شما بابت مقالات خوبی که گردآوری میکنید.

Thank you

ممنون زحمات. عالی و موجز

عالی،دمتون گرم

بسیار عالی و کاربردی

ممنون که یک راست میرین سر توضیحات آموزشی و مجبورمون نمیکنید (مثل اکثر سایتای دیگه) دویست خط چرت و پرت بخونیم تا به ۲ خط توضیح برسیم.

واقعا دستتون درد نکنه

درسته بدون هیچ تغییری از سایت investopedia ترجمه شده بود ولی بازم ممنون

بسیار عالی بود.

براوو عالي

خیلی ممنون. بسیار عالی بود

درود بر شما

سپاس گزار بابت مقاله های علمی تون

درود برشما.