بازده اوراق قرضه (Bond Yield) چیست؟

برای درک چگونگی تاثیر نرخ بهره بر قیمت اوراق قرضه، باید مفهوم بازده را درک کنید. بازده اوراق قرضه، به سود مورد انتظار بدست آمده در یک سرمایهگذاری با درآمد ثابت، در طی یک دوره زمانی خاص گفته میشود که به صورت نرخ بهره یا درصدی بیان میشود و میزان آن، مبلغی است که یک سرمایهگذار از اوراق قرضه دریافت میکند.

با این حال، بازده اوراق تابعی از قیمت آن است و در صورتی که قیمت تغییر کند، بازده نیز از قیمت اسمی آن متفاوت خواهدبود.

بازده تا سررسید یک اوراق قرضه، نرخ تنزیلی است که میتوان از آن برای تعیین ارزش فعلی کلیه جریانهای نقدی آتی یک اوراق قرضه استفاده کرد. (به ارزش فعلی پولی که در آینده کسب میشود تنزیل جریانهای نقد آتی گفته میشود. برای مثال در اقتصادی با نرخ سود بانکی ۲۰ درصد، ارزش ۱۰۰۰ تومانی که سال بعد به دست بیاید ۲۰ درصد کمتر از زمان حال است. یعنی ۱۰۰۰ تومان در سال بعد معادل ۸۳۰ تومان حال حاضر (یعنی ۱۰۰۰ تقسیم بر (۱+نرخ بهره)) است. داراییهای سالهای آینده با نرخ تنزیل به قیمت فعلی تبدیل میشوند. نرخ تنزیل، نرخ سود بدون ریسک است.)

به عبارت دیگر، در این روش قیمت اوراق قرضه برابر است با مجموع جریانات نقدی (سودهای دورهای). هر جریان نقدی با استفاده از نرخ تنزیلی که همان نرخ بازده است محاسبه میشود. بنابراین، هر زمان بازده اوراق قرضه افزایش پیدا کند، قیمت آن کاهش پیدا میکند و هرچه بازده کاهش یابد، قیمت اوراق نیز افزایش مییابد.

چگونه بازده اوراق قرضه را محاسبه کنیم؟

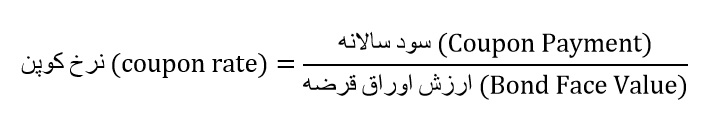

سرمایهگذاران با خرید اورق قرضه، به ناشران اوراق وام میدهند. در عوض ناشران نیز موافقت میکنند که سود اوراق را تا زمان سررسید آن بپردازند و همینطور اصل اوراق را در سررسید آن بازپرداخت کنند. سادهترین راه برای محاسبه بازده اورق قرضه، تقسیم کوپن آن بر ارزش اسمی اوراق است که به آن نرخ کوپن (coupon rate) میگویند:

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

چگونه بازده اوراق قرضه را محاسبه کنیم؟

به عنوان مثال اگر ارزش اوراق قرضه (Bond Face Value) ۱۰۰۰ دلار و سود سالانه (Coupon Payment) آن ۱۰۰ دلار باشد، نرخ کوپن آن ۱۰ درصد خواهد بود. با این حال گاهی اوقات اوراق قرضه بیش از ارزش اسمی یا نرخ پرمیوم (premium) معامله میشود و یا کمتر از ارزش اسمی آن با نرخ تخفیف (discount) معامله میشود که این امر بازدهی سرمایهگذار را تغییر میدهد.

رابطه بین بازده اوراق قرضه و قیمت اوراق

همانطور که گفتهشد، با افزایش قیمت، بازده اوراق کاهش پیدا میکند. به عنوان مثال فرض کنید سرمایهگذار اوراق قرضهای را خریداری میکند که در مدت پنج سال سررسید خواهدشد و نرخ کوپن آن سالانه ۱۰ درصد و ارزش اسمی آن ۱۰۰۰ دلار است. این اوراق هر ساله ۱۰ درصد یا ۱۰۰ دلار به عنوان سود پرداخت میکند.

اگر نرخ بازده اسمی از ۱۰ درصد بالاتر برود، سرمایهگذار تصمیم به فروش اوراق میگیرد و قیمت اوراق کاهش مییابد. برای مثال، تصور کنید نرخ بهره برای سرمایه گذاریهای مشابه ۱۲.۵ درصد شود. اوراق قرضه قدیمی هنوز کوپن ۱۰۰ دلاری پرداخت میکنند در حالی که اوراق قرضه جدید ۱۲۵ دلار سالانه پرداخت میکنند. در این حالت، اوراق قرضه قدیمی دیگر برای سرمایه گذار جذاب نخواهدبود.

اگر صاحب اوراق اصلی بخواهد اوراق قرضه خود را بفروشد، باید قیمت را کاهش دهد تا کوپنهای پرداختی به همراه سررسید، ارزشی برابر با ۱۲ درصد داشته باشد. یعنی سرمایهگذار قیمت اوراق را از ۱۰۰۰ دلار به ۹۲۷.۹۰ دلار کاهش میدهد. برای درک کامل اینکه چرا ارزش اوراق قرضه به این صورت قیمتگذاری شد، باید کمی بیشتر در مورد ارزش زمانی پول بدانیم.

از طرف دیگر اگر نرخ بهره کاهش یابد، قیمت اوراق قرضه افزایش خواهدیافت، زیرا کوپنهای آنها جذابیت بیشتری دارند. به عنوان مثال اگر نرخ بهره برای سرمایهگذاریهای مشابه به ۷.۵ درصد کاهش یابد، فروشنده میتواند اوراق را به قیمت ۱۱۰۱.۱۵ دلار بفروشد. هرچه نرخ بهره کاهش بیشتری پیدا کند، قیمت اوراق قرضه قدیمی نیز بالاتر میرود و به طور معکوس هرچقدر نرخ بهره افزایش پیدا کند، قیمت اوراق کاهش مییابد.

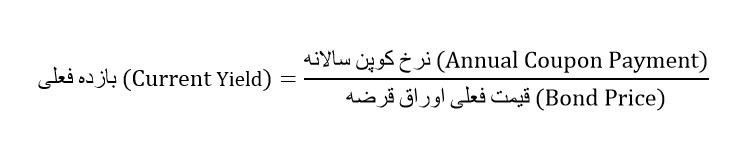

در هر دو سناریو، نرخ کوپن فعلی دیگر برای سرمایهگذار معنایی ندارد. با این حال سرمایهگذار میتواند با تقسیم نرخ کوپن سالانه (Annual Coupon Payment) بر قیمت فعلی اوراق قرضه (Bond Price)، بازده فعلی (Current Yield) آن اوراق را محاسبه کرده و برآوردی تقریبی از بازده واقعی اوراق بدست آورد. میگوییم تقریبی چون هنوز قیمت سررسید در این بازده محاسبه نشدهاست.

رابطه بین بازده اوراق قرضه و قیمت اوراق

این روش محاسبه که بازده فعلی و نرخ کوپن را در نظر میگیرد، محاسبات ناقصی برای تعیین بازده اوراق قرضه است، زیرا ارزش زمانی پول، ارزش سررسید یا دفعات پرداخت را در نظر نمیگیرد. برای تعیین بازده واقعی اوراق قرضه باید محاسبات پیچیدهتری انجام داد.

بازده تا سررسید (Yield to Maturity-YTM)

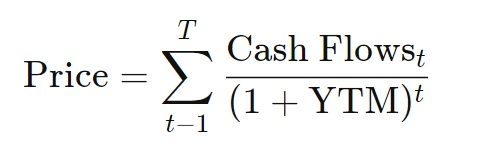

روش بازده تا سررسید (YTM) نرخ بازدهای است که ارزش فعلی همه جریانات نقدی آتی اوراق قرضه را با قیمت فعلی آن مقایسه میکند. این جریانات نقدی شامل کلیه پرداختهای کوپن و ارزش سررسید آن است. محاسبه (YTM) نیازمند یک فرآیند آزمون و خطا است که میتوانید با استفاده از ماشین حسابهای مالی استفاده کنید. فرمول آن به شرح زیر است:

Yield to Maturity-YTM

در مثال قبلی، اوراق قرضهای با ارزش اسمی ۱۰۰۰ دلار، پنج ساله و با پرداخت کوپن سالانه ۱۰۰ دلار به ارزش ۹۲۷.۹۰ دلار رسید تا به بازدهی تا سررسید ۱۲ درصد برسد. در آن صورت، جریانات نقدی این اوراق پنج پرداخت کوپن و ارزش سررسید ۱۰۰۰ دلار بود. حال برای یافتن ارزش فعلی این اوراق، جریانات نقدی را با نرخ تخفیف که همان نرخ بهره ۱۲ درصد است محاسبه میکنیم تا به قیمت فعلی اوراق قرضه برسیم.

بازده معادل اوراق قرضه (Bond Equivalent Yield-BEY)

این بازده در واقع برای تعدیل اوراق قرضهای است که پرداختهای خود را به صورت شش ماه انجام میدهد. در مثال قبلی، جریان نقدی اوراق قرضه به صورت سالانه پرداخت میشد. بنابراین، در آن مثال YTM و BEY با یکدیگر برابر بودند، اما اگر پرداخت کوپن به صورت شش ماهه انجام شود، این دو با یکدیگر برابر نخواهندبود.

در مثال قبل اگر پرداختها به صورت شش ماه انجام شود، پرداخت کوپن باید با سود ۵.۹۷۹ درصد صورت پذیرد. حال برای محاسبه BEY تنها کافی است که نرخ بهره YTM شش ماه را در ۲ ضرب کنیم تا BEY سالانه بدست آید. در این مثال برابر خواهد بود با ۱۱.۹۵۸ درصد. میبینید که اگر فاصله پرداختها کمتر شود، نرخ بهره نیز کاهش پیدا میکند. این بدان دلیل است که ارزش زمانی پول متفاوت است. وقتی شما ۵۰ دلار را در وسط سال و ۵۰ دلار را در پایان سال دریافت میکنید، نسبت به زمانی که تمام ۱۰۰ دلار را در پایان سال دریافت میکنید، سریعتر به پول خود رسیدهاید.

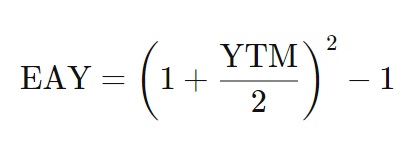

بازده موثر سالانه (Effective Annual Yield-EAY)

مشکلی که BEY دارد این است که ارزش زمانی پول را در نظر نمیگیرد. برای اینکه بتوانیم این ارزش را نیز در محاسبات لحاظ کنیم، باید از (EAY) استفاده کنیم. محاسبات این شاخص به صورت زیر است:

بازده موثر سالانه اوراق قرضه

فرض کنیم YTM نیم ساله ۵.۹۷۹ درصد باشد، در این صورت میبینیم که EAY برابر خواهدشد با ۱۲.۳۲ درصد. این به علت بهره مرکبی است که بر روی بازده اوراق میآید و باعث میشود EAY از BEY بیشتر باشد.

بازده تا سررسید، بازده معادل اوراق قرضه و بازده موثر سالانه تنها چند نمونه از روشهای محاسبه بازده اوراق قرضه بودند که در این مطلب گفتهشد. اما روشهای دیگری نیز برای محاسبه بازده اوراق قرضه وجود دارد که خواننده مشتاق میتواند آنها را فرابگیرد. از این جمله میتوان به درصد بازدهی سالانه (annual percentage yield) یا APY اشاره کرد. در این روش نرخ واقعی بازده در سپردهگذاری را با در نظر گرفتن اثر سود مرکب محاسبه میکنند.

البته در خرید اوراق از آنجایی که کوپن به صورت نقدی پرداخت میشود، سود مرکب لحاظ نمیشود. روش دیگر نرخ درصد سالانه است که در آن هزینههای اضافی مربوط به معامله را در نظر میگیرد اما سود مرکب را لحاظ نمیکند. سرمایهگذاران در اوراق قرضه قابل فراخوانی نیز میتوانند از بازده تا فراخوانی یا (yield to call-YTC) استفاده کنند. در این اوراق هر زمان خریدار فراخوانی کند، اصل و فرع اوراق به وی پرداخت میشود و لازم نیست تا پایان سررسید، اوراق را نگهدارد. بدیهی است که در صورت فراخوانی زودتر از سررسید، نرخ بهره محاسبه شده کمتر از نرخ بهره تا سررسید خواهدبود.

پیچیدگیهای محاسبه بازده اوراق قرضه

چند عامل وجود دارد که میتواند محاسبه بازده اوراق را پیچیدهتر کند. به عنوان مثال در مثالهای قبلی فرض بر این بود که این اوراق ۵ ساله، دقیقه پنج سال تا سررسید فاصله داشتهباشند که به ندرت اتفاق میافتد. معمولا خریداران اوراق قرضه نمیتوانند به این سرعت اوراق قرضه خود را بفروشند.

هنگام محاسبه بازده اوراق قرضه میتوان دورههای کسری را محاسبه کرد. اما این موضوع کمی پیچیدگی به محاسبات اضافه میکند. به عنوان مثال تصور کنید اوراق قرضهای چهار سال و هشت ماه تا سررسید فاصله دارد. برای محاسبه بازده میتوان بازده را به حالت اعشاری تبدیل کرد تا چهار ماه سپری شده را جبران کند اما فروشنده اوراق، ۴ ماه اوراق را در دست داشته و تا پرداخت نیم ساله آن تنها ۲ ماه باقیماندهاست، بنابراین باید اوراق را با سود تعهدی (Accrued Interest) تعدیل کرد تا فروشنده نیز سود نگهداری ۴ ماه اوراق را دریافت کند.

معمولا اوراق قرضه را به دو صورت قیمت تمیز (clean price) که سود تعهدی را شامل نمیشود و قیمت کثیف (dirty price) که این سود را شامل میشود ارائه میکنند. با این حال در ترمینالهایی مانند بلومبرگ یا رویترز، هنگامی که اوراق قرضه مظنهگذاری میشوند، از قیمت تمیز استفاده میشود.

سرمایهگذاران چگونه از بازده اوراق استفاده میکنند؟

اوراق قرضه تنها برای تامین مالی دولتها و شرکتها نیست. در واقع میتوان از بازده اوراق قرضه برای تحلیل گستردهتر اوضاع اقتصادی کشور یا اوضاع یک شرکت استفاده کرد. این تحلیلها معمولا با استفاده از نموداری به نام منحنی بازده انجام میشود. در منحنی بازده، سرمایهگذاران بازده اوراق را در طیف وسیعی از سررسیدها مشاهده میکنند و میتوانند با بررسی آن از وضعیت اقتصادی مطلع شوند. همچنین بازده اوراق قرضه دولتی به عنوان معیاری برای تامین مالی بلندمدت استفاده میشود.

به عنوان مثال وقتی اوراق قرضه خزانهداری ۴ درصد است، سرمایهگذاران این اوراق را به عنوان سود معیار برای سرمایهگذاری استفاده میکنند. چرا که فرض بر این است که دولت نکول نمیکند. حال سایر اوراق قرضه را با این سود مقایسه میکنند. شرکتهایی که میتوانند سود بیشتری نسبت به آنچه دولت ارائه میکند، ارائه کنند، میتوانند در بازار اوراق قرضه به تامین مالی بپردازند و شرکتهایی که به اندازه کافی بهرهوری ندارند، از بازار خارج میشوند. در ادامه توضیحات بیشتری در مورد منحنی بازده ارائه میکنیم.

توضیحات بسیار ساده اما کامل بود. ممنونم