روند چیست؟

معاملهگری روند یا ترند تریدینگ چیست؟

معاملهگری روند یا ترند تریدینگ (Trend Trading) یک استراتژی معاملاتی است که در آن معاملهگران منتظر میمانند تا قبل از باز کردن معامله یک روند مشخص در سهام ایجاد شود. اگر روند سهام صعودی یا روند نزولی باشد، میتوان با خرید یا فروش سهام سود کسب کرد.

از معاملهگری روند میتوان در تایمفریمهای مختلف استفاده کرد. بنابراین اگر معاملهگر روزانه، معاملهگر سوئینگ و یا اینکه سرمایهگذار هستید و از تایم فریم بالا استفاده میکنید، معاملهگری روند میتواند به شما کمک کند تا شانس خود را برای سودآوری افزایش دهید.

پولبک چیست؟

پولبک (Pullback که اغلب به آن اصلاح (Retracement) نیز گفته میشود) مکث موقتی در روند موجود بازار است. پس از یک حرکت بزرگ در جهت روند، اغلب پولبک در خلاف جهت روند غالب رخ میدهد. بعد از اتمام پولبک بازار روند اصلی خود را ادامه میدهد.

استراتژی استفاده از پولبک به این واقعیت باز میگردد که بازارها دارای نویز هستند و حتی در زمانی که روند کاملاً نزولی یا صعودی دارند این حرکت مستقیم نیست. اگر مومنتوم (Momentum) روند به اندازه کافی همچنان مناسب باشد، وارد شدن به معامله بعد از پولبک میتواند موقعیت خوبی باشد. علیرغم این که قیمت پولبک داشته و خلاف روند اصلی حرکت کرده، اما روند اصلی همچنان پابرجاست.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

معامله بر اساس پولبک به همین سادگی انجام میشود:

- یک بازار رونددار را پیدا کنید (در ادامه میگوییم چگونه)

- صبر کنید تا در جهت روند، یک موج (ایمپالس) شکل بگیرد و تا جای ممکن، طبق ماهیت بازار پیش برود. (وقتی حس کردید یک موج زیادی طولانی شده)

- هنگامی که روند ضعیف شد و پولبک زد، وارد معامله شوید.

روشهای مختلفی برای انجام این کار وجود دارد که برخی دارای سناریوهای پیچیده، بررسی نمودارهای بسیار و انتخاب بهترین ستآپ (Setup) بر اساس صلاحدید است. در تمام این روشها بعد از تمام شدن اصلاح قیمتی میتوانیم وارد معامله شویم. (به نقاط مناسب برای ورود به معامله ستاپ میگویند.)

همانطور که مشاهده میکنید، روند بیش از حد طولانی شده (overextend) و شروع به اصلاح میکند. پس از اتمام اصلاح مجددا روند ادامه پیدا خواهد کرد. تصویری که مشاهده میکنید یک ستاپ عالی بر اساس پولبک طی یک روند است.

احتمال بالا: پولبک در مقابل بریکاوت

یک معامله گر روند، برای آنکه وارد معامله شود از دو روش پولبک و بریکاوت استفاده میکند. بریکاوت (Breakout) زمانی رخ میدهد که قیمت یک دارایی از یک سطح مقاومتی یا حمایتی مهم عبور کند و به یک ناحیه جدید حرکت کند. این مفهوم یکی از نقاط کلیدی در تحلیل تکنیکال است و به معاملهگران امکان میدهند تا با شناسایی زودهنگام تغییرات مهم در قیمت، سود مناسبی کسب کنند. بریکاوتها معمولاً با حجم معاملات بالا همراه هستند که نشاندهنده تایید تغییر روند است. این تغییر میتواند نشاندهنده شروع یک روند جدید باشد یا ادامه روند قبلی را تایید کند.

برای شناسایی بریکاوتها، تحلیلگران از ابزارها و اندیکاتورهای مختلفی مانند حجم معاملات، میانگینهای متحرک، و شاخصهای قدرت نسبی (RSI) استفاده میکنند. همچنین، تایید بریکاوت نیازمند مشاهده حجم بالای معاملات و تثبیت قیمت بالای سطح شکست است.

بریکاوتها، در صورتی که موفق باشند، معاملات سودده خوبی هستند، اما اکثر بریکاوتها شکست میخورند. اگر به دنبال استفاده از استراتژی بریکاوت هستید، باید بپذیرید که ضررهای مکرر را متحمل خواهید شد.

از طرف دیگر، احتمال موفقیت پولبک بسیار بیشتر از بریکاوت است، اما به نسبت بریکاوت سودهای کوچکتری به شما میدهد. با فرض برابر بودن همه چیز در این دو استراتژی معاملاتی، داشتن معاملات برنده بیشتر تاثیر روانی بهتری روی فرد دارد. به جای گرفتن یک موقعیت بزرگ با بریکاوت میتوانید یک موقعیت دیگر با سود کمتر ولی با احتمال سوددهی بیشتر با استراتژی پولبک بگیرید.

نمودار زیر درصد شکست بریکاوتها را نشان میدهد.

بیشترین مقداری که قیمت رو به بالا یا رو به پایین حرکت کرد در مقابل نرخ شکست

| بیشترین مقداری که قیمت رو به بالا یا رو به پایین حرکت کرده (درصد) | نرخ شکست در بریکاوت صعودی | نرخ شکست در بریکاوت نزولی |

|---|---|---|

| ۵ | ۵۸ یا ۱۱% | ۲۹ یا ۲۷% |

| ۱۰ | ۱۱۳ یا ۲۲% | ۴۸ یا ۴۵% |

| ۱۵ | ۱۶۳ یا ۳۲% | ۶۷ یا ۶۳% |

| ۲۰ | ۲۲۳ یا ۴۴% | ۸۱ یا ۷۶% |

| ۲۵ | ۲۷۹ یا ۵۵% | ۹۰ یا ۸۴% |

| ۳۰ | ۳۳۰ یا ۶۵% | ۹۶ یا ۹۰% |

| ۳۵ | ۳۷۳ یا ۷۳% | ۹۷ یا ۹۱% |

| ۴۰ | ۴۰۹ یا ۸۰% | ۱۰۱ یا ۹۴% |

| ۴۵ | ۴۳۶ یا ۸۶% | ۱۰۴ یا ۹۷% |

| ۵۰ | ۴۶۰ یا ۹۱% | ۱۰۵ یا ۹۸% |

| ۵۵ | ۴۷۸ یا ۹۴% | ۱۰۶ یا ۹۹% |

| ۶۰ | ۴۸۹ یا ۹۶% | ۱۰۷ یا ۱۰۰% |

از کتاب معاملات با الگوهای نموداری کلاسیک نوشته توماس بولکوفسکی

یادداشت: برای بریکاوتهای صعودی، تعداد نمونهها ۵۰۸ و برای بریکاوتهای نزولی، ۱۰۷ نمونه است.

- نرخ شکست در بریکاوت صعودی: نشاندهنده تعداد و درصد مواقعی است که بریکاوت صعودی به میزان مشخص شده (درصد) حرکت کرده است.

- نرخ شکست در بریکاوت نزولی: نشاندهنده تعداد و درصد مواقعی است که بریکاوت نزولی به میزان مشخص شده (درصد) حرکت کرده است.

از طرف دیگر، در اینجا آمار جهتگیری قیمت بعد از پولبک را میبینیم:

آمار جهتگیری قیمت پس از پولبک

| توصیف | نتیجه |

| تعداد پولبک | ۱۰۰/۱۸۴ یا %۵۴ |

| امتیاز اگر پولبک پیشبینی شده باشد | ۱- |

| امتیاز اگر پولبک پیشبینی نشده باشد | ۱+ |

| کمترین مقدار قبل از پولبک | ۲۵ یا %۱۷ |

| میانگین کاهش قیمت در بریکاوت با حجم بالاتر از میانگین با پولبک | ۲۰% |

| میانگین کاهش قیمت در بریکاوت با حجم بالاتر از میانگین و بدون پولبک | ۲۲% |

| میانگین کاهش قیمت در بریکاوت با حجم متوسط یا کمتر از میانگین و با پولبک | ۱۹% |

| میانگین کاهش قیمت در بریکاوت حجم متوسط یا کمتر از میانگین و بدون پولبک | ۲۶% |

| تعداد پولبکها پس از بریکاوت با حجم بالا یا بسیار بالا | ۱۲/۲۹ یا %۴۱ |

| تعداد پولبکها پس از بریکاوت با حجم متوسط، کم یا بسیار کم | ۸۸/۱۵۵ یا %۵۷ |

| تعداد پولبکها که کمتر از %۵ از سطح بریکاوت پایان یافته است | ۸۱ یا %۸۱ |

| تعداد پولبکهایی که بین سطح بریکاوت و سقف الگوی الماس پایان یافته است | ۵ یا %۵ |

| تعداد پولبکهایی که بالای سقف الگوی الماس پایان یافته است | ۱۲ یا %۱۲ |

استراتژی روند: استراتژی سودآور

چندین معاملهگر و تحلیلگر برجسته ، سبکهای مختلف معاملات پولبک در روند را بک تست گرفتند و نتایج معمولاً بسیار مثبت بودند. دادههای بالا به خوبی نشان میدهد که این استراتژی در یک مجموعه داده منطقی بزرگ با موفقیت عمل کرده است.

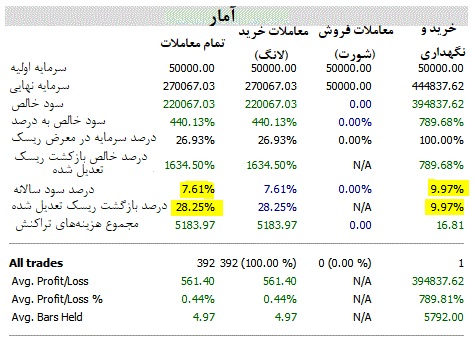

حال بیایید بر روی یک مطالعه دیگر در مورد پولبک بیشتر تمرکز کنیم. این مطالعه توسط ماروود (JB Marwood) انجام شده است. دادههای زیر دو پورتفو را نمایش میدهد که یکی سهام SPY را خریداری کرده و نگه داشته است و دیگری در نقاط پولبک خریداری کرده است. نتایج برای معامله گر پولبک بسیار مثبت بوده است.

نکته: به درصد بازگشت ریسک تعدیل شده در استراتژی پولبک توجه کنید. (درصد ریسک پذیرفته شده برای کسب سود)

شناسایی روندها

اگر بخواهیم با موفقیت بر روی پولبک روندها معامله کنیم، اولین قدم این است که بتوانیم تفاوت بازارهای رونددار و رنج (range) را تشخیص دهیم. استراتژی پولبک در بازارهای رنج جواب نمیدهد. چراکه وقتی بازار روند مشخص ندارد، دلیلی هم وجود ندارد بعد از آنکه پولبک انجام شود، بازار دوباره در جهت روند حرکت کند.

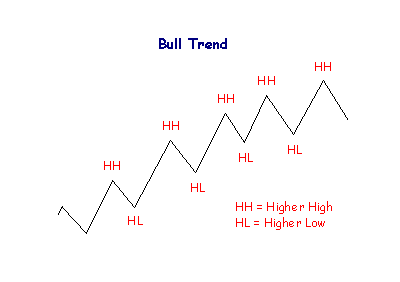

شناسایی روند علیرغم فلسفهبافیها و بازی با اندیکاتورهایی که در این مورد ارائه میشوند، بسیار ساده است. روند صعودی را خیلی ساده میتوان اینگونه تعریف کرد:

کفها بالاتر از کفهای قبلی (Higher Low) و سقفها بالاتر از سقفهای قبلی (Higher High). همچنین برای روندهای نزولی، کفهای پایینتر از کفهای قبلی (Lower Low) و سقفها پایینتر از سقفهای قبلی (Lower High) است. هرچه سقفها و کفهای متوالی بیشتر باشند، روند قویتر خواهد بود. شناسایی روند در اکثر موارد یک عمل کیفی است و نیاز به تجربه بالا دارد.

حال بیایید نگاهی به یک روند صعودی بیندازیم. همانطور که میبینید، سقفها مرتبا بالاتر از سقفهای قبلی قرار گرفتهاند و کفها نیز بالاتر از کفهای قبلی هستند. تا زمانی که این الگو شکسته نشده باشد، این روند صعودی در نظر گرفته میشود.

اینها اصول شناسایی روند هستند. برای تشخیص روند نیازی به دیدن عدد ۳۰ در اندیکاتور ADX، یا «تقاطع طلایی» در اندیکاتور MACD، یا کراساور در میانگینهای متحرک (Moving Average Crossover) نیست. پرایس اکشن تمام چیزی است که شما نیاز دارید.

اگرچه پرایس اکشن به تنهایی مهمترین اندیکاتور (به معنای شاخص) برای معامله گری است، اما میتوانید از کانال کلتنر (Keltner) همراه با ضریب ATR ۲.۲۵ حول میانگین متحرک ۲۰ دورهای استفاده کنید. اندیکاتور کانال کلتنر (Keltner Channel) یک ابزار تحلیل تکنیکال است که برای شناسایی روندهای بازار نیز قابل استفاده است. این اندیکاتور از سه خط تشکیل شده است: یک خط وسط که میانگین متحرک نمایی (EMA) است و دو خط کناری که بر اساس نوسانات قیمت در اطراف EMA قرار دارند. فاصله بین این خطوط براساس میانگین دامنه واقعی (ATR) تعیین میشود. وقتی قیمت بالاتر از خط بالایی کانال حرکت کند، نشاندهنده روند صعودی است و وقتی قیمت پایینتر از خط پایینی کانال حرکت کند، نشاندهنده روند نزولی است. همچنین اگر قیمت به داخل کانال بازگردد، میتواند نشاندهنده تغییر روند باشد.

این روش توسط معاملهگر افسانهای لیندا بردفورد راشکه (Linda Bradford Raschke) توصیه شده است. شما میتوانید از این باندها به عنوان یک راهنمای تصویری استفاده کنید اما بهتر است تصمیمات معاملهگری خود را تنها با این اندیکاتورها اتخاذ نکنید. (کانال کلتنر یک اندیکاتور است.)

مثالی از نحوه استفاده از اندیکاتور کلتنر

برای آشنایی با نحوه شکار روند از طریق اندیکاتور کلتنر به بررسی سه پوزیشن در نمودار زیر میپردازیم:

پوزیشن اول:

- تریگر: دو کندل پشت سر هم خارج از باند بالایی بسته شدهاند که نشاندهنده وجود مومنتوم صعودی است.

- نقطه ورود: پس از بسته شدن کندلها خارج از باند بالایی، ورود به معامله در هنگام بازگشت قیمت به میانگین متحرک (EMA) انجام شده است.

- حد ضرر: حد ضرر در زیر باند پایینی قرار داده شده است تا در صورت برگشت قیمت، معامله با ضرر محدود بسته شود.

پوزیشن دوم:

- تریگر: مشابه پوزیشن اول، دو کندل پشت سر هم خارج از باند بالایی بسته شدهاند که نشاندهنده وجود مومنتوم صعودی است.

- نقطه ورود: پس از بسته شدن کندلها خارج از باند بالایی، ورود به معامله در هنگام بازگشت قیمت به میانگین متحرک (EMA) انجام شده است.

- حد ضرر: حد ضرر در زیر باند پایینی قرار داده شده است تا در صورت برگشت قیمت، معامله با ضرر محدود بسته شود.

پوزیشن سوم:

- تریگر: دو کندل پشت سر هم خارج از باند پایینی بسته شدهاند که نشاندهنده وجود مومنتوم نزولی است.

- نقطه ورود: پس از بسته شدن کندلها خارج از باند پایینی، ورود به معامله در هنگام بازگشت قیمت به میانگین متحرک (EMA) انجام شده است.

- حد ضرر: حد ضرر در بالای باند بالایی قرار داده شده است تا در صورت برگشت قیمت، معامله با ضرر محدود بسته شود.

نکات کلیدی استراتژی:

- ورود به معامله: زمانی که دو کندل پشت سر هم خارج از باند بسته شوند و جهت کانال مشخص باشد، میتوانید به ورود به معامله فکر کنید. به عنوان مثال، دو کندل بالای باند بالایی با کانال صعودی نشاندهنده سیگنال خرید هستند.

- حد ضرر: حد ضرر را در بیرون از باند مخالف قرار دهید. همچنین میتوانید حد ضرر را با توجه به نقاط سوئینگ یا خط مخالف تنظیم کنید.

- تسویه سود: نقطه تسویه سود در حالت کلی کاملاً انعطافپذیر است. میتوانید زمانی که قیمت دوباره به داخل باند باز میگردد، شروع به تسویه سود کنید یا از ابزارهایی مانند فیبوناچی برای پیشبینی نقاط بازگشت استفاده کنید. همچنین میتوانید با نسبت ریسک/ریوارد مشخص، معامله را ببندید.

در مثال ارائه شده، قیمت به شکل صعودی از باند بالایی خارج شده و هیچ نشانهای از ضعف روند مشاهده نمیشود. همچنین، EMA به عنوان نقطهای ایدهآل برای ورود به معامله در هر سه سناریو عمل کرده است. در نهایت، کانالها شروع به شیب دار شدن به سمت پایین میکنند که نشاندهنده ورود فشار فروش به بازار است.

قدرت روند

اگرچه شناسایی روند عمدتاً با پرایساکشن انجام میشود اما گاهی اوقات اندیکاتورها میتوانند به عنوان فیلترهای عالی برای یافتن ستآپهای (Setup) قوی عمل کنند. در اینجا چند اندیکاتور که به شما در شناسایی قدرت روند کمک میکند، آوردهایم:

سقفها و کفهای جدید

روزگاری یک معامله گر بازار کامودیتی، به نام ریچارد دنیس (Richard Dennis) با استفاده از یک سیستم که مبتنی بر ورود به معاملات در کفها یا سقفهای ۲۰ روزه یا ۵۵ روزه بود، ثروتمند شد. دنیس زمانی به شهرت رسید که ایده معاملاتی خود را به چند معاملهگر دیگر که به انها «لاکپشت» (Turtle) میگفت، آموزش داد و آنها نیز با همین سیستم معاملاتی به ثروت رسیدند.

از نظر دنیس، یک روند میان مدت با کفها یا سقفهای جدید ۲۰ روزه شروع میشود و یک روند بلند مدت با سقفها یا کفهای جدید ۵۵ روزه شروع میشود.

یکی دیگر از معاملهگران روند در بازار کامودیتیها، ریچارد دونچیان (Richard Donchian) بود. وی یک اندیکاتور معاملاتی به نام کانال دونچیان (Donchian Channels) را توسعه داد که سقفهای متناوب (مکرر) را بر روی یک نمودار نشان میداد. این اندیکاتور به راحتی سقفها و کفهای جدید را به معاملهگر نشان میدهد. معاملهگر به راحتی میتواند با جستجوی سقفهای جدید در غربالگر سهام (Stock Screener) خود، فرصتهای معاملاتی را پیدا کند.

کانال دونچیان ۲۰ روزه در نمودار روزانه GOOG

مثالی از نحوه استفاده از اندیکاتور دونچیان:

در تصویر زیر، نموداری از شاخص NSE به همراه اندیکاتور کانال دونچیان (Donchian Channels) مشاهده میشود. این اندیکاتور سقفها و کفهای متناوب را بر روی نمودار نشان میدهد و به معاملهگران کمک میکند تا نقاط ورود و خروج بهینه را پیدا کنند.

همانطور که در تصویر مشاهده میکنید:

همانطور که در تصویر مشاهده میکنید:

- خط بالایی به عنوان مقاومت:

- در بخشهای مختلف نمودار، میبینید که قیمت وقتی به خط بالایی کانال دونچیان میرسد، معمولاً نشانهای از بازگشت روند و کاهش قیمت است. این خط میتواند به عنوان مقاومت عمل کند و معاملهگران میتوانند پس از دریافت تأییدیههای کندلی مناسب، از این نقاط برای فروش استفاده کنند.

- خط پایینی به عنوان حمایت:

- خط پایینی کانال دونچیان نیز به عنوان حمایت عمل میکند. این خط میتواند فرصتهای معاملاتی خوبی را در تایمفریمهای پایینتر فراهم کند. وقتی قیمت به خط پایینی نزدیک میشود، معاملهگران میتوانند با دریافت تأییدیههای کندلی به دنبال سیگنالهای خرید باشند.

- واکنش قیمت از خط مرکزی:

- در چندین نقطه از نمودار، واکنش قیمت به خط مرکزی کانال دونچیان را مشاهده میکنید. این خط میانی میتواند به عنوان یک نقطه تعادل در نظر گرفته شود که قیمتها تمایل دارند به آن برگردند. این واکنشها میتوانند به معاملهگران کمک کنند تا نقاط ورود و خروج مناسبی را تعیین کنند.

- شکست و نفوذ قیمت به خارج از کانال (Breakout & Breakdown):

- در بخشهایی از نمودار، نقاطی که قیمت از کانال دونچیان خارج میشود را میبینید. این شکستها میتوانند نشانهای برای شروع یک روند جدید باشند. برای مثال، وقتی قیمت به بالای کانال نفوذ میکند، میتواند نشانهای از شروع یک روند صعودی باشد و برعکس.

این اندیکاتور به راحتی نقاط سقف و کف جدید را برای معاملهگر نمایان میسازد و به وی این امکان را میدهد تا با جستجوی این نقاط در غربالگر سهام، فرصتهای معاملاتی مناسب را پیدا کند.

شاخص میانگین جهتدار ADX

استفاده از اندیکاتور ADX یک روش بسیار ساده برای شناسایی قدرت روند است. این اندیکاتور بدون توجه به جهت روند، قدرت روند فعلی را به صورت عدد به شما ارائه میکند.

اگرچه اندیکاتور ADX تحلیل زیادی به شما ارائه نمیکند، اما برای فیلتر کردن سهامی که روند قوی ندارند، بسیار عالی است. به طور معمول، عدد ۳۰ یا بالاتر برای ADX نشان دهنده یک روند قوی است. شما میتواند به سادگی فیلتر ADX بزرگتر از ۳۰ را بر روی غربالگر خود اعمال کنید تا سهامی را که فرصت معاملاتی بهتری دارند، فیلتر کنید.

البته استفاده از فیلتر ADX ممکن است بعضی از فرصتهای معاملاتی را از دید شما پنهان کند. اما اگر برای مشاهده تمام نمودارها محدودیت زمان دارید، استفاده از این فیلتر قطعا یک روش عالی خواهد بود.

هشدار

اندیکاتور ADX مانند بسیاری از اوسیلاتورهای (oscillators) دیگر، یک اندیکاتور پسرو (Lagging) است. به این معنی که ممکن است پرایس اکشن روایتی متفاوت با ADX را نشان دهد. غالبا به طرز مضحکی هنگامی که سطح ADX بالا است، روند به اتمام رسیده و پولبک یا بازگشت روند (Reversal) قریب الوقوع است. بنابراین هنگام استفاده از این اندیکاتور به این موضوع توجه کنید.

✔️ بیشتر بخوانید: اندیکاتور ADX چیست؟ نحوه استفاده از آن چگونه است؟

شناسایی پولبک

حال که روند را شناسایی کرده و از قدرت آن اطمینان حاصل کردید، گام بعدی این است که تعیین کنید چه زمانی در روند پولبک رخ داده است.

از نظر مفهوم، پولبک بدین شکل است:

۱. یک موج بزرگ در جهت روند

۲. تثبیت قیمت (Side، Consolidation) در خلاف جهت اصلی روند

پولبک در مقایسه با بازگشت روند

نشانه پولبک: حجم پایین

یکی از علائم مهم که نشان میدهد حرکت قیمت خلاف جهت روند غالب پولبک است نه بازگشت روند، حجم پایین معاملات است. حجم پایین در کنار روند رنج یا ساید، نشان میدهد که خریداران تهاجمیتر بوده و فروشندگان نمیتوانند روند را تغییر دهند.

نشانه پولبک: روند باقی میماند

نشانه دیگر پولبک این است که سطوح روند نقض نمیشوند. به عبارت دیگر، برای روند صعودی همچنان سقفها بالاتر از سقفهای قبلی و کفها بالاتر از کفهای قبلی و برای روند نزولی، سقفها پایینتر از سقفهای قبلی و کفها پایینتر از کفهای قبلی باشند.

نشانه بازگشت روند: ایجاد یک سقف یا کف بر خلاف روند

هنگامی که روند تغییر (بازگشت) میکند سطوح روند نقض میشوند. به عنوان مثال اگر در یک روند صعودی، کفی ساخته شد که از کف قبلی پایینتر بود، این احتمال وجود دارد که ما شاهد بازگشت روند باشیم. خصوصا اگر این کف پایینتر با افزایش حجم همراه باشد.

نشانه تغییر روند: به اوج رسیدن روند

تغییر روند معمولا پس از یک حرکت سریع و چشمگیر در جهت روند رخ میدهد. هنگامی که در یک روند صعودی هستیم، گاهی اوقات در جهت روند یک موج بزرگ و قابل توجه ایجاد میشود که به آن اوج روند (Trend Climax) میگویند. در این نقطه قیمت در سقف است و دیگر خریداری در بازار وجود دارد و روند قیمت بیش از حد طولانی شده است.

اگر پس از این اوج گیری، پرایس اکشن یک حرکت بر خلاف روند را همراه با افزایش حجم نشان دهد (در روند صعودی ایجاد یک کف پایینتر از کف قبلی) به احتمال بسیار زیاد روند بازگشت خواهد کرد.

پیدا کردن سهامی که در حال پولبک زدن هستند

استفاده از فیلترها برای یافتن پولبک، با توجه به اندیکاتور و ابزاری که استفاده میکنید، متفاوت خواهد بود. اگر یک معامله گر روزانه (Day Trader) هستید، استفاده از غربالگر سهام سایتهایی مانند Trade-Idea مناسب است. در این حالت شما به جای فیلتر کردن به وسیله اندیکاتورها، زمانی که پرایس اکشن شبیه به پولبک رخ میدهد، هشدارهایی دریافت میکنید.

اما اگر معامله گر سویینگ (Swing Trader) هستید، میتوانید از معیارهای زیر استفاده کنید.

- اندیکاتور ADX بیشتر از۳۰

- قیمت بالاتر از میانگین متحرک نمایی (EMA) 20 روزه

- قیمت پایینتر از باند بالایی اندیکاتور کلنتر (۲.۲۵ اندیکاتور ATR حول میانگین متحرک نمایی ۲۰ روزه)

- اندیکاتور ۳ روزه RSI کمتر از ۳۰

این فیلترها، گزینههای شما را به سهامی که روندهای قوی دارند (ADX بالا) اما در حال پولبک هستند (بین میانگین متحرک نمایی و باند بالایی اندیکاتور کلنتر) و همچنین نسبت به قیمتهای اخیر، پرایس اکشن ضعیفی دارند (RSI سه روزه پایین کمتر از ۳۰) محدود میکند.

مثالی از تشخیص پولبکها با استفاده از اندیکاتورهای ADX و RSI

استراتژی فوق تنها مختص بازار سهام نیست و در کلیه بازارها قابل استفاده است. به عنوان مثال، تصویر زیر نمودار قیمت بیتکوین در بازه زمانی ۲۴۰ دقیقهای را نشان میدهد. این نمودار نمونهای واقعی از نحوه استفاده از استراتژی معاملاتی بر اساس اندیکاتورهای RSI و ADX برای تشخیص پولبکها و ورود به روند است.

- حرکت نزولی بازار و کاهش RSI:

- در سمت چپ نمودار، مشاهده میشود که بازار به سمت پایین حرکت میکند و همزمان با آن، اندیکاتور RSI نیز به همراه قیمت کاهش مییابد. این کاهش همزمان نشاندهنده تأیید روند نزولی است.

- تثبیت قیمت و افزایش RSI:

- پس از مدتی، یک دوره تثبیت قیمت در بیتکوین مشاهده میشود و اندیکاتور RSI شروع به افزایش میکند. این افزایش نشاندهنده کاهش فشار فروش و احتمال وقوع پولبک است.

- سیگنال ورود به معامله فروش (Short Entry):

- زمانی که مقدار RSI به بالای سطح ۵۵ نفوذ میکند (که با دایره در پنجره اندیکاتور نشان داده شده)، تریگر مناسب برای سیگنال فروش فعال میشود.

- برای تأیید این سیگنال، باید اطمینان حاصل کنیم که فیلتر روند ما (اندیکاتور ADX) بالای ۲۵ باشد و خط -DI (قرمز) بالای خط +DI (سبز) قرار داشته باشد. در این نمودار، این شرایط برقرار است که تأییدیهای برای ورود به معامله فروش میباشد.

- ورود به معامله فروش پس از شکسته شدن لوی اولین کندل نزولی انجام میشود. این منطقه در نمودار مشخص شده است.

- تعیین حد ضرر و محل خروج:

- حد ضرر (Stop Loss) باید بالای بالاترین نقطه اولین کندل نزولی قرار داده شود که در این مثال، قیمت هیچگاه به این محدوده نزدیک نشده است.

- یک محل مناسب برای گرفتن حد سود (Take Profit) میتواند شکست روند نزولی (ترندلاین) به سمت بالا باشد که در نمودار با یک خط زرد مشخص شده است.

این مثال نشان میدهد که چگونه با استفاده از اندیکاتورهای ADX و RSI میتوان پولبکها را تشخیص داد و وارد روند شد. استفاده از این استراتژی میتواند به معاملهگران کمک کند تا نقاط ورود و خروج بهینهتری را شناسایی کنند و ریسک معاملات خود را مدیریت کنند.

توجه داشته باشید، ما معامله بر اساس این اندیکاتورها را توصیه نمیکنیم. اما میتوانید از آنها به عنوان فیلتر برای یافتن سهامی که در یک روند قوی پولبک زدهاند، استفاده کنید. نکته دیگر اینکه پرایس اکشن از همه چیز مهمتر است. اندیکاتورها تنها زمانی مهم هستند که پرایس اکشن با آنها همسو باشد. (برای جفت ارزهای فارکس نیز غربالگرهایی وجود دارند که میتوانید از آنها برای یافتن جفتارزهایی که پولبک زدهاند یا بریکاوت داشتهاند استفاده کنید.)

مدیریت ریسک: حد ضرر قرار دهید

«بازارهای مالی مملو است از افرادی که به دلیل عدم رعایت حد ضرر معامله، خود را نابود کردهاند. شما باید به ریسکها احترام بگذارید. اگر این کار را نکنید ریسک کلک شما را خواهد کند.» لری هایت (Larry Hit)، مدیر صندوق پوشش ریسک (Hedge Fund)

معامله گری بر اساس پولبک، یک بازی دقیق نیست. به خصوص امروزه که تعداد افراد حاضر در بازار بسیار زیاد است و بازار بسیار نوسانی شده است.

دور گذاشتن حد ضرر مزایا و معایبی دارد. معامله گران موفقی وجود دارند که از هر دو جنبه استفاده میکنند. در این نوع معامله، اگر میخواهید حدضرر کوچکی داشته باشید میتوانید حدضرر را کمتر از ۲ برابر ATR در نظر بگیرید و برای حدضرر بزرگتر میتوانید از ۲ یا ۴ برابر ATR استفاده کنید.

حد ضرر کوچک: میتوانید با حجم بالا معامله کنید

اگر از سیستم مدیریت ریسکی استفاده میکنید که در هر معامله مقدار ثابتی از سرمایه را ریسک میکنید، پس با کوچک شدن حدضررتان، حجم معامله شما افزایش مییابد و در نتیجه سودی که به دست میآورید بیشتر میشود.

به خاطر داشته باشید که استفاده از حد ضرر کوچک، ریسک کمتری ایجاد نمیکند، بلکه تنها نسبت ریسک به ریوارد را تغییر میدهد. با استفاده از حد ضرر کوچک، ممکن است معامله خوبی را از دست بدهید. ( قیمت اول حدضرر شما را فعال کند سپس طبق پیشبینی شما حرکت کند.)

حد ضرر بزرگ: معاملات موفق بزرگ را از دست نمیدهید

این موضوع جنبه دیگر مسئله قبلی است. معاملهگری که حد ضرر را برابر یک ATR قرار داده، در صورت شکست خوردن، ضرر کمی متحمل میشود. و گاهی بخاطر حجم بالایی که استفاده میکند سودهای بزرگی کسب میکند که میتواند زیانهای پیشین را پوشش دهد. اما چنین معامله گری، ممکن است بردهای خیلی بزرگی که مدتی طول میکشند رشد خود را شروع کنند و قبل از شروع روند، سطوح مختلف حمایتی و مقاومتی را امتحان میکنند، از دست دهد. همانطور که گفته شد، معامله بر اساس پولبک بسیار دقیق نیست و ممکن است بازار قبل از حرکت در جهت روند، تا مدتها کاهش خود را ادامه دهد.

حد ضرر کوچک: هرگز ضرر زیادی متحمل نمیشوید

یکی از مزایای حد ضرر کوچک این است که هرگز زیان زیادی تجربه نخواهید کرد. ضررهای بزرگ به راحتی میتوانند اعتماد به نفس یک معامله گر را، به ویژه اگر تازهکار باشد، از بین ببرد. کسانی که هنوز ذهنیت قوی در مورد معامله گری ندارند، ممکن است انتظار ضررهای بزرگ را داشته باشند، اما وقتی ضررهای بزرگ را در حساب معاملاتیشان ببینند سراسیمه شوند و از نظر روانی تحت فشار قرار بگیرند.

حد ضرر بزرگ: درصد موفقیت بیشتر

استفاده از یک حد ضرر کوچک، میتواند منجر به از دست رفتن تعداد زیادی معامله شده و به درصد معاملات سودده شما آسیب برساند. درست که بازدهی در طولانی مدت اهمیت دارد اما این موضوع میتواند به اعتماد به نفس یک معامله گر آسیب برساند. این موضوع ممکن است منجر به مدیریت مازاد و ایجاد تغییر و تحول بیش از حد (Over-Management)، تغییر استراتژی یا حتی کنار گذاشتن استراتژی معامله گر شود در حالیکه احتمالا چنین کاری لازم نیست. اما با قرار دادن حد ضرر بزرگتر، درصد معاملات سودده افزایش مییابد و معامله گر اطمینان بیشتری به استراتژی خود پیدا میکند. (توجه کنید که چه حد ضرر خود را بزرگ بگیرید و چه کوچک، باید طبق یک اصول و استراتژی باشد نه صرفا بر مبنای بزرگی و کوچکی).

سخن پایانی

معاملهگری روند یکی از استراتژیهای محبوب در بازارهای مالی است که با استفاده از تحلیل تکنیکال به معاملهگران کمک میکند تا از روندهای قیمتی بهرهبرداری کنند. این استراتژی، با تاکید بر شناسایی روندها و ورود در زمان مناسب، میتواند به سوددهی بالا منجر شود. با این حال، موفقیت در این روش نیازمند درک عمیق از بازار و استفاده از ابزارهای تحلیلی مناسب است. یادگیری و تمرین مداوم میتواند به معاملهگران کمک کند تا در این مسیر موفق شوند و ریسکهای مرتبط را مدیریت کنند.

سؤالات متداول

معاملهگری روند چیست؟

معاملهگری روند یک استراتژی است که در آن معاملهگران با شناسایی روندهای قیمتی صعودی یا نزولی، وارد معاملات خرید یا فروش میشوند تا از تغییرات قیمت بهرهبرداری کنند.

توضیحات متداول

پولبک در معاملهگری روند چه نقشی دارد؟

پولبک به معنی توقف موقت یا اصلاح در روند است. معاملهگران از این فرصت برای ورود به معامله در جهت روند اصلی پس از اتمام پولبک استفاده میکنند.

شاخص ADX چیست و چگونه در شناسایی روند کمک میکند؟

شاخص میانگین جهتدار (ADX) ابزاری است که قدرت و جهت روند را اندازهگیری میکند. ADX بالای ۲۵ نشاندهنده یک روند قوی است.

بریکاوت چیست و چه تفاوتی با پولبک دارد؟

بریکاوت زمانی رخ میدهد که قیمت از یک سطح مقاومتی یا حمایتی مهم عبور کند. برخلاف پولبک که اصلاحی در جهت روند است، بریکاوت ممکن است منجر به تغییر کامل روند شود.

چگونه میتوان بازارهای رونددار و رنج را تشخیص داد؟

بازارهای رونددار دارای سقفها و کفهای متوالی بالاتر یا پایینتر هستند، در حالی که بازارهای رنج در یک بازه قیمتی محدود نوسان میکنند و روند مشخصی ندارند.