فهرست مطالب

نمایش

طلا، فلزی که بهعنوان یکی از ارزشمندترین منابع طبیعی تاریخ بشر شناخته میشود، نقشی بنیادین در نظامهای پولی جهان ایفا کرده است. در گذشته، استاندارد طلا بهعنوان سازوکاری برای ثبات اقتصادی و حفظ ارزش پول، در بسیاری از کشورهای جهان پذیرفته شده بود. این نظام که بهطور مستقیم ارزهای ملی را به طلا متصل میکرد، محدودیتهای اقتصادی و پولی خاصی را به دنبال داشت، اما همواره بهعنوان راهی برای کنترل تورم و حفظ ثبات اقتصادی مورد توجه قرار گرفته است. آشنایی با مفهوم استاندارد طلا و اثرات آن، ما را به سفری در عمق تاریخ اقتصاد جهانی میبرد.

امروزه، در شرایطی که نظام پولی جهانی به ارزهای فیات متکی است، بحثهای بسیاری درباره مزایا و معایب استاندارد طلا مطرح میشود. برای برخی، بازگشت به این نظام راهی برای جلوگیری از نوسانات شدید و بیثباتیهای اقتصادی است؛ در حالی که دیگران به محدودیتهای شدید این نظام اشاره دارند. این مقاله به بررسی عمیق مفهوم استاندارد طلا، تاریخچه آن، دلایل کنار گذاشتن آن و تأثیرات احتمالی بازگشت به این سیستم در اقتصاد جهانی میپردازد.

استاندارد طلا چیست؟

استاندارد طلا نوعی نظام پولی با پایهای ثابت است که در آن ارزش ارز ملی مستقیماً به طلا وابسته است و قابلیت تبدیل ارز به مقدار مشخصی طلا برای دارندگان آن فراهم است. در این چارچوب، ارزهای دولتی با پشتوانه طلا، ثبات ارزش خود را حفظ میکنند و از نوسانات شدید جلوگیری میشود. این ارتباط مستقیم بین ارزش ارز و طلا موجب میشود که ارزش پول ملی در برابر تغییرات اقتصادی تا حد زیادی پایدار بماند، چراکه ارزش آن با ارزش جهانی طلا گره خورده است.

علاوه بر نقش اصلی استاندارد طلا در تضمین ارزش پول ملی، این نظام میتواند به شکل یک سیستم رقابتی آزاد نیز عمل کند؛ در این حالت، طلا و یا رسیدهای بانکی معادل آن، بهعنوان واسطههای اصلی مبادلات اقتصادی بهکار گرفته میشوند. همچنین، استاندارد طلا میتواند بهعنوان معیاری در تجارت بینالمللی به کار رود، بهطوریکه برخی یا تمامی کشورها نرخ ارز خود را بر پایه نسبتهای طلا بین ارزهای مختلف تعیین کرده و به این ترتیب ارزش نسبی پولها را تثبیت میکنند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

عملکرد استاندارد طلا: چگونه ارزش پول به طلا متصل میشود؟

استاندارد طلا نظامی پولی است که در آن ارزش ارز یا پول کاغذی یک کشور بهطور مستقیم به طلا وابسته است. در این سیستم، کشورها توافق میکنند که ارزش پول کاغذی خود را به میزان معینی از طلا معادلسازی کنند و اجازه دهند که این ارز در صورت تقاضا با طلا مبادله شود. برای مثال، اگر یک کشور مانند ایالات متحده قیمت طلا را ۵۰۰ دلار به ازای هر اونس تعیین کند، ارزش دلار معادل ۱/۵۰۰ اونس طلا خواهد بود، که این نرخ ثابت بهعنوان مبنای تمامی مبادلات و ارزشگذاریهای مالی در این نظام عمل میکند.

در طول زمان، مفهوم استاندارد طلا در کشورهای مختلف بهصورتهای متفاوتی اجرا شده است. بهطور کلی، این نظام شامل هر سازوکار پولی مبتنی بر کالا است که به پولهای بیپشتوانه وابسته نیست. برخی انواع استاندارد طلا به گردش سکهها و شمشهای طلای فیزیکی محدود میشوند، در حالی که برخی دیگر، امکان استفاده از سایر کالاها یا ارزهای کاغذی پشتیبان را نیز فراهم میکنند. سیستمهای استاندارد طلا در تاریخ معاصر بهطور عمده اجازه تبدیل مستقیم ارز ملی به طلا را میدادند، که این امر توانایی بانکها و دولتها را در ایجاد تورم یا اعمال سیاستهای انقباضی محدود میکرد.

استاندارد طلا در گذر زمان

استاندارد طلا بهعنوان یکی از اساسیترین سیستمهای پولی در تاریخ اقتصادی جهان، نقشی تعیینکننده در حفظ ارزش پول و تسویه حسابهای بینالمللی داشته است. این نظام پولی، که در آن ارزهای ملی بهطور مستقیم به ارزش طلا وابسته بودند، ابتدا در سالهای پایانی قرن هفدهم و اوایل قرن هجدهم شکل گرفت و بهتدریج تا نیمه قرن نوزدهم به نظامی جهانی تبدیل شد. با افزایش استفاده از پول کاغذی، بسیاری از کشورها به طلا بهعنوان پشتوانه ارز خود تکیه کردند تا از بیثباتیهای مالی جلوگیری کنند. در ایالات متحده، این رویکرد با تصویب قانون اساسی در سال ۱۷۸۹ آغاز شد که به کنگره اختیار ضرب سکه و تنظیم ارزش ارز را اعطا کرد و باعث شد تا سیستم پولی از سکههای خارجی مانند نقره به یک ارز ملی واحد مبتنی بر طلا، استانداردسازی شود.

با تصویب قانون سکهزنی در سال ۱۷۹۲، ایالات متحده یک استاندارد دو فلزی را انتخاب کرد که در آن طلا و نقره بهعنوان پشتوانه ارز ملی به کار گرفته شدند. در این نظام، نسبت رسمی نقره به طلا ۱۵ به ۱ تعیین شد. با این حال، ارزش نقره در بازار بهطور مداوم کاهش یافت و این نابرابری باعث شد که مردم سکههای طلا را بهعنوان ذخیره و سرمایه حفظ کنند و نقره از چرخه مبادلات کنار برود. این روند تا سال ۱۸۳۴ ادامه داشت تا اینکه قانون جدیدی نسبت جدیدی از طلا به نقره (۱۶ به ۱) را برقرار کرد و عملاً ایالات متحده را به استاندارد طلا سوق داد. این تغییر بهویژه به دلیل مخالفتها و انتقادات از انتشار اسکناسهای کمارزش از سوی بانک ایالات متحده اجرا شد. این نسبت جدید، ارزش طلا را بالاتر از نقره قرار داد و با کاهش انتشار اسکناسهای کماعتبار، به ایالات متحده کمک کرد تا بهصورت غیررسمی به استاندارد طلا بپیوندد.

در اروپا نیز انگلستان در سال ۱۸۱۹ بهعنوان اولین کشور بهطور رسمی استاندارد طلا را تصویب کرد. در قرن نوزدهم، همزمان با رشد تجارت و صنعت در سطح جهانی، کشفیات جدید طلا باعث شد که ذخایر طلای بسیاری از کشورها به شدت افزایش یابد و به این ترتیب، استاندارد طلا در اکثر کشورهای توسعهیافته رایج شد. پس از تصویب استاندارد طلا در آلمان در سال ۱۸۷۱، بیشتر کشورهای صنعتی جهان نیز به این نظام پیوستند. جالب است که ایالات متحده یکی از آخرین کشورهایی بود که استاندارد طلا را بهطور رسمی پذیرفت؛ چرا که در این کشور لابی قدرتمندی در حمایت از نقره وجود داشت و پذیرش طلا بهعنوان تنها استاندارد پولی با مخالفتهایی روبرو بود.

بین سالهای ۱۸۷۱ تا ۱۹۱۴، دورهای طلایی برای استاندارد طلا محسوب میشد که به دلیل ثبات سیاسی و اقتصادی در کشورهای مختلف، این نظام به اوج خود رسید. اما با آغاز جنگ جهانی اول در سال ۱۹۱۴، شرایط به شدت تغییر کرد. جنگ جهانی اول، علاوه بر ایجاد ناآرامیهای سیاسی، بدهیهای کلانی را برای کشورها به همراه داشت که اجرای استاندارد طلا را به خطر انداخت. در این دوره، استاندارد طلا بهطور رسمی متوقف نشد، اما در عمل به حالت تعلیق درآمد و بسیاری از کشورها از این سیستم فاصله گرفتند، زیرا در شرایط جنگی، حفظ ثبات اقتصادی و تأمین هزینههای جنگ با اجرای کامل استاندارد طلا دشوار بود.

با پایان جنگ جهانی اول، تمایل به بازگشت به دوران ایدئال استاندارد طلا در بسیاری از کشورها باقی ماند و تلاشهایی برای احیای این نظام صورت گرفت. اما عرضه محدود طلا، با توجه به رشد اقتصادی جهانی، نتوانست پاسخگوی نیازهای مالی کشورهای توسعهیافته باشد. در همین حال، ارزهایی مانند پوند استرلینگ و دلار آمریکا به ارزهای ذخیره جهانی تبدیل شدند و بسیاری از کشورهای کوچکتر، بهجای طلا، از این ارزها بهعنوان پشتوانه اقتصادی استفاده کردند. در نتیجه، طلا در دست تعداد معدودی از کشورهای بزرگ متمرکز شد که منجر به ناپایداری سیستم پولی و تجاری شد.

رکود اقتصادی بزرگ در دهه ۱۹۲۰ و اوایل ۱۹۳۰، بحران جدیدی را برای استاندارد طلا به همراه داشت. سقوط بازار سهام در سال ۱۹۲۹ و کاهش شدید قیمت کالاها، به همراه بدهیهای جنگ و فشار اقتصادی بر کشورهایی مانند آلمان، ناتوانی استاندارد طلا در تطابق با شرایط بحرانی را نمایان ساخت. در این دوره، بانکها در تلاش بودند تا با افزایش نرخ بهره، ذخایر طلای خود را حفظ کنند و مانع از خروج طلا شوند؛ اما این سیاستها تنها به بحران اقتصادی و بیکاری بیشتر دامن زد. در نهایت، انگلستان در سال ۱۹۳۱ استاندارد طلا را به حالت تعلیق درآورد و به زودی کشورهای دیگری نیز از این تصمیم پیروی کردند، بهطوریکه تا اواسط دهه ۱۹۳۰، تنها ایالات متحده و فرانسه بودند که ذخایر طلای قابل توجهی داشتند.

✔️ بیشتر بخوانید: چرا اقتصاددانان نمیتوانند بحران های مالی پیش بینی کنند؟

در سال ۱۹۳۳، رئیسجمهور هربرت هوور، در اوج بحران اقتصادی آمریکا، به فرانکلین دی. روزولت اشاره کرد که مردم به دلیل بیاعتمادی به دولت، طلا نگه میدارند. در آن سال، قانون اضطراری بانکداری تصویب شد که به آمریکاییها اجازه نمیداد طلا را بهعنوان دارایی شخصی نگهداری کنند و ملزم به تبدیل طلای خود به دلار شدند. در سال ۱۹۳۴، روزولت با امضای قانون ذخیره طلا، مالکیت طلا را از مردم به دولت منتقل کرد تا از خروج طلا در دوران رکود جلوگیری کند. او همچنین قیمت طلا را از ۲۰.۶۷ دلار به ۳۵ دلار در هر اونس افزایش داد، که این اقدام باعث تقویت ذخایر طلای دولت شد و در عین حال، ارزش دلار را در بازارهای جهانی کاهش داد. این سیاست، به ایالات متحده اجازه داد تا بازار طلا را بهطور مؤثری تحت کنترل خود درآورد.

با پایان جنگ جهانی دوم، کشورهای غربی در تلاش برای برقراری نظم جدید اقتصادی جهانی، توافق برتون وودز را در سال ۱۹۴۴ تصویب کردند. بر اساس این توافق، دلار آمریکا به ارز ذخیره اصلی جهان تبدیل شد و ارزش تمامی ارزهای ملی بر پایه دلار آمریکا تعیین شد که خود با نرخ ثابت ۳۵ دلار به ازای هر اونس طلا پشتیبانی میشد. اگرچه این سیستم بهطور غیرمستقیم وابسته به استاندارد طلا بود، اما اجازه نمیداد کشورها ارزهای خود را مستقیماً به طلا تبدیل کنند، و تنها بانکهای مرکزی قادر به این کار بودند.

توافق برتون وودز تا اوایل دهه ۱۹۷۰، به حفظ ثبات نسبی در بازار ارز کمک کرد؛ اما با افزایش تقاضای جهانی برای دلار و کاهش ذخایر طلای آمریکا، این سیستم بهتدریج ناپایدار شد. در نهایت، در سال ۱۹۷۱، ریچارد نیکسون، رئیسجمهور آمریکا، امکان تبدیل مستقیم دلار به طلا را متوقف کرد. این تصمیم، که به “شوک نیکسون” معروف شد، عملاً پایان هرگونه ارتباط رسمی بین دلار و طلا بود و جهان به سمت یک سیستم پولی مبتنی بر ارزهای فیات حرکت کرد.

به این ترتیب، استاندارد طلا که برای مدت کوتاهی در تاریخ مالی بشر تأثیر چشمگیری داشت، جای خود را به ارزهای بدون پشتوانه داد. امروزه، طلا دیگر بهعنوان پشتوانه رسمی ارزهای ملی استفاده نمیشود، اما همچنان نقش مهمی بهعنوان دارایی امن و پناهگاه در دوران عدم اطمینان اقتصادی دارد. این فلز گرانبها، با تاریخچهای پیچیده و پرفرازونشیب، همچنان در مرکز توجه سرمایهگذاران و بانکهای مرکزی قرار دارد و به عنوان معیاری از ثبات و قدرت اقتصادی در سطح جهانی مطرح است.

در حال حاضر، هیچ کشوری از استاندارد طلا بهعنوان نظام پولی خود استفاده نمیکند. بریتانیا در سال ۱۹۳۱ و ایالات متحده در سال ۱۹۳۳ استاندارد طلا را کنار گذاشتند و سرانجام در سال ۱۹۷۳ آخرین بقایای آن نیز از میان رفت و بهطور کامل با ارزهای بیپشتوانه جایگزین شد. در این سیستم جدید، پول بدون پشتوانه، که ارزش آن صرفاً بر اساس اعتبار و دستور دولتها بهعنوان وسیله پرداخت قانونی پذیرفته میشود، جایگزین طلا بهعنوان پشتوانه شد؛ بهعنوان مثال، دلار آمریکا و نایرا نیجریه از این نوع ارزها هستند.

جاذبه اصلی استاندارد طلا در این بود که کنترل صدور و عرضه پول را از دست دولتها خارج کرده و آن را محدود به مقدار طلا میکرد. این محدودیت فیزیکی، به عنوان سپری در برابر تورم عمل میکرد و مانع از افزایش بیرویه حجم پول میشد.

تاریخچه استاندارد طلا در ایالات متحده نشان میدهد که این نظام میتوانست از افزایش شدید تورم جلوگیری کند، اما پایبندی سفتوسخت به آن، گاهی باعث بروز بیثباتی اقتصادی و ایجاد ناآرامیهای سیاسی نیز میشد.

مزایا و معایب استاندارد طلا

استاندارد طلا به دلیل ایجاد ثبات در قیمتها و کنترل عرضه پول، مزایای متعددی دارد. این سیستم با محدود کردن عرضه پول به میزان ذخایر طلای موجود، مانع از افزایش سریع قیمتها میشود و تورم را به میزان زیادی کاهش میدهد. یکی از ویژگیهای بارز استاندارد طلا این است که وقوع تورمهای شدید یا هایپر تورم بسیار نادر میشود، زیرا چاپ پول بدون پشتوانه طلا امکانپذیر نیست. علاوه بر این، استاندارد طلا میتواند نرخهای ثابت ارز بین کشورهای شرکتکننده ایجاد کند و عدم قطعیت در تجارت جهانی را کاهش دهد، که این ویژگی برای تجارت بینالمللی و روابط اقتصادی مثبت تلقی میشود.

با این حال، استاندارد طلا محدودیتهایی نیز دارد که میتواند باعث ایجاد عدم تعادل اقتصادی بین کشورها شود. کشورهایی که منابع غنی طلا دارند، نسبت به کشورهایی که تولید طلا ندارند، در این سیستم مزیت بیشتری به دست میآورند و میتوانند ذخایر طلای خود را افزایش دهند. این امر میتواند به نابرابری در تجارت و اقتصاد جهانی دامن بزند. همچنین، برخی از اقتصاددانان بر این باورند که استاندارد طلا میتواند مانعی برای مقابله با رکود اقتصادی باشد، زیرا محدودیت در عرضه پول ابزارهای پولی بانکهای مرکزی را برای تحریک اقتصاد محدود میکند. بهویژه در دوران رکود، این محدودیت ممکن است مانع از اقدامات مالی لازم برای رشد و پایداری اقتصادی شود.

سیستم استاندارد طلا در برابر سیستم فیات

سیستم فیات یک نظام پولی است که ارزش ارزهای آن به هیچ کالای فیزیکی مانند طلا وابسته نیست و در بازارهای جهانی بر اساس عرضه و تقاضا نوسان میکند. کلمه “فیات” از واژه لاتین “fieri” به معنای “فرمان” یا “دستور” مشتق شده است، و بیانگر این مفهوم است که ارزش ارز فیات توسط دولتها بهعنوان پول قانونی پذیرفته میشود، بدون آنکه پشتوانهای فیزیکی داشته باشد.

پیش از جنگ جهانی اول، مبادلات بینالمللی بر اساس سیستم استاندارد طلای کلاسیک انجام میشد که در آن طلا بهعنوان واحد مرجع تسویه پرداختها به کار میرفت. در این سیستم، کشورهایی با مازاد تجاری، طلا را بهعنوان پرداخت برای صادرات خود دریافت میکردند و ذخایر خود را افزایش میدادند، در حالی که کشورهایی که دچار کسری تجاری بودند، برای واردات مجبور به کاهش ذخایر طلای خود میشدند. این مکانیزم به کنترل موازنه تجارت جهانی کمک میکرد و به کشورها انگیزه میداد تا به توسعه ذخایر طلای خود بپردازند.

در دهههای پس از جنگ جهانی دوم، سیستم استاندارد طلا با محدودیتهای بسیاری مواجه شد، زیرا رشد اقتصادی و نیاز به نقدینگی بیشتر، مانع از تطبیق عرضه طلا با نیازهای جهانی شد. به همین دلیل، کشورها بهتدریج به سیستم فیات روی آوردند که انعطافپذیری بیشتری را برای دولتها در چاپ پول و مدیریت اقتصادی فراهم میکرد. با گذار به ارزهای فیات، بانکهای مرکزی قادر شدند با ابزارهای پولی متنوعتری به شرایط متغیر اقتصادی پاسخ دهند و در دورههای رکود اقتصادی از طریق افزایش عرضه پول، اقتصاد را تحریک کنند.

طلا در مقابل دلار آمریکا

پس از پایان جنگ جهانی دوم، قدرتهای بزرگ جهانی بهمنظور ایجاد ثبات اقتصادی و مالی، توافق برتون وودز را در سال ۱۹۴۴ پایهگذاری کردند که بهعنوان چارچوبی برای بازارهای جهانی ارز عمل میکرد و تا سال ۱۹۷۱ اعتبار داشت. این سیستم جدید ارزهای ملی را به دلار آمریکا وابسته کرد که به ارز ذخیره اصلی جهانی تبدیل شد. دلار نیز به پشتوانه طلا و با نرخ ثابت ۳۵ دلار برای هر اونس طلا، قابل تبدیل بود. این بدان معنا بود که هر کشور میتوانست با ارائه دلار به آمریکا، طلا دریافت کند. در نتیجه، سیستم مالی جهانی بهطور غیرمستقیم وابسته به استاندارد طلا باقی ماند و دلار، پشتوانه طلای جهانی شد.

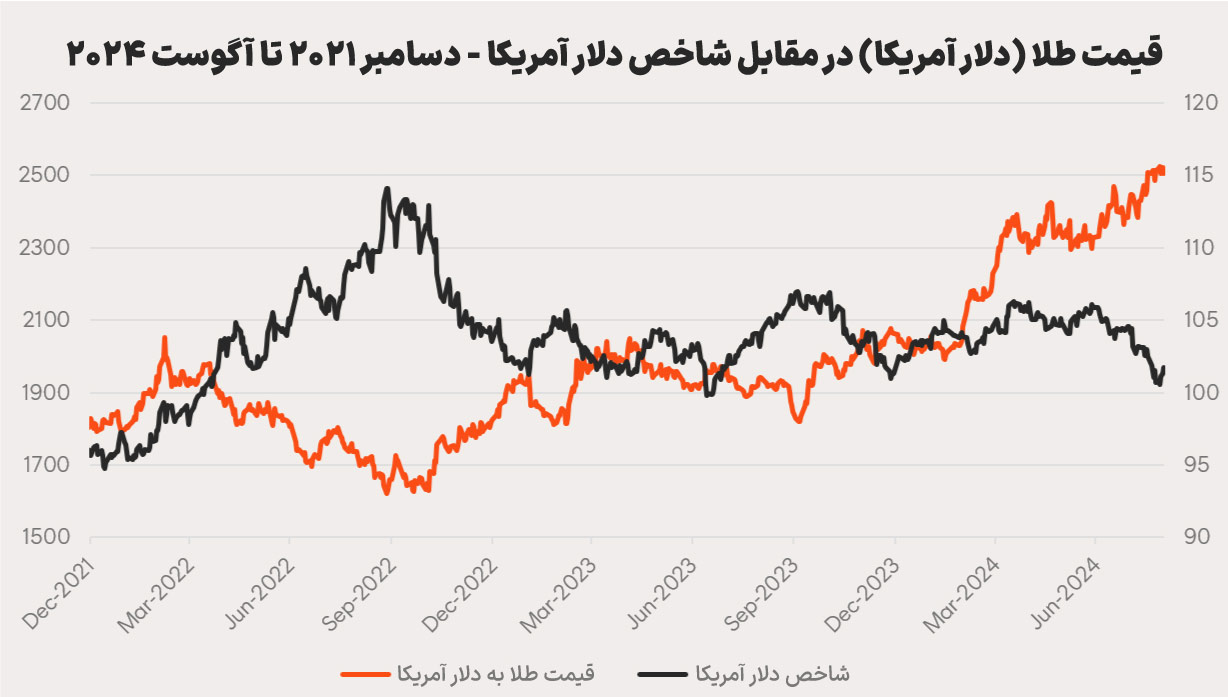

این چارچوب اقتصادی رابطهای منحصر به فرد میان طلا و دلار ایجاد کرد. از آنجایی که دلار به طلا متصل بود، کاهش ارزش دلار بهطور معمول منجر به افزایش قیمت طلا میشد. بهطور کلی، رابطهای معکوس میان ارزش دلار و قیمت طلا وجود دارد، بهویژه زمانی که دلار تضعیف میشود و طلا بهعنوان پناهگاهی امن در برابر کاهش ارزش ارزها عمل میکند. با این حال، در کوتاهمدت نوساناتی در این رابطه دیده میشود و همیشه ثابت نیست؛ چرا که عوامل متعددی بر قیمت طلا و ارزش دلار تأثیر میگذارند.

در اواسط قرن بیستم، ایالات متحده به تنهایی ۷۵٪ از طلای مالی جهان را در اختیار داشت و دلار بهعنوان تنها ارز مستقیماً پشتیبانیشده با طلا شناخته میشد. اما پس از جنگ جهانی دوم و آغاز بازسازی اقتصادهای اروپایی و آسیایی، نیاز جهان به دلار افزایش یافت. بهتدریج، ذخایر طلای آمریکا به دلیل تقاضای فزاینده برای دلار و انتقال ارز به کشورهای آسیبدیده از جنگ، شروع به کاهش کرد. در اواخر دهه ۱۹۶۰، تقاضای واردات در ایالات متحده نیز افزایش یافت و در نتیجه، نیاز به دلارهای بیشتر برای تأمین واردات افزایش پیدا کرد. این شرایط به ویژه در اواخر دهه ۱۹۶۰ موجب تورم و افزایش فشار بر آخرین نشانههای استاندارد طلا شد و این نظام را با چالش جدی مواجه ساخت.

استخر طلا

در سال ۱۹۶۸، بهمنظور کاهش نوسانات قیمت طلا و مدیریت تقاضا، ایالات متحده به همراه چند کشور اروپایی تصمیم به تشکیل یک سازوکار مشترک تحت عنوان “استخر طلا” گرفتند. هدف این استخر جلوگیری از تغییرات شدید در قیمت طلا بود که در آن زمان بهواسطه معاملات در بازار لندن رخ میداد. با این اقدام، فروش طلا در بازار لندن متوقف شد و قیمت طلا اجازه یافت تا بهطور آزاد و براساس عرضه و تقاضا در بازار تعیین شود. در این چارچوب جدید، تنها بانکهای مرکزی مجاز به تجارت طلا با ایالات متحده به قیمت ثابت ۳۵ دلار به ازای هر اونس بودند. این سیاست به بانکهای مرکزی امکان میداد تا تعادلی میان قیمت رسمی طلا و قیمت بازار ایجاد کرده و فشار وارده بر کشورهای عضو استخر طلا را کاهش دهند. به این ترتیب، این کشورها توانستند ضمن کاهش تقاضا برای دلار، نرخهای ارز خود را تثبیت کرده و به استراتژیهای رشد مبتنی بر صادرات ادامه دهند.

اما این برنامه به دلیل عوامل اقتصادی و سیاسی متعدد با چالشهایی مواجه شد. جنگ ویتنام و افزایش هزینههای اجتماعی در ایالات متحده فشار بیشتری بر اقتصاد این کشور وارد کرد. در نتیجه، مازاد تجاری آمریکا از سال ۱۹۵۹ به کسری تبدیل شد و نگرانیها در مورد افزایش درخواستهای بازخرید دلار به طلا بالا گرفت. در این شرایط، کشورهای مختلف بهویژه بلژیک و هلند شروع به تبدیل داراییهای دلاری خود به طلا کردند و آلمان و فرانسه نیز نیات مشابهی داشتند. این فشارها باعث فروپاشی استخر طلا شد.

سرانجام، در آگوست ۱۹۷۱، بریتانیا درخواست کرد که بهجای دلار، پرداختهای خود را به طلا انجام دهد؛ این درخواست به نقطه عطفی برای سیستم مالی جهانی تبدیل شد. ریچارد نیکسون، رئیسجمهور ایالات متحده، بهمنظور جلوگیری از کاهش شدید ذخایر طلای آمریکا، تصمیم به بستن “درگاه طلا” گرفت و امکان تبدیل مستقیم دلار به طلا را برای کشورهای خارجی قطع کرد. این اقدام به “شوک نیکسون” معروف شد و تا سال ۱۹۷۶، اعلام شد که دلار دیگر با طلا پشتیبانی نخواهد شد. بدین ترتیب، نظام پولی جهانی به سمت سیستم پول فیات تغییر کرد و رابطه رسمی بین دلار و طلا به پایان رسید.

چه کشورهایی هنوز از استاندارد طلا استفاده میکنند؟

در حال حاضر هیچ کشوری در جهان از استاندارد طلا استفاده نمیکند. استاندارد طلا، که در آن ارزهای دولتی به پشتوانه طلا صادر میشدند، در قرن بیستم به تدریج کنار گذاشته شد. بریتانیا در سال ۱۹۳۱ و سپس ایالات متحده در سال ۱۹۳۳ این سیستم را رها کردند. در نهایت، ایالات متحده در سال ۱۹۷۱ بهطور کامل ارتباط دلار با طلا را قطع کرد و با این اقدام، نظام جهانی به سیستم پولی فیات تغییر کرد. این سیستم به ارزهای کاغذی بدون پشتوانه فیزیکی اجازه میدهد که بهعنوان پول رسمی و ابزار پرداخت استفاده شوند.

به بیان دیگر، هیچ کشوری ارز خود را بهطور مستقیم با طلا پشتیبانی نمیکند و ارزش ارزها به توان اقتصادی، سیاستهای پولی و اعتماد عمومی به دولتهای مربوطه بستگی دارد. برای مثال، دلار آمریکا اکنون تنها به اعتبار دولت و توانایی آن در تولید درآمد وابسته است و دیگر پشتیبانی فیزیکی طلا ندارد. این تغییر به اقتصادها امکان داده تا بدون محدودیتهای فیزیکی طلا، پول چاپ کنند و سیاستهای مالی انعطافپذیرتری را اجرا کنند که بتوانند در شرایط اقتصادی مختلف، از جمله رکودها و بحرانهای مالی، بهکار گیرند.

چرا ایالات متحده استاندارد طلا را کنار گذاشت؟

ایالات متحده در سال ۱۹۷۱ و در دوران ریاستجمهوری ریچارد نیکسون، استاندارد طلا را بهطور کامل رها کرد. این اقدام به دلیل مشکلات اقتصادی ناشی از افزایش تقاضا برای طلا و محدودیتهای ناشی از استاندارد طلا انجام شد. در دوران پس از جنگ جهانی دوم و با توافق برتون وودز، دلار آمریکا بهعنوان ارز اصلی جهانی به طلا متصل شد، اما افزایش تقاضا برای دلار و نیاز سایر کشورها به بازخرید دلار با طلا، فشار زیادی بر ذخایر طلای آمریکا وارد کرد. برای جلوگیری از این وضعیت و کنترل تورم، نیکسون در اقدامی معروف به “شوک نیکسون” قابلیت تبدیل دلار به طلا را متوقف کرد.

این تصمیم به ایالات متحده و دیگر کشورها اجازه داد تا بدون نیاز به پشتوانه طلا، میزان پول در گردش را کنترل کرده و سیاستهای پولی مورد نیاز خود را اعمال کنند. حذف استاندارد طلا امکان کنترل بهتر نرخ بهره و اجرای سیاستهای مالی انعطافپذیرتر را فراهم کرد و موجب شد که ایالات متحده بتواند به شکلی مؤثرتر تورم را کنترل کند.

اگر به استاندارد طلا بازگردیم، چه اتفاقی خواهد افتاد؟

هرچند بازگشت به استاندارد طلا در آمریکا با احتمال کمی مواجه است، این ایده در برخی محافل طرفداران خاص خود را دارد و در دورههای بحران اقتصادی، توجه بیشتری به آن میشود. یکی از حامیان برجسته این ایده، جودی شلتون، مشاور اقتصادی رئیسجمهور سابق دونالد ترامپ، است که در سال ۲۰۱۹ بهعنوان نامزد عضویت در فدرال رزرو معرفی شد. او طرفدار بازگشت به استاندارد طلا و محدودسازی سیاستهای پولی فدرال رزرو بود، اما این ایده حمایت کافی را جلب نکرد. شلتون و دیگر حامیان معتقدند که استاندارد طلا میتواند به ثبات ارزش پول و جلوگیری از تورم منجر شود.

بازگشت به این سیستم بهطور قابلتوجهی بر توانایی فدرال رزرو برای مدیریت اقتصاد از طریق سیاستهای پولی تأثیر میگذارد. اگر دوباره به استاندارد طلا بازگردیم، فدرال رزرو در شرایط بحرانی مانند رکودها یا افزایش تورم، نمیتواند به راحتی عرضه پول را افزایش دهد یا نرخ بهره را کاهش دهد، زیرا هر دلار باید با طلا پشتیبانی شود. این محدودیت میتواند موجب نوسانات شدید اقتصادی و آسیبپذیری بیشتر اقتصاد در برابر شوکهای عرضه و تقاضا برای طلا شود. به همین دلیل، اغلب بانکداران مرکزی و اقتصاددانان با این ایده مخالفند و معتقدند که استاندارد طلا انعطاف مورد نیاز برای مدیریت یک اقتصاد پویا و پیچیده را ندارد.

آیا استاندارد طلا باعث رکود بزرگ شد؟

رکود بزرگ که یکی از شدیدترین بحرانهای اقتصادی تاریخ محسوب میشود، به دلیل مجموعهای از عوامل رخ داد و استاندارد طلا نیز بهعنوان یکی از این عوامل در تشدید بحران نقش داشت. این رکود اقتصادی که در اواخر دهه ۱۹۲۰ آغاز شد و تا اواسط دهه ۱۹۳۰ ادامه یافت، ناشی از دلایلی مانند سقوط بازار سهام در سال ۱۹۲۹ و سیاستهای حمایتگرایانه تجاری بود که بر اقتصاد جهانی فشار مضاعف وارد کردند. بسیاری از اقتصاددانان به این موضوع اشاره میکنند که استاندارد طلا با محدودسازی توانایی بانکهای مرکزی برای تعدیل سیاستهای پولی و کنترل تورم، به رکود اقتصادی دامن زد.

استاندارد طلا مانع از افزایش عرضه پول برای مقابله با بحران اقتصادی میشد و اجازه نمیداد بانکهای مرکزی با انعطاف بیشتری به تقاضای پول و نیازهای اقتصادی پاسخ دهند. در نتیجه، بانکهای مرکزی و بهویژه فدرال رزرو نمیتوانستند سیاستهای پولی مؤثری برای مقابله با رکود اجرا کنند و این عدم انعطاف به طولانیتر شدن و شدت یافتن بحران اقتصادی منجر شد. در نهایت، تجربه رکود بزرگ به عنوان یکی از دلایل اصلی برای کنار گذاشتن استاندارد طلا و حرکت به سمت سیاستهای پولی مدرنتر شناخته میشود.

✔️ بیشتر بخوانید: چرا طلا ارزشمند است؟ طلا سپری در برابر تورم

سخن پایانی

طلا در طی هزاران سال همچون نمادی از ثروت و قدرت در تمدن بشری جایگاهی ویژه داشته و همواره نظرها را به خود جلب کرده است. اگرچه استاندارد طلا برای کمتر از نیمقرن بهعنوان یک سیستم پولی جهانی توانست نقش محوری ایفا کند (۱۸۷۱ تا ۱۹۱۴)، اما میراث آن هنوز در اقتصاد مدرن احساس میشود. معرفی پولهای کاغذی و سیستم فیات، راهحلهای انعطافپذیرتری برای نیازهای پیچیده اقتصادی جهان امروز ارائه داد، اما تأثیر و جاذبه طلا همچنان پابرجاست.

در دنیای امروز، طلا همچنان از ارزش و احترام خاصی برخوردار است. قیمت این فلز گرانبها به میزان تقاضا و نگرش جهانی بستگی دارد و بهرغم اینکه دیگر بهعنوان پایه پولی استفاده نمیشود، نقشی حیاتی در ذخایر مالی بانکهای مرکزی و پرتفوی سرمایهگذاران ایفا میکند. برای بسیاری، طلا همچنان ابزار ارزشمندی برای تنوعبخشی به داراییها و مقابله با تورم است. رابطه عمیق و بلندمدت آن با دلار آمریکا و نقشش در ایجاد ثبات و امنیت مالی، از اهمیت طلا در شرایط ناپایداری بازار حکایت دارد.

در حالی که گاه بحثهایی درباره بازگشت به استاندارد طلا مطرح میشود، تجربه تاریخی نشان میدهد که چنین سیستمی اگرچه نقاط قوتی دارد، اما به دلیل محدودیتهایش نمیتواند پاسخگوی اقتصاد پویای امروز باشد. طلا همچنان به عنوان پناهگاهی برای داراییها در شرایط ناپایداری باقی خواهد ماند، و بحث و توجه به این فلز گرانبها همچنان در دستور کار اقتصاددانان، سیاستگذاران و سرمایهگذاران قرار دارد.