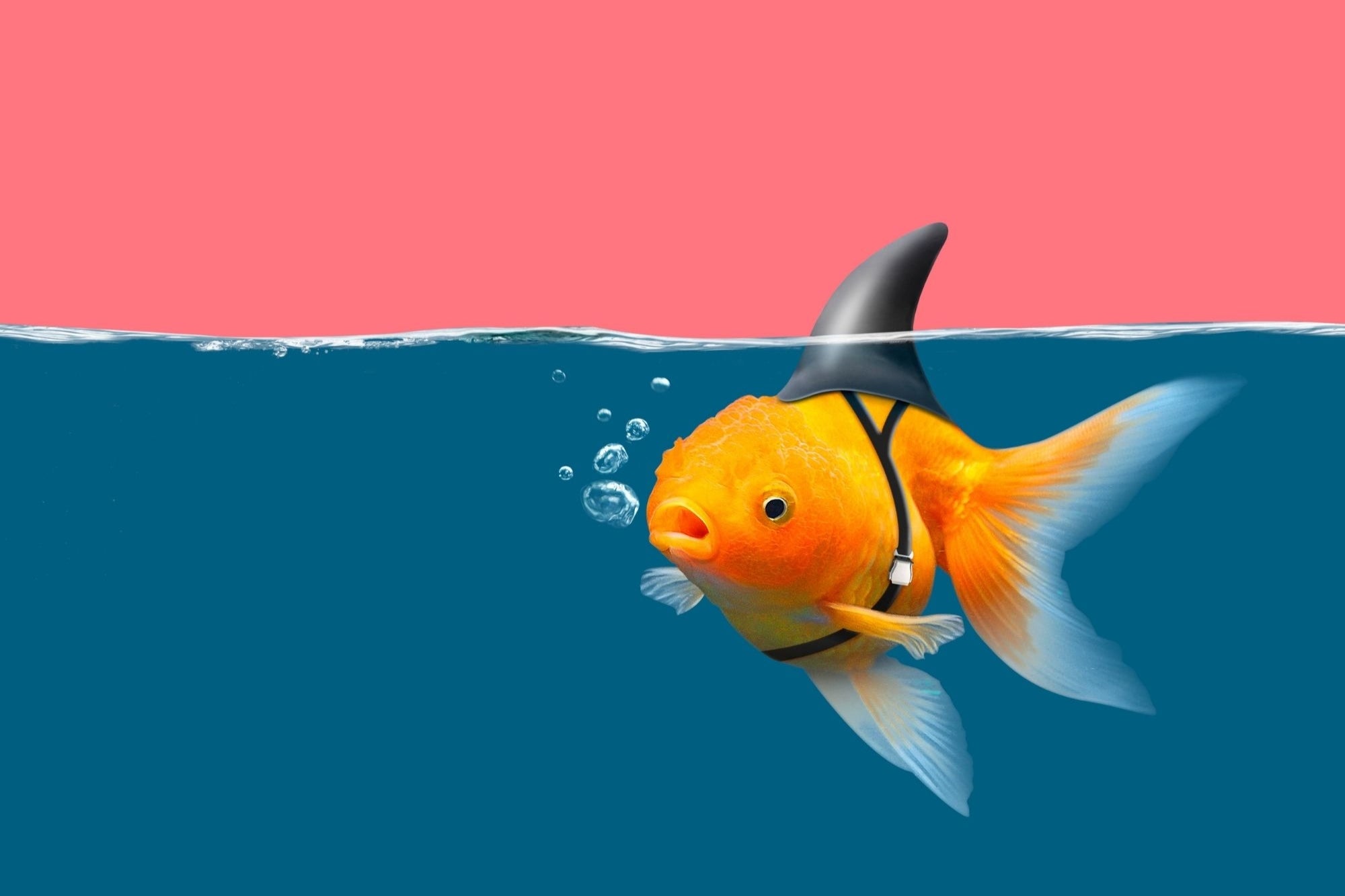

شاید این حرف تعجب برانگیز باشد اما تفاوتهای زیادی بین شما و یک مدیر حرفهای هج فاند (Hedge Fund) یا صندوق پوشش ریسک وجود ندارد. تنها تفاوت واقعی موجودی حساب و توانایی خودکنترلی شما است.

تمامی مدیران در بازارهای مالی از مسیری مشابه شما کارشان را آغاز کردند؛ آنها درست مانند شما باید یاد میگرفتند که چگونه معاملهگر موفقی شوند، به مهارت بالایی دست یابند، استراتژی خود را بهدرستی تعیین کنند و یاد بگیرند که بر احساسات خود غلبه کرده و رفتار خود را در بازار کنترل کنند. غلبه بر احساسات و کنترل رفتار احتمالا مهمترین وجه تمایز یک فرد حرفهای و مبتدی است.

با تجربه و زمان کافی، اگر در مدتزمان مناسبی بتوانید پیگیر بودن خود را حفظ کنید، درست همانند هرکس دیگری خواهید توانست جهت بازار را با اطمینان قابل قبولی حدس بزنید. اما همانطور که شاید همه شما هم بدانید این موارد بهتنهایی کافی نخواهند بود. چیزی که واقعا یک فرد حرفهای را از مبتدی تمایز میکند، توانایی او در برخورد با هر معامله بهعنوان فرص جدیدی برای استفاده از برتری (Edge) معاملاتیاش است، بدون اینکه احساسات را در آن دخیل کنند. معامله در صندوقهای میلیون یا میلیارد دلاری مسلما آسان نبوده و برای ذهنهای ضعیف ساخته نشده است. تنها راهی که میتوان با موفقیت این حجمهای عظیم را برای مشتریان با سرمایه بسیار بالا معامله کرد، داشتن کنترلی مطلق بر ذهن و رفتار در بازار است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

فقط چند صفر اضافه

توانایی تغییر طرز فکر در مورد موجودی حساب معاملاتیتان چیزی است که واقعاً برای موفقیت در این بازی به آن نیاز دارید. کاری که معاملهگران حرفهای صندوقهای پوشش ریسک انجام میدهند این است که حساب خود را همانند تابلوی امتیازی در نظر میگیرند که در سطح جهانی باید امتیازش را بالا ببرند. این امتیاز همان موجودی حساب است، برای آنها این امتیاز فقط اعدادی روی صفحه نمایش است که هرچه تعداد صفرهای پس از دو رقم اولش بیشتر باشد، پس عملکرد آنها نیز بهتر خواهد بود.

آیا میتوانید یک معامله ۱ میلیارد دلاری را همانند یک معامله هزار دلاری مدیریت کنید؟ تنها راه دستیابی به این توانایی این است هر دو معامله را به شکل یک عدد ببینید که یکی فقط تعداد صفرهای بیشتری دارد. اگر میزان بزرگی پول در این دو معامله را به ذهن خود وارد کنید، قطعا در این بازی شکست خواهید خورد.

تنها سلاح شما بهعنوان یک معاملهگر خرد این است که تحت تاثیر قدرت موجودی حساب قرار نگیرید. این امر از روشهای مختلفی قابل انجام است:

- با پولی که واقعا تحمل از دست دادن آن را ندارید معامله نکنید.

- ارزش خالص مقدار پولی را که پس از کسر بدهی باقی میماند، بدانید.

- در هر معامله درصد کمی از حسابتان را ریسک کنید.

- آزمایش «خواب» راه مطمئنی است؛ اگر بتوانید با معامله باز بخوابید، پس در مسیر درستی قرار دارید.

اگر همه موارد فوق را انجام دادید، به مرحله نهایی میرسید. برای اینکه بتوانید مانند مدیر یک صندوق سرمایهگذاری معامله کنید، باید طرز فکرتان راجع به پولی که با آن معامله میکنید، تغییر دهید.

بر اساس تجربه تنها چیزی که از معامله با حساب شخصی اضطرابآورتر است، معامله با حساب شخص دیگری هست. بنابراین یک مدیر هج فاند باید بسیار خونسرد (منظم و مسلط به خویش) باشد، چراکه در غیر این صورت توانایی کسب بازدهی بالاتر از میانگین را برای مشتریانش نخواهد داشت.

اما یک مدیر هج فاند چگونه این کار را انجام میدهد؟

هنگامی که فرض کنید پول موجود در حساب شما تنها یک عدد است، حتی با داشتن حسابهای معاملهگری بسیار بزرگ هم میتوانید احساسات را از تصمیمات معاملاتی خود حذف کنید. شما باید طرز فکر متفاوتی نسبت به پول داشته باشد و آن زمان است که میتوانید در بازار بهگونهای عمل کنید که گویی در حال معامله با یک حساب آزمایشی (Demo) هستید.

آیا تابهحال پیش آمده که در حساب آزمایشی با موفقیت معامله کنید اما پس از انتقال به حساب واقعی در عرض یک ماه پول خود را از دست بدهید؟ علت چیست؟ خب خیلی ساده است؛ در حساب واقعی شما بجای کنترل نحوه تفکر درباره پول (همانند آنچه در حساب آزمایشی انجام دادید)، به پول اجازه میدهید که شما را کنترل کند. شما نباید اجازه دهید این اتفاق رخ دهد. راهحل این است که به موجودی حساب همانند یک عدد نگاه کنید نه چیزی بیشتر. شما باید قدرتی که به پول دادید را از آن پس بگیرید، اجازه ندهید که پول کنترل شما را در دست گیرد تا درنهایت بتوانید روی موجودی حساب خود کنترل داشته باشید.

این گفته در ابتدا ممکن است همانند گفتههایی باشد که در سخنرانیهای انگیزشی بیان میشود، مخصوصا اگر بهتازگی ضرر سنگینی کرده باشید. اما بر اساس تجربه باید گفت که این یک واقعیت است. طرز تفکر شما در مورد موجودی حساب، مستقیما بر موفقیت یا عدم موفقیت شما در معاملهگری تأثیر میگذارد.

هرچه فکر کنید همان میشود

مدیران سرمایهدار صندوقهای پوشش ریسک نمیخواهند مانند آنتونی رابینز (نویسنده آمریکایی کتابهای موفقیت) رموز موفقیت خود را به شما توضیح دهند، اما این را بدانید که طرز فکر شما واقعا روی عملکرد معاملاتی شما تاثیر به سزایی دارد. اینکه فکر میکنید معاملهگر موفقی خواهید شد یا نه احتمالا با نتیجه کار مطابقت خواهد داشت. نخستین قدم در دستیابی به هر چیزی در زندگی این است که خود را در این مسیر واقعا متقاعد کنید و به آن باور داشته باشید.

در معاملهگری تا زمان رسیدن به موفقیت باید طوری رفتار کنید که انگار به آن رسیدهاید، چراکه این تنها راه حفظ ثبات و انضباط در این مسیر است. آیا فکر میکنید که مدیر صندوقی که حسابهای میلیون دلاری در اختیارش است هرروز پشت سیستم خود نشسته و معامله میکند؟ اگر شما چنین حسابهایی در اختیار داشتید هرروز معامله میکردید؟ مسلما خیر. چون هر شخصی که کمی هم بازارهای مالی آشنایی داشته باشد میداند که معاملات روزانه یکی از سختترین و پراسترسترین راههای کسب سود است. به بیان سادهتر، سیگنالهای سودده در معاملات روزانه آنقدر کافی نیستند که معاملهگری را بهتر از قماربازی نشان دهند.

معاملهگران در صندوقهای پوشش ریسک باید همواره تحقیقات حجیمی انجام دهند، آنها به اطلاعاتی دسترسی دارند که معاملهگران خرد از آنها محروم هستند. این معاملهگران معمولا یک نمای کلان از رویدادها در ذهن خود ساخته و سپس در نمودار به دنبال قیمت مناسب برای ورود میگردند. این افراد تنها به دلیل اینکه قیمت از یک خط عبور کرد یا برگشت دائما معامله نمیکنند (این امر احمقانه به نظر میرسد و واقعا هم اینگونه است). مزیتی که شما بهعنوان معاملهگر خرد دارید این است که میتوانید از روشهایی نظیر پرایس اکشن، عرضه و تقاضا یا حتی تحلیل فاندامنتال، رد پای پول را در نمودار پیدا کنید، رد پایی که دست چنین صندوقهایی را برای شما رو میکند. ترکیب این روشها با خودکنترلی، ثبات و نظم میتواند موجب موفقیت شما شوند. این فرآیند تنها “دستورالعمل” موفقیت در بازار است، به ما اعتماد کرده و آن را آزمایش کنید.

چرا باید موجودی حساب خود را فراموش کنید؟

شما باید با حساب کوچک خود همانند حسابی بزرگ برخورد کنید! معاملهگران صندوق چگونه چنین حسابهای بزرگی را مدیریت میکنند؟ بهآرامی، بهصورت مداوم، استادانه. این همان چیزی است که ما آموزش میدهیم و خودمان هم بر همین اساس معامله میکنیم. شما باید بجای کمیت به دنبال کیفیت معاملات خود باشید. شاید تمام چیزی که به آن نیاز داشته باشید یک یا دو معامله خوب در ماه است. شما برای اینکه وارد معامله شوید یا معامله باز شما به ثمر برسد شاید مجبور شوید همانند یک تمساح روزها یا هفتهها منتظر بمانید. این رویکرد آهسته و هدفمند چیزی است که در بازار جواب خود را پس داده است. شما بهعنوان معاملهگری خرد با استفاده از روش درست و رعایت انضباط میتوانید سودده شوید.

قرار نیست راه چندساله را یکشبه بروید. پس تا زمانی که واقعا به موجودی حسابهای بالا برسید، باید موجودی پایین حساب خود را در ذهنتان جعل کنید. اگر موجودی حسابتان برای مثال ۱۰۰۰ دلار است، برای یک تا دو سال نخست تنها ۱۰-۵۰ دلار در هر معامله ریسک کنید. در این مدت اگر واقعا سودده باشید شاید این حساب دو برابر شود. این سود ۱۰۰۰ دلاری، شاید برای این مدتزمان چندان زیاد نباشد اما درهرصورت شما توانستید بازدهی ۱۰۰ درصدی کسب کنید. حال میتوانید چند صفر دیگر به این ۱۰۰۰ دلار اضافه کنید و از خودتان بپرسید که آیا این مقدار برایتان پول زیادی است؟

قرار نیست راه چندساله را یکشبه بروید. پس تا زمانی که واقعا به موجودی حسابهای بالا برسید، باید موجودی پایین حساب خود را در ذهنتان جعل کنید. اگر موجودی حسابتان برای مثال ۱۰۰۰ دلار است، برای یک تا دو سال نخست تنها ۱۰-۵۰ دلار در هر معامله ریسک کنید. در این مدت اگر واقعا سودده باشید شاید این حساب دو برابر شود. این سود ۱۰۰۰ دلاری، شاید برای این مدتزمان چندان زیاد نباشد اما درهرصورت شما توانستید بازدهی ۱۰۰ درصدی کسب کنید. حال میتوانید چند صفر دیگر به این ۱۰۰۰ دلار اضافه کنید و از خودتان بپرسید که آیا این مقدار برایتان پول زیادی است؟

بگذارید برای چند جمله بیپرده با شما صحبت کنیم …

علت شکست اغلب معاملهگران عدم توجه به یک نکته بسیار ساده است …

اینکه تا نتوانید یک حساب کوچک را در مدتزمانی قابلتوجه با موفقیت مدیریت کنید، هرگز نخواهید توانست یک حساب بزرگ را مدیریت کنید. بنابراین اندازه حساب مهم نیست.

مواردی که مهم هستند:

- توانایی شما برای رعایت نظم و انضباط در معاملات

- توانایی شما برای تداوم در روند معاملاتی

- رسیدن به مرحله استادی در روشی ساده و درعینحال کارآمد، نظیر پرایس اکشن

- معامله در تایم فریمهای بالا نظیر روزانه

- تعداد معاملات کم

- مدیریت سرمایه

نتیجهگیری

چه رویایی که در پس ذهن شما است؟ معامله در سواحل آزاد و درآمد هزاران دلاری در هر هفته؟ آن هم بدون تحمل ترافیک و حرفهای یک رئیس عوضی؟ این رویا را رها نکنید. در رسیدن به آن حتی تردید هم نکنید. اگر حتی یک نفر هم توانسته باشد که به این رویا برسد، پس شما هم میتوانید.

چیزی که واقعا باید به آن باور داشته باشید این است که معاملهگری یک بازی تماما ذهنی است. به همین دلیل است که ما در مدرسه معاملهگری فقط تحلیل تکنیکال را به شما آموزش نمیدهیم، هدف ما آموزش انواع روشهای تحلیل فاندامنتال است. هرچند تحلیل تکنیکال هم در بین آموزشهای ما قرار داشته و اهمیت بالایی هم دارد، اما در روند آموزشی مدرسه نحوه یادگیری و زمان اجرای دانستهها اولویت بالاتری دارند.

چیزی که مدیران صندوق پوشش ریسک بهصورت غریزی یا با آزمونوخطا آموختهاند، این است که سختترین قسمت معاملهگری ورود به معامله نیست. سختترین قسمت، نحوه واکنش به اتفاقات بعد از ورود است. اینکه چگونه احساسات، افکار، ترس و طمع خود را مدیریت میکنید.

ما بخش مهمی از زندگی خود را در کنار بازارهای مالی گذراندهایم، رک و پوستکنده معامله و سرمایهگذاری در متن شب روز ما جای دارد. دروسی که در این سایت و دوره آموزشی به اعضا ارائه میشود به معنای واقعی کلمه انگیزه اصلی ما برای ادامه مسیر است. از به اشتراکگذاری تجربیات و احساساتمان در طول روز با اعضا واقعا خوشحال هستیم. احساس عدم نیاز به “هرروز سرکار رفتن” یا جواب پس ندادن به کسی که اهمیتی به شما نمیدهد، احساس اینکه از خانه، مسافرت، جنگل و دریا بتوانید پول دربیاورید، همگی را تجربه کردیم و میخواهیم شما نیز همین احساس را داشته باشید. این امر تنها از طریق تغییر نگرش شما نسبت به موجودی حسابتان امکانپذیر است، به یاد داشته باشید که شما قدرت کنترل رفتار و عکسالعمل را، در درون خود دارید، تنها کاری که باید بکنید پیدا کردن آنها است، آنجاست که دیگر در مسیر درستی قدم خواهید گذاشت.

عالی بود مرسیی

سلام.بسیار بسیار بسیار….عالی بود بنده به اندازه از این مغاله یاد گرفتم که قابل بیان نیست .چون دقیقا به نقاط ضعف یک تریدر اشاره کرده وراه حل دقیق قابل استفاده رابیان کرده است

بسیار عالی بود. با اینکه این مقاله صرفاً یک ترجمه هست و ایرادی متوجه تیم زحمتکش شما نیست، اما مطالب آن بسیار کلی و فاقد روش های کاربردی هست، یعنی کارها و یا تمریناتی که یک تریدر بایستی در عمل انجام دهد….

بسیار عالی و آموزنده