اوراق قرضه آمریکا

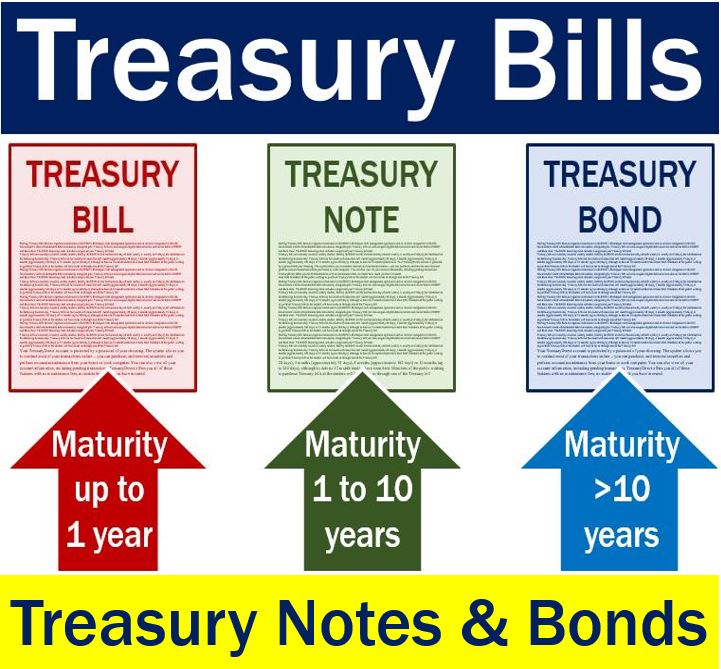

اوراق قرضه ایالات متحده آمریکا و بدهیهای آن به سه بخش زیر تقسیم میشوند:

- اسناد (Bill): بدهیهای با سررسید یک سال یا کمتر از آن را اسناد (Bill) میگویند.

- اوراق (Note): بدهیهای با سررسید دو سال تا ده سال را اوراق (Note) میگویند.

- اوراق بلندمدت (Bond): بدهیهای با سررسید ده سال تا سی سال را اوراق قرضه (Bond) میگویند.

تفاوت سررسید اوراق خزانه داری آمریکا

در بازار اوراق قرضه آمریکا اصطلاح «کوپن صفر» به این معنی است که برای این بدهی، هیچ کوپنی پرداخت نمیشود. این بدهیها در سررسید، دقیقا به قیمت اسمی فروخته میشود. به عنوان مثال اگر خزانهداری، سندی به قیمت ۱۰۰۰ دلار داشته باشد، سرمایهگذار مبلغی کمتر از ۱۰۰۰ دلار برای این سند پرداخت میکند و در زمان سررسید معادل، ۱۰۰۰ دلار را به طور کامل دریافت میکند.

در این مثال اگر فرض بگیریم سررسید این سند ۶ ماهه بوده و سرمایهگذار در ابتدا ۹۸۰ دلار برای آن پرداخت کرده باشد، این فرد در مدت شش ماه، معادل ۲۰ دلار سود کرده و یا به عبارت دیگر، این سند بازدهی سالانه چهار درصد بدون سود مرکب داشتهاست.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اسناد خزانه، کوتاهترین سررسید را دارند و همیشه با کوپن صفر عرضه میشوند، در حالی که اوراق و اوراق قرضه خزانهداری آمریکا، سررسید بلندمدتی دارند و دارای کوپن هستند. همچنین از نرخ بهره اسناد خزانه به عنوان درصد تعادلی، برای کوپنهای پرداختی ابزارهای بدهی بلندمدتتر مانند اوراق و اوراق قرضه خزانهداری آمریکا استفاده میشود. این کوپنها به طور دورهای، در طول عمر آن ابزار بدهی پرداخت میشوند و منجر به نرخ سود یا بازدهی معینی میشوند که میتواند برای دورههای یادشده، نرخ سودهای غالب بازار را تحت تاثیر قرار دهد و با آنها مقایسه شود.

خزانهداری ایالات متحده، معمولا کوپنهای اوراق قرضه خود را پیش از حراج اوراق قرضه اعلام میکند. این کار بدین منظور انجام میشود که سرمایهگذاران بتوانند در مورد مبلغی که میخواهند برای این اوراق پرداخت کنند، تصمیم بگیرند. اگر خزانهداری سود کوپن را نسبت به نرخ بهره غالب، بیشتر تعیین کند، ممکن است تقاضای سرمایه گذاران آنقدر قیمت اوراق را بالا ببرد که از قیمت اعلامی نیز بالاتر برود.

این امر چه تاثیری بر بازار ارزها خواهد داشت؟ اگر سرمایهگذاران خارجی قصد خرید اوراق خزانهداری آمریکا در یک حراجی را داشته باشند، برای خرید این اوراق باید دلار آمریکا نیز بخرند. دقیقا به همین دلیل است که وقتی شرایط جغرافیایی سیاسی در هم ریخته میشود، سرمایهگذاران به سمت خرید اوراق خزانه داری ایالات متحده متمایل میشوند، زیرا این بازار، یک سرمایهگذاری امن محسوب میشود و برای انجام این کار، باید دلار آمریکا خریداری کنند و یه دلیل افزایش تقاضا برای دلار، ارزش دلار آمریکا در برابر ارز کشورهای دیگر بالاتر خواهد رفت.

همچنین وقتی ذهنیت سرمایهگذاران بینالمللی، به سمت افزایش اشتهای ریسکپذیری سوق پیدا میکند وسنتیمنت بازار مثبت باشد، دیدگاه معقول برای قیمت اوراق خزانه داری آمریکا نزولی و برای بازده اوراق، صعودی خواهد بود. چرا که این سرمایهگذاران، به دنبال خرید داراییهای با بیشترین بازده میروند و این بازده، عموما در داراییها و ارزهایی غیر از دلار آمریکا ارائه میشود.

ارزهایی که اغلب مورد توجه سرمایهگذاران ریسک پذیر قرار دارند، ارزهای با بازدهی بالاتر مانند دلار نیوزلند و استرالیا هستند. این ارزها به دلیل کسری حساب جاری (خالص جریان پول از خارج به داخل کشور) زیاد خود، نرخ سود بالاتری را برای جبران خطر کاهش ارزش پول ملی خود ارائه میدهند. بازده بالاتر این ارزها و اوراق قرضه دولتی آنها برای جبران ریسک اضافی سرمایهگذاران ارائه میشوند. معاملهگرانی که به دنبال معامله حملی (Carry Trade) هستند در این نوع شرایط، اقدام به کسب سود میکنند.

همانطور که گفتهشد، در زمانهایی که ریسکگریزی افزایش مییابد، تقاضا برای داراییهای خزانهداری آمریکا افزایش یافته و این امر بازده آنها را کاهش میدهد. به دلیل اینکه در این زمان، سرمایهگذاران ترسیده و تنها به دنبال محافظت از پول خود هستند. ارزهای مورد علاقه در این شرایط بازار، به عنوان داراییهای امن شناخته شده و شامل دلار آمریکا، فرانک سوئیس و ین ژاپن هستند. معاملهگرانی که به دنبال معامله حملی هستند، در این شرایط ریسک گریزی به دنبال سرمایهگذاری نیستند.

نمودار اوراق قرضه آمریکا

برای پیدا کردن نمودار اوراق قرضه آمریکا و بازدهی آن با سررسیدهای متفاوت، میتوان از سایتهای معتبر اقتصادی و معاملهگری استفاده کرد. نماد این اوراقها در پلتفرمهای مختلف، ممکن است اندکی با یکدیگر تفاوت داشتهباشد. به طور مثال، نماد بازدهی اوراق قرضه ۱۰ ساله آمریکا با US GOVERNMENT BONDS 10 YR YIELD یا US10Y نمایش دادهمیشود.

نمودار بازدهی اوراق قرضه ۱۰ ساله ایالات متحده آمریکا

در اینجا برای شما از سه منبع معتبر و متفاوت، دسترسی به این نمودارها را آسانتر کردهایم.

سایت تریدینگ ویو (tradingview)

- نمودارهای بازدهی اوراق قرضه کشورهای معتبر جهان با سررسیدهای متفاوت

- نمودارهای بازدهی اوراق قرضه آمریکا با سررسیدهای متفاوت

- نمودار بازدهی اوراق قرضه ۱۰ ساله آمریکا

- نمودارهای بازدهی اوراق قرضه ناحیه اروپا با سررسیدهای متفاوت

سایت اینوستینگ (investing)

- نمودارهای بازدهی اوراق قرضه کشورهای معتبر جهان با سررسیدهای متفاوت

- نمودار بازدهی اوراق قرضه ۱۰ ساله آمریکا

سایت تریدینگ اکونومیست (tradingeconomics)

نسبت تقاضا به عرضه (bid to cover ratio)

نسبت تقاضا به عرضه (bid to cover ratio) – BTC

معیار اصلی تقاضای اسناد، اوراق و اوراق قرضه خزانهداری آمریکا همان چیزی است که به آن «نسبت تقاضا به عرضه» گفته میشود. نسبت bid to cover، نسبت حجم اوراق قرضهای که موسسات و سرمایهگذاران، متقاضی آن هستند را با حجم اوراق بدهی که واقعا برای فروش گذاشته شدهاست، مقایسه میکند. به عنوان مثال اگر خزانهداری ۱۰ میلیارد دلار اسناد خزانهداری برای فروش در حراجی پیشنهاد دهد و سرمایهگذاران ۱۵ میلیارد دلار پیشنهاد وارد کرده باشند، نسبت تقاضا به عرضه ۱.۵ خواهد بود.

نسبت بالای btc به معنای موفقیت در حراجی است و این معمولا به نفع ارز مربوطه تمام میشود. چرا که سرمایهگذاران برای خرید اوراق قرضهای که درخواست آن را دارند، باید آن ارز را خریداری کنند. این اطلاعات مهم پس از اتمام حراجیهای بزرگ خزانهداری و همچنین پس از حراج اوراق قرضه در سایر کشورها، برای عموم منتشر میشود.

به طور معمول، موفقیت حراج خزانهداری، بر اساس نسبت bid to cover در هر حراج نسبت به حراجیهای قبلی بررسی میشود. اگر حراج با داشتن نسبت btc بالاتر نسبت به حراجهای قبلی باشد، آن حراجی موفقیت آمیز تلقی میشود.

برخی از تحلیلگران معتقدند که حراج اوراق خزانهداری آمریکا در صورتی که نسبت پوشش ۲ یا بیشتر داشته باشد، بسیار موفق خواهدبود. به همین ترتیب در صورتی که این نسبت پایین تر از یک باشد، به معنای تقاضای پایین برای آن حراجی است. عدم موفقیت حراج، به کاهش ارزش دلار منتهی میشود چرا که سرمایهگذاران خارجی، تقاضای کمتری برای خرید اوراق قرضه آمریکا و در نتیجه دلار آمریکا خواهندداشت.

عالی ممنون