کشورهای شرق آسیا در سال ۱۹۹۷ درگیر بحران اقتصادی بزرگی شدند که بسیاری از آنها را تا مرز ورشکستگی کشاند. سقوط این کشورها آنقدر ناگهانی و شدید بود که دنیا را به شوک فروبرد و تا همین امروز بسیاری از سیاستگذاران و اقتصاددانان به دنبال جلوگیری از تکرار آن تجربه هستند.

اما چه چیزی منجر به این بحران شد؟ آیا این کشورها قربانی موفقیت خودشان بودند یا جریانهای سرمایه باعث چنین بحرانی شد؟ نرخ بهره دلار آمریکا چه تاثیری در این بحران داشت؟ آیا روشی برای جلوگیری از تکرار این بحران وجود دارد؟ اینها سوالاتی است که قصد داریم در این مقاله به پاسخ آن برسیم.

تاریخچه بحران مالی ۱۹۹۷ شرق آسیا

پس از دهه ۱۹۷۰، کشورهای جنوب شرق آسیا پیشرفت سریعی را آغاز کردند. این کشورها با حمایت ایالات متحده توانستند به سرعت از کشورهایی فقیر با بافت سنتی به کشورهایی در رده متوسط تبدیل شوند. شرکتهای آمریکایی و اروپایی یکی پس از دیگری کارخانه و خط تولید خود را به این کشورها منتقل میکردند همچنین طبیعت بکر این مناطق آنها را مستعد حضور توریستهای غربی میکرد.

در اکثر این کشورها، حکومتهای پادشاهی و مطلقه بر سر کار بودند به همین خاطر جنبشهای سوسیالیستی با حمایت شوروی در آنها فعال بود. ایالات متحده برای جلوگیری از فروغلتیدن این کشورها در دام کمونیست، با حکومتهای این کشورها روابط نزدیکی برقرار کرد و سرمایهگذاری بسیار زیادی در این مناطق صورت داد. ایالات متحده از تجربه ویتنام و کره درس گرفته بود و نمیخواست یکبار دیگر درگیر جنگ با شوروی در این منطقه شود. بنابراین بهترین کار را همکاری اقتصادی با این کشورها دانست.

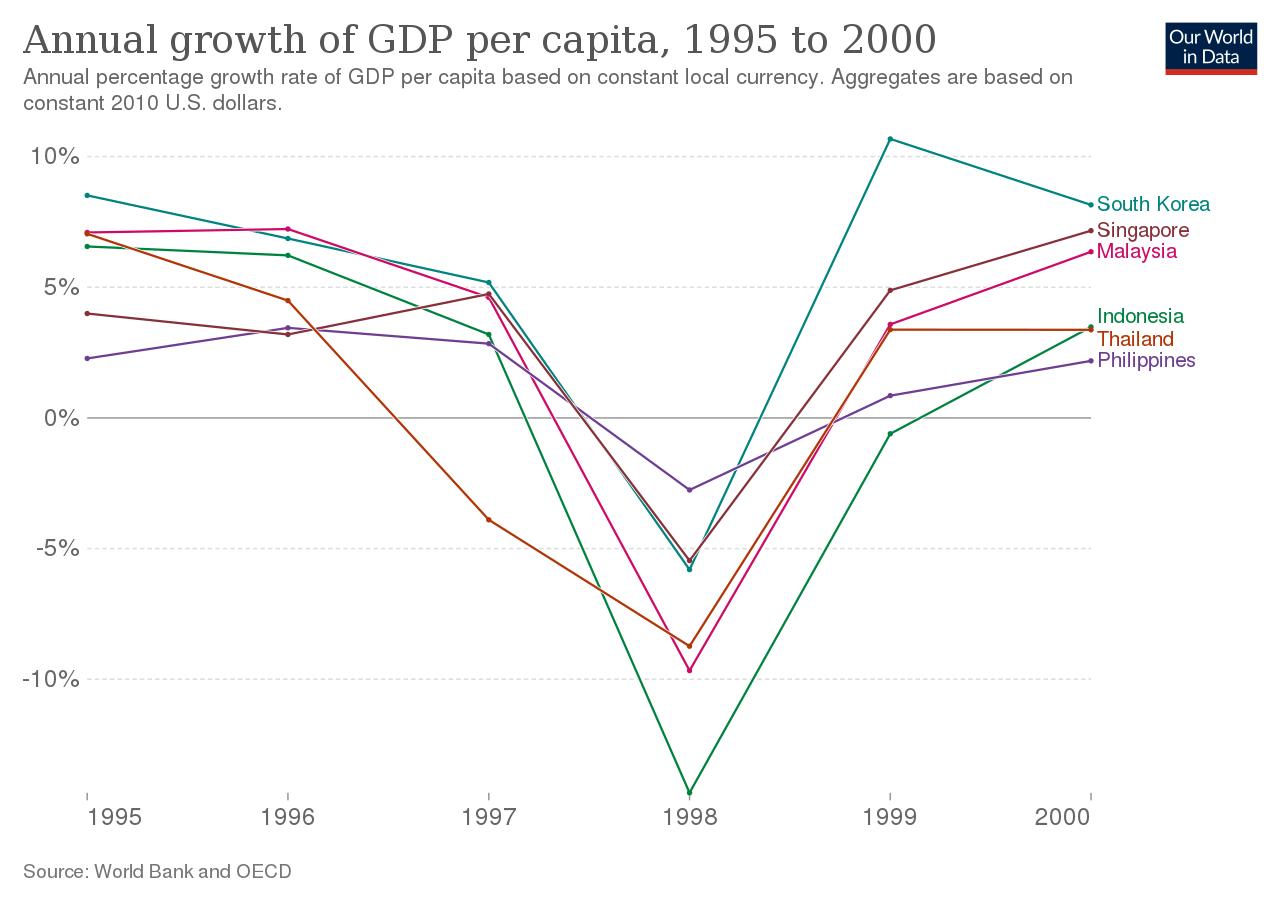

همچنین ایالات متحده از دهه ۱۹۸۰ از دام نرخهای بهره بالا رها شده بود و موسسات مالی غربی میتوانستند به کشورهای شرق آسیا با نرخ بهره پایین وام بدهند. تمام این اقدامات منجر به آن شد که جریان سرمایه به سمت این کشورها اوج بگیرد. کشورهایی مانند ویتنام، تایلند، کره جنوبی، اندونزی، مالزی و… در این دوره رشد خیرهکنندهای ثبت کردند به طوری که اکثر تحلیلگران اقتصادی معتقد بودند این کشورها به زودی میتوانند اتحادیهای قدرتمند ایجاد کنند که جلوی پیشروی کمونیسم را خواهد گرفت.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اما در ژوئیه ۱۹۹۷، اولین نشانه فروپاشی نمایان شد. در آن زمان کشور تایلند به دلیل کمبود ارز خارجی نتوانستد وامهای ارزی خود را پرداخت کند و مجبور به پرداخت بدهی خود به بات (پول ملی تایلند) شد. در نتیجه این اقدام، ارزش پول تایلند افت شدیدی را تجربه کرد. بلافاصله خروج سرمایه از تایلند آغاز شد و این مساله زمینهساز زنجیرهای از فروپاشی در اقتصادهای شرق آسیا شد.

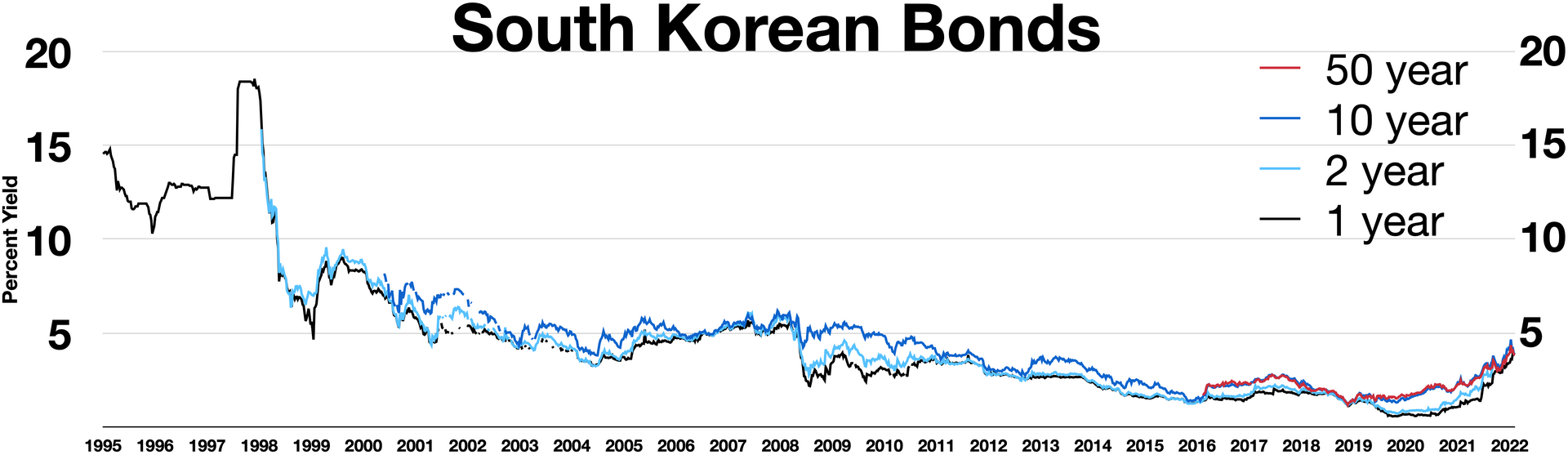

پس از تایلند، سایر کشورهای جنوب شرق آسیا مانند اندونزی، مالزی، فیلیپین و… نیز سقوط در ارزش ارزمحلی را تجربه کردند و بحران به ژاپن و کره جنوبی نیز رسید. مهمترین دلیل بحران در این کشورها افزایش نسبت بدهی به تولید ناخالص داخلی بود. از سال ۱۹۹۳ تا زمان بحران، نسبت بدهی به تولید ناخالص داخلی در چهار اقتصاد بزرگ آسهآن از ۱۰۰ درصد به ۱۸۰ درصد رسیده بود. در کره جنوبی این نسبت از ۱۳ درصد به ۴۰ درصد افزایش یافته بود.

صندوق بین المللی پول در این زمان با یک برنامه ۴۰ میلیارد دلاری تلاش کرد تا قیمت ارز در کشورهای کره جنوبی، تایلند و اندونزی را تثبیت کند. با این حال، تلاشها برای مهار بحران اقتصادی نتوانست از بحران سیاسی جلوگیری کند. در سال ۱۹۹۸، سوهارتو دیکتاتور اندونزی پس از ۳۰ سال حکومت مجبور به کنارهگیری شد. تنها کشوری که در برابر بحران به خوبی مقاومت کرد، سنگاپور بود آن هم به دلیل آنکه ارتباطات اقتصادی سنگاپور بیش از آنکه به کشورهای جنوب شرق آسیا مرتبط باشد، به کشورهای غربی مرتبط بود.

علل بحران مالی ۱۹۹۷ شرق آسیا چه بود؟

مهمترین علت این بحران را جریانهای سرمایه خروجی از شرق آسیا میدانند و تقریبا ثابت شده است که رژیم نرخ بهره بالا توسط ایالات متحده از سال ۱۹۹۳ منجر به این بحران شده است. همانطور که گفته شد، به مدت چند دهه، ایالات متحده و کشورهای غربی با کمکهای بسیار زیاد به کشورهای شرق آسیا تلاش کردند تا آنها را از شوروی دور نگه دارند. با این حال، دیکتاتوریهایی که در این کشورها وجود داشت منجر به ایجاد نوعی «سرمایهداری رفاقتی» شده بود. پولهایی که برای توسعه به این کشورها تخصیص داده میشد مستقیما به جیب افرادی میرفت که به مراکز قدرت نزدیک بودند. بنابراین سرمایهگذاری در این کشورها اگرچه بسیار زیاد بود اما کارآمدی نداشت.

تا سال ۱۹۹۹ کشورهای شرق آسیا تقریبا نیمی از کل سرمایه تخصیص داده شده به کشورهای در حال توسعه را جذب میکردند. همچنین کشورهای شرق آسیا نرخهای بهره بالایی ارائه میکردند که منجر به جذابیت این مناطق برای سرمایهگذاران خارجی شده بود. از دهه ۱۹۸۰ تا اوایل دهه ۱۹۹۰، کشورهای تایلند، مالزی، اندونزی، سنگاپور و کره جنوبی رشدهای خیره کننده ۸ تا ۱۲ درصد را تجربه کردند. چنین دستاوردهایی توسط موسسات مالی جهان تحسین شد و به آن «معجزه اقتصادی آسیا» گفتند.

در اواسط دهه ۱۹۹۰، تایلند، اندونزی و کره جنوبی دچار کسری حساب جاری بزرگی شدند. دلیل این امر افزایش نرخ بهره توسط فدرال رزرو بود که از جذابیت نرخ بهره در این کشورها کاسته بود. جریان سرمایه به سرعت از کشورهای شرق آسیا خارج و به ایالات متحده باز میگشت. کشورهای آسیایی تنها دو راه پیش روی خود داشتند یا نرخ بهره را باز هم بالاتر ببرند یا نرخ ارز را شدیدا کاهش دهند.

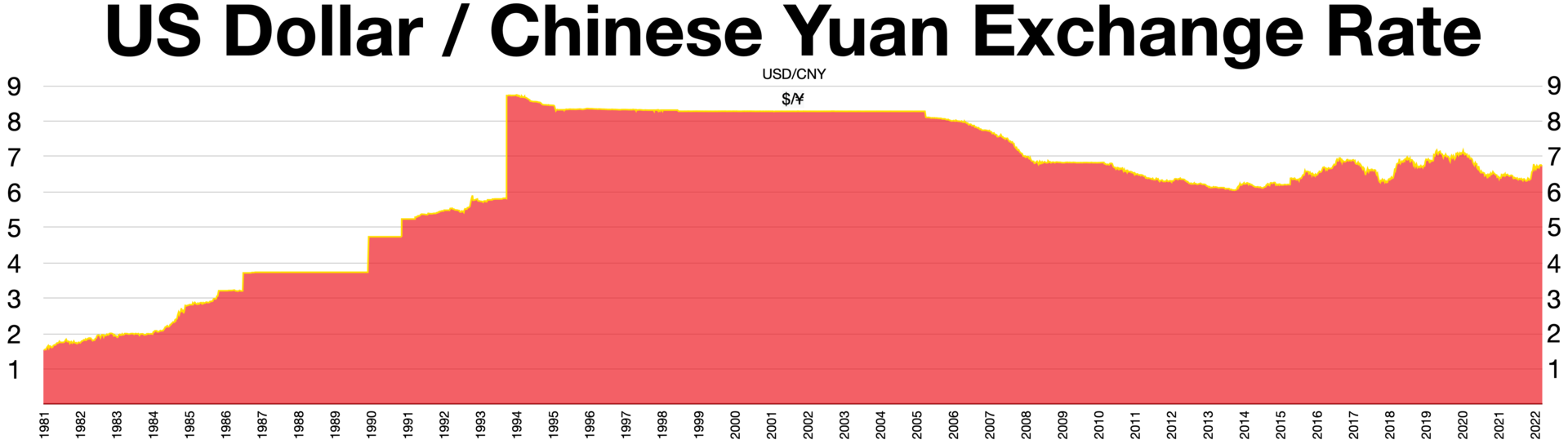

در همین زمان شوکهای خارجی نیز به بدنه کشورهای شرق آسیا فرود آمد. کاهش ارزش ین ژاپن و یوان چین در کنار کاهش شدید قیمت نیمه هادیها باعث وخیمتر شدن اوضاع شد. این مساله منجر به افت بیشتر صادرات شد. اما جرقه شروع بحران واگذاری هنگ کنگ به چین در سال ۱۹۹۷ بود. همزمانی این واقعه نیز میتواند به این گمانهزنی دامن بزند. در اول ژوئیه سال ۱۹۹۷، هنگ کنگ رسما به چین ملحق شد و فردای آن روز ارزش بات تایلند سقوط کرد. دلیل این امر آن بود که هنگ کنگ در آن زمان مرکز مالی شرق اسیا و نقطه اتصال غرب به این منطقه بود. با ورود چین به این منطقه این احتمال وجود داشت که سرمایه در این منطقه توسط دولت چین مصادره شود.

پس از آنکه تایلند اعلام کرد دیگر نمیتواند بدهی خارجی خود را به ارزهای خارجی پرداخت کند. به یکباره وام دهندگان غربی جریان اعتباری به کشورهای شرق آسیا را متوقف کردند. همچنین سرمایهگذاران خارجی به سرعت سرمایه خود را خارج کردند. این مساله منجر به عمیقتر شدن بحران شد. دولتهای محلی برای جلوگیری از سقوط ارزش پول، نرخهای بهره را به سطوح بسیار بالا افزایش دادند. اما این سیاستها نمیتوانست مدت زیادی ادامه پیدا کند.

هنگامی که سیاستگذاران متوجه شدند که جریان خروج سرمایه به زودی قطع نمیشود، هزینه کردن ذخایر برای جلوگیری از افت ارزش پول را متوقف کردند و اجازه دادند نرخ ارز شناور شود. این مساله منجر به کاهش بیشتر ارزش ارز محلی شد که به معنی افزایش بدهی خارجی، ورشکستگی بیشتر و عمیقتر شدن بحران بود.

سرمایهداری رفاقتی نیز یکی از دلایل این بحران ذکر میشود. اگرچه طی چند سال منابع سرشاری وارد اقتصادهای شرق آسیا شده بود، اما فساد اداری و حکومتی در این منطقه منجر به آن شده بود که تخصیص منابع به صورت ناکارآمد انجام شود. به همین خاطر بازده بسیاری از سرمایهگذاریها بالا نبود. این مساله منجر به آن شد که بسیاری از سرمایهگذاران به جای سرمایهگذاری در فرآیندهای مولد به سمت سرمایهگذاری بر روی داراییهای غیرمولد مانند املاک بروند. این مساله حباب عظیمی در این داراییها ایجاد کرد که در سال ۱۹۹۷ این حباب ترکید.

کدام کشورها از بحران مالی سال ۱۹۹۷ آسیب دیدند؟

تقریبا تمام کشورها شرق آسیا از این بحران دچار آسیب شدند اما کشورهای زیر بیشترین آسیب را متحمل شدند.

تایلند

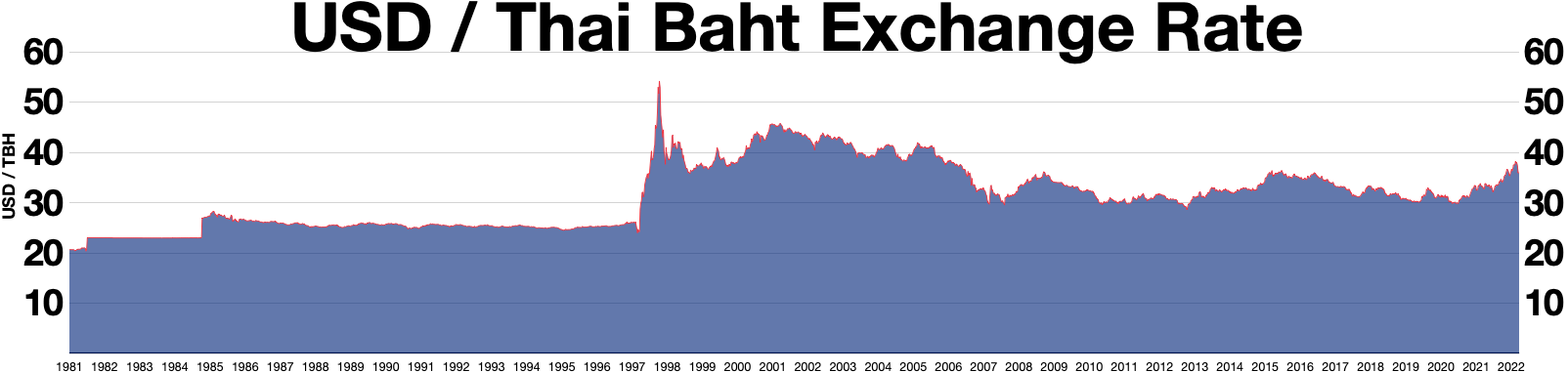

از سال ۱۹۸۵ تا سال ۱۹۹۶، رشد اقتصادی تایلد به طور متوسط بیش از ۹ درصد بود. در آن زمان ارزش هر دلار آمریکا ۲۵ بات تایلند بود. پس از بحران، اقتصاد پررونق تایلند سقوط آزاد کرد. تایلند ۶۰۰ هزار کارگر خارجی را به کشورهای خودشان بازگرداند، بزرگترین شرکت مالی تایلند یعنی فایننس وان سقوط کرد، ارزش دلار در این کشور به ۵۶ بات رسید و بازار سهام ۷۵ درصد ریزش داشت.

تنها زمانی که این کشور با بسته نجات ۱۷ میلیارد دلار صندوق بین المللی پول مواجه شد توانست بر مشکلات غلبه کند. با این همه نزدیک به ۱۰ سال طول کشید تا اقتصاد تایلند بتواند بخشی از سقوط را جبران کرده و به مسیر رشد بازگردد.

اندونزی

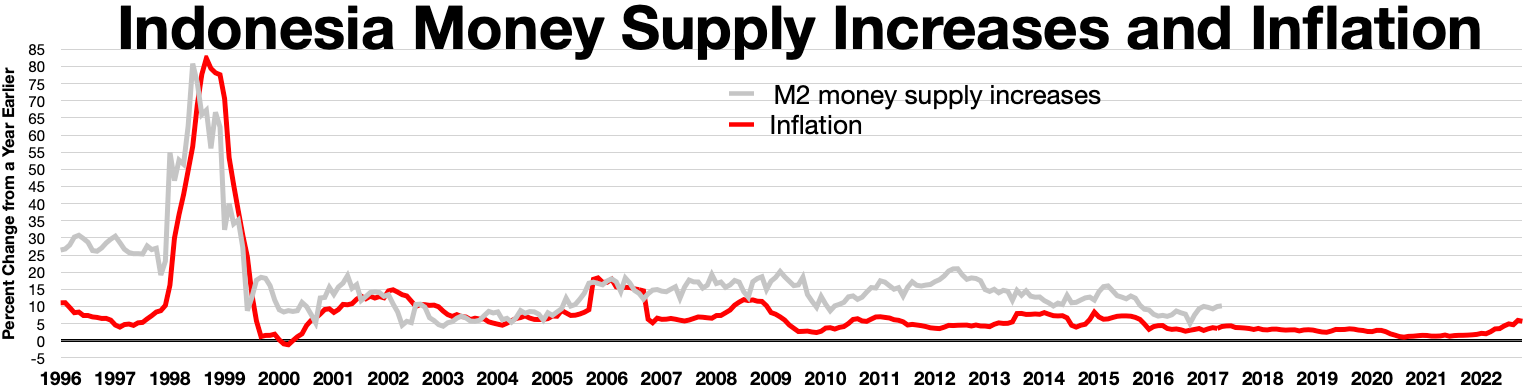

در ژوئن ۱۹۹۷، به نظر میرسید که اندونزی از بحران دور است. اندونزی برخلاف تایلند تورم پایینی داشت و همچنان بیش از ۹۰۰ میلیون دلار مازاد تجاری داشت. همچنین ذخایر این کشور به ارزش ۲۰ میلیارد دلار پشتیبان حکومت سوهارتو بود. با این حال، بسیاری از شرکتهای اندونزی به دلار امریکا وام گرفته بودند و بدهی ارزی بالایی داشتند. این اقدام برای شرکتهای اندونزی بسیار سودده بود چرا که طی سالهای گذشته نسبت روپیه به دلار ثابت بود.

در ژوئیه ۱۹۹۷، زمانی که بات سقوط کرد، مقامات پولی اندونزی دامنه نوسان روپیه اندونزی را از ۸ درصد به ۱۲ درصد افزایش دادند. در ماه آگوست حمله گستردهای برای فروش روپیه اندونزی آغاز شد. در چهاردهم آگوست رژیم ارز شناور مدیریت شده توسط بانک مرکزی اندونزی در پیش گرفته شد. با این حال، فروش گسترده روپیه چیزی نبود که حتی منابع عظیم بانک مرکزی اندونزی بتواند پاسخگوی آن باشد. صندوق بین المللی پول با ۲۳ میلیارد دلار کمک مالی تلاش کرد تا از سقوط بیشتر اقتصاد اندونزی جلوگیری کند. اما فروش گسترده روپیه همچنان ادامه یافت تا آنکه در ماه سپتامبر روپیه و بورس جاکارتا به پایینترین سطح تاریخ خود رسیدند. موسسه مودیز، اوراق قرضه بلند مدت اندونزی را به عنوان «اوراق بنجل» دسته بندی کرد.

ارزش هر دلار در اندونزی پیش از بحران تقریبا ۲۶۰۰ روپیه بود. این ارزش در سقف خود به بالای ۱۴۰۰۰ روپیه نیز رسید اگرچه بعدها تا ۸۰۰۰ روپیه کاهش یافت. اندونزی در سال ۱۹۹۸ ۱۳.۵ درصد از تولید ناخالص داخلی خود را از دست داد. در فوریه همان سال سوهارتو رئیس بانک مرکزی اندونزی را برکنار کرد. شورشهای گستردهای در مه ۱۹۹۸ علیه دولت سوهارتو شروع شد و در نهایت سوهارتو را مجبور به استعفا کردند.

کره جنوبی

کره جنوبی مرکزی برای وامهای گسترده شرکتهای آمریکایی بود. وام دهندگان آمریکایی به دلیل آنکه پایگاههای نظامی آمریکا در این کشور حضور داشتند و در جنگ کره دیده بودند که چگونه ایالات متحده با تمام قوا از این کشور دفاع کرده است، اطمینان سیاسی بسیار زیادی به این کشور داشتند.

در همین زمان مفهومی در اقتصاد جهانی در حال شکلگیری بود به نام کنگلومرا. کنگلومراها شرکتهای چند صنعتی بودند که در بسیاری از زمینهها فعالیت میکردند. به عنوان مثال یکی از بزرگترین کنگلومراها سامسونگ است که در زمینههای مختلف از قبیل استخراج نفت، بیمه و بانکداری، لوازم الکترونیک، باربری و زنجیره تامین و… فعالیت میکند. این چند صنعتی بودن به کنگلومراها اجازه میداد تا نرخهای بهره پایینتری دریافت کنند چرا که به نوعی خودشان خودشان را تامین مالی میکردند.

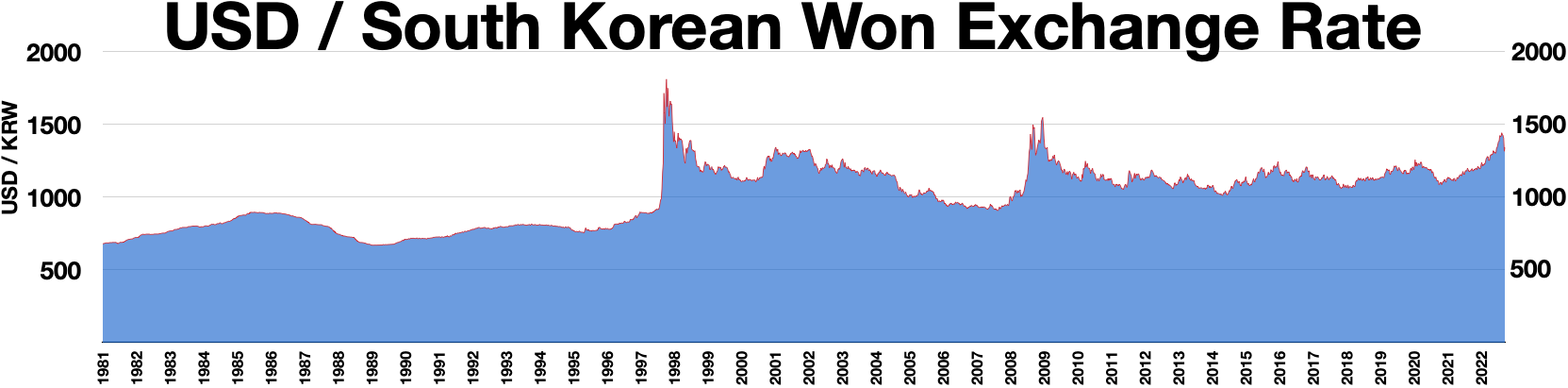

در آن زمان کنگلومراها در کره جنوبی رشد کردند که معروفترین آنها ال جی، هیوندای، دوو، دوسان و… هستند. اما نرخ بهره بالا و خروج سریع سرمایه این شرکت ها را نیز با مشکل مواجه کرد. در اواخر ژوئیه ۱۹۹۷، شرکت کیاموتورز که سومین خودروساز بزرگ کره جنوبی بود، درخواست وام اضطراری کرد.

رسوایی هانبو نیز در همان سال رخ داد که فساد کره جنوبی را در معرض دید جامعه بین الملل قرار داد. همانطور که گفته شد یکی از دلایلی که سرمایهگذاران به کره جنوبی به عنوان یک مقصد مطلوب برای سرمایهگذاری نگاه میکردند این بود که تصور میکردند ریسکهای سیاسی در این کشور پایین است اما پس از رسوایی هانبو، چند شورش و اعتراض در سئول، پایتخت کره جنوبی برگزار شد. هانبو یک شرکت فولادساز بود که مشخص شد با پرداخت رشوه یه اعضای دولت، از آنها خواسته تا بانکها را مجبور به پرداخت میلیاردها دلار وام به این شرکت کنند.

موسسه مودیز در سال ۱۹۹۷ رتبه اعتباری کره جنوبی را از A1 به رتبه بسیار نازل B2 کاهش داد. بورس سئول در دو روز ۷ و ۸ نوامبر در مجموع بیش از ۱۱ درصد سقوط کرد. در سال ۱۹۹۸، شرکت هیوندای، شرکت کیاموتورز را تصاحب کرد و شرکت دوو موتورز به شرکت آمریکایی جنرال موتورز فروخته شد.

ارزش دلار در کره جنوبی از ۸۰۰ وون پیش از بحران به بیش از ۱۷۰۰ وون افزایش یافت اگرچه بعدا در نتیجه اقدامات دولت و در نتیجه ۶۰ میلیارد دلار کمک مالی از صندوق بین المللی پول، شاهد کاهش ارزش دلار در کره جنوبی بودیم. در طی دوران بحران و تا سال ۲۰۰۳، بیش از ۷۸۷ موسسه مالی در کره جنوبی ورشکسته یا ادغام شدند.

فیلیپین

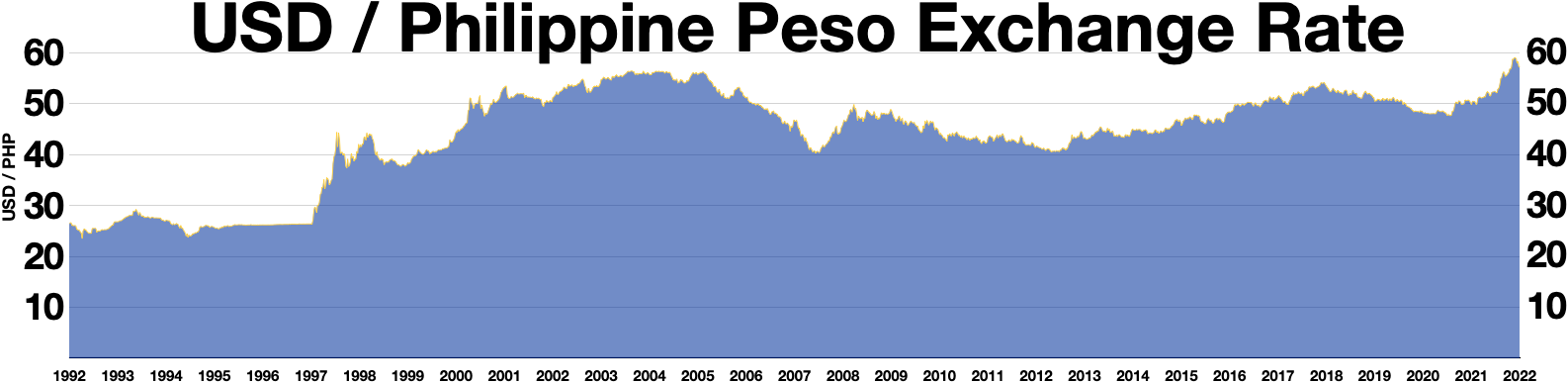

بانک مرکزی فیلیپین بلافاصله پس از شروع بحران در تایلند مداخله را آغاز کرد. این بانک نرخ بهره یک شبه را به سرعت از ۱۵ درصد به ۳۲ درصد رساند. همچنین اجازه داد نرخ دلار از ۲۶ پزو در پیش از بحران به ۵۰ پزو در اوایل سال ۱۹۹۸ افزایش یابد.

در نتیجه این اقدامات، تولید ناخالص داخلی فیلیپین در بدترین زمان بحران تنها ۰.۶ درصد کاهش یافت. به یک معنا فیلیپین از بحران آسیب زیادی ندید بلکه تنها رشد این کشور متوقف شد. اما بحران سیاسی در این کشور ایجاد شد. در آن زمان جوزف استرادا رئیس جمهور فیلیپین بود. استرادا پیش از ریاست جمهوری در فیلمهای اکشن بازی میکرد و همین محبوبیتش او را به ریاست جمهوری رساند. بعدها و در سال ۲۰۰۱، اتهاماتی مبنی بر ارتشا به وی نسبت داده شد. دستور استیضاح استرادا در مجلس سنا مطرح شد اما سنا به دلیل عدم هماهنگی نتوانست او را استیضاح کند. در نتیجه شورشی سراسری در فیلیپین به راه افتاد.

در نهایت استرادا مجبور به استعفا شد. پس از استرادا فیلیپین یکبار دیگر در مسیر رشد قرار گرفت و ارزش دلار در این کشور تا سال ۲۰۰۷ به ۴۱ پزو کاهش یافت.

چین

دست آهنین دولت چین بر روی ارزش یوان این کشور را تا حدود زیادی از بحران مصون نگه داشت. بسیاری از سرمایهگذاران در کشورهای غربی منتظر بودند تا ارزش یوان کاهش شدید پیدا کند تا بتوانند برای سرمایهگذاری وارد این کشور شوند. ایده سرمایهگذاران این بود که دیر یا زود دولت چین مجبور خواهد شد تا ارزش یوان را کاهش دهد تا از صادرات خود محافظت کند. در آن زمان کشورهای آسه آن به خاطر کاهش ارزش ارز، محصولات صادراتی ارزانتری نسبت به چین داشتند. اما غیرقابل تبدیل بودن یوان در خارج از چین به خوبی از ارزش آن محافظت کرد و منجر به بهبود جایگاه چین در آسیا شد.

جدای از غیرقابل تبدیل بودن یوان، دلیل دیگری که چین توانست از این بحران به سلامت خارج شود این بود که برخلاف سایر کشورهای شرق آسیا، سرمایهگذاری خارجی در چین اوراق بهادار نبود بلکه کارخانه و زمین بود. بنابراین سرمایهگذار خارجی نمیتوانست به سرعت کارخانه را به فروش برساند و از کشور خارج شود.

با این حال بحران مالی همچنان چین را تحت تاثیر قرار داد و در سالهای ۱۹۹۸ و ۱۹۹۹ چین با کاهش رشد اقتصادی مواجه شد اگرچه هرگز این رشد متوقف نشد. همچنین چینیها بسته ۴ میلیارد دلاری برای کمک به کشورهای همسایه را تصویب کردند. در سال ۱۹۹۹ بانک جهانی در گزارش خود چین را به عنوان «منبع ثبات برای منطقه» توصیف کرد.

بحران مالی ۱۹۹۷ دیدگاه سیاستگذاران چینی را بیش از پیش تقویت کرد که چین نباید به سمت یک اقتصاد لیبرال حرکت کند چرا که چنین کاری منجر به سرریز بحرانهای سرمایهداری به داخل اقتصاد چین خواهد شد.

هنگ کنگ

همانطور که گفته شد، جرقه بحران با استقلال هنگ کنگ و واگذاری آن به چین آغاز شد. در اکتبر سال ۱۹۹۷، دلار هنگ کنگ با فشار فروش شدیدی مواجه شده بود. از سال ۱۹۸۳ هر دلار آمریکا ۷.۸ دلار هنگ کنگ معامله میشد. این نرخ مصنوعا پایین نگه داشته شده بود چرا که در طول این دوران نرخ تورم هنگ کنگ شدیدا بالاتر از تورم ایالات متحده بود. مقامات پولی بیش از یک میلیارد دلار برای دفاع از پول محلی هزینه کردند. با توجه به این که هنگ کنگ بر روی کوه عظیمی از ذخایر (۸۰ میلیارد دلار) نشسته بود توانست نرخ را تثبیت کند.

اما در ادامه بازار سهام بیثباتتر شد. بین تاریخ ۲۰ تا ۲۳ اکتبر، شاخص سهام هنگ سنگ مجموعا ۲۳ درصد افت کرد. فرار سرمایه شتاب بیشتری گرفت و اداره پولی هنگ کنگ نرخ بهره یک شبه را از ۸ درصد به ۲۳ درصد افزایش داد (این نرخ حتی به ۲۸۰ درصد هم رسید) با این حال افزایش نرخ بهره فشار نزولی بر بازار سهام را افزایش داد.

در آگوست ۱۹۹۸، وزیر مالی وقت به سفتهبازان اعلان جنگ کرد و شرکت HKMA شروع به خرید سهام کرد. در مجموع حدود ۱۵ میلیارد دلار سهام شرکتهای مختلف توسط این موسسه دولتی خریداری شد. این سهام در سال ۱۹۹۹ با ۴ میلیارد دلار سود به فروش رسید.

مالزی

در ژوئیه ۱۹۹۷، رینگیت مالزی نیز به سرعت افت کرد. بانک مرکزی این کشور نرخ بهره را از ۸ درصد به بیش از ۴۰ درصد افزایش داد. این مساله منجر به کاهش رتبه اعتباری و فروش بزرگ در بازار سهام این کشور شد. تا سال ۱۹۹۸ دلار در مالزی از ۲.۵ رینگیت به ۴.۵۷ رینگیت افزایش یافت و شاخص سهام مالزی با بیش از ۵۰ درصد کاهش از بالای سطح ۱۲۰۰ به زیر ۶۰۰ کاهش یافت.

ماهاتمیر محمد، نخست وزیر وقت مالزی کنترل سرمایه شدیدی اعمال کرد و نرخ دلار در مالزی ۳.۸۰ رینگیت تعیین شد. بدین ترتیب سرمایهگذاران خارجی با خروج سرمایه با مشکل مواجه شدند. بیش از ۱۷۲ هزار سرمایهگذار خارجی که اکثر آنها سنگاپوری بودند نتوانستند سرمایه خود را از مالزی خارج کنند این مساله هنوز هم بر روابط تجاری دو کشور سایه انداخته است.

در سال ۱۹۹۸ تولید ناخالص داخلی در مالزی کاهش یافت و این کشور را وارد رکود اقتصادی کرد که چند سال به طول انجامید. بخش ساخت و سال ۲۳.۵ درصد، تولید ۹ درصد و کشاورزی ۵.۹ درصد افت کرد. به طور کلی تولید ناخالص داخلی مالزی در سال ۱۹۹۸ بیش از ۶ درصد کاهش یافت. شاخص سهام مالزی باز هم به افت خود ادامه داد و در کف خود به ۲۷۰ واحد نیز رسید.

بهبود اقتصادی مالزی بسیار کند اتفاق افتاد. ارزش بسیاری از داراییها هنوز به سطح پیش از بحران بازنگشته است و اعتماد سرمایهگذاران خارجی هنوز پایین است. دلیل آن برخورد شدید دولت مالزی و جلوگیری از فرار سرمایه با استفاده از ابزارهای خشن بود.

سنگاپور

سنگاپور اگرچه یک منطقه متکی بر اقتصاد مالی است و انتظار میرود در بحرانهای مالی بدترین واکنش را نشان دهد، اما توانست به سرعت از رکود خارج شود و بحران را به خوبی مدیریت کند. اداره پول سنگاپور اجازه داد ارزش دلار این کشور به صورت تدریجی ۲۰ درصد کاهش یابد. زمان بندی برنامه دولت به خوبی پیش رفت.

همچنین شورای ملی دستمزد برای کاهش هزینه نیروی کار موافقت کرد به شرطی که تاثیر بر درآمد قابل تصرف (افزایش دستمزد منهای تورم) محدود باشد. برخلاف هنگ کنگ، سنگاپور تلاشی برای مداخله در بازار سهام نکرد و اجازه داد شاخص سهام این کشور ۶۰ درصد افت کند. در نتیجه کمتر از یک سال پس از بحران، اقتصاد سنگاپور به مسیر رشد بازگشت و به طور کامل بهبود یافت.

ژاپن

ین ژاپن هم از فشار فروش در امان نماند. در نتیجه بحران جفت ارز USDJPY به سطح ۱۴۷ رسید. با این حال ژاپن که در آن زمان یکی از کشورها با بزرگترین مازاد حساب جاری بود به راحتی توانست از ارز خود دفاع کند. تلاشهایی برای جلوگیری از فرار سرمایه انجام گرفت اما به هرحال نرخ رشد اقتصادی از ۵ درصد به ۱.۶ درصد در سال ۱۹۹۷ کاهش یافت. همچنین در سال ۱۹۹۸ اقتصاد ژاپن وارد رکود شد. در همین سال دولت مجبور شد چندین بانک را از ورشکستگی نجات دهد. با کاهش ارزش وون کره جنوبی و توسعه مداوم چین، بسیاری از شرکتهای ژاپنی در رقابت جهانی شکست خوردند.

در اگوست ۱۹۹۷، ژاپن پیشنهاد یک صندوق پولی آسیایی برای رسیدگی به بحران ارزی شرق آسیا داد. هدف ژاپن کاهش وابستگی به ایالات متحده بود. با این حال پیشنهاد ژاپن با مخالفت شدید ایالات متحده و عدم همکاری چین کنار گذاشته شد. در نتیجه این اقدامات رابطه بلندمدت آمریکا و ژاپن که تقریبا پنج دهه پس از جنگ جهانی دوم ادامه داشت، به سردی گرایید.

پس از بحران مالی ۱۹۹۷ چه شد؟

در نتیجه بحران مالی سال ۱۹۹۷، چندین دولت در جنوب شرق آسیا سقوط کردند و بحرانهای سیاسی متعددی مانند استقلال تیمور شرقی رخ داد. همچنین بحران مالی شرق اسیا منجر به شوک منفی به نفت شد که قیمت نفت را به ۱۱ دلار در هر بشکه رساند و در نتیجه آن بحران به کشورهای نفتی اوپک نیز سرایت کرد. افزایش نرخ بهره در ایالات متحده تنها به کشورهای شرق آسیا ضربه نزد. در همان دوران اقتصادهای بزرگ در حال ظهور یعنی برزیل و آرژانتین نیز دچار بحران مالی شدند. همچنین برخی معتقدند یکی از دلایل ترکیدن حباب دات کام، بحران مالی ۱۹۹۷ است چرا که در نتیجه این بحران بسیاری از تولید کنندگان نیمههادی ورشکسته شدند و در سالهای بعد هزینه زیرساختهای اینترنتی به شدت افزایش پیدا کرد.

پس از بحران سال ۱۹۹۷، کشورها آموختند برای پوشش ریسکهای فرار سرمایه باید ذخایر ارزی زیادی ایجاد کنند. ژاپن، چین و کره جنوبی سوآپهای ارزی آسیایی را معرفی کردند. چین برای حفاظت از خود، شروع به خرید اوراق قرضه دولت ایالات متحده کرد. کشورهایی مانند برزیل، روسیه و هند از مدل ژاپنی کپی برداری کردند و با تضعیف ارزهای خود مازاد حساب جاری ایجاد کردند. سپس با مازاد حساب جاری اقدام به خرید اوراق خزانهداری ایالات متحده کردند. این مساله منجر به افزایش منابع مالی در ایالات متحده شد که در نتیجه آن بحران مالی سال ۲۰۰۸ رخ داد. همچنین زمینهساز ایجاد اتحادیه بریکس در سالهای آینده شد.

عملکرد دولتهای شرق آسیا در این بحران همچنان محل بحث و تحقیقات است. هیچکدام از دولتها اقدامات یکسانی انجام ندادند و کنترل بحران در هر کشور با کشور دیگر متفاوت بود. همچنین کشورها در مواجهه با این بحران از ابزارهای متفاوتی برخوردار بودند و شرایط مختلفی داشتند. مطالعه اقدامات دولتهای شرق آسیا در مواجهه با این بحران میتواند به سیاستگذاران و معاملهگران فارکس دیدگاه بسیار روشنی بدهد که کشورها با دیدگاههای مختلف در مواجهه با هر بحران چگونه عمل میکنند و اقدامات آنها چه تاثیراتی بر روی بازار ارز و اقتصاد خواهد گذاشت.