پس از جنگ جهانی دوم، کشورهای اروپایی به دنبال ایجاد تمهیداتی بودند که دیگر هیچگاه اروپا درگیر چنین جنگهای خانمانسوزی نشود. جنگ جهانی دوم، بسیاری از زیرساختهای صنعتی و اقتصادی را در اروپا، خصوصاً در دو کشور آلمان و فرانسه که در مرکز جنگ بودند، نابود کرد و فرصت رشد را از آنها گرفت. بنابراین، دو کشور که از پیشینه تاریخی مشترکی هم برخوردار بودند، تصمیم گرفتند کار بازسازی اقتصاد را به گونهای پیش ببرند که دیگر شاهد اتفاقاتی مانند جنگهای جهانی نباشند. البته ایده یک کشور واحد اروپایی یا یک اتحاد اروپایی، ایدهای بود که تقریباً هرکس که در اروپا زندگی میکند، زمانی به ذهنش خطور کردهاست. شاید بتوان ایمانوئل کانت (Immanuel Kant)، فیلسوف شهیر آلمانی را اولین فیلسوفی دانست که چنین ایدهای را بهصورت جامع پرورش دادهاست. همچنین در طول تاریخ بسیاری از پادشاهان از جمله ناپلئون، در سودای متحد کردن کل اروپا تحت عنوان یک اتحادیه اروپا یا Euro Zone بودند، اما همگی در این مسیر شکست خوردند.

ناحیه یورو (Euro Zone) چیست و واحد پول یورو چه مشکلاتی دارد؟

بنیانگذاران اتحادیه اروپا به خوبی به این درک رسیده بودند که ایده «جنگ برای اتحاد» ایده موفقی نیست. پس آنها ایده «اتحاد برای صلح» را در پیش گرفتند. اولین کاری که اروپاییها کردند ایجاد شورای اروپا در سال ۱۹۴۹ بود. این شورا به تدریج ادغام صنایع سنگین کشورهای اروپایی را شروع کرد. صنایعی مانند زغال سنگ، فولاد و دیگر صنایع سنگین که به سرعت رونق گرفت. پس از فروپاشی دیوار برلین، معاهده مهم ماستریخت (Maastricht Treaty) در سال ۱۹۹۲ امضا شد و یک سال پس از آن اتحادیه اروپا رسماً تاسیس شد.

اما در این مقاله قصد داریم در مورد پول واحد اروپا یا یورو، که در سال ۱۹۹۹ توسط اتحادیه اروپا به طور رسمی معرفی شد، بحث کنیم. اتحادیه اروپا از چند بخش تشکیل شدهاست که یکی از آنها، اتحادیه اقتصادی و پولی یا اختصارا EMU است. این اتحادیه سیاستهای اقتصادی و پولی اتحادیه اروپا را هماهنگ میکند. در سال ۱۹۹۹ این اتحادیه یورو را معرفی کرد. در آن زمان ۱۵ کشور عضو اتحادیه اروپا بودند که از بین آنها ۱۱ کشور یورو را پذیرفته و بدین ترتیب ناحیه یورو تشکیل شد.

چند سال بعد، در سال ۲۰۰۱ یونان، در سال ۲۰۰۷ اسلوونی، در سال ۲۰۰۸ قبرس و مالت، در سال ۲۰۰۹ اسلواکی، در سال ۲۰۱۱ استونی، در سال ۲۰۱۴ لتونی و در سال ۲۰۱۵ لیتوانی به این منطقه پیوستند. در پروتکل ضمیمه معاهده منطقه یورو، ذکر شدهاست که دانمارک از پذیرش یورو معاف است، اگرچه در صورت تمایل در آینده میتواند به این معاهده بپیوندد. همچنین کشور سوئد هنوز واجد شرایط عضویت در منطقه یورو نیست، اما باید در زمان مقرر به معیارهای منطقه یورو دست پیدا کند.

دلیل عدم موفقیت دانمارک برای عضویت در منطقه یورو به این حقیقت باز میگردد که چند نوبت همهپرسی در این کشور برای پذیرش یورو به عنوان پول واحد کشور، شکست خورده است. به همین دلیل، منطقه یورو دانمارک را از عضویت در ناحیه یورو معاف کردهاست. اگرچه پول ملی این کشور یعنی کرون دانمارک با نرخ مبادله ۷.۵، به یورو متصل شدهاست.

تفاوت ناحیه یورو و اتحادیه اروپا چیست؟

شاید این سوال برای شما پیش آمده باشد که تفاوت اتحادیه اروپا و ناحیه یورو چیست. اتحادیه اروپا به مجموعه کشورهایی گفته میشود، که با پذیرش معیارهای عضویت و الحاقی که اتحادیه اروپا تعیین کردهاست، به عضویت این اتحادیه درآمدهاند. تا زمان نگارش این مقاله، کشورهای عضو اتحادیه اروپا ۲۷ عضو هستند که به تعداد آنها میتواند همچنان افزوده شود چرا که برخی کشورها خواهان پیوستن به اتحادیه اروپا هستند. (انگلستان به تازگی از این اتحادیه خارج شدهاست) کشورهای عضو اتحادیه اروپا عبارتاند از:

اتریش، بلژیک، بلغارستان، کرواسی، قبرس، جمهوری چک، دانمارک، استونی، فنلاند، فرانسه، آلمان، یونان، مجارستان، جمهوری ایرلند، ایتالیا، لیتوانی، لتونی، لوکزامبورگ، مالت، هلند، لهستان، پرتغال، رومانی، اسلواکی، اسلوونی، اسپانیا و سوئد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

ناحیه یورو به مجموعه کشورهایی گفته میشود که یورو را به عنوان پول رسمی خود پذیرفتهاند. در حال حاضر این اتحادیه پولی ۱۹ عضو دارد، که همگی یورو را به عنوان تنها ارز قانونی خود پذیرفتهاند. کشورهای عضو منطقه یورو عبارتاند از:

اتریش، بلژیک، قبرس، استونی، فنلاند، فرانسه، آلمان، یونان، ایرلند، ایتالیا، لتونی، لیتوانی، لوکزامبورگ، مالت، هلند، پرتغال، اسلواکی، اسلوونی و اسپانیا.

سایر کشورهای اتحادیه اروپا (به استثنای دانمارک)، موظف هستند پس از پذیرش و اجرای معیارهای لازم، یورو را به عنوان پول رسمی خود بپذیرند. همچنین کشورهای آندورا، موناکو، سنمارینو و واتیکان که بهصورت قانونی خودمختار بوده، اما عضوی از یک کشور دیگر به حساب میآیند، در کنار پذیرش رسمی یورو، اجازه انتشار پول خود را نیز دارند. کوزوو و مونتنگرو نیز اگرچه بهصورت رسمی بخشی از ناحیه یورو نیستند و در بانک مرکزی اروپا نمایندهای ندارند، اما یورو را بهصورت یکجانبه پذیرفتهاند.

شرایط لازم برای عضویت در ناحیه یورو

برای عضویت در ناحیه یورو و استفاده از یورو به عنوان واحد پول ملی، کشورهای اتحادیه اروپا باید معیارها یا الزامات خاصی را رعایت کنند. این معیارها شامل چهار شاخص اقتصاد کلان زیر است:

- ثبات قیمت

برای اینکه یک کشور عضو اتحادیه اروپا ثبات قیمت را نشان دهد، باید عملکرد قیمتی پایدار و تورم متوسطی داشته باشد و تورم آن بیش از ۱.۵ درصد بالاتر از نرخ سه کشور عضو با بهترین عملکرد نباشد.

- مالیه عمومی (تامین مالی) سالم و پایدار

به بررسی عملیات و فعالیتهای مربوط به چگونگی انجام هزینههای دولتها، روشهای جمعآوری در آمدها و نحوه اداره وجوه و منابع مالی، مالیه عمومی یا Public Finance گفته میشود. برای نشان دادن سلامت مالیه عمومی، کسریها و بدهیهای دولت بررسی میشوند و دولت باید نشان دهد که تحت فشار شدید کسری نیست. - دوام همگرایی

مظور از دوام همگرایی یا Convergence certeria یعنی همگرایی بین سیاستهای پولی و سیاستهای مالی یک کشور و دوام همگرایی کشور عضو از طریق نرخ بهره بلندمدت آن ارزیابی میشود و نباید این نرخ بیش از ۲ درصد بالاتر از نرخ سه کشور عضو با بهترین عملکرد از نظر ثبات قیمتی باشد. - ثبات نرخ ارز

کشور عضو باید تحت مکانیسم نرخ ارز اروپا (ERM2) برای حداقل ۲ سال، بدون تنش و کاهش شدید ارزش، ارز خود را نسبت به یورو تثبیت کند.

شیوه حکمرانی در ناحیه یورو

همانطور که گفتهشد، اتحادیه اقتصادی و پولی اروپا، یکی از ارکانهای اتحادیه اروپا است، که به دنبال هماهنگی و مدیریت اقتصادی این اتحادیه، به ویژه در زمینه سیاستگذاریهای پولی و اقتصادی است. سیاستهای پولی منطقه یورو، در دستان بانک مرکزی اروپا (ECB) است، که در فرانکفورت آلمان مستقر است. اعضای بانک مرکزی را روسای بانکهای مرکزی کشورهای عضو تشکیل میدهند.

بانک مرکزی اروپا از طریق شورای حکام خود، سیاستهای پولی کل ناحیه یورو را تعریف میکند. این مرجع پولی به دنبال اتخاذ یک سیاست پولی واحد برای رسیدن به هدف ثبات قیمتها و حداکثر اشتغال است. در منطقه یورو، سیاستهای اقتصادی توسط کشورها اتخاذ میشود، اما دولتهای ملی باید سیاستهای اقتصادی مربوطه را با مقامات بانک مرکزی اروپا و سایر هماهنگکنندگان به اشتراک بگذارند.

هماهنگی اقتصادی از طریق ساختارها و ابزاری حاصل میشود، که به آن پیمان رشد و ثبات (SGP) میگویند. این پیمان مرکزی حاوی قوانینی برای انضباط مالی است. از جمله محدودیت در کسری بودجه و بدهی ملی که باید توسط همه کشورهای عضو اتحادیه اروپا رعایت شود. همچنین کشورهای عضو اتحادیه اروپا به دنبال ایجاد یک پیمان مالی هستند تا مانند پیمان پولی این اتحادیه، سیاستهای مالی نیز بهصورت یکپارچه توسط اتحادیه اروپا تعیین شود. در این مورد بعدا بهصورت مفصل توضیح خواهیم داد.

ناحیه یورو و معضل سهگانه (Trilemma)

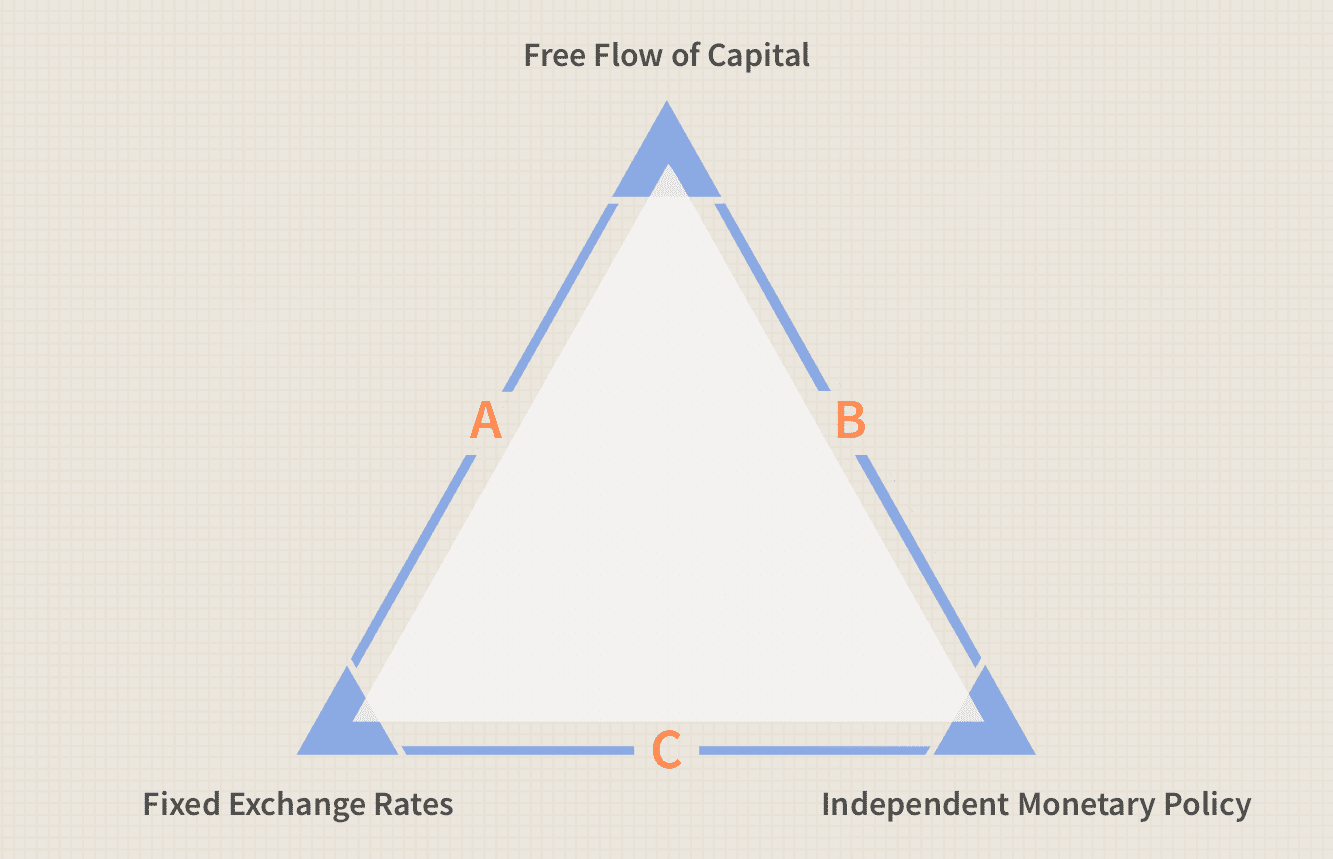

معضل سه گانه (Trilemma)، اصطلاحی در تئوری تصمیمگیری اقتصادی است. معمولا معضلها (dilemma) به مشکلاتی گفته میشود، که سیاستگذار باید بین بیشینهکردن دو مؤلفه متضاد یکی را انتخاب کند. منظور از مؤلفههای متضاد این است که با حرکت برای بیشینه کردن یک مؤلفه، دیگری کاهش پیدا میکند. در نتیجه سیاستگذار باید حد وسط و بهینه را پیدا کند. در معضل سهگانه، سه مؤلفه درگیر هستند که این سه مؤلفه با یکدیگر در تضاد قرار دارند. در اینجا با تلاش برای بیشینهکردن یک مؤلفه، دو مؤلفه دیگر به سمت کمینه حرکت میکنند. معضل سهگانه را اغلب با نام «تثلیت غیرممکن» یا سهگانه مندل-فلمینگ نیز میشناسند. این معضل در توافقنامههای سیاستهای پولی بینالمللی خود را آشکار میکند. با توجه به مدل سهگانه مندل-فلمینگ، در سیاستهای پولی این سه مؤلفه عبارتاند از:

- تعیین نرخ ثابت ارز

- اجازهدادن به سرمایه برای گردش آزادانه بدون توافق برای نرخ ثابت ارز

- سیاست پولی مستقل

از نظر فنی، هر گزینه با دو گزینه دیگر در تضاد است. بدین ترتیب ما در اینجا به یک معضل سهگانه برخورد میکنیم. در تصویر بالا به خوبی این معضل را مشاهده میکنید. هر ضلع این مثلث نشاندهنده یک سیاست پولی بهخصوص است:

- ضلع A

یک کشور میتواند نرخ ارز را با یک یا چند کشور تثبیت کند و جریان آزاد سرمایه را با کشورهای دیگر داشتهباشد، اگر این سناریو انتخاب شود، سیاست پولی مستقل قابل دستیابی نیست، زیرا نوسانات نرخ بهره، باعث ایجاد آربیتراژ ارزی شده، که منجر به فشار بر روی ثبات نرخ ارز میشود و در نهایت آن را از بین میبرد. - ضلع B

کشور میتواند جریان آزاد سرمایه را با تمام کشورهای خارجی داشتهباشد و همچنین یک سیاست پولی مستقل را در پیش بگیرد، اما نمیتواند نرخ ارز را ثابت نگهدارد. این کار مستلزم آن است که تمام کشورها نرخ ارز خود را ثابت نگه دارند، اما از آنجایی که این کار به ضرر بعضی کشورها تمام میشود، بنابراین امکانپذیر نخواهد بود. - ضلع C

اگر کشوری نرخ ارز ثابت و سیاست پولی مستقل را انتخاب کند، نمیتواند جریان آزاد سرمایه داشتهباشد. نرخ ارز ثابت و جریان آزاد سرمایه در تقابل با هم هستند.

دولتهای مستقل عموما ضلع B را انتخاب میکنند. آنها جریان آزاد سرمایه، در کنار سیاست پولی مستقل را در پیش میگیرند، اما به نرخ ارز اجازه میدهند تا بهصورت شناور حرکت کند. پس از معاهده برتون وودز (Bretton Woods Agreement)، کشورهای پیشرفته از ضلع C استفاده کردند، آنها نرخ ارز خود را به دلار وابسته کردند و سیاستهای پولی مستقل را در پیش گرفتند، اما همانطورکه میدانیم در آن دوران جریان سرمایه جهانی بسیار کند بود.

در اتحادیه اروپا، از ضلع A استفاده میشود. آنها در تمام اتحادیه نرخ ارز را ثابت نگهداشتند و از طرف دیگر به جریان سرمایه اجازه حرکت دادند، اما برای اتخاذ سیاستهای پولی، بانک مرکزی اروپا نمیتواند چندان فعالانه عمل کند. بسیاری تصور میکنند، انفعال بانک مرکزی اروپا در برابر سیاستهای پولی در مقایسه با فدرال رزرو یا بانک مرکزی انگلستان، به خاطر ناتوانی آنها در به توافق رسیدن بر سر تغییر سیاستها است، اما این مساله عمدتاً به خاطر معضل سهگانه است. در صورتی که بانک مرکزی اروپا بخواهد فعالانه در سیاستهای پولی دخالت کند، احتمال دارد بخشهایی از اقتصاد اتحادیه اروپا با مشکلات جدی مواجه شوند. افزایش بدهی کشورهایی مانند یونان، ایتالیا و اسپانیا به خاطر همین مساله رخ دادهاست.

بیشتر بخوانید: چرا دلار آمریکا تا این حد ارزشمند است!؟

بحران در ناحیه یورو

زمان شروع بهکار اتحادیه، اروپا درگیر بحرانهای متعدد بودهاست. اولین بحران، بحران بازگشت کشورهای شرق اروپا به دامن کمونیسم بعد از فروپاشی دیوار برلین بود. چند سال پس از نابودی شوروی، بسیاری از کشورهای شرق اروپا دوباره اعضای سابق حزب کمونیسم را اینبار با سازوکاری دموکراتیک بر سر کار آوردند. پس از آن، شاهد بحران انقلابهای مخملی بودیم و سپس بحران بدهی، بحران زیست محیطی، بحران پناهجویان و…، اما چیزی که بیش از همه به منطقه یورو و پول این منطقه بستگی دارد، بحران بدهی است. گفتیم که اتحادیه اروپا در معضل سهگانه، روشی را انتخاب کردهاست که در آن جریان سرمایه آزاد باشد و نرخ ارز ثابت بماند. اما این مساله مستلزم آن است که سیاستهای بانک مرکزی اروپا با این شرایط همگام باشد و بهصورت خودسرانه عمل نکند.

پس از بحران سال ۲۰۰۸، تفاوت اقتصادهای ناحیه یورو بیش از پیش خود را نمایان کرد. کشورهایی مانند ایرلند، پرتغال، یونان، قبرس، ایتالیا و اسپانیا که کسری بودجه قابلتوجهی داشتند، درگیر بحران بدهی شدند. در شرایط عادی، هنگامی که یک کشور دچار بحران بدهی میشود، در نهایت میتواند با کاهش شدید ارزش پول ملی خود این بحران را سپری کند. اما کشورهای منطقه یورو چنین توانی را نداشتند. عدم کاهش ارزش پول ملی کشورهای بدهکار، منجر به چیزی شد به اسم بحران تراز پرداختها؛ یعنی ورود سرمایه خارجی به کشورهایی که کسری بودجه قابل توجهی داشتند ناگهان متوقف شد. در اینجا بانک مرکزی اروپا سیاستهای نرخ بهرهای را اتخاذ کرد که سرمایهگذاران شمال اروپا را تشویق میکرد تا به کشورهای جنوبی وام بدهند. با گذشت زمان، این راهکار حتی اوضاع را وخیمتر کرد. فقدان سیاستهای مالی هماهنگ بین کشورهای عضو منطقه یورو منجر به عدم تعادل در جریان سرمایه در منطقه یورو شد.

توجه داشته باشید که اگرچه سیاستهای پولی توسط بانک مرکزی اروپا تعیین میشود، اما سیاستهای مالی توسط کشورها اتخاذ شده و اتحادیه اقتصادی و پولی، تنها چند توصیه به کشورهای عضو ارائه میدهد. سیاستهای پولی تسهیلی برای جنوب اروپا، در کنار عدم وجود سیاستهای مالی و همچنین نظارتهای هماهنگ، منجر به آن شد که ریسک وامهای ارائه شده به مرور افزایش پیدا کند. البته دلایل دقیق بحران در هر کشور متفاوت بود. در چند کشور، بدهیهای خصوصی ناشی از حباب دارایی در نتیجه کمکهای مالی سیستم بانکی و واکنشهای دولت به کاهش رشد اقتصادی، منجر به افزایش بدهیهای دولت شد. از طرف دیگر بانکهای اروپایی مقدار زیادی از بدهیهای دولتی را خریداری کردهبودند و این مساله ریسک سیستم بانکی را نیز افزایش دادهبود.

شروع بحران در اواخر سال ۲۰۰۹ بود. زمانیکه دولت یونان فاش کرد، کسری بودجه آن بسیار بیشتر از تصورات خواهد بود. دولت یونان در اوایل سال ۲۰۱۰ از اتحادیه اروپا و صندوق بینالمللی پول درخواست کمک کرد. کشورهای اروپایی یک سری اقدامات حمایتی مالی مانند تسهیلات ثبات مالی اروپا و مکانیسم ثبات اروپایی را به اجرا درآوردند. بانک مرکزی اروپا نیز با کاهش نرخ بهره و ارائه وامهای ارزان، به حل بحران کمک کرد. بیش از یک تریلیون یورو به منظور حفظ جریان پول بین بانکهای اروپایی، ارائه شد.

این برنامهها در کنار بهبود کسری بودجه ساختاری، به ایرلند و پرتغال کمک کرد تا در سال ۲۰۱۴ از برنامه حمایتی خارج شوند. یونان و قبرس نیز چند ماه بعد، از این برنامه خارج شدند. با اینحال، این بحران اثرات اجتماعی و اقتصادی قابلتوجهی برجای گذاشت. در یونان و اسپانیا نرخ بیکاری در برههای، به ۲۷ درصد نیز رسید. همچنین باعث شد تا دولتهای یونان، ایرلند، فرانسه، ایتالیا، اسپانیا، اسلوونی، اسلواکی، بلژیک و هلند سقوط کنند. در کنار آن، این بحران باعث خروج بریتانیا از اتحادیه اروپا شد. در حالیکه اروپا تا حدود زیادی از بحران مالی سال ۲۰۰۸ و بحران بدهی پس از آن بهبود پیدا کردهبود و در عین حال هنوز کشورهای زیادی با این بحرانها درگیر بودند، ناگهان بحران کرونا دوباره اروپا و جهان را درگیر خود کرد. بحران کرونا اتحادیه اروپا را مجبور کردهاست تا به سرعت به سمت یک اتحاد مالی حرکت کنند.

بیشتر بخوانید: ۶ قوی سیاه که بازارهای مالی را زیر و رو کردند!

راهکارهای خروج از بحران اتحادیه اروپا

اتحادیه اروپا اگرچه بزرگ است، اما نباید فراموش کنیم که هنوز در ابتدای راه است. آنها در مسیر شکلگیری خود اشتباهات زیادی مرتکب شدند، اما تلاش کردند از این اشتباهات درس بگیرند. در اکتبر سال ۲۰۰۷، رئیس وقت بانک مرکزی اروپا، ژان کلود تریشه، بر نیاز اتحادیه اروپا به یکپارچگی در زمینه سیاستهای مالی تاکید کرد. همانطورکه گفتهشد، اگرچه سیاستهای پولی توسط بانک مرکزی اروپا تعیین میشود، اما این سیاستها به دلایلی که ذکر شد، نمیتواند فعالانه اعمال شوند. در این زمان سیاستهای مالی در کشورها بسیار مهم خواهند بود.

در ژوئن سال ۲۰۰۹، مجله اکونومیست به اروپا پیشنهاد داد، تا یک اتحادیه مالی نیز تشکیل دهند. این اتحادیه شامل: صندوق نجات اتحادیه بانکی بود که مکانیسمی برای اطمینان از اجرای یکسان سیاستهای مالی و اقتصادی محتاطانه توسط همه کشورها و انتشار مشترک اوراق قرضه یورو بود. انجل یوباید از موسسه اقتصادی بین المللی پترسون (Peterson Institute for International Economics) نیز چنین دیدگاهی را تشویق کرد و گفت منطقه یورو نیازمند یک سیاست مالی مشترک است.

با اینحال، این چیزی نیست که خود سیاستمداران اروپایی از آن بیاطلاع باشند. ولی چیزی که جلوی ایجاد چنین سازوکاری را گرفتهاست، پیچیدگی چنین راهحلی است. کشورهای اروپایی برای رسیدن به سیاستهای مالی سالم در سطح اتحادیه، شامل ممنوعیت تامین مالی-پولی (پولی کردن کسری بودجه)، ممنوعیت دسترسی ممتاز به موسسات مالی، مقررات مالی برای جلوگیری از کسری بیش از حد دولتها و پیمان ثبات و رشد که به دنبال اجرای بودجه متعادل در سطح کشورها است، در تلاش هستند. در معاهدات جدیدی که امضا شدهاست، کسری بودجه عمومی نباید از ۳ درصد و بدهی ناخالص از ۶۰ درصد از تولید ناخالص داخلی، بیشتر باشد.

با اینحال، دولتها اجازه دارند در موارد استثنایی و موقت، کسری بیش از حد مجاز داشتهباشند، به شرطی که مقدار کسری همچنان نزدیک به مقدار مرجع باقی بماند. تصمیم در مورد وضعیت کسری بیش از حد بر عهده شورای اکوفین (Ecofin) است، که تحت نظر کمیسیون اروپا عمل میکند. اگر این شورا تصمیم بگیرد که یک کشور عضو در وضعیت کسری بیش از حد قرار دارد، اتحادیه اروپا اقدامات لازم را در پیش میگیرد که میتواند حتی تا تحریم علیه کشور مربوطه پیش بروند.

آیا اتحادیه پولی اروپا یک اشتباه بود؟

بسیاری از تحلیلگران معتقدند که حرکت اتحادیه اروپا به سمت ایجاد یک اتحادیه پولی، اشتباه بودهاست. در سال ۲۰۰۷، بری آیچنگرین، استاد اقتصاد و علوم سیاسی دانشگاه برکلی، استدلال کرد که ناهمگونی اقتصادها در اتحادیه اروپا، منجر به آن میشود که بحران از کشورهای دارای بحران به کشورهای دیگر نیز سرایت کند. وی معتقد بود که اگر یک دولت در منطقه یورو دچار بحران و حتی فروپاشی سیاسی شود، این وحشت به سراسر اتحادیه اروپا سرایت خواهدکرد و حتی اقتصادهای سالم را نیز درگیر میکند. همچنین این ناهمگونی منجر به تضعیف بیشتر اقتصادهای ضعیف و تقویت بیشتر اقتصادهای قوی شدهاست.

بهعنوان مثال، در ده سال گذشته، آلمان یک معجزه اقتصادی را پشت سر میگذارد. عمده این امر، به خاطر آن است که اقتصاد قدرتمند آلمان از ارزی استفاده میکند که ارزش آن بین اقتصادهای ضعیف دیگر تقسیم شدهاست. به زبان سادهتر یورو برای اقتصادهای ضعیف اروپا بیش از حد ارزشگذاری شدهاست و این مساله آنها را به واردکننده تبدیل میکند. ولی برای اقتصادهای قوی اروپا مانند آلمان، فرانسه و هلند کمتر از حد ارزشگذاری شدهاست، که این مساله صادرات آنها را تشویق میکند و منجر به رشد اقتصادی آنها میشود. در نتیجه واحد پول مشترک یعنی یورو، به نفع کشورهای ثروتمند و به ضرر کشورهای فقیر اروپایی است.

بحث دیگر در این زمینه، خروج از ناحیه یورو است. خروج از منطقه یورو ابداً کار سادهای نیست. پس از بحران بدهی اروپا، گمانهزنیهای معتددی برای اخراج یونان از منطقه یورو شکل گرفت. با اینحال، چنین کاری نیاز به تعریف یک پول جدید، چاپ آن، تبدیل آن به یورو و سایر اقدامات ریز و درشت بانکی بود، که از یک طرف زمان زیادی میگرفت و از طرف دیگر هزینه سنگینی به اقتصاد یونان وارد میکرد. خصوصاً اینکه بسیاری از سرمایهگذاران به جای تبدیل ارز خود، در فکر جابجا کردن آن میافتادند و این مساله فرار سرمایه از یونان را که از قبل بسیار شدید بود، باز هم شدیدتر میکرد.

همانطور که گفتهشد، کشورهای مستقل که درگیر بحران بدهی هستند، در نهایت با کاهش ارزش پول ملی خود اقدام به بهبود اوضاع میکنند. کاهش شدید ارزش پول ملی بدهیهای دولت را بیارزش میکند و به دولت اجازه اصلاحات مدنظر را میدهد. اما چنین سازوکاری برای اقتصادهای منطقه یورو در نظر گرفته نشدهاست. در نتیجه بسیاری از کشورهایی که هنوز به منطقه یورو نپیوستند، (مانند سوئد، لهستان و جمهوری چک) در حال حاضر علاقه کمی به این کار دارند. به عنوان مثال کشور سوئد، پس از یک همهپرسی شکست خورده در سال ۲۰۰۳ برای پیوستن به منطقه یورو، دیگر هیچ تلاشی برای این کار نکردهاست. اگرچه طبق قانون کشورهای عضو اتحادیه اروپا موظف به عضویت در منطقه یورو هستند، اما هیچ ضربالاجلی در این زمینه ارائه نشدهاست.

الیویله بلانچارد، اقتصاددان سابق صندوق بین المللی پول گفتهاست که اگرچه اتحادیه مالی در ناحیه یورو میتواند اثرات مخرب ارز واحد در این منطقه را کاهش دهد، اما سیستم ارز واحد در منطقه یورو به خوبی کار نخواهد کرد، چرا که موضوع اساسی در منطقه یورو، تعدیل رقابتپذیری است که در حال حاضر به بزرگترین معضل این منطقه تبدیل شدهاست. مشکل این است که کشورها نمیتوانند ارزش ارز خود را کاهش دهند، بنابراین مجبورند اقتصاد خود را با کاهش شدید دستمزدها تعدیل کنند، که این مساله مشکلات سیاسی به همراه میآورد.

بیشتر بخوانید: مهمترین نکات معامله جفت ارز یورو دلار EURUSD در فارکس

چرا سیاستهای پولی در آمریکا موثر است، اما در ناحیه یورو خیر؟

طبق آنچه در بالا گفتهشد، احتمالاً اولین سوالی که برای خواننده پیش میآید این است که چرا سیاستهای پولی در آمریکا موفق بودهاست اما در اتحادیه اروپا ناموفق. در حالیکه ایالاتمتحده نیز از ایالتهای مختلف تشکیل شدهاست که هرکدام از نظر رشد اقتصادی، فاصله معناداری از سایر ایالتها دارند. جیمز توبین، اقتصاددان نئوکینزی و برنده جایزه نوبل، در یادداشتی در سال ۲۰۰۱، یعنی تنها دوسال پس از معرفی یورو، متنی نوشت و در آن تفاوت میان ایالاتمتحده و اروپا را تشریح کرد. آنچه در ادامه میآید خلاصهای از نظرات آقای توبین است:

ایالاتمتحده آمریکا برای دو قرن یک اتحادیه ارزی موفق بودهاست و تعداد کمی از مورخان و اقتصاددانان شک دارند که داشتن یک واحد پولی به اسم دلار، در این رونق و رشد عظیم آمریکا، کمککننده بودهاست. اتحادیه اروپا نیز قصد دارد با ایجاد یک ارز به نام یورو، همین کار را انجام دهد و تجربه آمریکا را تکرار کند. با اینحال، تفاوتهای زیادی بین این دو مورد وجود دارد که در ادامه به آن میپردازم.

فیلادلفیا در مقابل ماستریخت

قانون اساسی ایالاتمتحده، که در کنوانسیون فیلادلفیا در سال ۱۷۸۷ مورد مذاکره قرار گرفت و در سال ۱۷۸۹ لازمالاجرا شد، انحصاری را به کنگره فدرال اعطا کرد که طبق آن تجارت، مسافرت و مهاجرت در میان ایالتها آزادانه انجام شود و هر ایالت موظف شد به قوانین عمومی سایر ایالتها «اعتماد و اعتبار کامل» ارائهدهد. در آن زمان تنها ۱۳ ایالت وجود داشت و برخی از آنها بسیار فقیر بودند. همچنین پس از جنگ داخلی نیز ایالتها بدهیهای شدیدی داشتند. در اینجا بود که دولت فدرال با چاپ دلارهای جدید، تمام بدهی ایالتها را به صورت اسمی پرداخت کرد. با این حال در اروپا طبق معاهده ماستریخت چنین چیزی دور از ذهن است.

پیمان ماستریخت در اول نوامبر ۱۹۹۳ لازم الاجرا شد و جامعه اروپا به اتحادیه اروپا تغییر نام داد. این پیمان سنگ اول خلق یورو، به عنوان پول واحد اروپایی را گذاشت و قدرت بسیار بیشتری به نهادهای اروپایی داد. هدف این تغییر و تحول، فراتر رفتن از همکاریهای صرفا اقتصادی و تبدیل اروپا به یک نظام سیاسی و حقوقی واحد بود. پیمان ماستریخت مفهوم شهروندی اروپایی و سیاست خارجی واحد را پی ریخت و مقامهای کشورهای عضو را موظف به همکاری قضایی نزدیکتر با یکدیگر کرد.

ابزارهای تثبیت اقتصاد

شوکهای غیرمنتظره به فعالیتهای اقتصادی، جمعیتی، فناوری، سیاسی، خارجی و…، همواره اتفاق میافتد. در اتحادیه اروپا این شوکها در برخی مناطق به شیوهای متفاوت از سایر مناطق ضربه خواهد زد. با این حال، اتحادیه اروپا از ابزارهای سیاستی خاص که بتواند در بلندمدت اقتصاد کل منطقه را تثبیت کند، بیبهره است.

سیاستهای پولی

سیاستهای اتحادیه اروپا به بانک مرکزی اروپا دستور میدهد تا تنها بر روی ثبات قیمتها تمرکز کند، در حالیکه فدرال رزرو علاوه بر آن به رشد اقتصادی و کاهش بیکاری نیز اهمیت میدهد. نتایج از سال ۱۹۸۲ گویای همه چیز است. از آن زمان تا به امروز [سال ۲۰۰۱] ایالاتمتحده هم از نظر تورم، هم اشتغال و هم تولید ناخالص داخلی، بهتر از اروپا بودهاست.

سیاستهای مالی

اتحادیه اروپا، نهاد متمرکز مالی ندارد، بنابراین نمیتواند سیاستهای مالی داشتهباشد. در حالیکه هزینهها و درآمدهای فدرال در ایالاتمتحده توسط دولت مرکزی تعیین میشود. بدین ترتیب، ایالاتمتحده انعطافپذیری بسیار قابل توجهی در زمینه سیاستهای مالی دارد. دولت ایالاتمتحده میتواند با کسری یا مازاد بودجه اقدام به تحریک یا محدود کردن اقتصاد کند. همچنین میتواند هزینهکردها را عمداً به سمت ایالتها و مناطق خاصی سرازیر کند تا آنها نیز از مواهب اقتصادی رشد و توسعه برخوردار شوند.

اتحادیه اروپا با خوشبینی بیش از حد به بازار آزاد، تصور میکند که قیمتها و دستمزدها، نوسانات تولید و اشتغال را اصلاح میکند. این امر در ایالاتمتحده امکانپذیر است. در این کشور حرکت کسب و کارها، صنایع و افراد بین ایالتهای مختلف به طرز سرسامآوری سریع است. دستمزدها و قیمتها کاملا منعطف است و کارگران و مدیران نیز به سرعت به تغییرات پاسخ میدهند. همچنین این تغییرات منجر به ورشکستگیهای عظیم و از طرف دیگر کسب و کارهای جدید میشود و در نهایت نرخ کلی بیکاری پایین و سود کسب و کارها بالا میماند.

با اینحال، اروپا از نرخ بیکاری مزمن دو رقمی رنج میبرد [سال ۲۰۰۱]، که نشان از تولید بسیار پایینتر از ظرفیت دارد. اقتصاددانان ساختار را مقصر این وضعیت میدانند. در چنین شرایطی پاسخ بازار برای مقابله با شوکهای آتی بسیار دشوار خواهد بود. در بهترین شرایط، نیروی کار و سرمایه بین کشورهای اتحادیه اروپا بسیار کمتر از آمریکا حرکت خواهد کرد. این تعجبآور نیست. با توجه به تاریخ ۲۰۰ ساله تجارت آزاد در ایالاتمتحده به همراه یک زبان مشترک، قوانین متداول و قراردادهای مشابه در زمینه مالکیت، ورشکستگی، بیمه، استانداردهای حرفهای موسسات آموزش عالی استاندارد و…، همگی به حرکت این سرمایه کمک کردهاند. اروپا اما برای سازگاری با اختلافات منطقهای خود کار بسیار دشواری خواهد داشت.

با این حال، تمام آنچه که گفته شد صرفا یک دورنمای فرضی بود از آنچه در حال رخ دادن است. بیایید به خاطر اروپاییها به این طرح امیدوار باشیم.

بینش استثنایی توبین، ۲۰ سال پیش و درست در ابتدای شروع بهکار منطقه یورو، آنقدر کامل و جامع بود، که جایی برای تفسیر بیشتر باقی نمیگذارد. بسیاری از مشکلاتی که توبین در آن زمان هشدار داد، هنوز در منطقه یورو وجود دارد و مشکلاتی را برای این اتحادیه ایجاد کردهاست. باید منتظر ماند و دید اتحادیه اروپا بالاخره میتواند این مشکلات را حل کند، یا در نهایت مجبور به ترک پیمان پولی یورو خواهدشد.