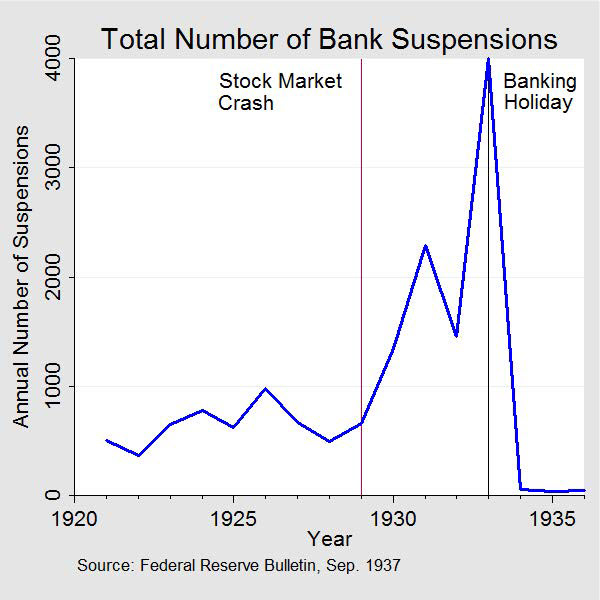

پس از سقوط سال ۱۹۲۹ بازار سهام، آرام آرام در سال ۱۹۳۰ اینگونه به نظر میرسید که اقتصاد کشور به سمت بهبود اقتصادی درحال حرکت است تا این که در پاییز ۱۹۳۰ با وقوع موج هراس بانکی معلوم شد آنچه که پیشتر بهبود اقتصادی تصور میشد، در واقع آغاز رکود بزرگی بود؛ رکودی عمیق که تا سال ۱۹۴۱ ادامه یافت.

در پاییز سال ۱۹۳۰ اقتصاد آمریکا برای بهبود اقتصادی آماده میشد. سه انقباض اقتصادی پیشین آمریکا در سالهای ۱۹۲۰، ۱۹۲۳ و ۱۹۲۶ بهطور میانگین ۱۵ ماه طول کشیده بود. رکودی که در تابستان ۱۹۲۹ شروع شد نیز پانزده ماه به طول انجامید. پس از آن، همه انتظار یک بهبود سریع و قوی را داشتند. اما در نوامبر ۱۹۳۰ یک سری بحرانها در بین بانکهای تجاری، آنچه را که در ابتدا یک رکود اقتصادی معمولی به نظر میرسید، تبدیل به بزرگترین رکود تاریخ آمریکا کرد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

هنگامی که بحران آغاز شد، بیش از ۸ هزار بانک تجاری متعلق به سیستم فدرال رزرو وجود داشت. اما نزدیک به ۱۶ هزار بانک دیگر بودند که چنین وضعیتی نداشتند. آن بانکهای غیرعضو در فضایی مشابه شرایطی که قبل از تاسیس فدرال رزرو در سال ۱۹۱۴ وجود داشت، فعالیت میکردند. این فضا بهخودیخود، دلایل بحرانهای بانکی را در خود جای داده بود.

یکی از عوامل ایجاد بحران هراس بانکی، احتساب چکهای در روند وصول بهعنوان بخشی از ذخایر نقدی بانکها بود. این چکهای «شناور» در ذخایر دو بانک محاسبه میشد. بانکی که داز حساب آن، چک کشیده شده بود و بانکی که در آن چک واریز شده بود؛ اما در واقع، وجه چک تنها در نزد یک بانک وجود داشت. بانکداران در آن زمان از ذخایری که در آنها چنین چکهای شناوری وجود داشتند، بهعنوان ذخایر ساختگی یاد میکردند. میزان ذخایر ساختگی که در طول دهه ۱۹۲۰ بهشدت افزایش یافته بود، دقیقا قبل از بحران مالی ۱۹۳۰ به اوج خود رسید. این بدان معنا بود که در کل سیستم بانکی ذخایر نقدی (یا واقعی) کمتری برای مواقع اضطراری در دسترس بود.

مشکل دیگر، ناتوانی در بسیج ذخایر بانکی در مواقع بحرانی بود. بانکهای غیرعضو بخشی از ذخایر خود را بهعنوان پول نقد در گاوصندوقهای خود و قسمت عمدهای از ذخایر خود را به عنوان سپرده در بانکهای کارگزار در شهرهای تعیینشده نگهداری میکردند. بسیاری از کارگزاران نهایی (اما نه همه)، به سیستم ذخیره فدرال تعلق داشتند. این هرم ذخیره، دسترسی بانکهای کشور را به ذخایر پولی در زمان بحرانی محدود میکرد. هنگامی که یک بانک به خاطر هجوم گسترده مشتریانش برای برداشت وجوه خود به پول نقد احتیاج داشت، بانک مجبور میشد به کارگزار خود مراجعه کند، در این حالت ممکن بود بانک کارگزار با درخواست تعداد زیادی از بانکهای دیگر احاطه شده باشد و یا خودش نیز گرفتار همان مشکلی شده باشد که بانکهای دیگر شدهاند, یعنی هجوم سرمایهگذارانی که به دنبال برداشت وجوه خود هستند. در این صورت، بانک کارگزار نیز مجبور به درخواست ذخیره از بانک کارگزار دیگر میشد. آن بانک، بهنوبه خود، ممکن است اندوختهای در دسترس نداشته باشد یا به درخواست پاسخ ندهد.

این مشکلات باعث فروپاشی کالدول و شرکا شد؛ اتفاقی که یک واقعه مالی دردناک محسوب میشد. کالدول یک شرکت خوشهای با سرعت گردش بسیار سریع و بزرگترین هولدینگ مالی در جنوب کشور بود. این مجموعه انواع خدمات بانکی، کارگزاری و بیمهای را به مشتریان خود ارائه میداد و توسط زنجیرهای درحال گسترش که دفتر مادر آن در نشویل تنسی بود، کنترل میشد. شرکت مادر سرمایه زیادی را در بازار سهام سرمایهگذاری کرده بود و با سقوط بازار، مبالغ قابل توجهی را از دست داد. مدیران شرکت برای پوشاندن ضرر و زیان خود، وجوهی که در نزد شرکتهای پایینرده بود، خارج کردند.

در ۷ نوامبر، یکی از شرکتهای تابعه کالدول، یعنی بانک تنسی درهای خود را بست. در ۱۲ و ۱۷ نوامبر، شرکتهای وابسته به کالدول در ناکسویل، تنسی، لوئیزویل و کنتاکی نیز سقوط کردند. سقوط این مؤسسات باعث هجوم مردم به بانکهای کارگزار شد و تعداد زیادی از بانکهای تجاری را مجبور به تعلیق فعالیت کرد. در مناطقی که این بانکها بسته شدند، سرمایهگذاران وحشت کردند و به طور دستهجمعی برای خارج کردن وجود خود به بانکها هجوم بردند. وحشت از شهری به شهر دیگر سرایت پیدا کرد. طی چند هفته، صدها بانک فعالیت خود را به حالت تعلیق درآوردند. حدود یک سوم این موسسات در عرض چند ماه بازگشایی شدند؛ اما اکثر آنها طی موج هراس بانکی منحل شدند.

هراس بانکی از اوایل دسامبر فروکش کرد. اما در ۱۱ دسامبر بود که چهارمین بانک بزرگ در شهر نیویورک، بانک ایالات متحده، فعالیت خود را متوقف کرد. این بانک در حال مذاکره برای ادغام با یک موسسه دیگر بود. فدرال رزرو نیویورک در جستجو برای پیدا کردن شریک برای ادغام، به این موسسه کمک کرده بود. هنگامی که مذاکرات متوقف شد، سپردهگذاران برای برداشت وجوه شتافتند و ناظر امور بانکی نیویورک موسسه را بست. مانند سقوط کالدول، این سقوط نیز اخبار رسانههای سراسر ایالات متحده را به خود جلب کرد. برافروخته شدن ترس از هراس مالی و کمبود ارز مانند هراس سال ۱۹۰۷، سپرده گذاران عصبانی را وادار به برداشت وجوه خود از بانکهای دیگر کرد.

واکنش فدرال رزرو در برابر این بحران در مناطق مختلف متفاوت بود. این بحران از منطقه شش شروع شد که دفتر مرکزی آن در آتلانتا بود. رهبران بانک فدرال رزرو آتلانتا معتقد بودند که مسئولیت آنها به عنوان آخرین وام دهنده به تمام سیستم بانکی گسترش پیدا کرده است. بانک فدرال آتلانتا ارائه وامهای تخفیفدار به بانکهای عضو را تسریع کرد و آنها را تشویق کرد تا وامهایی را به بانکهای غیر عضو اعطا کرده و وجوه مالی را به شهرها و شهرستانهای گرفتار در هراس بانکی سرازیر کردند.

این بحران همچنین منطقه هشتم را که مقر اصلی آن در سنت لوئیس بود، درگیر کرد. رهبران فدرال رزرو سنت لوئیس دیدگاه محدودتری نسبت به حوزهی مسئولیتهای خود داشتند و از بازپرداخت وام با هدف تسکین دادن بانکهای غیرعضو خودداری کردند. در طول بحران، صندوق سنت لوئیس وامهای تخفیفدار را محدود کرد و از کمک به موسسات غیرعضو خودداری کرد.

نتایج حاصل از این اقدامات بین این دو منطقه متفاوت بود. پس از بحران، در منطقه ششم، انقباض اقتصادی کند شد و بهبودی آغاز شد. در منطقه هشتم، صدها بانک از کار افتادند، وامستانی کاهش یافت، کسبوکارها آسیب دیدند و بیکاری افزایش پیدا کرد.

بحران بانکی که با فروپاشی کالدول آغاز شد، در اوایل سال ۱۹۳۱ فروکش کرد. اما طولی نکشید که یک بحران جدید در ژوئن ۱۹۳۱، اینبار در شهر شیکاگو آغاز شد. بار دیگر، شبکهای از بانکهای غیرعضو در احاطهی سپردهگذاران درآمده بودند. برخی از آنها در داراییهایی که ارزش آنها کاسته شده بود، سرمایهگذاری کرده بودند. در شیکاگو، این مشکل به ویژه شامل بخش املاک و مستغلات میشد.

این بحرانهای بانکی منطقهای از چندین جهت به اقتصاد ملی آسیب وارد کرد. این بحرانها در روند ایجاد اعتبار اختلال ایجاد کرد، هزینه شرکتها برای سرمایه در گردش را افزایش داد و مانع از آن شد که برخی از بنگاهها اعتبار لازم بدست آورند. این روند به ویژه در مناطقی مانند منطقه هشتم فدرال رزرو (که تعداد زیادی از بانکها در آنجا از کار افتادند)، آشکارتر بود و اطلاعاتی که این بانکها در مورد افرادی که اعتبار خوب یا بد داشتند، از بین رفت.

این بحرانها همچنین تورم منفی ایجاد کرد، چرا که بانکدارها متقاعد شده بودند که باید ذخایر را انباشت کنند و مردم نیز به ذخیرهکردن پول نقد روی آوردند. احتکار، نسبت پایه پولی سپرده شده در بانکها را کاهش داد. انباشت ذخایر نسبت سپردههایی را که بانکها وام دادند، کاهش داد. مجموع این دو عامل باعث کاهش عرضه پول، به ویژه مقدار پول موجود در حسابهای جاری شد که در آن زمان اصلیترین وسیله برای پرداخت کالا و خدمات بود. با کاهش مقدار پول، قیمت کالاها نیز بهاجبار کاهش پیدا کرد.

تورم منفی از جهات مختلف به اقتصاد آسیب رساند. کاهش نرخ بهره، بانکها، بنگاهها و بدهکاران را به ورطهی ورشکستگی کشاند، تصمیمگیری اقتصادی را مشکل کرد، مصرف را کاهش و بیکاری را افزایش داد. استاندارد طلا تورم را به سایر کشورهای صنعتی منتقل کرد، که این امر به بحرانهای مالی در این کشورها منجر شد و دوباره تاثیرش به ایالات متحده بازگشت و یک حلقه بازخوردی از تورم ایجاد کرد.

درنهایت، رکود با تعطیلات بانکی در سال ۱۹۳۳ و اجرای برنامههای بهبود اقتصادی دولت روزولت پایان یافت. این برنامهها شامل تعلیق استاندارد طلا و بازنگری در قیمتها بود. همچنین اصلاح مقررات مالی و ایجاد بیمه سپرده از جمله اقداماتی بود که به پایانیافتن هراس بانکی کمک شایانی کرد.