آشنایی و درک نحوه تاثیر نرخ بهره و اوراق قرضه دولتی، بر ارزشگذاری بازار ارز بسیار مهم است. این عوامل، توسط معاملهگران با تجربه فارکس برای تعیین روندهای بلندمدت ارزها به طور دقیق نظارت می شوند. نوسانات در اوراق خزانهداری آمریکا (به ویژه اوراق قرضه بلندمدت خزانهداری آمریکا) یکی از مهمترین فاکتورهای ارزشگذاری حرکات دلار است که بسیاری از معاملهگران تازهکار، معمولا آنها را نادیده میگیرند.

اوراق قرضه چیست؟

اوراق قرضه، ابزار بدهی هستند که میتواند توسط شرکتهای بزرگ یا دولتها منتشر شوند. این اوراق به منظور دستیابی این شرکتها و دولتها به سرمایه موردنظر و با نرخ بهره نسبتا کم، منتشر میشوند.

دولتها اوراق را در تمام سطوح منتشر میکنند، به عنوان مثال ایالات متحده در سطوح فدرال، ایالتی و شهرداریها اوراق قرضه منتشر میکند. اوراق قرضه، نسبت به انواع دیگر بدهیها و وامها منابع ارزانتری برای وامستانی دولتها و شرکتها هستند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

ناشر اوراق قرضه، شرایط کلی تامین مالی و استقراض را تعیین میکند. این شرایط شامل تعیین دوره بازپرداخت اوراق قرضه و نرخ بهره (نرخ کوپن اوراق قرضه) در سطوحی است که به نظر آنها مناسب است. در حراج اوراق قرضه، سرمایهگذاران موافقت میکنند که قیمتی را برای اوراق قرضه پرداخت کنند. این قیمت بازده متوسط اوراق قرضه را در حراجی تعیین میکنند. خریداران اوراق قرضه عموما کوپنهایی را دریافت میکنند که سود اصلی آنها است و به طور دورهای در فواصل زمانی ۳۰ روزه، ۶۰ روزه، ۱۲۰ روزه، سه ساله، پنج ساله، ده ساله و ۳۰ ساله پرداخت میشود.

بازده اوراق قرضه، بازگشت سرمایه موثر سالانه است. با توجه به قیمتی که برای این اوراق پرداخت شده و کوپنهایی که قرار است پرداخت شود. بنابراین وقتی صحبت از بازدهی میشود، منظور بازدهی هر ساله آن نوع از اوراق است. علاوهبر این، قیمت اوراق، مبلغی است که خریدار برای اوراق قرضه پرداخت کرده و یا ارزشگذاری فعلی آن اوراق در بازار است. همچنین کوپن اوراق بهادار، میزان بهرهای است که خریدار اوراق قرضه به صورت دورهای از ناشر اوراق قرضه دریافت میکند.

قیمت اوراق، رابطه معکوسی با بازده آن دارد.

هنگامی که قیمت اوراق قرضه افزایش مییابد، بازده کاهش یافته و هنگامی که قیمت اوراق کاهش مییابد، بازده افزایش مییابد. این یک مفهوم مهم برای معاملهگران فارکس در مورد اوراق خرانهداری است. به طور کلی، اگر سرمایهگذاران نسبت به قیمت اوراق قرضه دیدگاه نزولی داشته باشند، بازده این اوراق افزایش پیدا میکند و نمایانگر نرخ بهره بالاتر در آینده خواهدبود که برای ارز آن کشور، یک موقعیت صعودی است.

به طور مشابه، اگر قیمت اوراق قرضه از دیدگاه سرمایهگذاران صعودی باشد، بازده اوراق کاهش یافته و نرخ بهره در آینده نزولی خواهدبود که به صورت کلی برای ارز آن کشور، یک موقعیت نزولی است. دلیل معکوس بودن بازدهی اوراق با قیمت آنها این است که قیمت سررسید اوراق ثابت است و قیمت حال حاضر، هرچقدر کمتر از قیمت سررسید باشد، دارنده آن سود بیشتری میبرد که به معنای بازدهی بیشتر است؛ پس قیمت کمتر اوراق به معنای درصد سود بیشتر برای دارنده آن است.

ویژگی های اوراق قرضه چیست؟

- اوراق قرضه بدهی است نه سند مالکیت. به این معنا که دارنده اوراق قرضه حق یا سهمی در طرحهای تجاری یا دولتی که به خاطر اجرای آن، اوراق منتشر شده ندارند. اما دارنده اوراق از نظر حقوقی ارجحیت بالایی برای دریافت دیون خود دارد. در واقع با دارنده اوراق از نظر حقوقی به عنوان یک بدهکار برخورد میشود نه یکی از صاحبان سهام.

- اوراق قرضه بر این فرض ارائه میشود که در پایان سررسید، سود و اصل سرمایه تضمین شده است.

- نرخ بهره رکن اصلی این اوراق به شمار میرود و تعیین کننده قیمت آن در بازار ثانویه است.

- ارزش گذاری اوراق قرضه و تعیین ارزش فعلی آن بر اساس نرخ تنزیل و مفهوم ارزش زمانی پول صورت میگیرد. به عنوان مثال اگر سود اوراق قرضه از نرخ تنزیل بالاتر باشد، قیمت اوراق افزایش خواهد یافت و بالعکس اگر سود اوراق قرضه از نرخ تنزیل پایینتر باشد، قیمت اوراق کاهش مییابد.

انواع اوراق قرضه

۱. اوراق قرضه دولتی

دولتها یکی از نهادهایی هستند که برای تامین منابع مالی مورد نیاز خود اقدام به صدور اوراق قرضه میکنند. دولتها معمولا برای فعالیتهایی ازجمله پرداخت به موقع حقوق و صورت حسابها، اقدام به صدور و انتشار اوراق قرضه میکنند. هرچقدر اقتصاد یک کشور قویتر باشد، ریسک سرمایهکذاری در اوراق قرضه آن نیز پایینتر خواهد بود. در کشوری مانند آمریکا، این نوع سرمایهگذاری یکی از امنترین سرمایهگذاریها به شمار میرود.

۲. اوراق قرضه شهرداری

شهرداریها نیز پروژههای در دست اجرا دارند که به منابع مالی زیادی نیاز دارد تا به اجرا درآیند. به همین دلیل این نهاد نیز در پی تامین آن اقدام به صدور اوراق قرضه میکند. شهرداریها درآمدی از محل مالیاتهای دریافتی دارند. اگر منابع مالی مورد نیاز آنها رقمی بیش از میزان مالیاتهای دریافتی باشد؛ اقدام به صدور اوراق قرضه میکنند.

۳. اوراق قرضه شرکتی

کسبوکارها نیز به دنبال تامین منابع مورد نیاز خود هستند و برای رفع هزینهها، اقدام به صدور اوراق قرضه میکنند. در مقایسه با اوراق قرضه دولتی و شهرداری، این نوع اوراق ریسک بالاتری دارد اما از سوی دیگر تنوع بیشتری نیز دارد.

انواع اوراق قرضه

۴. اوراق مشارکت

اوراق مشارکت اوراقی هستند که برای تامین مالی پروژهها عرضه شدهاند. این پروژهها یا دولتی (مانند طرحهای عمرانی، زیرساختی و…) است یا خصوصی (مانند طرح توسعه، افزایش ظرفیت تولید، احداث کارخانه و…) است.

ویژگی های اوراق مشارکت

- میتواند بینام و قابل انتقال به غیر باشد. در صورتی که اوراق بینام باشد، دارنده اوراق میتواند آن را در بازار ثانویه به فرد دیگری منتقل کند، اما اوراق بانام در وجه خریدار اول صادر میشود و خریدار نمیتواند اوراق را به فرد دیگری منتقل کند. صدور اوراق بانام عموما در بازارهای بدهی کم عمق رواج دارد چرا که اگر اوراق بینام منتشر شود، هزینه وامستانی توسط عرضه کننده اوراق در بازار ثانویه افزایش خواهد یافت.

- سود این اوراق علیالحساب میباشد. یعنی در سررسید نهایی اگر سود قطعی بیشتر از سود علیالحساب باشد، مابه التفاوت باید به حساب دارندگان واریز شود اگرچه به ندرت این اتفاق رخ میدهد.

- اوراق مشارکت از آنجایی که عموما توسط دولتهای محلی (شهرداری ها و…) و یا نهادهای خصوصی صادر میشود، ریسک نکول دارد بنابراین ریسک آنها بالاتر از اوراق قرضه دولتی است. به همین ترتیب سود آنها نیز بالاتر خواهد بود. همچنین در برخی کشورها دولت ملی به عنوان ضامن اوراق مشارکت عمل میکند و نظارت بر حسن اجرای پروژهها را نیز بر عهده دارد.

- سود اوراق مشارکت معاف از مالیات بوده و به صورت دورهای با کوپنهای ماهانه، سه ماهه و یا سالانه پرداخت میشود. بدیهی است که هرچقدر دوره پرداخت سود کوتاهتر باشد، تقاضای بیشتری را نیز جلب خواهد کرد.

- در صورتی که اوراق مشارکت بینام باشد، خریدار میتواند آن را در بازار ثانویه به فروش برساند. اگر اوراق بینام در بازار بورس غیرقابل معامله باشد، خریدار باید به یک کارگزار مراجعه کرده و آن را قبل از سررسی به فروش برساند.

۵. اوراق صکوک

در زبان عربی صک به معنای سند و نوعی گواهی مالکیت است. از آنجایی که در شرع اسلام دریافت سود قطعی بدون مشارکت در سد و زیان مصداق ربا و حرام است، کشورهای اسلامی با محدودیت در عرضه اوراق قرضه مواجه هستند. این مشکل توسط متخصصان مالی در کشورهای اسلامی با ابزار اوراق صکوک تا حدودی رفع شده است.

به طوری کلی میتوان تفاوت میان اوراق صکوک و اوراق قرضه را اینگونه توصیف کرد:

- صکوک نشان دهنده مالکیت یک دارایی است در حالی که اوراق قرضه صرفا نشان دهنده بدهی است.

- در اوراق قرضه هر نوع دارایی میةواند به عنوان موضوع معامله قرار گیرد اما در اوراق صکوک تنها داراییهایی که به لحاظ شرعی مجاز است، میتواند ملاک انتشار اوراق قرار گیرد.

- اعتبار اوراق قرضه وابسته به اعتبار صادر کننده یا ناشر آن است در حالی که اعتبار صکوک به ارزش دارایی پشتوانه آن وابسته است.

- فروش صکوک در بازار ثانویه به معنای فروش مالکیت دارایی است در حالی که فروش اوراق قرضه به معنای فروش بدهی است.

- در صکوک امکان افزایش اصل دارایی و ارزش اوراق صکوک وجود دارد در حالی که اصل بدهی در اوراق قرضه قابلت افزایش ندارد.

تفاوت اوراق قرضه و اوراق مشارکت

در اوراق قرضه سود قطعی مشخص است اما در اوراق مشارکت سود قطعی مشخص نیست و به صورت علی الحساب واریز میشود.

سود قطعی در اوراق مشارکت در پایان پروژه مشخص خواهد شد. به عنوان مثال فرض کنید شرکتی برای احداث کارخانهای اوراق مشارکت با سود ۱۰ درصد علی الحساب واریز کند و در پایان پروژه سود قطعی ۱۲ درصد باشد. مابه التفاوت سود علی الحساب و سود قطعی باید به حساب خریداران اوراق مشارکت واریز شود.

مزایا و معایب اوراق قرضه

یکی از مهمترین مزایای اوراق قرضه امنیت آن است. سرمایهگذارانی که به دنبال سود مطمئن با ریسک بسیار پایین هستند، میتوانند از اوراق قرضه استفاده کنند. همچنین بسیاری از سرمایهگذاران که به دنبال متنوع کردن سبد سهام خود هستند نیز از این اوراق استفاده میکنند.

با این حال امنیت بالای اوراق قرضه منجر به کاهش سود آن نیز میشود.

مهمترین عیب اوراق قرضه بازده پایین آن است. در واقع از آنجایی که اوراق قرضه امنترین و کم ریسکترین سرمایهگذاری در هر اقتصاد است، بازده آن نیز پایینترین بازده در اقتصاد است.

آیا خرید اوراق قرضه دارای ریسک است!؟

هنگام سرمایهگذاری روی اوراق قرضه دو ریسک نرخ بهره و ریسک اعتبار (Credit Risk) وجود دارند که باید ارزیابی شود. اگرچه تمرکز ما در اینجا بر روی ریسک نرخ بهره و تاثیر نرخ بهره بر روی قیمتگذاری اوراق قرضه است، اما یک سرمایهگذار باید در مورد ریسک اعتباری این اوراق نیز آگاه باشد و بداند که آیا صادرکننده این اوراق چقدر اعتبار دارد و چقدر احتمال نکول (عدم بازپرداخت بدهی) این اوراق وجود دارد.

ریسک نرخ بهره به معنی ریسک تغییر قیمت اوراق قرضه به دلیل تغییر در نرخ بهره است. تغییر در نرخ بهره کوتاه مدت، در مقابل نرخ بهره بلند مدت، میتواند از روشهای مختلف بر قیمت اوراق قرضه مختلف تاثیر بگذارد که در ادامه به آن خواهیم پرداخت. همچنین ریسک اعتباری به این معنی است که ناشر اوراق قرضه سود برنامهریزی شده یا اصل پول را بازپرداخت نمیکند. احتمال وقوع رویداد اعتباری منفی یا نکول بر روی قیمت اوراق قرضه تاثیر میگذارد. هرچه ریسک وقوع نکول که بر مبنای درجه اعتبار صادرکننده اوراق تعیین میشود بیشتر منفی باشد، سرمایهگذاران تقاضای بازده بالاتری برای این اوراق دارند.

سرمایهگذاران، اوراق خزانهداری آمریکا را بدون ریسک نکول در نظر میگیرند. به عبارت دیگر، سرمایهگذاران بر این باورند که دولت آمریکا قطعا سود و اصل سرمایه پرداختشده برای خرید اوراق قرضه خزانهداری آمریکا را بازپرداخت خواهدکرد. با توجه به این نکته، اوراق قرضه شرکتی و اوراق قرضه منتشر شده توسط برخی از شهرداریها که دارای ریسک بیشتری هستند، میتوانند ریسک قابل توجهی در قبال پرداخت کوپن (سودهای میاندورهای) یا حتی ریسک عدم بازپرداخت قیمت اسمی اوراق در سررسید را به همراه داشته باشند.

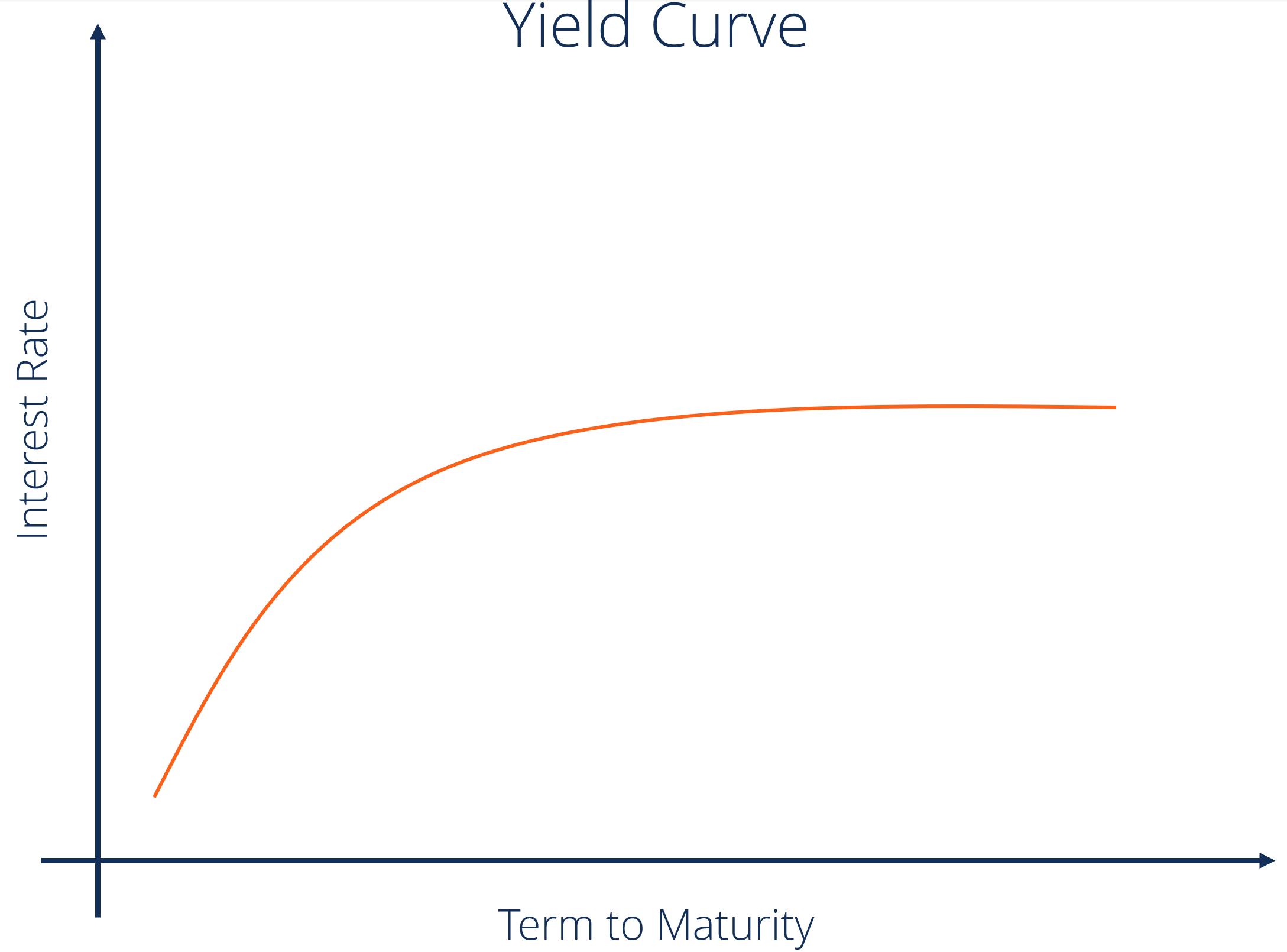

منحنی بازده (Yield Curve) چیست

بازده اوراق خزانه چگونه بر ارزها تاثیر میگذارد؟

اوراق قرضه دولتی به دلیل امنیت بالا در سرمایهگذاری، در مقایسه با سایر داراییها مانند سهام، از بازده کمتری برخوردارند. این بدان دلیل است که پرداخت کوپن (بهره) در اوراق قرضه دولتی تضمین شدهاست، بنابراین به عنوان یک سرمایهگذاری بسیار امن در نظر گرفته میشود.

هنگامی که «ریسک گریزی» در بازار افزایش پیدا میکند، این امر منجر به آن میشود که سرمایهگذاران به دنبال اوراق قرضه با کیفیت بالاتر بروند. این سرمایهگذاران، تمایل به خرید اوراق قرضه دولت آمریکا دارند و بازده آن، به خاطر این افزایش فشار خرید، کاهش مییابد. در چنین شرایطی، ارزش دلار آمریکا افزایش مییابد و ارزش نسبی ارزهای دیگر، به طور معمول کاهش مییابد.

به عنوان مثالی برای توضیح چگونگی ارتباط ارزش ارز با قیمت اوراق خزانه دولتی، هنگام انتشار داده خرده فروشی آمریکا، در صورتی که این آمار بسیار بهتر از حد انتظار باشد، قیمت اوراق ۱۰ ساله خزانهداری معمولا به شدت سقوط میکند، در نتیجه بازده این اوراق افزایش پیدا میکند.

بازده بالاتر اوراق قرضه، نشاندهنده خطر افزایش نرخ بهره در آمریکا است. همچنین اوراق قرضه با بازدهی بالاتر، باعث جذب سرمایهگذاران خارجی میشود. که در اثر این رخداد، سرمایهگذاران ارزهای محلی خود را برای خرید دلار به فروش میرسانند. این امر منجر به افزایش قیمت دلار در برابر این ارزها میشود.

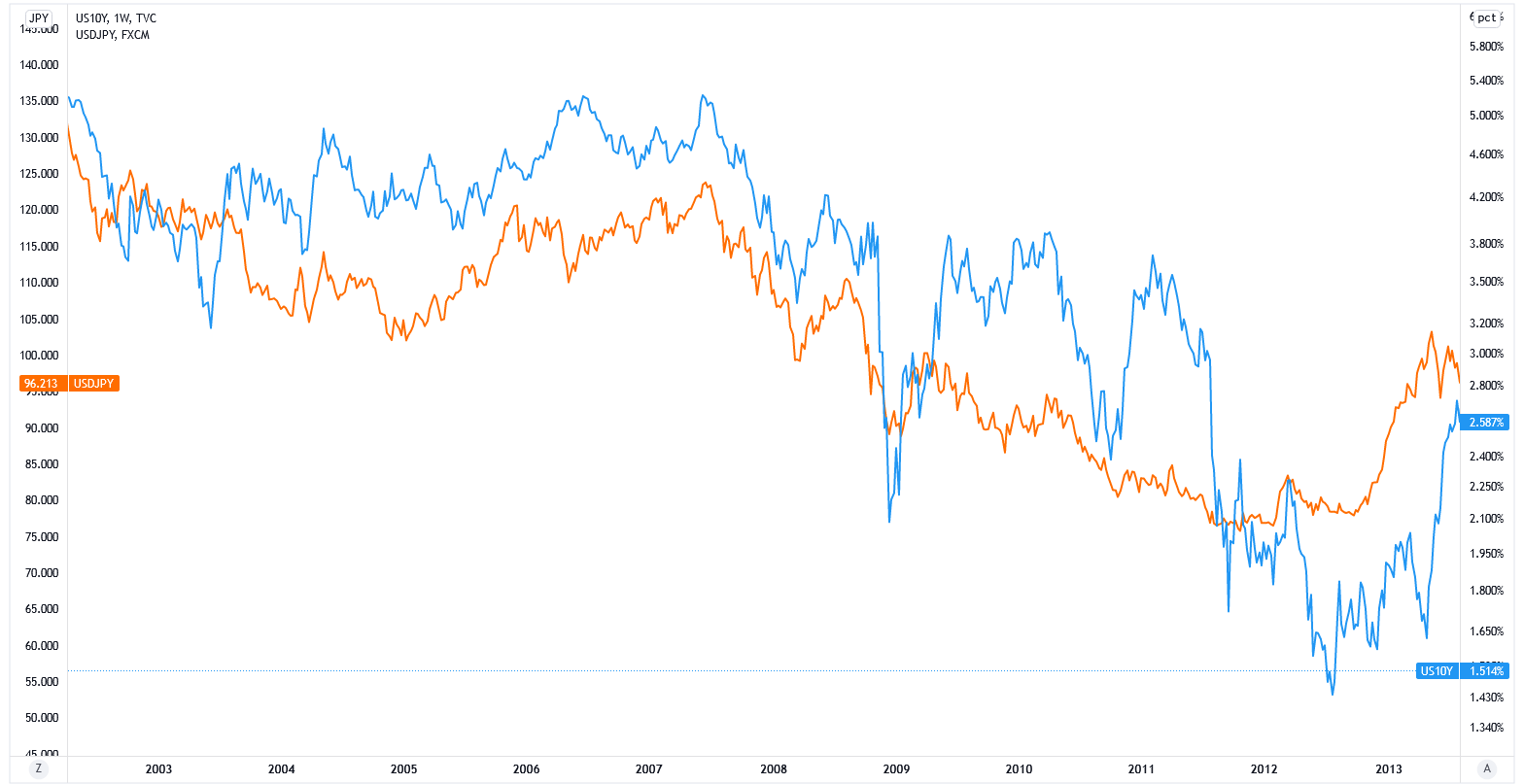

همانطور که در مثال بالا اشاره شد، نرخ سود اوراق قرضه دولتی که در بازده اوراق خزانهداری خود را نشان میدهد، میتواند تاثیر قابل توجهی بر ارزش دلار آمریکا داشتهباشد. نمودار زیر نشان میدهد که معمولا همبستگی قدرتمندی میان بازده اوراق قرضه ۱۰ ساله خزانهداری آمریکا با جفت ارز USDJPY وجود داشته است:

بازده اوراق خزانه چگونه بر ارزها تاثیر میگذارد؟

این نمودار نشان میدهد که با افزایش بازده اوراق قرضه ۱۰ ساله خزانهداری آمریکا، افزایش متناظری در جفت ارز USDJPY دیده میشود. برعکس هنگامی که بازده این اوراق کاهش مییابد، نرخ USDJPY نیز کاهش مییابد. البته این همبستگی به فراخور اتفاقات مختلف بازار، ممکن است کمتر یا بیشتر نیز باشد. نکتهای که حائز اهمیت است، این است که نباید این همبستگی را مبنای اصلی تحلیل و معاملات خود قرار دهیم، بلکه از آن به عنوان ابزاری کمکی در تحلیل خود استفاده کنیم.

تفاوت اوراق قرضه با سهام

سخن پایانی

بازده اوراق قرضه سنجهای مهم برای اقتصاد کشورها است و تقریبا تمام مناسبات اقتصادی یک کشور بر پایه آن پیشمیرود. این اوراق نشان از سلامت اقتصاد یک کشور دارد و میتواند به سرمایهگذاران در مورد چگونگی وضعیت اقتصادی در آینده نزدیک و حتی آیندهای دور، نشانههایی ارائه کند. با این حال گاهی دولتها و حتی بانکهای مرکزی با اهداف مختلف، اقدام به دستکاری بازده این اوراق میکنند. این موضوع باعث میشود که دید روشنی از آینده اقتصاد به سرمایهگذاران ارائه نشود.

همچنین در این شرایط، تخصیص بهینه منابع صورت نمیگیرد. اگر نرخ بهره بلندمدت پایینتر از حد لازم باشد، شرکتهایی بدون بهرهوری ظهور میکنند که در آینده با نکولهای بزرگ، باعث شوک به سیستم اقتصادی میشوند. همچنین اگر نرخ بهره بلندمدت بیش از حد زیاد باشد، ممکن است شرکتهایی با بهرهوری بالا نیز نتوانند از پس هزینه استقراض برآیند و مجبور به تعدیل نیرو شوند که در این صورت رکود در اقتصاد گسترش پیدا میکند.

اوراق قرضه چیست؟

اوراق قرضه، ابزار بدهی هستند که میتواند توسط شرکتهای بزرگ یا دولتها منتشر شوند. این اوراق به منظور دستیابی این شرکتها و دولتها به سرمایه موردنظر و با نرخ بهره نسبتا کم، منتشر میشوند. (به اوراق منتشر شده توسط خزانه داری هر کشور، اوراق خزانه نیز میگویند).دولتها اوراق را در تمام سطوح منتشر میکنند، به عنوان مثال ایالات متحده در سطوح فدرال، ایالتی و شهرداریها اوراق قرضه منتشر میکند. اوراق قرضه، نسبت به انواع دیگر بدهیها و وامها منابع ارزانتری برای وامستانی دولتها و شرکتها هستند.

اوراق قرضه چطور کار میکند؟

ناشر اوراق قرضه، شرایط کلی تامین مالی و استقراض را تعیین میکند. این شرایط شامل تعیین دوره بازپرداخت اوراق قرضه و نرخ بهره (نرخ کوپن اوراق قرضه) در سطوحی است که به نظر آنها مناسب است. در حراج اوراق قرضه، سرمایهگذاران موافقت میکنند که قیمتی را برای اوراق قرضه پرداخت کنند. این قیمت بازده متوسط اوراق قرضه را در حراجی تعیین میکنند. خریداران اوراق قرضه عموما کوپنهایی را دریافت میکنند که سود اصلی آنها است و به طور دورهای در فواصل زمانی ۳۰ روزه، ۶۰ روزه، ۱۲۰ روزه، سه ساله، پنج ساله، ده ساله و ۳۰ ساله پرداخت میشود.

آیا سرمایهگذاری در اوراق قرضه سرمایهگذاری خوبی است؟

تقریبا تمام سرمایهگذاران بخشی از پورتفوی خود را به اوراق قرضه اختصاص میدهند. این عمل بدان خاطر است که این اوراق ریسک بسیار پایینی دارد. بنابراین سرمایهگذاری در اوراق قرضه نه تنها خوب است بلکه امری لازم است. با این حال باید توجه داشت که اگر بازده اوراق قرضه کمتر از تورم باشد در عمل سرمایهگذاری در این اوراق برای سرمایهگذاران خرد توصیه نمیشود.

انواع اوراق قرضه کدام است؟

اوراق قرضه دولتی که توسط دولتهای مرکزی ارائه میشود، اوراق قرضه شهری که توسط دولتهای محلی و شهرداری ها ارائه میشود و اوراق قرضه شرکتی که توسط شرکتهای خصوصی عرضه میشود.

سود اوراق قرضه چگونه پرداخت میشود؟

سود اوراق قرضه بسته به قراردادی که صادر کننده ارائه کرده است، میتواند به صورتهای مختلفی پرداخت شود. به عنوان مثال اوراق ۱۰ ساله خزانهداری آمریکا به صورت شش ماهه پرداخت میشود. اما برخی اوراق قرضه شرکتی هستند که به صورت ماهانه نیز سود پرداخت میکنند. پس از عرضه سود، دارندگان اوراق با در دست داشتن برگههای شناسایی به کارگزاریهای مربوطه مراجعه کرده و سود خود را دریافت میکنند. با این حال، امروزه با آنلاین شدن بسیاری از جنبههای بازارهای مالی، سود اوراق قرضه برای خریداران خرد مستقیما به حساب آنها نزد کارگزاری واریز میشود و نیازی به مراجعه حضوری نیست.

اوراق قرضه بدون کوپن چیست؟

اوراق قرضه بدون کوپن، اوراق قرضهای است که هیچ سودی پرداخت نمیکند و تنها در زمان سررسید به قیمت اسمی خریداری میشود. به عنوان مثال فرض کنید یک نهاد اوراق قرضه بدون کوپن به ارزش اسمی ۱۰۰ دلار را به قیمت ۹۰ دلار به فروش میرساند. خریدار با خریداری این اوراق و انتظار تا سررسید، ده دلار سود میکند. اوراق قرضه بدون کوپن به طور معمول کوتاه مدت است.

اوراق قرضه قابل تبدیل چیست؟

تحت شرایط خاصی اوراق قرضه میتواند تبدیل به سهام شود. اوراق قرضه معمولی تنها اوراق بدهی هستند اما اوراق قرضه قابل تبدیل به سهام میتواند نوعی دارایی نیز باشد. بدیهی است که عرضه چنین اوراق نیازمند افزایش سرمایه شرکت است و باید تمام شرایط لازم برای افزایش سرمایه مد نظر قرار گیرد.شرایط تبدیل اوراق به سهم باید در قرارداد عرضه اوراق قید شود. همچنین اگر خریدار قصد تبدیل اوراق قرضه به سهم را نداشته باشد، شرکت باید طلب صاحب اوراق را پرداخت کند.

تفاوت اوراق قرضه با سهام چیست؟

اوراق قرضه تفاوتهای بسیار زیادی با سهام دارد که از این جمله میتواند به موارد زیر اشاره کرد:اوراق قرضه بدهی هستند در حالی که سهام دارایی هستند.دارندگان اوراق قرضه حقی در اداره شرکت ندارند در حالی که دارندگان سهام در اداره شرکت شریک هستند.دارندگان اوراق قرضه در زمینه رد دیون نسبت به دارندگان سهام ارجح هستند. به این معنی که اگر شرکتی ورشکسته شود، ابتدا باید حقوق بدهکاران پرداخت شده و سپس حق دارندگان سهام پرداخت میشود.دارندگان اوراق قرضه سود مشخص و قطعی دریافت میکنند در حالی که دارندگان سهام تنها در سود شرکت شریک هستند.ارزش سهام بر اساس عملکرد شرکت تعیین میشود در حالیکه قیمت اوراق قرضه تنها بر اساس ریسک اوراق، بازده اوراق و نرخ تنزیل تعیین میشود.شرکت موظف است در زمان سررسید ارزش اسمی اوراق قرضه را پرداخت کند اما سهام چنین الزامی ایجاد نمیکند.

آیا سرمایهگذاری در اوراق قرضه شرعی است؟

بنابر نظر اکثر فقها، خرید و فروش اوراق قرضه جایز نیست.

اسناد خزانه اسلامی چیست؟

اسناد خزانه اسلامی به اوراقی گفته میشود که دولت بابت تسویه بدهی خود به پیمانکاران غیردولتی که در پروژههای دولت مشارکت داشتند، واگذار میکند. در واقع اوراق اخزا، اوراقی است که دولت به واسطه آن مدت زمان تسویه بدهیهای خود را به پیمانکاران غیر دولتی به تعویق میاندازد. در طول زمان سررسید اوراق اخزا هیچگونه سودی به آنها تعلق نمیگیرد و تنها خریداران از تفاوت قیمت آن کسب سود میکنند. بدین ترتیب این اوراق مشابه اوراق قرضه با کوپن صفر هستند.

اوراق تسهیلات مسکن چیست؟

اوراق تسهیلات مسکن گواهی حق تقدم برای دریافت وام مسکن از بانکهای مسکن و یا ملی است. دارندگان این اوراق امتیاز دریافت وام کسن از این دوبانک را بدون سپردهگذاری دریافت میکنند.

این همه سایت فارسی زبان هست، خدا شاهده هیچکی مثل شما اینقد با سواد و مسلط نیست. خدا خیرتون بده که اینقدر بی ریا و شفاف علم تون رو در اختیار من و امثال من میزارین.

چقدر قشنگ اوراق قرضه رو توضیح دادین

خداقوت

ممنون از شما

ای کاش یک دوره ی کاربردی براش بسازین چون نیاز هر معاملهگری هست

برای یک اوراق قرضه یک دوره خیلی کاربردی داریم در بخش دوره ها میتونید مشاهده کنید.

میشه در مورد اخزا یا همون اوراق خزانه اسلامی هم توضیح بدین لطفاً ؟؟؟

بله، حتما. اخزا یا اوراق خزانه اسلامی، نوعی اوراق بدهی کوتاهمدت (معمولاً زیر یک سال) است که دولت برای تأمین مالی کسری بودجه خود منتشر میکند. این اوراق بدون کوپن سود هستند، یعنی سودی در طول دوره به آنها تعلق نمیگیرد، بلکه به قیمتی کمتر از ارزش اسمی فروخته شده و در سررسید، معادل ارزش اسمی بازخرید میشوند. سود خریدار از مابهالتفاوت قیمت خرید و ارزش اسمی اوراق در سررسید حاصل میشود. اخزا معمولاً به طلبکاران دولتی (مانند پیمانکاران پروژههای عمرانی) واگذار میشود و در بازار فرابورس ایران قابل معامله است.

سلام و عرض ادب دارم

ببخشید من یک مقدار پول پسانداز دارم

به نظر شما طلا بخرم یا اوراق؟

در بلندمدت بازدهی کدوم بیشتره؟

ممنون میشم اگه راهنمایی کنید

سلام وقت بخیر

این سوالات رو نمیشه در یک جمله پاسخ داد. برای درک بهتر بازار از بخش دوره ها میتونید دوره طلا و اوراق قرضه را مشاهده کنید تا خودتون تصمیم بگیرید.

سلام وقت بخیر .

ممنون از مطلب خوبتون .

فقط مقداری در ارائه مطلب این ۲ پاراگراف تضاد وجود داشت.

“هنگامی که «ریسک گریزی» در بازار افزایش پیدا میکند، این امر منجر به آن میشود که سرمایهگذاران به دنبال اوراق قرضه با کیفیت بالاتر بروند. این سرمایهگذاران، تمایل به خرید اوراق قرضه دولت آمریکا دارند و بازده آن، به خاطر این افزایش فشار خرید، کاهش مییابد. در چنین شرایطی، ارزش دلار آمریکا افزایش مییابد و ارزش نسبی ارزهای دیگر، به طور معمول کاهش مییابد.

به عنوان مثالی برای توضیح چگونگی ارتباط ارزش ارز با قیمت اوراق خزانه دولتی، هنگام انتشار داده خرده فروشی آمریکا، در صورتی که این آمار بسیار بهتر از حد انتظار باشد، قیمت اوراق ۱۰ ساله خزانهداری معمولا به شدت سقوط میکند، در نتیجه بازده این اوراق افزایش پیدا میکند.بازده بالاتر اوراق قرضه، نشاندهنده خطر افزایش نرخ بهره در آمریکا است. همچنین اوراق قرضه با بازدهی بالاتر، باعث جذب سرمایهگذاران خارجی میشود. که در اثر این رخداد، سرمایهگذاران ارزهای محلی خود را برای خرید دلار به فروش میرسانند. این امر منجر به افزایش قیمت دلار در برابر این ارزها میشود.”

پاراگراف اول : ریسک گریزی (مثل کرونا و جنگ) بالا میره -> تمایل به خرید اواراق بالا میره -> بازدهی پایین میاد -> ارزش دلار بالا میره

پاراگراف دوم : آمار خرده فروشی ->قیمت اوراق سقوط میکندـ-> بازدهی بالا میره->بالاتر رفتن نرخ بهره-> ارزش دلار بالا میره

در یکی بازدهی کم شد در یکی اضافه شد ولی نتیجه هردو مساوی بود با افزایش نرخ دلار

متوجه هستم که مورد اول استثتا بود اما کلمه <> باعث گیج شدن مخاطب بعد از یک استثنا میشود.

امیدوارم درست متوجه شده باشم.

منتظر پاسختون هستم.

شما تفاوت بین دو موضوع یعنی ریسک گریزی و رشد اقتصادی رو در نظر نگرفتید. دلار به دو علت افزایش ارزش پیدا میکنه این رو میتونید از نظریه «لبخند دلار» که داخل کانال تلگرام در موردش صحبت شده، متوجه بشید.

دلار آمریکا در دو حالت رشد میکنه اول زمانی که رشد اقتصادی آمریکا بالا است و در نتیجه نرخ بهره افزایش پیدا میکنه. وقتی نرخ بهره آمریکا افزایش پیدا کنه، بازدهی اوراق بالاتر میره. بنابراین سرمایه جهانی به سمت ایالات متحده سرازیر میشه. این مساله ارزش دلار آمریکا رو افزایش میده.

اما سر دیگه لبخند دلار زمانی هست که یک رکود اقتصادی بزرگ رخ میده. در این صورت جریانهای ریسکگریزی فعال میشه و مردم به دنبال یک دارایی امن میگردن و دلار مهمترین و نقدشوندهترین دارایی امن در جهان هست. طبق نظریه لبخند دلار تنها زمانی دلار آمریکا کاهش پیدا میکنه که یک نرخ متوسط رشد اقتصادی در ایالات متحده و جهان حاکم باشه.

سلام وقت بخیر .

ممنون از مطلب خوبتون .

فقط مقداری در ارائه مطلب این ۲ پاراگراف تضاد وجود داشت.

“هنگامی که «ریسک گریزی» در بازار افزایش پیدا میکند، این امر منجر به آن میشود که سرمایهگذاران به دنبال اوراق قرضه با کیفیت بالاتر بروند. این سرمایهگذاران، تمایل به خرید اوراق قرضه دولت آمریکا دارند و بازده آن، به خاطر این افزایش فشار خرید، کاهش مییابد. در چنین شرایطی، ارزش دلار آمریکا افزایش مییابد و ارزش نسبی ارزهای دیگر، به طور معمول کاهش مییابد.

به عنوان مثالی برای توضیح چگونگی ارتباط ارزش ارز با قیمت اوراق خزانه دولتی، هنگام انتشار داده خرده فروشی آمریکا، در صورتی که این آمار بسیار بهتر از حد انتظار باشد، قیمت اوراق ۱۰ ساله خزانهداری معمولا به شدت سقوط میکند، در نتیجه بازده این اوراق افزایش پیدا میکند.”

پاراگراف اول : ریسک گریزی (مثل کرونا و جنگ) بالا میره -> تمایل به خرید اواراق بالا میره -> بازدهی پایین میاد -> ارزش دلار بالا میره

پاراگراف دوم :

از بین اوراق قرضه موجود کدام یک بیشتر از بقیه حائز اهمیت است ؟

خداقوت به تیم باسواد و پرتلاش یوتوفارکس خیلی از مقاله اوراق قرضه چیست لذت بردم

پایدار باشید 🌹

شما دوره آموزشی خوب و کامل برای اوراق قرضه دارید؟

بله. از بخش دورهها دوره اوراق قرضه را مشاهده کنید.

سلام ببخشید سایت fxstreet هم به صورت رایگان نمودار اوراق قرضه آمریکا رو در اختیار مخاطب قرار میده ؟

سلام

بله اوراق قرضه رو در بخش چارتهای FXStreet هم میتونید ببینید ولی توی تریدینگویو یا اینوستینگ یا تریدینگاکانومیکس بهتر میتونید ببینید.

خسته نباشید واقعاً عالی بود چقدر دنبال یک توضیح تر و تمیز برای اوراق قرضه میگشتم 👌👌👌

میشه در مورد اوراق بدهی هم مطلب بزارین ؟

ممنون

بله حتما.

بطور خلاصه: اوراق بدهی، ابزارهای مالی هستند که توسط دولتها یا شرکتها برای تامین مالی منتشر میشوند. خریداران این اوراق، در واقع به ناشر وام میدهند و در ازای آن، اصل پول خود را به همراه بهره در زمانهای مشخص (مثلاً سالانه یا ششماهه) دریافت میکنند. این اوراق در بازارهای ثانویه قابل معامله هستند و قیمت آنها تحت تاثیر عواملی مانند نرخ بهره بازار و رتبه اعتباری ناشر تغییر میکند. مطالعه اوراق بدهی برای درک بهتر سازوکار اقتصاد کلان، سیاستهای پولی و مدیریت ریسک در سبد سرمایهگذاری مفید است.

شما دوره آموزشی هم دارین برای اوراق قرضه؟

بله دوره آموزش اوراق قرضه را در بخش دوره های سایت میتونید تهیه کنید

واقعاً بهترین هستید….

ممنون از مطالب کامل و جامع. من دورهی آموزشی اوراق قرضه آقای نصر رو هم دارم میبینم واقعاً کاربردی و خوبه

با سلام ممنون از مقاله مفید و ارزشمندتون، حقیقتا اوراق قرضه یکی از مهمترین مباحث هست که شما به بهترین نحو اون رو توضیح دادین. سپاسگزارم

به فرض مثال چین میاد تو حجم بالایی اوراق قرضه امریکا رو میفروشه رو بازدهی اوراق چه اتفاقی رخ میده؟

از نظر عرضه و تقاضا باید بازده اوراق رو افزایش بده اما بطور کل نمیشه در بازار سطح تاثیرش رو ارزیابی کرد.

سلام در قسمت بیشتر بخوانید مقالاتی که نشون میده روش کلیک میکنیم پیدا نمیکنه و به صفحه اصلی سایت دایرکت میده

سلام وقت بخیر

در قسمت بیشتر بخوانید روی نوشته نارنجی رنگ کلیک کنید به صفحه مطالب بیشتر هدایت می شوید

عالی بود…👌👍

عالی یکی از بهترین و کاملترین مطالب بود فقط قسمت ارزشگذاری بروی سهام و اوراق و با مثال توضیح دهید

ممنون فوق العاده بود👌🏻👌🏻👌🏻👌🏻👌🏻👌🏻👌🏻👌🏻

سلام، چند تا سوال داشتم خدمتتون،۱-نرخ بهره سپرده بانکی با بازده و کوپن اوارق چه رابطه داره؟ ۲- میزان و سود کوین چه شکلی تعیین میشه؟۳- سپرده بانکی با اوارق قرضه در آمریکا چه تفاوت و رابطه ای داره؟۴- در این عبارت”معاملات انتقالی” سود سپرده بانکی ملاک هست یا بازده اوراق ؟ ۴ در برخی جملات متن ایهام وجود داشت ، مخصوصا جاهایی که از عبارت نرخ بهره استفاده کرده بودید، مشخص نبود، نرخ بهره بانکی ملاک هست یا بازدهه اوراق . به نظرم اگه رابطه بین سود بانک و بازده اوارق مشخص شود، خیلی از این ایهام ها برطرف میشود، خیلی ممنون، واقعا سایتتون بی نظیره

با سلام

د رخصوص نمودار مقایسه نرخ برابری دلار /ین ژاپن و نرخ بازده اوراق ده ساله؛ برداشت از مقاله این هست که افزایش تقاضا برای دلار باعث کاهش بازدهی اوراق میشه و همین افزایش تقاضاست که قیمت اوراق رو میبره بالا و باعث تقویت ارزش دلار میشه. حالا چرا در نمودار نرخ برابری دلار به ین کاهش پیدا کرده؟ مگر نمیگیم دلار تقویت شده، پس باید usd/jpy اعداد بالاتری برسه نه پایین تر

افزایش تقاضا برای اوراق قرضه منظورم هست که باعث افزایش قیمت اوراق و کاهش بازدهی هست. به گفته متن در این حالت چون تقاضا برای خرید دلار زیاد میشه ارزش دلار افزایش پیدا میکنه پس جفت ارز usd/jpy باید رشد کنه نه کاهش…

سلام

بین بازدهی اوراق خزانه و نسبت USDJPY همبستگی مثبت بالایی وجود داره که در تصویر قابل مشاهده است. مقدار همبستگی بلند مدت ۰.۶۱ هست و الزاما توی تمام مواقع همبستگی یک به یک نداشتند ولی بطور کل همبسته حساب میشن.

در پاراگراف بعدی هم نوشتین با انتشار داده خرده فروشی بهتر از پیش بینی شده، با کاهش قیمت اوراق یعنی افزایش بازدهی اوراق، دلار رشد میکنه که درست و منطقیه.

این دوتا پاراگراف یه تضادی دارن انگار..

ممنون ازتون یه بررسی کنین و توضیحی بدین

ظاهرا پیامتون کامل نیومده. کدوم پاراگرافها با هم تضاد دارند؟

هنگامی که «ریسک گریزی» در بازار افزایش پیدا میکند، این امر منجر به آن میشود که سرمایهگذاران به دنبال اوراق قرضه با کیفیت بالاتر بروند. این سرمایهگذاران تمایل به خرید اوراق قرضه دولت آمریکا دارند و بازده آنها نسبت به آنچه در بازارهای دیگر مشاهده میشود کاهش مییابد. در چنین شرایطی، ارزش دلار آمریکا افزایش مییابد و ارزش نسبی ارزهای دیگر به طور معمول کاهش مییابد.

و پاراگراف بعدی

هر کدوم از این دو پاراگراف، دارند یک موضوع رو بررسی میکنند. در اولی گفته میشه در شرایط ریسک گریزی علیرغم کاهش بازده اوراق خزانه آمریکا، باز هم چون سرمایهگذارها دنبال خرید این اوراق هستند تقاضا برای دلار بالاست و دلار رشد میکنه.

اما در شرایط عادی که هیچ ترسی در بازار نیست، افزایش بازده اوراق هست که یکی از دلایل اقبال سرمایهگذارها به دلار و در نتیجه رشد ارزشش هست.

سلام این دوستمون درست میکه تضاد داره مطالب یکجا گفتین اوراق بره بالا دلار میریزه یکجا گفتین ریسک زیاد شد مردم اوراق میخرن تقضا برای دلار باالا میره دلار میره بالا

سلام

دوست عزیز، توضیح دادیم که در شرایط مختلف بازار میتونه متفاوت عمل کنه. برای مثال شما اوایل بحران کرونا رو ببینید همزمان با کاهش بازده اوراق خزانه آمریکا دلار برای مدت یکی دو هفته در حال افزایش ارزش شدید بود. اما در روزهای اخیر ارزش دلار همراه با بازده حرکت میکنه.

ممنون از مطالب مفیدتون

در واقع

نرخ بهره اوراق ده ساله قرضه آمریکا 10yield وقتی پایین بیاید یعنی سرمایه داران درحال خرید اوراق هستند و برای اینکار باید دلار بدهند تا اوراق بخرند پس دلار زیاد میشود و زیاد شدن دلار باعث افت ارزش آن میشود که افت ارزش دلار هم باعث بالا رفتن قیمت طلا می شود ،

پایین امدن 10yeild میتواند بدلیل ترس و ریسک گریزی باشد همانند طلا ، مردم برای حفظ سرمایه خود به خرید اینگونه دارایی ها اقدام می کنند .

کم و زیاد شدن دلار به سیاست فدرال رزرو بستگی داره.

ببخشید یک سوال:

در متن نوشته شده که با کاهش قیمت اوراق, در شرایطی که پیشبینی از اوضاع پیش روی اقتصادی خوب باشه, بازده اوراق افزایش پیدا میکنه و این ((باعث کاهش ارزش دلار میشه)) چون ریسک پذیری افراد زیاد میشه و مردم به دنبال درامد های بالاتر با ریسک بالاتر میرن.

در جای دیگه از همین متن آمده با افزایش نرخ بازده میزان میزان جذب سرمایه گذارات خارجی افزایش پیدا میکنه و این باعث خرید دلار و ((رشد دلار قیمت خواهد شد))

ممنون میشم این موضوع رو توضیح بدید که با افزایش نرخ بازده اوراق قیمت دلار بالا میره یا پایین؟؟

با تشکر از سایت و مطالب عالی و بینظیرتون 🙏🌹🙏

من این بخش رو توی مطلب پیدا نکردم ولی توضیحی که میشه داد اینه که اگر همزمان با رشد اوراق خزانه آمریکا، اوراق خزانه کشورهای دیگه هم در حال رشد باشه اون موقع مزیت دلار آمریکا پایینتر میاد و حالا اگر سره=عت رشد بازده اوراق خزانه کشور نوعی دیگه از سرعت رشد بازده اوراق آمریکا بیشتر باشه عملا دلار با وجود رشد بازده، در مقابل اون ارز تضعیف میشه به ویژه اگر بازده اوراق آلمان سریعتر از اوراق آمریکا رشد کنه تضعیف دلار سریعتر اتفاق میافتته.

عالی بود

مطلب بسیار مفیدی بود عالی

خسته نباشید واقعا عالی هستید