تاثیر نرخ بهره بر نرخ بازده اوراق قرضه

تاثیر نرخ بهره بر نرخ بازده اوراق قرضه

مالکیت اوراق قرضه (Bond) مانند داشتن یک جریان پرداخت نقدی در آینده است. این پرداختهای نقدی معمولا به صورت پرداخت سود دورهای و بازپرداخت اصل سرمایه هنگام سررسید اوراق است.

در صورتی که ریسک اعتباری (ریسک نکول کردن) را در نظر نگیریم، مقدار جریان پرداختهای نقدی آتی تابعی از بازده مورد انتظار شما بر اساس انتظارات تورمی (Inflation) است. شاید این جمله کمی گیج کننده و فنی بنظر برسد اما نگران نباشید، ما در این مقاله سعی میکنیم این مفهوم را تا جایی که امکان دارد ساده توضیح دهیم و در کنار آن اصطلاحاتی مانند بازده اوراق را نیز تعریف کنیم. همچنین نشان دهیم که چگونه انتظارات تورمی و نرخ بهره، ارزش اوراق قرضه را تعیین میکنند. پس با ما همراه باشید.

محاسبه ریسک اوراق قرضه

هنگام سرمایهگذاری روی اوراق قرضه دو ریسک نرخ بهره و ریسک اعتبار (Credit Risk) وجود دارند که باید ارزیابی شود. اگرچه تمرکز ما در اینجا بر روی ریسک نرخ بهره و تاثیر نرخ بهره بر روی قیمتگذاری اوراق قرضه است، اما یک سرمایهگذار باید در مورد ریسک اعتباری این اوراق نیز آگاه باشد و بداند که آیا صادرکننده این اوراق چقدر اعتبار دارد و چقدر احتمال نکول (عدم بازپرداخت بدهی) این اوراق وجود دارد.

ریسک نرخ بهره به معنی ریسک تغییر قیمت اوراق قرضه به دلیل تغییر در نرخ بهره است. تغییر در نرخ بهره کوتاه مدت، در مقابل نرخ بهره بلند مدت، میتواند از روشهای مختلف بر قیمت اوراق قرضه مختلف تاثیر بگذارد که در ادامه به آن خواهیم پرداخت. همچنین ریسک اعتباری به این معنی است که ناشر اوراق قرضه سود برنامهریزی شده یا اصل پول را بازپرداخت نمیکند. احتمال وقوع رویداد اعتباری منفی یا نکول بر روی قیمت اوراق قرضه تاثیر میگذارد. هرچه ریسک وقوع نکول که بر مبنای درجه اعتبار صادرکننده اوراق تعیین میشود بیشتر منفی باشد، سرمایهگذاران تقاضای بازده بالاتری برای این اوراق دارند.

اوراق قرضهای که توسط خزانهداری ایالات متحده برای تامین بودجه دولت آمریکا صادر میشوند، به عنوان اوراق خزانهداری ایالات متحده (US Treasury Bond) شناخته میشوند. این اوراق را بسته به سررسید آنها، اسناد (Bill)، اوراق (Note) و اوراق بلندمدت (Bond) میگویند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

سرمایهگذاران، اوراق خزانهداری آمریکا را بدون ریسک نکول در نظر میگیرند. به عبارت دیگر، سرمایهگذاران بر این باورند که دولت آمریکا قطعا سود و اصل سرمایه پرداخت شده برای خرید اوراق قرضه دولتی رو بازپرداخت خواهد کرد. در ادامهی این مقاله، ما اوراق خزانهداری آمریکا را به عنوان مثال در نظر میگیریم و در نتیجه ریسک اعتباری را در بحث حذف میکنیم چراکه فرض بر اعتبار کامل اوراق دولتی آمریکا است.

رابطه بازده و قیمت اوراق قرضه

برای درک چگونگی تاثیر نرخ بهره بر قیمت اوراق قرضه، باید مفهوم بازده را درک کنید. چندین حالت مختلف برای محاسبه بازده اوراق وجود دارد. ما در اینجا از روش بازده تا سررسید (yield to maturity (YTM)) استفاده خواهیم کرد. بازده تا سررسید یک اوراق قرضه نرخ تنزیلی است که میتوان از آن برای تعیین ارزش فعلی کلیه جریانهای نقدی آتی یک اوراق قرضه استفاده کرد. (به ارزش فعلی پولی که در آینده کسب میشود تنزیل جریانهای نقد آتی گفته میشود. برای مثال در اقتصادی با نرخ سود بانکی ۲۰ درصد، ارزش ۱۰۰۰ تومانی که سال بعد به دست بیاید ۲۰ درصد کمتر از زمان حال است. یعنی ۱۰۰۰ تومان در سال بعد معادل ۸۳۰ تومان حال حاضر (یعنی ۱۰۰۰ تقسیم بر (۱+نرخ بهره)) است. داراییهای سالهای آینده با نرخ تنزیل به قیمت فعلی تبدیل میشوند. نرخ تنزیل، نرخ سود بدون ریسک است.

به عبارت دیگر، در این روش قیمت اوراق قرضه برابر است با مجموع جریانات نقدی (سودهای دورهای). هر جریان نقدی با استفاده از نرخ تنزیلی که همان نرخ بازده است محاسبه میشود. بنابراین، هر زمان بازده اوراق قرضه افزایش پیدا کند، قیمت آن کاهش پیدا میکند و هرچه بازده کاهش یابد، قیمت اوراق نیز افزایش مییابد.

بازده نسبی اوراق قرضه

سررسید یا مدت اعتبار اوراق قرضه تاثیر زیادی بر روی بازده آنها دارد. برای درک این موضوع، باید منحنی بازده (Yield Curve) را درک کنید. منحنی بازده نشان دهنده YTM یک کلاس از اوراق قرضه است. ( که در این جا منظور اوراق خزانه داری آمریکا است)

در بیشتر داراییهایی که نرخ بهره دارند، هرچه زمان سررسید بیشتر باشد، بازده بالاتر خواهد بود. درک این موضوع ساده است، چرا که هرچه مدت زمان بیشتری جریانات نقدی دریافت شود، شانس بیشتری وجود دارد که نرخ تنزیل (یا بازده) نیز افزایش یابند.

انتظارات تورمی، نیاز سرمایهگذاران را تعیین میکند

تورم دشمن شماره یک اوراق قرضه است. تورم باعث کاهش قدرت خریدِ جریانهای نقدی آتی یک اوراق قرضه میشود. به بیان ساده، هرچه نرخ تورم فعلی بیشتر باشد و هرچه نرخ تورم انتظاری (در آینده) بیشتر باشد، بازده افزایش خواهد یافت چرا که سرمایهگذاران برای جبران ریسک تورم، بازده بالاتری طلب میکنند.

توجه داشته باشید که اوراق بهادار محافظت شده از تورم خزانه داری که اختصارا TIPS یا Treasury Inflation Protected Securities نامیده میشوند، یک روش ساده و موثر برای از بین بردن ریسک تورمی است چراکه تضمین بازده واقعی (بازده اوراق معمولی + تورم) توسط دولت آمریکا را به شما میدهد. بنابراین لازم است کاملا در مورد این ابزارها اطلاع داشته باشید و بدانید چگونه در مقابل تورم و سایر عوامل واکنش نشان میدهند.

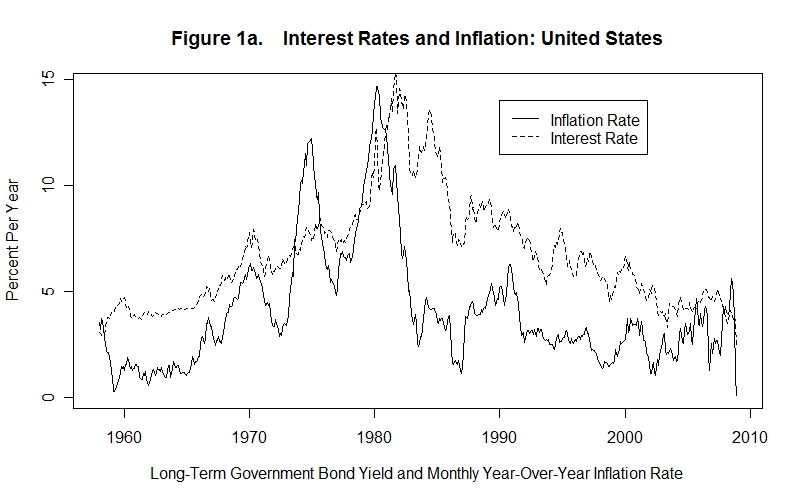

مقایسه نرخ تورم و نرخ بهره بلند مدت آمریکا

نرخ بهره کوتاه مدت، بلند مدت و انتظارات تورمی

تورم (و همچنین انتظارات تورمی) تابعی از تلاطم و تغییرات بین نرخ بهره کوتاه مدت و بلند مدت است. در سراسر جهان، نرخ بهره کوتاه مدت توسط بانک مرکزی اداره میشود. در ایالات متحده، کمیته بازار آزاد فدرال رزرو (FOMC) نرخ وجوه فدرال (نرخ بهره) را تعیین میکنند. همچنین به صورت تاریخی، سایر نرخهای بهره کوتاه مدت که از دلار تاثیر زیادی میگیرند مانند نرخ بهره استقراض بینبانکی لندن (London Interbank Offered Rate یا LIBOR) که LIBID (London Interbank Bid Rate) نیز گفته میشود با نرخ بهره وجوه فدرال همبتسگی تنگاتنگی دارد.

FOMC نرخ بهره فدرال را برای دستیابی به دو هدف یعنی رشد اقتصادی و حفظ ثبات قیمتها تغییر میدهد. این کار برای FOMC ساده نیست به همین خاطر مدام در مورد سطح این نرخ توسط اعضای این نهاد بحث میشود و بازار نیز نظرات خود را در مورد عملکرد این نهاد ارائه میکند.

اما در مود نرخهای بهره بلند مدت، بانکهای مرکزی آنها را اداره نمیکنند بلکه بازار (نیروهای عرضه و تقاضا) قیمتهای تعادلی را برای اوراق قرضه بلند مدت و نرخ بهره آن تعیین می کنند. اگر بازار اوراق قرضه بر این اعتقاد باشد که FOMC نرخ بهره را بسیار پایین قرار داده است، انتظارات تورمی افزایش پیدا کرده و نرخ بهره بلند مدت نسبت به نرخ بهره کوتاه مدت افزایش مییابد (شیب منحنی بازده افزایش مییابد.)

اما اگر بازار معتقد باشد که FOMC نرخ بهره را بسیار بالا تعیین کرده است، عکس این اتفاق رخ میدهد و نرخ بهره بلند مدت و در نتیجه بازده اوراق بلندمدت، نسبت به نرخ بهره کوتاه مدت کاهش پیدا میکند و منحنی بازده مسطح میشود.

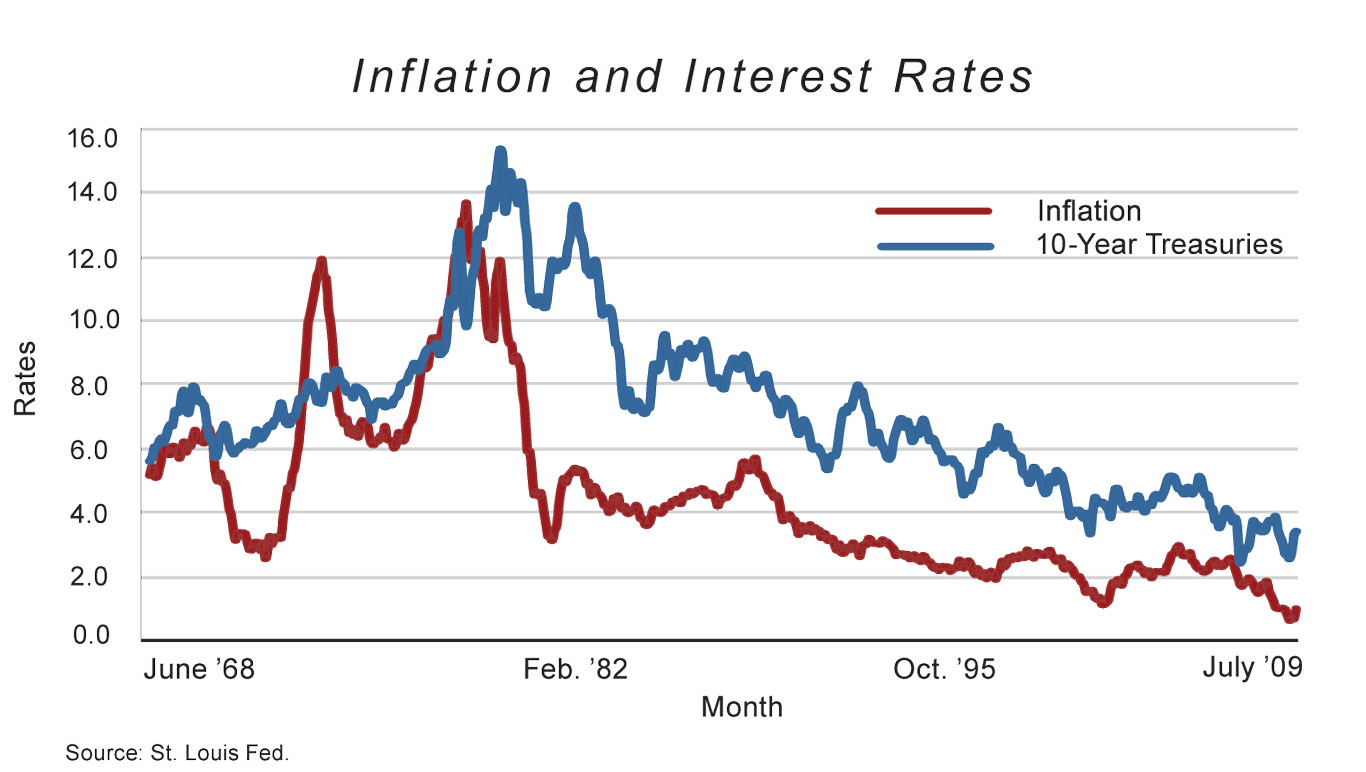

مقایسه نرخ تورم و بازده اوراق خزانه داری ۱۰ ساله آمریکا

زمانبندی جریانات نقدی اوراق قرضه و نرخ بهره

زمانبندی جریان وجوه نقد در یک اوراق قرضه بسیار مهم است. این موضوع شامل مدت سررسید اوراق قرضه نیز میشود. اگر فعالان بازار معتقد باشند که در آینده تورم بالاتری رخ میدهد، نرخ بهره و بازده اوراق قرضه افزایش مییابد (و قیمت اوراق کاهش پیدا میکند) تا کاهش قدرت خرید جریانهای نقدی آتی جبران شود. اوراق قرضهای که بیشترین جریان نقدی را دارد، بازدهشان افزایش یافته و قیمت آنها بیشترین کاهش را خواهد یافت.

این موضوع بسیار واضح است تنها کافی است درک درستی از محاسبه ارزش فعلی جریانات نقدی داشته باشید. وقتی نرخ تنزیل (discount rate) در جریانات نقدی تغییر میکند، هرچه جریان نقدی بیشتری دریافت شود، تاثیر بیشتری بر روی ارزش فعلی نیز میگذارد. بازار اوراق قرضه، تغییرات قیمت نسبت به تغییرات نرخ بهره را نیز اندازهگیری میکند و آن را با مفهوم دیگری به نام (Duration) به هم پیوند میزند.

(Duration سنجهای برای اندازهگیری حساسیت قیمت نسبت به تغییر در نرخ بهره اوراق قرضه یا هر گونه ابزار مالی درآمد ثابت دیگر است. که به صورت سال نشان داده میشود.)

سخن پایانی

نرخ بهره، بازده اوراق قرضه و انتظارات تورمی با یکدیگر همبستگی دارند. طبق دستورات بانک مرکزی، تغییرات کوتاه مدت نرخ بهره بسته به انتظارات تورمی بازار، بر بازده اوراق قرضه با سررسیدهای متفاوت تاثیر گذار است.

برای مثال، تغییر نرخ بهره کوتاهمدت در مواقعی که تاثیری بر نرخ بهره بلند مدت ندارد، تاثیر کمی بر بازده و قیمت اوراق قرضه بلند مدت دارد. بااینحال تغییر نرخ بهره کوتاه مدت در زمانهایی که بر نرخ بهره بلند مدت تاثیرگذار است، میتواند تاثیر بزرگی بر بازده اوراق و قیمت اوراق بلند مدت داشته باشد. به بیان ساده، تغییرات نرخ بهره کوتاه مدت بیشتر بر اوراق کوتاه مدت تاثیر دارد و تغییر در نرخ بهره بلند مدت بر اوراق قرضه بلند مدت تأثیر گذار است و تأثیری بر اوراق کوتاه مدت ندارد.

کلید فهمیدن این سوال؛ که تغییر نرخ بهره چه تاثیری بر قیمت و بازده اوراق قرضه دارد این است که، محل اوراق قرضه را روی منحنی بازده شناسایی کنید، و همچنین پویایی تغییرات و اثرات متقابل بین نرخ کوتاه مدت و بلند مدت نرخ بهره را درک کنید.

تاثیر نرخ بهره بر نرخ بازده اوراق قرضه

تاثیر نرخ بهره بر نرخ بازده اوراق قرضه

تمام مطالبتون رو واو به واو یادداشت میکنم . شما درسطح دانشگاه هستید و ما هم دانشجو هستیم . از روانی مطالب و فحوای درست و عمیق مفاهیم لذت میبرم . هر روز چندین بار سایتتون رو رفرش میکنم مبادا مطلبی از زیر دستم در بره! بی نظیر هستید و عالی . شاد و مستدام باشید

متن عالی و کامل …. استخونم جا افتاد