در دهه ۲۰۱۰ احساس کردیم که همه ما در حال فراموش کردن علم اقتصاد یا حداقل بخشی از اقتصاد که مربوط به رکود اقتصادی میشود هستیم. به نظر میرسید که سقوط مسکن، بحران مالی و رکود بزرگ پس از آن، بخش بزرگی از دانش متعارف اقتصاد کلان را بر علیه خود کرده و با آن متغایر شده است. معمولاً مدلهای کلان قبل از سال ۲۰۰۸، حتی شامل بخش مالی هم نمیشدند؛ چه برسد به این که احتمال دهند که سقوط مالی بتواند یک اقتصاد را از بین ببرد (مدلهای بن برنانکی Ben Bernanke، یکی از استثنائات محدود آن زمان بود که برای آن جایزه نوبل نیز دریافت کرد). شکل بحران نیز بسیاری از اقتصاددانان را شگفت زده کرد؛ زیرا انتظار داشتند که کسریهای تجاری و بودجه ایالات متحده، منجر به کاهش ارزش دلار و افزایش هزینههای استقراض ایالات متحده شود. در عوض وقتی که بحران اتفاق افتاد، پول به ایالات متحده سرازیر شد، نرخ بهره کاهش یافت و دلار هم تقویت شد. تعدادی از اقتصاددانان کلان نیز فکر میکردند که QE یا همان تسهیل کمی (Quantitative Easing) و ZIRP یا همان سیاست نرخ بهره صفر (Zero Interest Rate Policy) که فدرال رزرو برای مبارزه با بحران از آنها استفاده میکرد، خود باعث ایجاد تورم خواهند شد. اما بر خلاف نظر آنها پس از سال ۲۰۰۸، ایالات متحده هدف نرخ تورم ۲ درصدی خود را طی یک دهه به طور مداوم حفظ کرد.

مشخصاً این موضوع بر اقتصاد کلان آکادمیک و توافقی که در اواسط دهه ۲۰۰۰ بر سر آن ایجاد شده بود، بسیار تاثیرگذار بود. طی یک دهه، در حالی که دانشگاهیان سعی میکردند تا به سرعت امور مالی را در مدلهای خود بگنجانند و شروع به آزمایش ایدههای غیرمتعارف کردند، فعالان اقتصادی و بسیاری از صنایع مالی شروع به جستجوی ایدههای جایگزین کردند؛ نظیر پستکینزین (Post-Keynesians)، تفکر تعادلات بخشی و حتی گاهی اوقات موارد مضحکی مانند MMT یا همان نظریه پولی مدرن (Modern Monetary Policy). در واقع آن زمان، دوران ابهام و عدم اطمینان محسوب میشد.

اما پس از آن، دهه ۲۰۲۰ و پیامدهای شوک بیماری کووید فرا رسید و همه چیز دوباره تغییر کرد. وقایع دو سال گذشته مجدداً باعث شدند تا پیشفرضهای خود در مورد نحوه عملکرد اقتصاد کلان را زیر سوال ببریم. این درسهای هترودوکسی دهه ۲۰۱۰ هستند که زیر سؤال میروند؛ زیرا آنچه که اکنون اتفاق میافتد، بسیار شبیه به آن چیزی است که اقتصاد کلان ارتدکسی قبل از سال ۲۰۰۸ پیشبینی میکرد. این امر بدان معناست که رکود بزرگ، چیز خاصی به ما نیاموخته و صرفاً به روشن شدن آنچه که باید و نباید میآموختیم، کمک کرده است.

در اینجا سه مثال برای این امر آورده شده است:

سقوط بازار، همیشه منجر به ریزش کل اقتصاد نمیشود

بزرگترین درس سال ۲۰۰۸ این بود که امور مالی دارای اهمیت بسیار هستند. این که بحران مالی مستقیماً به رکود بزرگ منجر شد، کاملاً واضح بود. با توجه به تجربیات رکود بزرگ، رکود ژاپن در سال ۱۹۸۹ و سوئد در سال ۱۹۹۰، باید پیش از سال ۲۰۰۸ آشکار میشد که این رکود ممکن است اتفاق بیفتد. اما پس از سال ۲۰۰۸، اساساً نمیتوانید یک اقتصاددان کلان را پیدا کنید که بخواهد آنچه که پیش روی بازارهای دارایی است و یا حتی این موضوع که سیستم بانکی بر اقتصاد واقعی تأثیر نمیگذارد را مطرح کند. این ایده که پس از بحرانهای مالی، بهبودهای اقتصادی کندتر هستند، به یک حقیقت پذیرفتهشده جهانی تبدیل شده است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اما این سؤال مهم باقی میماند؛ این که چگونه امور مالی بر اقتصاد واقعی تأثیر میگذارند؟ در سالهای ۲۰۰۷ و ۲۰۰۸، دو رویداد بزرگ مالی رخ داد؛ سقوط قیمت مسکن و یک بحران بانکی که با ورشکستگی بیر استرنز (Bear Stearns) و لمان برادرز (Lehman Brothers) آغاز شد. این رویدادها به طور همزمان اتفاق افتادند؛ بنابراین جدا کردن تأثیر یکی از آنها از دیگری دشوار بود. کدامیک از آنها بحران مالی واقعی بود؟

برخی از افراد مانند دین بیکر (Dean Baker) معتقد هستند که عامل اصلی رکود بزرگ، رکود مسکن بوده است؛ نه بحران بانکی پس از آن. از آنجایی که چرخه ساختوساز مسکن برای ایجاد بحرانی مانند رکود بزرگ، بسیار کوچک بود، کانال اصلی ایجادکننده آن باید «اثر ثروت» میبود؛ یعنی مردم به دلیل این که خانههایشان ارزش کمتری پیدا کرده بود، احساس میکردند که فقیرتر هستند و به همین دلیل مصرف آنها نیز کاهش پیدا میکرد.

این استدلال، به طور اساسی بر این مفهوم متکی است که در مقایسه با سهام، مسکن به گونهای متفاوت عمل میکند. میدانیم که در سال ۲۰۰۰، سهام بدون رخ دادن یک رکود بزرگ سقوط کرد و همچنین میدانیم که اخیراً سهام (و البته ارزهای دیجیتال) بدون ایجاد رکود سقوط کردند؛ بنابراین مسکن باید نسبت به آنها متفاوت باشد. کیس (Case)، کوئیگلی (Quigley) و شیلر (Shiller) در سال ۲۰۰۵ دریافتند که کاهش ارزش در بازار سهام نسبت به کاهش ارزش در بخش مسکن، همبستگی بسیار کمتری با کاهش مصرف دارد. این امر میتواند به این دلیل باشد که عمدتاً سهام متعلق به افراد ثروتمند است؛ در حالی که مسکن، ستون فقرات دارایی طبقه متوسط محسوب میشود؛ یعنی احتمال این که افراد طبقه متوسط در صورت کاهش ثروت، مصرف خود را کاهش دهند، بسیار بیشتر است.

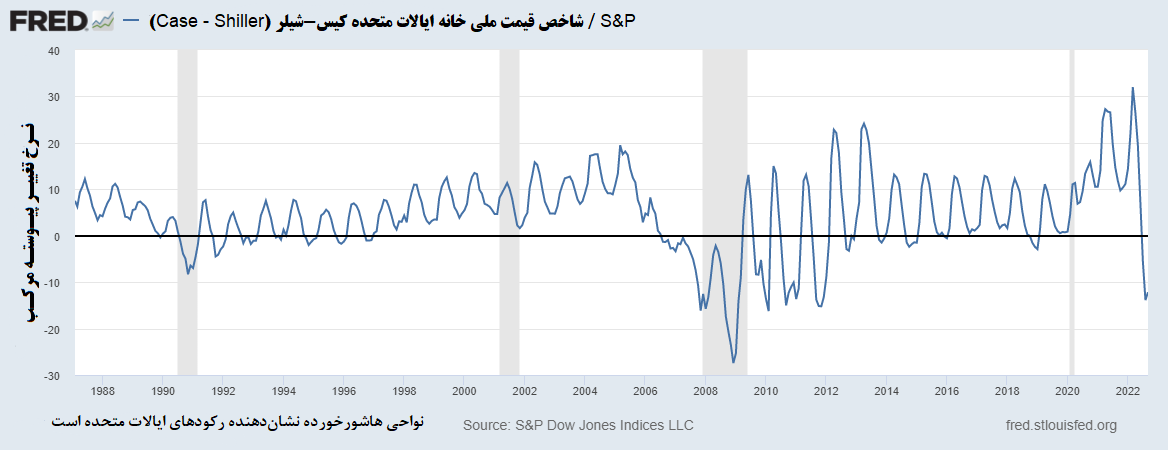

نکته جالبی که باید به آن توجه شود این است که در حال حاضر، فدرال رزرو در حال افزایش نرخ بهره و کاهش قیمت مسکن است؛ اما هنوز به رکود نزدیک هم نشدهایم. کاهش قیمت مسکن در سپتامبر ۲۰۲۲، تقریباً به اندازه کاهش قیمت مسکن پیش از شروع رسمی رکود بزرگ، در ماههای آخر سال ۲۰۰۷ بود.

باید توجه داشت که دادههای کامل هنوز در دسترس نیستند؛ اما این کاهش قطعاً در ماه های اکتبر، نوامبر و دسامبر ادامه داشته است. اگرچه بسیاری در حال پیشبینی رکود در سال ۲۰۲۳ هستند؛ با این وجود هنوز هیچ نشانهای از آن وجود ندارد.

منطقیترین توضیح برای این موضوع این است که نه تنها حبابهای مسکن، بلکه بحرانهای بانکی نیز در ارتباط میان امور مالی و اقتصاد واقعی دارای اهمیت حیاتی هستند. نتیجهای که بسیاری از فعالان اقتصادی و صنایع خصوصی اکنون به آن میرسند، عبارت است از:

«بانکها به واسطه پساندازهای مازادی که آمریکاییها در طول همهگیری ایجاد کردند، غرق در سپردهها شدهاند».

آنا ونگ (Anna Wong)، اقتصاددان ارشد بلومبرگ و همکارش الیزا وینگر (Eliza Winger) در یادداشتی عنوان کردند: «این رکود مسکن، با سقوط سال ۲۰۰۸ متفاوت است. کیفیت اعتبار وام مسکن بالاتر از آن زمان است… بازار وام مسکن کماکان بر اساس شرکتهای ملیشده فنی می (Fannie Mae) و فردی مک (Freddie Mac)، دارای پشتوانه مؤثری است».

وینسنت راینهارت (Vincent Reinhart)، یکی از مقامات سابق فدرال رزرو، اظهار داشت: «شاید از این که مسکن بیش از این باعث ایجاد اختلال در سیستم مالی نیست نباید تعجب کنیم؛ چرا که ما آن را فدرالیزه کردهایم».

ممکن است دلیل آن که حبابهای مسکن بیش از حبابهای سهام آسیبرسان هستند، عمدتاً اثر ثروت نباشد؛ شاید به این دلیل است که حبابهای مسکن تمایل به ایجاد بدهی بسیار بیشتری دارند. اکثر مردم برای خرید خانه، وامهای مسکن دریافت میکنند؛ این وامها اغلب در ترازنامه بانکها نگهداری شده و بانکها از آن به عنوان وثیقهای برای صدور بدهی بیشتر استفاده میکنند. بنابراین هنگامی که حتی تعداد کمی از مردم بازپرداخت وام مسکن خود را انجام نمیدهند، تراز سیستم بانکی تمایل به منفی شدن دارد. جوردا (Jorda)، شولاریک (Schularick) و تیلور (Taylor) در سال ۲۰۱۵ متوجه میشوند که حبابها و بدهیها، ترکیبی منحصربهفرد و خطرناک هستند؛ چراکه همزمانی رخ دادن آنها با یکدیگر میتواند سیستم بانکی را دچار مشکلات اساسی بکند.

تاریخ نشان دهنده آن است که همه حبابها شبیه هم نیستند. برخی از آنها هزینههای هنگفتی را برای اقتصاد به دنبال دارند، در حالی که برخی دیگر از آنها از بین میروند. به این نکته پی خواهیم برد که اعتبار، همان چیزی است که برخی از حبابها را خطرناکتر از سایر آنها میکند. وقتی که حبابهای قیمت داراییها با رونق اعتباری تحریک میشوند، خطرات بحران مالی را افزایش داده و پس از فروپاشی، رکودهای عمیقتر و روند بهبود آهستهتری را دنبال میکنند. حبابهای قیمت مسکن که با تأمین مالی اعتباری همراه هستند، به عنوان یک پدیده خطرناک ظاهر شدهاند.

به عبارت دیگر، دهه ۲۰۱۰ به ما آموخت که از حبابها هراس داشته باشیم، اما اکنون به نظر میرسد که وقتی از رکودهای بسیار شدید و روندهای بهبود آهسته پس از آن صحبت میشود، شاید اصلیترین چیزی که باید از آن بترسیم سقوط بخش بانکی است. این امر بدان معنا نیست که حبابها خطرناک نیستند؛ بلکه نشاندهنده آن است که باید به طور ویژه نگران اهرم بیش از حد (leverage) و شکنندگی خود صنعت مالی باشیم.

استقراض بیش از حد دولت

مشخص شد که دریافت مبالغ بسیار به عنوان وام توسط دولتها، اتفاق خوبی بوده و این یکی از نکات قابل توجه در مورد بهبود پس از رکود بزرگ است؛ چرا که عموماً کشورهایی که درگیر ریاضت اقتصادی بودهاند نسبت به کشورهایی که مخارج بیشتری داشتند، دارای عملکرد ضعیفتری بودند. اثربخشی محرکهای مالی به ویژه در یک رکود عمیق که نرخ بهره در آن به مرز صفر میرسد، یکی از درسهای ماندگار و مهم دهه ۲۰۱۰ بود.

برخی از افراد نگران آن بودند که این استقراضها باعث افزایش نرخ بهره شوند، اما این طور نشد. این امر باعث شد بسیاری از منتقدان بخش کلان به ویژه پستکینزینها، سوسیالیستهای بریتانیایی، افراد پیرو نظریه پولی مدرن و غیره، اعلام کنند که دیگر مدل «وجوه قابل استقراض»، در تأمین مالی دولت کارایی نخواهد داشت.

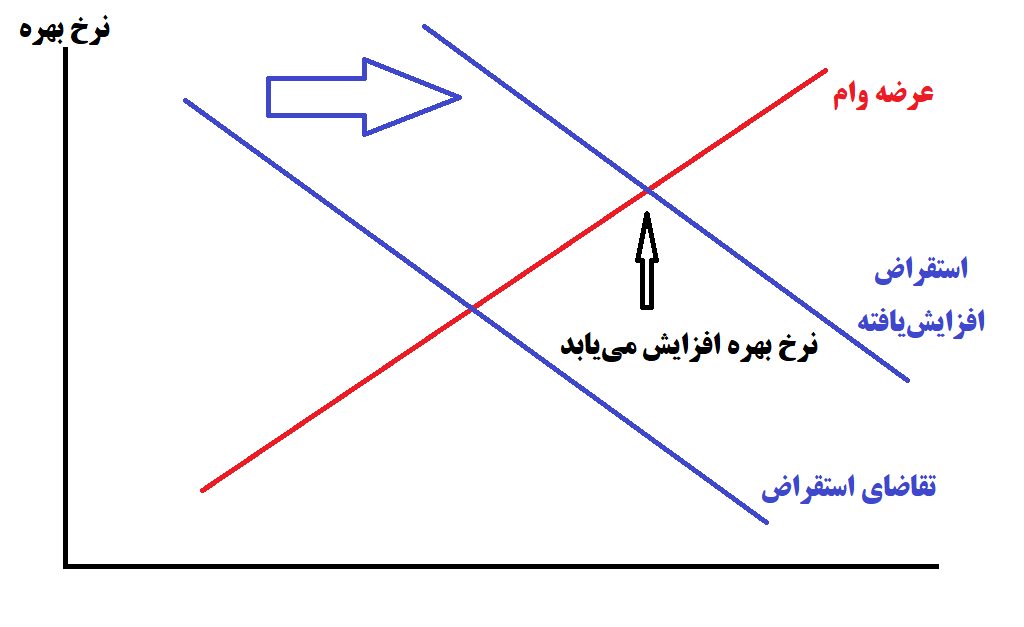

این امر به چه معناست؟ مدل وجوه قابل استقراض، یک مدل ابتدایی است که آن را در کلاسهای مقدماتی اقتصاد کلان آموزش میدهیم تا به دانشآموزان کمک کنیم درک کنند، چگونه استقراض بر نرخ بهره تاثیر می گذارد. اساساً ایده این است که وام، همانند سیب یک کالا است؛ بنابراین مانند هر کالای دیگری منحنی عرضه و تقاضا دارد. از آنجایی که قیمت وامها همان نرخ بهره است، بنابراین نمودار عرضه و تقاضا به این صورت خواهد بود:

همان طور که میبینید در این مدل کوچک، وقتی که وامگیرندگان بیشتر وام میگیرند، نرخ بهره افزایش پیدا میکند که این امر کاملاً منطقی است؛ اگر فردی بخواهد ۱ دلار از شما وام بگیرد، ممکن است از او بهره نگیرید؛ اما اگر بخواهد ۱۰۰۰ دلار وام بگیرد، ممکن است نگران این باشید که به شما بازپرداخت نکند، بنابراین احتمالاً مقداری سود به عنوان غرامت ریسک و بابت از دست دادن نقدینگی خود طلب میکنید (با توجه به این واقعیت که برای مدتی، آن ۱۰۰۰ دلار را در اختیار نخواهید داشت).

با این حال دنیای واقعی کاملاً این گونه عمل نمیکند. انواع مختلفی از وامها وجود دارند؛ اوراق قرضه دولتی، اوراق مشارکت، وامهای بانکی، وام مسکن و غیره. هر کدام از آنها، نرخ بهره و منحنیهای عرضه و تقاضای خاص خود را دارند. مدل وجوه قابل استقراض فرض میکند که این وامها به نوعی جایگزین هستند؛ مانند مداد و خودکار. به عبارت دیگر، فرض میکند که استقراض دولت مستقیماً با استقراض شرکتها، وامهای مسکن و غیره رقابت میکند. اگر این امر حقیقت داشته باشد، استقراض بیشتر دولت نه تنها باعث افزایش نرخ بهره برای اوراق قرضه دولتی میشود، بلکه نرخ بهره برای شرکتها و خانوارها نیز افزایش مییابد؛ درست مانند زمانی که مردم تمام خودکارهای یک فروشگاه را خریداری میکنند و در پی آن قیمت مدادها نیز افزایش پیدا میکند.

این فرض، همیشه یک فرض خوب نیست. اگر دولت پولی که قرض میگیرد را برای محرکهای مالی خرج کند که این امر تقاضا برای محصولات شرکتها را افزایش میدهد، در واقع میتواند باعث شود تا مردم بخواهند وام بیشتری به آن شرکتها بدهند؛ زیرا اکنون چشمانداز اقتصادی آنها بهتر خواهد بود. گاهی اوقات دولت به جای رد کردن وامگیرندگان خصوصی، از آنها استقبال نیز میکند.

بنابراین مدل وجوه قابل استقراض همیشه مفید نیست؛ حداقل برای تحلیل تأثیر یک نوع استقراض بر محیط کلی نرخ بهره مناسب نمیباشد. برخی افراد یک گام فراتر گذاشته و ادعا میکنند که استقراض دولت اصلاً بر نرخ بهره تأثیری نگذاشته و یا حتی آن را کاهش میدهد. به عنوان مثال در سال ۲۰۱۹، استفانی کلتون (Stephanie Kelton) متخصص نظریه پولی مدرن، در بلومبرگ اینگونه نوشت:

آیا سیاست مالی انبساطی، نرخ بهره را کاهش میدهد؟ پاسخ: بله. عرضه شدید پول به اقتصاد، ذخایر بانکی را افزایش داده و پیشنهادات مزایده و مناقصه بانکها برای وجوه فدرال را کاهش میدهد. هر بانکداری میتواند این موضوع را برایتان تأیید کند.

مطمئن نیستیم که اکثر بانکداران با این امر موافق باشند و شک داریم که بسیاری از آنها مایل به پذیرش کامل نظریه پولی مدرن باشند. اما با توجه به تجربه اروپا و ایالات متحده در دهه ۲۰۱۰ و ژاپن در دهه ۱۹۹۰، مطمئناً به نظر میرسد نگرانی عمومی فعالان اقتصادی و صنعت مالی نسبت به این که وامهای دولتی منجر به نرخهای بهره بالاتر میشوند، کاهش مییابد. به هر حال، این کشورهای ثروتمند وامهای بسیاری گرفتند و نرخ آنها نیز پایینتر آمد. افسانه «متعصبان اوراق قرضه» که قرار بود استقراض بیش از حد را با افزایش نرخها سرکوب کنند، هرگز به وقوع نپیوسته است.

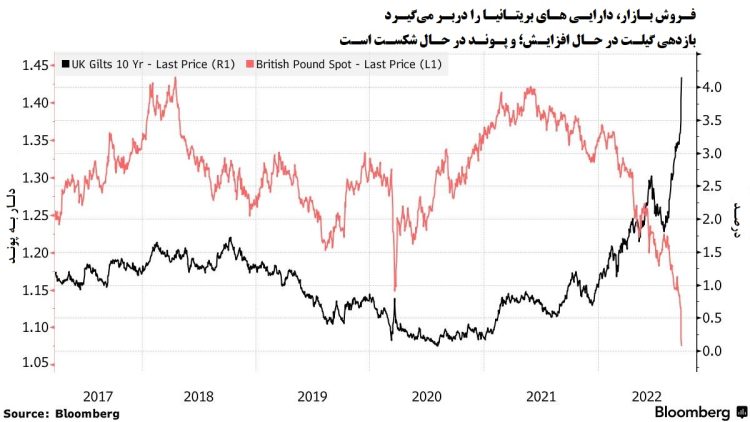

سپس سال ۲۰۲۰ فرا رسید. در اوایل سال جاری لیز تراس (Liz Truss)، نخست وزیر بریتانیا، بستهای از کاهش مالیات با اثرات فاجعه بار را ارائه داد؛ لازم به ذکر است که عموماً حامیان نظریه پولی مدرن از آن حمایت میکنند. پس از اعمال این سیاست جدید، نرخ بهره اوراق قرضه دولتی بریتانیا به نام «گیلت (gilt)»، به شدت افزایش یافت:

به خاطر داشته باشید که اینها نرخهای بهره بلندمدت هستند؛ بنابراین سیاست بانک مرکزی نبوده است.

چرا در دهه ۲۰۱۰، در حالی که استقراض دولت هرگز چنین تأثیری نداشت، این اتفاق رخ داد؟ در اینجا دو پاسخ احتمالی وجود دارد. اول؛ بحران مالی بر بانکها و سایر شرکتهای مالی فشار آورد و آنها را مجبور کرد که پول خود را به داراییهای بسیار امن و نقدشونده مانند اوراق قرضه دولتی تبدیل کنند. دوم؛ سرمایهگذاران بینالمللی نیز متوجه این نیاز شدند و بنابراین پول خود را به امنترین مکانهای اطراف منتقل کردند؛ یعنی ایالات متحده و اتحادیه اروپا که ارزهای آنها به عنوان ارز ذخیره جهانی در نظر گرفته میشوند.

هیچ یک از این موارد در سال ۲۰۲۲ برای بریتانیا اجرا نشد. پوند یک ارز ذخیره اصلی نبوده و در حال حاضر هیچ حرکتی به سمت ایمنی یا نقدینگی وجود ندارد؛ زیرا در حال حاضر رکود بزرگی وجود ندارد. بنابراین هنگامی که دولت بریتانیا قصد خود برای استقراض بیش از حد را اعلام کرد، مردم تمایل کمتری به قرض دادن به آن داشته و در ادامه نرخها افزایش یافتند.

البته، یک حامی نظریه پولی مدرن ممکن است این گونه پاسخ دهد که نرخ بهره فقط به این دلیل افزایش یافته است که بانک انگلستان اجازه آن را داده است، چرا که در نهایت میتوانست برای پایین نگه داشتن آن، اوراق قرضه دولتی بریتانیا را بخرد. این موضوع ما را به آخرین درس کلان دهه ۲۰۱۰ میرساند؛ یعنی این ایده که سیاست پولی انبساطی باعث تورم بالا نمیشود.

پول ارزان (Easy money) تورمزا است

درس بزرگ دیگری که بسیاری از مردم از دهه ۲۰۱۰ فرا گرفتند این بود که خیلی نگران منجر شدن سیاست انبساطی پولی (Easy money policy) به وقوع تورم نباشند. در فاصله بین سالهای ۲۰۰۸ تا ۲۰۱۳، فدرال رزرو نرخ بهره را به صفر کاهش داد و قرار شد که آن را در صفر نگه دارد. در آن زمان فدرال رزرو به مقدار بیسابقهای سیاست تسهیل کمی را اجرا کرد؛ یعنی اوراق قرضه بلندمدت مختلف دولتی و اوراق قرضه بخش خصوصی را با پولی که اساساً اسکناس چاپ شده بود، خریداری کرد. بسیاری از متفکران ارتدکس کاملاً نگران این موضوع بودند، به طوری که در سال ۲۰۱۰ نامهای سرگشاده به رئیس وقت فدرال رزرو، بن برنانکی نوشتند و در مورد تورم به او هشدار دادند؛ تورمی که در واقع هرگز اتفاق نیفتاد.

این عدم تحقق تورم برای برخی از افراد به این معنی بود که تورم آنقدرها که ما تصور میکردیم خطر بزرگی نبود؛ یعنی در قیاس با سیاستهای پولی، سطح قیمتها به سیاستهای مالی یا عوامل زمینهای مانند پیری جمعیت و یا حتی به شرایط خاص مانند بیثباتی سیاسی، بیشتر پاسخ میدهد. واقعاً نمیتوان افرادی که به شدت اصرار بر این داشتند که تورم برای همیشه حذف شده است را معرفی کرد، اما به نظر میرسد که بازگشت ناگهانی و شدید آن قطعاً همه را غافلگیر کرده است؛ از جمله فدرال رزرو که پس از بازگشت تورم، حدود یک سال منتظر ماند تا روند صعودی نرخها آغاز شود.

در طول دوران کووید و پیامدهای فوری آن، فدرال رزرو مجدداً درگیر مقادیر زیادی از تسهیلات پولی غیر متعارف شد و حتی در مقایسه با آنچه پس از بحران مالی به کار گرفته بود، ابزارهای خود را گسترش نیز داد. بسیاری از افراد بر اساس تجربه دهه ۲۰۱۰ پیشبینی کردند که این تورم، بیش از تورم دوره برنانکی نخواهد بود؛ اما تورم این بار نیز بسیار افزایش یافت. مردم درباره این که شوکهای عرضه و تقاضا به چه میزان عامل تورم بودهاند بحث کردند؛ اما به نظر میرسد که پاسخی که به اجماع آنها رسید آن است که هر دو در این امر نقش داشتهاند. تقاضای بالا احتمالاً به دلیل ترکیبی از سیاستهای پولی و مالی ایجاد شد. این واقعیت که به نظر میرسد کاهش تورم فقط مدتها پس از نابودی محرکهای مالی و تنها پس از یک سری افزایش نرخ بهره اتفاق میافتد، نشاندهنده آن است که سیاست پولی در این مورد نقش اصلی را داشته است.

یک مثال واضحتر توسط کشور ترکیه برای آن ارائه شده که به یک ایده عجیبوغریب و البته مورد تأیید نظریه پولی مدرن، مبنی بر این که نرخهای پایین بهره منجر به کاهش تورم میشوند، تبدیل شده است؛ ایدهای که برخی از اقتصاددانان کلان در دهه ۲۰۱۰ به طور جدی به آن پرداختند، اما اکنون میبینیم که نرخ بهره پایین برعکس باعث افزایش تورم شده است!

به نظر میرسد که همه اینها برای نظریه نیوکینزی که فرض میکند سیاست پولی منبع اصلی تغییرات در تقاضای کل است، به عنوان یک پیروزی محسوب میشود. توضیح ساده برای دلیل این که گشایش پول باعث افزایش تورم در دهه ۲۰۱۰ نشد این است که تقاضای کل به سادگی کاهش یافته بود. تسهیل کمی حتی با کمک محرکهای مالی، برای رفع حفره بزرگی که بحران مالی ایجاد کرده بود، اصلاً کافی نبود. در سالهای ۲۰۲۱ و ۲۰۲۲، تقاضای کل به شدت از شوک کووید بازگشت؛ تلفیق افزایش تقاضا از طریق سیاست گشایش پولی با بیکاری پایین و رشد بالا، مانند سوخت برای آتش عمل میکرد. لازم به ذکر است که در ماه مه سال ۲۰۲۰، زمانی که بسیاری از افراد هنوز فکر میکردند که کووید منجر به افسردگی طولانیمدت دیگری میشود، پل کروگمن (Paul Krugman) طی یک مصاحبه با بلومبرگ اعلام کرد:

برداشت من این است که در مقایسه با سالهای ۲۰۰۷ تا ۲۰۰۹، رکود کووید بیشتر شبیه به سالهای ۱۹۷۹ تا ۱۹۸۲ است؛ این رکود ناشی از عدم تعادلی نیست که اصلاح آن سالها طول بکشد. پس این امر نشاندهنده بهبود سریع پس از مهار ویروس است… در حال حاضر موردی برای افسردگی چندساله نمیبینم. به نظر من مردمی که انتظار دارند این رکود شبیه به آخرین رکود باشد، در حال جنگیدن در آخرین جنگ خود هستند.

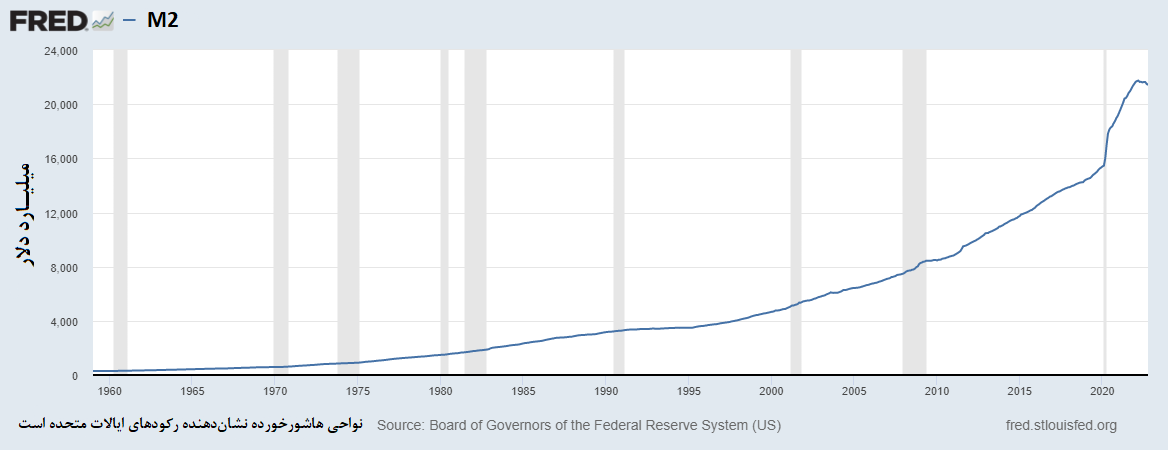

جالب اینجاست که سالهای ۲۰۲۰ تا ۲۰۲۲ را میتوان به عنوان پیروزی «پولگرایی قدیمی»، یا همان مکتب فکری میلتون فریدمن (Milton Friedman) نامید که میگوید «پول پرقدرت» یا ارز به اضافه ذخایر بانکی، دلایل ایجاد تورم هستند. تمام تسهیلات کمی دهه ۲۰۱۰، به سختی عرضه پول M2 را افزایش دادند؛ اما M2 در سالهای ۲۰۲۰ و ۲۰۲۱ کاملاً منفجر شد:

فریدمن احتمالاً با نگاه به این نمودار پیشبینی میکرد که در اوایل دهه ۲۰۲۰ تورم خواهیم داشت، اما در دهه ۲۰۱۰ خیر و حق با او بود.

در مجموع، اوایل دهه ۲۰۲۰ اساساً به ما آموخت که باید کمی کمتر از دهه ۲۰۱۰ نگران حبابهای دارایی بوده و بیشتر نگران محرکهای بیش از حد دولت باشیم. اما این بدان معنا نیست که همه چیزهایی که ما در دهه ۲۰۱۰ یاد گرفتیم بیارزش بودهاند. سیستمهای بانکداری خصوصی، بدون تثبیت دولت واقعاً شکننده هستند. تقاضای کل قطعاً دارای اهمیت بوده و دولت واقعاً میتواند هم با سیاست مالی و هم با سیاست پولی بر آن تأثیر بگذارد. شهود اصلی اقتصاد کلان کینزی، کماکان در دهه ۲۰۲۰ درست مانند دهه ۲۰۱۰ و قبل از آن، بسیار خوب به نظر میرسند. اگرچه این شهود با علم پذیرفتهشده بسیار فاصله دارند، اما همچنان بهترین چیزی است که در اختیار داریم.

عالی بود لطفا بیشتر ازین مباحث بگذارید و لطفا در مورد یک مبحث مقالات بیشتری منتشر کنین تا اینکه از مباحث مختلف مقالات متعدد

چقدر روابط بین متغیرهای کلان زیبا بررسی شدند از شما برای به اشتراک گذاری آن سپاسگزارم.

سایت برای پرینت مشکل پیدا کرده ، وقتی پرینت رو میزنم چیدمان به هم میریزه و قدیما اینجوری نبود راحت میشد پرینت گرفت اگه راهی هست برای پرینت گرفتن لطفا بگید

با مرورگرهای مختلف امتحان کنید احتمالا درست بشه.

بحث خیلی سنگینی بود ، الان که تموم اش کردم فکر میکنم خیلی چیزها رو نفهمیدم…

ولی در کل بحث جالبی بود…