فهرست مطالب

نمایش

تحلیلگری، هنر پیشبینی است و هدف غایی ما در بازارهای مالی، افزایش احتمال موفقیت درپیشبینی روند آتی قیمت یک دارایی میباشد؛ درصد خطا در این پیشبینی میتواند با مهارت در تحلیل تکنیکال، تا حد قابل توجهی کاهش یابد.

محبوبیت زیاد تحلیل تکنیکال باعث شده است، ابزارهای متعدد با نامهای تجاری متفاوتی ایجاد شوند تا افراد با آگاهی نسبت به نیازهای تحلیلی خود، بهترین ابزار منطبق بر شخصیتشان را انتخاب کنند.

اگر شما نیز در زمره افرادی هستید که تصمیم به انتخاب تحلیل تکنیکال برای ادامه مسیر معاملهگری خود گرفتهاید، قطعا اندیکاتورها نامی پرتکرار برای شما در سرتاسر این مسیر بودهاند. استفاده از اندیکاتورها، با کمک به درک جزئیات قیمتها، مسیر پیشبینی آینده را برای شما بسیار هموار میکنند.

در این مقاله میخواهیم شما را با یک اندیکاتور آشنا کنیم! اما نه یک اندیکاتور ساده، اندیکاتوری که نقل قولهای زیادی از آن شده است، مثل: “پادشاه اندیکاتورها”، “مادر تمام اندیکاتورها” و… نکته جالب توجه دیگر این است که این اندیکاتور در لیست ۱۰ اندیکاتور برتر در تمام سایتهای مالی خودنمایی میکند.

ایچیموکو کینکو هیو (Ichimoku Kinko Hyo) نام این اندیکاتور قدرتمند است که میخواهیم به بررسی موشکافانه آن بپردازیم.

کمتر کسی است که در بازارهای مالی، نام ایچیموکو به گوشش آشنا نباشد. به جرات میتوان گفت که اکثر معاملهگران در فضای تحلیل و معامله یا از آن استفاده میکنند یا اگر هم استفاده نمیکنند، درباره آن شناخت کافی دارند؛ بنابراین اگر در مسیر معاملهگری قرار دارید و میخواهید به سوالاتی که در ذهن شما دربارهی این اندیکاتور نقش بسته، پاسخی منطقی دریافت کنید؛ در این مقاله با ما همراه باشید.

اندیکاتور ایچیموکو چیست؟

اندیکاتور ایچیموکو ابزاری بسیار قدرتمند برای تحلیل بازارهای سهام، جفت ارز، کالا، اوراق قرضه و شاخصهای بورسی مثل نزدک و داوجونز است. این ابزار تحیلی که یک اندیکاتور دنبالکنندهی روند میباشد، تحلیل دقیقی از آیندهی قیمت در تایم فریمهای ماهیانه تا یک دقیقهای را ارائه میدهد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اندیکاتور ایچیموکو شامل پنج عنصرسازنده است که شاید در نگاه اول نمودار قیمت را پیچیده به تصویر بکشد؛ اما بعد از اینکه تسلط کافی روی این عناصر پیدا کردید، قادرخواهید بود آیندهی احتمالی را با درصد برد بالایی پیشبینی کنید.

تاریخچه اندیکاتور ایچیموکو چیست؟

ایچیموکو، همانطور که از اسمش پیداست، مربوط به کشور ژاپن است و توسط فردی به نام گوئیچی هاسودا ابداع شد. هاسودا یک خبرنگار در بازارهای سهام و کالا بود که برای روزنامه میاکو (Miyako Newspaper) کار میکرد. هاسودا درسال ۱۸۹۸ متولد شد و در سال ۱۹۸۲ درگذشت.

وی درسال ۱۹۳۶، یعنی سه سال قبل از شروع جنگ جهانی دوم شروع به معرفی این سیستم معاملاتی کرد، اما آن را در دسترس عموم قرار نداد و تا مدتها فقط از طریق مصاحبههای رادیویی از کاربردهای این ابزار تعریف میکرد.

شنیدهها حاکی از آن است که برای ابداع این سیستم حدود ۲۰۰۰ نفر دانشجو مشغول محاسباتی بودند که امروزه کامپیوترها این کار را تحت عنوان بکتست گیری به راحتی انجام میدهند تا بهرهوری سیستم معاملاتی را افزایش دهند. این استراتژی در نهایت پس از سه دهه تحقیق و توسعه، درسال ۱۹۶۹ به جهان مالی معرفی شد.

” تا سال انتشار، شایعه شده بود که هاسودا تنها زمانی راز مدل پیشبینی خود را فاش میکرد که این فرد نامه محرمانهای را امضا کرده باشد.”

ایچیموکو علیرغم محبوبیت زیاد خود در آسیا، تا سال ۱۹۹۰ وارد غرب نشد و به دلیل عدم درک کامل اطلاعات آن به زبان انگلیسی، معاملهگران غربی از آن به عنوان «یک اندیکاتور عجیب دیگر» یاد میکردند؛ اما پس از مدتی ایچیموکو توانست جایگاه یکی از محبوبترین ابزارهای تحلیل مالی را نه تنها در آسیا بلکه در سرتاسر دنیا از آن خود کند.

نگاهی به فلسفه ایجاد اندیکاتور ایچیموکو

همانطور که جورج سوروس، معاملهگر و سرمایهگذار مشهور آمریکایی بیان میدارد: «من اگر بخواهم به کسی بازارهای مالی را آموزش دهم، ابتدا از آموزش فلسفه آغاز خواهم کرد»، بهتر است به چرایی ایجاد ایچیموکو از نگاه هاسودا بپردازیم.

عبارت معروفی درباره ایچیموکو به کار میرود که در سایت MQL5 با تیتر راز ایچیموکو مطرح شده است، تحت عنوان: «آنچه مرد در کوهستان میبیند» یا (What a man in the mountain sees)، مردی را به تصویر میکشد که همه چیز را از بالای کوهها مشاهده میکند. این مرد میتواند گذشته، تمام جزئیات زمان حال و آینده را ( که در اینجا گذشته، حال و آینده قیمت یک دارایی مدنظر است) تماشا کند. اگر بخواهیم عمیقتر به این مطلب بنگریم نیاز به دیدگاه و نگرشی شرقی داریم. با ذکر یک مثال این موضوع را تشریح میکنیم.

هنر رزمی کنگفو سبکهای مختلف با اسامی بعضاً عجیبی دارد. به عنوان مثال: «جرثقیل سفید» یا «میمون مست» و… این سبکها از مشاهدهی حرکات ساده حیوانات در نبرد ایجاد شدند. درغرب نیز، از تشبیهات حیوانی استفاده میشود، مثلا از واژههایی نظیر “بازارگاوی” یا “بازار خرسی”.

این اصطلاحات صرفا برای گرفتن نگرش و ایده از طبیعت به کار میرود؛ اما در اینجا به جای مشت و لگد، عنصرهای ما، عناصرسازنده ایچیموکو هستند و نمودارها سیگنالهای خرید/فروش خود را با عباراتی مبتنی بر طبعیت نشان میدهند؛ مانند: «خرید، زمانی که قیمت بالای ابرها است و خورشید به شدت میدرخشد» و « فروش، زمانی که قیمت حمایت کوهها را ندارد و باران میبارد.»

پس این گونه است که میگویند. تکتک عناصر سازنده ایچیموکو با شما حرف میزنند و مکان قرارگیری این عناصر در نمودار، مفاهیم متفاوتی را ایجاد میکنند. در انتها شما در حکم فردی خواهید بود که در نوک قله فعالیتهای بازار را مشاهده میکند و از طریق مشورت با عناصر سخنگوی ایچیموکو، آینده احتمالی قیمت را پیشبینی میکند.

علت جذابیت اندیکاتور ایچیموکو

معاملهگران زیادی از گذشته تاکنون درحال استفاده از این ابزار قدرتمند هستند؛ دلیل این امر میتواند ویژگیهایی زیر باشد:

- تعیین سطوح حمایت و مقاومت

- تشخیص دقیق و سریع جهت بازار

- عدمنیاز به ترکیب آن با سایر اندیکاتورها و اسیلاتورها

- تعیین قدرت و ضعف حرکات بازار (مومنتوم سنجی)

- ارتباط دادن گذشته، حال و آینده با عناصر خاص خود

- امکان تحلیل چندگانه به وسیله پنج عنصر سازنده جهت افزایش دقت ورود و خروج

- امکان افزایش نرخ برد و ریسک به ریوارد از طریق شخصیسازی این ابزار

- محاسبات ریاضی دقیق در ساختار عناصر سازنده

نحوه راهاندازی ایچیموکو در متاتریدر

برای راهاندازی این اندیکاتور در متاتریدر که پلتفرم مشترک اکثر بروکرها در بازارهای مالی است، مراحل زیر را طی میکنیم.

Metatrader: Insert—> Indicatores—> Trend—> Ichimoku kinko hyo

نکته: همانطور که در تصویر پیداست، اندیکاتورها با نامهای متفاوت، در دستهبندی مختلفی قرار دارند. اندیکاتور ایچیموکو در دستهی اندیکاتورهای روندی (Trend) قرار دارد. اما این به چه معناست؟

ایچیموکو، اندیکاتور دنبالکننده روند

اندیکاتورها انواع متفاوتی دارند، اما تمرکز ما در این بخش بر روی این موضوع است که ایچیموکو یک اندیکاتور دنبالکنندهی روند است.

همانطور که میدانید نمودار قیمت یک دارایی در بازههای زمانی مختلف میتواند به سه حالت صعودی، نزولی یا رنج (خنثی) باشد. اندیکاتورهای دنبالکننده روند این امکان را به شما میدهند که تشخیص روند بازار در گذشته، حال و آینده بسیار برای شما سادهتر شود.

ویژگی اندیکاتورهای دنبال کننده روند (Trend-following) را به صورت خلاصه میتوان به چند بخش تقسیم کرد:

- این اندیکاتورها پس از راهاندازی، مستقیما روی چارت قرار میگیرند.

- تحلیلگر را از روند جاری قیمت دارایی یا اتمام قریب الوقوع روند فعلی مطلع میکنند.

- جهت کوتاهمدت و بلندمدت قیمت را مشخص میکنند.

- سیگنالهای تحلیلی منطبق بر جمله معروف «روند، دوست شماست»، را ارائه میدهند.

با توجه به اینکه ایچیموکو اندیکاتوری دنبالکننده روند است، از قاعدهی این ویژگیها مستثنی نیست و یک معاملهگر میتواند با استفاده از این ابزار، توان تحلیلی خود را تا حد قابل توجهی افزایش دهد. ناگفته نماند که شرط استفاده از امکانات این اندیکاتور، منوط به اشراف معاملهگر به عناصر سازنده آن است و نحوه قرارگیری هرکدام از این پارامترها در قسمتهای مختلف نمودار، امکان تحلیل دقیق از روند گذشته، فعلی و آتی قیمت را به او خواهند داد.

نحوه راهاندازی ایچیموکو در تریدینگویو

تریدینگویو یکی از سایتهای ارائهدهنده نمودار داراییهای مختلف است؛ داراییهایی از قبیل: سهام، کالا، جفتارزها، کریپتوکارنسی، شاخصهای سهام، اوراققرضه و حتی شاخصهای اقتصادی. شما به عنوان تحلیلگر بازارهای مالی با استفاده از ایچیموکو میتوانید تمامی این ابزارهای مالی را در این سایت تحت وب، تحلیل کنید.

برای راهاندازی اندیکاتور ایچیموکو در سایت تریدینگویو باید مراحل زیر را طی کنید.

Tradingview: Indicators —> Technicals —> Ichimoku kinko hyo

ایچیموکو

اکنون که با راهاندازی ایچیموکو در پلتفرمهای تحلیلی متاتریدر و تریدینگویو آشنا شدید، زمان آن رسیده است که چارت را همراه با ایچیموکو مشاهده کنید.

آنچه در تصویر زیر میبینید نمودار یک روزه بیتکوین است که اندیکاتور ایچیموکو روی آن قراردارد:

ایچیموکو

نکته: رنگهای استفاده شده درپلتفرمهای مختلف، متفاوت است و شما میتوانید پس از شناخت کامل عناصر سازنده، رنگها را شخصیسازی کنید.

رفع یک نگرانی برای تازه واردها

همانطور که پیشتر اشاره شد، شاید بعد از راهاندازی این اندیکاتور روی چارت معاملاتی خود، از بهم ریختگی چارت دچار سردگمی شوید؛ اما نگران نباشید!

مسیر توسعه یک مهارت تا زمانی پیچیده میماند که شما به اندازه کافی آن را تمرین نکنید و روی عناصر سازندهی آن اشراف نداشته باشید. فصل مشترک تمام معاملهگرانی که از این ابزار استفاده میکنند این است که میگویند بعد از شناخت کامل این ابزار، تکتک عناصر با شما حرف میزنند و شما را برای رسیدن به اهداف معاملهگری خود راهنمایی میکنند.

عناصر سازنده ایچیموکو

این اندیکاتور متشکل از پنج عنصر اصلی است: (رنگها مربوط به رنگ عناصر در پلتفرم تریدینگویو میباشد).

- تنکانسن (Tenkan-sen) یا (Conversion Line)

- کیجونسن (Kijun-sen) یا ( Base-Line)

- چیکواسپن (Chikou span) یا ( Lagging Span)

- سنکواسپن آ (Senkou Span A) یا (Leading Span A)

- سنکواسپن ب (Senkou Span B) یا (Leading Span B)

قبل از بررسی تکتک عناصر ایچیموکو باید ماهیت این عناصر و اعداد ریاضی به کار رفته در آن را بدانید.

ماهیت ایچیموکو و اعداد ریاضی مهم در آن

همانطور که میدانید اندیکاتورها ذات و ماهیت مکانیکی دارند؛ یعنی به یک زبان برنامهنویسی نوشته شدهاند. ایچیموکو نیز یک اندیکاتور بوده و از این قاعده مستثنی نیست.

محاسبات ریاضی ایچیموکو بر پایه سه عدد اصلی یعنی ۹، ۲۶، ۵۲ انجام میشود.

این سه عدد، اعداد اصلی هستند که به صورت پیشفرض در تنظیمات اندیکاتور به کار رفته است. کمپانی Ell Capital و اکثر معاملهگران حرفهای ایچیموکو معتقدند که این تنظیمات پیشفرض، عملکرد قابل تحسینی دارند و نیازی به تغییر آن نیست. آنها معتقدند از آنجاییکه ایچیموکو یک سیستم یکپارچه و تنظیم شده است، تغییر پارامترها به چیزی غیر از استاندارد، میتواند سیستم را از تعادل خارج کرده و سیگنالهای نادرستی به شما بدهد. در نهایت پیشنهاد اکثر معاملهگران حرفهای ایچیموکو این است که با توجه به اینکه کارایی این اعداد در بازارهای مختلف اثبات شده است، سعیکنید این اعداد را تغییر ندهید.

تنکانسن یا خط تبدیل

این عنصر که ویژگی میانگین متحرک را دارد، از حاصل جمع بالاترین قیمت و پایینترین قیمت در ۹ دوره/کندل گذشته تقسیم بر دو بدست میآید.

نکته: در اینجا ۹ دوره به تایم فریم شما اشاره دارد؛ مثلا ۹ کندل روزانه، ۹ کندل یکساعته و…

چگونه میتوان تنکانسن را محاسبه کرد؟

- بالاترین قیمت را در ۹ دوره گذشته پیدا کنید.

- پایینترین قیمت را در ۹ دوره گذشته پیدا کنید.

- این مقادیر را باهم جمع کرده و تقسیم بر دو کنید.

- با پایان یافتن هر دوره این فرآیند را تکرار کنید.

در تصویر زیر فقط خط تنکانسن نشان داده شده است. به نحوه قرارگیری تنکانسن روی قیمت توجه کنید تا به بررسی دقیق آن بپردازیم.

ایچیموکو

همانطور که مشاهده میکنید تنکانسن به صورت مجزا در چارت، کاملا شبیه یک اندیکاتور میانگین متحرک نمایش داده میشود؛ اما تفاوتهای مهمی با اندیکاتورهای میانگین متحرک دارد. تنکانسن مسیر حرکت قیمت را به ما نشان میدهد که در این ویژگی با میانگین متحرکها مشترک هستند؛ اما شناخت تفاوتهای تنکانسن و میانگین متحرکها نکته مهمی است که شما باید آنها را بدانید تا این دو را شبیه به هم نپندارید.

در جدول زیر تعدادی از تفاوتهای تنکانسن با میانگین متحرک ۹ دورهای، مشخص شده است.

نکته: هدف از این جدول صرفا شناخت تفاوتها است و لزومی به بهتر یا بدتر بودن هیچیک نمیباشد. هر کدام از این خطوط میتوانند بسیار کارا باشند؛ در صورتی که شما از شناخت کافی درمورد نحوه استفاده از آنها برخوردار باشید.

| عملکرد | تنکانسن | میانگین متحرک (کوتاهمدت ۹ دورهای) |

| نحوه محاسبه | بالاترین و پایینترین قیمت ۹ دوره قبل تقسیم بر دو | میانگین بسته شدن کندلها در یک دوره مشخص |

| واکنش نسبت به نوسانات | بسیار زیاد (به علت نحوه محاسبه) | کمتر نسبت به تنکانسن (به علت نحوه محاسبه) |

| استفاده به عنوان یک ابزار مستقل | بسیار قابل اعتماد به عنوان مشخصکننده حمایت و مقاومتها | با بیشتر شدن نوسانات بازار کارایی خود را ازدست میدهد |

| گرفتن سیگنال ورود و خروج | بسته به موقعیت قرارگیری نسبت به سایر عناصر، میتواند سیگنالهای دقیق کوتاهمدت را ارائه بدهد. | اگر بازار روند نداشته باشد، سیگنالهای درستی در کوتاهمدت به شما نمیدهد. |

| پیشبینی کننده آینده | پتانسیل بالا در پیشبینی آیندۀ کوتاهمدت | پتانسیل پیشبینی آینده را ندارد |

ویژگی های تنکانسن

تنکانسن ماهیت کوتاهمدت دارد

تنکانسن، همانطور که از نحوه محاسبهی آن پیداست، حرکت کوتاهمدت یک دارایی را به ما نشان میدهد و به دلیل ماهیت بسیار کوتاهمدتی که دارد، معمولا به تنهایی استفاده نمیشود. این عنصر به این دلیلکه بسیار نزدیک به قیمت حرکت میکند، اطلاعات زیادی در اختیار تحلیلگر قرار نمیدهد، مگر برای کسانی که دیدگاه کوتاهمدتی دارند. از این رو، تنکانسن زمانی بهترین عملکرد را خواهد داشت که در کنار سایر عناصر ایچیموکو قرار بگیرد.

تنکانسن میتواند به عنوان حمایت و مقاومت استفاده شود

یکی از ویژگیهای مهم تنکانسن ماهیت حمایت و مقاومتی آن است. تنکانسن بسته به اینکه در کدام قسمت از نمودار قیمت قرار میگیرد، میتواند عملکرد مختلفی داشته باشد.

- اگر تنکانسن در زیر نمودار قیمت و کندلها قرار بگیرد، به عنوان یک خط حمایتی عملکرده و قیمت را به سمت بالا پرتاب و یا از ریزش آن جلوگیری میکند.

در تصویر زیر میتوانید عملکرد حمایتی تنکانسن را به عنوان یک عنصر مجزا مشاهده کنید.

ایچیموکو

- در این نقطه (شماره یک) نمودار قیمت خط کوتاهمدت تنکانسن را به سمت پایین شکسته است. اکنون تنکانسن از ماهیت حمایتی قیمت به مقاومت برای رشد تبدیل شده است و تا زمانیکه کندلها زیر این خط باقی بمانند، تنکانسن ویژگی مقاومتی خود را حفظ خواهد کرد.

- در این محدوده (شماره دو) تنکانسن چندین بار تغییر ماهیت داده است. در نهایت در آخرین شکست به سمت پایین، مجددا به خط مقاومت تبدیل شده است.

- واکنش شدید قیمت به واسطهی مقاومت تنکانسن را در این نقطه ( شماره سه) مشاهده میکنید. مقاومت تنکانسن مانع از بستهشدن این کندل بالای خط شده و ماهیت تنکانسن همچنان مقاومتی باقی مانده است.

- شکسته شدن تنکانسن توسط کندلها رو به بالا و از دست رفتن ماهیت مقاومتی.

- شکسته شدن خط تنکانسن به سمت پایین و تغییر ماهیت از حمایت به مقاومت.

- اگر تنکانسن در بالای نمودار قیمت و کندلها قرار بگیرد؛ خاصیت مقاومتی پیدا میکند؛ یعنی هم از رشد قیمت جلوگیری میکند و هم میتواند قیمت را به سمت پایین پرتاب کند.

در تصویر زیر میتوانید عملکرد مقاومتی تنکانسن را به عنوان یک عنصر مجزا مشاهده کنید.

ایچیموکو

- در این نقطه (شماره یک) نمودار قیمت خط کوتاهمدت تنکانسن را به سمت پایین شکسته است. اکنون تنکانسن از ماهیت حمایتی قیمت به مقاومت برای رشد تبدیل شده است و تا زمانیکه کندلها زیر این خط باقی بمانند، تنکانسن ویژگی مقاومتی خود را حفظ خواهد کرد.

- در این محدوده (شماره دو)، تنکانسن چندین بار تغییر ماهیت داده است. در نهایت در آخرین شکست به سمت پایین مجددا به خط مقاومتی تبدیل شده است.

- واکنش شدید قیمت به واسطهی مقاومت تنکانسن را در این نقطه ( شماره سه) مشاهده میکنید. مقاومت تنکانسن مانع از بستهشدن این کندل بالای خط شده و ماهیت تنکانسن همچنان مقاومتی باقی مانده است.

- شکسته شدن تنکانسن توسط کندلها رو به بالا و از دست رفتن ماهیت مقاومتی.

- شکسته شدن خط تنکانسن به سمت پایین و تغییر ماهیت از حمایت به مقاومت.

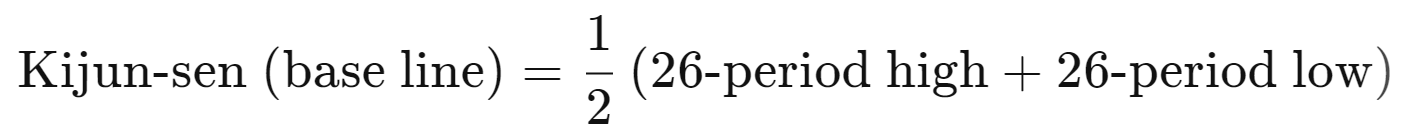

کیجونسن یا خط پایه

کیجونسن ویژگیهای بسیار مشابه به تنکانسن دارد. کیجونسن سعی میکند میانگین بالاترین و پایینترین قیمت را در ۲۶ دوره قبل محاسبه کند؛ درنتیجه کیجونسن همان اطلاعات تنکانسن را به ما میدهد، اما این بار در بازه زمانی بیشتر؛ یعنی ۲۶ دوره به جای ۹ دوره.

چگونه میتوانید کیجونسن را محاسبه کنید؟

- بالاترین قیمت را در ۲۶ دوره قبل پیدا کنید.

- پایینترین قیمت را در ۲۶ دوره قبل پیدا کنید.

- مقادیر به دست آمده را جمع کرده و بر دو تقسیم کنید.

- پس از پایان هر دوره محاسبات را به روز کنید.

در تصویر زیر فقط خط کیجونسن روی نمودار قیمت قابل مشاهده است. خوب به آن دقت کنید تا به بررسی دقیق این عنصر مهم بپردازیم.

ایچیموکو

نکته: کیجونسن فِلَت (حالت افقی و صاف) مانند زمین، نیروی جاذبه دارد!

شاید کیجونسن در نگاه اول کاملا شبیه تنکانسن به نظر بیاید، اما اینگونه نیست.

اولین تفاوت کیجونسن و تنکانسن در نحوه محاسبه این دو عنصر است و هر دو در ماهیت حمایت و مقاومت مشترک هستند. اما کیجونسن به علت نحوه محاسبه که بازه زمانی طولانیتری را دربر میگیرد، نسبت به تنکانسن در پیشبینی آینده، تشکیل حمایت و مقاومت، سیگنالهای خرید و فروش ایمنتر و… بسیار قابل اعتمادتر عمل میکند.

نکته مهمتر این است که کیجونسن زمانی که صاف میشود و حالت افقی میگیرد خاصیت جاذبه دارد؛ یعنی کندلها اگر از آن دور شوند، مجددا میخواهند به نقطعه تعادلی کیجونسن برسند و نمودار قیمت دائما به سمت کیجونسن فِلَت (صاف) کشیده میشود.

ایچیموکو

همانطور که مشاهده میکنید در اعداد فرد (۱.۳.۵.۷.۹.۱۱)، قیمت هربار که زیر کیجونسن میرود و کیجونسن در حالت صاف قرار دارد، مجددا به سمت بالا جذب شده و زیاد از آن فاصله نمیگیرد.

در فلشهای مشخصشده بالای نمودار، یعنی در اعداد زوج (۲.۴.۶.۸.۱۰)، قیمت هربار که بالای کیجونسن صاف قرار میگیرد، مجددا به سمت پایین و به سمت این خط جذب میشود.

چند نکته مهم در رابطه به کیجونسن:

- کیجونسن نیز مانند تنکانسن خاصیت حمایت و مقاومتی دارد، با این تفاوت که حمایت و مقاومتهای مشخص شده توسط کیجونسن دارای اعتبار بیشتری هستند.

- کیجونسن هم مانند تنکانسن با میانگینهای متحرک تفاوت دارد.

- هرچند که کیجونسن به تنهایی میتواند کارکرد خوبی داشته باشد، اما بهترین عملکرد آن در کنار تنکانسن و سایر عناصر ایچیموکو میباشد.

- زمانیکه کیجونسن صاف میشود، نشانههای مهمی از ایستایی یا بازگشت قیمت به معاملهگر ارائه میدهد که از ترکیب آن با تنکانسن و سایر عناصر، میتوان معاملات خوبی را ایجاد و مدیریت کرد.

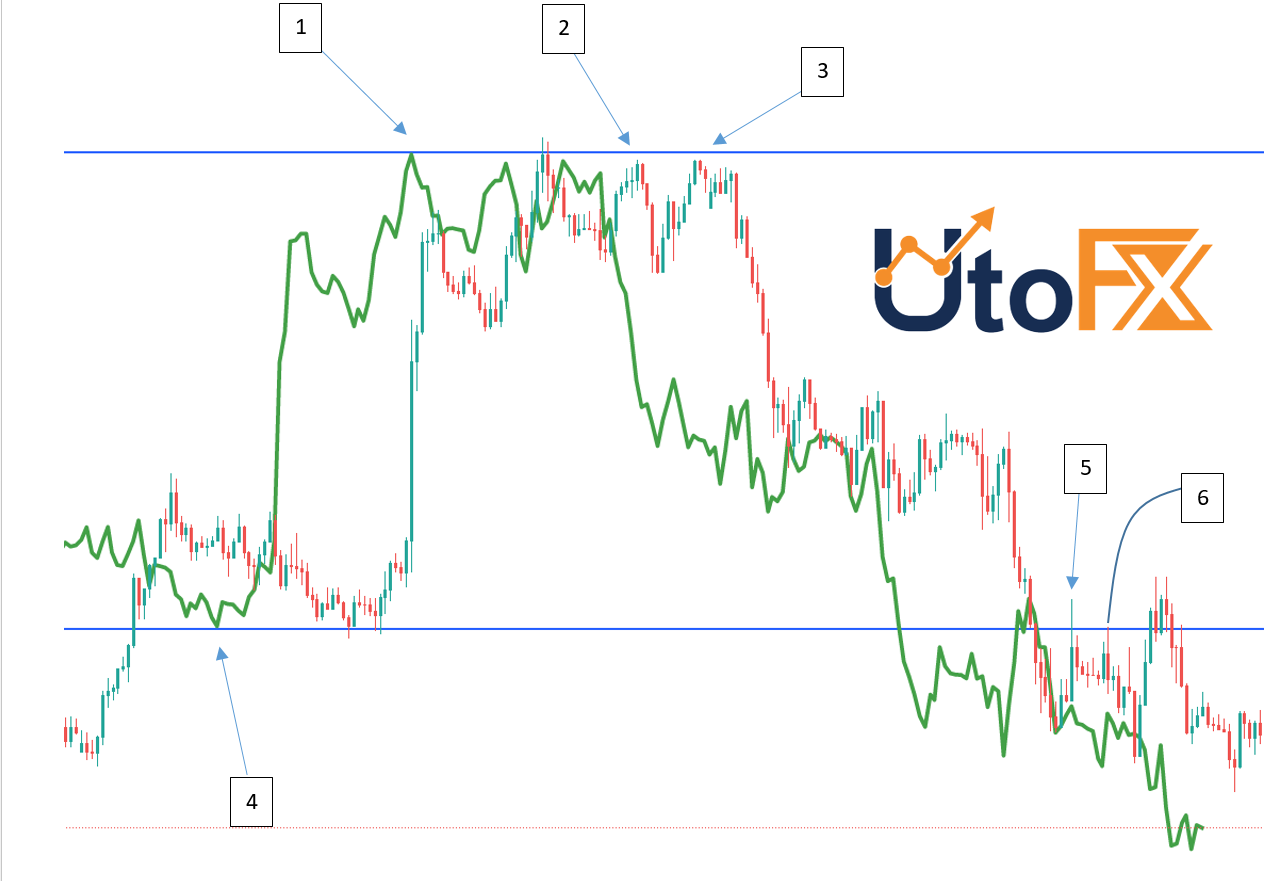

چیکواسپن یا خط تاخیر

چیکواسپن که به رنگ سبر نشان داده میشود و به آن پیرمرد عناصر ایچیموکو نیز میگویند، ویژگیهای قابل توجهی دارد.

ایچیموکو

نحوه محاسبه چیکواسپن

- آخرین قیمت بسته شدن را یادداشت کنید و این کار را برای ۲۶ دوره انجام دهید.

- این پروسه را با هر قیمت بستهشدن جدید تکرار کنید.

- تمام این نقاط را برای ایجاد یک خط واحد به هم وصل کنید.

چیکواسپن یا خط تاخیر به گونهای طراحی شده است که ۲۶ کندل از قیمت لحظه بازار عقبتر است. این خط تاخیر به معاملهگران اجازه میدهد که رابطه بین روند قبلی و فعلی را تجسم کنند و همچنین تغییر روند بالقوه را مشاهده کنند.

چیکو در زبان ژاپنی به (Rift Vally) شناخته میشود؛ که معنی «دره کمعمق» یا «دره شکاف» را میدهد.

همانطور که در تصویر مشاهده میکنید، چیکواسپن ۲۶ کندل عقبتر قیمت جاری است و به همین دلیل بعضی عقیده دارند که هیچ چیز ذاتا پیشبینی کنندهای در آن وجود ندارد.

اگر از نقطه دو، ۲۶ کندل به عقب برگردید به چیکواسپن خواهید رسید.

بهترین استفاده از چیکواسپن صرفا برای گرفتن سیگنال تاییدی است.

اکثر تحلیلگران از چیکواسپن صرفا جهت گرفتن تایید ثانویه در ارتباط با سیگنالهای سایر عناصر ایچیموکو استفاده میکنند. یعنی ابتدا تحلیل و سیگنالهای مبنی بر خرید و فروش خود را از سایر عناصر میگیرند و سپس جهت اطمینان بیشتر از صحت آن سیگنال، به نحوه شکلگیری چیکواسپن در آن لحظه رجوع میکنند.

ایچیموکو

چیکواسپن میتواند نقاط حمایت و مقاومت را به خوبی مشخص کند.

- همانطور که میبینید سقف به وجود آمده از چیکواسپن در شماره یک باعث تشکیل مقاومت شده که قیمت در نقاط ۲ و ۳ به آن واکنش داشته و شروع به ریزش میکند.

- کف به وجود آمده از چیکواسپن، پس از شکسته شدن خاصیت مقاومتی گرفته و در نقطه ۵ و ۶ مانع از رشد قیمت شده است.

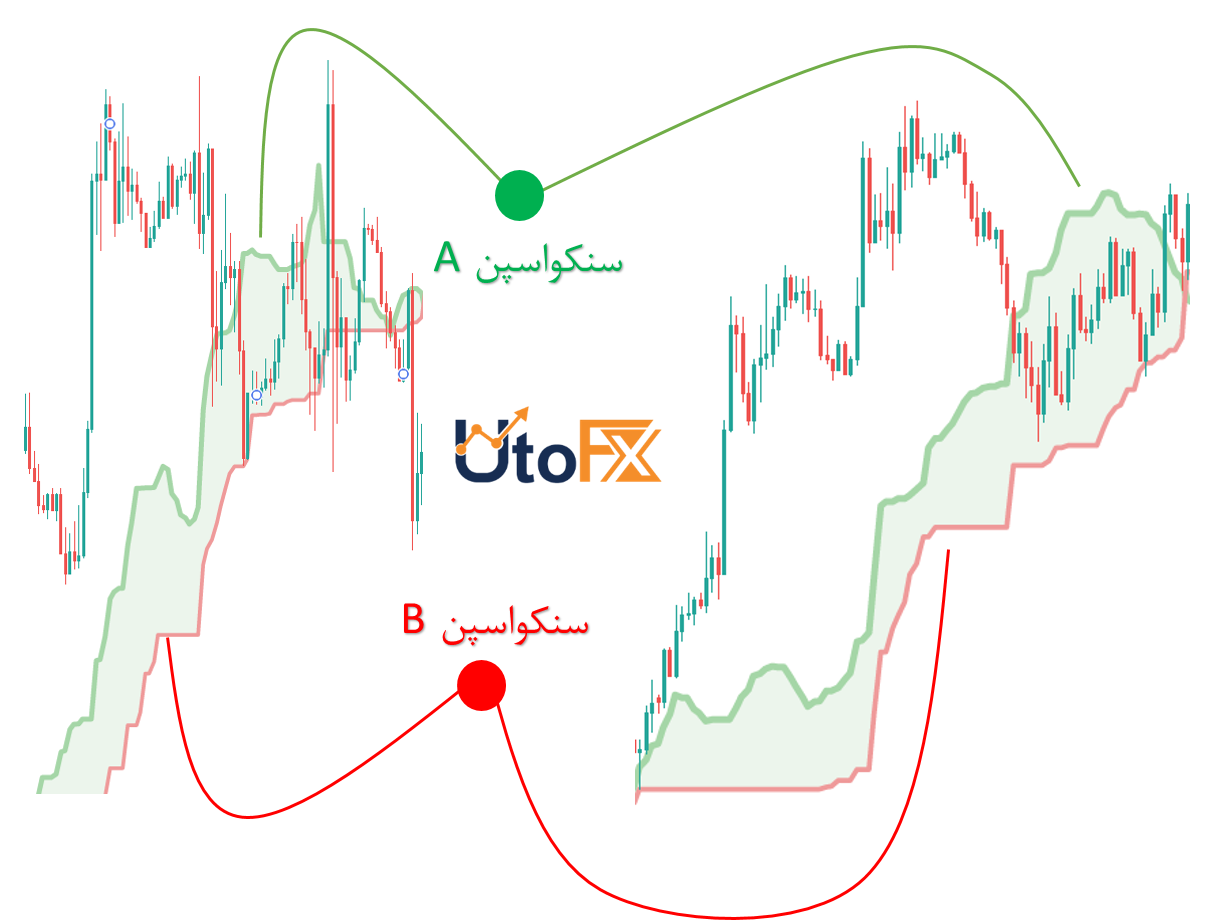

کومو یا ابر

ابرها در ایچیموکو یکی از مهمترین عناصر تشکیل دهنده هستند و قدرتمندترین عنصر در پیشبینی اتفاقات آینده به شمار میروند. ابر یا کومو در ایچیموکو از دو جزء تشکیل شده است:

۱- سنکواسپن A (سبز رنگ) ۲- سنکواسپن B (قرمز رنگ)

برای درک بهتر ساختار ابرها باید هر دو جزء را باهم بررسی کنیم؛ اما قبل از آن فرمولهای سازنده سنکواسپنها را جداگانه شرح میدهیم.

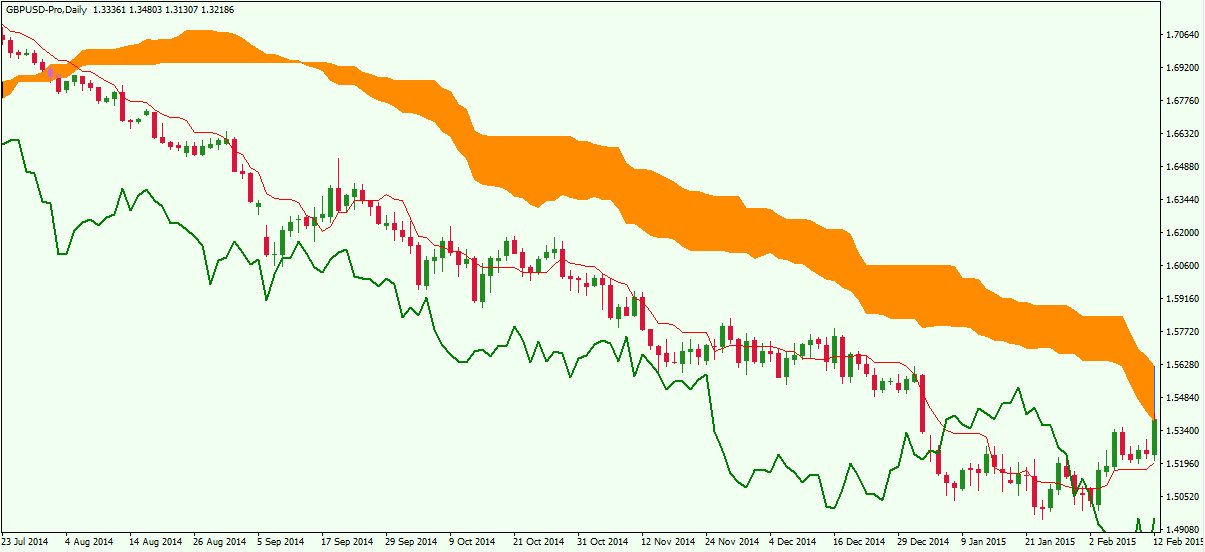

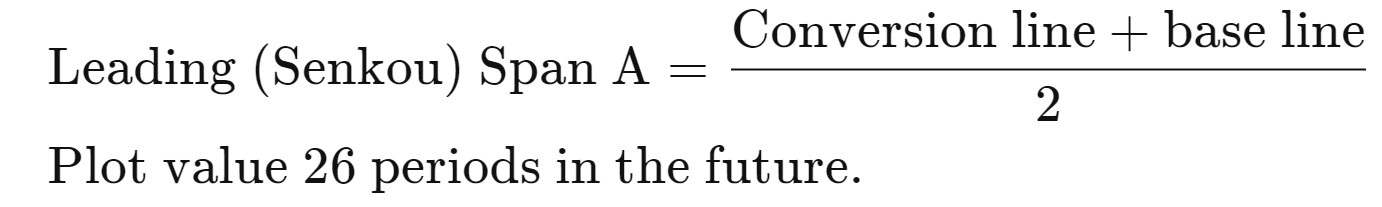

- سنکواسپن A

تنکانسن را از طریق فرمول مخصوص به خود حساب کنید.

تنکانسن را از طریق فرمول مخصوص به خود حساب کنید.- کیجونسن را از طریق فرمول مخصوص به خود حساب کنید.

- اعداد تنکانسن و کیجونسن را جمعکرده و بر دو تقسیم کنید.

- عدد نهایی به دست آمده را به ۲۶ دوره بعد انتقال دهید.

- سنکواسپن B

- در ۵۲ دوره قبل بالاترین قیمت را بیابید.

- در ۵۲ دوره قبل پایینترین قیمت را بیابید.

- دو عدد بدست آمده را جمع کرده و حاصل را بر دو تقسیم کنید.

- عدد نهایی بدست آمده را به ۲۶ دوره بعد انتقال دهید.

شکل نهایی بعد از انجام محاسبات و کنار هم قرار گرفتن سنکواسپن A و سنکواسپن B که ابر را شکل میدهند، در تصویر زیر آمده است.

نکته : از کنار هم قرار گرفتن سنکواسپن A و B، کومو به وجود میآید که این ابر میتواند صعود یا نزولی باشد.

ابر یا کومو صعودی

زمانیکه سنکواسپن A بالای سنکواسپن B قرار دارد، کومو یا ابر صعودی داریم. ابر صعودی مانع از کاهش قیمت میشود و مانند یک حمایت بسیار قوی عمل میکند.

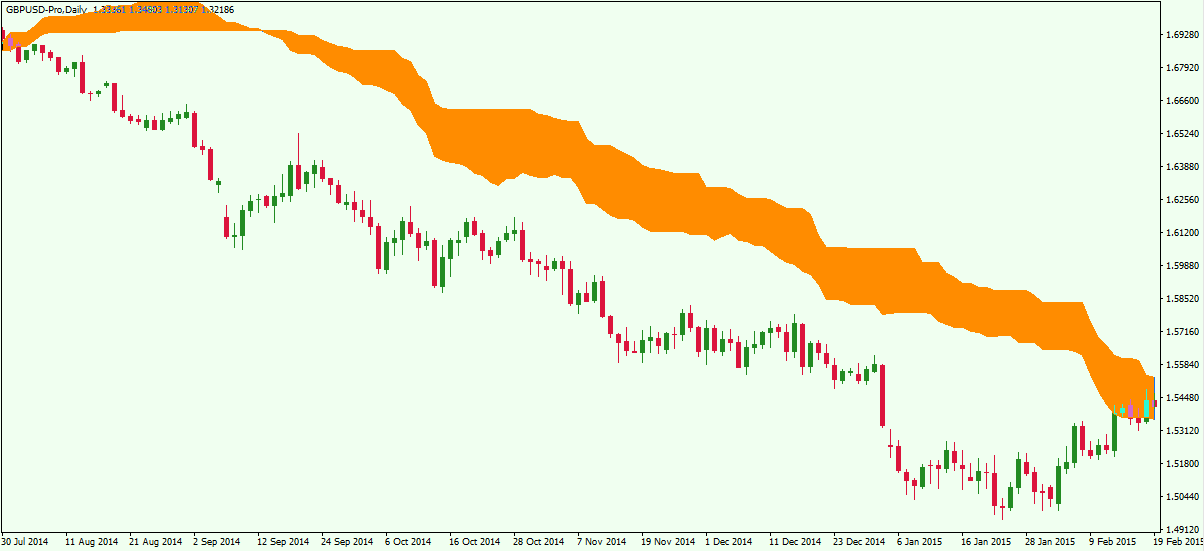

کومو یا ابر نزولی

زمانیکه سنکواسپن B بالای سنکواسپن A قرار میگیرد، ابر نزولی داریم. در این حالت ابر مانند یک مقاومت بسیار قوی عمل میکند و اجازه رشد قیمت را نخواهد داد.

همانطور که در تصاویر میبینید، سنکواسپن B بالای A قرار دارد و هربار که قیمت تمایل حرکت به سمت بالا دارد، پس از برخورد یا حتی نزدیک شدن به کومو نزولی، مجددا به روند قبلی خود (روند نزولی) باز میگردد.

ضخامت کومو یا ابر

نکته بسیار مهمی که باید در خصوص ابرها به آن توجه کنید این است که ضخامت آنها مفاهیم خاصی را ایجاد میکند. به این ترتیب که، هرچه ضخامت کومو بیشتر باشد، نشاندهنده این است که در گذشته بازار پرنوسانی داشتهایم و این نوسان یک منطقه حمایت و مقاومتی بسیار قوی است که شکستن و عبور از آن توسط نمودار قیمت بسیار سخت خواهد بود.

هرچقدر ضخامت کومو کمتر باشد، پتانسیل قیمت برای شکستن آن بسیار بیشتر از کومو ضخیم است. تصویر مقابل مثال خوبی برای درک بهتر ضخامت ابرهاست.

همانطور که مشاهده میکنید در نقاط یک و دو که ضخامت ابر نزولی بسیار بیشتر است، پتانسیل قیمت برای شکستن آن کم بوده و دو تلاش ناموفق را به وجود آورده است. اما در نقطه سوم که ضخامت ابر به مراتب کمتر از نقطه یک و دو است، قیمت به راحتی از آن عبور کرده و به سمت بالا هجوم برده است.

معاملهگری در فارکس با ایچیموکو

حال که با ساختار نمودار ابر ایچیموکو آشنا شدیم، تعدادی از سیگنالهای ایچیموکو برای معامله را بررسی میکنیم. هنگام معامله با ایچیموکو، برای اینکه از جهش قیمت، مخالف جهت پوزیشنتان در امان بمانید استفاده از حد ضرر توصیه میشود. هرچند، جای خاصی را برای حد ضررتان پیشنهاد نمیکنیم. شما میتوانید حد ضررتان را نسبت به نوسانات موجود، در فاصله ای نسبی از ابر قرار دهید تا در صورت بروز نوسانات طبیعی، حد ضررتان فعال نشود.

در روش معاملهگری به سبک ایچیموکو، به جای اینکه بخواهیم از سطوح ثابت یا حدضرر متحرک استفاده کنیم، از خطوط اندیکاتور برای بستن معاملهها استفاده میکنیم. حالا بیایید چند تا از روش های معاملهگری ایچیموکو را بررسی کنیم.

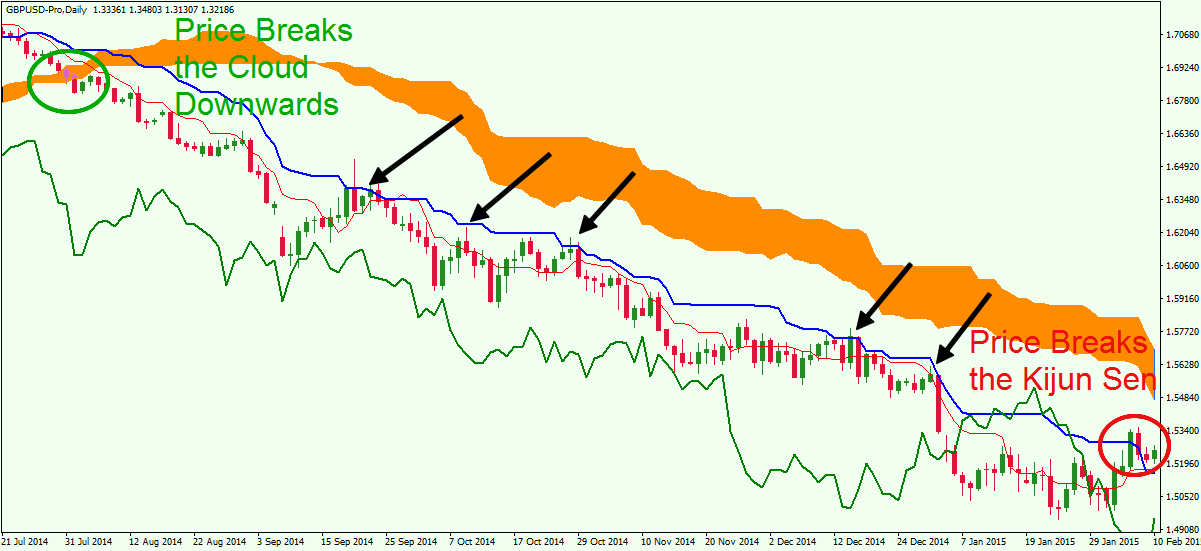

استراتژی معاملهگری ابر – کیجونسن

در این استراتژی زمانی وارد معامله میشویم که قیمت از ابر عبور کرده و آن را بشکند. در این روش ما در جهت بریکاوت وارد معامله میشویم تا سوار بر روند شویم. اگر قیمت در جهت مورد نظرمان حرکت کرد، در معامله میمانیم تا زمانی که قیمت خط آبی کیجونسن را در جهت خلاف روند بشکند. در تصویر زیر چگونگی کار با این استراتژی را میبینید:

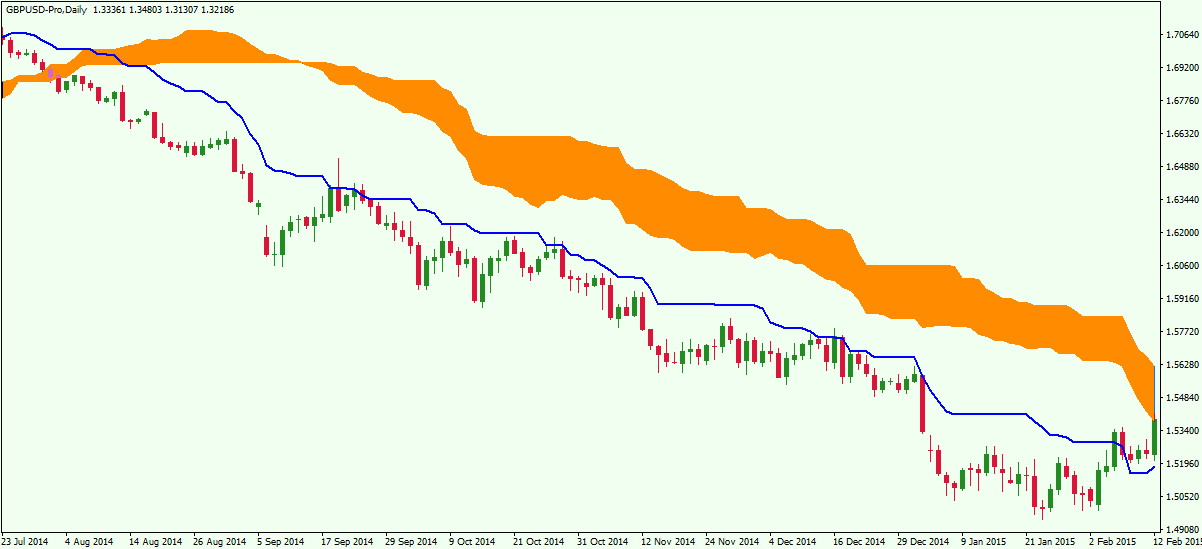

نمودار روزانهی پوند به دلار آمریکا (GBPUSD)، مربوط به جولای ۲۰۱۴ – فوریه ۲۰۱۵.

در تصویر روندی نزولی میبینیم که میتوانیم با استفاده از همین استراتژی، وارد معامله بشویم.

در ابتدا، نمودار قیمت ابر نارنجی رنگ را به سمت پایین شکسته و این به معاملهگر سیگنال میدهد تا به دنبال ورود به معامله فروش باشد. سپس، میبینیم که قیمت وارد روند نزولی شد. قیمت در مسیر روند نزولی چند بار حرکت اصلاحی انجام داده و تا نزدیکی خط آبی کیجونسن رسیده اما کیجونسن به عنوان سطح مقاومت عمل کرده و باعث ادامهی روند نزولی قیمت شده. فلشهای سیاهرنگ در تصویر جاهایی را که خط کیجونسن به عنوان سطوح مقاومت عمل کردند، نشان میدهند. از آنجایی که قیمت نتوانسته این سطوح مقاومت را بشکند، معاملهی فروش میبایستی نگه داشته شود.

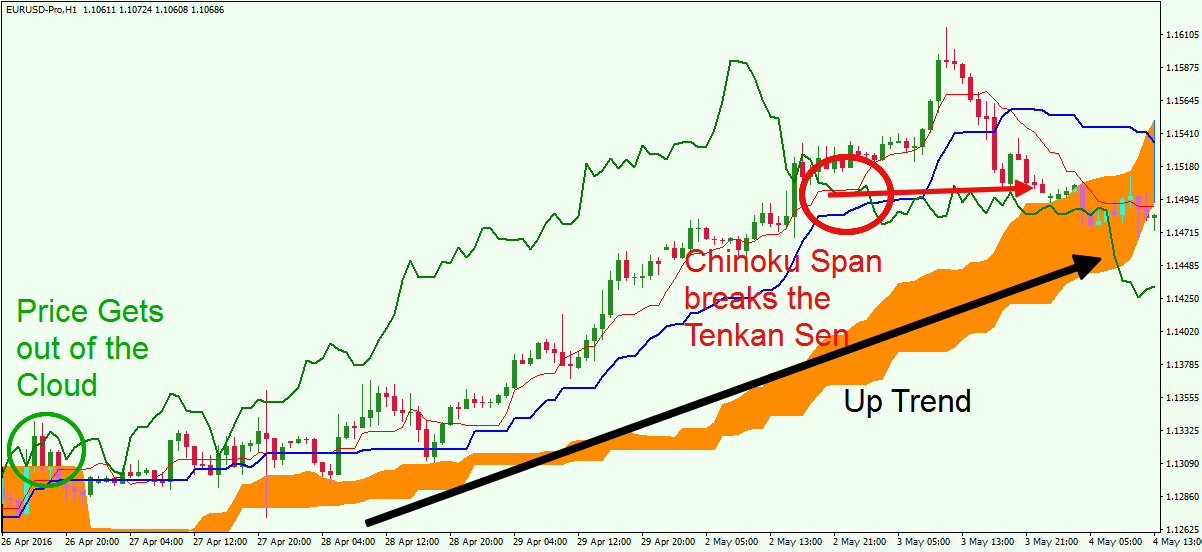

استراتژی معاملهگری ابر – چیکو اسپن – تنکانسن

در این روش، ما زمانی وارد معامله میشویم که نمودار قیمت ابر را بشکند. در جهت شکست ابر، معامله باز میکنیم و بر روند سوار میشویم. بعد از آن که قیمت در جهت معاملهی ما روندش را آغاز کرد، معامله را نگه میداریم تا زمانی که خط چیکو اسپن، خط تنکانسن را بشکند.

نمودار را ببینید:

نموداریورو به دلار آمریکا (EURUSD) در بازهی زمانی یک ساعته، مربوط به دورهی ۲۶ آوریل – ۴ می ۲۰۱۶

در نمودار میبینیم که قیمت، ابر را در جهت صعودی شکسته است. دایرهی سبز کندلی را نشان میدهد که بالای ابر بسته شده است. بسته شدن کندل بالای ابر، سیگنالی جهت خرید جفتارز است. همان طور که میبینید، قیمت پس از شکست ابر، روندی صعودی تشکیل داده است.

حالا بیایید خط سبز چیکو اسپن را دنبال کنیم؛ میبینیم که پس از جهشهای قیمت، این خط در روندی صعودی قرار گرفته. هنگام صعود قیمت، خط چیکو اسپن از قیمت فاصلهای نسبی گرفته که این اتفاق نشانهی روندی قوی است.

یک هفته پس از سیگنال خرید و روند صعودی ادامهدار، قیمت یک قله تشکیل داد، سپس ریزش تندی را شروع کرد و باعث شد تا حرکت خط سبز چیکواسپن به سمت پایین برگردد. پس از تشکیل قله، قیمت به اندازهای کاهش یافت که خط سبزرنگ، خط قرمز تنکانسن را قطع کرد. براساس این استراتژی، برخورد خطوط چیکواسپن و تنکانسن نشانهای برای بستن پوزیشن و خروج از معامله است.

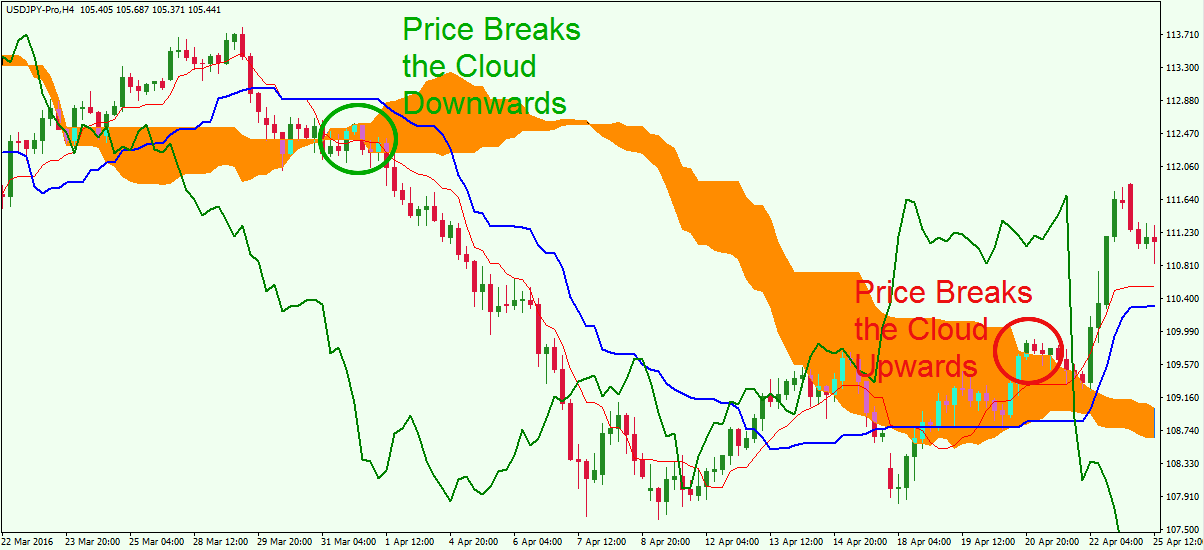

استراتژی معاملهگری ابر

در روش ابر، تنها از ابر برای تحلیل استفاده میکنیم. هنگامی که قیمت، ابر را بشکند وارد معامله میشویم. همچنین، معاملهمان در جهت شکست است. تا زمانی که قیمت دوباره وارد ابر شود و آن را از سمت دیگر بشکند، ما در معامله میمانیم.

نمودار جفتارز دلار آمریکا به ین ژاپن (USDJPY) در بازه زمانی چهار ساعته، برای دورهی می و آوریل ۲۰۱۶

از تصویر معلوم است که قیمت نزولی است. ما دراین مثال، قواعد معاملهگری ابر را بهکار خواهیم گرفت.

در ابتدا، قیمت بین بالا و پایین ابر در نوسان است. با شکست ابر به سمت پایین، می توان جفتارز USDJPY را فروخت. همان طور که میبینید، پس از شکست ابر، روند کاهشی قیمت شروع شد. منحنی قیمت نسبتاً شدید پایین آمد و جفتارز حدود ۴.۵ % از ارزش خود را از دست داد. پس از آن که قیمت، کفی تشکیل داد، بهثبات میرسد و به سمت بالا (به سمت ابر) شروع به حرکت میکند. پس از آن که قیمت به ابر میرسد، کمی در آن ناحیه مکث میکند و ابر را در جهت بالا میشکند. این شکست، سیگنالی بسیار قوی برای خرید جفت ارز و خروج از معاملهی فروش است. هرگاه کندلی بالای ابر بسته شود، باید از معامله ی فروش خارج شویم.

ابر نسبت به بقیهی اجزای ایچیموکو، بیشترین لگ (تاخیر) را دارد. در نتیجه، استراتژی ابر هنگامی که قیمت دارای روند است، بسیار مفید است. هنگامی که قیمت دچار نوسان میشود، کاهی خواهید دید که منحنی در بالا و پایین ابر در رفت و آمد است و این باعث سیگنالهای اشتباه میشود.

توجه داشته باشید که در سه مثالی که آوردیم فقط و فقط از اندیکاتور ابر ایچیموکو استفاده کردیم. بسیاری از معاملهگران، مخصوصاً آنهایی که در ژاپن و سایر کشورهای شرقی مستقر هستند، به شدت یا منحصراً به این اندیکاتور متکی هستند. همچنین، از عنصر ابر در هر سه استراتژی معاملاتی استفاده کردیم، به این خاطر که ابر، مهم ترین قسمت اندیکاتور ایچیموکو است. معمولاً هنگام معامله با ایچیموکو، از ابر برای باز کردن پوزیشنها استفاده میشود.

شخصیسازی اندیکاتور ایچیموکو

ایچیموکو کاملاً قابل شخصی سازی است. شما همیشه میتوانید عناصری را از آن حذف یا به آن اضافه کنید تا به بهترین نحو با سبک معاملاتی شما مطابقت داشته باشد.

اگر با استفاده از استراتژی ابر معامله کنید، اندیکانور ایچیموکوی شما به شکل زیر نمایش داده میشود:

در تصویر نمودار میبینید که خطوط کیجونسن، تنکانسن و چیکو اسپن را حذف کردهایم و فقط ابر را داریم.

اگر بخواهید با استفاده از ابر و خط کیجونسن معامله کنید، نمودارتان به شکل زیر نمایش داده میشود:

توجه کنید که خط آبی کینجونسن به ابر اضافه شده تا ایچیموکو با سبک معاملاتیمان منطبق شود. همچنین، خط تنکانسن و چیکو اسپن در این مثال آورده نشدند.

حالا بیایید گزینهی سوم شخصیسازی اندیکاتور ایچیموکو را نشان دهیم:

این بار کیجونسن حذف شده اما خطوط تنکانسن و چیکو اسپن را اضافه کردهایم. به این ترتیب، اگر بخواهیم این استراتژی را به کار بگیریم تصویر واضحتری خواهیم داشت.

همانطور که میبینید، اندیکاتور ایچیموکو میتواند مطابق نیازهای شما سازگار شود. همیشه میتوانید عناصر اندیکاتور را اضافه یا حذف کنید. همچنین اگر دارید از سیستم معاملاتی بر پایهی ایچیموکو بکست میگیرید، برای بهینهسازی میتوانید بازهی زمانی هرکدام از عناصر ایچیموکو را تغییر دهید؛ اما هنگام بهینهسازی مطمئن شوید که مجموعهی داده ها را علاوه بر بکتست، فوروارد تست کنید تا از برازش منحنی جلوگیری شود.

خلاصه، اندیکاتور ایچیموکو یکی از ابزار های ترید کمتر استفاده شده اما مفید است که در دسترس معاملهگران فارکس قرار دارد. اگر به درستی از آن استفاده شود، میتواند مجموعهای غنی از اطلاعات و استراتژیها را ارائه کند و کاملاً قابلیت شخصیسازی را دارد تا با سبک معاملاتی شما سازگار شود.

سخن پایانی

ایچیموکو، اندیکاتوری قدرتمند در زمینه تحلیل تکنیکال است. گستردگی اطلاعاتی ایچیموکو در بحث شناخت این ابزار، نشاندهنده این است که میتوان تفاسیر زیادی از تک تک عناصر آن انجام داد. یادگیری عناصر سازنده ایچیموکو گام بسیار مهمی برای ورود به عرصه تحلیلگری بازارهای مالی است و زمانیکه شما اشراف کاملی از وظایف تکتک این عناصر پیدا کردید، میتوانید عمیقتر وارد پروسه شناخت ایچیموکو به عنوان یک سیستم معاملاتی شوید. (استفاده از ایچیموکو برای ورود، خروج و افزایش احتمال موفقیت و…)

شاید این ابزار پیچیدگیهای بصری را به شما القا کند، اما اگر بتوانید ارتباط درستی با عناصر برقرار کرده و شناخت کافی از کارکرد آنها پیدا کنید، میتوانید در زمره افرادی باشید که از ایچیموکو برای تحلیل در دنیای بازارهای مالی استفاده میکنند.

ایچیموکو متشکل از پنج عنصر است که هر کدام نقشهای خاصی را برای معاملهگر ایفا میکنند و اطلاعاتی را در اختیار او قرار میدهند. شناخت وظایف آنها اولین مرحله از مراحل تسط کامل روی این ابزار تکنیکال است. پس مهارت معاملهگر زمانی کامل میشود که کارکرد این عناصر را کنار هم بداند و ستاپهای معاملاتی و تایمفریم مناسب برای ترید و مباحث تخصصیتر را فرا بگیرد.

تنکانسن را از طریق فرمول مخصوص به خود حساب کنید.

تنکانسن را از طریق فرمول مخصوص به خود حساب کنید.