سفته بازی در فارکس عملا بازی معاملهگران در معاملات است. هر معاملهگر با توجه به تحلیل خود باید تصمیمی برای خرید یا فروش انجام دهد. متاسفانه گاهی بازار دیدگاهی متفاوت با دیدگاه معاملهگران دارد و همین امر ما را مجاب میکند تا در مورد رفتار بازار بیشتر تفکر و تحقیق کنیم.

در این مقاله به دنبال پاسخ به سوالات زیر هستیم:

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

- سفته بازی در بازار فارکس چیست؟

- چه اتفاقی رخ میدهد که همه چیز اشتباه از آب در میآید؟

- ۴ نکته مهم برای اینکه مانند یک معاملهگر موفق سفته بازی کنید

سفته بازی در بازار فارکس چیست؟

سفتهبازی در بازار فارکس عبارت از خرید و فروش ارز با هدف سودآوری است. به دلیل عدم اطمینان موجود، به آن سفتهباز* میگویند. چراکه هیچکس نمیتواند به طور قطع بگوید بازار صعودی خواهد بود یا نزولی. معاملهگران قبل از انجام معامله باید هر دو سناریو را در نظر بگیرد.

(واژه speculation در انگلیسی دارای دو معنی است. معنای اصلی آن گمانهزنی است اما این واژه در فارسی به سفتهبازی ترجمه شده است. متاسفانه سفته بازی در ادبیات مالی ایران بار معنایی منفی دارد حال آنکه سفتهبازان اگر قدرت تاثیرگذاری کلان در اقتصاد نداشته باشند بسیار هم مفید خواهند بود. این افراد ریسک مازاد خرید و فروش یک ابزار را خریداری میکنند و نقدینگی را در بازار افزایش میدهند یا به عبارت دیگر تغییرات قیمتی که در زمان پخش شده است را در قیمت منعکس میکنند)

چه اتفاقی رخ میدهد که همه چیز اشتباه از آب در میآید؟

بعد از اینکه یک استراتژی معاملاتی با محوریت سفته بازی ایجاد کردید و اصول بازار را آموختید، حال شما تمام آنچه را که برای موفقیت لازم است در اختیار دارید. اما گاهی توفیق حاصل نمیشود. در این زمان سوالات متعددی در سر شما میچرخد.

“آیا استراتژی معاملاتی من واقعا مناسب است؟ آیا واقعا میدانم چه کاری انجام میدهم؟”

این سوالات/تردیدها منحصر به شما نیست. بیشتر معاملهگران در مرحلهای دچار این افکار میشوند و یاد گرفتهاند چگونه بر آن غلبه کنند. بیایید مستقیما به این سوالات بپردازیم:

۱-ایا استراتژی معاملاتی من مناسب است؟

بسیاری از معاملهگران این موضوع را که شرایط بازار با گذشت زمان تغییر میکند، درک نمیکنند. به عنوان یک معاملهگر ارز، میتوانید هفتهها بازار را با استراتژی خاص خود تحلیل کنید، اما ناگهان شرایط تغییر میکند و زمانی که این اتفاق رخ دهد، به نظر میرسد هیچ چیز مطابق میل شما پیش نمیرود.

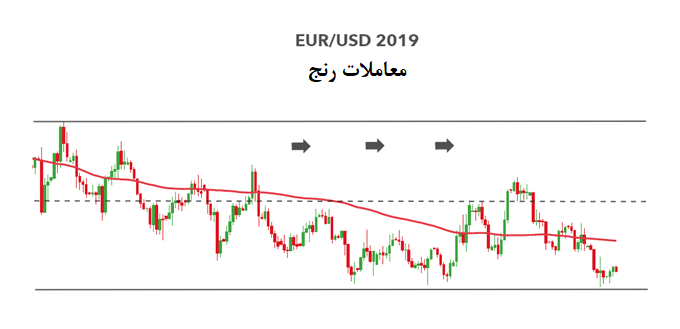

یک نمونه کامل از این اتفاق را میتوان با مقایسه وضعیت جفت ارز EUR/USD در سال ۲۰۱۷ و نیمه اول سال ۲۰۱۹ مشاهده کرد.

در بیشتر اوقات سال ۲۰۱۷، EUR/USD یک روند صعودی قوی داشت. به این ترتیب قاعدتا تست استراتژیهای معاملاتی مبتنی بر روند در این بازه زمانی، نتایج جذابی به همراه خواهد داشت و طبیعی است هر معاملهگر معقولی به دنبال اجرای چنین استراتژی برود.

در زیر میتوان یک تصویر بسیار متفاوت را مشاهده کرد که در آن EUR/USD در شش ماه اول ۲۰۱۹ یک حرکت ساید را تجریه کرد. در این زمان شاهد معاملات رنج هستیم که این امر شرایط را برای معاملهگران متکی به استراتژی روند دشوار میکند. میانگین متحرک ۲۰۰ روزه این امر را به خوبی نشان میدهد. همانطور که میبینید این اندیکاتور نمیتواند سیگنال واضحی ارائه کند.

معاملهگران باید کمی وقت بگذارند تا تغییرات بازار را بررسی کنند. ممکن است در ابتدا شرایط بازار با استراتژی معاملاتی شما خوب به نظر برسد اما در نهایت بازار به سمتی که شما انتظار دارید، پیش نرود.

۲- آیا واقعا میدانم چه کاری انجام میدهم؟

پاسخ به این سوال کمی دشوار است چرا که این امر به دانش و آمادگی هر معاملهگر بستگی دارد. از آنجا که نمیتوان به این سوال پاسخ داد بهترین کار این است که ببینیم دیگران چه اشتباهاتی انجام دادهاند تا از آنها درس گرفته و از انجام این اشتباهات در معاملات خود خودداری کنیم.

۴ نکته مهم برای اینکه مانند یک معاملهگر موفق رفتار کنید

۱) اجازه ندهید ریسک، رفتار شما را تغییر دهد

بزرگترین مانع روانی معاملهگران، قبول ضرر است. برای معاملهگران، درد ناشی از بستن معاملات زیانده و قبول زیان بیشتر از دریافت همان میزان سود در معاملات است.

معاملهگران برتر قبل از هرچیز مدیریت ریسک را مدنظر قرار میدهند. اگر معاملهگران حد ضرر متناسبی نداشته باشند، ممکن است در دو سوم معاملات خود موفق شوند اما در نهایت، همچنان با ضرر از بازار خارج شوند. این اتفاق به این خاطر رخ میدهد که معاملهگران اجازه میدهند معاملات زیانده ادامه پیدا کرده و زیان بیشتری به آنها تحمیل کنند اما معاملات سودده را به سرعت میبندند. بدین ترتیب میزان ضرر در معاملات زیانده بسیار بیشتر از میزان سود در معاملات سودده میشود.

یکی از راههای مدیریت احساسات این است که وقتی بازار به نفع شما حرکت میکند، از حد ضرر متحرک استفاده کنید یا حد ضرر را به صورت دستی تغییر دهید. به این ترتیب، معاملهگران میتوانند آرام باشند و بدانند در حال سود کردن هستند و هرگونه حرکت بیشتر در بازار به نفع آنها خواهد بود.

پیش از معامله بدانید که در چه سطحی از ریسک قرار دارید و اطمینان خاصل کنید حداقل نسبت ریسک به ریوارد شما ۱:۱ باشد.

۲) هرروز یک ذهنیت مثبت به چارتها بیاورید

از آنجا که در بازی فارکس، زیان کردن اجتناب ناپذیر است، مهم است که از تغییر چارچوب ذهنی خود، تحت تاثیر این ضررها جلوگیری کنید.

معاملهگران غالبا به خاطر فعال شدن حد ضررشان احساس ناامیدی میکنند. این اتفاق میتواند بسیار دلسرد کننده باشد. در نتیجه ممکن است آنها به دنبال میانبر باشند و یا رویکرد خود را زیر سوال ببرند.

کلید حفظ ذهنیت مثبت در معاملات این است که به ضررها به همان روشی نگاه کنید که صاحبان کسب و کار به هزینهها نگاه میکنند. ضررها تنها در حکم هزینه این کسب و کار هستند. هنگامی که یاد گرفتید به درستی ضرر کنید و یاد گرفتید چگونه این ضررها را در چارچوب تصویری بزرگتر ببینید، بزرگترین جنبه روانشناسی معاملهگری را آموختهاید.

۳) بین ترس و طمع تعادل برقرار کنید

این دو محرک از اهمیت زیادی در نه تنها معاملات بلکه در زندگی ما برخوردارند. هنگام معامله، ترس و طمع می تواند بسیار مضر باشد چرا که مانع قضاوت صحیح توسط شما میشود.

اکثر افراد وقتی معامله ضرر ده داشته باشند حرص بر آنها غلبه کرده و معامله را حفظ میکنند تا به سطح ورود بازگردد. همچنین هنگامی که معامله سودده دارند، ترس بر آنها غلبه کرده و معامله را فورا میبندند.

معاملهگران باید این محرکها را معکوس کنند به این معنی که وقتی معامله سودده شد، حریص شوند و زمانی که معامله وارد زیان شد، بترسند تا زیانهای بیشتری متحمل نشوند.

۴) اجازه ندهید اعتماد به نفس شما را متکبر کند

هنگامی که چند معامله خوب انجام میدهید، طبیعی است که اعتماد شما افزایش پیدا کند. اما اگر یک معاملهگر دچار اعتماد به نفس کاذب شود، ممکن است رفتارهای خطرناکی از خود بروز دهد و هیچچیز خطرناکتر از این نیست که معاملهگر بهواسطه تکبر، از قوانین خود در معاملات تخطی کند.

بنابراین معاملهگران باید بتوانند تعادلی میان ترس، طمع و اعتماد به نفس کاذب خود برقرار کنند.

منبع: DAILYFX