آیا تا به حال واژه سوگیری را شنیدهاید؟ سوگیری در معاملات خود را تجربه کردهاید؟ مغز انسان یک ماشین جذاب است. این ماشین به ما امکان میدهد بسیاری از کارها را بدون اینکه به آنها فکر کنیم، انجام دهیم. شما میتوانید رانندگی کنید، در مورد یک موضوع پیچیده با تلفن صحبت کنید، ساندویچ بخورید و به دخترتان که روی صندلی عقب نشستهاست، نگاه کنید. همه این کارها را به صورت کاملا غیرارادی انجام میدهید. بدون اینکه در مورد چگونگی انجام آنها فکر کنید.

این فقط به این دلیل امکان پذیر است که مغز ما از میانبرهایی (Shortcuts) برای پردازش خودکار دادهها و اطلاعات استفاده میکند. متاسفانه استفاده از این میانبرها همیشه به نفع ما نیستند، به خصوص وقتی که صحبت از تجارت و سرمایهگذاری میشود، ما به یک مهارت و طرز تفکر متفاوت نیاز داریم.

سوگیری در معامله گری چیست؟

قبل از تعریف سوگیری و توجه به انواع سوگیری در معاملات بهتر است به لغت Bias بپردازیم. نزدیکترین واژه برای ترجمه این کلمه مایل بودن و تمایل داشتن است. درست مانند ستونی که به صورت قائم نصب نشده و به یک سمت، مایل است. سوگیری واژهای است که در ادبیات علمی و تحقیقی، برای این کلمه انتخاب شده و رواج یافته است. با وجود واضح بودن مفهوم سوگیری، به دلیل تنوعی که در تعریف سوگیری وجود دارد، به سادگی نمیتوان به یک تعریف واحد دست یافت. اما لااقل این مسئله در مورد سوگیری، مورد اتفاق نظر است که:

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

سوگیری یا بایاس، به معنای خنثی نبودن نسبت به یک پدیده، رویداد، باور و یا ارزش است.

سوگیری در معاملات یک نوع آمادگی یا بینش در بازارهای مالی است که به موجب آن، معاملهگران نسبت به وقوع یک نتیجه معین در مقایسه با سایر گزینههای جایگزین، احتمال بیشتری قائل میشوند.

سوگیری در معاملات معمولا توسط عوامل بنیادین یا تکنیکال تعیین میشود که هرکدام با رویکردی خاص، رفتار بازار را توضیح میدهند. این مفهوم اغلب با روند بازار که به صورت روند صعودی یا نزولی تعریف میشود، در ارتباط است.

«این ماهیت ابتکار عمل شهودی ما است که وقتی با یک سوال دشوار روبرو میشویم، معمولا راحتترین جواب را انتخاب میکنیم، بدون اینکه به جایگزینها فکر کنیم»

دنیل کانمن (Daniel Kahneman)

چرا معاملهگران به سوگیری نیاز دارند؟

معاملهگران برای اینکه تصمیمات معاملاتی خود را متناسب با استراتژی معاملاتی خاص خود اتخاذ کنند، نیاز به سوگیری دارند. هدف نهایی این است که برای سرمایه خود، تصمیمات خوبی بگیریم. در مورد هر معامله باید تصمیمات زیادی اتخاذ شود که میتواند روندی طاقتفرسا باشد و اغلب نیز منجر به خطا میشوند.

به عنوان مثال، یک تاجر باید تعیین کند که کدام دارایی را معامله کند، چه زمانی وارد معامله شود، چه مدت معامله را ادامه دهد، چه زمان خارج شود و به چه میزان معامله کند. تصمیمات زیاد دیگری نیز وجود دارند، به عنوان مثال این که آیا حد ضرر خود را جابجا کنم، آیا سودهای جزئی را بگیرم و خارج شوم؟ و…

در دنیای معاملهگری، یک معاملهگر تازهکار، اغلب در میان پتانسیل سودآوری و احتمال ضرر، سرگردان است. این افراد تجربه کافی برای مقاومت در برابر احساسات خود را ندارند. در واقع آنها از اعتماد به نفس و توانایی در کنترل نتایج مثبت معامله خود برخوردار نیستند. در نتیجه، آنها اجازه میدهند وقایع دیگر، مانند نتایج حساب دمو به طرز نامناسبی بر احساساتشان تاثیر بگذارد. اگر سعی کنیم پارامترهای اولیه و ساده زیر را بررسی کنیم، میتوانیم به سوگیری در معاملات خود، جهت بهتری بدهیم:

باید در چه بازاری معامله کرد؟

پاسخ به این سوال اغلب برای معاملهگران تازهکار گیجکننده است. معاملهگران غالبا به سمت بازارهای محبوبی گرایش پیدا میکنند که فرصتهای معاملاتی مناسبی فراهم نمیکنند. برای اینکه بدانید در چه بازاری باید معامله کنید ابتدا باید استراتژی معاملاتی خاص خود را شناسایی کرده و بازار مناسب با آن را پیدا کنید.

در کدام جهت معامله کنم؟ چه موقع وارد و چه موقع خارج شویم؟

معاملات در بازارهای مالی با توجه به انواع سبکهای تحلیلی مختلف انجام میشود. جهت معامله معمولا با روند بازار مرتبط است که آن هم به استراتژی معاملاتی شما مربوط است. جهت معامله میتواند با توجه به نشانههای روند کوتاه مدت و بلند مدت تعیین شود.

نقاط ورود و خروج با توجه به سبک معاملاتی شما، متفاومت است. مانند استفاده از اندیکاتورهای تکنیکال نظیر میانگینهای متحرک و یا از طریق بریک اوت. معاملهگران ممکن است از یک استراتژی و یا ترکیبی از آنها بدین منظور استفاده کنند.

حجم معامله چقدر باشد؟

تعیین حجم معامله برای هر استراتژی معاملاتی ضروری است. معاملهگران تازهکار اغلب از این جنبه استراتژیها غافل میشوند و با حجمهای غیرمنطقی معامله میکنند. حجم معامله باید با توجه به اندازه و میزان بالانس حساب معاملاتی شما تعیین شود.

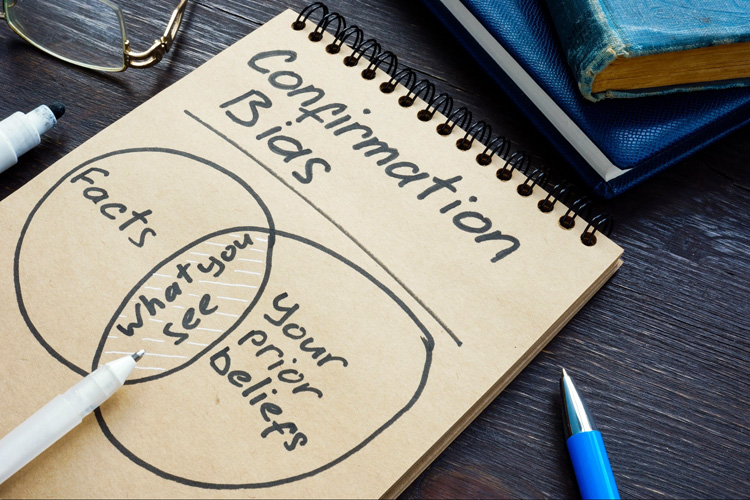

سوگیری تأییدی (Confirmation bias) چیست؟

سوگیری تأییدی (Confirmation bias)، فیلتر روانشناختی است که منجر میشود افراد اطلاعات را طوری تفسیر کنند که عقیده آنها را اثبات کند و یا حداقل طوری اطلاعات را تفسیر کنند که آنها عقیده دارند، درست است یا در آینده آن اتفاق رخ میدهد. سوگیری تأییدی، یک نوع سوگیری در معاملات است و روش غلطی برای استفاده از منطق برای رسیدن به حقیقت است. وقتی فردی از این روش فکری و سوگیری استفاده میکند، در واقع تنها اطلاعاتی را تایید میکند که هم راستا با عقاید وی باشد. زمانی که تحت چنین سوگیری عمل کنید، تمام اطلاعات را از روشی که اعتقادات از پیش تعیین شده سیستم اعتقادی شما تایید کند، تفسیر میکنید.

زمانی که چیزهای زیادی در سیستم اعتقادی شما مثل پول، خانواده، مذهب، سیاست، ورزش و یا غرور در خطر باشد، سوگیری تاییدی به قوی ترین میزان خود میرسد. دفاع از سیستم اعتقادی، از طریق تفسیر اطلاعات جدید زمانی با احساسات آغشته میشود که کسی نخواهد به اشتباه خود پیببرد.

افراد میتوانند، هر داده و نشانه را تنها با تمرکز بر مواردی که موضع آنها را تایید کند و نادیده گرفتن مواردی که میتواند غلط بودن موضع آنها را اثبات کند، تفسیر کنند. فردی با سوگیری تأییدی که اگر به اندازه کافی قوی باشد، ممکن است از لحاظ شناختی نسبت به حقایقی که میتوانند اثبات کنند اعتقاد آنها غلط است، کور باشد. دو فرد با سوگیری مخالف هم به دلیل فیلتر اطلاعاتیشان، میتوانند شواهد یکسان را طوری تفسیر کنند که تاکیدی بر نظرات خود باشد. سوگیری میتواند منجر شود، افراد همبستگی در رویدادها و اطلاعاتی که کاملا تصادفی هستند را طوری ببینند که پشتیبان اعتقادشان باشد.

چگونه سوگیریهای روانشناختی، تصمیمات ما را تحت تأثیر قرار میدهند؟

همانطور که در ابتدای متن گفتهشد، سوگیری در معاملات الزاما به نتایج سودآور منتهی نمیشوند. تفکر و تصمیمگیری غیرارادی، از طریق سوگیریهای روانشناختی (Psychological biases) انجام میشود. در اینجا فهرستی از ۱۶ سوگیری روانشناختی متداول و نحوه تأثیرگذاری آنها بر تصمیمات معاملاتی، آورده شدهاست.

| سوگیری | معنی | چگونه معاملهگران را تحت تأثیر قرار میدهد؟ |

دسترسپذیری | در این نوع سوگیری افراد احتمال وقوع یک رویداد را بر اساس سهولت یادآوری آن تخمین میزنند. | معاملهگران بیش از حد بر معاملات اخیر خود تاکید میکنند و اجازه میدهند نتایج اخیر بر تصمیمات معاملاتی آنها تاثیر بگذارد. |

اثر رقیقسازی | در این نوع سوگیری دادههای بیربط، سایر اطلاعات مرتبط را تضعیف میکند. | استفاده از ابزارهای زیاد در تحلیل قیمت میتواند اهمیت محرکهای اصلی را در فرآیند تصمیمگیری تضعیف کند. شما نباید از ابزارهای زیاد برای تصمیمگیری استفاده کنید چرا که احتمال ایجاد سیگنالهای متضاد افزایش مییابد. |

| مغالطه قمارباز (Gambler’s fallacy) | در این نوع سوگیری مردم معتقدند احتمالات در کوتاه مدت یکدیگر را خنثی میکنند. | معاملهگران مفهوم احتمالات تصادفی را بد تعبیر میکنند و معتقدند پس از سه معامله از دست رفته، احتمال برنده شدن وجود دارد. در حالی که نتایج رخدادهای مستقل از هم، کاملا تصادفی است و احتمالات بر اساس نتایج گذشته تغییر نمیکند. حتی پس از ۱۰ معامله ضررده، یازدهمین معامله همچنان به احتمال ۵۰ درصد موفق خواهدبود. |

| لنگر انداختن (Anchoring) | در این نوع سوگیری اهمیت بیش از اندازه برای اولین اطلاعات در دسترس، در فرآیند تصمیمگیری مورد استفاده قرار میگیرد. | معاملهگران پس از ورود به معامله، تحلیل خود را بر اساس قیمت ورود تنظیم میکنند و توجهی به تایم فریمهای بالاتر نداشته و تصویر کلان نمودار را در نظر نمیگیرند. قبل از اینکه وارد معامله شوید، همیشه باید یک برنامه داشتهباشید. |

عدم حساسیت به اندازه نمونه | در این نوع سوگیری اهمیت تعداد نمونهها برای تصمیمگیری دستکم گرفته میشود. | معاملهگران غالبا بر اساس چند معامله در مورد صحت سیستم معاملاتی خود نتیجهگیری میکنند و یا پس از تنها چند معامله بازنده، پارامترها را تغییر میدهند. حجم نمونه مناسب برای تغییر روش معاملاتی ۳۰ تا ۵۰ معامله است. قبل از رسیدن به این تعداد، تغییری در رویکرد معاملاتی خود ایجاد نکنید. مطمئن شوید از همان قوانین پیروی میکنید تا تصویری دقیق از معاملات بر اساس این تعداد نمونه، بهدست آید. |

| ترس از سرایت (Contagion heuristic) | در این نوع سوگیری مردم از تماس با اشیائی که تصور میکنند قبلا آلوده شده است، اجتناب میکنند. | بعضی معاملهگران پس از یک ضرر بزرگ، در معامله یک ابزار مالی (مثلاً معامله طلا)، دیگر حاضر به معامله آن ابزار مالی نمیشوند و به نوعی از آن بازار خارج میشوند. |

| واپس نگری (Hindsight) | در این نوع سوگیری ما رخدادهایی را که قبلا اتفاق افتادهاند، نسبت به آنچه واقعا وجود دارد محتملتر میدانیم. | به معاملات گذشته خود بازگردید و به دنبال دلیلی بگردید که منجر به شکست معامله شما شدهاست. اندیکاتورها و تنظیمات خود را پس از زیان تغییر ندهید. بپذیرید که ضرر کردن طبیعی است و همیشه برنامه معاملاتی خود را دنبال کنید. |

| مغالطه دست گرم (Hot-hand fallacy) | در این نوع سوگیری در یک رویداد تصادفی پس از چند نتیجه موفقیتآمیز، فکر میکنیم که احتمال موفقیت افزایش مییابد. | معاملهگران بر این باورند که به محض این که چند معامله موفق داشتند، همهچیز راحتتر شده و آنها میتوانند حرکت بعدی بازار را «احساس» کنند. لازم به ذکر نیست که این تفکر چقدر اشتباه است و رویدادهای تصادفی، مستقل از نتایج قبلی هستند. |

| قاعده اوج و حضیض (Peak–end rule) | در این نوع سوگیری افراد بر اساس احساسی که در اوج دارند وقایع را قضاوت میکنند. | معاملهگران به یک معامله زیانده نگاه کرده و به تنها چیزی که فکر میکنند اینست که حداکثر چقدر میتوانستند از این معامله سود کسب کنند، اما به اشتباههایی که در نهایت منجر به ضرر در این معامله شد، توجه نمیکنند. تمرکز خود را بر روی معامله از دست ندهید و همواره پیش از ورود به یک معامله، برای مدیریت و نقطه خروج، برنامه داشتهباشید. |

| شبیه سازی (Simulation heuristic) | شکست، وقتی تنها یک قدم تا پیروزی مانده، بسیار دردناکتر است. | معاملهای که با تفاوت کمی به هدف نمیرسد و یا با سود کمی بسته میشود معمولا نسبت به سایر معاملات بدتر تلقی میشوند. باید یاد بگیرید که نتیجه از کنترل شما خارج است و نمیتوانید بر حرکت قیمت تاثیر بگذارید. تنها کاری که میتوانید بکنید ایناست که چارچوب معاملاتی خود را مدیریت کنید. |

| اثبات اجتماعی (Social proof) | افراد هنگامی که مطمئن نیستند در حال انجام چه کاری هستند، به دنبال روشی میروند که دیگران انجام دادهاند. | معاملهگران غالبا وقی نمیدانند چه کاری انجام میدهند، به سراغ معاملهگران دیگر میروند تا از آنها مشاوره بگیرند. این اتفاق حتی زمانی که استراتژی دو معاملهگر کاملا با یکدیگر متفاوت است نیز رخ میدهد. شما باید مسئولیت کارهای خود را بر عهده بگیرید. در بازارهای مالی هیچ نظر صحیح یا غلطی وجود ندارد. به تنها چیزی که میتوانید اعتماد کنید برنامه معاملاتی خودتان است. |

| چارچوببندی (Framing) | افراد بر اساس شکل ارائه یک موضوع، تصمیمگیری میکنند. | کسب سود بسیار شیرینتر از ضرر است. کسب سود کم اما سریع، بهتر از انتظار کشیدن برای بدست آوردن سود بزرگتر احتمالی در آینده است. معاملهگران معاملات سودآور را خیلی زود میبندند، چرا که تصور میکنند سود مطمئن فعلی از سود بالقوه آتی ارزش بیشتری دارد. زود بستن معامله برنده یکی از مشکلات مرسوم در معاملهگران است. اگر نمیتوانید بر این مشکل غلبه کنید، بهتر است روند حرکت قیمت را نگاه نکنید. |

| هزینه غرق شدن (Sunk cost) | افراد گاهی تنها به این دلیل روی چیزی سرمایهگذاری میکنند، که قبلا نیز روی آن سرمایهگذاری کردهاند. | بسیاری از معاملهگران تصور میکنند، افزودن به حجم معاملهای که در حال حاضر در ضرر میباشد و در واقع عملا از دست رفته است، میتوانند سود کلانی کسب کرده و در واقع یک ضرر کوچک را به یک سود بزرگ تبدیل کنند. در حالی که این کار سریعترین راه برای تبدیل یک ضرر کوچک به یک ضرر هنگفت و شاید از دست دادن کل حساب است. شما باید قبل از ورود به معامله حد ضرر خود را مشخص کرده و به محض رسیدن به آن معامله را ببندید. |

| تایید (Confirmation) | تنها به دنبال اطلاعاتی میگردید که باورها و ایدههای شما را تایید کند. | معاملهگرانی که تنها به دنبال تایید روش معاملاتی خود میگردند ممکن است درگیر توجیهات کاذب شوند و دلایلی که میتواند منجر به زیان آنها شود را نبینند. باید تا جایی که میتوانید بدون سوگیری تمام دلایل موجود را ببینید و سپس تصمیم بگیرید. |

| اعتماد به نفس بیش از حد (Overconfidence) | افراد گاهی اعتماد به نفس بالایی نسبت به مهارتهای خود دارند. | معاملهگران معمولا سطح تخصص خود را نادرست ارزیابی میکنند و یادگیری مداوم را فراموش میکنند. شما باید نتایج خود را به صورت عینی و با دقت بررسی کنید. داشتن یک ژورنال معاملاتی در این مسیر میتواند به خوبی به شما کمک کند. |

| ادراک انتخابی (Selective perception) | افراد معمولا سعی میکنند، چیزهایی که باعث ناراحتی آنها میشود را فراموش کنند. | معاملهگران به راحتی اشتباهات و تصمیمات معاملاتی اشتباهی که باعث ضرر زیادی شده است، فراموش میکنند. شرایط ناعادلانه، بازیگران، بروکر یا هر رویداد خارجی دیگری را سرزنش نکنید. مسئولیت نتایج معاملات شما، تنها بر عهده خود شماست. مقصر دانستن دیگران کمکی به پیشرفت شما نمیکند. |

سوگیری در معاملات را میتوان در بسیاری از مشاغل مثل سرمایه گذاری و تجارت نیز دید. در این نوع مشاغل، ناتوانی برای دیدن اطلاعات جدید و یا چیزی که روند را نشان میدهد، میتواند منجر به ضررهای لجوجانه و از دست دادن مقدار زیادی پول شود چرا که در این روش نظرات از قبل مشخص شدهاند و هر اطلاعات جدیدی که مخالف اطلاعات قبلی باشند، نادیده گرفته میشوند. این که بتوانید سوگیریهایی که دارید را بشناسید و در برابر اطلاعات جدید ذهن باز داشته باشید به عنوان لبه محسوب میشود، چرا که در این صورت، متوجه اشتباه خواهیدشد و برنامه خود را تغییر میدهید. مغزهای بزرگ انعطاف پذیر هستند و از اطلاعات جدید یاد میگیرند.