فهرست مطالب

نمایش

کتاب سود بیشتر از ریسک کمتر (High Returns From Low Risk) توسط پیم ون ویلت (Pim Van Vliet) و یان دی کونینگ (Jan de Koning) در سال ۲۰۱۶ به رشته تحریر درآمده است. پیم ون ویلت، دکترای اقتصاد مالی، بنیانگذار و مدیر صندوق سرمایهگذاری چند میلیارد دلاری Covservative Equity است که یک صندوق کم ریسک مبتنی بر تحقیقات دانشگاهی بوده و رسالت آن ایجاد درآمدی پایدار از بازار سهام برای سرمایهگذاران است.

آنچه میخوانید خلاصهای از این کتاب است که با تلاش تیم تولید محتوای UtoFX، به رایگان در اختیار علاقهمندان قرار گرفته است.

در طول نسلهای گذشته، سرمایهگذاران معتقد بودند که ریسک و بازده با یکدیگر رابطه تنگاتنگی دارند و یک باور عمومی که در فضای بازارهای مالی حاکم بود بیان میداشت که با ریسک بیشتر، بازده نیز افزایش خواهد یافت؛ اما اکنون سؤال اینجاست که آیا این باور درست است؟ از آنجایی که سرمایهگذاری ارتباط مستقیم و تأثیرگذاری بر کیفیت آینده شخص دارد، مطالعه و آموزش پیوسته و افزایش شناخت نسبت به رفتار بازارهای مالی و انتخاب بهترین عملکرد در شرایط مختلف، امری منطقی و انکارناپذیر به نظر میرسد. میتوان به این نتیجه رسید که ممکن است با گسترش عرصه دانش بسیاری از باورهای عمومی با حقایق جدید در تضاد باشند و پیم ون ویلت با تکیه بر تحقیقات دانشگاهی بر این باور که سرمایهگذاری با ریسک بیشتر به بازده بیشتر منجر میشود، مهر ابطال میزند.

نویسندهگان این کتاب که متخصصهایی در زمینه سرمایهگذاری با ریسک کم هستند، آخرین تحقیقات دانشگاهی را با دادههای بازار سهام ترکیب کرده (پیشینه این روش به سال ۱۹۲۹ باز میگردد) و اثبات میکنند که سرمایهگذاری در سهام با ریسک کم، بازدهی به شدت بیشتری نسبت به سهام با ریسک بالا دارد. شاید پذیرش این پارادوکس برخلاف بسیاری از مقالات و اندیشههای عمومی باشد، اما این کتاب طرز فکر خواننده را به روز میکند و این موضوع را به اثبات میرساند که ریسک و بازدهی لزوماً رابطه مستقیمی با یکدیگر ندارند.

آیا هنوز بر این باور هستید که سرمایهگذاران به ازای ریسک بیشتر، بازدهی بالاتری بدست خواهند آورد؟ این شایعات قدیمی شما را از مسیر رشد باز میدارد و اکنون زمان آن رسیده که با دید گستردهتری به این موضوع بنگرید. این کتاب از طریق شبیهسازی عمیق تاریخی به شما نشان میدهد که چگونه از مزایای سرمایهگذاری با ریسک کم و رسیدن به بازدهای چشمگیر در درازمدت استفاده کنید.

این کتاب برای چه کسانی مناسب است؟

- هر فردی که علاقهمند به سرمایهگذاری سیستماتیک و بهبود عملکرد پورتفوی سرمایهگذاری خود است.

- کسانی که میخواهند دانش خود را به روز کرده و به بازدهی مناسب در ازای ریسک معقول برسند.

- همه افرادی که به حوزه سرمایهگذاری علاقهمند بوده و خصوصاً تجربه زیانهای مالی به دلیل ریسک بالا را دارند.

- کسانی که میخواهند بدون ترس از دست دادن تمام سرمایه، به آیندهای با امنیت مالی مناسب دست یابند.

سود بیشتر از ریسک کمتر؟

در ابتدا سوالی که به وجود میآید این است که آیا هرچه بیشتر تلاش کنید، احتمال موفقیت شما نیز بیشتر میشود؟ این یکی از انواع باورهای عمومی است که حقیقت ندارد، چراکه پدیدهای به نام قانون بازده نزولی (Law Of Diminishing Returns) وجود دارد که این موضوع را نقض میکند. به همین دلیل است که اغلب یادگیری مفاهیم جدید، شادی بیشتری به همراه میآورد. منحنی یادگیری ابتدا شیب تندی دارد، اما با گذشت زمان این شیب کاهش مییابد. مثال دیگر ورزش است که ذاتاً ماهیت سازنده و مفیدی دارد، با این وجود تحقیقات نشان میدهد که تاثیر صد ساعت نخست تمرین نسبت به صد ساعت دوم بیشتر است و تمرین زیاد و کاهش زمان لازم برای استراحت حتی میتواند آسیبزا باشد. این کاربرد علمی نظریه بازده نزولی است که نشان میدهد تلاش اضافی برای انجام دادن کاری خاص، میتواند باعث دور شدن شما از هدف مورد نظرتان شود و مقدار زیاد هرچیز، حتی نوع خوب آن، اغلب زیان بیشتری نسبت به منفعت آن دارد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

قانون بازده نزولی اولین استدلالی است که پیم ون ویلت برای توجیه سود بیشتر از ریسک کمتر ارائه میکند. بسیاری از معاملهگران، سرمایهگذاری روی سهام کم ریسک را کسالتآور و اتلاف وقت میدانند. مگر نه اینکه ریسک کم با بازده کم همراه است؟ اما در ادامه پیم نشان خواهد داد که برای دستیابی به بازده سرمایهگذاری مناسب، کافی است سهام کم ریسک را خریداری کنید و از سهام پرریسک بپرهیزید.

ماجرای ورود پیم ون ویلت به بازار سهام

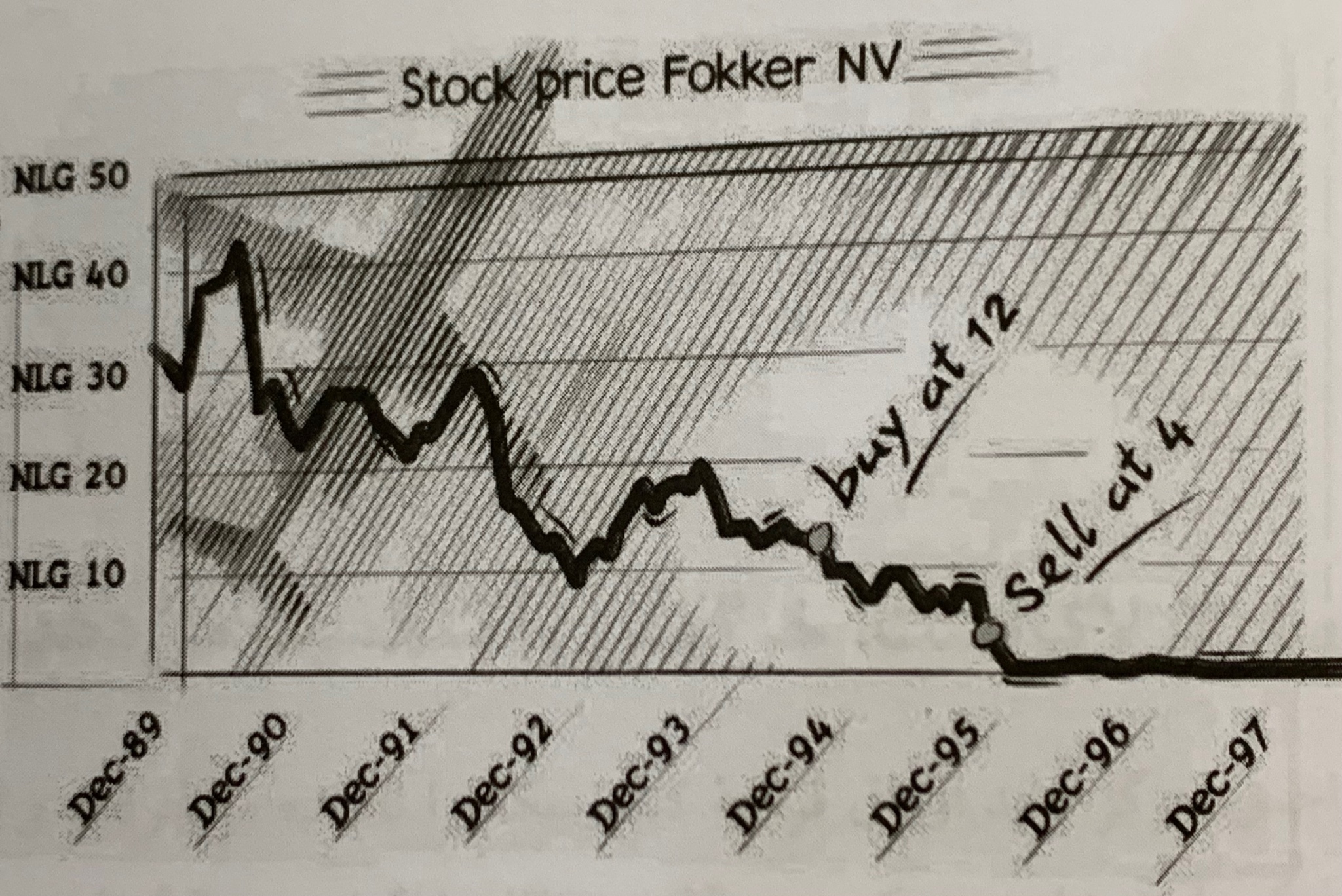

به تصویر زیر نگاه کنید. این عکس به اولین تجربه معاملهگری در دوران کودکی پیم ون ویلت و سرمایهگذاری بر روی سهامی با ریسک بالا اشاره دارد. هرچند که دلیل انتخاب این سهم منطقی نیست، اما درسی که پشت آن نهفته برای همه افراد تجربهای آشنا است.

شرکت فوکر (Fokker)، اولین تجربه حضور پیم در بازار سهام بود. او نیز مانند بسیاری از افراد دیگر به دنبال بازدهی زیاد بود و سرمایهگذاری روی تکتک برگههای سهام را امری مهیج برای دستیابی به بازدهی بالا میدانست.

این شرکت هلندی در زمینه تولید هواپیما با فناوری پیشرفته کار میکرد، اما به دلیل هزینههای بالای تولید در شرایط نابسمانی از لحاظ اقتصادی قرار گرفته بود، به طوری که این وضعیت به ترازنامه شرکت سرایت کرده و باعث کاهش قیمت سهام آن شده بود. پس از خرید بخشی از این شرکت توسط گروه تولیدی هوافضای آلمانی و سخنرانی انگیزهبخش مدیرعامل آلمانی آن، پیم تصمیم به خرید تعداد زیادی از سهام شرکت فوکر به قیمت ۱۲ گیلدر (واحد پولی هلند) گرفت. او هر روز روند حرکتی روزانه قیمت سهام را دنبال میکرد، اما این شرکت علیرغم آرزوهای پیم نه تنها رشدی نکرد، بلکه قیمت آن یک سال بعد به ۴ گیلدر کاهش یافت. پیم که نمیتوانست این وضعیت را تحمل کند، تمام سهام خود را با بازدهی منفی ۶۷ درصد به فروش رساند. دو هفته بعد شرکت اعلام ورشکستگی کرد و در طی دو سال قیمت آن یک گیلدر به ازای هر سهم معامله میشد.

این تجربهای آشنا برای همه افراد فعال در حوزه سرمایهگذاری است و این داستان زمانی تلختر میشود که معاملهگر برای بازگرداندن زیان ۵۰ درصدی، باید سرمایه باقیمانده را دو برابر کند تا به مقدار اولیه خود برسد. این همان قانون ترکیب (Compounding) است که نیرویی همسو با تمایلات ما دارد، ولی در دو جهت عمل میکند. قانون ترکیب برای پیم ون ویلت بر ضد او عمل کرده بود؛ یعنی برای بازگردانی مبلغ اولیه نیاز بود که پیم ۲۰۰ درصد سرمایه باقیمانده را افزایش دهد تا به مقدار اولیه خود برسد.

او معتقد است زمانی که ریسک زیادی را متحمل میشویم، هدف غایی ما رسیدن به بازده بیشتر است (درست مانند باور عمومی که ریسک بیشتر با بازده بیشتری همراه است). در این حالت سعی میکنیم با دلایلی خودمان را قانع کنیم، مانند: من در آیندهای نزدیک به این پول نیاز ندارم، افق سرمایهگذاری من بلندمدت است، اخبار و سخنرانیهای امیدبخشی در ارتباط با این شرکت وجود دارد، مگر نه اینکه بازده زیاد مستلزم ریسکپذیری بالا است؟ و مواردی از این قبیل. این توجیهات همیشه میتوانند ما را به پذیرش ریسک بیشتر سوق دهند. سوالی که در اینجا مطرح میشود این است که آیا پذیرش این میزان از ریسک برای دستیابی به اهداف و آمال مالی ضروری است و یا اینکه میتوان در ازای ریسک کمتر به سودی مستمر و بیشتری دست یافت؟

مثال شرکت فوکر، نمونه بارزی از سهام پرریسک است. اما آیا مشت نشانه خروار است و میتوان صرفاً به همین یک تجربه اکتفا کرد؟ قطعاً خیر، با این وجود پیم ادله علمی و تاریخی قابل اعتمادی را تشریح میکند تا بینش خواننده نسبت به واژه ریسک و نوع سرمایهگذاری گستردهتر شود.

ریسک

ریسک در واقع، به معنای کمی کردن عدم اطمینان و سنجش کمی یا کیفی سناریوهایی است که ممکن است در آینده رخ دهند. در مفهوم سرمایهگذاری، ریسک درباره سناریوهای منفی بالقوهای به کار گرفته میشود که شاید بخشی از سرمایه یا کل آن از دست برود.

الروی دیمسون: ” شمار اتفاقاتی که میتوانند رخ دهند، بیشتر از اتفاقاتی است که در آینده رخ خواهند داد.”

اما این ریسک چطور محاسبه میشود؟ نوسانات در سرمایهگذاری، شاخصی ساده و نیرومند برای تعیین میزان ریسک مالی تلقی میشوند و نکته مهم اینجاست که نوسانات در طول زمان تداوم مییابند؛ به این معنی که وقتی سهامی کم نوسان است، احتمالا در آینده نیز کم نوسان باقی خواهد ماند و این اصل برای سهام پرنوسان نیز صادق است. به عنوان مثال برای مقایسه چند صندوق با یکدیگر از نوسانات آنها استفاده میکنیم و باید بدانید عامل نوسان، یکی از بهترین شاخصهای ورشکستگی است.

نوسان صندوقهای با درآمد ثابت < نوسان صندوقهای متوازن < نوسان صندوقهای سهامی

پیم ون ویلت برای اثبات نظریه خود شما را دعوت به بررسی تحقیقاتی میکند که بر روی عملکرد سهام پرنوسان و کم نوسان توسط وی انجام شده است. او به این سوال پاسخ میدهد که بین سبد سهام پرریسک و کم ریسک کدام یک میتواند بهترین انتخاب برای سرمایهگذار باشد؟

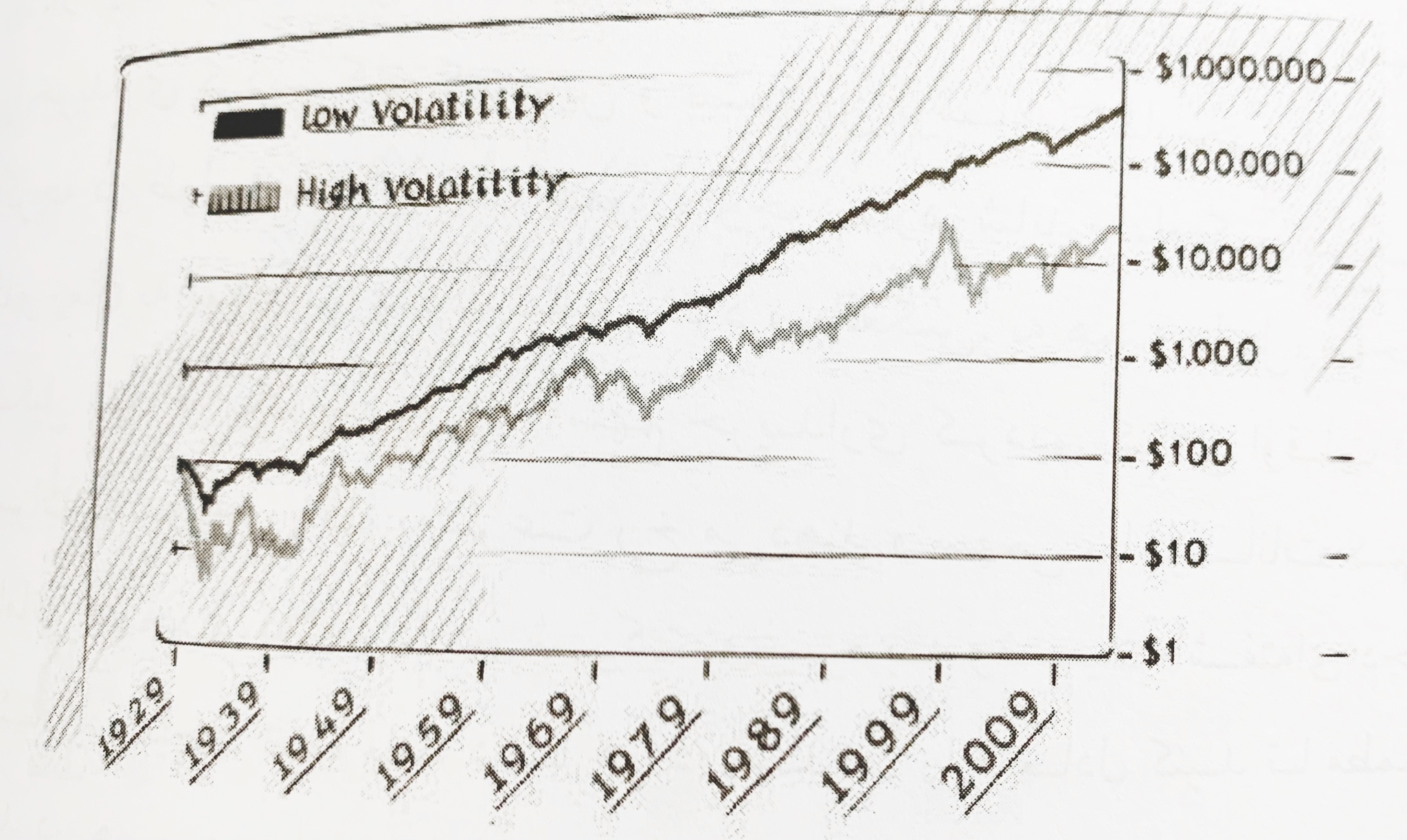

پیم بر روی دادههایی با بازه زمانی بیشتر از ۸۰ سال تحقیق میکند (از سال ۱۹۲۹ تا ۲۰۱۵). دلیل این امر اتکاپذیری دادهها در بلندمدت است؛ چرا که میتوان عملکرد هر سهمی را در طول تمام رکودهای تاریخی، حبابها، ورشکستگیها و دیگر موارد بررسی کرد. او بر روی هزار شرکت برتر از لحاظ ارزش بازار تمرکز میکند و شرکتهایی که قیمت آنها کم بوده و یا مشکل نقدینگی دارند را حذف میکند. پیم دو سبد سهام پدید آورد؛ اولی شامل ۱۰۰ شرکت که کمترین ریسک را در رتبهبندی میزان ریسک و نوسانات داشتند و دومین سبد شامل ۱۰۰ شرکت که بیشترین ریسک و نوسان را دارا بودند. نکته دیگری که در بررسیهای وی لحاظ میشود، متعادلسازی سبد در هر فصل است؛ چراکه شاید سهام کمریسک با گذر زمان به سهام پرریسک بدل شود و بالعکس و برای متعادل سازی در هر سبد، سهمی که دیگر به آنجا تعلق نداشت، سریعاً فروخته شده و با سهمی جدید جایگزین میشد.

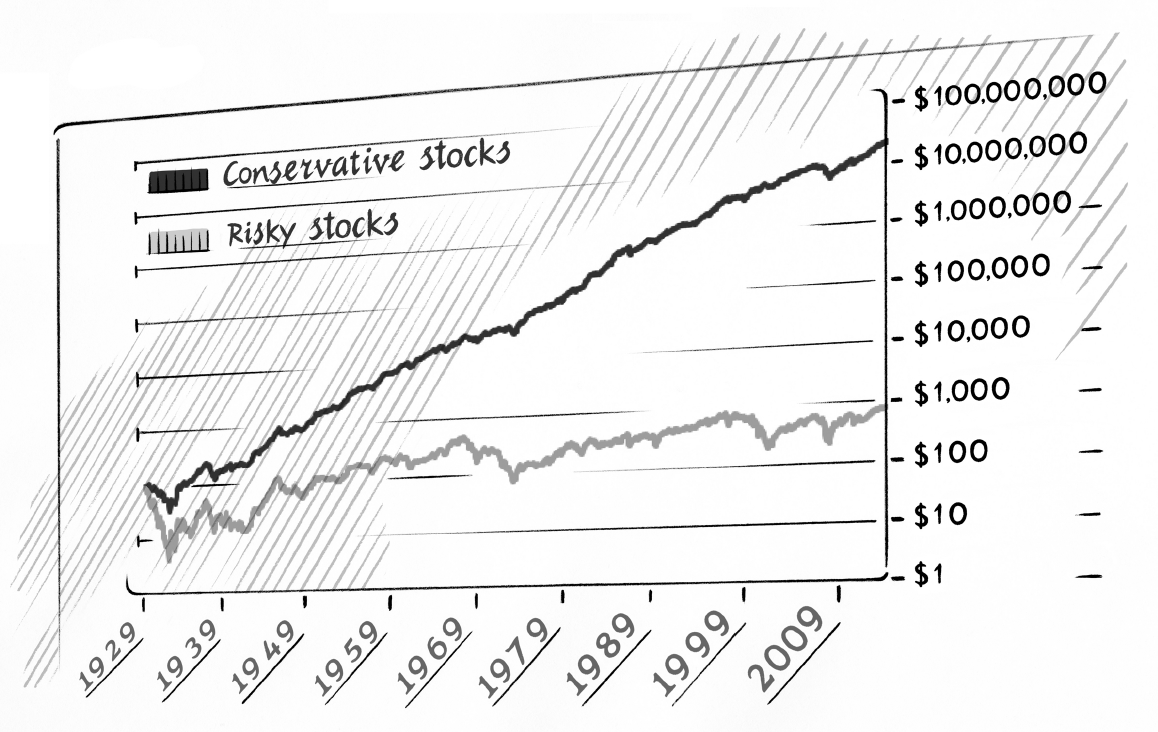

حال اگر فرض کنیم در روز نخست سال ۱۹۲۹، در هر سبد به اندازه ۱۰۰ دلار به مدت ۸۶ سال تا روز پایان دوره یعنی سال ۲۰۱۵ سرمایهگذاری کرده بودیم و در این مدت اثر مرکب را رعایت میکردیم، نتیجه به صورت زیر میشد:

همانطور که در تصویر میبینید سبد سهام کمریسک برنده این چالش بوده و به طور متوسط سالانه، ۱۰.۲% بازدهی داشته است. موجودی ۱۰۰ دلاری شما در پایان دوره مذکور به عدد ۳۹۵ هزار دلار میرسید، اما بازده سالانه سهام پرنوسان برابر با ۶.۴% بوده و ۱۰۰ دلار شما در پایان دوره به عدد ۲۱ هزار دلار میرسید. نکته دیگری که در ارتباط با سبد سهام پرریسک باید بدانید، موضوع عملکرد آن در بحرانهای اقتصادی است. طی دوران رکود بزرگ در دهه ۱۹۳۰، صد دلار اولیه شما بیش از ۹۰% ارزش خودش را از دست میداد و با فرض کنترل احساسات توسط شما، بازار در دهه ۱۹۷۰ با ریزشی ۸۰ درصدی گریبان شما را میگرفت و طی بحران حباب دات کام نیز بیشتر از ۸۰ درصد دیگر متضرر میشدید؛ در صورتی که عملکرد سهام کمنوسان در این دورهها بسیار بهتر از سهام پرنوسان بوده است.

اگر بخواهیم عملکرد این دو سبد سهامی را از بُعد نوسان بررسی کنیم، بازهم سبد سهام کمریسک برنده خواهد بود. نوسان سالانه سبد سهام کمریسک ۱۳% بود و سبد سهام پرریسک، سالانه ۳۶% نوسان داشت. به صورت کلی میتوان بیان داشت مضاف براینکه سبد سهام کمریسک نزدیک به ۲۰ برابر بهتر عمل کرده بود، قید این نکته که سبد سهام کمنوسان آرامش بیشتری برای شما به ارمغان خواهد آورد، مهم است؛ زیرا این بازده فراوان با تحمل ریسک کمتری حاصل میشود.

میزان ریسک در بازار سهام مانند نمک در غذا است!

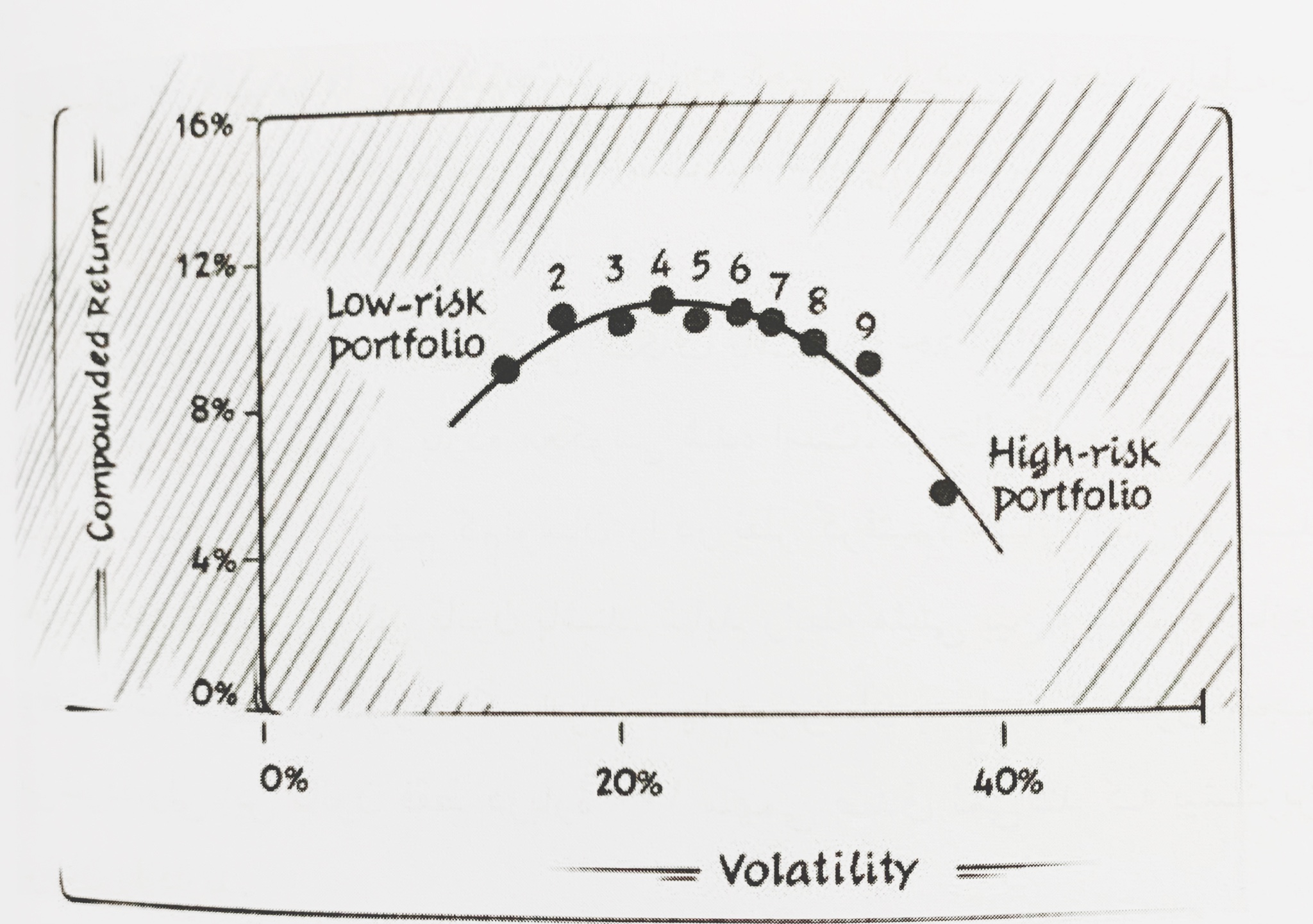

پیم ون ویلت با دادههای علمی اثبات میکند که رابطه بین ریسک و بازده مثبت نیست، ولی رابطه منفی نیز وجود ندارد و این برخلاف چیزی است که اکثر سرمایهگذاران فکر میکنند. پیم برای شرح دقیق این گزاره از گفته ارسطو، فیلسوف یونانی وام میگیرد. میانگین طلایی همان اصطلاح است. به گفته ارسطو میانگین طلایی یعنی میانه مطلوب بین دو حد افراطی زیادی و کاستی؛ با تعمیم این تعریف در بازارهای مالی میتوان به این نتیجه رسید که کمی ریسک کردن نتیجه میدهد، اما مقدار بیش از حد آن باعث کاهش بازده میشود.

ریسک مطلق و ریسک نسبی

از منظر کمی ریسک موجود در بازار دو حالت را شامل میشود:

ریسک مطلق: نوسانات قیمت سهام، حاصل به دست آوردن و از دست دادن پول به ریسک مطلق شناخته میشود. نوسانپذیری روشی برای اندازهگیری ریسک مطلق به شمار میرود. ریسک مطلق بر نوسان بازده کل تمرکز دارد و ارزش در معرض ریسک (Value At Risk) را میتوان مثالی برای ریسک مطلق دانست.

ریسک نسبی: ریسک هر سبد سهام در مقایسه با بازار که نسبت به شاخصی معین اندازهگیری میشود را ریسک نسبی میگویند. این نوع ریسک بر اساس انحراف از یک شاخص مورد سنجش قرار میگیرد و هرچه سبد سهام مستقلتر از بازار حرکت کند، به معنای ریسک نسبی بیشتری خواهد بود. ضریب بتا نمونهای از ریسک نسبی تلقی میشود.

شناخت تفاوت بین ریسک مطلق و نسبی و تغییر نگرش نسبت به آنها امری ضروری برای دستیابی به موفقیت در سرمایهگذاری است؛ زیرا عاملی که موفقیت سهام کمریسک در بلندمدت را تضمین میکند، شناخت و استفاده درست از این ریسکها است. برای درک بهتر این موضوع به مثال زیر دقت کنید:

فرض کنید سهمی همواره ۱۰% بازدهی سالانه ایجاد میکند، در حالیکه بازده بازار بین -۴۰% و +۶۰% در نوسان است. در این حالت، این سهم از دیدگاه نسبی چقدر ریسک دارد؟ گاهاً ۵۰% بازده کمتری از بازار ایجاد میکند و در مواقعی دیگر، ۵۰% عملکرد بهتری از بازار دارد. از دیدگاه نسبی این سهم ریسک بسیار زیادی دارد، اما از دیدگاه ریسک مطلق، هیچگونه ریسکی برای آن در نظر گرفته نمیشود؛ چرا که در هر سال بازده ۱۰% را فراهم کرده و هیچگونه نوسانی ندارد. نکته مهم اینجاست که تمرکز سرمایهگذاران برروی ریسک نسبی است، به این علت که انتظارات مدیران و افراد از معاملهگران این است که همواره بازده بهتری نسبت به بازار داشته باشند، اما سهام کمریسک زمانی منطقی به حساب میآید که ریسک مطلق مهم تلقی شود.

به صورت کلی میتوان گفت که سهام کمریسک به علل زیر توسط سرمایهگذاران نادیده گرفته میشود:

- نگرانیهای شغلی، سرمایهگذاران حرفهای را به سهام پرریسک ترغیب میکند، چرا که باید انتظارات مدیران را برای رسیدن به بازدهی بیشتر نسبت به بازار برآورده کرده و بنابراین مجبور هستند به جای تمرکز بر ریسک مطلق بر ریسک نسبی متمرکز شوند.

- به علت آگاهی نداشتن افراد از ویژگیهای سهام کمریسک، این دسته از سهامها جذابیت لازم را ندارند و نمیتوان به آنها به چشم بلیط بختآزمایی نگاه کرد که قرار است تمام آرزوهای اشخاص را برآورده کنند.

- محدودیتهای موجود در حوزه کسبوکار، شرکتهای مدیریت دارایی را به فروش صندوقهای پرریسک ترغیب میکند.

- سرمایهگذاران بازده مرکب را در نظر نگرفته و از بازده ساده استفاده میکنند که باعث میشود، تناقض سود بیشتر از ریسک کمتر را درک نکنند.

راهحل چیست؟

پاسخ بسیار ساده است. تنها کافی است مقایسه عملکرد خود با دیگران را فراموش کنید و تنها بر ریسک مطلق و رشد بلندمدت سرمایه تمرکز کنید. به اثر مرکب توجه کنید و در مقابل جذابیت سهام پرریسک، مقاومت کنید. فقط سهام کمریسک بخرید و صبور باشید.

سه فاکتور مهم برای موفقیت در استراتژی سهام کمریسک

شما برای ایجاد سبد سهامی که بازده بیشتر و ریسک کمتری داشته باشد، تنها به نوسان کم، درآمد و توالی نیاز دارید. درآمد، آینه رفتار مدیریتی است؛ زیرا نشان میدهد مدیران در کارشان مهارت دارند و با دقت جریان نقدی و سودآوری شرکت را مدیریت میکنند. با تمرکز بر سهام کمنوسان با درآمد خوب میتوانیم استراتژی سرمایهگذاری کمریسک خود را بهبود ببخشیم.

برای اینکه در دام شرکتهایی که درآمد خوبی دارند، اما قیمت آنها کم است نیفتیم، باید از روند سهم بهره ببریم. روند سهم به خوبی نشان میدهد که علت این ارزانی برای شرکت چیست؛ چرا که ممکن است مدیران آن سهم کمنوسان که بازده سود نسبتاً زیادی دارد به فروش شرکتهای زیرمجموعه خود سرگرم باشند و یا برای پرداخت سود به سهامداران زیر بار بدهی سنگینی قرار گرفته باشند. بنابراین نمیتوان صرفاً بر کمنوسان بودن و درآمد اکتفا کرد و برای بهبود نتیجه بهتر است از روند قیمتی سهم استفاده شود.

پیم ون ویلت با استناد بر پژوهشی دیگر، نتیجهای را به شما نشان میدهد که بسیار رضایتبخش میباشد. در قسمت قبل پیم صرفاً بازده سبد سهام را براساس کمنوسان بودن در نظر گرفت (سبد سهام کمریسک ۳۵۹ هزاردلار و سبد سهام پرریسک ۲۱ هزاردلار)، اما اکنون دو فاکتور دیگر را به آن اضافه میکند؛ یعنی علاوه بر انتخاب کمنوسانترین سهام، به درآمد خوب و روند مثبت نیز توجه میکند و ۱۰۰ سهمی را خریداری میکند که از لحاظ نوسان، درآمد و روند بهترین حالت را دارا هستند و اسم آن را سبد سهام «محافظهکارانه» میگذارد. پیم برای مشاهده عملکرد سبد سهام محافظهکارانه، سبد سهام پرریسکی را ایجاد میکند که دارای بیشترین نوسان، درآمد کم و روند ضعیف هستند که نتیجه به صورت زیر است:

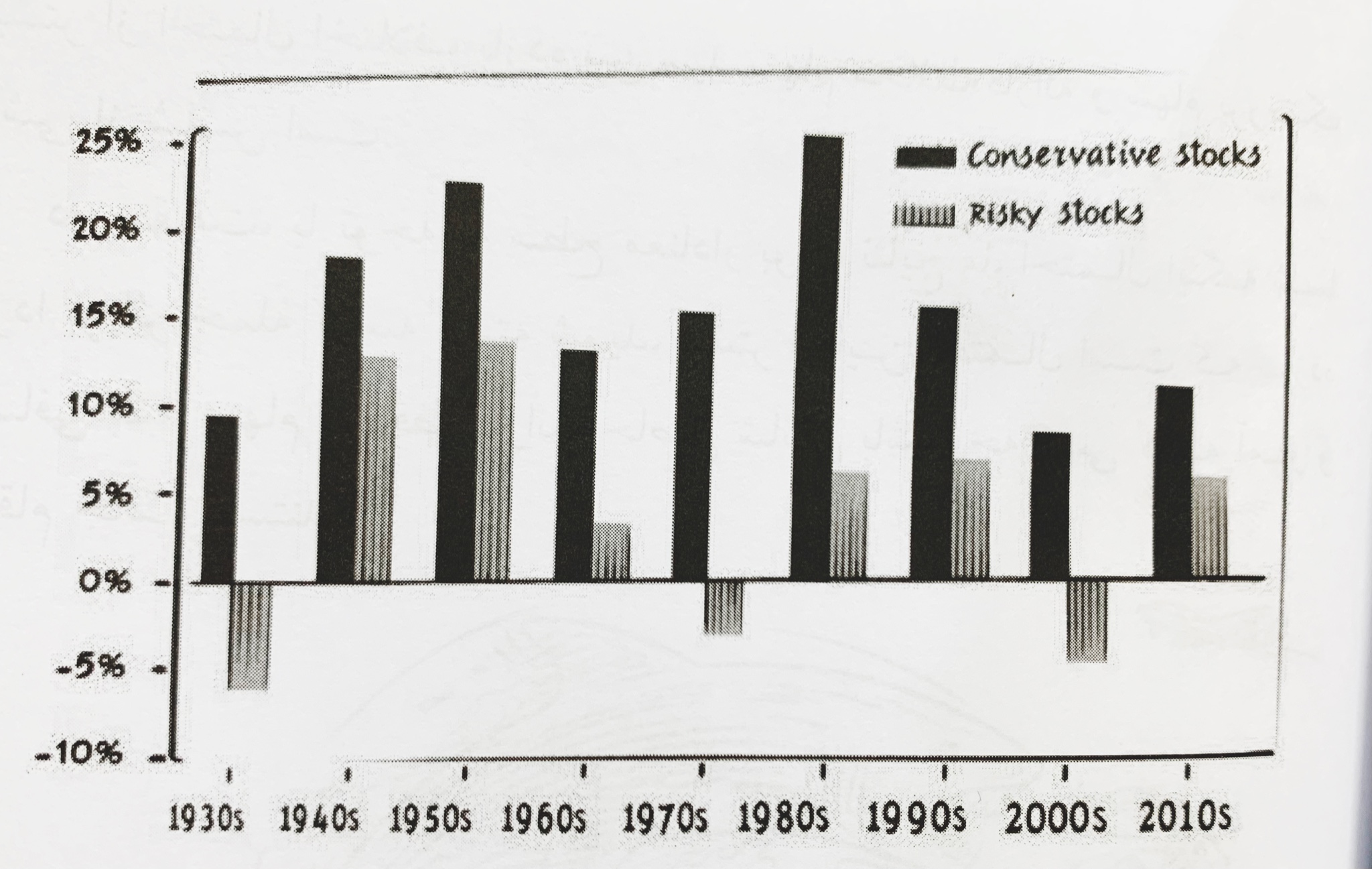

این بررسی نشان میدهد که سبد سهام محافظهکارانه بعد از گذشت ۸۶ سال (از سال ۱۹۲۹ تا ۲۰۱۵) با اضافه کردن دو جزء درآمد و روند، درآمدی بالغ بر ۲۱ میلیون دلار برای شما به ارمغان خواهد آورد. در صورتی که ۱۰۰ دلار اولیه شما در سبد سهام پرریسک با در نظرگرفتن پارامترهای درآمد و روند، بعد از گذشت ۸۶ سال اندکی بیشتر از ۷۵۰ دلار ارزش خواهد داشت. اگر بخواهیم بازده سبد سهام محافظهکارانه و پرریسک را در دهههای مختلف بررسی کنیم، بازهم در هردهه، سبد سهام محافظهکارانه با وجود رکودها و بحرانهای مالی، بازده و عملکرد بسیار بهتری از سبد پرریسک دارد.

این نمودار نشان میدهد که سهام محافظهکارانه در هیچ دههای ضرر نکرده است و احتمال اینکه شما فردا بر اثر حمله کوسه کشته شوید، بیشتر از این احتمال است که بازده اضافی سبد سهام محافظهکارانه، حاصل شانس باشد؛ نظر به اینکه احتمال کشته شدن توسط کوسه یک بر ۸۵۰ میلیارد در هر روز است.

بتا معیار دیگری از ریسک

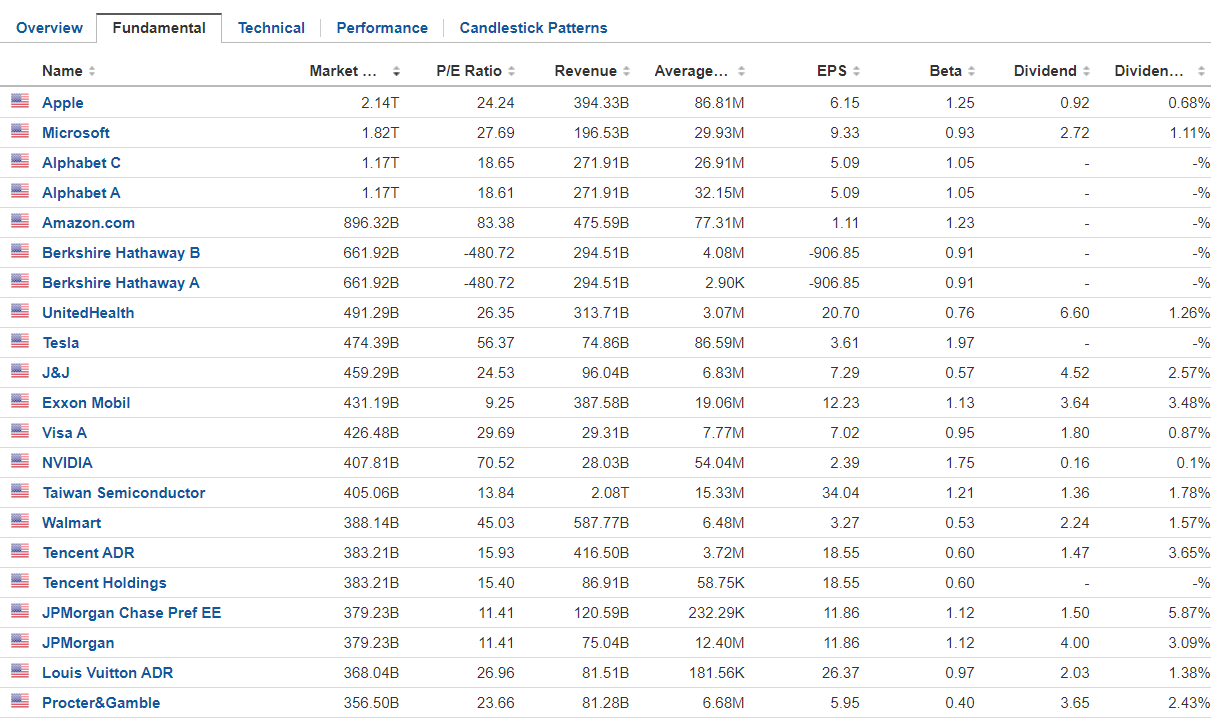

بتا کاربرد گستردهای دارد و ریسک سهم را در مقایسه با ریسک بازار اندازه میگیرد. سهمی که بتای آن کمتر از یک باشد، ریسک کم و سهمی با بتای بیشتر از یک، ریسک زیادی دارد. برای مثال اگر سهمی بتای ۱.۵ داشته باشد، در صورت رشد بازار به اندازه ۱۰%، قیمت آن سهم ۱۵% افزایش مییابد. اگر بازار ۱۰% رشد، قیمت سهمی با بتای ۰.۵، عددی معادل ۵% بالا میرود. بنابراین سهم پرریسک بتای بالای یک و سهم کمریسک بتای کمتر از یک دارد. برای انتخاب بهترین سهم محافظهکارانه کافی است علاوه بر روند و درآمد سهم به بتای آن نیز دقت کنید تا بهترین سهم کمریسک را برای سبد سرمایهگذاری خود انتخاب کنید. به جدول زیر دقت کنید:

| (%) week 52 High/Low Chg | (%) DPS | Beta | Country – Company |

| United State | |||

| ۲۷ | ۱.۷ | ۰.۹ | Apple |

| ۱- | ۰ | ۰.۸ | Berkshire Hathaway |

| Germany | |||

| ۲۸- | ۵.۳ | ۱.۵ | Daimler |

| Japan | |||

| ۲۳ | ۲.۶ | ۰.۶ | NIT DoCoMo |

| ۱۴ | ۲ | ۰.۸ | KDDI |

| ۴۲- | ۳.۴ | ۱.۶ | Mitsubishi UFJ |

| Hong Kong | |||

| ۱۴- | ۳.۳ | ۰.۵ | China Mobile |

در ارتباط با این جدول تحلیلهای بسیاری را میتوان انجام داد، اما هدف ما انتخاب بهترین سهام محافظهکارانه است. به سهم اپل دقت کنید. این شرکت بتای زیر یک دارد و مقداری سود سهام پرداخت میکند و روند آن مثبت است، پس میتوان گفت در این مقطع زمانی این سهم با ثبات است. ما برای انتخاب بهترین سهم کمریسک برای سبد خود باید سه معیار را در نظر بگیریم: سود سهام، بتا و روند سهم و با توجه به این سه پارامتر، سهام کمریسک را از پرریسک شناسایی کنیم.

پرریسکترینها در جدول

میتسوبیشی و دایملر بتای بالاتر از یک و به ترتیب ۱.۶ و ۱.۵ را دارا میباشند. این دو سهم اگرچه سود خوبی پرداخت میکنند، اما روند آنها منفی بوده و پرریسک است.

کمریسکترینها در جدول

شرکت برکشایر هاتاوی بتای کمتر از یک دارد و شرکت موبایل چین عملکرد خوبی با بتای ۰.۵ دارد، اما نکته بسیار مهم اینجاست که در مقطع زمانی کنونی این دو سهم، به عنوان سهام محافظهکارانه انتخاب نمیشوند. شرکت برکشایر که دو معیار از سه معیار را ندارد (عدم پرداخت سود و روند منفی) و شرکت موبایل چین علیرغم بازده سود تقسیمی خوب، روند مناسبی نداشته و شروط سهگانه ما را ندارد.

بهترین سهمها

در این مقطع زمانی، دو سهم بزرگ ژاپنی یعنی سهام NIT و KDDI در هر سه معیار، امتیاز خوبی دریافت میکنند.

بررسی موشکافانه و سریع

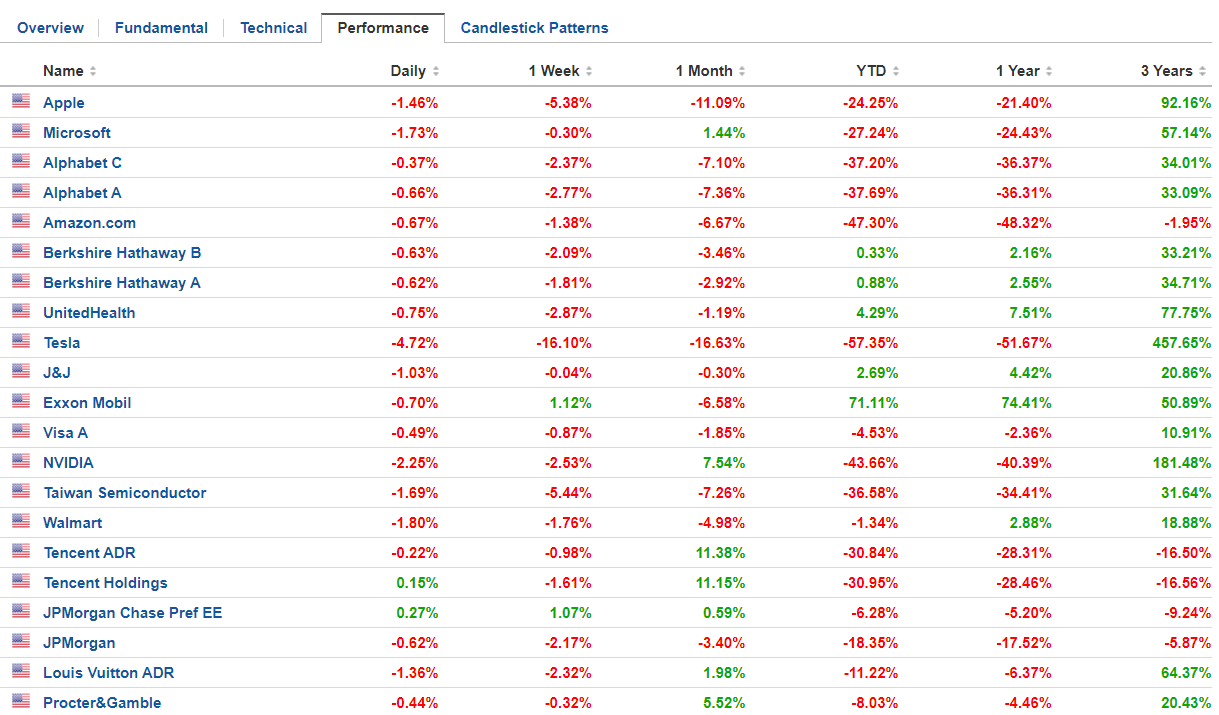

آیا لازم است قبل از رتبهبندی هر سهم، همه معیارهای ریسک، درآمد و روند سهم را بررسی کنیم؟ قطعا این کار با وجود ایدهال بودنش، زمان زیادی از شما خواهد گرفت. برای صرفهجویی در زمان، رویکرد بهتر و سادهتری در قالب نمایشگرهای سهام (Stock Screeners) در دسترس است. این نمایشگرها تصویر کلی و اطلاعات مورد نیاز در ارتباط با سهام را به شما خواهند داد و شما میتوانید با اعمال فیلترهایی از میان هزاران سهم، بهترین سهمهای کمریسک که همه پارامترهای شما را دارند، انتخاب کنید. شما برای استفاده از این سایتها باید اشتراک پرداخت کنید، اما سایتهای دیگری نیز وجود دارند که به صورت رایگان اطلاعات مورد نیاز شما برای انتخاب بهترین سهام را در اختیارتان قرار خواهند داد. برای مثال سایت «Investing»، یکی از بهترین سایتهای رایگانی است که میتوانید از ویژگیهای آن برای بررسی سهام مربوط به بازار همه کشورها استفاده کنید. در تصاویر زیر به ترتیب خلاصه بنیادی و عملکرد برخی از شرکتها در نمایشگر سهام سایت Investing را مشاهده میکنید:

شما از طریق این سایت میتوانید تمام پارامترها را برای انتخاب سبد سهام محافظهکارانه خود لحاظ کنید و تمام اطلاعات مورد نیاز خود را (خصوصاً درآمد، روند، بتا و سایر موارد) را ببینید.

آسوده خاطر بنشینید و تماشا کنید!

اگر برای شما نیز مدیریت کردن سبد سهام محافظهکارانه به تنهایی اقدامی چالش برانگیز است، میتوانید از صندوقهای سرمایهگذاری مبتنی بر شاخص استفاده کنید. با دسترسی به فهرست صندوقهای سرمایهگذاری قابل معامله (ETF)، هرگاه بخواهید میتوانید به راحتی و بدون نیاز به مبلغی کلان به شاخصهای کمریسک دسترسی پیدا کنید.

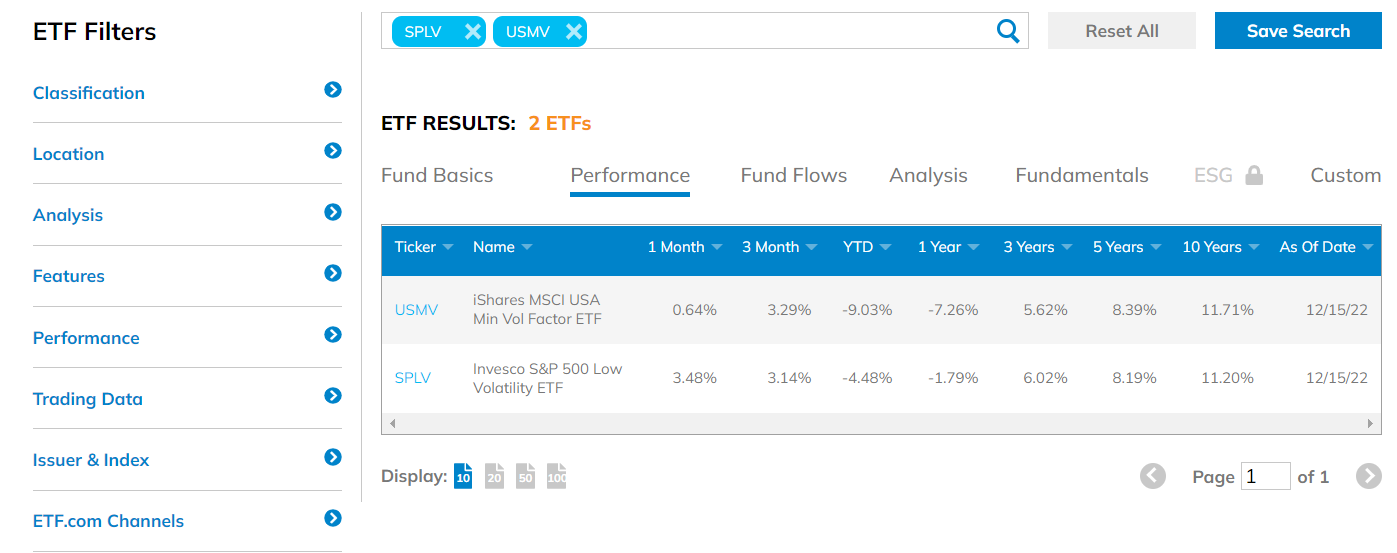

همانطور که میتوانید از طریق نمایشگر سهام، سهمهای کمریسک را پیدا کنید، از نمایشگرهای ETF نیز میتوانید برای انتخاب ETF های کمریسک استفاده کنید. یکی از این سایتها، سایت «etf.com» است که در تصویر زیر نمای سایت به همراه دو شاخص کمریسک با کدهای SPLV و USMV مشخص شده است.

نکته: در ایران نیز میتوانید از طریق سایت «Fipiran» به لیست تمام صندوقهای سرمایهگذاری موجود دسترسی پیدا کرده و با توجه به میزان ریسک خود و عملکرد صندوق، آنها را از طریق کارگزاری خود خریداری کنید.

آگاهی از وقایع احتمالی

تعیین راههایی که به مقصد میرسند، یک مسئله است و توانایی ایستادگی در برابر چالشهای پیشرو مسئلهای دیگر. شاید بتوان گفت اختصاص زمان به مسیر، بسیار مهمتر از پرداختن به مقصد است. سرمایهگذاری محافظهکارانه، سخت و طاقت فرسا است؛ حتی پیم ون ویلت از آن به عنوان «تجارت فرساینده» یاد میکند. شما باید بدانید عملکرد سهام محافظهکارانه بهتر از بقیه خواهد بود، ولی این امر تنها در افق بلندمدت آشکار میشود. در واقع، هیچ دستاورد بلندمدتی بدون سختی کوتاهمدت میسر نخواهد شد.

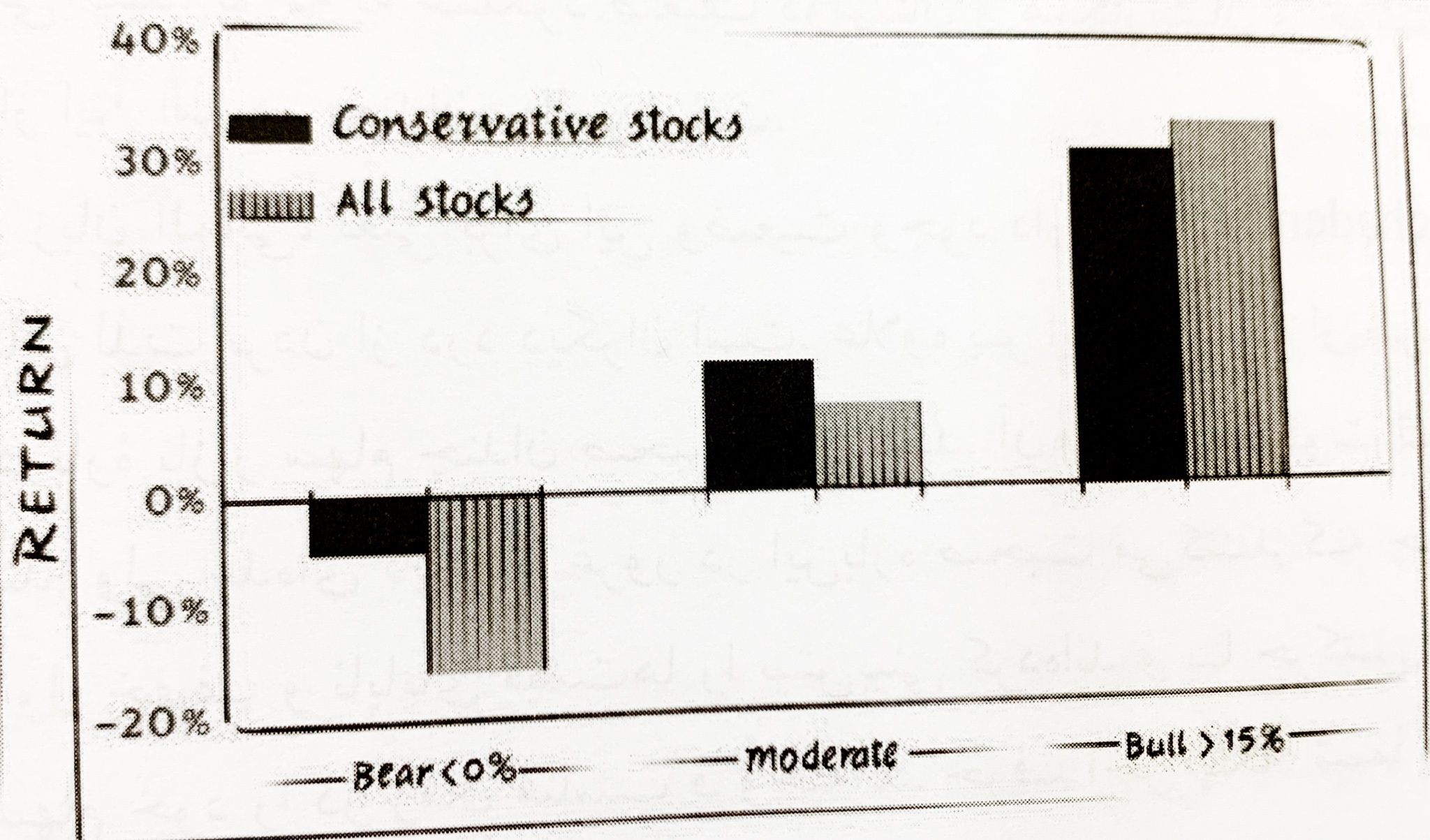

پیم ون ویلت مدعی است که برای رسیدن به دستاوردهای رضایتبخش مالی، نیازی نیست که چند دهه صبر کنید، چرا که نتایح بازده بلندمدت دوره سرمایهگذاری در بازارهای خرسی، در حالت متوسط و یا گاوی آشکار خواهد شد و این دورهها به طور متوسط، حدود هفت سال به طول میانجامد. شما علاوه بر تعیین بهترین سبد سهامی مبتنی بر استراتژی محافظهکارانه باید از وقایع احتمالی نیز آگاه باشید و پیم به سه سناریو اشاره میکند که در هرکدام شما باید از لحاظ روانی آمادگی کاملی برای آن داشته باشید.

سناریو اول بازار خرسی (Bear Market): این سناریو ترسناکترین سناریو برای سرمایهگذاران است و نمایانگر روندی نزولی و رکود در اوضاع اقتصادی است. این دوره تاریک، شامل سالهایی است که قیمت اکثر سهام کاهش مییابد. در این سالها، سرمایهگذاران به این فکر میکنند که چرا از ابتدا در بازار سهام سرمایهگذاری کردند.

سناریو دوم رشد متوسط: این سناریو تصویری از محیط بازار متوسط هنگام رشد است، ولی این رشد بیشتر از ۱۵% در دورهای از سال نیست.

سناریو سوم بازار گاوی (Bull Market): این سناریو بهترین سناریو موجود در بازار است که سالانه بیشتر از ۱۵% رشد را به همراه داشته و در زمان بازار گاوی همه احساس رضایت خواهند داشت.

در تصویر زیر عملکرد سهام محافظهکارانه در مقابل همه سهمهای موجود در بازار را مشاهده میکنید:

تناقض همهجا وجود دارد!

پیم ون ویلت برای اثبات این فرض که ریسک بیشتر، به بازده بیشتر منجر نمیشود و سهام کمریسک بر سهام پرریسک غلبه میکند پای خود را از بازار سهام فراتر گذاشته و سراغ تحلیل و بررسی سایر دارایی و بخشهای دیگر اقتصاد میرود که در ادامه به برخی از آنها اشاره خواهیم کرد:

تناقض در اوراق قرضه

اوراق قرضه عمدتاً سرمایهگذاری کمریسکتری نسبت به سهام محسوب میشوند. همانطور که میدانید هرچقدر مدت سررسید بیشتر باشد، مقدار کوپن یا اسناد قرضه نیز بیشتر خواهد بود، چرا که سررسید طولانیتر به معنای افزایش ریسک و حساسیت بیشتر نسبت به افزایش نرخ بهره است. در نتیجه سرمایهگذاران اوراق قرضه به طور کلی در ازای ریسک بیشتر، کوپن بیشتری تقاضا میکنند. اما باید بدانید اگرچه اوراق قرضه پرریسک (بُنجل یا کماعتبار)، کوپن بیشتری دارند، اما این درآمد اضافی تعداد زیاد نکول را جبران نمیکند و در اوراق قرضه نیز اگر ریسک بیشتری بکنید، بازده بیشتری نصیب شما نخواهد شد.

تناقض در زمینه شرطبندی

اسنوبرگ (Snowberg) و ولفرز (Wolfers) با بررسی بیش از دویست هزار مسابقه اسبسواری، به میانگین بازده ۲۳- % برای تمام شرطبندیهای مسابقات اسبسواری دست یافتند. برای پرریسکترین این شرطبندیها (شرطبندیهای بعید)، این عدد به ۶۱- % هم میرسید و حتی در مسابقه اسبسواری هم ریسک زیاد به معنای بازده زیاد نیست.

به گفته پیم ون ویلت شواهد همهجا پراکنده شدهاند و به قسمتی کوچک از بازاری خاص محدود نمیشوند. تناقض سرمایهگذاری در همهجا اعم از بازارهای سهام، صندوقهای سرمایهگذاری مشترک، بازار اوراق قرضه، بازار کالا، بازار اختیار معامله و دیگر موارد دیده میشود.

در خاتمه

یکی از ویژگیهای عجیب انسان این است که هرگاه در مورد چیزی آگاهی پیدا میکند، ناگهان آن چیز را همهجا میبیند. نخست آن را تشخیص نمیدهید، اما هنگامی که آن را کشف میکنید، در همهجا مصداق و نمونه آن را خواهید دید. این امر برای تناقض در سرمایهگذاری نیز صادق است. هنگامی که از آن آگاه میشوید، از شواهد فراوان پیرامون خود شگفتزده شده و از اینکه چرا قبلاً از این تناقض آگاه نبودید، بسیار متعجب خواهید شد.

شما در این کتاب به این آگاهی میرسید که سود بیشتر با ریسک کمتر اتفاق میافتد و سهام کمریسک بر سهام پرریسک غلبه میکند. این تناقضی است که پیم سعی داشت آن را در سرتاسر کتاب اثبات کند. از این پس شما میتوانید با نگرشی جدید سرمایهگذاری کنید و از مزایای سهام کمریسک بهرهمند شوید، اما باید بدانید که بهترین راه برای موفق شدن، پیش رفتن با قانون سهگانه است یعنی ریسک، درآمد و روند که باید در انتخاب هر دارایی در نظر بگیرید.

شما خودتون این کتاب رو تجربه کردید؟

خیر

ممنون آقای بهنام شیخ

خسته نباشی برادر

عالی بود

ببخشید کدوم انتشارات کتابهای بازارهای مالی رو بهتر ترجمه کرده؟

چند نشر محدود هستند که در این حوزه فعالیت دارند از جمله دنیای اقتصاد، انتشارات بورس، آراد، چالش و …

دو مورد اول بهتر هستند، دوتای دوم اگر نویسنده یا مترجمش رو بهش اطمینان داشتید تهیه کنید.

خیلی ممنون از مطالب مفیدی که به صورت رایگان در اختیار ما قرار میدین

انشاءالله خدا به کسب و کارتون برکت بده و هر روز موفق تر از قبل باشید