فهرست مطالب

نمایش

اگرچه بیشتر معاملهگران از تحلیل تکنیکال برای انجام معاملات خود استفاده میکنند، اما بعضی از معاملهگران با استفاده از تحلیل بنیادی (فاندامنتال) سعی میکنند درصد موفقیت خود را افزایش دهند. در این مقاله میتوانید اطلاعات بیشتری در مورد تحلیل فاندامنتال کسب کرده و یاد بگیرید چگونه میتوانید از این تحلیل برای معاملات سودآورتر استفاده کنید.

تحلیل فاندامنتال چیست؟

از نظر پیشبینی حرکات قیمت و شناسایی فرصتهای معاملات فارکس، دو رویکرد اصلی وجود دارد. اول تحلیل تکنیکال که تلاش میکند جهت قیمت را بر اساس دادهها و آمار تاریخی قیمت و با کمک نمودارهای قیمتی پیشبینی کند. رویکرد دیگر تحلیل فاندامنتال فارکس یا همان تحلیل بنیادی است.

تحلیل فاندمنتال در بازار فارکس یکی از مهمترین روشها برای ارزیابی و پیشبینی حرکات قیمت ارزها است. این روش به بررسی و تحلیل عوامل اقتصادی، مالی و سیاسی میپردازد که میتوانند بر ارزش یک ارز تأثیر بگذارند. هدف اصلی تحلیل فاندمنتال تعیین ارزش واقعی یک ارز است و به معاملهگران کمک میکند تا تصمیمات معاملاتی خود را بر اساس درک عمیقی از وضعیت اقتصادی و سیاسی کشورها اتخاذ کنند.

در تحلیل فاندمنتال، دادهها و شاخصهای اقتصادی از اهمیت بالایی برخوردارند. این شاخصها شامل نرخ بیکاری، نرخ تورم، تولید ناخالص داخلی (GDP)، تراز تجاری و نرخ بهره میشوند. هر یک از این شاخصها نمایانگر سلامت اقتصادی یک کشور هستند و تغییرات آنها میتوانند به صورت مستقیم یا غیرمستقیم بر ارزش ارز آن کشور تأثیر بگذارند. تحلیلگران فاندمنتال با بررسی این شاخصها سعی میکنند روندهای اقتصادی را شناسایی کرده و تأثیرات آنها را بر بازار فارکس پیشبینی کنند.

دوره مستر کلاس طلا

جامعترین دوره آموزشی طلا

این دوره در مجموعه یوتوفارکس تهیه شده و نتیجه سالها تجربه در حوزه معاملهگری طلا و فارکس است. این دوره توسط مجموعهای از معاملهگران حرفهای یوتوفارکس تهیه شده است. با خرید این دوره از تجربه چندین معاملهگر بهرهمند خواهید شد.

یکی دیگر از جنبههای مهم تحلیل فاندمنتال، بررسی سیاستهای پولی و مالی کشورها است. بانکهای مرکزی نقش اساسی در تعیین نرخهای بهره و اجرای سیاستهای پولی دارند که این سیاستها میتوانند تأثیرات عمدهای بر ارزش ارزها داشته باشند. به عنوان مثال، افزایش نرخ بهره معمولاً باعث افزایش ارزش ارز یک کشور میشود زیرا سرمایهگذاران به دنبال بازدهی بالاتر هستند. از طرف دیگر، سیاستهای تسهیلی پولی ممکن است منجر به کاهش ارزش ارز شود.

عوامل سیاسی و جغرافیایی نیز در تحلیل فاندمنتال نقش مهمی ایفا میکنند. تغییرات در دولتها، سیاستهای تجاری و روابط بینالمللی میتوانند تأثیرات زیادی بر بازار ارز داشته باشند. به عنوان مثال، انتخاب یک دولت جدید با سیاستهای اقتصادی متفاوت یا وقوع یک بحران سیاسی میتواند باعث نوسانات شدید در بازار ارز شود. بنابراین، تحلیلگران فاندمنتال باید به دقت وقایع سیاسی و جغرافیایی را دنبال کنند.

تراز تجاری و جریانهای سرمایه نیز از دیگر عوامل مهم در تحلیل فاندمنتال هستند. تراز تجاری نشاندهنده تفاوت بین واردات و صادرات یک کشور است و میتواند به عنوان یک شاخص مهم برای سلامت اقتصادی در نظر گرفته شود. جریانهای سرمایه شامل سرمایهگذاریهای خارجی و داخلی هستند که میتوانند تأثیرات زیادی بر عرضه و تقاضای ارز داشته باشند. برای مثال، افزایش سرمایهگذاریهای خارجی میتواند باعث افزایش تقاضا برای ارز محلی شود و ارزش آن را بالا ببرد.

تحلیل فاندمنتال در فارکس نیازمند یک رویکرد جامع و همهجانبه است که تمامی عوامل اقتصادی، مالی و سیاسی را در نظر بگیرد. معاملهگران موفق کسانی هستند که توانایی تحلیل دقیق این عوامل را دارند و میتوانند اطلاعات به دست آمده را به تصمیمات معاملاتی مؤثر تبدیل کنند. تحلیل فاندمنتال به آنها کمک میکند تا نه تنها جهت حرکت بازار را پیشبینی کنند، بلکه ریسکهای مرتبط با معاملات خود را نیز به خوبی مدیریت نمایند.

برخی از عوامل وجود دارند که باید قبل از شروع تحلیل بنیادی مورد توجه قرار گیرند. اول اینکه برخی از شاخصهای اقتصادی بیشتر از سایرین در عملکرد یک ارز تاثیر دارند. این بدان معناست که انتشار برخی شاخصها یا ارقام خاص بیشتر از انتشار سایر اطلاعات یا رویدادهای مرتبط در بازار تاثیرگذار هستند. دوم اینکه بازارها اغلب بر اساس انتظارات از آینده حرکت میکنند. بنابراین معیارها و پیشبینیهای کارشناسان و تحلیلگران در مورد هر آمار یا رویداد اقتصادی میتوانند بر میزان حرکت بازار قبل و بعد از انتشار اطلاعات (یا وقوع آن رویداد) تاثیرگذار باشد.

بنابراین، یک معاملهگر که علاقهمند به تحلیل به روش بنیادی است، نه تنها باید به ارقام و رویدادها توجه کند، بلکه باید پیگیر پیشبینیهای تحلیلگران و انتظارات بازار نیز باشد، چرا که انتظارات میتوانند به طرز قابل توجهی واکنش بازار را تحت تاثیر قرار دهند. (منظور از انتظارات، پیشبینیها درباره نرخ سود آتی، تورم، رشد اقتصادی، نرخ بیکاری و دیگر شاخصهای اقتصادی آینده است.)

تحلیل فاندامنتال (بنیادی) فارکس

تحلیل فاندامنتال فارکس یکی از انواع تحلیل در بازار فارکس مانند روش های تحلیلی دیگر ابزارهای مخصوص به خود را دارد که در ادامه به آنها اشاره میکنیم:

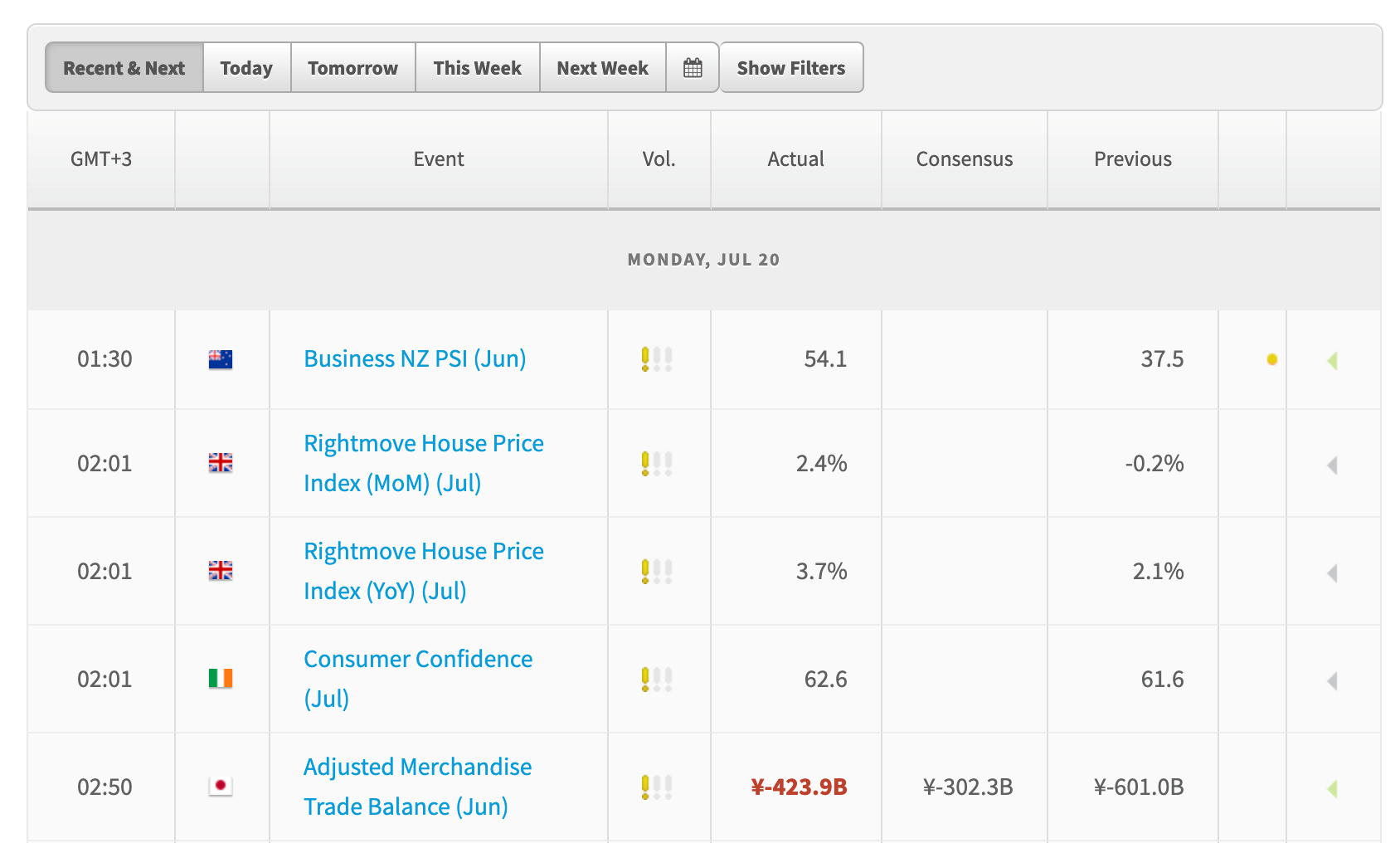

مفیدترین ابزارهای تحلیل بنیادی شامل تقویم و شاخصهای اقتصادی است، تقویم اقتصادی، لحظه دقیق انتشار اخبار مهم و کماهمیت را که میتواند بروی جفت ارزها تأثیر بگذارد، به معاملهگر نشان میدهد.

اخبار اقتصادی منتشر شده از رسانههای اقتصادی بازار، معاملهگران را از هرگونه خبر مهم اقتصادی و سیاسی که میتواند مستقیم یا غیرمستقیم روی بازار اثر بگذارد، مطلع میکند.

دادههای بنیادی تاریخی میتواند برای تعیین روند شاخصهای بنیادی مفید باشد، همچنین میتوان برای تشخیص واکنش احتمالی یک ارز نسبت به یک داده مشخص منتشر شده، از دادههای تاریخی استفاده کرد.

پنج ابزار مهم برای تحلیل فاندامنتال فارکس

تحلیل فاندامنتال نیاز به دقت و صرف زمان بسیار زیادی است با این حال میتوان با چند ابزار کارآمد در صرف زمان صرفهجویی کرد و به نتایج بسیار مطلوبتری رسید. برخی از این ابزارها نیاز به خرید اشتراک دارند اما برخی دیگر را میتوان به صورت رایگان استفاده کرد. در ادامه پنج ابزار لازم برای تحلیل فاندامنتال را مرور میکنیم.

۱- تقویم اقتصادی فارکس

با توجه به اینکه معمولا در هنگام خرید و فروش ارز، پیگیری کلیه اطلاعات مربوط به هر ارز خاص بسیار دشوار است، نیاز به روشی کارآمد برای انجام این کار هست. اگرچه استفاده از رسانههای خبری میتواند مفید باشد، اما معمولا بروکرها و سایتهای خبری فارکس امکان دسترسی به سرویسهای بروزرسانی خودکار را ارائه میکنند.

تقویم اقتصادی فارکس معمولا نه تنها اطلاعات کلیدی مربوط به محبوبترین ارزها را به صورت لحظهای فراهم میکند؛ بلکه اطلاعات مربوط به هر رویداد بعدی را که ممکن است بر بازار تاثیر بگذارد، انتظارات تحلیلگران، ارقام قبلی و حتی میزان احتمال تاثیرگذاری آن را در اختیار معاملهگر قرار میدهد.

نمونه ای از یک تقویم اقتصادی

بیشتر تقویمهای اقتصادی را میتوان سفارشیسازی کرد تا فقط اطلاعات مورد نیاز معاملهگر به وی ارائه شود. به عنوان مثال، اگر یک معاملهگر به معامله جفت ارز EUR/JPY علاقهمند باشد، میتواند تقویم را فیلتر کند تا فقط اطلاعات مربوط به این جفت ارز برای وی نمایش داده شود. در این مثال معاملهگر میتواند با قرار دادن فیلتر منطقه جغرافیایی فقط اخبار و دادههای مرتبط با اتحادیه اروپا و ژاپن را مشاهده کند.

مشهورترین تقویم اقتصادی فارکس، سایت فارکس فکتوری است. در سایت UtoFX نیز میتوانید با مراجعه به صفحه تقویم اقتصادی، دادهها و تحلیل آنها را دنبال کنید. همچنین با عضویت در کانال تلگرام UtoFX میتوانید اخبار اقتصادی و شاخصهای اقتصادی منتشر شده مربوط به بازار فارکس و تحلیلهای جامع و تاثیرات آنها بر بازار را در سریعترین زمان ممکن دریافت کنید.

با استفاده از دادههای ارائه شده توسط تقویم اقتصادی، یک سرمایهگذار میتواند تعیین کند که آیا یک ارز خاص دارای اصول بنیادی قوی یا ضعیف است. این امر به وی کمک میکند تا تصمیم بگیرد که آیا باید آن ارز را بخرد و یا اینکه بفروشد.

یک روش جایگزین یا موازی برای استفاده از تقویم اقتصادی یا تکیه بر ارزیابیهای بنیادی شخصی، این است که تحلیل خود را بر مبنای تحلیلهای یک شخص ثالث قرار دهید. برخی از سایتهای خبری، پلتفرمهای تجاری و بروکرها، ارزیابیهای بنیادی خود را به مشتریان ارائه میدهند، بنابراین یادگیری نحوه خواندن تحلیل بنیادی در فارکس و تکیه بر بینش آنها میتواند یک گزینه مناسب باشد. همچنین مجموعه UtoFX تحلیلهای بنیادی روزانه، هفتگی و ماهانه فارکس و سایر بازارهای مالی جهانی را بطور مرتب در اختیار مخاطبین قرار میدهد که میتواند مبنای تصمیمگیری معاملهگران باشد.

۲- سرویس اخبار اقتصادی فارکس

مهمترین عامل در حرکت های کوتاه مدت قیمت در بازار فارکس اخبار اقتصادی است. بازار فارکس نه تنها به آمار اقتصادی در ایالات متحده و کشورهای بزرگ واکنش نشان میدهد بلکه اخبار منتشر شده از کشورهای کوچک نیز میتواند واکنش بزرگی در این بازار ایجاد کند.

به عنوان مثال درگیری دو کشور کوچک در خاورمیانه از آنجایی که میتواند تجارت نفت در جهان را با مخاطره مواجه کند، ممکن است منجر به افزایش قیمت نفت و متعاقبا افزایش ارزش ارزهای وابسته به نفت مانند دلار کانادا شود.

یا اخباری مبنی بر تحریم سایر کشورها توسط ایالات متحده نیز میتواند واکنش زیادی را در بازار ایجاد کند. به عنوان مثال اخبار مربوط به تحریم اقتصادی روسیه پس از حمله این کشور به اوکراین و همچنین اخبار مربوط به تحریم صادرات غذا به کشورهای غربی توسط روسیه واکنش زیادی در بازار ایجاد کرد.

همچنین سخنرانی اعضای بانکهای مرکزی و سایر سیاستگذارهای اقتصادی نیز از مهمترین اخبار اقتصادی است. این سخنرانیها دید مطلوب از آینده سیاستگذاری در زمینه پولی و مالی به فعالین در بازار فارکس میدهند.

عمدتا اخبار تاثیر گذار در بازار فارکس شامل تنشهای ژئوپلیتیکی، درگیریهای داخلی، انتخاباتها، تغییرات در ساختار اقتصادی کشورها، تحریمهای اقتصادی، سخنرانی سیاستگذاران و… میباشد اما اینکه این اخبار قیمتها را به کدام سمت میبرد نیازمند یک ذهن تحلیلگر و آگاهی کامل به مختصات اقتصادی جهان است.

شما میتوانید با عضویت در کانال تلگرام UtoFX علاوهبر آگاهی سریع از آخرین تحولات و موضوعات جهان، تحلیل تحلیلگران مطرح دنیا را نیز دنبال کنید. همچنین در وبسایت UtoFX نیز آخرین تحلیلها از شاخصهای اقتصادی منتشر میشود که راه را برای تحلیل سریعتر بازار هموار میکند.

با این حال اگر به زبان انگلیسی مسلط هستید و میخواهید اخبار را به صورت دست اول از رسانههای خبری دریافت کنید میتوانید از وبسایتهای معتبر مانند وال استریت ژورنال، مارکت واچ، رویترز، بلومبرگ، و فایننشال تایمز بریتانیا استفاده کنید. توجه داشته باشید که بر خلاف وبسایت UtoFX که اخبار و تحلیلهای روز جهان را به صورت فارسی در اختیار شما میگذارد اکثر وبسایتهای خبری انگلیسی زبان نیازمند خرید اشتراک هستند.

۳- ماشین حساب فارکس

ماشین حساب فارکس ابزاری بسیار کارآمد است. شما با استفاده از این ابزار میتوانید ریسک معاملات خود را بررسی کنید، میزان اسپرد هر معامله را ببینید، ارزش دلاری (یا یورویی) هر پیپ نوسان در جفت ارز را مشاهده کنید و اگر نیاز داشته باشید، همبستگی ارزها و همینطور استراتژی خود را بهینه سازی کنید.

با توجه به اینکه نیازمندی های هر معاملهگر از ماشین حساب فارکس متفاوت است، نرم افزار جامعی در این زمینه وجود ندارد اما شما میتوانید با توجه به نیازمندی های خود و کمی دانش کامپیوتری چنین ماشین حسابی را ایجاد کنید.

۴- پلتفرم های معاملاتی

پلتفرم های معاملاتی بخش جدایی ناپذیر از معاملات هستند. متاتریدر ۴ محبوبترین پلتفرم معاملاتی و تریدینگ ویو جامعترین آنها هستند. این پلتفرمها با در اختیار قرار دادن انواع ابزارهای معاملاتی به شما در داشتن تجربه بسیار مطلوب از معاملات کمک میکنند.

۵- ژورنال معاملاتی

داشتن یک ژورنال معاملاتی مهمترین چیزی است که یک تحلیلگر فاندامنتال به آن نیاز دارد. با داشتن ژورنال معاملاتی و بررسی مداوم آن میتوانید به سرعت معاملات خود را اصلاح کرده و بهبود ببخشید. در بازار فارکس ضرر کردن غیرقابل پیشگیری است اما اشتباه کردن و یک اشتباه را دوبار مرتکب شدن غیرقابل بخشش است.

ژورنال معاملاتی به شما در مسیر بهبود سریع معاملاتتان بسیار کمک میکند.

مفاهیم و شاخصهای تحلیل فاندامنتال فارکس

بعضی از مهمترین شاخصهای تحلیل بنیادی فارکس که توسط معاملهگران ارز برای تشخیص قدرت اقتصاد یک کشور و پتانسیل پیشبینی نرخ ارز استفاده میشود، تولید ناخالص داخلی یا GDP، دادههای مربوط به اشتغال و تراز تجاری، آمار خردهفروشی، ارقام مربوط به تورم مانند شاخص CPI و دادههای مرتبط با نرخ بهره کشورها هستند که میتواند به معاملهگر یک دید کلی برای پیشبینی شاخصهای آتی بدهد.

همچنین بعضی از شاخصهای اقتصادی اغلب پیشرو هستند و با بررسی آنها میتوان انتظارات دقیقتری نسبت به شاخصهای دیگر داشت. برخی شاخصهای بنیادی اقتصادی پیشرو شامل شاخص مدیران خرید PMI و شاخص PPI و سفارشات کالاهای بادوام هستند. برای مثال روند صعودی معنادار و مداوم در شاخص PMI یا سفارشات کالاهای بادوام میتواند نشانی از رشد و بهبود اوضاع اقتصادی باشد و انتظار داشت که تولید ناخالص ملی (GDP) در دورههای آتی اعداد بهتری باشد و یا اینکه با صعودی بودن مداوم روند شاخص PPI میتوان انتظار رشد شاخص تورمی (CPI) را داشت.

بیایید نگاهی به تعدادی از شاخصهای اقتصادی کلیدی بنیادی که توسط معاملهگران مورد استفاده قرار میگیرد، بیاندازیم:

- نرخ بهره (Interest Rate): نرخی که از طریق بانکهای مرکزی هر کشور تعیین میشود و بانکها موظف هستند خدمات بانکی اعم از تسهیلات و سپردهپذیری را با آن نرخها انجام دهند.

- گزارشات اشتغال (Employment Reports): که شامل نرخ بیکاری و آمار متقاضیان کار یا بیکارانی که برای بیمه بیکاری درخواست دادهاند و سطح حقوق و دستمزد و سایر دادههای مربوط به اشتغال است.

- تراز تجاری (Trade Balance): به معنی تفاوت بین واردات یک کشور با صادرات آن است که اثر مستقیمی بر روی سطح تقاضا برای پول آن کشور دارد. یک کسری (تراز منفی) بدان معنی است که واردات یک کشور بیشتر از صادرات آن شده، در حالیکه یک مازاد تجاری (تراز مثبت) نشان میدهد، صادرات بیشتر از واردات است.

- حساب جاری (Current Account): یکی از دو مؤلفه تراز پرداختهای کشور است. حساب جاری، تراز مجموع “تجارت” و “خالص ورود و خروج نقدینگی” از یک کشور است. مازاد حساب جاری، نشاندهنده این است که طی دوره معین، ارزش داراییهای خارجی کشور بیشتر از بدهی آن کشور بوده است، در حالیکه کسری حساب جاری برعکس این مطلب را میرساند.

- تولید ناخالص داخلی (GPD): هر تغییری در تولید ناخالص داخلی میتواند اثر بزرگی روی ارز آن کشور داشته باشد. یک افزایش تند در GDP نشاندهنده قویتر شدن اقتصاد آن کشور است که در نتیجه ارز کشور را هم قویتر میکند، به خصوص اگر بازار افزایش نرخ بهره را هم پیشبینی کند.

- شاخص قیمت مصرفکننده (CPI): سطح قیمت کالاها برای مصرفکننده را نشان میدهد و نماد کلیدی تورم است. کنترل تورم یکی از وظایف مهم هر بانک مرکزی است، برای همین تغییران CPI به صورت مستقیم بر روی سیاستهای پولی تأثیرگذار است. یک افزایش در تورم میتواند نشانه افزایش نرخ بهره باشد، در حالیکه کمتر شدن شاخص قیمت مصرفکننده میتواند نشانه کاهش نرخ بهره توسط بانک مرکزی در آینده باشد.

- شاخص قیمت تولیدکننده (PPI): این شاخص قیمتی را که تولیدکنندهها برای مواد اولیه میپردازند (که منجر به تولید کالای نهایی میشود)، اندازهگیری میکند. بالاتر بودن این شاخص نشاندهنده تورم در قیمت مصرفکننده در آینده است، در حالیه کمتر شدن آن برعکس این مطلب را میرساند.

- شاخص مدیران خرید (PMI): نشاندهنده فعالیت مدیران خرید است و از اندیکاتورهای پیشرو محسوب میشود. عموماً اولین شاخصی است که یک افزایش یا کاهش در تولید آینده را نشان میدهد که میتواند نشانه قدرت یا ضعف در بخش تولیدی باشد.

- قیمت کالاها (Commodity Prices): قیمت کالاها یا کامودیتیها اثر بزرگی هم روی تولیدکننده و هم مصرفکنندگان آن دارد و مستقیماً با سیکلهای تورمی رابطه دارد. کمتر شدن قیمت کامودیتیها مانند نفت اثر مستقیم روی بر بخش حملونقل دارد، در نتیجه قیمت محصولات کاهش یافته و درنهایت ارقام تورمی کمتر شده، در حالیکه قیمت بالاتر نفت عموماً منجر به افزایش قیمت حملونقل و تورم بالاتر میشود.

- رتبه اعتباری ملی (National Credit Quality):دلیل دیگری که برای ارزیابی مجدد پول یک کشور میتوانیم داشته باشیم این است که آیا رتبه اعتباری ملی با توجه به گزارش آژانسهای رتبهبندی معتبر (مثل مودیز) بهتر شده است و یا بدتر. همچنین اعلام قصد یک کشور برای بازپرداخت یا نکول بدهیهایش، بر روی کیفیت رتبه اعتباری آن تاثیر دارد.

سیاست پولی بانک مرکزی

هر اقتصاد بزرگی یک بانک مرکزی دارد که عرضه و تقاضا برای پول آن کشور را مدیریت میکند و نرخ بهره را تثبیت میکند. فعالیتهای بانک مرکزی و سخنرانیهایی که توسط مسئولان آن صورت میگیرد، خیلی دقیق توسط معاملهگران بنیادی رصد میشود تا آنها بتوانند نشانههای تغییرات آتی سیاست پولی را بدست آورند.

- تصمیمات مربوطه به نرخ بهره (Interest Rate Decisions): تغییرات نرخ بهره توسط بانک مرکزی به شدت برای ارزشگذاری پول یک کشور مهم است. اگر بانک مرکزی یک کشور نرخ بهره خود را افزایش دهد، سرمایهگذاران خارجی را از کشورهایی که نرخ بهره پایینتر دارند جذب میکند، البته اگر سایر فاکتورها مانند بیثباتی سیاسی بیاثر فرض شود.

- بیانیههای نرخ بهره بانک مرکزی (Central Bank Rate Statements): اکثر بانکهای مرکزی یک بیانیه بعد از انتشار نرخ بهره صادر میکنند که سیاستهای پولی آنها و چرایی تغییر یا عدم تغییر نرخ بهره را توضیح میدهد. اگر رأی سیاستگذاران در این بیانیه غیرمنتظره باشد و یا بانک مرکزی یک تصمیم هاوکیش یا داویش گرفته باشد، میتواند تاثیر زیادی در بازار ایجاد کند.

- سخنرانیهای سیاستگذاران و مسئولان بانک مرکزی (Policymaker and Central Bank Official’s Speeches): محتوای سخنرانی هر یک از مسئولان اصلی بانک مرکزی، گاهی میتواند یک نشانه برای سیاستهای پولی آتی بانک مرکزی باشد که اغلب روی ارزش پول کشور تأثیر میگذارد. موضوع کلیدی دیگر، سخنرانی سیاستگذارانی است که از اعضای رأیدهنده کمیته سیاستگذاری بانک مرکزی هستند. با اینکه سخنرانی آنها به اندازه رئیس بانک مرکزی مهم نیست، بسته به محتوای سخنرانیهایشان امکان دارد ارزش ارز را تحت تاثیر قرار دهد.

- خرید دارایی و سیاست تسهیل کمی (Asset Purchases and Quantitative Easing): افزایش یا کاهش در اندازه مقدار پولی که بانک مرکزی برای خرید اوراق قرضه و سایر داراییها برای حمایت از یک اقتصاد ضعیف هزینه میکند، اثر مهمی روی پول کشور دارد، چراکه تغییر در خرید داراییها نشانهای برای تغییر نرخ بهره و تقاضای پول در آینده است.

رویدادهای جغرافیای سیاسی یا ژئوپلیتیک

- جنگها: شروع یا آتشبس یک جنگ، بسته به اینکه چه کشورهایی در جنگ درگیر شدهاند، در حالت کلی به شدت روی ارزش پول ملتهای در حال جنگ اثرگذار است. جنگها غالباً روی قیمت کالاها و سایر داراییهای تولید شده در کشورهای دیگر هم اثر میگذارند.

- انتخابات: تغییر احزاب اصلی و دولتها هم میتواند بر روی ارزش پول یک ملت اثر داشته باشد. اگر دولت جدید انگیزه سرمایهگذاری را بیشتر کند و نرخ بهره را کاهش دهد، بر روی ارزش پول تاثیر منفی خواهد گذاشت. سایر اشکال رأیگیریهای عمومی هم میتواند اثرگذار باشند. برای مثال رفراندوم در کشوری که خواهان خروج از اتحادیه اروپا است، اثر بزرگی بر روی ارزش یورو میگذارد.

- تغییرات قدرت: کشوری که دچار یک تغییر قدرت از قبیل کودتا یا تغییر اجباری رژیم شود، میتواند شاهد افزایش یا کاهش شدید ارزش ارز خود شود.

- بلایای طبیعی: زمانی که یک کشور با یک بلای طبیعی بزرگ مواجه میشود، ممکن است در کوتاهمدت قیمت ارز آن کشور افزایش یابد، زیرا برای جبران خسارت پول زیادی وارد کشور میشود. با اینهمه در بلندمدت اگر آن بلای طبیعی اثر منفی قابلتوجهی بر اقتصاد کشور بگذارد، پول آن کشور تأثیری معکوس را تجربه خواهد کرد.

سنتیمنت بازار

- ریسکپذیری/ریسکگریزی: ریسکپذیری و ریسکگریزی جدیدترین اصطلاحات پرکاربرد بازار هستند که سرمایهگذاران برای سرمایهگذاری در ارزهای پربازده و پرریسک در مقابل ارزهای امن، به آن رجوع میکنند. برای مثال در فضای یک بازار ریسکگریز، ثبات اقتصادی و سیاسی بسیار مهم است، از این رو ین ژاپن و دلار امریکا مورد اقبال سرمایهگذاران قرار میگیرند و در مقابل ارزهای اصلی اروپا و ارزهای کامودیتیمحور مانند دلار استرالیا و نیوزلند و دلار کانادا فروخته میشوند. اگر میزان ریسکپذیری بالاتر برود، آنگاه ارزهای متکی بر کالا (کامودیتی) و سایر ارزهای ریسکی فرعی معمولاً تقویت میشوند.

- نظرسنجیهای مالی و اقتصادی (Financial surveys): علاوه بر سنتیمنت ریسکپذیری و ریسکگریزی که بر کل بازار تأثیر میگذارد، هر اقتصاد بزرگ تعدادی نشانگر سنتیمنت بازار در قالب نظرسنجی و شاخص نیز منتشر میکنند که عموما در بازه زمانی ماهانه هستند. شاخص اطمینان مصرفکننده (CCI) و شاخص نظرسنجی از مدیران خرید (PMI) از جمله این موارد هستند.

- اندیکاتورهای سنتیمنت (Sentiment Indicators) : یک نمونه پرکاربرد از شاخصهای سنتیمنت، گزارش تعهد معاملهگران (COT) است که تغییرات موقعیتهای معاملاتی بازار آتی، انواع حاضرین و مشارکتکنندگان در بازار را نمایش میدهد. شاخص پویایی CBOE یا شاخص VIX که سطح ترس سرمایهگذاران را نشان میدهد؛ همچنین شاخص نسبت خرید (call) به فروش (put) در معاملات آپشن CBOE که گویای این مطلب است که آیا معاملهگران آپشن ترجیح میدهند در بازار خریدار باشند یا فروشنده را بیان میکند، از نمونههای شاخصهای تشخیص سنتیمنت هستند.

تفاوت تحلیل فاندامنتال فارکس و تحلیل تکنیکال

وقتی صحبت از تحلیل بازار میشود، با دو مکتب فکری اصلی یعنی تحلیل تکنیکال و فاندامنتال مواجه میشویم. اگرچه این دو مکتب لزوما ناسازگار نیستند، اما بسیاری از معاملهگران یکی از این دو را برای تحلیل بازارها انتخاب میکنند.

از دیدگاه تحلیلی، هر دو تحلیل فاندامنتال فارکس و تکنیکال مزایا و معایب منحصر به فرد خود را دارند که در ادامه، به بررسی این موارد در هر کدام از روشهای تحلیلی میپردازیم.

اولین سوالی که ممکن است برای همه پیش بیاید این است که تحلیل تکنیکال چیست؟ به طور کلی تحلیل تکنیکال یک روش تحلیلی است که با مطالعه حرکت قیمت در گذشته، تلاش بر پیشبینی قیمت دارد. ابزار اصلی تحلیل تکنیکال دادههای قیمتی است. صرف نظر از تایم فریم انتخابی، دادههای قیمت از بالاترین اهمیت برخوردار هستند. اساسا تحلیل تکنیکال چهارچوبی را ارائه میدهد که یک تحلیلگر در آن میتواند با مطالعه حرکت کنونی قیمت و مقایسه آن با رویدادهای تاریخی گذشته در بازار، به تصمیمگیری بپردازد.

تحلیل تکنیکال میتواند در بازارهای مختلفی از جمله شاخصهای سهام، ارزها، کامودیتیها، سهام و بازار آتی به کار گرفته شود. تا زمانی که بازار مقدار نقدینگی مناسبی دارد و تحت تاثیر عوامل بیرونی قرار نگرفته، میتوان از تحلیل تکنیکال به شکل مؤثری بهره برد.

سه اصل اولیه تحلیل تکنیکال به شرح زیر است:

- قیمت منعکسکننده تمام اطلاعات موجود در بازار است.

- قیمت در روندهای قابل مشاهده حرکت میکند.

- تاریخ تمایل دارد که خود را تکرار کند.

در نقطه مقابل، تحلیلگران بنیادی تلاش میکنند که شرایط کلی بازار را با استفاده از گزارشات اقتصادی مختلف مورد ارزیابی قرار دهند. آنها پیوسته در جستجوی قیمتگذاریهای نادرست هستند، چرا که این موقعیتها فرصتهای معاملاتی مناسبی را ایجاد میکنند. هدف این دسته از تریدرها این است که حرکت قیمت را در دورههای بالقوه پرتلاطم مانند گزارش اشتغال بخش غیرکشاورزی (NFP)، شکار کنند. همچنین این دسته از معاملهگران بنیادی میتوانند پوزیشن تریدر بلندمدت باشند که بیشتر به روندهای هفتگی، ماهانه و سالانه علاقهمند هستند.

برخلاف تحلیلگران تکنیکال، تحلیلگران فاندامنتال بیشتر دغدغه چرایی قیمت را دارند تا اینکه توجه به چیستی آن داشته باشند. معاملهگران بنیادی به دنبال پاسخ برای این سوال هستند که چرا شرایط اقتصادی اینگونه است و یا سعی میکنند پیشبینیهای خود را بر اساس عامل چرایی توجیه کنند. از سوی دیگر، معاملهگر تکنیکال بسیار کمتر به چرایی اهمیت میدهد و بیشتر بر روی حرکات قیمت تمرکز میکند.

مزایای تحلیل بنیادی

حال اجازه دهید به برخی از مزایای استفاده از نظریه تحلیل بنیادی نگاهی بیاندازیم:

- میتواند به توضیح حرکت قیمت کمک کند: اخبار و گزارشهای مهم اقتصادی میتوانند به سرعت قیمتهای بازار را به یک جهت یا جهت دیگر سوق دهند. این امر به ویژه زمانی صادق است که ارقام مربوط به اخبار اقتصادی غیرمنتظره باشد و یا اینکه به طور قابل توجهی از اعداد پیشبینی شده، تفاوت داشته باشند.

- ارائه بینش در مورد بازارهای جهانی: اتخاذ یک رویکرد بنیادی برای تجزیه و تحلیل به تحلیلگر کمک میکند تا بهتر درک کند که در اقتصاد یک کشور خاص و در سایر اقتصادها در سراسر جهان چه اتفاقی در حال رخ دادن است. این تحلیل بینش گستردهای از شرایط بازار جهانی ارائه میدهد.

- ارزش گذاری: هر دارایی یا ابزار مالی، دارای ارزش مشخصی است. یافتن داراییهایی که ممکن است بین ارزش واقعی و قیمت فعلی بازار آنها اختلاف وجود داشته باشد، وظیفه معاملهگر است. تحلیل فاندامنتال فارکس میتواند با مطالعه نرخ بهره، تورم، احساسات مصرف کننده، تولیدات صنعتی و سایر عوامل مرتبط، به تحلیلگر ارز در این زمینه کمک کند.

- تحلیل روند بلندمدت: قدرت واقعی تحلیل فاندامنتال فارکس در کمک به معاملهگر برای ایجاد دیدگاه بلندمدت از یک جفت ارز یا دارایی خاص است. اغلب دادهها در گزارشهای اقتصادی معمولاً به صورت نسبی مقایسه و تجزیه و تحلیل میشوند. به عنوان مثال طرح این سوال که آمار بیکاری امروز نسبت به ماه گذشته، سه ماهه گذشته و سال گذشته چقدر خواهد بود؟ این مسئله به دانستن روند فعلی در ارتباط با بیکاری کمک میکند و سپس میتوانیم از این اطلاعات به همراه سایر دادههای اقتصادی برای پیشبینی تأثیر بالقوه بر قیمت یک جفت ارز در بلندمدت استفاده کنیم.

- باعث كاهش تاثير منفي تعصبات بر روند تصميمگيری ميشود: اغلب تصمیمات سرمایهگذاری در نتیجه سوگیریهای شناختی دچار اشتباه ميشوند. با این حال اعداد دروغ نمیگویند و فضا را برای تعصبات شخصی محدود میکنند که باید توجه داشت این موضوع برای خلق ثروت در درازمدت حیاتی است. به جای ایجاد نقاط ورود و خروج، تحلیل بنیادی به سرمایهگذار کمک می کند تا نگاهی بلندمدت به بازارهای سهام داشته باشد.

- کمک به شناسایی کلاهبرداریها و تقلبها: با کمک تحلیل بنیادی فارکس، تشخیص تقلب دربازارهای مالی آسانتر است. این مشکلات به عنوان یک سیگنال هشدار دهنده در مورد مشکلات احتمالی عمل میکنند. شناسایی زودهنگام این موارد از نابودی ثروت سرمایهگذار جلوگیری میکند.

- به توسعه هوش تجاری سرمایهگذاران کمک میکند: با انجام تحلیلهای جامع بنیادی، درک کاملی از نحوه کار کسبوکارها، بخشهای مختلف صنعت و آنچه باعث حرکت اقتصادها میشود به دست خواهید آورد. این میتواند به شما کمک کند تشخیص دهید که از سرمایهگذاری در کدام بخشهای اقتصاد اجتناب کنید و زمان مناسب برای ورود یا خروج از یک موقعیت را شناسایی کنید. در حقیقت با به کارگیری این تحلیل، ریسکها و فرصتهای سرمایهگذاری بالقوه در اقتصادها را خواهید شناخت.

معایب تحلیل بنیادی

برخی از اشکالات تحلیل بنیادی عبارتند از:

- سرریز اطلاعات: تحلیل بنیادی موضوعی بسیار گسترده و عمیق است. اطلاعات زیادی در دسترس معاملهگران و سرمایهگذاران وجود دارد که هضم همه آنها میتواند دشوار باشد. این امر گاهی اوقات میتواند منجر به سردرگمی معاملهگر شود.

- مناسب روند کوتاهمدت نیست: اگرچه دادهها و گزارشهای اقتصادی به طور منظم در طول ماه منتشر میشوند، معامله اخبار به صورت کوتاهمدت با چالشهای زیادی از جمله افزایش اسپرد (اختلاف قیمت خرید و فروش) در حین رویدادهای خبری و نوسانات غیرقابل پیشبینی مواجه است. به این ترتیب، بسیاری از معاملهگران فاندامنتال تمایل دارند عمدتاً بر روی حرکات بلندمدت تمرکز کنند.

- ناتوان در زمانبندی دقیق بازار: تجزیه و تحلیل بنیادی میتواند بینشهایی را در مورد تصویر کلی اقتصاد به ما ارائه دهد، اما معمولاً نمیتواند زمانبندی ورود و خروج را مشخص کند. شما ممکن است مسیر قیمت را درست پیشبینی کرده باشید، اما اگر در مورد زمانبندی اشتباه کنید، معامله شما به احتمال زیاد منجر به ضرر خواهد شد. به این ترتیب، تحلیلگران بنیادی معمولاً برای ورود و خروج از معاملات باید از تحلیل تکنیکال یا تکنیکهای دیگر استفاده کنند.

- بسیار وابسته به طرز تفکر شخص: اگرچه دادههای بنیادی نسبتاً واضح هستند، اما مفروضاتی که میتوان از چنین دادههایی استخراج کرد، ممکن است در بین اقتصاددانان و تحلیلگران بسیار متفاوت باشد. به عنوان مثال، یک تحلیلگر میتواند دلایل مختلفی را ذکر کند که چرا معتقد است افزایش نرخ بهره برای اقتصاد مطلوب خواهد بود، در حالی که تحلیلگر دیگری میتواند به همان اندازه دلایلی را ذکر کند که چرا افزایش نرخ بهره تأثیر نامطلوبی بر اقتصاد خواهد داشت.

نقدهای وارده به تحلیل فاندامنتال فارکس

در این بخش به نقدهای وارده به تحلیل فاندامنتال فارکس از دیدگاه نایل فولر که از بزرگان تحلیل تکنیکال فارکس به شمار میرود، اشاره میکنیم.

نایل فولر (Nial Fuller)، به عنوان معاملهگری که تماماً بر اساس پرایساکشن کار میکند، معتقد است که تمامی دادههای فاندامنتال در قیمت منعکس شدهاند. دلیل اصلی او این است که قیمت برآیند نهایی همه متغیرهایی است که موجب حرکت بازار میشوند و از آنجاییکه پرایساکشن شامل تجزیهوتحلیل کندلهای قیمتی است، واکنش قیمت به خبر اهمیت بالاتری از خود خبر دارد.

از دیدگاه فولر، بسیاری از معاملهگران فاندامنتال بیش از حد اخبار و دادهها را تجزیهوتحلیل میکنند و این موضوع در روند تصمیمگیری آنها تاثیری منفی میگذارد. اخبار و دادههای بسیار زیادی وجود دارد که معاملهگر برای استفاده موثر از آنها شاید هیچگاه وقت کافی نداشته باشد. اگر بخواهید تمام اخبار و دادههای بازار فارکس را بهصورت روزانه پیگیری کنید، امکان دارد چشمان خود را در این راه از دست دهید، اما با تحلیل قیمت میتوانید بهسادگی این راه دشوار را دور بزنید.

لزومی ندارد تمام جزئیات فاندامنتالی را که موجب نوسان قیمتها میشوند بدانید، اما شناختن مهمترین دادههای اقتصادی و زمان انتشار آنها میتواند کمک شایانی به معاملهگر بکند. بازار اغلب موارد در زمان انتشار دادههای اقتصادی مهم دچار نوسانات شدیدی میشود و این امر باعث میشود شما سود خود را از دست ندهید و یا وارد ضرری هنگفت نشوید. شخصی که بر اساس تحلیل تکنیکال کار میکند، فقط باید بداند که نوسانات شدیدی در راه است و هرگز نباید جهت قیمت را بر اساس این دادههای اقتصادی حدس بزند.

چگونه از تحلیل فاندامنتال در فارکس استفاده کنیم: مثال هایی از تحلیل فاندامنتال

استراتژیهای متعددی را میتوان برای تحلیل فاندامنتال استفاده کرد. از آنجایی که تحلیل فاندامنتال عموما یک تحلیل بر اساس تحلیل شخصی است بنابراین کسانی که تحلیل فاندامنتال میکنند، استراتژیهای تحلیلی متنوعی را با یکدیگر ادغام کرده و سبک معاملاتی خاص خود را میسازند، بنابراین نمیتوان استراتژیهای خاصی برای نحوه معامله بر اساس تحلیل فاندامنتال ارائه کرد اما در ادامه به برخی از مهمترین و پرکاربردترین استراتژیهای تحلیل فاندامنتال میپردازیم و با ارائه مثالهایی نحوه کارکرد این استراتژیها را با هم مرور می:نیم.

معاملات حملی

معاملات حملی یکی از قدیمیترین معاملات در بازار معاملات ارز است. این استراتژی به معنای استقراض یک ارز با نرخ بهره پایین و خرید یک ارز با نرخ بهره بالا و سرمایهگذاری آن ارز است.

به عنوان مثال میتوانید ین ژاپن را با نرخ بهره پایین قرض گرفته و دلار آمریکا را خریداری کنید. بدین ترتیب تفاوت نرخ بهره دو ارز سود شما خواهد بود.

جفت ارز AUDUSD طی چند دهه اخیر نماد معاملات حملی بود. چندین دهه نرخ بهره بالا که به خاطر بالا رشد اقتصادی مطلوب استرالیا حاصل شد، نرخ بهره بانک رزرو استرالیا را بالاتر از نرخ بهره فدرال رزرو ایالات متحده نگه داشت. به این ترتیب معاملهگران با خرید جفت ارز AUDUSD از امتیاز حمل این جفت ارز یا تفاوت سود فدرال رزرو و بانک مرکزی استرالیا استفاده میکردند.

البته امروزه با افزایش نرخ بهره فدرال رزرو اوضاع کمی تغییر کرده است اما استراتژی تغییری نکرده است.

✔️ بیشتر بخوانید: معامله حملی یا Carry Trade چیست و چگونه میتوان از آن کسب سود کرد؟

معامله با اخبار

یکی از استراتژیهای محبوب بین معاملهگران فارکس، معامله بر اساس اخبار است. این روش معاملاتی بر اساس تحلیل معاملهگر از اخبار انجام میشود. همانطور که گفتیم، یکی از مهمترین عوامل حرکت در بازار ارز، اخبار و رویدادهای اقتصادی است. معاملهگران با نگاه به تقویم اقتصاد و مطالعه پیشبینی متخصصان بازار از آمار و ارقام اقتصادی و سپس مقایسه آن با اعداد واقعی منتشر شده، جهت جفت ارز را مشخص میکنند. اگر آمار منتشر شده، بدتر از انتظار متخصصان باشد، ارز رو به پایین و اگر بهتر باشد، ارز رو به بالا حرکت میکند.

با این حال، مشکلی که معامله با اخبار دارد این است که اکثر بانکها و موسسات مالی بزرگ، به رباتهای معاملهگر پیشرفته مجهز هستند که این عامل باعث میشود که آنها بسیار سریعتر معامله گران خرد بتوانند واکنش نشان دهند.

یک مثال بسیار جذاب از معامله بر اساس اخبار، آمار تورم منطقه یورو است که در سال ۲۰۱۳ بسیار کمتر از حد انتظار منتشر شد. در زیر نمودار چهارساعته EURUSD را مشاهده میکنید.

دلیل افت در این جفت ارز این است که تورم پایینتر به احتمال زیاد بانک مرکزی اروپا را به سمت کاهش نرخ حرکت میداد. اتفاقی که در جلسه بعدی بانک مرکزی اروپا که چند هفته بعد برگزار شد، رخ داد.

یک نکته دیگر که باید در مورد معامله با اخبار در نظر بگیرید این است که گاهی ممکن است پیش از انتشار اخبار، تغییرات آن قیمتگذاری شده باشد. به عنوان مثال، هنگام انتشار آمار NFP در ماه مه ۲۰۱۹، به دلیل آنکه قیمت EURUSD به منطقه اشباع خرید رسیده بود، شاهد افت شدید قیمت جفت ارز بودیم به همین دلیل آمار بدتر از انتظار NFP واکنش زیادی از بازار دریافت نکرد.

به همین خاطر باید پیش از انتشار آمار حتما سطوح تکنیکال مهم بررسی شود تا تحلیلها با دقت بالاتری انجام شود.

✔️ بیشتر بخوانید: استراتژی نیوز تریدینگ | معامله ارزها بر اساس اخبار

معامله با رویدادهای مهم ژئوپلیتیک

بازار فارکس اولین بازاری است که به ترسهای ژئوپلیتیک واکنش نشان میدهد. صرف نظر از اینکه چه اتفاق ژئوپلیتیک در کجای دنیا و با چه کیفیت و حجمی رخ داده، در بازار فارکس همه به داراییهای امن رو میآورند.

ارزهای امن در اقتصاد جهانی دلار آمریکا، ین ژاپن و فرانک سوئیس است. وقتی همه چیز در حال فروپاشی است همه به دنبال خرید دلار آمریکا میروند. بهترین مثال، بحران مالی سال ۲۰۰۸ است.

در بحران مالی سال ۲۰۰۸، فدرال رزرو زودتر از هر بانک مرکزی دیگری نرخ بهره را به صفر کاهش داد. به خاطر اختلاف نرخ بهره قاعدتا باید ارزهای دیگر از دلار آمریکا پیشی میگرفتند اما سرمایهگذاران متوجه چیز دیگری شدند. اگر فدرال رزرو به عنوان قدرتمندترین بانک مرکزی جهان نرخ بهره را به صفر کاهش داده، سایر بانکهای مرکزی نیز باید به زودی از این روند پیروی کنند.

بنابراین نه تنها دلار کاهش پیدا نکرد، بلکه یک روند قوی رو به بالا را شروع کرد. روندی که میتوانید به راحتی در EURUSD مشاهده کنید.

از جمله رخدادهای مهم دیگری که طی سالهای گذشته منجر به حرکت جفت ارز EURUSD شده است میتوان به برگزیت، انتخاب ترامپ و انتخاب ماکرون اشاره کرد.

پس از برگزیت به خاطر اینکه یک عضو مهم از منطقه یورو از آن خارج شد، یورو دچار ضعف شد. همچنین پس از انتخاب ترامپ، به خاطر شعارهای حمایتگرانه آن از اقتصاد ایالات متحده، دلار در برابر اکثر ارزها افزایش پیدا کرد. همچنین با پیروزی ماکرون در مقابل رقیب ناسیونالیستش در سال ۲۰۱۷، یورو تقویت شد. چرا که رقیب ماکرون شعارهایی در مخالفت با سیاستهای منطقه یورو سر میداد.

سخن پایانی

با تمام سختی و پیچیدگیهایی که تحلیل بنیادی دارد، به نظر میرسد هیچ ابزاری وجود ندارد که بتواند روند کلی و اصلی یک بازار را بهتر از تحلیل فاندامنتال به یک معاملهگر یا سرمایهگذار نشان دهد. با استفاده از تحلیل فاندامنتال میتوان به چرایی و جهت حرکات آتی بازار پی برد و فرصتهای مناسب و ناب سرمایهگذاری را پیدا کرد. عموما تحلیلگران فاندامنتال بسیار زودتر از دیگر فعالان بازار پتانسیلهای سرمایهگذاری را تشخیص میدهند و با آرامش بیشتری به انجام معامله اقدام میکنند.

همانطور که پیشتر نیز اشاره شد، معمولا دید آنها بلندمدتتر است، هرچند که تحلیل فاندامنتال فارکس برای معاملهگران کوتاهمدت نیز ضروری به نظر میرسد. معاملهگران میتواند با استفاده از تحلیل فاندامنتال جهت کلی بازار را تشخیص داده و با کمک تحلیل تکنیکال نقاط ورود و خروج مناسب و بهینه را پیدا کنند.

در کنار اینها باید به این نکته توجه داشت که تحلیل فاندامنتال فارکس صرفا در اعداد خلاصه نمیشود و باید به مجموعه و توالی اعداد و شاخصهای اقتصادی در کنار هم نگاه کرد و تاثیر آن اعداد و شاخصها را بر همدیگر و بر کل اقتصاد بررسی کرد.

بنابراین به یاد داشته باشید با هر سبک معاملاتی و افق زمانی که در بازارهای مالی فعالیت میکنید و فارغ از علاقه به مباحث بنیادی اقتصاد، باید سطحی از دانش فاندامنتال را برای ماندگاری در بازارهای مالی یاد بگیرید. هر چه قدر سرمایه بیشتری برای معامله و سرمایهگذاری در اختیار داشته باشید، افق زمانی بلندمدتتری برای خود متصور باشید، علاقه بیشتری به مباحث اقتصادی نشان دهید و یا قصد حضور طولانی مدت در بازارهای مالی را داشته باشید، نیاز شما به یادگیری تحلیل فاندامنتال فارکس بیشتر خواهد بود.

البته این بدان معنا نیست که اگر سرمایه اندکی دارید و یا افق زمانی شما کوتاهمدت است، به تحلیل فاندامنتال فارکس نیاز ندارید. تجربه نشان داده است همانطور که همه معاملهگران و تحلیلگران فاندامنتال در نهایت باید به یادگیری اصول و مبانی تحلیل تکنیکال بپردازند؛ تحلیلگران و معاملهگران تکنیکال نیز پس از مدتی فعالیت در بازارهای مالی به این نکته پی خواهند برد که به مبانی اقتصاد و تحلیل بنیادی نیاز دارند و باید آن را فرا بگیرند.

بهترین روش تحلیل در بازار فارکس کدام است؟

در بازار فارکس هیچ روش تحلیل و هیچ استراتژی بهتری وجود ندارد. هدف تمام استراتژیها سودآوری است. پس اگر استراتژی یا روش معاملهگری شما را به این هدف میرساند، پس آن روش را انتخاب کنید. هر معاملهگر باید روش معاملهگری مخصوص به خود را که از نظر شخصیت و روحیه با او متناسب است پیدا کند. در این مسیر باید تمام روشها و استراتژیهای معاملهگری را امتحان کند تا به بهینهترین پاسخ برسد.

تحلیل فاندامنتال در فارکس چیست؟

تحلیل فاندامنتال در بازار فارکس به معنای تحلیل عوامل بنیادین در اقتصاد و بازار سرمایه است که اصلیترین محرکهای ارزها هستند. از جمله عوامل بنیادینی که بر روی قیمت ارزها تاثیر میگذارند میتواند به سیاستهای پولی، سیاستهای مالی، تراز تجاری، عوامل ژئوپلیتیک نظیر جنگ، تحریم اقتصادی و…، عوامل طیبعی نظیر سیل، زلزله، طوفان و…، نرخهای بهره جهانی و سایر عوامل اشاره کرد. یک تحلیلگر فاندامنتال در فارکس با تفسیر دادهها و اطلاعات منتشر شده تلاش میکند جهت حرکت آتی جفت ارزها را پیدا کرده و در آن جهت معامله کند.

چگونه تحلیل فاندامنتال انجام دهیم؟

برای انجام تحلیل فاندامنتال فارکس، شما باید دو گام را طی کنید:گام اول: مطالعه فاکتورهای مهم اقتصاد کلان. این فاکتورها شامل شاخصها و اندیکاتورهایی هستند که نشاندهنده وضعیت اقتصادی یک کشور و سیاستهای پولی بانک مرکزی آن هستند. مثلاً تولید ناخالص داخلی، نرخ تورم، نرخ بیکاری، تراز تجاری، نرخ بهره و غیره. این فاکتورها را میتوانید از تقویم اقتصادی و سایتهای خبری و آماری پیدا کنید.گام دوم: بررسی مسائل و فاکتورهای سیاسی کشورها. این فاکتورها شامل رویدادها و اخباری هستند که بر روابط بینالمللی، امنیت، تجارت، تحریمها، انتخابات و غیره تأثیر میگذارند. این فاکتورها را میتوانید از رسانهها و منابع معتبر خبری دنبال کنید.با توجه به این دو گام، شما میتوانید چشمانداز اقتصادی حال و آینده کشورهای مختلف را ارزیابی کنید و بر اساس آن، جفتارزهایی را انتخاب کنید که بیشترین پتانسیل سود یا زیان را دارند.

تحلیل فاندامنتال بهتر است یا تحلیل تکنیکال؟

پاسخ به این سوال به شخصیت معاملهگر بستگی دارد. هر معاملهگر شخصیت و توانایی مخصوص به خود را دارد. بنابراین نمیتوان به طور قطع در این زمینه اظهار نظر کرد. تحلیل فاندامنتال عمدتا بر اساس فاکتورهای اقتصادی و سیاسی کشورها استوار است که بر عرضه و تقاضای ارزها تاثیر میگذارد. معاملهگرانی که از تحلیل فاندامنتال استفاده میکنند، عمدتا به دنبال استفاده از فرصتهای معاملهگری بلند مدت هستند اما تحلیلگران تکنیکال با استفاده از الگوها و روندها تلاش میکنند الگوهای تکراری را کشف کرده و به سرعت وارد معامله شوند.

آیا با تکیه بر تحلیل فاندامنتال میتوان در بازار فارکس موفق بود؟

از آنجایی که تحلیل تکنیکال عمدتا بر پایه الگوها است و الگوها را میتوان تقلید کرد، در اکثر مواقع، یک روش تحلیلی در تحلیل تکنیکال بعد از مدتی دیگر به خوبی گذشته کارایی ندارد. اما تحلیل فاندامنتال از آنجایی که به عوامل اصلی موثر بر حرکت ارزها تمرکز دارد، همواره به خوبی روز اول کارایی خواهد داشت.با این حال، برای موفقیت در بازار فارکس بهتر است از ابزارهای متنوع دیگری نیز استفاده شود به عنوان مثال میتوان از ابزارهای تکنیکال برای پیدا کردن نقاط ورود و خروج استفاده کرد. یا از ابزارهای مدیریت ریسک برای کاهش ریسک معاملات استفاده شود.با این حال، تکیه بر تحلیل فاندامنتال به خوبی میتواند معاملهگران را در مسیر موفقیت در بازار فارکس قرار دهد به شرطی که مدیریت ریسک مناسب و تحلیلهای درستی انجام شود. برای بهبود کیفیت تحلیلها میتوانید از وبسایت و کانال تلگرامی UTOFX بهره بگیرید.

ممنون عالی بود

تحلیل فاندامنتال فقط تیم یوتو 👌👌👌

سلام. ممنون از همراهی شما

سلام خسته نباشید مقاله خوبی بود فقط یک سوال الان تیم شما صرفاً بر مبنی فاندامنتال کار میکنه؟ یعنی کلاً از تکنیکال استفاده نمیکنید؟

راستش من خودم تکنیکالیست هستم و همیشه میترسم دنبال کردن فاندامنتال موجب سوگیری و گرفتن تمرکزم بشه، میخواستم اگر شما هم چنین چیزی رو تجربه کردید لطفاً از تجربیات تون بگین چون ذهن من همیشه درگیر این موضوع هست.

سلام. ما بیشتر مبتنی بر فاندامنتال کار میکنیم اما اونطور هم نیست که کلا از تکنیکال استفاده نکنیم و بعضی جاها از تکنیکال استفاده میکنیم و بهره میبریم. شما هم دو حالت براتون وجود داره، اگر با روش تکنیکال خودتون دارین کسب سود میکنید و از میزان سودتون رضایت دارید، خب اصلا نیازی نیست فاندامنتال رو یاد بگیرید. اما اگر سودتون کافی نیست یا هنوز به کسب سود دست پیدا نکردید میتونید فاندامنتال رو هم امتحان کنید. میتونید یکی دو ماه عضو آکادمی ماکروترید ما بشین و سعی کنید جهت هارو از ما بگیرید و با تکنیکال خودتون در نقاط بهینه ورود کنید. اگر این روش براتون جواب بده میتونید روش حساب کنید و در دراز مدت ازش بهره ببرید.

با سلام و عرض ادب خدمت شما

بنده به دنبال آموزش برای تحلیل فاندامنتال فارکس هستم.

آیا شما آموزش مقدماتی تا پیشرفته هم دارید؟بنده پیشینهای هم در حوزه فاندامنتال ندارم، برای همین نیاز به آموزش پایهای دارم

سلام دوست عزیز

بله در قسمت دوره های آموزش می تونید به تمام دوره ها دسترسی داشته باشید

سلام ببخشید الان کدوم یکی از دورههای آموزشی توی سایت تون به تحلیل فاندامنتال فارکس کمک میکنه ؟

اکثر دوره ها رو ببینید

سلام وقتتون بخیر من میخام مقدمات فاندامنتال رو یاد بگیرم، از کجا شروع کنم ؟

چقدر زمان میبره تا بتونم تحلیل فاندامنتال فارکس رو به تنهایی انجام و البته به درستی انجام بدم؟

سلام

وقت بخیر

دوره های رایگان ما رو ببینید

مقاله جالبی بود. من تکنیکالیستم و راستش چندان حوصله و وقت تحلیل فاندامنتال فارکس رو ندارم، آیا آکادمی شما صرفاً تحلیل فاندامنتال ارائه میده یا تکنیکال هم دارین ؟ آیا عضویت در آکادمی شما میتونه در بهبود معاملاتم بهم کمک کنه؟ اگر راهنمایی کنید ممنون میشم

مبنای تحلیل های آکادمی تحلیل فاندامنتال هست و با عضویت در آکادمی دانش معامله گری شما رشد خواهد کرد

خداقوت به تیم خوب یوتو.

تو کل ایران انگشت شمارن افرادی که با دانش کامل و به صورت تخصصی تحلیل فاندامنتال فارکس ارائه میدن که بدون شک شما در رأس اونها هستین.

براتون بهترین هارو آرزو دارم.

ممنونم از لطفتون