در این مقاله به بررسی یکی از مهمترین ابزارهای معاملهگری که هر معاملهگر فارکس باید بهصورت روزانه از آن استفاده کند، میپردازیم. این ابزار، تقویم اقتصادی فارکس است که اخبار اقتصادی پیشرو، سخنرانیها، جلسات مرتبط با تصمیمگیری درباره نرخ بهره و غیره را شرح میدهد. در ادامه مطلب، درباره بعضی از بهترین روشهای استفاده از تقویم اقتصادی بحث خواهیم کرد.

تقویم اقتصادی چیست؟

تقویم اقتصادی فارکس (Forex economic calendar) ، یک تقویم رویداد محور است که معاملهگران برای دنبال کردن اطلاعات مالی پیش رو از آن استفاده میکنند. یک تقویم فارکس، شامل اطلاعات رویدادهای اقتصادی گذشته و آینده از کشورهای مختلف است و میتواند به معاملهگران یک سرنخ از نوسانات احتمالی یک جفتارز را بدهد.

هر واحد پولی نشاندهنده ثبات اقتصادی، سیاسی و اجتماعی یک کشور است. از این رو، تغییرات در شاخصهای اقتصادی یک کشور به احتمال زیاد بر ارزش ارز آن تاثیر میگذارد. از آنجایی که هر جفتارز فارکس شامل دو ارز میشود، هر جفتارز نمایانگر تعادل سنتیمنت بازار در دو کشوری است که این جفتارز، آنها را نمایندگی میکنند.

برای مثال جفت ارز یورو/دلار شامل دو ارز است؛ یورو و دلار آمریکا. یورو نماینده کشورهای منطقه یورو و دلار آمریکا نماینده کشور آمریکا است. در این سناریو اگر معاملهگر جفتارز یورو/دلار را معامله میکند، باید به رویدادهای اقتصادی منطقه یورو و آمریکا توجه داشته باشد، به این دلیل که میتوانند نوسانات زیادی را در این جفتارز به وجود بیاورند. وقتی نوسانها شکل میگیرند، روندها پدیدار شده و موقعیتهای معاملاتی سودآوری را برای معاملهگران ایجاد میکنند.

رویدادهای مهم در تقویم فارکس

رویدادهای زیادی هستند که در تقویم اقتصادی بازار دنبال میشوند. بعضی از اینها تاثیر بزرگی بر یک بازار ارز مشخص دارند، درحالی که سایر این رویدادها اهمیت زیادی ندارند. دانستن اینکه کدام رویداد احتمالا باعث نوسان در بازار میشود، در مقابل رویداد دیگری که تاثیر ناچیزی روی قیمتگذاری یک ارز دارد، امری حیاتی است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در سرتاسر جهان، سازمانهای مختلف دولتی و غیردولتی به طور منظم گزارشاتی را ارائه میدهند و اطلاعات اقتصادی خاصی را منتشر میکنند. روشهایی که این گزارشها تهیه میشوند، میتواند بهطور قابل توجهی با یکدیگر متفاوت باشند. گاهی اوقات، دادهها از طریق گزارش فروش ماهانه بخش خاصی از اقتصاد تهیه میشوند، اما دیگر گزارشات ممکن است از طریق دادههای عینی و قابل اثبات (Hard Data) به دست نیایند، در عوض براساس نظرات ثبتشده در نظرسنجیها باشند. برخی از شاخصها نیز یافتههای خود را از برونیابی دادههای موجود استخراج میکنند.

برخی از شاخصها به شما اطلاعاتی در مورد وضعیت فعلی اقتصاد میدهند. برخی دیگر ممکن است آنچه را که قبلا در اقتصاد رخ داده، تایید کنند و شاخصهای دیگر آنچه را که هنوز در راه است و رخ نداده، پیشبینی میکنند. شاخصهای گروه سوم که به عنوان شاخصهای پیشرو شناخته میشوند، مورد توجه معاملهگران هستند چرا که بهترین بینش را در مورد مسیر احتمالی فعالیت اقتصادی آینده ارائه میدهند. شاخصهایی که وضعیت فعلی اقتصاد را به ما میگویند؛ شاخص همزمان (coincident) نامیده میشوند و شاخصهایی که آنچه قبلاً رخ داده را تأیید میکنند، به عنوان شاخصهای پسرو شناخته میشوند.

هر سه شاخص کاربرد خود را دارند و ممکن است به طرق مختلف بر بازار فارکس تأثیر بگذارند.

برای معاملهگران تازهکار مهمترین مسئله این است که تشخیص بدهند کدام یک از این شاخصها مهمتر هستند (آنهایی که احتمالاً بر قیمتها تأثیر میگذارند) و کدام یک تأثیر کم دارند. دانستن این مسئله اهمیت بالایی دارد چرا که ممکن است بسیاری از شاخصهای اقتصادی در یک روز منتشر شوند و واقعاً نمیتوان همه آنها را زیر نظر داشت.

در زیر لیستی از مهمترین دادههای اقتصادی که در یک تقویم اقتصادی معاملات ارزی منتشر میشود، ارائه میکنیم:

دادههای شغلی

- نرخ بیکاری

- تغییرات بیکاری

- تغییرات اشتغال

- گزارش اشتغال بخش غیرکشاورزی (NFP)

- فرصتهای شغلی جدید

شاخصهای مدیران خرید

- شاخص مدیران خرید (PMI)

- مدیران خرید بخش تولیدی

- مدیران خرید بخش ساخت و ساز

- مدیران خرید بخش خدماتی

- مدیران خرید بخش غیرتولیدی

شاخصهای تورم

- خرده فروشی

- خرده فروشی خالص

- اطمینان مصرفکننده

- شاخص قیمت مصرفکننده (CPI)

- شاخص قیمت تولیدکننده (PPI)

- شاخص قیمت مصرفکننده خالص (Core CPI)

- گزارشهای تورم

دادههای تجاری

- واردات

- صادرات

- تراز تجاری

تولید ناخالص داخلی

- تولید ناخالص داخلی (GDP)

- رشد GDP

سیاستهای پولی

- تصمیمگیری در مورد نرخ بهره

- سخنرانیهای مقامات رسمی

- صورتجلسه (بیانیه) کمیته بازار آزاد فدرال (FOMC)

- رئیس بانک فدرال رزرو آمریکا

- رئیس بانک مرکزی اروپا

- رئیس بانک مرکزی انگلستان

- رئیس بانک مرکزی ژاپن

- رئیس بانک مرکزی کانادا

- رئیس رزرو بانک نیوزلند

- رئیس رزرو بانک استرالیا

- رئیس بانک ملی سوئیس

موارد ذکر شده در بالا، مهمترین رویدادهای تقویم اقتصادی فارکس هستند که باید معاملهگر در هنگام معامله ارزها به آنها توجه ویژهای داشته باشد. هرکدام از این رویدادها میتوانند نوسانات جفتارز مربوط به خود را افزایش دهند.

اگر به معامله سایر جفتارزها علاقهمند هستید، باید سیاستهای پولی کشورهای مرتبط با آن ارزها را همانگونه که در بالا اشاره شد، دنبال کنید. برای مثال اگر لیر ترکیه را معامله میکنید، باید از سیاستهای پولی که توسط بانک مرکزی ترکیه (CBRT) اتخاذ میشوند، آگاه باشید.

در ادامه به بررسی دقیق برخی از مهمترین شاخصهای اقتصادی نامبرده در بالا میپردازیم. همه این شاخصها پتانسیل اثرگذاری قوی بر بازارهای مالی را دارند. از آنجایی که اقتصاد ایالات متحده بزرگترین اقتصاد جهان است و بر عملکرد بازارهای مالی در سطح جهان تأثیر میگذارد، فهرست ما بر گزارشهای ایالات متحده متمرکز است تا بهترین شاخصهای اقتصادی در اختیار شما قرار گیرد.

تولید ناخالص داخلی

تولید ناخالص داخلی (GDP)، گستردهترین معیار سلامت کلی یک اقتصاد است. جمعآوری دادههای این شاخص آنقدر زمان میبرد که تأثیر مستقیم آن بر قیمتهای فارکس و CFD اغلب کم است و در زمان انتشار دادهها، بسیاری از مؤلفهها قبلاً محرز شدهاند. بنابراین، انتظارات اغلب نسبتاً دقیق هستند. با توجه به آنچه گفته شد، اگر این عدد به طور قابل توجهی با انتظارات متفاوت باشد، همچنان پتانسیل حرکت بازار را دارد.

علیرغم نامشخص بودن زمان انتشار این گزارش، GDP باز هم یک شاخص بسیار مهم به شمار میرود چرا که به عنوان بهترین معیار برای تأیید جایگاه ما در چرخه کسبوکار (Business Cycle)، استفاده میشود.

چرخه کسبوکار یک مفهوم کلیدی در اقتصاد مدرن است. این چرخه شامل یک مرحله انبساطی (expansionary) است که در آن بسیاری از حوزههای اقتصاد همزمان رشد میکنند، و یک مرحله رکودی (recessionary)، یعنی زمانیکه فعالیت اقتصادی کاهش پیدا میکند. از آنجاییکه وسیعترین معیار فعالیت اقتصادی تولید ناخالص داخلی است، اقتصاددانان تمایل دارند با مشاهده تغییرات رشد و انقباض در تولید ناخالص داخلی تعیین کنند که ما در کجای چرخه کسبوکار قرار داریم.

تعریف فنی رکود (recession)؛ دو فصل متوالی کاهش تولید ناخالص داخلی است. به محض اینکه در یک دوره سه ماهه شاهد رشد اقتصادی باشیم، رکود به پایان میرسد. سیاستمداران، سیاستگذاران و تحلیلگران اقتصادی همگی به شدت بر روی این شاخص تمرکز دارند، چرا که اندازهگیری بسیار جامعی را انجام میدهد. بانکهای سرمایهگذاری که رویکردی از بالا به پایین (Top-Down) برای تجزیه و تحلیل فارکس اتخاذ میکنند، با پیشبینی فضای عمومی اقتصادی تحلیل خود را آغاز میکنند. تولید ناخالص داخلی، بخش کلیدی این نوع تحلیل از اقتصاد کلان بازار ارز (فارکس) محسوب میشود.

معاملهگران حرفهای، باید نسبت به این شاخص شناخت کافی داشته باشند. اما باید این واقعیت را نیز در نظر داشت، از آنجاییکه تولید ناخالص داخلی یک شاخص پسرو به شمار میرود، از این شاخص به منظور تأیید آنچه قبلاً انتظار داشتیم، استفاده میکنیم. عدم به موقع بودن آن به این معنی است که کاربرد آن به عنوان یک ابزار معاملاتی برای معاملات کوتاهمدت و میانمدت، محدود است. تولید ناخالص داخلی ایالات متحده تنها یک بار، طی هر سه ماه منتشر میشود و حتی اولین تخمینها نیز مربوط به ماههای قبل هستند.

بنابراین، شاخصیهایی که به نوعی تولید ناخالص داخلی را شامل میشوند اما تعداد دفعات انتشار بیشتری دارند، میتوانند شاخصهای مفیدتری به حساب بیایند. به همین دلیل سراغ شاخص بعدی میرویم.

گزارش اشتغال بخش غیر کشاورزی (NFP)

در پایین، نمودار ۱ دقیقهای جفت ارز EURUSD نمایش داده شده است. خط عمودی آبی، زمان انتشار گزارش وضعیت اشتغال را که در ۱ نوامبر سال ۲۰۱۹ منتشر شد، نشان میدهد. توجه کنید که قیمت در طول یک دقیقه چه حرکت سریعی داشته است. همچنین دقت کنید که میانگین حرکتی هر کندل پس از انتشار گزارش در مقایسه با قبل چقدر بزرگتر شده است.

چرا این شاخص تاثیر زیادی روی قیمتهای بازار دارد؟

بخشی از پاسخ، در به موقع بودن (به روز بودن) انتشار این گزارش نهفته است. چرخه اشتغال و چرخه کسبوکار ارتباط نزدیکی با هم دارند و از نظر تاریخی، تغییرات در گزارش اشتغال بخش غیر کشاورزی (شاخص NFP) در مسیری بسیار مشابه با تغییرات تولید ناخالص داخلی سه ماهه حرکت میکند. این همبستگی نزدیک بدین معنی است که دادههای حقوق و دستمزد میتواند به عنوان یک شاخص برای تولید ناخالص داخلی مورد استفاده قرار بگیرد.

تفاوت اساسی بین این دو داده در این است که گزارش اشتغال بخش غیر کشاورزی به صورت ماهانه منتشر میشود. البته برای ماهی که چند روز قبل به پایان رسیده است (معمولا در اولین جمعه پس از اتمام ماه قبل). در مقابل، تولید ناخالص داخلی به صورت فصلی و با تاخیر زیادی گزارش میشود.

دلیل دیگر تاثیر زیاد این شاخص بر قیمت، تأثیر آن بر سیاستهای پولی است. حداکثر اشتغال و ثبات قیمتها، دو مورد از سه هدف پولی فدرال رزرو (بانک مرکزی آمریکا) هستند. این دو هدف کلیدی اغلب به عنوان مأموریت دوگانه FED شناخته میشوند. پس میتوان نتیجه گرفت که دادههای اشتغال میتواند تأثیر جدی بر ادراک بازار برای پیشبینی جهت آتی سیاستهای پولی داشته باشد.

نرخ بیکاری

نرخ بیکاری به عنوان درصدی از نیروی کار که به طور فعال به دنبال شغل هستند، تعریف میشود. در دورههای بهبود اقتصادی، نرخ بیکاری به عنوان یک شاخص پسرو عمل میکند. حتی پس از رسیدن تولید ناخالص داخلی به کف (پایینترین محدوده)، معمولا باز هم شاهد افزایش نرخ بیکاری هستیم. بیکاری نیز ارتباط نزدیکی با سنتیمنت مصرفکننده دارد. دورههای طولانی بیکاری به شدت به احساسات مصرفکننده آسیب میرساند و در نتیجه بر هزینههای مصرفکننده و رشد اقتصادی تأثیر دارد.

درست همانند اشتغال بخش غیر کشاورزی که در بالا توضیح داده شد، دادههای بیکاری به معاملهگران CFD بینشهایی را در مورد یکی از معیارهای کلیدی که توسط بانک مرکزی آمریکا دنبال میشود، ارائه میدهد. این بدین معنی است که هر گونه واگرایی شدید دادههای واقعی نسبت به انتظارات، احتمالاً تأثیر زیادی بر بازارهای فارکس و سهام خواهد داشت. اگر دیگر شرایط را در نظر نگیریم، ضعف بازار کار ایالات متحده معمولاً بر قیمت سهام و دلار آمریکا تاثیر منفی میگذارد.

نرخ بهره

کمیته بازار آزاد فدرال (Federal Open Market Committee) یا (FOMC) هشت بار در سال به عنوان بخشی از برنامه منظم خود برای تعیین سیاستهای پولی ایالات متحده تشکیل جلسه میدهد. اگر نتیجه جلسه FOMC هر گونه اختلافی با انتظارات داشته باشد، تاثیر بسیار زیادی در بازار فارکس را شاهد خواهیم بود. یکی از عوامل اساسی که نرخهای فارکس را هدایت میکند، سطح نرخهای بهره و انتظارات مربوط به آن در دو کشوری است که جفت ارز را تشکیل میدهند.

اگر فد (بانک مرکزی آمریکا) تغییری در نرخ وجوه فدرال رزرو ایجاد کند، یا صرفاً تصورات را در مورد مسیر آینده سیاست پولی تغییر دهد، تاثیر شدیدی بر دلار آمریکا که مهمترین ارز در جهان میباشد، به وجود میآورد. به عنوان بخشی از بیانیه که پس از هر جلسه FOMC منتشر میشود، بانک مرکزی آمریکا پیشبینیهای راهبردی (Forward Guidance) در مورد مسیر مورد انتظار سیاست پولی ارائه میدهد.

این اقدام نسبتاً جدید با هدف ارائه شفافیت بیشتر به عنوان بخشی از تلاش برای کاهش پویایی در بازارهای مالی انجام میشود. در نتیجه، تغییرات در سیاست پولی معمولاً تا حدودی از قبل اطلاع رسانی میشوند. این بدین معنی است که پیشبینیهای راهبردی به اندازه یک تغییر واقعی در سیاستها، پتانسیل حرکت بازارها را دارند. یک معاملهگر حرفهای فارکس یا CFD همیشه باید اطمینان حاصل کند که از تاریخ جلسات FOMC اطلاع دارد.

شاخص اطمینان مصرفکننده/ شاخص احساسات مصرف کننده دانشگاه میشیگان

در رتبه پنجم لیست، دو گزارش داریم. شاخص اطمینان مصرفکننده (Consumer Confidence Index) که توسط کنفرانس بورد (Conference Board) و شاخص احساسات مصرف کننده که توسط دانشگاه میشیگان (University of Michigan Index of Consumer Sentiment)، گردآوری میشوند. نظرسنجیهای مصرفکننده زیادی وجود دارند، اما این دو مورد شناختهشدهترین و گستردهترین مواردی هستند که اقتصاددانان و معاملهگران فارکس و CFD دنبال میکنند. این گزارشها مهم هستند چرا که هزینههای مصرفکننده، تاثیر زیادی بر اقتصاد ایالات متحده دارد. همچنین، اطمینان مصرفکننده به ما اجازه میدهد تا بدانیم چه سنتیمنتی در بازار و در میان مصرف کنندگان حاکم است.

آیا مصرف کنندگان در مورد شغل خود احساس امنیت میکنند و به چشم انداز آینده اقتصادی خوشبین هستند؟ چه چیزی را از این مسئله میتوان استنباط کرد؟ منطقی است که فرض کنیم آنها ممکن است تمایل بیشتری به بیرون رفتن و خرج کردن داشته باشند. این مسیله باعث رشد اقتصادی خواهد شد. از آنجاییکه خوشبینی یا بدبینی مصرفکننده دارای چنین پیامدهای قوی برای چشم انداز اقتصادی است، این دو گزارش باید در فهرست شاخصهای اقتصادی پیشرو قرار گیرند. شاخص اطمینان مصرف کننده در پایان هر ماه منتشر میشود، در حالی که دانشگاه میشیگان نظرسنجی خود را دو بار در ماه منتشر میکند.

داده اولیه، در دومین جمعه ماه و برآورد نهایی دو هفته بعد منتشر میشود. زمانی که چرخه کسبوکار نزدیک به نقطه عطف باشد، این گزارشها بیشترین تأثیر را بر بازارهای فارکس و سهام دارند. احساسات قوی مصرفکنندگان نشان دهنده یک جهش احتمالی برای اقتصاد در آینده است که برای بازار سهام، صعودی در نظر گرفته میشود. احساسات ضعیف مصرفکننده، کاهشی در رشد اقتصادی و یک سیگنال نزولی برای بازار سهام است.

نظرسنجی دانشگاه میشیگان تعداد دفعات بیشتری منتشر میشود که میتواند مفیدتر واقع شود. با این حال، گزارش کنفرانس بورد از طیف وسیعتری از پاسخدهندگان تشکیل میشود، که دلالت بر پایایی آماری بیشتر دارد. هر دو با چرخههای کسبوکار همبستگی نسبتا خوبی دارند، اما بهشدت تحت تأثیر بازار کار هستند. اگر در برحهای که سایر بخشهای اقتصاد رو به بهبود هستند بیکاری در حد بالایی باشد، سنتیمنت بازار ممکن است ضعیف باقی بماند. در چنین شرایطی این شاخص به عنوان یک شاخص پسرو رفتار میکند.

شاخص قیمت مصرفکننده

شاخص قیمت مصرفکننده (CPI)، بهای تمام شده کالاها و خدمات را با توجه به یک نقطه شروع پایه (مبدا) اندازهگیری میکند. این شاخص به ما یک کنترل عینی در مورد سرعت افزایش یا کاهش قیمتها میدهد. همانطور که قبلا در مقاله اشاره کردیم، ثبات قیمت، بخشی از وظایف دوگانه بانک مرکزی آمریکا است. زمانی که تورم در سطح هدف باشد، طبیعی یا حتی مطلوب تلقی میشود. با این حال، اگر تورم بیش از حد از محدوده هدف برای مدت طولانی منحرف شود، میتواند اثرات بسیار منفی بر اقتصاد داشته باشد.

اقتصاددانان در بانک مرکزی آمریکا ترجیح میدهند بر روی شاخص هزینههای مصرف شخصی (PCE) که بخشی از گزارش تولید ناخالص داخلی است، تمرکز کنند. این گزارش فقط به صورت سه ماهه ارائه میشود، بنابراین معاملهگران فارکس و CFD اغلب شاخص CPI را دنبال میکنند چرا که این شاخص از لحاظ زمانی، بهتر وضعیت تورم را مشخص میکند . مزیتهای شاخص CPI به عنوان یک شاخص پیشرو برای اقتصاد محدود است. با وجود ارتباط طبیعی و منطقی بین رشد اقتصادی، تقاضا و قیمتهای بالاتر، ثابت شده که این شاخص پیشبینیکننده ضعیفی برای نقاط عطف در چرخه کسبوکارها است.

در دهه ۱۹۷۰ و اوایل دهه ۱۹۸۰، تورم بالا یک مشکل جدی برای اقتصاد ایالات متحده بود. در مقابل، پس از بحران مالی جهانی، ریسک واقعی تورم منفی (Deflation، کاهش پایدار قیمت) وجود داشت. تورم منفی با ترغیب مصرفکنندگان به توقف خرید به اقتصاد آسیب میزند، چرا که تا زمانی که قیمتها به کاهش خود ادامه دهند، یعنی در آینده ارزانتر خواهند شد. از آنجایی که مخارج مصرفکننده بخش بزرگی از تولید ناخالص داخلی را تشکیل میدهد، رشد اقتصادی را کاهش میدهد و میتواند یک دور باطل ایجاد کند.

از آنجایی که تورم مستقیماً با سیاست پولی در ارتباط است، گزارش CPI میتواند تأثیر زیادی بر قیمتها در بازارهای اوراق قرضه، فارکس و سهام داشته باشد. طبق معمول، انحراف از پیشبینیها بیشترین تأثیر در بازار را دارد. به عنوان مثال، اگر CPI بسیار بالاتر از حد انتظار باشد، این تصور را ایجاد خواهد کرد که فد به احتمال زیاد سیاستهای پولی را در آینده انقباضیتر خواهد کرد. اگر بقیه شرایط مهیا باشند، این مسئله میتواند برای دلار آمریکا صعودی باشد.

در شرایط مشابه، یک معاملهگر ممکن است دادههای تورمی را به عنوان عامل نزولی برای بازار سهام تفسیر کند، چرا که سیاستهای پولی انقباضیتر، منجر به کاهش اشتهای ریسکپذیری در بازار میشود. از زمان بحران مالی، ما در یک محیط تورمی بسیار پایین قرار داشتهایم که فدرال رزرو را مجبور کرده تا سیاستهای پولی بسیار تسهیلی را اتخاذ کند. تا حدودی این مسئله منجر به بازار صعودی در ایالات متحده شده است.

شاخص تولیدات صنعتی

شاخص تولیدات صنعتی (Industrial Production Index)، سطح تولید ایالات متحده (بر حسب مقدار مواد تولیدشده برمبنای دلار) را نسبت به سال پایه در سه حوزه وسیع تولید، معدن، و تاسیسات گاز و برق اندازهگیری میکند. این گزارش توسط فدرال رزرو تهیه شده و در اواسط هر ماه منتشر میشود. برخی از اطلاعات شاخص از دادههای قابل اثبات (hard data) به دست میآیند که مستقیماً برای صنایع خاص از سازمانهای تجاری یا نظرسنجیهای رسمی گزارش میشوند. با این حال ممکن است این دادهها همیشه به صورت ماهانه در دسترس نباشد. به منظور برطرف کردن این شکافها، بانک مرکزی آمریکا با استفاده از واسطههایی مانند ساعات کار از گزارش وضعیت اشتغال یا میزان برق مصرف شده در ماه توسط صنعت مورد نظر، تخمینهایی را انجام میدهد. باید توجه داشت که صدها مولفه وجود دارند که این شاخص را تشکیل میدهند و سپس به عنوان یک سطح از شاخص ارائه میشوند.

به عنوان مثال، انتشار اولیه شاخص تولید صنعتی برای سپتامبر سال ۲۰۱۹ به ۱۰۹.۵۲ رسید که نشان دهنده تولید فعلی نسبت به سال پایه است. در زمان نگارش این مقاله، بانک مرکزی آمریکا از سال ۲۰۱۲ به عنوان سال پایه خود استفاده کرده بود. بنابراین، سطح ۱۰۹.۵۲ سپتامبر ۲۰۱۹ نشان میدهد که سطح تولید ۹.۵۲% بیشتر از سطح متوسط در دوره پایه ۲۰۱۲ بوده است. گرچه تولید تقریباً ۲۰% از اقتصاد ایالات متحده را تشکیل میدهد، با این حال همچنان توسط معاملهگران فارکس و CFD به دقت زیرنظر گرفته میشود.

بخش صنعت اهمیت بالایی دارد چرا که همراه با بخش ساختوساز، مسئول اکثر تغییرات در تولید ایالات متحده است که در چرخه کسبوکارها مشاهده میشود و میتواند اطلاعات مفیدی را در مورد تحولات تغییرات ساختاری اقتصادی ارائه کند. باید توجه داشت که شاخص تولید صنعتی، یک شاخص دورهای (procyclical) است، بدین معنی که بین حرکات آن و تغییرات در چرخه کسبوکارها همبستگی وجود دارد. همبستگی بین این شاخص و فعالیت اقتصادی به اندازهای نزدیک است که برخی از تحلیلگران از این گزارش به عنوان سیگنال اولیه برای چگونگی عملکرد تولید ناخالص داخلی استفاده کنند.

شاخص استفاده از ظرفیت

شاخص استفاده از ظرفیت (Capacity Utilisation)، نحوه عملکرد بخش تولید ایالات متحده را به نسبت ظرفیت کامل ارزیابی میکند. ظرفیت کامل به معنی بیشترین سطح خروجی پایداری است که یک کارخانه میتواند در چارچوبی واقعبینانه به دست آورد. به عبارت دیگر، این شاخص مواردی مانند مدتی که کارخانه در شرایط عادی کار نمیکند را نیز در نظر میگیرد. این شاخص از نسبت شاخص تولید صنعتی تقسیم بر شاخص ظرفیت کامل محاسبه میشود.

شاخص استفاده از ظرفیت به ما نشانهای به موقع از سلامت تولید / اقتصاد و همچنین چشماندازی از روندهایی که ممکن است در بخش تولید در حال شکلگیری باشد، ارائه میدهد. بعلاوه با استفاده از این شاخص میتوان سرنخهایی در مورد تورم بدست آورد. اگر فعالیت کارخانهها افزایش چشمگیری داشته باشد، یک فرض منطقی این است که تولیدکنندگان ممکن است قیمتها را افزایش دهند. اگر کارخانهها نزدیک به حداکثر ظرفیت خود کار کنند، احتمالاً ماشینآلات در نتیجه کار زیاد فرسوده و از کار میافتند.

خاموش کردن ماشینها ریسک اخراج کارگران را در زمان تقاضای بالا به همراه دارد که نمیتواند برای اقتصاد مطلوب باشد. بر این اساس، تولیدکنندگان احتمالاً به منظور کنار آمدن با تقاضای بالا به جای اخراج کارمندها، قیمتها را افزایش میدهند. این مسئله (افزایش قیمتها) به نوبه خود احتمالاً به قیمتهای مصرفکننده منتقل میشود و منجر به افزایش تورم میشود. بالعکس، اگر استفاده از ظرفیت در سطوح پایین انجام بگیرد، حاکی از ضعف اقتصادی است.

به عنوان یک قاعده کلی، نرخهای زیر ۷۸% از نظر تاریخی به یک رکود آتی اشاره دارد – یا حتی ممکن است به این معنی باشد که اقتصاد در حال حاضر در رکود است. به این ترتیب، این شاخص توسط بانک مرکزی آمریکا برای سنجش روند تولید، رشد اقتصادی و همچنین تورم استفاده میشود. نرخ استفاده از ظرفیت، شاخصی مهم برای معاملهگران CFD بهخصوص برای معاملهگران اوراق قرضه است، اما همچنین یک نشانگر کلیدی برای آن دسته از افرادی است که در بازارهای سهام و FX فعالیت دارند.

شاخص خرده فروشی

نام کامل این شاخص، پیش فروش ماهانه برای تجارت خرده فروشی (Advance Monthly Sales for Retail Trade) است. با این حال، معاملهگران فارکس آن را بیشتر به عنوان شاخص خرده فروشی (Retail Sales) میشناسند. اداره سرشماری آمریکا (United States Census Bureau)، که بخشی از وزارت بازرگانی ایالات متحده (United States Department of Commerce) است، این گزارش را تقریباً دو هفته پس از پایان ماه مورد نظر، در ساعت ۰۸:۳۰ به وقت شرقی (Eastern Time و ۱۶:۳۰ به وقت ایران) منتشر میکند. این شاخص تخمین اولیهای از ارزش دلاری اقلام به فروش رفته در بخش خردهفروشی ارائه میدهد (یعنی این عدد برای تورم تعدیل نمیشود). همچنین ارقام گزارش خرده فروشی، بهصورت درصد تغییر نسبت به ماه قبل گزارش میشوند.

معمولاً این آخرین شاخصی است که توسط معاملهگران CFD و فارکس، به دقت زیرنظر گرفته میشود و پتانسیل ایجاد نوسانات زیاد را در قیمتهای بازار دارد، بهخصوص اگر تفاوت زیادی بین رقم گزارش شده و انتظارات وجود داشته باشد. اما چرا این گزارش با دقت دنبال میشود؟ همه چیز به شاخص هزینههای مصرف شخصی (PCE) بر میگردد. شاخص هزینههای مصرف شخصی سهم عمدهای در رشد اقتصادی ایالات متحده دارد. همچنین این شاخص را میتوان با گزارش درآمد شخصی و هزینهها (Personal Income And Outlays) که توسط دفتر تحلیل اقتصادی (BEA) منتشر میشود، مقایسه کرد.

گزارش خرده فروشی به طور خاص شامل یک مولفه PCE است که مستقیماً در محاسبات تولید ناخالص داخلی درج میشود. دادههای پوشش داده شده در آن گزارش جامعتر از گزارش خرده فروشی است. با این حال، نکته بسیار مهم این است که دادههای خرده فروشی چند هفته زودتر منتشر میشوند، بنابراین بینش بهموقعتری را در مورد این حوزه اقتصادی ارائه میدهند. اگر خرده فروشی در حال افزایش باشد، نشاندهنده سلامت اقتصادی است و اثر صعودی بر بازار سهام دارد.

دادههای فروش قوی میتواند افزایش قیمتها را در پی داشته باشند و به همین منظور ملاحظات تورمی باید مورد توجه قرار بگیرند. این مسئله تأثیر مثبت بر دلار آمریکا، اما تاثیر منفی بر قیمت اوراق قرضه دارد. برعکس، ضعف در گزارش خرده فروشی باعث کاهش بازار سهام و دلار آمریکا میشود، اما برای قیمت اوراق قرضه صعودی است.

از منظر تحلیلی، برخی از اجزای این گزارش ممکن است به نوسانات و پویاییهای ناخواسته منجر شوند. وسایل نقلیه موتوری به دلیل هزینهها، ماه به ماه به طور مساوی منتشر نمیشوند. بر این اساس، تحلیلگران اغلب بر شاخص خرده فروشی به استثنای فروش خودرو به منظور حذف تغییرات غیرقابل پیشبینی و درک آسانتر روندهای اساسی در دادهها ، تمرکز میکنند.

شاخص سفارشات کالاهای بادوام

گزارش شاخص سفارشات کالاهای بادوام (Durable Goods Orders) توسط اداره سرشماری آمریکا، منتشر میشود. نام کامل این گزارش، گزارش پیش فروش کالاهای بادوام (Advance Report on Durable Goods) است که تقریباً پس از ۱۸ روز کاری هر ماه (در ماه بعدی که گزارش برای آن منتشر میشود)، به اطلاع عموم میرسد (روز دقیق بر اساس برنامه زمانبندی سایر انتشارات کلیدی در آن مقطع متفاوت است).

کالاهای بادوام به اقلامی گفته میشود که انتظار میرود حداقل سه سال دوام داشته باشند. به عبارت دیگر، ما به طور کلی در مورد اقلام گران قیمتی صحبت میکنیم که معمولاً به ندرت خریداری میشوند.

این مسئله (به ندرت خریداری شدن این کالاها) بدین معنی است که گزارش در معرض تغییر است و شما باید در مورد آنچه که در یک گزارش واحد میخوانید، بهشدت دقت داشته باشید. تحلیلگران اغلب مولفه حمل و نقل این گزارش را حذف میکنند تا این تغییرات را کاهش دهند. روش دیگر این است که مجموعهای از گزارشها را با هم در نظر بگیریم تا بتوانیم نوعی آگاهی را برای یک روند اساسی ارزیابی کنیم. همچنین مراقب تجدید نظرها در دادههای یک ماه قبل باشید چرا که میتواند قابل توجه و زیاد باشند.

اگر تقاضا قوی باشد و شرکتها چشمانداز خوشبینانه نسبت به آینده داشته باشند، انتظار میرود که شاهد افزایش سفارشهای جدید برای کالاهای بادوام باشیم. از سوی دیگر، در شرایط اقتصادی ضعیف، انتظار میرود کاهش سفارشات را شاهد باشیم. بنابراین، افزایش در این گزارش برای ریسکپذیری مثبت تلقی میشود و بالعکس.

تا آنجا که به معاملهگران CFD مربوط میشود، در صورتی که دیگر شرایط ثابت باشند، افزایش در کالاهای بادوام یک علامت مثبت برای بازار سهام است. تاثیر این شاخص بر بازار فارکس، همان داستان مشابه برای دلار آمریکا و بازار سهام است؛ بدین صورت که یک گزارش قوی برای دلار، صعودی در نظر گرفته میشود، چرا که به اقتصاد در حال رشد اشاره دارد و سیگنالی از این مسئله است که بانک مرکزی آمریکا به سمت یک سوگیری انقباضی در سیاستهای پولی پیش خواهد رفت.

آمار اولیه مدعیان بیکاری

گزارش هفتگی آمار اولیه مدعیان بیکاری (Initial Jobless Claims)، تعداد افرادی را که برای اولینبار بیمه بیکاری درخواست میکنند، اندازهگیری میکند. این گزارش یک بهروز رسانی مفید در مورد قدرت بازار کار بهویژه در زمانی که با هفته نمونه استفاده شده برای گزارش “وضعیت اشتغال” مصادف میشود، ارائه میدهد.

مدعیان بیکاری منبع مفیدی برای پیشبینی حرکتهای آتی در گزارش ماهانه مهم اشتغال بخش غیر کشاورزی (NFP) است، اگرچه همبستگی دقیقی بین این دو وجود ندارد. تغییرات کوتاهمدت در بازار کار، به احتمال زیاد در دادههای هفتگی مدعیان بیکاری اولیه منعکس میشود تا در گزارش کار ماهانه. با این حال، مدعیان بیکاری یکی از تاثیرگذارترین گزارشهای هفتگی در مورد قیمتها در بازار فارکس و CFD است.

تفسیر تقویم معاملاتی فارکس

انتشار هر داده اقتصادی شامل چندین نکته است که مورد توجه معاملهگران قرار میگیرد. وقتی اعلامیههای تقویم اقتصادی را بررسی میکنید، احتمالا با چندین موضوع روبرو خواهید شد که هرکدام مرتبط با یکی از شاخصهای اقتصادی است.

به عنوان مثال رشد تولید ناخالص داخلی چین، پس از سهماهه چهارم سال ۲۰۱۶ را در نظر بگیرید. این رویداد معمولا در تقویم معاملاتی فارکس بدین شکل نمایش داده میشود.

در بالا، تاریخ رویداد اقتصادی را مشاهده میکنید. ۲۰ ژانویه سال ۲۰۱۷ به همراه روز انتشار یعنی جمعه. زمان (Time)، اشاره به ساعت دقیق انتشار این اعلامیه دارد که ساعت ۲ به وقت ‘گرینویچ (GMT) است. (همانطور که میبینید، زمان گرینویچ به عنوان مبنای تقویم قرار داده شده است). در بخش ارز (currency)، نماد ارز مربوطه را میبینید؛ یعنی ارزی که تحت تاثیر رویداد مورد نظر قرار میگیرد (یوان چین با نمادCNY) . میزان اهمیت (Importance)، مشخص میکند که این رویداد چقدر میتواند برای ارز مربوطه نوسانات احتمالی ایجاد کند.

در ستون بعدی، اطلاعات مربوط به «رویداد مورد نظر» قرار داده شده است.

دقت کنید که نوشته شده است:

Chinese GDP (Q4) (YoY)

در اینجا منظور از واژههای (Q4) و (YoY) چیست؟

(Q4)، مخفف سهماهه چهارم سال است. هر سال مالی به ۴ بازه زمانی “سهماهه” تقسیم میشود:

- سهماهه اول (Q1) از ژانویه تا مارس

- سهماهه دوم (Q2) از آوریل تا ژوئن

- سهماهه سوم (Q3) از ژوئیه تا سپتامبر

- سهماهه چهارم (Q4) از اکتبر تا دسامبر

از آنجایی که در تقویم اقتصادی (Q4) نمایش داده شده است، یعنی این داده مربوط به سهماهه چهارم سال ۲۰۱۶ است.

پس از (Q4)، واژه (YoY) را داریم به معنای سال به سال. بنابراین، در اینجا منظور این است که انتشار سالانه داریم که دورههای سهماهه اول، سهماهه دوم، سهماهه سوم و سهماهه چهارم را پوشش میدهد.

واژه واقعی (Actual)، میزان انتشار داده فعلی را که در انتظارش بودیم، نشان میدهد. واژه پیشبینی (Forecast) به انتظارات رسمی از آن شاخص اشاره دارد که برآیند نظرسنجیهای آماری انجام شده است. واژه قبلی (Previous)، به آخرین انتشار داده مربوطه اشاره میکند.

بنابراین با در نظر گرفتن اطلاعات بالا، میتوان نتیجه گرفت که انتظارات برای تولید ناخالص داخلی در کشور چین برابر با ۶.۷ درصد بود. با اینحال، این داده با عدد ۶.۸ درصد منتشر شد که ۰.۱ درصد بالاتر از انتظارات بود. این بدین معناست که GDP چین بهتر از انتظارات بوده و به احتمال زیاد میتواند تاثیر مثبتی روی یوان چین بگذارد. حال به بررسی واکنش یوان چین بعد از انتشار این داده میپردازیم:

در بالا، نمودار ۴ ساعته جفتارز USDCNY، از تاریخ ۱۶ تا ۲۳ ژانویه سال ۲۰۱۷ نمایش داده شده است. فلش مشکی روی تصویر، لحظه انتشار تولید ناخالص داخلی سالانه چین را در سهماهه چهارم نشان میدهد. از آنجایی که این داده بهتر از انتظار است (۶.۸ درصد در مقابل انتظارات ۶.۷ درصدی)، ارزش یوان چین درمقابل دلار آمریکا افزایش یافته و در نتیجه باعث ریزش جفت ارز USDCNY شده است. به عبارتی دلار در مقابل یوان ضعیف شده است. درنتیجه یوان ۰.۶۶ درصد در مقابل دلار رشد میکند.

چگونه از تقویم اقتصادی فارکس استفاده کنیم؟

معاملهگران از تقویم رویدادهای اقتصادی برای دنبال کردن انتشار دادهها استفاده میکنند تا بتوانند از نوسانات قیمت در معاملات خود، کسب سود کنند. اگر انتشار دادهای بهتر از پیشبینی باشد، آنگاه به احتمال زیاد شاهد رشد ارزش آن ارز در مقابل سایر ارزها خواهیم بود.

بنابراین وقتی انتشار دادهای بهتر از انتظارات باشد، با این فرض که ارزش این ارز در نتیجه یک داده اقتصادی خوشبینانه میتواند افزایش یابد، فرصتی برای خرید ایجاد میکند.

برعکس این حالت زمانی است که انتشار داده بدتر از انتظارات باشد. در این شرایط سرمایهگذاران با فرض بدبینانه بودن داده، احتمال میدهند ارز مربوطه درمقابل سایر ارزها کاهش پیدا کند و در نتیجه فرصت مناسبی برای فروش ایجاد میشود.

زمانبندی معاملات در هنگام استفاده از تقویم فارکس

هنگام معامله اخبار اقتصادی، زمان انجام معامله بسیار مهم است، چون ارزها معمولا بلافاصله به رویدادهای خبری واکنش نشان میدهند. با اینحال انتشار بعضی از دادهها میتوانند تاثیر بلندمدتی داشته باشند.

به عنوان مثال، گزارش نرخ بهره در یک کشور را درنظر بگیرید. نرخ بهره توسط بانکهای مرکزی به عنوان تعدیلکننده ارزش ارز و تورم استفاده میشود. به دلیل آنکه کشورها تمایل ندارند که ارزش پول ملیشان بیش از حد افزایش یا کاهش یابد، بانکهای مرکزی برای تحریک و یا جلوگیری از داغ شدن بیش از حد اقتصاد، اقدام به کم و زیاد کردن نرخ بهره میکنند.

اگر نرخ بهره در کشوری بالا برود، آنگاه هزینه دریافت وام نیز افزایش خواهد یافت. این بدین معناست که سرمایهگذاران وامهای کمتری دریافت کرده و در نتیجه میزان خرجکرد مصرفکننده، تورم و ارزش ارز در آن کشور کاهش مییابد.

اگر نرخ بهره پایین باشد، دریافت وام برای عموم مردم ارزانتر و جذابتر میشود. در چنین شرایطی خرجکرد مصرفکننده، تورم و ارزش ارز آن کشور افزایش مییابد. بنابراین نرخ بهره، تاثیر بلندمدت بر جفتارزها دارد.

مثال از تقویم اخبار اقتصادی

جدول دو سطری که پیشتر برای نمایش انتشار یک داده اقتصادی استفاده شد، فقط مثالی از یک رویداد اقتصادی بود. در ادامه یک تقویم واقعی فارکس را بررسی میکنیم.

یکی از محبوبترین تقویمهای اقتصادی آنلاین، تقویم اقتصادی فارکس فکتوری است. در پایین، یک نمونه از تقویم فارکس فکتوری را مشاهده میکنید:

دقت کنید که اینبار رویدادهای بسیاری فهرست شده است. ساختاربندی دادهها تقریباً به همان شکلی است که قبلاً ارائه کردیم. اگرچه در اینجا میتوانید که روی گزینه (Graph) برای هر رویداد اقتصادی کلیک کنید تا یک سابقه نموداری از اعلامیههای قبلی مربوط به آن را دریافت کنید. همچنین اگر بر روی گزینه جزییات (Detail) کلیک کنید، میتوانید اطلاعات بیشتری را درباره انتشار داده پیشرو؛ شامل دفعات اعلام و تاریخ انتشار بعدی، مشاهده کنید.

واژه تاثیر (Impact) به معنای اهمیت انتشار داده اقتصادی است. دقت کنید که این بخش شامل سه رنگ متفاوت است.

- زرد به معنای تاثیر کم

- نارنجی به معنای تاثیر متوسط

- قرمز به معنای تاثیر زیاد

کم، متوسط و زیاد، میزان نوسان مورد انتظار است که این رویدادها در بازار به وجود میآورند.

انواع معامله با استفاده از تقویم رویدادهای فارکس

حالا که با تقویم اقتصادی فارکس آشنا شدید و میدانید که چگونه دادههای آن را تفسیر کنید، چند استراتژی مورد استفاده معاملهگران اخبار فاندامنتال را میبینیم.

معامله در جهت انتشار رویداد اقتصادی

این یکی از رایجترین استراتژیهای معامله اخبار است. نکته اینجاست که برای یک رویداد صبر میکنید و بلافاصله بعد از انتشار داده، معامله را انجام میدهید. اگر این رویداد بهتر از انتظارات باشد، میتوانید اقدام به خرید ارز بکنید و اگر رویداد بدتر از انتظارات بود، باید فروش ارز مربوطه را درنظر بگیرید.

سفارش حدضرر باید در سمت دیگر نقطه ورود باشد، ترجیحا دورتر از سویینگ آخر. با اینحال از آنجایی که در لحظه انتشار و کمی پس از آن، نوسانات بالا مورد انتظار است، باید سعی کنید از حدضرر بزرگتری استفاده کنید. اگر حد ضرر خیلی کوچک باشد، به احتمال زیاد قیمت با حرکات سریع به آن برخورد خواهد کرد.

این استراتژی را با یک مثال شرح میدهیم. در تاریخ ۱۱ ژانویه سال ۲۰۱۷، ایالات متحده مازاد نفت خام را ۴.۰۹۷ میلیون بشکه اعلام کرد، در حالیکه پیشبینی حاکی از آن بود که این عدد ۱.۱۶۲ میلیون بشکه اعلام شود. علاوه بر این، انتشار قبلی ذخایر نفت خام آمریکا، ۷.۰۵۱ میلیون بشکه بود. این بدان معناست که ذخایر نفت خام ایالات متحده افزایش شدید غیرمنتظرهای داشته است.

باید توجه داشت که در آن زمان در آمریکا، مازاد تولید نفت وجود داشت و بهدلیل عرضه بیش از حد نفت، قیمت ریزش را تجربه کرده است. از آنجاییکه قسمت قابل توجهی از تولید ناخالص داخلی آمریکا به تولیدات نفتی وابسته است، کاهش در قیمت نفت باعث یک کاهش متقابل در نرخ تبدیل دلار آمریکا میشود.

بنابراین احتمال دارد ارزش دلار آمریکا در مقابل سایر ارزهای اصلی کاهش یابد. از این رو یک معاملهگر اخبار با ارزیابی این رویداد، ممکن است یک معامله خرید بر روی EUR/USD داشته باشد. منطق فاندامنتال پشت این معامله این است که ارزش دلار باید کاهش یابد و درنتیجه ارزش یورو رشد کند.

به نمودار EUR/USD بالا که حرکات قیمت در زمان انتشار دادههای ذخایر نفت خام آمریکا را نشان میدهد، نگاه کنید. یورو در مقابل دلار شروع به رشد میکند و بخاطر کاهش قیمت نفت، ارزش دلار پایین میآید. بنابرین جفتارز EUR/USD رشد میکند.

وقتی گزارش ضعیف ذخایر نفت خام ایالات متحده را در رابطه با دادههای مورد انتظار میبینید، ممکن است با فرض اینکه جفتارز یورو/دلار امکان رشد دارد، تصمیم به خرید آن بگیرید. میتوانید حدضرر خود را پشت آخرین سویینگ یا سطح مقاومت/حمایت قرار دهید. مشاهده میکنید که قیمت یک رشد شدید را تجربه کرده و سپس وارد یک روند صعودی شده است.

برای خروج از معامله، باید برخی قوانین ساده پرایس اکشن را اعمال کنید. در این مثال میتوانید تا زمانی که قیمت بالای خط روند قرار دارد، معامله را نگه دارید. اگر خط روند شکسته شد، با این فرض که حرکت صعودی به اتمام رسیده، معامله را ببندید.

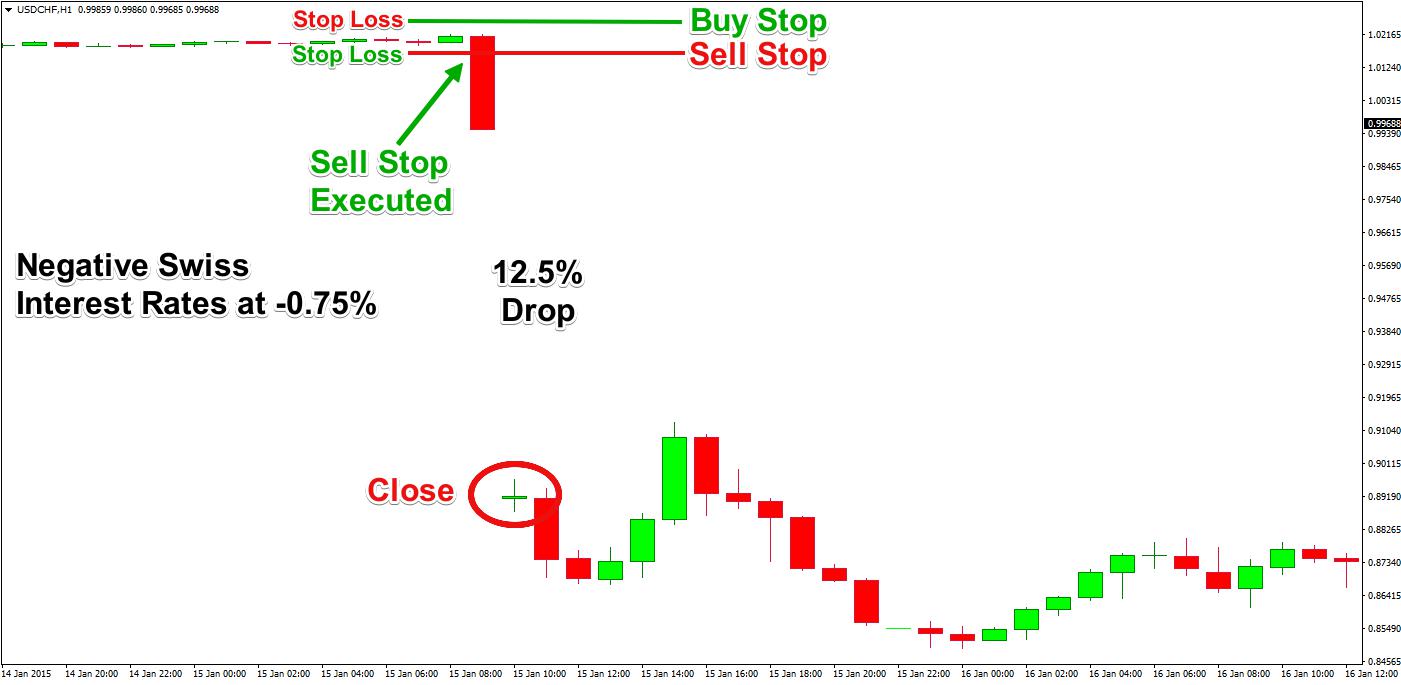

معامله اسکالپ انتشار خبر با استفاده از دو سفارش شرطی

این استراتژی پیشنهاد میکند که قبل از انتشار خبر، یک سفارش OCO (یک نوع سفارش در انتظار که سفارش بعدی را لغو میکند) ثبت کنید.

اولین قسمت سفارش OCO باید یک سفارش بای استاپ و دومین قسمت سفارش OCO باید یک سفارش سل استاپ باشد.

- سفارش بای استاپ، در قیمتی بالاتر از قیمت کنونی این جفتارز، سفارش خرید را فعال میکند.

- سفارش سل استاپ، در قیمتی پایینتر از قیمت کنونی این جفتارز، سفارش فروش را فعال میکند.

احتمالا حدس زده باشید که جدا از اینکه چه دادهای منتشر میشود، هدف از این دو دستور شرطی، معامله جفتارز در جهت گسترش نوسانات اولیه است.

اگر داده منتشر شده بهتر از انتظارات بود، سفارش خرید فعال میشود و اگر داده بدتر از انتظارات بود، سفارش فروش فعال میشود. این استراتژی به یک نوسان نیاز دارد. اگر جفتارز یک حرکت سریع در هریک از جهات انجام دهد، سفارش مربوطه بهصورت خودکار فعال میشود.

حالا بررسی کنیم که این عملکرد چگونه انجام میشود:

این یک مثال تاریخی از ژانویه ۲۰۱۵ است، وقتی که بانک ملی سوئیس نرخ تبادل ارز خود را افزایش داد و باعث رشد سریع ارزش فرانک سوئیس (CHF) در مقابل سایر ارزها مانند یورو شد. اگرچه این یک واقعه نادر است، اما عملکرد این استراتژی به همان شکل باقی میماند و این موضوعی است که ما سعی در ارزیابی آن داریم.

نمودار بالا جفتارز USD/CHF را در زمان این رویداد خبری نشان میدهد. دو خط در بالای نمودار، نشانگر دو سفارش شرطی است که میتوانستند پیش از انتشار نرخ بهره آتی سوئیس، برای سفارشگذاری پیرامون قیمت استفاده شوند. حدضرر سفارش بایاستاپ باید روی همان سطح سفارش سلاستاپ باشد. همچنین حدضرر سفارش سلاستاپ باید روی سطح سفارش بایاستاپ قرار گیرد.

در این مورد، نرخ بهره در مقدار بسیار پایین ۰.۷۵- درصد منتشر شد (ارزش منفی)، که باعث صعود شدید فرانک سوئیس مقابل سایر ارزهای اصلی شد. در نتیجه این رویداد، جفتارز USD/CHF شدیدا ریزش کرد (دلار ارزش خود را درمقابل فرانک از دست داد). این حرکت میتوانست سفارش OCO را با یک سفارش سل استاپ فعال کرده، شما را با یک سفارش فروش وارد بازار کند، و سفارش بای استاپ بهصورت خودکار لغو میشد.

سخن پایانی

- انتشار دادههای اقتصادی در یک کشور ممکن است باعث نوسان ارز آن کشور شود.

- تقویم اقتصادی فارکس یک ابزار اطلاعاتی است که شامل رویدادهای گذشته و آینده میشود.

- معاملهگران فارکس از تقویم اقتصادی برای دنبال کردن انتشار دادههای اقتصادی و تاثیر آنها بر ارزها استفاده میکنند.

- بعضی از مهمترین رویدادهای اقتصادی، شامل گزارشهای اقتصادی زیر است:

- دادههای شغلی

- شاخصهای مدیران خرید

- شاخصهای تورم

- دادههای تجاری

- تولید ناخالص داخلی

- سیاستهای پولی

- انتشار یک رویداد اقتصادی که بهتر از انتظارات باشد، احتمالا باعث افزایش ارزش ارز آن کشور میشود.

- انتشار یک رویداد اقتصادی که بدتر از انتظارات باشد، احتمالا باعث کاهش ارزش ارز آن کشور میشود.

هر تقویم اقتصادی شامل چندین بخش زیر است:

- زمان: ساعتی که داده اقتصادی منتشر میشود.

- ارز: جفتارزی که مربوط به آن داده اقتصادی است.

- اهمیت: میزان اهمیتی که آن رویداد برای ارز مربوطه دارد.

- رویداد: رویداد مورد نظر چیست؟

- داده فعلی: ارزشی که آن شاخص اقتصادی، اکنون منتشر شده است.

- داده پیشبینی: ارزش مورد انتظار از انتشار داده اقتصادی.

- داده قبلی: ارزش قبلی که این شاخص منتشر شده بود.

دو مورد از رایجترین استراتژیهای معامله تقویم فارکس عبارتند از:

- معامله در جهت انتشار رویداد اقتصادی

- معامله اسکالپ انتشار خبر با استفاده از دو سفارش شرطی

با سلام و خسته نباشید کاش محتوایی برای شاخص پیچیدگی اقتصادی هم اماده میکردید ممنونم

بسیار عالی.

با تشکر بسیار

با درود و سپاس از مطالب ارزنده ارائه شده و حسن اتخاب شما در گزینش مقالات کاربردی ، در صورتی که هر یک از شاخص های معرفی شده را در دسته بندی سه گانه پیشرو،همزمان و پسرو نیز مشخص می کردید کمک بهتری در فهم تقویم اقتصادی داشت. با سپاس بیکران

دو مقاله برای شاخصهای پیشرو و پسرو داریم. در سایت جستجو کنید.

عالی بود .

یه دنیا ممنون