فهرست مطالب

نمایش

مقدمهای بر استراتژیهای پوشش ریسک (Hedging) در فارکس

تعیین تغییرات آتی (آینده) نرخ ارز به تحقیقات دقیقی نیاز دارد و بسیاری از معاملهگران برای پیداکردن فرصتهایی سودآور، روی بازار فارکس تمرکز میکنند.

اما بسیاری از معاملات ارزی برای کسب سود نیست و به دلایلی فراتر از سفته بازی انجام میشود. استفاده از بازار فارکس برای هج کردن (hedge) یا پوشش ریسک در مقابل تغییرات نامطلوب بازار سرمایه، استراتژی معاملاتی مورد استفاده بسیاری از حرفهای هاست.

بسیاری از مدیران پورتفولیو و خزانهداران شرکتها در معرض ریسکهای ارزی هستند که در صورت حرکت غیرمنتظره بازار میتواند ضررهای قابل توجهی در دارایی آنها ایجاد کند. در این مقاله، ما در مورد مکانیزم پوشش ریسک (هج کردن) در بازارهای فارکس و اینکه چگونه میتوانید با استفاده از استراتژیهای خاص پوشش ریسک، میزان مواجهه سرمایه خود با ریسکهای بازار را کاهش دهید، بحث خواهیم کرد.

مبانی پوشش ریسک با ارز

استراتژیهای پوشش ریسک ارزی میتوانند به روشهای مختلفی اجرا شوند و بر اساس هدف سرمایه گذاران متفاوت باشند. شما میتوانید رویکردی سیستماتیک داشته باشید که وقتی میزان مواجهه ریسک شما به سطح خاصی میرسد، ریسک را کاهش دهد یا وقتی میفهمید که خطرات ناشی از نگه داشتن یک ارز (معامله) بیشتر از سود احتمالی آن است، میتوانید از روشهای احتیاطی استفاده کنید. بسیاری از معاملهگران نیز برای کاهش ریسک در فارکس از قرارداد آپشن استفاده میکنند.

دلایل زیادی وجود دارد که یک سرمایهگذار یا مدیر سرمایهگذاری بخواهد ریسک منابع (دارایی) خود را پوشش دهد. بهعنوان مثال، اگر صندوق درآمد ثابت یا سبد سهامی دارید که سودهایی با ارز کشوری دیگر ایجاد میکنید، ممکن است بخواهید ریسکهای ارزی خود را پوشش دهید تا از ضررهایی که متوجه پورتفولیو شماست جلوگیری کنید؛ مثلاً، اگر در ایالات متحده مستقر هستید، اما یک پرتفوی سهام در اروپا را اداره میکنید، سود شما احتمالاً به یورو خواهد بود. از این رو، مدیر پورتفولیو ممکن است تصمیم بگیرد که ریسک پوزیشنهای خود را پوشش دهد. آنها با محاسبه موقعیت ارزی خود و به حداقل رساندن ریسک احتمالی بواسطه تغییرات ارزش متقابل ارزها، میزان زیان احتمالی خود را کاهش میدهند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

این امر در مورد خزانهدار شرکتی که دارای بخشهایی است که در خارج از کشور مستقر هستند نیز صادق خواهد بود. به عنوان مثال، سودهایی که این بخش به دست میآورد، معمولاً با ارزی حاصل میشود که واحد پول اصلی آن شرکت نیست. بهترین راه برای پوشش این ریسک ارزی انجام معاملات ارزی در بازار فارکس است.

بسیاری از شرکتها دارای استراتژیهای پوشش ریسکی در فارکس هستند که با محدودیت سقف موجودی ارزی سر و کار دارند. در صورت فراتر رفتن موجودی یک ارز از سقف محدودیت، آنها معامله ارزی را آغاز میکنند که بدهی آنها را کاهش میدهد. این یک رویکرد سیستماتیک است. به عنوان مثال، خزانه دار شرکت برای شعبه اروپایی خود محدودیت ارزی دارد و وقتی وجه نقد در ترازنامه از ۱۰ میلیون یورو فراتر رفت، خزانه دار یک معامله پوشش ریسک (هج) در فارکس انجام میدهد و یورو را میفروشد و دلار آمریکا میخرد. این یک مثال ساده از یک سیستم پوشش ریسک فارکس است.

دلایل زیادی برای انجام یک پوشش ریسک (هج) در فارکس وجود دارد. بیشتر اوقات، اگر معاملهگر خرد هستید، یک جفت ارز میخرید یا میفروشید زیرا قصد کسب سود از یک تغییر هستید یا بع دنبال افزایش حجم در جهت معامله مورد نظر خود برای آن جفت ارز هستید. اما اگر دید بلندمدت داشته باشید و بخواهید موقعیت خود را نگه دارید، باید راهی برای کاهش ریسک خود پیدا کنید. یکی از بهترین راهها برای دستیابی شما به این هدف، استفاده از یک استراتژی پوشش ریسک (هج) در فارکس است.

اگر شما یک معاملهگر یا مدیر (صندوق) فارکس هستید که پورتفولیو ارزی را معامله میکنید، ممکن است یک استراتژی پوشش ریسک را در نظر بگیرید. سادهترین نوع سیستم هجینگ در فارکس فروش بخشی از معامله و کاهش حجم است، در زمانی که حجم معامله به بیش از حد مجازی که تعیین کردید رسیده باشد. این روند به منزله کاهش برخی از ریسکهایی است که در صورت حرکت بازار در جهت مخالف شما ممکن است داشته باشید. اما اگر تصمیم میگرفتید که بازار را اینگونه معامله نکنید یا در عوض بخواهید برای محافظت سرمایه در برابر حرکت نامطلوب در بازار کار دیگری بکنید، در آن زمان چه خواهد شد؟ در این حالت، میتوانید از قراردادهای آپشن برای هج کردن سرمایه ارزی خود استفاده کنید.

هجینگ فارکس با استفاده از قراردادهای آپشن (Options) ارزی

یک آپشن (اختیار معامله) ارزی به شما امکان خرید یا فروش یک جفت ارز را با قیمت مشخص در آینده میدهد، آپشن های ارزی توسط فعالان بازار قیمتگذاری میشوند که از چندین متغیر برای تعیین ارزش (قیمت) یک آپشن استفاده میکنند. اگر به دنبال هج کردن هستید اما نمیخواهید بخشی از حجم معامله خود را کاهش دهید، میتوانید یک آپشن بخرید یا بفروشید که به شما کمک میکند تا ریسک خود را در بازار کم کنید.

اکثر جفت ارزهای اصلی، آپشنهایی با نقدینگی بالایی دارند. ممکن است از خود بپرسید که آیا ارزش آپشن منطقی است؟ راهی که میتوانید بفهمید که قیمت یک آپشن واقع بینانه است یا خیر، با استفاده از یک مدل قیمت گذاری آپشن، مانند مدل بلک شولز (Black Scholes) است. این یک مدل ریاضی است که به چندین متغیر نیاز دارد که شامل نرخ فعلی ارز، قیمت اعمال در سررسید، تاریخ انقضا سررسید، نرخ بهره فعلی ارز و نوسانات (سطح تلاطم بازار) میشود. مدل آپشن این مزیت را برای شما فراهم میکند که بر اساس احتمال “در پول بودن (سود ده بودن)” نرخ ارز در تاریخ انقضا باشد. (در پول بودن یا داخل پول بودن به زمانی میگویند که قیمت سهام در محدودهای است که قرارداد آپشن برای دارند آن سود ایجاد میکند. برای مثال در معاملات خرید “اختیار خرید یا آپشن خرید” قیمت بالاتر از قیمت اعمال باشد.)

- توجه: بازار مشتقات فارکس در ایران قابل دسترس نیست و تنها نوع معامله که در ایران توسط بروکرها ارائه میشود معامله CFD است، بنابراین برای پوشش ریسک معاملات خود باید راهی غیر از استفاده از ابزارهایی مثل قراردادهای آپشن بیاندیشید.

توضیح آپشنهای ارزی

به طور خلاصه، خرید یک قرارداد آپشن CALL یا اختیار خرید، حق خرید (اجباری نیست) یک جفت ارز را با قیمت مشخص، در یک تاریخ مشخص یا قبل از آن را به خریدار میدهد. به قیمتی که خریدار آپشن حق خرید جفت ارز را دارد، قیمت سر به سر (strike) گفته میشود و تاریخ سررسید آپشن را تاریخ انقضا مینامند. اگر جفت ارز پایه بالاتر از قیمت خرید سر به سر باشد، این آپشن با عنوان “در پول (در سود) (in the money)” شناخته میشود. هنگامی که قیمت جفت ارز پایه زیر قیمت سر به سر باشد، از این آپشن به عنوان “خارج از پول (در ضرر) (out of the money) ” یاد میشود. سرانجام، هنگامی که نرخ مبادله یک جفت ارز دقیقاً در قیمت سر به سر (Strike) باشد، آپشن “روی پول (سر به سر) (at the money) ” نامیده میشود.

برای قرارداد فروش آپشن (PUT) یا اختیار فروش، زمانی که نرخ ارز پایهای زیر قیمت strike باشد “در سود” در نظر گرفته میشود و اختیار فروش وقتی نرخ ارز پایه بالاتر از قیمت strike باشد “در ضرر” نامیده میشود.

ارزش ذاتی و زمانی آپشنهای ارزی

دو مؤلفه اصلی وجود دارد که ارزش (قیمت) یک آپشن را تشکیل میدهد. اولی را ارزش ذاتی مینامند که نشان میدهد آیا قیمت در سود است یا در ضرر.

برای اختیار خرید، اگر قیمت جفت ارز بالاتر از قیمت strike باشد، ارزش ذاتی برابر است باارزش “در سود” آپشن. یک محاسبه ساده برای بدست آوردن ارزش ذاتی یک اختیار خرید، برابر است با نرخ جفت ارز پایه منهای قیمت strike. برای اختیار فروش میتوانید با کسر قیمت strike از نرخ فعلی جفت ارز، ارزش ذاتی را محاسبه کنید.

دومین مؤلفهای که ارزش یک آپشن را تشکیل میدهد، ارزش زمانی است. ارزش زمانی آپشن، برابر است با قیمت فعلی آپشن منهای ارزش ذاتی آپشن. به عنوان مثال، اگر قیمت آپشن ۰.۱۰ دلار باشد، اما هیچ ارزش ذاتی وجود نداشته باشد، ارزش زمانی برابر با ۰.۱۰ دلار خواهد بود که این همان قیمت قرارداد است که در بازار خرید و فروش میشود.

همانطور که در این مثال میبینیم، اگر هیچ ارزش ذاتی برای یک آپشن وجود نداشته باشد، کل ارزش آپشن برابر است با ارزش زمانی آن. این اتفاق زمانی میافتد که قیمت سربه سر یک اختیار خرید بالاتر از قیمت فعلی یک جفت ارز باشد، یا قیمت strike یک اختیار فروش زیر قیمت یک جفت ارز باشد.

ارزش یک آپشن تا حدودی با نزدیکی قیمت strike به نرخ فعلی (مبنا) جفت ارز تعیین میشود. اگر همه متغیرها به جز قیمت strike ثابت بمانند، هرچه قیمت strike بیشتر “در سود” باشد، ارزش آپشن بالاتر است. بعلاوه، وقتی قیمت strike “در ضرر” باشد، هرچه به قیمت مبنا نزدیکتر باشد، ارزش آپشن بالاتر است.

چگونه میتوان معاملات فارکس را هج کرد

در اذامه برخی از نکات معاملات هج در ارزها آورده شده است. روشهای مختلفی وجود دارد که میتوانید با استفاده از آپشنها برای کاهش ریسک سرمایه ارزی خود، در فارکس هجینگ انجام دهید. سادهترین راه گرفتن اختیار خرید یا فروش است. به عنوان مثال، فرض کنید معامله سنگینی در EURUSD دارید و میخواهید پس از حرکت نرخ ارز در جهت مطلوب، از سرمایه خود محافظت کنید. اگر در جفت ارز موقعیت خرید دارید، میتوانید یک اختیار فروش EURUSD خریداری کنید.

به عنوان مثال، اگر پوزیشن خرید EURUSD با نرخ ۱.۱۰ داشتید، میتوانستید اختیار فروش ۱.۱۰ را بخرید و اگر نرخ ارز به زیر این سطح کاهش یابد، این آپشن، حق فروش جفت ارز را برای شما فراهم میکند. برای این حق، باید هزینه قرارداد آپشن را به فروشنده آپشن پرداخت کنید.

از سوی دیگر، ممکن است مایل باشید با خرید یک اختیار فروش “در ضرر” مانند قیمت ۱.۰۵، ضرر بیشتری متحمل شوید که از معامله شما در قیمتی پایینتر از نرخ ۱.۰۵، محافظت میکند. با این کار هزینه لازم برای هر قرارداد اختیار را کاهش میدهید.

اگر در یک جفت ارز موقعیت فروش دارید، میتوانید از اختیار خرید استفاده کنید که به شما این حق را میدهد که یک جفت ارز را با قیمت مشخص خریداری کنید. به یاد داشته باشید، آپشنها تاریخ انقضا دارند، به این معنی که آنها برای همیشه دوام ندارند و اگر آپشن شما در حالت “در ضرر ” منقضی شود، دیگر ارزشی نخواهد داشت.

نوع دیگری از هج کردن با آپشن وجود دارد که از محافظت کمتری برخوردار است، اما میتواند در کاهش ریسک کلی شما کمک کند. به جای خرید یک اختیار خرید یا اختیار فروش برای کاهش ضرر، به جای آن میتوانید یک آپشن بفروشید. اگر آپشنی را در جهت عکس موقعیت ارزی که اکنون مالک آن هستید بفروشید، به این کار فروش پوششی خرید (فروش) میگویند.

در این حالت، شما بجای اینکه قرارداد آپشن از فرد دیگردی خریداری کنید میتوانید دارایی خود را در قالب قرارداد آپشن روی جفت ارز EURUSD بفروشید. برای مثال شما یک اختیار خرید با قیمت اعمال ۱.۱۲ و با حق آپشن ۰.۰۰۵ دلار به مشتری میفروشید، حال اگر نرخ تبادل EURUSD به بالاتر از ۱.۱۲ به علاوه ۰.۰۰۵ دلاری که برای خرید قرارداد صرف شده برود خریدار آپشنهای شما، آن قراردادها را اعمال میکند و کسب سود میکند و چیزی که به شما تعلق میگیرد نرخ ۱.۱۲ دلاری اعمال و همچنین حق آپشن است ولی اگر EURUSD به بالاتر از ۱.۱۲ برود سودی نخواهید کرد. اگر نرخ EURUSD پایینتر برود مشتری شما آپشنهایش را اعمال نخواهد کرد و در صورتی که بیش از ۰.۰۰۵ دلار پایینتر برود شما وارد ضرر میشوید و فقط به اندازه ۰.۰۰۵ دلار ریسک شما پوشش داده شده بود.

استفاده از استراتژی آپشن COLLAR

اگرچه فروش یک اختیار خرید یا اختیار فروش ایده خوبی به نظر میرسد، اما تمام ضررهایی را که ممکن است متحمل شوید و برای هج کردن آن تلاش میکردید را پوشش نمیدهد. در حالی که خرید یک اختیار خرید ایده خوبی به نظر میرسد، اما بارها اتفاق میافتد که پرداخت حق آپشن (هزینه هر قرارداد آپشن) بسیار پرهزینه است و خرید آن دیگر منطقی نیست.

تکنیکی که میتواند این مشکل را حل کند استراتژی collar است. این روشی است که در آن شما یک آپشن را میفروشید و از سود آن برای خرید آپشن دیگری استفاده میکنید.

مثلاً، شما زمانی که نرخ جفت ارز EURUSD در ۱.۱۰ است یک معامله خرید دارید و میخواهید در صورت کاهش قیمت از ۱.۰۵، میزان ریسک خود را هج کنید، اما نمیخواهید حق آپشن را برای معاملات پرداخت کنید. شما میتوانید همزمان یک قرارداد اختیار فروش یورو/دلار را در ۱.۰۵ بخرید و یک اختیار خرید در ۱.۱۵ را بفروشید.

شما میتوانید از سود حاصل از حق آپشن اختیار خرید برای خرید اختیار فروش استفاده کنید که ممکن است کل هزینهی پرداختی را جبران کند. در این ساختار، اگر قیمت به بالاتر از ۱.۱۵ برسد، از سود حاصل از افزایش نرخ EURUSD بهرهمند نمیشوید ولی در عوض ریسک کاهش از ۱.۰۵ به پایین پوشش داده میشود.

با جابهجایی قیمت سر به سر اختیار خرید و اختیار فروش میتوانید استراتژی را برای خود به طوری تنظیم کنید که پرداختی خالص حق آپشن (Premium) صفر شود یا هزینهای جزئی داشته باشد یا اینکه بتواند برای شما سودی حاصل از اختلاف پرمیومها به همراه داشته باشد.

قیمت گذاری آپشنهای ارزی

آپشنهای مربوط به ارز فعالانه در بازارهای فرابورس (OTC) و همچنین در صرافیها معامله میشوند و این موضوع مشتقات را بسیار محبوب میکند.

سؤالی که بسیاری از سرمایهگذاران دارند این است که این محصولات چگونه قیمت گذاری میشوند؟ اگر قصد معامله آپشنها را به عنوان یک استراتژی پوشش ریسک دارید، باید درباره نحوه معامله این محصولات اطلاعات داشته باشید.

ورودیهایی که برای قیمت گذاری یک آپشن استفاده میشود شامل نرخ فعلی جفت ارز، قیمت سر به سر آپشن، تاریخ انقضا، نرخ بهره فعلی ارز و همچنین نوسان ضمنی است.

شاخص نوسان ضمنی (Volatility) متغیری است که تخمینی در مورد میزان حرکت جفت ارز در آینده را به شما می دهد. بدین ترتیب معاملهگران احتمال “در سود” بودن را تعیین میکنند.

از آنجا که هیچ کس نمیداند تا چه حد بازار میتواند حرکت کند، این تخمین بر اساس احساسات (سنتیمنت) بازار استوار است که به طور کلی ترس و طمع آن را تحت تأثیر قرار میدهد.

شاخص نوسانات ضمنی (Implied Volatility)

مقدار نوسانات ضمنی با استفاده از یک مدل قیمت گذاری آپشن برای تعیین میزان حرکت بازار در طول یک سال با توجه به انتظارات معامله گران (سنتیمنت) تعیین میشود. بیشتر آپشنهای فرابورس بر اساس درصد بیان میشوند.

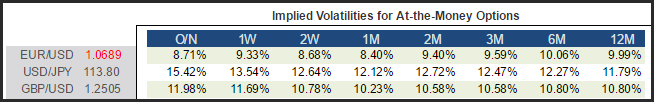

به عنوان مثال، این جدول آپشنهای ارزی برای هر جفت ارز، همراه با نوسان ضمنی را نشان میدهد که برای قیمت گذاری یک آپشن برای هر بازه زمانی مانند ۱ هفته یا ۱ ماه و یا حتی ۱ سال استفاده میشود. نوسانات ضمنی معمولاً مربوط به آپشنهای “در سود” است. آپشنهای “در ضرر” و “سر به سر”، مقادیر نوسان ضمنی متفاوت دارند.

این عدد سالانه است و به شما خواهد گفت که معاملهگران آپشن تا چه حد انتظار دارند که بازار در طول یک سال حرکت کند. در دورههای عدم اطمینان، مانند انتخابات ریاست جمهوری ایالات متحده در سال ۲۰۱۶، تلاطم بازار افزایش یافت، اما در هفتههای بعد، نوسانات به پایینترین سطح ۱۲ ماه کاهش یافت.

پوشش ریسک در معاملات فارکس برای ایرانیها

متاسفانه هیچکدام از مشتقات در بازار ایران در دسترس نیستند و امکان پوشش ریسک حرفهای برای معاملهگران فارکس حاضر در ایران فراهم نیست. اما اگر بر همبستگی ارزها اشراف داشته باشید و از حال و هوای کلی بازار اطلاع داشته باشید میتوان با استفاده از ادغام تحلیل فاندامنتال و تکنیکال معاملاتی را انجام داد که همبستگی آنها با یکدیگر منفی باشد. برای مثال اگر تحلیل ما مبنی بر این است که دلار رشد میکند و جفت ارز EURUSD را میفروشیم میتوان جفت ارز دیگری را نیز خریداری کرد که بطور تاریخی زمانی که یورودلار بالا میرود در خلاف جهت آن حرکت میکند. این نوع از پوشش ریسک چندان حرفهای نیست و هیچوقت نمیتوان ریسک را به صفر کاهش داد اما در شرایطی که میخواهیم معامله خود را برای مدتی حفظ کنیم میتوان از آن استفاده کرد.

برای آگاهی از مقدار همبستگی جفت ارزهای مختلف با هم میتوانید در گوگل عبارت “Forex Correlation” را جستجو کنید یا در سایت investing مشاهده کنید.

در ایران به باز کردن معامله در خلاف جهت معامله فعلی و دقیقا روی همان جفتارز، هج کردن نامیده میشود اما این از هج هیچ فایدهای برای معاملهگران ندارد و صرفا نشانهای از ترس معاملهگران در مواقعی که حجم مناسب را رعایت نکردهاند است و نه تنها ریسک را به صفر نمیرساند بلکه هزینههای ثابت معاملات را نیز بر ما تحمیل میکند.

استفاده از ابزارهایی مثل معاملات آپشن برای موسسات و شرکتهای بزرگی است که قصد کسب سود از مبادلات ارز ندارند و میخواهند ریسک خود را به صفر برسانند بنابراین اگرچه امکان استفاده از ابزارهای پوشش ریسک در ایران قابل دسترس نیست اما با استفاده از روشهای مدیریت سرمایه و تعیین حجم معامله میتوانید تا حد خیلی مناسبی از پذیرش ریسک زیاد به خود اجتناب کنید.

سخن پایانی

هج کردن یا پوشش ریسک یک ابزار مهم برای معاملهگرانی است که میخواهند ریسکهای خود را یا پیش از اخبار کاهش دهند یا به این باورند که تغییر نامطلوبی در بازار ایجاد خواهد شد. پوشش دادن ریسک ارز توسط معاملهگران حرفهای و مدیران پورتفولیو که تحت تاثیر ریسک تغییرات قیمت ارز هستند و در معرض ریسک هستند و یا بر پایه ارز داخلی آنها نیستند، فعالانه انجام میشود. همچنین شرکتهایی که باید پولشان را به ارز پایه شرکت تبدیل کنند.

روشهای زیادی برای جلوگیری از قرار گرفتن در معرض ریسکهای ارزی وجود دارد. هنگامی که ریسک از سطح خاصی عبور میکند میتوانید یک رویکرد سیستماتیک پیدا کرده و یا از رویکرد محتاطانه استفاده کنید و یک معامله نقدی یا معاملات فیوچرز را انجام دهید. همچنین میتوانید از آپشنهایی مانند اختیار خرید و اختیار فروش و همچنین ترکیبی از هر دو برای کاهش ریسک ارزی خود استفاده کنید. اگر قصد دارید از آپشنها برای پوشش ریسک پرتفوی خود استفاده کنید، باید قبل از معامله در این مشتقات با نحوه معامله آپشنها آشنا شوید.

منبع: ForexTrainingGroup

سلام. ممنون از مقاله های بسیار عالی ای که قرار میدید.

سایتی هست که بتونیم جزئیات قراردادهای آپشنی که سررسیدشون نزدیک رو ببینیم؟

در سایت فارکس لایو، ابتدای هر هفته درج میشه

در سایتهای دیگه مرتبط به فارکس هم اگر بگردید یپدا میشه

خیلی ممنون بابت راهنماییتون