فرآیند گام به گام طراحی یک سیستم معاملاتی در فارکس

برای سودآور بودن یک سیستم معاملاتی فارکس، پارامترهای آن باید به خوبی تعریف شده باشند و همچنین با نظم و انظباط اجرا شوند. این سیستم به مجموعهای از قوانین برای ورود به معامله و خروج از آن، و محل قرار دادن حد ضرر و حد سود، نیاز دارد. همچنین باید مجموعه قوانین مشخصی در زمینه مدیریت سرمایه ارائه دهد.

قوانین ورود به معامله عمدتا یا بر اساس تحلیل تکنیکال هستند و یا تحلیل بنیادی. از هر دوی آنها میتوان در ساخت قوانینی برای بدست آوردن سیگنال معتبر که به شما بگوید چه زمانی در بازار معامله کنید، استفاده کرد. این قوانین را به صورت دستی یا خودکار میتوان به کار برد. بیشتر معاملهگران تازهکار، تنها از تحلیل تکنیکال استفاده میکنند. اما بسیاری از افرادی که معاملهگری را به عنوان شغل اصلی خود در نظر گرفتهاند، از تحلیل بنیادی بهره میبرند. در یک روش پیشنهادی و بهینه میتوان ترکیبی از تحلیل تکنیکال و بنیادی را در معاملات به کار برد.

راهاندازی یک سیستم دستی و غیر خودکار معاملاتی فارکس، بخشی از روند یادگیری برای یک معاملهگر است. این سیستم به معاملهگر این اختیار را میدهد تا تصمیم بگیرد وارد معامله بشود یا خیر. در حالی که یک سیستم خودکار معاملاتی فارکس، این اختیار را از معاملهگر به طور کلی میگیرد.

برخی استدلال میکنند که سیستمهای معاملات خودکار، باید کنترل کاملی بر خرید، فروش، تعیین حد سود و ضرر داشته باشند. این ویژگی به حذف جنبههای عاطفی و روانی در معامله کمک میکند. اما دیگران میگویند که این ویژگی باعث از دست رفتن فرصتهای معاملاتی زیادی خواهد شد. جنبه اختیاری بودن سیستم معاملاتی دستی، نسبت به یک سیستم خودکار، برای بسیاری از معاملهگران حرفهای یک مزیت محسوب میشود.

در هر صورت، لزومی ندارد که فقط یکی از این دو را انتخاب کنیم. بسیاری از معاملهگران از هر دو سیستم به طور همزمان استفاده میکنند. یعنی دو حساب جدا، یکی برای سیستم معاملاتی دستی و دیگری برای سیستم معاملاتی خودکار میسازند. این دو سیستم میتوانند با هم کاملاً سازگار باشند. طراحی یک سیستم معاملاتی فارکس میتواند فرآیند پیچیدهای باشد، اما در اینجا سعی میکنیم تا حدی که ممکن باشد این فرآیند را برای شما ساده کنیم. در این مقاله به چگونگی ساخت یک سیستم معاملاتی دستی و خودکار در فارکس خواهیم پرداخت.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

طراحی سیستم معاملاتی سویینگ یا روزانه

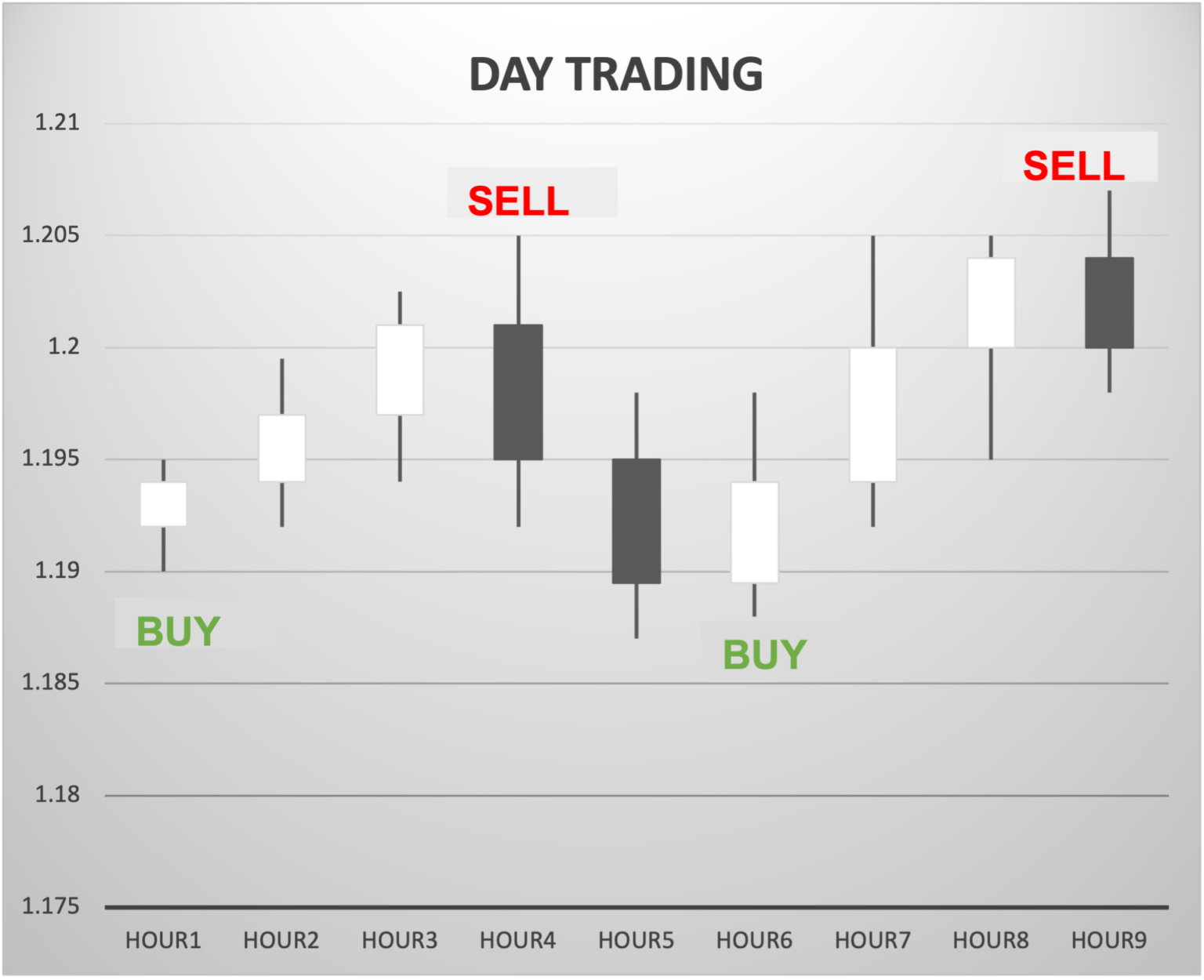

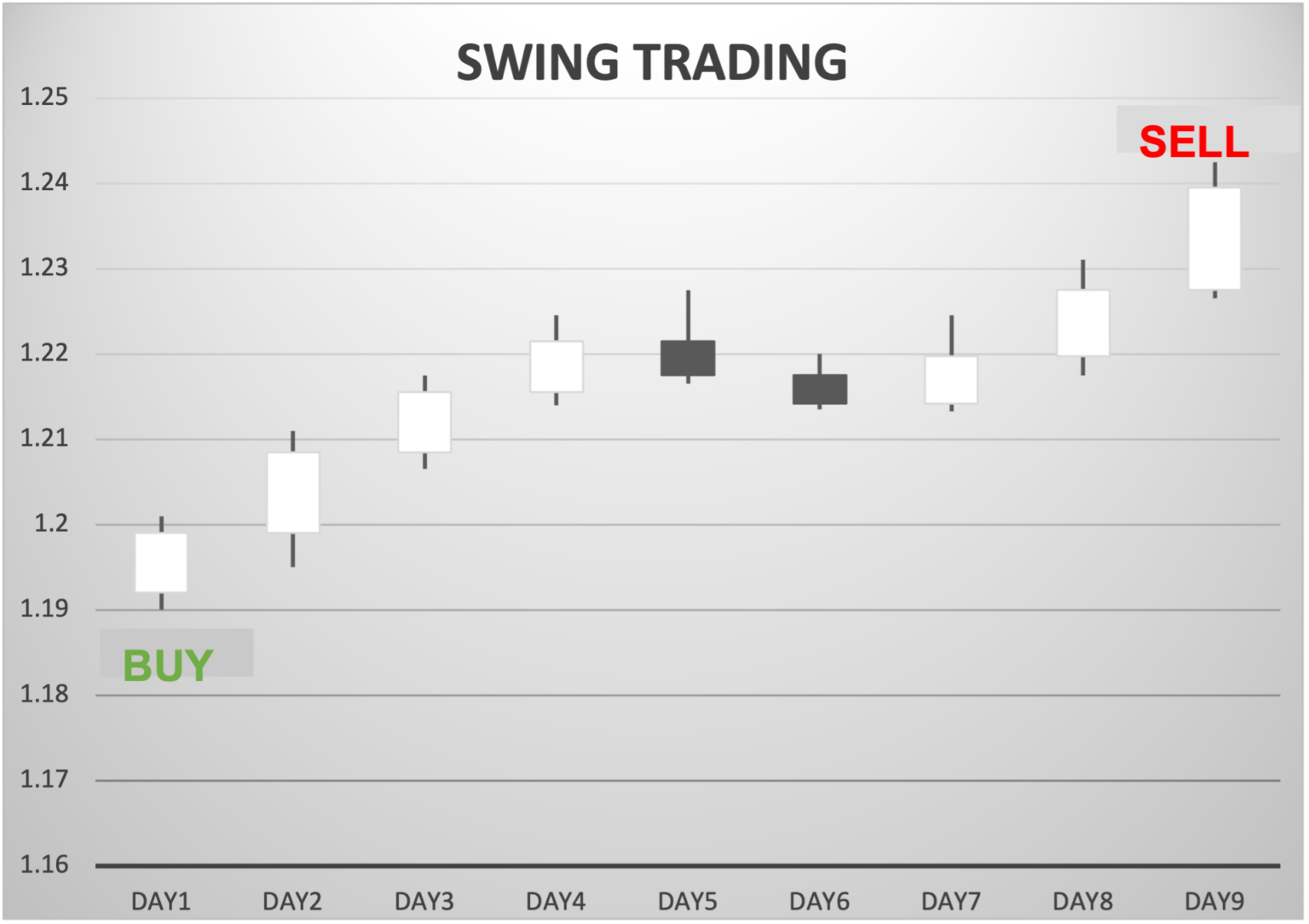

قبل از شروع طراحی یک سیستم معاملاتی در بازار فارکس باید انتخاب کنید که شما چه نوع معاملهگری هستید که در مقاله زیر به آن پرداختهایم. همانطور که از نامشان پیداست، معاملهگران روزانه معاملات خود رو در طول روز باز میکنند و در همان روز میبندند. اما معاملهگران سویینگ معاملات خود را برای چند روز یا حتی چند هفته باز نگه میدارند.

معاملهگران روزانه به دنبال حرکات نسبتاً کوچک قیمت که در طول روز صورت میگیرند، هستند و معاملات مختلفی در همان روز انجام میدهند. در حالی که معاملهگران سویینگ سعی میکنند با باز نگه داشتن معاملات خود برای مدت طولانیتر، به سود بیشتری دست یابند. هر دو از تحلیل تکنیکال و بنیادی استفاده میکنند، اما معامله گران سویینگ بیشتر به تحلیل بنیادی توجه میکنند.

از آنجایی که حرکت قیمت در طول چند روز اتفاق میافتد، این نوع معاملهگران به اصلاحات کوچک قیمت توجهی نمیکنند. حال اگر سبک معاملات روزانه را انتخاب کردید، باید تصمیم بگیرد که میخواهید در جهت روند (Trend Trading)، یا به روش برگشت به میانگین قیمتی (Mean Reversion Trading)، معامله کنید. این دو سیستم کاملا خلاف یکدیگر هستند. معامله در جهت روند یعنی فقط در جهت روند اصلی روز معامله کردن و از اصلاح قیمت برای ورود دوباره به بازار در جهت روند اصلی استفاده میشود. اما معامله به سبک برگشت روند یا بر اساس اوسیلاتور (Oscillator Based Trading) در بازارهای بدون روند استفاده میشود. در این روش انتظار داریم که قیمت موقتا در یک مسیر حرکت کند و بعد به سطوح قبلی خود بازگردد. این حرکت در طول روز تکرار میشود و شاید تا چند روز نیز ادامه داشته باشد.

یک سیستم اوسیلاتوری برای معامله کردن به دنبال مشخص کردن سطوح حمایت و مقاومت است. اما یک سیستم روندی به دنبال حرکت قیمت در یک مسیر مشخص است که در همان جهت سیگنال ورود به معامله را میدهد. شما میتوانید هر دو نوع سیستم را طراحی کنید، سیستم اوسیلاتوری در بازار بدون روند کاربرد دارد، در حالی که سیستم روندی، زمانی مفید خواهد بود که بازار در یک مسیر به صورت یکپارچه حرکت میکند.

هر دو سیستم در برخی موارد مفید خواهند بود. بازار گاهی در حال تثبیت قیمت است و گاهی در یک جهت خاص حرکت میکند. داشتن هر دو سیستم به شما این امکان را میدهد که با توجه به نوع حرکت بازار، یکی از این دو سیستم را به کار بگیرید. هر دو سیستم را میتوان برای معاملات دستی و خودکار طراحی کرد، یعنی در نهایت چهار سیستم خواهید داشت. اگرچه بهتر است همزمان فقط از دو سیستم استفاده کنید. زمانی که بازار بدون روندی را داریم، بهتر است از سیستم سویینگ هم برای معاملات دستی و هم خودکار استفاده کنید، در حالی که در بازار روندی، باید از سیستم معامله در جهت روند استفاده کنید.

سیستمهای معاملاتی اوسیلاتوری را میتوان در معاملات سویینگ به کار گرفت. زیرا ممکن است بازارهای غیر روندی برای چند روز ادامه داشته باشند. در این صورت، اگر از تحلیل روندی در معاملات خود استفاده کنید، از آن جایی که نوسان بازار ممکن است چند روز ادامه داشته باشد، به احتمال زیاد فرصتهای معاملاتی زیادی را از دست خواهید داد.

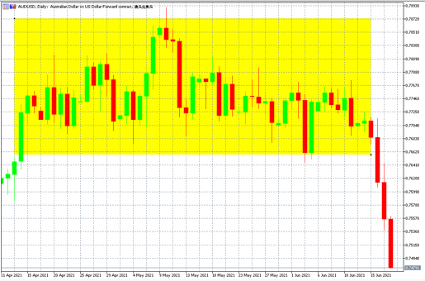

چارت زیر نشان میدهد که حرکت قیمت قبل از شکست حمایت و ریزش، برای چند هفته بدون روند بوده است. اگر با سیستم سویینگ معامله میکنید و حرکت اوسیلاتوری قیمت را در نظر نگیرید، در این مدت با دردسرهای بزرگی مواجه خواهید شد.

پیدا کردن نقاط ورود و خروج در معاملات

مجموعهای از قوانین برای ورود و خروج در معاملات هستند که به ما سیگنال خرید یا فروش میدهند. میتوانید از یک اندیکاتور تکنیکال یا ترکیبی از اندیکاتورها در این راه استفاده کنید. این سیستم زمانی به ما سیگنال خرید یا فروش میدهد که همه شرایط اولیه فراهم شده باشند. همچنین سیستم برای خروج از معاملات نیز شرایطی را مشخص میکند. یک روش برای تعیین معیار خروج از معامله این است که اول معامله باز خود را ببندید و سپس اگر شرایط برای معامله در جهت مخالف مهیا باشند وارد یک معامله جدید شوید.

یک روش دیگر، تخصیص مجموعهای از قوانین برای بستن معامله فعلی است. سپس سیستم بررسی میکند که آیا شرایط لازم قبل از باز کردن یک معامله جدید فراهم شدهاند یا خیر. روش سوم، مستقل از شرایط دیگر، تعیین حد سود از نقطه ورود به معاملات است. استفاده از هر سه نوع سیستم امکانپذیر است، اینکه بعد از رسیدن به تعداد مشخصی از پیپ (Pip)، معامله بسته شود، یا با مهیا شدن مجموعهای از قوانین، معامله بسته شود، به تصمیم شما برای معاملاتتان باز میگردد.

اگر میخواهید از یک سیستم معاملاتی خودکار استفاده کنید، بنابراین از همان مجموعه قوانینی که قبلاً توضیح دادیم استفاده خواهید کرد. اما تفاوت اینجاست که این قوانین در قالب یک برنامه نوشته شدهاند و به صورت خودکار در پلتفرم معاملاتی شما اجرا میشوند.

طبق میل شما، سیستمهای معاملاتی خودکار میتوانند خیلی ساده یا پیچیده باشند. برخی از صندوقهای سرمایهگذاری هنوز هم از استراتژی تقاطع میانگین متحرک برای موقعیت خرید و فروش خود استفاده میکنند. البته شاید چند قانون دیگر به ابن استراتژی نیز اضافه کنند. به عنوان مثال، یک حرکت قوی در یک جهت معمولاً با یک حرکت اصلاحی در جهت مخالف آن دنبال میشود. بنابراین، ممکن است فقط معاملات در جهت روند را اتخاذ کنند.

به احتمال زیاد شما هم به دنبال ترکیبی از اندیکاتورهای تکنیکال، برای تعیین زمان ورود به معامله هستید. حتی اگر به صورت دستی معامله میکنید، هنوز لازم است که قوانین ورود و خروج از معاملات را یادداشت کنید، این کار به شما کمک میکند که تمامی معیارهای استراتژی معاملاتی خود را به خاطر بسپارید، اما مهمتر از همه، به شما کمک میکند تا نظم و انضباط داشته باشید. حال اگر قوانین خود را به صورت خودکار تنظیم کنید، معاملات به صورت یکپارچه اجرا میشوند. اما در معاملات دستی، همیشه سطحی از اختیار در معاملات باقی میماند.

فرض میکنیم که شما مجموعهای از قوانین را طراحی کرده و کامل آنها را مورد آزمایش قرار دادهاید. بعد از تعداد معاملات فراوان متوجه شدید که این قوانین دقت قابل توجهی دارند. حال اگر به صورت دستی معامله میکنید، نوشتن این قوانین به شما کمک میکند تا از اختیارات خود بیش از حد استفاده نکنید. سهلانگاری بیش از حد در پیروی از قوانین به احتمال زیاد منجر به شکست شما خواهد شد. بدون شک داشتن اختیار در روش دستی به شما این امکان را میدهد که در موارد خاص، قوانین را کنار بگذارید. برای مثال، یک رویداد خبری یا نتیجه یک داده اقتصادی، ممکن است شما را وادار کند تا خلاف قوانین خودتان معامله کنید.

میتوانید از اندیکاتورها برای ایجاد قوانین ورود به معاملات و خروج از آنها استفاده کنید. شاید هم بخواهید اصول پرایس اکشن را به قوانین خود اضافه کنید. یعنی زمانی که یک الگوی مشخص در نمودار شکل میگیرد و سپس شکسته میشود، به شما سیگنال خرید یا فروش میدهد. ایجاد یک سیستم معاملاتی پرایس اکشن بدون تکیه بر اندیکاتورها، کاملاً امکانپذیر است.

تنظیم قوانین برای معامله در بازار

حالا باید تصمیم بگیرید که سیستم شما از چه فاکتورهایی استفاده میکند. شاید از فاکتورهای بنیادی نیز استفاده کنید، اما از آنجایی که تحلیل بنیادی موضوع بسیار پیچیدهای است، در این مقاله فقط پرایس اکشن و اندیکاتورها را مورد بررسی قرار خواهیم داد. در ادامه، برخی از رایج ترین اندیکاتورهای مورد استفاده در بازارهای روندی یا بازارهای بدون روند و نوسانی را فهرست میکنیم.

اندیکاتورهای بازار روندی

- ابر ایچی موکو (Ichimoku Cloud)

- میانگین متحرک (MA)

- اندیکاتور شاخص میانگین جهت دار (ADX)

- اندیکاتور مکدی (MACD)

اندیکاتورهای بازار بدون روند

- اندیکاتور شاخص قدرت نسبی (RSI)

- اسیلاتور استوکاستیک

- اندیکاتور CCI (شاخص کانال کالا)

فهرست بالا برخی از متداولترین اندیکاتورهای مورد استفاده در معاملهگری هستند، اما تعداد بیشتری اندیکاتور وجود دارند که شاید بخواهید آنها را نیز بررسی کنید و مورد امتحان قرار دهید. اما موارد ذکر شده تنها به عنوان مثال، برای نشان دادن نحوه انجام کار آورده شدهاند.

هنگامی که مشخص کردید کدام اندیکاتورها مناسب شما هستند، وقت آن است که مجموعه ای از قوانین را کنار هم قرار دهید. با در نظر گرفتن بازه زمانی برای معاملات خود، میتوانید زمانی سیگنال خرید یا فروش بگیرید، که هر سه اندیکاتور مثلاً MA، ADX و MACD سیگنالی یکسان بدهند. البته گاهی ممکن است این تعداد از تاییدیه باعث شود که موقعیتهای معاملاتی شما بسیار کاهش یابد.

ابر ایچیموکو میتواند به شما در مشخص کردن زمان پذیرش سیگنال خرید یا فروش کمک میکند. یعنی زمانی که قیمت بالای ابر باشد، سیستم شما فقط سیگنالهای خرید را میپذیرد و زمانی که قیمت زیر ابر باشد، سیستم شما فقط سیگنالهای فروش را میپذیرد. به خاطر داشته باشید که برخی از اندیکاتورها فقط در تایمفریم روزانه یا بالاتر به خوبی کار میکنند. این مورد در مورد ابر ایچیموکو نیز صدق میکند.

سبک پرایس اکشن را میتوانید به سیستم خود نیز اضافه کنید، به عنوان مثال، شکست کلاسیک در ابتدای شروع بازار. این نوع پرایس اکشن میتواند بر هر اندیکاتور دیگری، اولویت داشته باشد. به این دلیل که پرایس اکشن میتواند خیلی سریعتر از هر اندیکاتوری، در مورد حرکت قیمت هشدار دهد. هرچه تایم فریم بزرگتر باشد، اندیکاتورها و الگوهای قیمتی دقیقتر خواهند بود. این خصوصیت به ویژه در مورد الگوهای قیمتی بیشتر صدق میکند، بنابراین اگر به فکر راه اندازی یک سیستم فقط براساس پرایس اکشن هستید، شاید بهتر باشد تایمفریم ۴ ساعته یا روزانه را انتخاب کنید.

اگر سیستمی را برای بازارهای غیر روندی آماده کردهاید، میتوانید با اندیکاتورهای بازار بدون روند، از همان قوانین بالا استفاده کرده و با ترکیب اندیکاتورها در فهرست بالا، سطوح اشباع خرید و اشباع فروش را پیدا کنید. زمانی که قیمت در یک محدوده مشخص گیر افتاده باشد، این اندیکاتورها به خوبی عمل میکنند. میتوان گفت اندیکاتور CCI، در هر دو بازار روندی و نوسانی کاربرد دارد. زمانی که این اندیکاتور بین ۱۰۰+ و ۱۰۰- قرار دارد، نشانه این است که حرکت قیمت در یک محدوده گیر کرده است. اما زمانی که اندیکاتور بالای ۱۰۰+ یا زیر ۱۰۰- باشد نشان میدهد که شتاب قیمت در حال افزایش است و روند میتواند ادامه یابد.

محل قرار دادن حد ضرر (Stop Loss)

تعریف این پارامتر کمی دشوار است. اگر حد ضرر را خیلی کوچک در نظر بگیرید، به احتمال زیاد حد ضرر شما در اغلب معاملات فعال میشود. این در حالی است که اگر معاملات را برای مدت طولانیتری باز نگه میداشتید، ممکن بود قیمت به هدف شما برسد. تعیین اندازه حد ضرر به این بستگی دارد که نوع معاملات شما روزانه هستند یا سویینگ، و اینکه بازار فعلی روندی است یا غیر روندی. نوع نوسانات در جفت ارز مورد نظر یک عامل تعیین کننده خواهد بود.

اولین چیزی که باید مشخص کنید، میانگین نوسان برای جفت ارز مورد نظر است. برخی از وبسایتها مانند FXstreet یا Dailyfx این کار را برای شما انجام میدهند. خود شما هم میتوانید این نوسان را در نمودار تشخیص دهید، البته این کار کمی تلاش و زمان بیشتری را می طلبد. توجه داشته باشید که باید به نوسانات تایمفریمی که در آن معامله میکنید نیز توجه کنید. به عبارت دیگر، اگر در تایمفریم یک ساعته معامله میکنید، باید به نوسانات یک ساعته آن جفت ارز توجه کنید. اگر سیستم طراحی شده، معامله باز شما را تا دریافت سیگنال معکوس جدید باز نگه دارد، بنابراین بهتر است برای جلوگیری از فعال شدن حد ضرر، قبل از رسیدن سیگنال جدید، اندازه حد ضرر خود را افزایش دهید.

مدیریت سرمایه و ریسک

این کار را باید قبل از شروع معامله برای تعیین حد ضرر و سود و همچنین تعریف ریسک معامله خود انجام دهید. قبل از اینکه معامله شما حد ضرر را فعال کند، باید محدودیتهایی را در مورد میزان پولی که مجاز هستید در هر معامله و در کل روز از دست بدهید مشخص کنید، همچنین باید حداکثر اُفت سرمایه (drawdown: میزانی که معامله در ضرر میرود) خود را نیز تعیین کنید. بسیاری از معاملهگران تا زمانی که همه سرمایه خود را از دست نداده باشند، حداکثر اُفت سرمایه را نادیده میگیرند.

اگر به طور مداوم در معاملات خود شکست میخورید، شاید بهتر است دوباره سیستم معاملاتی خود را ارزیابی کنید. البته این انتخاب کاملا شخصی است، اما اگر سرمایه شما ۳۰ درصد یا بیشتر کاهش یافته است، شاید بهتر باشد برای مدتی از معامله کردن دست بکشید و سیستم معاملاتی خود را مجدداً ارزیابی کنید.

تعیین محدودیت برای میزان پولی که اجازه دارید در هر معامله از دست بدهید، تعیین کننده حجم معاملاتی شما خواهد بود. برای مثال اگر در هر معامله حد ضرر ۱۰۰۰ دلاری تعیین کرده باشید، پس نباید با حجم معاملاتی ۱۰ لاتی در جفت ارز EURUSD معامله کنید، زیرا تنها با ۱۰ پیپ نوسان، حد ضرر شما فعال میشود.

تعیین حد ضرر روزانه به شما کمک میکند تا از باز کردن معاملات بیشتر و حد ضرر خوردنهای پیاپی اجتناب کنید. گاهی اوقات در محل کار روز بدی داشتهاید و شاید بهتر باشد دست از معامله کردن بردارید و روز بعد دوباره شروع کنید. اگر شما اهل معامله به سبک سویینگ هستید، این قوانین همچنان در مورد شما صدق میکنند، اما به شکلی متفاوت. در این سبک شما معاملات خود را روزها تا هفتهها باز نگه میدارید، و برای مدتی طولانی احتمالا معاملات در ضرر خواهند بود، بنابراین باید در نظر بگیرید که این رقم چقدر میتواند منفی باشد. ریسک پذیری شما باید با سیستم معاملاتی شما مطابقت داشته باشد. تنظیم حجم معاملات باید با محدودیتهای شما متناسب باشند تا مجبور نباشید قوانین سیستم معاملاتی خود را زیر پا بگذارید.

سخن پایانی

فرآیند تنظیم یک سیستم معاملاتی فارکس پیچیده اما سودآور است. بدون داشتن ساختاری درست شانس موفقیت در این بازار بسیار کم است. معاملهگران باید همه پارامترها را به خوبی تعریف کرده باشند، از حد ضرر و سود گرفته تا قوانین ورود و خروج از معاملات و همچنین مدیریت سرمایه. تلاشهای شما برای ساختن دقیقترین سیستم معاملاتی چیزی است که شما را به موفقیت میرساند.

برخی معامله گران وسوسه میشوند و در اینترنت به دنبال یک سیستم معاملاتی فارکس میگردند، اما معامله گران معمولاً سیستم معاملاتی سودآور را برای خود نگه میدارند. اگر همه از سیستمی مشابه استفاده کنند، آنوقت شما برتری خود را نسبت به دیگران از دست خواهید داد و نهایتاً آن سیستم کارآیی خود را از دست میدهد. تجزیه و تحلیل بعضی از سیستمهای معاملاتی فارکس نوید موفقیت میدهند اما اگر افراد زیادی از سیستمی مشابه استفاده کنند، احتمالا آن سیستم سودآور نخواهد بود.

بعید بنظر میرسد که یک سیستم معاملاتی ۱۰۰ دلاری بتواند آنچه وعده میدهد را برآورده کند. برای همین است که بسیاری از موسسات سرمایهگذاری از اصل جعبه سیاه (Black Box) استفاده میکنند، یعنی سیستم معاملاتی آنها فقط برای بعضی افراد خاص در آن موسسه به طور کامل آشکار است، حتی سرمایهگذاران در همان موسسه هم اجازه ندارند از نحوه دقیق عملکرد آن مطلع شوند.