بازار فارکس، به عنوان بزرگترین بازار مالی جهان، نسبت به تمام بازاهای مالی دیگر مانند سهام، کامودیتی و اوراق قرضه، شناخته میشود. بازار ارز، شامل معاملات نقد جفت ارزها، قراردادهای سلف (Forward Contracts)، معاملات آتی ارز (Currency Futures)، بازار فرابورس آپشن ارزها و معاملات آپشن روی قراردادهای فیوچر ارزها است.

علاوه بر بازارهای مشتقه (derivative)، بازار فارکس از سه بخش اصلی بازار بین بانکی (Interbank)، بازار خرد (Retail) و بازار آتی تبادل ارز (Future) تشکیل شده است. هریک از این بخشها به نوبه خود دارای تعدادی از اعضای شرکت کننده در بازار است که در آن بخش اقدام به اجرای معاملات ارزی میکنند.

✔️ بیشتر بخوانید: فارکس چیست؛ همه چیز در مورد بازار تبادل ارز

در ادامه به شرح هر بخش از بازار ارز اشاره کرده و ماهیت بازیگران اصلی آن را توضیح خواهیم داد. همچنین به برخی موسسات و معاملهگران خاص که در هر بخش اسم و رسمی دارند اشاره خواهیم کرد.

بازار بین بانکی فارکس

بازار فرابورس (OTC یا Over the Counter) بین بانکی فارکس از یک گروه موسسات مالی رگوله نشده تشکیل شده که جفت ارزها را با یکدیگر معامله میکنند. این موسسات مالی قیمت گذاری (quotation) تبادلات ارز را خود به مشتریان ارائه میکنند و به اصطلاح «بازارگردان» هستند. در بازار بین بانکی، اصطلاح بازارگردان هم به این نوع موسسات مالی اطلاق میشود و هم به افرادی که در چنین موسساتی مسئولیت قیمت گذاری روی ارزها را دارند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

بیشتر این موسسات مالی معمولا به عنوان بازارگردان عمل میکنند و نرخ ارز فارکس را به یکدیگر، بروکرهای بین بانکی و مشتریان ارائه میدهند. در مقابل، موسسات مالی کوچکتر، شرکتهای بزرگ، مدیران صندوقها و افراد با سرمایه بالا که در بازار بین بانکی شرکت میکنند مشتریان بازارگردانهای بزرگ هستند.

اگر چه خدمات معاملات الکترونیکی نیز در بازار فارکس در دسترس است اما این خدمات بیشتر توسط خود بازارگردانان مورد استفاده قرار میگیرند، در حالی که بروکرهای فارکس بین بانکی ترجیح میدهند در درجه اول از طریق تلفن و تماس با بازارگردانان، برای معاملات مذاکره انجام دهند.

اکثر مشتریان این موسسات مالی بزرگ با برقراری تماس تلفنی با میز معاملاتی قیمت معامله ارزها را از بازارگردانان دریافت میکنند. مسئول خدمات مشتری به صورت شفاهی از بازارگردان قیمت جفت ارزی که در حال معامله آن است را درخواست میکند. معاملات فارکس معمولا با استفاده از خطوط اعتباری که طرفین قرارداد به یکدیگر ارائه میدهند، انجام میشود.

اعضای اصلی بازار فارکس بین بانکی

در زیر جزئیات بیشتری در مورد اصلیترین فعالان بازار ارز که در بازار بین بانکی فارکس فعالیت میکنند، آورده شده است:

- بازارگردانان بین بانکی (Interbank Market Maker): به طور معمول بانک های تجاری و سرمایهگذاری بزرگی هستند که وظیفه قیمتگذاری برای سایر بازارگردانان و مشتریان بزرگ را بر عهده دارند.

- بروکرهای بین بانکی فارکس (Interbank Forex Brokers): معمولا به عنوان واسطه برای هماهنگی معاملات فارکس بین بازارگردانان بین بانکی عمل میکنند. این گروه معمولا یک سرویس تلفنی ارائه میدهند که در آن یک فرد بطور مستمر قیمتگذاری کلامی را برای نرخ جفت ارزهای اصلی بازار فارکس ارائه میدهد.

- بروکرهای بین بانکی الکترونیکی (Interbank Electronic Forex Brokers): این دسته شامل خدمات الکترونیکی بروکری (EBS یا Electronic Broking Services) و خدمات معاملاتی تامسون رویترز (Thomson Reuters) میشود. هر دو مورد، پلتفرم معاملهگری الکترونیکی هستند که برای استفاده بین بانکها و موسسات مالی ایجاد شدهاند.

- بانکهای مرکزی (Central Banks): موسسات مالی ملی هستند که ارز کشورهایشان را نظارت و مدیریت میکنند. این موسسات ذخایر ارزی را حفظ کرده و میتوانند در بازار فارکس مداخله کنند تا ارز ملی خود را تقویت کرده یا آن را تضعیف کنند. به عنوان مثالی از بانکهای مرکزی میتوان به فدرال رزرو آمریکا، بانک مرکزی انگلستان، بانک مرکزی ژاپن، بانک مرکزی کانادا، بانک ملی سوئیس، بانک مرکزی اروپا، بانک مرکزی استرالیا و بانک مرکزی نیوزیلند نام برد.

- موسسات مالی کوچکتر: این بانکها از بانکهای کوچکتری تشکیل شدهاند که ممکن است در فارکس برای خودشان معامله کنند یا از طرف مشتری و یا صندوقهای سرمایهگذاری، معاملاتی انجام دهند. این موسسات نیز مشتریان بازارگردانان بزرگ محسوب میشوند.

- صندوقهای پوشش ریسک (Hedge Funds): این صندوقها معاملهگرانی را استخدام میکنند که به صورت فعالانه (اکتیو) در بازار فارکس اقدام به سفته بازی (Speculate) میکنند و به عنوان مشتریان بازارگردانان بزرگ عمل میکنند. برخی از صندوقهای پوشش ریسک معاملات خود را به صورت خودکار و براساس الگوریتمها انجام میدهند.

- شرکتهای چند ملیتی (Multinational Corporation): این شرکتها در معاملات فارکس فعالیت نمیکنند، اما به طور معمول ریسکهای ارزی را که در نتیجه فعالیتهای تجاریشان به وجود میآیند را، پوشش داده و مدیریت میکنند.

- افراد با ارزش سرمایه بالا (High Net Worth Individuals): این افراد، معاملهگران شخصی هستند که دارای اعتبار کافی برای معامله با میز معاملاتی بازارگردانها هستند. برخی از این افراد ریسکهای ارزی شخصی را که ممکن است به خاطر داشتن داراییهای خارج از کشور ناشی شود، پوشش میدهند و برخی دیگر ممکن است سفتهبازی در فارکس را دوست داشته باشند و برای کسب درآمد این کار را انجام میدهند.

بازیگران بزرگ در بازار بین بانکی فارکس

بزرگترین معاملهگران بازار ارز که در بازار فارکس بین بانکی فعالیت میکنند، تمایل دارند با بانکهای تجاری و سرمایهگذاری بزرگ همکاری کنند. این بازیگران با فراهم کردن قیمت خرید و فروش (Bid/Ask) برای مشتریانشان و همچنین سفتهبازی در حساب معاملاتیشان نقدینگی قابل توجهی وارد بازار ارز میکنند. برخی از بزرگترین نامها در این بخش از معاملهگران بازار فارکس عبارتند از: Deutche Bank ،UBS ، Citigroup ، Bank of America ، Goldman Sachs و HSBC.

معاملهگران بزرگ ارز

با توجه به ابعاد عظیم، نقدینگی چشمگیر و ثبات نسبی، بازار فارکس تعداد زیادی از معاملهگران با سرمایه بالا، معاملهگران اختصاصی بانکها و اپراتورهای صندوقهای پوشش ریسک را به خود جلب کرده است.

برخی از معروفترین غولهای معاملهگری ارز عبارتند از:

- جورج سوروس (George Soros): یک میلیاردر در سفتهبازی بازار ارز است. سوروس با شرطبندی علیه باقی ماندن انگلستان در سیستم مالی اروپا (European Monetary System) و اجبار برای خروج از سیستم نرخ ارز ثابت، موجب کاهش شدید ارزش پوند شد و بانک مرکزی انگلیس را شکست داد.

- بیل لیپشاتز (Bill Lipschutz): معاملهگر مشهور فارکس، ریاضیدان و کارشناس مالی است که گفته میشود در یک سال بیش از ۳۰۰ میلیون دلار در بازار فارکس کسب درآمد کرده است.

- استنلی دراکنمیلر (Stanley Druckenmiller): یکی از شاگردان سوروس که شرکت Duquesne Capital Management را تاسیس کرد. این شرکت در بازار معامله ارزها فعالیت میکند.

- اندرو کریگر (Andrew Krieger): وی به عنوان یک معاملهگر جوان در Banker’s Trust فعالیت میکرد. گفته میشود که وی با شرطبندی در برابر دلار نیوزلند ۳۰۰ میلیون دلار برای بانک خود سود کسب کرد. وی سپس در صندوق مدیریت سوروس (Soros Management Fund) شروع به کار کرد و اکنون با شرکت مدیریت سرمایه Northbridge همکاری میکند.

معاملهگران بازار فارکس که در بالا ذکر شدند در زمینههای متفاوتی آموزش دیدهاند. همچنین اکثر آنها برای جورج سوروس کار کردهاند کسی که به نظر میرسد رمز و راز موفقیت در بازار ارز را به خوبی میداند.

✔️ بیشتر بخوانید: بهترین معامله گران دنیا در بازار سهام و فارکس

بازار خرد فارکس

بازار خرد فارکس (Retail Forex Market) در درجه اول از معاملهگران فردی تشکیل شده است که تحت یک پلتفرم معاملاتی الکترونیکی مانند متاتریدر (MetaTrader) و با استفاده از مبلغی که در حساب معاملاتی خود نزد یک بروکر آنلاین فارکس دارند، به معامله میپردازند. علاوهبر معاملهگران فردی، گردشگران، مسافران و دانشجویانی که به خارج از کشور سفر میکنند نیز جزو بازار خرد فارکس محسوب میشوند.

اکثر فعالان در بازار خرد فارکس به طور معمول از طریق یکی از بروکرهای آنلاین فارکس و IBها به معامله ارز میپردازند. این فعالان معمولا در مقادیر پایین معامله میکنند. حجم معاملات این افراد از میکرو لات (Micro Lot) تا لات استاندارد (Standard Lot) مختلف است. منظور از لات استاندارد ۱۰۰۰۰۰ واحد از ارز پایه (Base Currency) در یک جفت ارز است.

فعالان بزرگ در بازار خرد فارکس

درصد زیادی از بازار خرد فارکس، متشکل از معاملهگران فردی است که معاملات نسبتا کوچکی را در حساب معاملاتی خود انجام میدهند. اگرچه بازار خرد فارکس با ظهور معاملات آنلاین رشد چشمگیری داشته است، اما معاملهگران خرد هنوز هم تنها بخش کوچکی از کل حجم معاملات فارکس را تشکیل میدهند.

در زیر بعضی بازیگران عمده بازار خرد فارکس ذکر شده است:

- بروکرهای آنلاین فارکس (Online Forex Brokers): بازار بروکرهای آنلاین فارکس در چند سال گذشته رشد سرسامآوری داشته است. در حال حاضر صدها بروکر آنلاین فارکس در جهان فعالیت میکنند. این بروکرها در فرابورس (OTC یا Over The Counter) فعالیت میکنند و تحت مقرراتی مشابه مقررات سایر بازارهای مالی نیستند. تعدادی از آژانسهای نظارتی مانند مرجع راهبرد امور مالی انگلیس (Financial Conduct Authority یا FCA) و کمیسیون بورس و اوراق بهادار قبرس (Cyprus Securities Exchange Commission یا CySEC) در اتحادیه اروپا بر بسیاری از بروکرهای آنلاین فارکس مستقر در اروپا نظارت دارند. (فرابورس به بازاری میگویند که مکان مشخصی برای معاملات آن در نظر گرفته نشده است و قوانین سفت و سختی بر آن نظارت ندارد.)

- معرفی کننده بروکرها: معرفی کننده بروکر یا IB (Introducing Brokers) در واقع نمایندهای است که مشتریان جدید را به یک بروکر فارکس معرفی میکند. IBها برای معرفی معاملهگران به بروکرهای فارکس مبلغی دریافت میکنند. این مبلغ معمولا بخشی از اسپرد (Spread) یا کمیسیون (Commission) بروکر فارکس است. در برخی از کشورها، مانند ایالات متحده، طبق قانون، IBها باید شرکتهای رگوله شده (Regulated) باشند. برای اینکه یک IB در ایالات متحده فعالیت کند، باید از طریق انجمن معاملات آتی ملی (National Futures Association یا NFA) اقدام کند با این وجود، چنین الزامی در اتحادیه اروپا وجود ندارد.

- معاملهگران خرد فارکس (Retail Forex Brokers): این بخش از بازار فارکس از تعداد زیادی معاملهگر خرد تشکیل شده است. سفته بازان و معاملهگران با حجمهای متفاوتی معامله میکنند. این معاملهگران معمولا برای کسب سود از حرکات کوتاه مدت در جفت ارزها، به معامله میپردازند. هرچه نوسانات و تلاطم (Volatility) بازار بیشتر باشد تعداد سفتهبازان حاضر در آن بازار نیز افزایش مییابد.

بازیگران بزرگ در بازار خرد فارکس

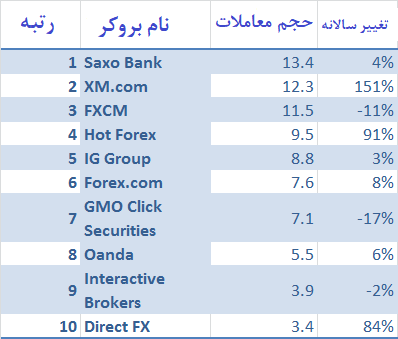

معاملهگران خرد فارکس، نسبت به معاملهگران بازار بین بانکی، در مقادیر بسیار پایینتری فعالیت میکنند. عمده بازیگران اصلی که در بازار خرد فارکس فعالیت میکنند، بروکرهای فارکس هستند که به معاملهگران خرد خدمات ارائه میدهند. در جدول زیر، بزرگترین بروکرهای فارکس بر اساس حجم معاملات به میلیارد دلار از اول ژوئیه ۲۰۱۶ به مدت یک ماه و نیم آورده شده است.

حجم معاملات به صورت گرافیکی در نمودار میلهای نیز نشان داده شده است که در شکل زیر میبینید. محور عمودی میلیارد دلار به ازای هر روز معاملاتی را نشان میدهد.

بازار معاملات آتی فارکس

قراردادهای آتی ارزها از اواخر دهه ۱۹۷۰ از طریق بازار بین المللی پول ( IMM یا International Monetary Market) در گروه بورس کالای شیکاگو (CME) در دسترس قرار گرفته است. علاوهبر معاملات آتی، صرافیها مشتقات دیگری مانند اختیار معامله یا آپشن روی قراردادهای آتی را نیز ارائه میدهند. معاملات الکترونیکی هم روی قراردادهای آتی و هم روی آپشنها میتوانند در زمان بسته بودن بازار مبادلات در شیکاگو نیز صورت گیرد.

هر یک از قرارداهای آتی ارز در IMM به دلار آمریکا قیمتگذاری میشوند بنابراین ارز پایه برای همه معاملات آتی فارکس، دلار آمریکا است. همچنین قرارداهای آتی ارزهای مختلف دارای نسبت مختلفی هستند. به عنوان مثال، قرار داد آتی پوند انگلیس ارزشی برابر با ۶۲ هزار و ۵۰۰ پوند انگلیس دارد در حالی که قرارداد آتی یورو ۱۲۵۰۰۰ واحد از یورو ارزش دارد.

مشارکتکنندگان در بازار اولیه آتی ارز

اگرچه بازار معاملات آتی ارز در مقایسه با بازار عمومی ارز نسبتا کوچک به نظر میرسد، اما بازار آتی فارکس نقش مهمی برای معاملهگران تجاری (Commercial Traders) و سفتهبازان ایفا میکند. پوششدهندگان ریسک (Hedgers) بخش عمدهای از معاملهگران قراردادهای آتی فارکس را تشکیل میدهند. همچنین افراد، موسسات مالی و شرکتها میتوانند از بازارهای آتی برای پوشش ریسکهای خود استفاده کنند.

عمده شرکتکنندگان در بازار آتی فارکس در زیر آمده است:

- بورس اوراق بهادار شیکاگو IMM (بورس قراردادهای آتی IMM شیکاگو) این موسسه در سال ۱۹۷۲ و هنگامی که بازار بین المللی پول با بورس کالای شیکاگو ادغام شد، تاسیس گردید. این سازمان در معاملات آتی فارکس پیشقدم بوده است. IMM علاوهبر سیستم معاملهگری خودکار GLOBEX، که امکان معامله در معاملات آتی را برای ساعتهای متمادی فراهم میکند، سایر ابزارهای مالی مانند معاملات آتی نرخ بهره، اختیارات ارزی، معاملات آتی نرخ LIBOR (نرخ بهره استقراض بینبانکی لندن London Inter-bank Offered Rate) و شاخص قیمت مصرف کننده (CPI) ایالات متحده را نیز ارائه میدهد.

- متخصصان بازارگردان (Specialist Market Maker): این معاملهگران در ارائه نقدینگی به سایر معاملهگران و موسسات مالی در بازار ارز تخصص دارند. بسیاری از موسسات مالی بزرگ و بانکهای تجاری در بخش های ارزی خود بازارگردان دارند. اغلب اوقات متخصصان بازارگردان بلافاصله بعد از این که معامله اسپات (Spot یا نقدی)، فوروارد (Forward یا سلفی) و یا آتی انجام میشود، معامله خود را با این معاملات خنثی میکنند.

- معاملهگران تجاری (Commercial Traders): معاملهگران تجاری نوعی معاملهگر پوشش دهنده ریسک هستند. این معاملهگران عموما در بخش ارزی یک شرکت بزرگ کار میکنند و بر معاملات بین المللی انجام شده توسط این شرکت نظارت میکنند و درآمدهای ارزی شرکت را به واحد پول داخلی شرکت تبدیل میکنند.

معاملهگران غیر تجاری (Non-Commercial Traders): تعداد زیادی از معاملهگران و سفتهبازان فردی نیز در بازار آتی فارکس معامله میکنند. این معاملهگران دقیقا مانند معاملهگران بازار سهام، اقدام به سفتهبازی در معاملات آتی میکنند با این تفاوت که در بازار معاملات آتی، در صورت سررسید قرارداد، باید ارز ذکرشده در قرارداد، از فروشنده قرارداد آتی تحویل گرفته شود، اگر سررسید قرارداد به موعد تحویل بعدی منتقل نشود.

- معاملهگران آربیتراژ (Arbitrageurs) و الگوریتمی: این معاملهگران اغلب با سیستمهای معاملهگری الکترونیک و با به کارگیری الگوریتمهای مختلف اقدام به خرید و فروش ارز میکنند و یا با خرید ارزها در یک بازار و فروش آن در بازار دیگر، از آربیتراژ موجود استفاده میکنند. امروزه این معاملات توسط الگوریتمها به صورت خودکار و در حجم بسیار بالا انجام میشوند و شکاف بالقوه میان بازارهای آتی و بازار فارکس را پوشش داده است.

(آربیتراژ (Arbitrage) در علم اقتصاد و مالیه به معنای بهره گرفتن از تفاوت قیمت بین دو یا چند بازار برای کسب سود است. به عبارتی سود آربیتراژی زمانی ایجاد میشود که یک کالای مشابه در دو بازار مختلف یا در مواردی خاص در دو قالب متفاوت عرضه میشود اما قیمتهای یکسانی ندارد. وجود آربیتراژ نتیجه ناکارآمد بودن بازار است و مکانیزمی ایجاد میکند که موجب میشود قیمتها به طرز قابلتوجهی از ارزش منصفانه و واقعیشان در درازمدت منحرف شوند. منبع: ویکیپدیا)

بازیگران بزرگ در معاملات اتی ارز

بازیگران اصلی بازار آتی فارکس را بانکهای تجاری بزرگ، صندوقهای پوشش ریسک و بانکهای مرکزی کشورهای مبدا ارز تشکیل دادهاند.

بانکهای تجاری بزرگ ممکن است از بازار آتی ارز برای پوشش (خنثی کردن ریسک کاهش ارزش ارز خود) معاملاتی که از مشتریان خود دریافت میکنند و معاملات سفتهبازانهای که برای معاملهگران فردی بزرگ و یا حتی برای خود بانک انجام میدهند، استفاده کنند. صندوقهای پوشش ریسک نیز معاملات سفتهبازانه زیادی را در بازار آتی به خود اختصاص میدهند که ممکن است سودها یا ضررهای بزرگی از این معاملات نصیبشان شود.

معاملهگران آربیتراژ نقش مهمی در ثبات و پایداری بازار معاملات آتی و اسپات (Spot) ارز ایفا میکنند. این معاملهگران اغلب ممکن است معاملات بسیار بزرگی باز کنند.

هنگامی که به خاطر انتشار اخبار اقتصادی مهم یا حوادث ژئوپلتیک پیشبینی نشده، اختلاف میان بازار معاملات آتی ارز و بازار معاملات آنی (نقدی) بین بانکی زیاد میشود، معاملهگران آربیتراژ وارد شده و از این اختلاف استفاده کرده و در نتیجه فورا اختلاف قیمت تعدیل میشود.

وقتی معاملات آربیتراژ بین بازار آتی و نقدی انجام میشود لازم است معاملهای به بزرگی هم در هر دو بازار صورت گیرد تا معاملهگر آربیتراژ به هدف خود برسد.

همچنین زمانی که یک پول ملی نوسانات شدید را تجربه میکند یا یک روند قوی را در پیش میگیرد (که منجر به تشکیل کفها و سقفهای جدید میشود)، بانک مرکزی آن کشور وارد عمل شده و برای بازگرداندن آرامش و ثبات به بازار مداخله میکند. فعالیت این بانکها شامل مشارکت در بازارهای آتی و همچنین بازارهای آنی برای برقراردی مجدد ثبات و نظم به بازار و کاهش نوسانات در بازار فارکس است.