لوریج (Leverage) یکی از مفاهیم کلیدی در بازارهای مالی، بهویژه فارکس است. این ابزار به معاملهگران امکان میدهد با مقدار سرمایهای کمتر، حجم بزرگتری از معاملات را انجام دهند و از این طریق سود بیشتری کسب کنند. از سوی دیگر، استفاده نادرست از لوریج میتواند زیانهای جبرانناپذیری به همراه داشته باشد. لوریج به عنوان یک شمشیر دو لبه شناخته میشود؛ ابزاری که میتواند سودهای کلان و زیانهای سنگین را به همراه داشته باشد. در این مقاله، به بررسی جامع این ابزار از پایه تا پیشرفته خواهیم پرداخت و نکات و توصیههای لازم برای استفاده بهینه از لوریج را بیان میکنیم.

لوریج (Leverage) یکی از مفاهیم کلیدی در بازارهای مالی، بهویژه فارکس است. این ابزار به معاملهگران امکان میدهد با مقدار سرمایهای کمتر، حجم بزرگتری از معاملات را انجام دهند و از این طریق سود بیشتری کسب کنند. از سوی دیگر، استفاده نادرست از لوریج میتواند زیانهای جبرانناپذیری به همراه داشته باشد. لوریج به عنوان یک شمشیر دو لبه شناخته میشود؛ ابزاری که میتواند سودهای کلان و زیانهای سنگین را به همراه داشته باشد. در این مقاله، به بررسی جامع این ابزار از پایه تا پیشرفته خواهیم پرداخت و نکات و توصیههای لازم برای استفاده بهینه از لوریج را بیان میکنیم.

فهرست مطالب

نمایش

لوریج (Leverage) چیست؟

لوریج که به اهرم نیز شناخته میشود، یکی از مهمترین و در عین حال چالشبرانگیزترین ابزارهایی است که در معاملات بازارهای مالی بهکار گرفته میشود.

لوریج (اهرم) به معاملهگران اجازه میدهد تا با سرمایهای اندک، معاملات بزرگی را انجام دهند. مفهوم لوریج به معنای استفاده از اعتبار و قدرت خریدی است که بروکرها در اختیار معاملهگران قرار میدهند تا بتوانند با چند برابر سرمایهی خود، در بازار معامله کنند. استفاده از لوریج به طور همزمان میتواند سودهای بالقوه را افزایش دهد و البته زیانهای سنگینی نیز به همراه داشته باشد.

اهمیت لوریج در معاملات فارکس

در گذشته، دسترسی به بازار فارکس تنها برای مؤسسات مالی بزرگ و سرمایهگذاران با سرمایههای چند میلیون دلاری امکانپذیر بود. با ظهور کارگزاران آنلاین و ارائه ابزارهای معاملاتی مدرن، لوریج به ابزاری تبدیل شد که حتی افرادی با سرمایههای کوچک نیز میتوانند در این بازار فعالیت کنند. برای مثال، با یک سرمایهی اولیهی ۱۰۰ دلار و استفاده از لوریج ۱:۱۰۰، معاملهگر میتواند معاملاتی به ارزش ۱۰,۰۰۰ دلار انجام دهد.

این ویژگی باعث میشود که بازار فارکس با دیگر بازارهای مالی متفاوت باشد؛ چرا که امکان استفاده از بالاترین سطوح لوریج را در بین تمامی بازارها فراهم میکند. در واقع، استفاده از لوریج به معاملهگران خرد این فرصت را میدهد تا در زمین بازی بزرگان وارد شوند.

لوریج، شمشیر دولبه

اصطلاح “لوریج یک شمشیر دولبه است” به خوبی بیانگر ماهیت این ابزار است. در صورت استفادهی صحیح از لوریج، سودهای بسیار بالایی میتوان کسب کرد. اما عدم آگاهی و مدیریت ریسک نادرست میتواند منجر به از دست دادن کل سرمایه شود. به عنوان مثال، در صورتی که معاملهگری با استفاده از لوریج بالا وارد بازار شود و بازار برخلاف انتظار او حرکت کند، زیان حاصله میتواند به قدری بزرگ باشد که تمام حساب معاملاتی او را از بین ببرد.

تعریف لوریج از نگاه چارلز شواب (Charles Schwab)

در کتاب “Guide to Margin” نوشتهی چارلز شواب، لوریج به عنوان استفاده از بدهی برای تکمیل سرمایهگذاری تعریف شده است. از نگاه شواب، لوریج یکی از مفاهیم کلیدی و بنیادی در دنیای مالی است که به سرمایهگذاران این امکان را میدهد تا از سرمایهی بیشتری نسبت به آنچه که در اختیار دارند، برای انجام معاملات استفاده کنند. این مفهوم به معاملهگران اجازه میدهد تا با استفاده از سرمایهی قرضی، سود بیشتری کسب کنند و بازده سرمایهگذاری خود را افزایش دهند. شواب بر این باور است که لوریج، در صورتی که بهدرستی مدیریت شود، میتواند ابزاری قدرتمند برای رشد سرمایه باشد. او تأکید میکند که سرمایهگذاران و معاملهگران باید قبل از استفاده از این ابزار، درک عمیقی از آن داشته باشند و بهخوبی بدانند که چگونه میتوانند با ریسکهای ناشی از آن مقابله کنند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

از دیدگاه شواب، لوریج نه تنها به افزایش قدرت خرید معاملهگران کمک میکند، بلکه به آنها این امکان را میدهد تا در بازارهای مختلفی چون فارکس، بورس اوراق بهادار و حتی در معاملات فیوچرز و آپشنها فعالیت کنند. او معتقد است که استفاده صحیح از لوریج میتواند به سرمایهگذاران کمک کند تا از فرصتهای معاملاتی مختلف بهره ببرند و بازده سرمایهگذاری خود را بهبود بخشند. با این حال، شواب هشدار میدهد که استفاده نادرست از لوریج میتواند منجر به زیانهای سنگین و حتی از دست دادن تمام سرمایه شود. او در کتاب خود بهطور مفصل به توضیح راهکارها و استراتژیهایی میپردازد که سرمایهگذاران میتوانند با استفاده از آنها، ریسکهای ناشی از استفاده از لوریج را کاهش دهند و در عین حال از مزایای آن بهرهمند شوند.

نسبتهای لوریج

لوریج معمولاً به صورت یک نسبت بیان میشوند. به عنوان مثال، در جدول زیر چند نمونه از انواع لوریج را مشاهده میکنید:

| بیان نسبت لوریج | بیان عددی نسبت لوریج |

| یک به ده | ۱۰:۱ |

| یک به پنجاه | ۵۰:۱ |

| یک به صد | ۱۰۰:۱ |

| یک به پانصد | ۵۰۰:۱ |

در این جدول، برای هر ۱ دلار سرمایهی اولیه، معاملهگر میتواند با قدرت خرید ۱۰، ۵۰، ۱۰۰ یا حتی ۵۰۰ دلار معامله کند. هرچقدر نسبت لوریج بالاتر باشد، ریسک و پتانسیل سود یا زیان نیز بیشتر خواهد بود.

ضرورت استفاده از لوریج

بدون استفاده از لوریج، بسیاری از معاملهگران خرد امکان فعالیت در بازارهایی چون فارکس را نخواهند داشت. برای مثال، فرض کنید میخواهید معاملهای به اندازهی ۱۰۰,۰۰۰ یورو بر روی جفتارز EUR/USD با نرخ ۱.۰۹۱۰۰ باز کنید. در صورتی که از لوریج استفاده نکنید، نیاز به سرمایهای بالغ بر ۱۰۹,۱۰۰ دلار دارید. این میزان سرمایه برای بیشتر معاملهگران غیرممکن است. اما با استفاده از لوریج ۱:۱۰۰۰، شما تنها به ۱۰۹.۱۰ دلار سرمایه نیاز دارید تا چنین معاملهای را باز کنید.

البته باید به این موضوع نیز توجه داشت که لوریج در عین حال که امکان کسب سودهای زیاد را فراهم میکند، میتواند باعث ایجاد احساس طمع و اضطراب در معاملهگران شود. وقتی شما با سرمایهای کم میتوانید معاملاتی با ارزش بالا انجام دهید، این موضوع ممکن است باعث شود که به سادگی خطرات موجود را نادیده بگیرید. به همین دلیل، استفاده از لوریج بالا برای معاملهگران تازهکار به هیچ وجه توصیه نمیشود.

در نهایت، میتوان گفت که لوریج یک ابزار ضروری و مفید در بازارهای مالی است که اگر به درستی مورد استفاده قرار گیرد، میتواند سودهای زیادی به همراه داشته باشد. اما اگر بدون دانش و مدیریت ریسک صحیح از آن استفاده شود، میتواند به سرعت تمام سرمایهی شما را از بین ببرد. بنابراین، در استفاده از لوریج باید همواره احتیاط کرد و از آن به عنوان ابزاری برای بهبود عملکرد معاملاتی و نه ابزار سودآوری سریع استفاده نمود.

لوریج و ارتباط آن با ریسک

انتخاب لوریج مناسب، یکی از مهمترین تصمیماتی است که هر معاملهگر باید بگیرد. لوریج به سادگی بیانگر میزان اعتباری است که میتوانید از بروکر دریافت کنید تا حجم معاملهی خود را افزایش دهید. برای مثال، لوریج ۱:۱۰۰ به این معناست که برای هر ۱ دلار سرمایه، شما میتوانید تا ۱۰۰ دلار معامله انجام دهید. اما آیا همیشه انتخاب لوریج بالاتر بهتر است؟

لوریج به خودی خود نه سودآور است و نه زیانآور. این نحوه استفاده از آن است که تأثیرات مثبت یا منفی بر معاملات شما خواهد داشت. اگرچه لوریج میتواند سود شما را به میزان زیادی افزایش دهد، اما به همان میزان میتواند زیانها را نیز بزرگتر کند. در واقع، لوریج بالا بدون مدیریت ریسک مناسب، میتواند زیانهای سنگینی را به همراه داشته باشد.

برای درک بهتر این موضوع، به جدول زیر توجه کنید که نشان میدهد با افزایش نسبت لوریج، چه مقدار ریسک به ازای هر معامله به وجود میآید.

| نسبت لوریج | کاهش ارزش معامله (برحسب درصد) | حجم معامله (لات) | مارجین مورد نیاز (دلار) | ریسک به ازای هر معامله (درصد) |

| ۱:۱۰۰ | ۱% | ۱ | ۱۰۰۰ | ۰.۰۱ |

| ۱:۵۰ | ۱% | ۱ | ۲۰۰۰ | ۰.۰۲ |

| ۱:۳۳ | ۱% | ۱ | ۳۰۰۰ | ۰.۰۳ |

| ۱:۲۰ | ۱% | ۱ | ۵۰۰۰ | ۰.۰۵ |

| ۱:۱۰ | ۱% | ۱ | ۱۰۰۰۰ | ۰.۱۰ |

| ۱:۵ | ۱% | ۱ | ۲۰۰۰۰ | ۰.۲۰ |

| ۱:۱ | ۱% | ۱ | ۱۰۰۰۰۰ | ۱.۰۰ |

در این جدول، ستون اول نسبت لوریج را نشان میدهد که از لوریج ۱:۱۰۰ تا ۱:۱ تغییر میکند. ستون دوم درصد تغییر یک جفت ارز را نشان میدهد که به عنوان مثال، در جفتارز EUR/USD تغییر یک درصد به معنای حرکت جفت ارز به میزان ۱۰۰ پیپ است. ستون سوم حجم معامله را نشان میدهد که در تمام لوریجها برابر با ۱ لات (۱۰۰,۰۰۰) در نظر گرفته شده است. ستون چهارم میزان مارجین مورد نیاز برای باز کردن یک معامله ۱ لاتی را بر اساس لوریج مورد نظر نشان میدهد. (مارجین (Margin) به معنای وثیقهای است که معاملهگر برای باز کردن یک معامله به بروکر ارائه میدهد. به عبارت سادهتر، مارجین مبلغی از سرمایه شماست که بهعنوان ضمانت برای انجام معاملات استفاده میشود.) ستون آخر نیز مقدار ریسک به ازای هر معامله را به نسبت سرمایه اصلی بیان میکند.

با توجه به این جدول میتوان نتیجه گرفت که هرچه نسبت لوریج بیشتر باشد، مارجین کمتری برای باز کردن یک معامله نیاز است، اما در عوض ریسک بالاتری به ازای هر معامله وجود دارد. به عبارت دیگر، اگر قیمت جفتارز یک درصد تغییر کند، موجودی حساب شما نیز به همان میزان تغییر خواهد کرد.

انتخاب بهترین لوریج برای معاملهگران

انتخاب بهترین لوریج (اهرم) به عوامل مختلفی بستگی دارد. این انتخاب باید بر اساس شخصیت معاملهگر، میزان تحمل ریسک و هدفهای معاملاتی او انجام شود. اگر شما به عنوان یک معاملهگر تازهکار وارد بازار شدهاید، استفاده از لوریج پایینتر توصیه میشود تا در صورت بروز زیان، بتوانید مدیریت بهتری روی حساب خود داشته باشید.

به عنوان مثال، اگر شما فردی ریسکپذیر هستید و به دنبال کسب سودهای بزرگ با سرعت بیشتر میباشید، میتوانید از لوریجهای بالاتر مانند ۱:۱۰۰ یا ۱:۲۰۰ استفاده کنید. اما باید به یاد داشته باشید که این کار نیازمند مدیریت سرمایه و روانشناسی قوی در معاملات است.

در مقابل، اگر ریسکپذیری کمتری دارید و میخواهید ریسک معاملات خود را به حداقل برسانید، استفاده از لوریجهای پایینتر مانند ۱:۱۰ یا ۱:۲۰ مناسبتر خواهد بود. در این حالت، اگرچه سودهای شما نیز کمتر خواهد بود، اما خطر از دست دادن سرمایه نیز کاهش مییابد.

چگونه نسبت لوریج خود را انتخاب کنیم؟

پیش از انتخاب لوریج مناسب، باید به چند نکته توجه کنید:

- سرمایه اولیه: سرمایهای که در اختیار دارید، میتواند تعیینکننده نسبت لوریج باشد. هر چه سرمایه اولیه شما بیشتر باشد، ریسک استفاده از لوریج بالا کمتر میشود.

- تجربه معاملاتی: معاملهگران با تجربه بیشتر میتوانند نسبت به معاملهگران مبتدی از لوریجهای بالاتر استفاده کنند، چرا که با ریسکها و پیچیدگیهای بیشتری در بازار آشنا هستند.

- مدیریت ریسک: باید همیشه درصدی از سرمایه خود را به عنوان حد ضرر در نظر بگیرید و بر اساس آن، نسبت لوریجی مناسب را انتخاب کنید.

- اهداف معاملاتی: هدف شما از معامله چیست؟ آیا به دنبال سودهای کوتاهمدت و پرریسک هستید یا به دنبال سرمایهگذاری بلندمدت با ریسک کمتر؟

لوریج (اهرم) در معاملات روزانه (Day Trading) و معاملات بلندمدت تأثیرات متفاوتی دارد. در معاملات روزانه، معاملهگران سعی میکنند از تغییرات کوچک قیمتها سود ببرند. در این نوع معاملات، استفاده از لوریج بالا میتواند سودهای خوبی به همراه داشته باشد، اما نیاز به مهارت بالای مدیریت ریسک دارد. در مقابل، در معاملات بلندمدت، استفاده از لوریج پایینتر توصیه میشود، چرا که در این نوع معاملات نوسانات بلندمدت میتواند تأثیر زیادی بر سرمایه معاملهگر داشته باشد.

بنابراین انتخاب لوریج مناسب، یکی از مهمترین عوامل موفقیت در معاملات بازار فارکس است. این انتخاب باید بر اساس شناخت کامل از خود، میزان تحمل ریسک و اهداف معاملاتی انجام شود.

معاملهگران باید به یاد داشته باشند که لوریج یک ابزار است و مانند هر ابزار دیگری، استفاده نادرست از آن میتواند زیانهای سنگینی به همراه داشته باشد. به همین دلیل، همواره توصیه میشود پیش از ورود به معاملات واقعی، با استفاده از حسابهای آزمایشی (Demo)، نحوه کار با لوریج را تجربه کرده و سپس وارد بازار شوید.

✔️ بیشتر بخوانید: چرا باید معامله در فارکس را با حساب دمو شروع کنید؟

مزایا و معایب استفاده از لوریج در معاملات

استفاده از لوریج (اهرم) در معاملات، به ویژه در بازار فارکس، دارای مزایا و معایب خاصی است که هر معاملهگر باید پیش از استفاده از آنها، این موارد را به خوبی درک کند. در این بخش، به بررسی جامع مزایا و معایب استفاده از لوریج در معاملات میپردازیم.

مزایای استفاده از لوریج

- افزایش قدرت خرید: یکی از مهمترین مزایای لوریج، افزایش قدرت خرید معاملهگر است. با استفاده از لوریج، معاملهگر میتواند با سرمایهی اولیهی کوچک، معاملاتی بزرگتر انجام دهد. به عنوان مثال، با یک لوریج ۱:۱۰۰، میتوانید با ۱۰۰۰ دلار سرمایهی اولیه، تا ۱۰۰,۰۰۰ دلار معامله انجام دهید. این ویژگی به معاملهگران این امکان را میدهد که حتی با سرمایههای کوچک، در بازارهای بزرگ فعالیت کنند.

- امکان کسب سود بیشتر: لوریج به معاملهگران اجازه میدهد که با استفاده از سرمایهی کم، سودهای بیشتری کسب کنند. برای مثال، اگر قیمت یک جفتارز تنها یک درصد تغییر کند، با استفاده از لوریج میتوانید این تغییر کوچک را به سودهای بزرگتری تبدیل کنید. این ویژگی برای معاملهگرانی که به دنبال سودهای کوتاهمدت هستند، بسیار جذاب است.

- کارایی سرمایه: استفاده از لوریج باعث میشود که سرمایهی شما به طور بهینهتری مورد استفاده قرار گیرد. به جای اینکه تمام سرمایهتان را در یک معامله بزرگ درگیر کنید، میتوانید با استفاده از لوریج، چندین معامله مختلف را با سرمایهی کمتر انجام دهید و از تنوعبخشی در سرمایهگذاری بهرهمند شوید.

- دسترسی آسان به بازارها: لوریج به معاملهگران این امکان را میدهد که با سرمایههای کم به بازارهای مالی مختلفی دسترسی داشته باشند. این موضوع باعث شده که بازارهایی مانند فارکس به یکی از محبوبترین بازارها برای معاملهگران خرد تبدیل شود.

- انعطافپذیری در معاملات: استفاده از لوریج، به معاملهگران انعطافپذیری بیشتری در مدیریت سرمایه و معاملات میدهد. برای مثال، اگر شما از لوریج بالا استفاده میکنید، میتوانید با سرمایهی کم، معاملاتی با حجم بزرگتر انجام دهید و در صورت نیاز به سرعت از بازار خارج شوید.

معایب استفاده از لوریج

- ریسک از دست دادن سرمایه و کال مارجین: استفاده از لوریج بالا، در عین حال که امکان کسب سودهای بیشتر را فراهم میکند، ریسک از دست دادن سرمایه را نیز به شدت افزایش میدهد. به بیان دیگر، هرچه لوریج بیشتر باشد، زیانهای احتمالی نیز به همان نسبت بزرگتر خواهند بود. در صورتی که بازار برخلاف جهت پیشبینی شما حرکت کند، ممکن است کل سرمایهی خود را از دست بدهید. کال مارجین زمانی رخ میدهد که موجودی حساب شما به دلیل زیانهای وارده کاهش یافته و به حداقل میزان لازم برای باز کردن یا نگهداشتن معاملات نمیرسد. در این صورت، بروکر به طور خودکار معاملات باز شما را میبندد تا از زیان بیشتر جلوگیری کند. این وضعیت میتواند باعث شود که تمام سرمایهی شما از بین برود.

- تله روانی: یکی از بزرگترین معایب لوریج، تأثیر روانی آن بر معاملهگر است. استفاده از لوریج بالا میتواند این توهم را ایجاد کند که شما پول زیادی دارید و باید از آن استفاده کنید. این موضوع میتواند باعث تصمیمگیریهای نادرست و افزایش ریسک شود. معاملهگران مبتدی اغلب در دام این تله روانی میافتند و به سرعت تمام سرمایهی خود را از دست میدهند.

- بازگرداندن اصل سرمایه دشوار است: در صورتی که در یک معامله با استفاده از لوریج، زیان سنگینی ببینید، بازگرداندن سرمایه به وضعیت اولیه بسیار دشوار خواهد بود. به عنوان مثال، اگر ۵۰ درصد از سرمایه خود را از دست بدهید، باید در معامله بعدی ۱۰۰ درصد سود کنید تا به وضعیت اولیه بازگردید. جدول زیر درصدهای سود لازم برای جبران زیانهای مختلف را نشان میدهد:

درصد زیان از موجودی اولیه درصد سود برای پوشش زیان ۱۰% ۱۱.۱% ۲۰% ۲۵% ۳۰% ۴۳% ۴۰% ۶۶.۶% ۵۰% ۱۰۰% ۶۰% ۱۵۰% ۷۰% ۲۳۳% ۸۰% ۴۰۰% ۹۰% ۹۰۰% ۱۰۰% سرمایه از دست رفته است این جدول به خوبی نشان میدهد که با افزایش میزان زیان، بازگشت به وضعیت اولیه تا چه اندازه دشوار میشود. بنابراین، استفادهی نادرست از لوریج میتواند منجر به زیانهای جبرانناپذیری شود.

- تأثیر نوسانات بازار بر حساب معاملاتی: استفاده از لوریج باعث میشود که هرگونه تغییر و نوسان کوچک در بازار، تأثیر بزرگی بر حساب معاملاتی شما داشته باشد. به عنوان مثال، تغییر قیمت یک جفتارز به میزان ۰.۱ درصد در حالت عادی ممکن است تأثیر زیادی بر حساب شما نداشته باشد، اما با استفاده از لوریج بالا، این تغییر کوچک میتواند به یک سود یا زیان بزرگ تبدیل شود.

مثال عملی: تأثیر لوریج بر یک معامله

فرض کنید شما ۱۰۰۰ دلار در حساب خود دارید و میخواهید یک معامله روی جفتارز EUR/USD انجام دهید. نرخ فعلی این جفتارز ۱.۱۰۰۰ است و شما پیشبینی میکنید که قیمت افزایش خواهد یافت. شما تصمیم میگیرید از لوریج ۱:۱۰۰ استفاده کنید و ۱ لات (۱۰۰,۰۰۰ یورو) خرید کنید.

- بدون استفاده از لوریج: اگر بدون استفاده از لوریج معامله کنید، فقط میتوانید ۰.۰۱ لات خرید کنید (یعنی ۱۰۰۰ یورو) و هر پیپ تغییر قیمت، ۰.۱ دلار سود یا زیان خواهد داشت.

- با استفاده از لوریج ۱:۱۰۰: شما میتوانید ۱ لات (۱۰۰,۰۰۰ یورو) خرید کنید و هر پیپ تغییر قیمت، ۱۰ دلار سود یا زیان خواهد داشت.

حال فرض کنید قیمت جفتارز EUR/USD از ۱.۱۰۰۰ به ۱.۱۰۵۰ افزایش یابد:

- بدون لوریج: سود شما ۵ دلار خواهد بود (۵۰ پیپ × ۰.۱ دلار).

- با لوریج ۱:۱۰۰: سود شما ۵۰۰ دلار خواهد بود (۵۰ پیپ × ۱۰ دلار).

در این مثال، میبینیم که لوریج چگونه میتواند سود شما را به میزان چشمگیری افزایش دهد. اما باید توجه داشت که اگر قیمت برخلاف پیشبینی شما حرکت کند، زیان شما نیز به همان میزان بزرگ خواهد بود.

بنابراین، استفاده از لوریج در معاملات، همانطور که میتواند سودهای فراوانی به همراه داشته باشد، میتواند منجر به زیانهای سنگینی نیز شود. به همین دلیل، معاملهگران باید پیش از استفاده از لوریج، به خوبی با مزایا و معایب آن آشنا شوند و استراتژیهای مدیریت ریسک مناسب را برای کنترل ریسکهای موجود به کار گیرند. مهمترین نکته در استفاده از لوریج، مدیریت صحیح ریسک و کنترل احساسات است. معاملهگران باید به یاد داشته باشند که هدف اصلی در بازارهای مالی، حفظ سرمایه و کسب سود معقول است، نه کسب سودهای یکشبه و پرریسک.

لوریج مؤثر چیست و چگونه محاسبه میشود؟

لوریج مؤثر یکی از مفاهیم کلیدی در مدیریت معاملات است. این نوع لوریج نشاندهنده میزان واقعی اعتباری است که در هر لحظه از معاملات شما مورد استفاده قرار میگیرد. برخلاف لوریج اسمی که توسط بروکر ارائه میشود (مثلاً لوریج ۱:۱۰۰)، لوریج مؤثر با توجه به حجم معامله و میزان سرمایه موجود، محاسبه میکند که چه مقدار از لوریج در عمل به کار گرفته شده است.

نحوه محاسبه لوریج مؤثر

برای محاسبه لوریج مؤثر، باید حجم کل معاملات باز خود را بر موجودی حساب مارجین تقسیم کنید:

(موجودی حساب مارجین/حجم کل معاملات باز) = لوریج مؤثر

به عنوان مثال، فرض کنید شما ۵۰۰۰ دلار در حساب خود دارید و یک معامله با حجم ۱۰۰,۰۰۰ دلار (۱ لات) باز کردهاید. لوریج مؤثر شما برابر با:

۱:۲۰ = (۵,۰۰۰/ ۱۰۰,۰۰۰) = لوریج مؤثر

در این مثال، لوریج مؤثر ۲۰:۱ به این معناست که شما به ازای هر ۱ دلار موجود در حساب مارجین، ۲۰ دلار از یک معامله را کنترل میکنید. این عدد نشان میدهد که تا چه اندازه از لوریج استفاده کردهاید و سطح ریسک شما چقدر است.

محاسبه لوریج مؤثر در حالت ترکیبی معاملات

در معاملات فارکس، ممکن است چندین معامله باز داشته باشید و هرکدام با حجمهای مختلف. در این حالت، محاسبه لوریج مؤثر به صورت مجموع حجم کل معاملات باز بر موجودی حساب مارجین انجام میشود. برای مثال، فرض کنید شما دو معامله باز دارید:

- یک معامله با حجم ۵۰,۰۰۰ دلار (۰.۵ لات)

- یک معامله با حجم ۱۰۰,۰۰۰ دلار (۱ لات)

موجودی حساب شما ۱۰,۰۰۰ دلار است. لوریج مؤثر شما برابر با:

۱:۱۵ = (۱۰,۰۰۰/(۵۰,۰۰۰+۱۰۰,۰۰۰)) = لوریج مؤثر

این عدد نشاندهنده این است که شما به طور مؤثر از لوریج ۱۵:۱ برای مجموع معاملات خود استفاده کردهاید. اگرچه ممکن است بروکر شما لوریج بالاتری (مثلاً ۱۰۰:۱) ارائه دهد، اما استفاده از لوریج مؤثر پایینتر به معنای کاهش ریسک در معاملات است.

مزایای لوریج مؤثر در مدیریت ریسک

- کنترل بهتر ریسک: محاسبه و استفاده از لوریج مؤثر به شما کمک میکند تا با کنترل دقیقتر میزان اعتباری که در هر معامله استفاده میکنید، ریسک را بهتر مدیریت کنید. به جای استفاده از حداکثر لوریج ارائه شده توسط بروکر، شما میتوانید میزان استفاده از لوریج را به دلخواه و با توجه به شرایط بازار تنظیم کنید.

- جلوگیری از کال مارجین: با استفاده از لوریج مؤثر پایین، احتمال وقوع کال مارجین کاهش مییابد. وقتی از لوریج اسمی بالاتری استفاده میکنید، با کوچکترین نوسانات بازار، مارجین شما ممکن است به سرعت از بین برود و حساب شما در خطر کال مارجین قرار گیرد. لوریج مؤثر پایینتر این خطر را کاهش میدهد.

- انعطافپذیری بیشتر در مدیریت معاملات: یکی از مزایای استفاده از لوریج مؤثر این است که به شما امکان میدهد تا در صورت تغییرات ناگهانی بازار، معاملات خود را به سرعت مدیریت کنید. اگر از لوریج مؤثر بالایی استفاده کنید، ممکن است ناچار به بستن معاملات با زیانهای بزرگ شوید.

تفاوت لوریج مؤثر و لوریج اسمی

- لوریج اسمی: لوریجی است که بروکر به شما ارائه میدهد، مثلاً ۱:۱۰۰ یا ۱:۵۰۰. این لوریج به شما اجازه میدهد که با سرمایهی کمتری معاملاتی با حجم بزرگتر انجام دهید.

- لوریج مؤثر: لوریج واقعی است که در معاملات خود از آن استفاده میکنید و بر اساس حجم معاملات باز و موجودی حساب مارجین محاسبه میشود.

به عبارت دیگر، لوریج اسمی بیشتر به عنوان یک فرصت برای افزایش حجم معاملات استفاده میشود، در حالی که لوریج مؤثر بیانگر ریسک واقعی است که در معاملات خود متحمل میشوید.

اهمیت استفاده از لوریج مؤثر در مدیریت سرمایه

لوریج مؤثر به شما کمک میکند تا از حداکثر پتانسیل حساب خود استفاده کنید، بدون اینکه ریسکهای بزرگی را متحمل شوید. یکی از مهمترین اصول مدیریت سرمایه در بازارهای مالی این است که همواره از لوریج مؤثر مناسب استفاده کنید تا نه تنها از زیانهای غیرضروری جلوگیری کنید، بلکه بتوانید سود خود را نیز به طور پایدار افزایش دهید.

مدیریت ریسک با استفاده از لوریج: استراتژیها و نکات عملی

استفاده از لوریج در معاملات، همانطور که میتواند سودهای بالقوه را افزایش دهد، به همان میزان نیز ریسک زیان را بالا میبرد. بنابراین، مدیریت ریسک در معاملات مبتنی بر لوریج از اهمیت ویژهای برخوردار است. در این بخش، به بررسی استراتژیهای مختلف مدیریت ریسک و نحوه استفاده صحیح از لوریج میپردازیم تا معاملهگران بتوانند با آگاهی کامل از این ابزار استفاده کرده و از زیانهای احتمالی جلوگیری کنند.

۱. تعیین حد ضرر و حد سود

یکی از مهمترین اصول مدیریت ریسک در معاملات لوریجی، تعیین حد ضرر (استاپ لاس) و حد سود (تیک پرافیت) برای هر معامله است. این ابزارها به معاملهگران کمک میکنند تا میزان زیان و سود خود را از پیش تعیین کنند و از ورود به معاملات پرریسک جلوگیری کنند.

- حد ضرر: به معنای حداکثر زیانی است که یک معاملهگر مایل به تحمل آن است. به محض رسیدن قیمت به این سطح، معامله به طور خودکار بسته میشود. استفاده از حد ضرر در معاملات مبتنی بر لوریج ضروری است، زیرا میتواند از زیانهای سنگین جلوگیری کند.

- حد سود: به معنای سطح قیمتی است که معاملهگر تصمیم میگیرد سود خود را دریافت کرده و معامله را ببندد. این ابزار به معاملهگران کمک میکند تا از سودهای بهدستآمده بهموقع بهرهبرداری کنند و درگیر نوسانات بیش از حد بازار نشوند.

مثال: فرض کنید شما ۱ لات از جفتارز EUR/USD را با قیمت ۱.۱۰۰۰ خریداری کردهاید و تصمیم دارید که حداکثر زیان شما ۵۰ پیپ باشد (یعنی قیمت به ۱.۰۹۵۰ برسد). همچنین، انتظار دارید که قیمت تا ۱.۱۱۰۰ افزایش یابد و حد سود خود را در این سطح تعیین کردهاید. در این صورت، اگر قیمت به ۱.۰۹۵۰ برسد، معامله با زیان ۵۰۰ دلاری بسته میشود و اگر به ۱.۱۱۰۰ برسد، معامله با سود ۱۰۰۰ دلاری بسته میشود.

۲. استفاده از نسبت ریسک به ریوارد (Risk/Reward Ratio)

نسبت ریسک به ریوارد یکی دیگر از ابزارهای مهم در مدیریت ریسک است. این نسبت بیانگر میزان ریسکی است که یک معاملهگر برای کسب یک واحد سود میپذیرد. برای مثال، اگر نسبت ریسک به ریوارد ۱:۲ باشد، به این معناست که برای کسب ۲ واحد سود، حاضرید ۱ واحد ریسک را بپذیرید.

معاملهگران موفق معمولاً از نسبت ریسک به ریوارد ۱:۲ یا ۱:۳ استفاده میکنند. این کار به آنها کمک میکند تا حتی اگر تعداد معاملات زیانده آنها بیشتر باشد، در مجموع سودآوری داشته باشند.

مثال: فرض کنید شما میخواهید یک معامله با نسبت ریسک به ریوارد ۱:۳ انجام دهید. اگر حد ضرر شما ۵۰ پیپ است، باید حد سود خود را ۱۵۰ پیپ تعیین کنید. این به این معناست که در صورت موفقیت معامله، سود شما سه برابر زیان احتمالی خواهد بود.

۳. حفظ نسبت مارجین ایمن (Safe Margin Level)

نگهداشتن سطح مارجین ایمن یکی از نکات حیاتی در مدیریت ریسک معاملات مبتنی بر لوریج است. این موضوع به معنای داشتن سرمایهی کافی در حساب معاملاتی است تا در صورت نوسانات بازار، به سرعت با کال مارجین مواجه نشوید.

معاملهگران حرفهای معمولاً کمتر از ۵۰ درصد سرمایهی خود را در یک معامله استفاده میکنند تا در صورت بروز نوسانات، بتوانند از سرمایهی باقیمانده برای پوشش زیانها و مدیریت معاملات استفاده کنند.

۴. استفاده از لوریج پایینتر برای کاهش ریسک

اگرچه لوریج بالا میتواند سودهای بالقوه را افزایش دهد، اما استفاده از لوریج پایینتر میتواند ریسک زیان را کاهش دهد. به عنوان مثال، اگرچه لوریج ۱:۱۰۰ امکان کسب سودهای بیشتری را فراهم میکند، اما لوریج ۱:۱۰ یا ۱:۲۰ ریسک کمتری دارد و برای معاملهگرانی که تازهکار هستند یا سرمایهی کمتری دارند، مناسبتر است.

مثال: فرض کنید یک حساب ۱۰۰۰ دلاری دارید. با لوریج ۱:۱۰۰ میتوانید تا ۱ لات (۱۰۰,۰۰۰ دلار) معامله کنید، اما اگر لوریج خود را به ۱:۱۰ کاهش دهید، میتوانید تنها تا ۰.۱ لات معامله کنید. این کار میزان زیان احتمالی را کاهش میدهد و به شما امکان مدیریت بهتر سرمایه را میدهد.

۵. تعیین حداقل حجم معامله

استفاده از حداقل حجم معامله یکی دیگر از روشهای مدیریت ریسک است. این روش به ویژه برای معاملهگران تازهکار مناسب است که میخواهند با سرمایهی کم و ریسک پایینتر وارد بازار شوند. با استفاده از میکرو لاتها (۰.۰۱ لات)، میتوانید با سرمایهی کم معاملات خود را شروع کرده و با ریسک کمتری تجربه کسب کنید.

مثال: اگر یک حساب ۱۰۰۰ دلاری دارید و میخواهید با میکرو لات (۰.۰۱ لات) معامله کنید، هر پیپ تغییر قیمت معادل ۰.۱ دلار سود یا زیان خواهد بود. این کار به شما امکان میدهد که با سرمایهی کمتر و ریسک پایینتر وارد بازار شوید و به مرور زمان با افزایش تجربه، حجم معاملات خود را افزایش دهید.

۶. پرهیز از معاملات هیجانی

یکی از مهمترین عواملی که میتواند باعث زیانهای بزرگ در معاملات لوریجی شود، تصمیمگیریهای هیجانی است. برای جلوگیری از این وضعیت، باید به یک استراتژی معاملاتی پایبند باشید و در صورت مواجهه با زیان، به جای تلاش برای جبران سریع آن، به استراتژی خود پایبند بمانید.

راهکارها:

- داشتن یک برنامه معاملاتی: برنامهای که در آن حد ضرر، حد سود و نسبت ریسک به ریوارد خود را از پیش تعیین کردهاید.

- ثبت معاملات: ثبت جزئیات تمامی معاملات (حتی معاملات زیانده) و تحلیل آنها به شما کمک میکند که از تکرار اشتباهات گذشته جلوگیری کنید.

- آگاهی از وضعیت روانی: همیشه از وضعیت روانی خود آگاه باشید و در صورت احساس استرس یا هیجان زیاد، معامله نکنید.

۸. استفاده از حساب آزمایشی (حساب دمو)

استفاده از حساب آزمایشی قبل از ورود به بازار واقعی، یکی از بهترین راههای مدیریت ریسک برای معاملهگران تازهکار است. این کار به شما این امکان را میدهد که بدون ریسک از دست دادن سرمایه، استراتژیهای مختلف را آزمایش کنید و با نحوه کار بازار و لوریج آشنا شوید.

نگاهی تخصصی به کاربرد لوریج در مدیریت ریسک

در این بخش، به بررسی دقیقتر کاربرد لوریج در مدیریت ریسک پرداخته و نکاتی را بیان میکنیم که به معاملهگران کمک میکند تا از این ابزار به نحو احسن استفاده کنند.

لوریج و مارجین در مدیریت ریسک

مارجین و لوریج دو مفهوم به هم پیوسته هستند که در مدیریت ریسک نقش اساسی دارند. در واقع، میزان مارجین مورد نیاز برای هر معامله به نسبت لوریجی که انتخاب میکنید بستگی دارد. اگرچه استفاده از لوریج بالا باعث میشود که نیاز به مارجین کمتری داشته باشید، اما همین موضوع میتواند به افزایش ریسک منجر شود.

نکته کلیدی: برای استفاده مؤثر از لوریج و جلوگیری از ریسکهای بیش از حد، همواره باید درصد مشخصی از سرمایه خود را به عنوان مارجین آزاد نگه دارید. این کار باعث میشود که در صورت بروز نوسانات ناگهانی، حساب شما در معرض کال مارجین قرار نگیرد.

استفاده از لوریج برای کاهش ریسک

اگرچه لوریج به طور معمول به عنوان ابزاری برای افزایش سود در نظر گرفته میشود، اما میتوان از آن برای کاهش ریسک نیز استفاده کرد. این موضوع به ویژه در شرایطی صادق است که از لوریج برای پوشش معاملات یا تنوعبخشی به سبد معاملاتی خود استفاده میکنید.

مثال: فرض کنید شما یک حساب معاملاتی با ۱۰,۰۰۰ دلار دارید و قصد دارید در سه جفتارز مختلف معامله کنید. به جای اینکه تمام سرمایه خود را بر روی یک جفتارز متمرکز کنید، میتوانید با استفاده از لوریج ۱:۱۰، هر جفتارز را با ۱ لات (۱۰۰,۰۰۰ دلار) معامله کنید. این کار باعث میشود که ریسک شما بین سه جفتارز تقسیم شود و در صورت زیان در یکی از معاملات، معاملات دیگر بتوانند این زیان را جبران کنند.

لوریج و تنوعبخشی به سبد معاملاتی

یکی از راههای مؤثر برای کاهش ریسک در معاملات، تنوعبخشی به سبد معاملاتی است. تنوعبخشی به معنای این است که سرمایهی خود را بین چندین دارایی یا جفتارز مختلف تقسیم کنید. لوریج در اینجا میتواند نقش مهمی ایفا کند، چرا که به شما امکان میدهد با سرمایهای محدود، سبدی متنوعتر ایجاد کنید.

چرا تنوعبخشی مهم است؟

- کاهش ریسک غیرسیستماتیک: با سرمایهگذاری در داراییهای مختلف، ریسک ناشی از تغییرات منفی در یک بازار یا دارایی خاص را کاهش میدهید.

- افزایش پتانسیل سود: اگرچه تنوعبخشی میتواند سودهای بالقوه را کاهش دهد، اما به شما این امکان را میدهد که با ریسک کمتری، سودهای پایدارتری کسب کنید.

مثال: فرض کنید شما ۲۰,۰۰۰ دلار سرمایه دارید و میخواهید در چهار جفتارز مختلف معامله کنید. با استفاده از لوریج ۱:۱۰، میتوانید به هر جفتارز ۲ لات (۲۰۰,۰۰۰ دلار) اختصاص دهید. این کار باعث میشود که سبد شما تنوع بیشتری داشته باشد و در صورت زیان در یک جفتارز، سایر معاملات بتوانند این زیان را پوشش دهند.

استفاده از لوریج در مدیریت معاملات پوششی (Hedging)

مدیریت ریسک با استفاده از معاملات پوششی (هجینگ) یکی از راههای متداول در بازارهای مالی است. در این استراتژی، معاملهگر با باز کردن معاملات مخالف، از داراییهای خود در برابر نوسانات بازار محافظت میکند. لوریج میتواند در این استراتژی به شما کمک کند تا با سرمایهای کمتر، معاملات پوششی بزرگتری انجام دهید.

مثال: فرض کنید شما یک معامله خرید (Buy) در جفتارز EUR/USD باز کردهاید و پیشبینی میکنید که قیمت این جفتارز در کوتاهمدت کاهش یابد، اما همچنان به صعودی بودن بلندمدت آن اعتقاد دارید. برای محافظت از سرمایهی خود، میتوانید یک معامله فروش (Sell) با حجم کوچکتر باز کنید. در این حالت، اگر بازار برخلاف جهت پیشبینی شما حرکت کند، زیانهای شما از طریق معامله فروش جبران میشود.

✔️ بیشتر بخوانید: استراتژیهای هج کردن یا پوشش ریسک در فارکس (Hedging)

تعیین حداکثر میزان ریسک به ازای هر معامله

یکی از مهمترین اصول مدیریت ریسک، تعیین حداکثر میزان ریسک به ازای هر معامله است. این مقدار باید به گونهای باشد که حتی در صورت زیان در چندین معامله متوالی، حساب شما دچار زیانهای جبرانناپذیر نشود. استفاده از لوریج در اینجا باید با دقت انجام شود تا از ریسک بیش از حد جلوگیری شود.

قانون ۲ درصد: بسیاری از معاملهگران حرفهای از قانونی به نام “قانون ۲ درصد” استفاده میکنند که به این معناست که در هر معامله، حداکثر ۲ درصد از کل سرمایهی خود را به خطر میاندازند. اگر شما ۱۰,۰۰۰ دلار سرمایه دارید، حداکثر زیان شما نباید بیش از ۲۰۰ دلار باشد.

استفاده از ابزارهای مدیریت ریسک ارائه شده توسط بروکرها

بسیاری از بروکرها ابزارهایی را برای مدیریت ریسک ارائه میدهند که میتوانند به شما کمک کنند تا معاملات خود را بهتر کنترل کنید. این ابزارها شامل موارد زیر هستند:

- توقف زیان تضمینی (Guaranteed Stop Loss): برخی بروکرها این امکان را به شما میدهند که با پرداخت هزینهای اضافی، از توقف زیان تضمینی استفاده کنید. در این حالت، حتی اگر بازار به طور ناگهانی حرکت کند، معاملهی شما در سطح تعیین شده بسته میشود و از زیانهای بزرگ جلوگیری میکند.

- حفاظت از بالانس منفی (Negative Balance Protection): این ویژگی به شما این اطمینان را میدهد که حتی در صورت بروز زیانهای بزرگ، حساب شما هرگز به حالت منفی نخواهد رفت. این ابزار به ویژه در مواقعی که بازار با نوسانات شدید روبرو است، مفید است.

پیروی از معیار کلی (Kelly Criterion) برای بهینهسازی لوریج

معیار کلی (Kelly Criterion) یکی از روشهای مشهور برای بهینهسازی استفاده از لوریج و مدیریت ریسک است. این روش به شما کمک میکند تا با استفاده از فرمولی ساده، میزان بهینه لوریج و سرمایهگذاری خود را در هر معامله محاسبه کنید.

L = (E-R)/V

در این فرمول:

- E بازده مورد انتظار

- R نرخ بهره بدون ریسک

- V واریانس بازده

این فرمول به شما کمک میکند که میزان لوریج بهینه خود را به گونهای تنظیم کنید که حداکثر بازده و حداقل ریسک را داشته باشید. اگرچه استفاده از این روش در عمل ممکن است کمی پیچیده باشد، اما برای معاملهگران حرفهای که به دنبال بهینهسازی استراتژیهای خود هستند، بسیار مفید است.

محاسبه لوریج مؤثر برای مدیریت بهتر ریسک

همانطور که در بخش قبلی توضیح داده شد، لوریج مؤثر یکی از ابزارهای مهم در مدیریت ریسک است. استفاده از لوریج مؤثر پایینتر به شما این امکان را میدهد که با ریسک کمتر، معاملات خود را انجام دهید و در صورت بروز نوسانات شدید در بازار، زیانهای خود را کنترل کنید.

مثال: فرض کنید شما یک حساب ۵۰,۰۰۰ دلاری دارید و بروکر شما لوریج ۱:۲۰۰ ارائه میدهد. شما یک معامله ۱ لاتی (۱۰۰,۰۰۰ دلار) باز میکنید. لوریج اسمی شما ۱:۲ است، اما اگر لوریج مؤثر را محاسبه کنیم:

۱:۲ = (۵۰,۰۰۰ / ۱۰۰,۰۰۰) = لوریج مؤثر

این مقدار نشان میدهد که شما با استفاده از لوریج مؤثر پایینتر، ریسک معاملات خود را به خوبی کنترل کردهاید و در صورت بروز نوسانات، حساب شما کمتر تحت تأثیر قرار میگیرد.

بطور کلی، استفاده از لوریج در معاملات یک شمشیر دولبه است که میتواند هم منجر به سودهای بالا و هم زیانهای سنگین شود. بنابراین، درک دقیق مفاهیم لوریج، مارجین و استفاده از استراتژیهای مختلف مدیریت ریسک، برای هر معاملهگر ضروری است. با استفاده از ابزارهایی مانند لوریج مؤثر، تنوعبخشی، معاملات پوششی و تعیین حداکثر ریسک به ازای هر معامله، میتوانید ریسک خود را به طور قابلتوجهی کاهش داده و به یک معاملهگر موفق تبدیل شوید.

راهاندازی یک ماشین حساب لوریجی ساده فارکس در اکسل

برای یک معاملهگر فارکس، محاسبه لوریج موثر و لوریج در دسترس واقعا آسان است. اگر نمیتوانید این محاسبات را به صورت ذهنی انجام دهید، میتوانید آنها را به راحتی در یک ماشین حساب ساده محاسبه کنید.

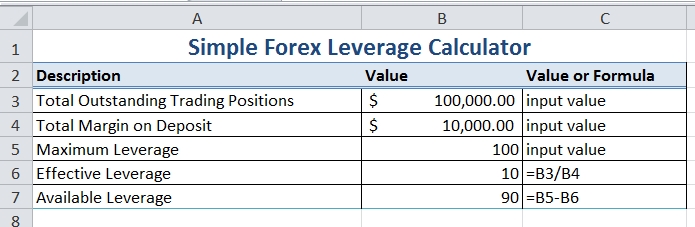

معاملهگران همچنین میتوانند مقادیر ورودی و فرمولهای ساده مورد نیاز را در صفحه اکسل قرار دهند. تصویر زیر توضیحات، مقادیر و مقادیر ورودی یا فرمولهای مورد نیاز برای انجام این محاسبه را در یک صفحه ساده اکسل نمایش میدهد.

تصویر ۱: یک تصویر از یک ماشین حساب لوریجی فارکس ساده که در نرمافزار مایکروسافت اکسل برای محاسبه لوریج موثر و لوریج موجود راهاندازی شده است. محاسبه هر دو نوع لوریج، معاملهگر را ملزم میکند که مقادیر ورودی کل موقعیتهای معاملاتی معوق، مجموع مارجین سپرده و حداکثر لوریج را وارد کند.

تصویر ۱: یک تصویر از یک ماشین حساب لوریجی فارکس ساده که در نرمافزار مایکروسافت اکسل برای محاسبه لوریج موثر و لوریج موجود راهاندازی شده است. محاسبه هر دو نوع لوریج، معاملهگر را ملزم میکند که مقادیر ورودی کل موقعیتهای معاملاتی معوق، مجموع مارجین سپرده و حداکثر لوریج را وارد کند.

مثالهای عملی از استفاده موفقیتآمیز از لوریج در مدیریت سرمایه

در این بخش، به بررسی چند مثال عملی میپردازیم که نشان میدهند چگونه معاملهگران حرفهای از لوریج به درستی استفاده کرده و با مدیریت مناسب، توانستهاند سودآوری بالایی را به دست آورند. این مثالها نشان میدهند که استفاده صحیح از لوریج و رعایت اصول مدیریت ریسک میتواند منجر به موفقیت در بازارهای مالی شود.

مثال ۱: مدیریت موفق سرمایه در بازار فارکس

سناریو: فرض کنید شما یک معاملهگر حرفهای با حسابی به ارزش ۵۰,۰۰۰ دلار هستید و بروکر شما لوریج ۱:۱۰۰ ارائه میدهد. شما تصمیم دارید در یک ماه معاملاتی، تنها ۱۰ درصد از سرمایهی خود را به خطر بیاندازید و با رعایت قوانین مدیریت ریسک، سودی معقول کسب کنید.

استراتژی:

- انتخاب معاملات: شما تصمیم میگیرید که در هر لحظه، حداکثر سه معامله باز داشته باشید و از لوریج مؤثر ۱:۱۰ برای هر معامله استفاده کنید.

- تعیین حد ضرر: برای هر معامله، حد ضرر ۲ درصدی از ارزش کل حساب خود را تعیین میکنید. این به معنای آن است که در هر معامله، حداکثر ۱۰۰۰ دلار زیان را قبول میکنید.

- تعیین حد سود: حد سود خود را در ۶ درصد از ارزش حساب تنظیم میکنید، یعنی برای هر معامله، حداکثر ۳۰۰۰ دلار سود در نظر میگیرید.

اجرای استراتژی:

- معامله اول: شما یک معامله خرید (Buy) بر روی جفتارز EUR/USD با حجم ۰.۵ لات (۵۰,۰۰۰ دلار) باز میکنید. حد ضرر را در ۱.۵ درصد (۷۵۰ دلار) و حد سود را در ۴.۵ درصد (۲۲۵۰ دلار) تعیین میکنید.

- معامله دوم: یک معامله فروش (Sell) بر روی جفتارز GBP/USD با حجم ۰.۵ لات باز میکنید. حد ضرر و حد سود را به ترتیب در ۲ درصد (۱۰۰۰ دلار) و ۶ درصد (۳۰۰۰ دلار) قرار میدهید.

- معامله سوم: معامله خرید دیگری بر روی جفتارز USD/JPY با حجم ۱ لات (۱۰۰,۰۰۰ دلار) باز میکنید. حد ضرر و حد سود را به ترتیب در ۱.۵ درصد (۷۵۰ دلار) و ۴.۵ درصد (۲۲۵۰ دلار) قرار میدهید.

نتیجه: پس از یک ماه، نتیجهی معاملات به این صورت است:

- معامله اول: بازار به نفع شما حرکت کرده و سود ۲۲۵۰ دلاری به دست آوردهاید.

- معامله دوم: بازار برخلاف پیشبینی شما حرکت کرده و زیان ۱۰۰۰ دلاری داشتهاید.

- معامله سوم: بازار به نفع شما حرکت کرده و سود ۲۲۵۰ دلاری به دست آوردهاید.

در نهایت، شما با سود خالص ۳۵۰۰ دلاری (۲۲۵۰ + ۲۲۵۰ – ۱۰۰۰) از این معاملات خارج شدهاید. این سود معادل ۷ درصد از ارزش اولیه حساب شما است. اگرچه ممکن است این سود به نظر کم باشد، اما مدیریت ریسک مناسب و استفاده بهینه از لوریج، حساب شما را از زیانهای بزرگ محافظت کرده است.

مثال ۲: استفاده از لوریج در معاملات طلا (XAU/USD)

سناریو: یک معاملهگر با تجربه، حسابی به ارزش ۲۰,۰۰۰ دلار دارد و میخواهد در بازار طلا معامله کند. بروکر او لوریج ۱:۵۰ ارائه میدهد. این معاملهگر پیشبینی میکند که قیمت طلا در حال افزایش است و قصد دارد از این روند صعودی بهرهبرداری کند.

استراتژی:

- انتخاب حجم معامله: او تصمیم میگیرد که از لوریج ۱:۲۵ استفاده کند و به جای استفاده از لوریج کامل ۱:۵۰، تنها از نیمی از آن استفاده کند. بنابراین، معاملهای با حجم ۱۰ اونس طلا (معادل ۱۸,۰۰۰ دلار) باز میکند.

- تعیین حد ضرر و حد سود: حد ضرر را در ۵ درصد از ارزش حساب (۱۰۰۰ دلار) و حد سود را در ۱۵ درصد از ارزش حساب (۳۰۰۰ دلار) تعیین میکند.

اجرای استراتژی:

- معامله خرید (Buy) بر روی طلا با قیمت ۱۸۰۰ دلار به ازای هر اونس باز میشود.

- حد ضرر در قیمت ۱۷۵۰ دلار (۵۰ دلار کاهش به ازای هر اونس) و حد سود در قیمت ۱۹۵۰ دلار (۱۵۰ دلار افزایش به ازای هر اونس) تعیین میشود.

نتیجه: پس از یک هفته، قیمت طلا به ۱۹۵۰ دلار میرسد و معامله با سود ۳۰۰۰ دلاری بسته میشود. این سود معادل ۱۵ درصد از سرمایه اولیه او است. این معاملهگر با استفاده بهینه از لوریج و تعیین حد ضرر و حد سود منطقی، توانست ریسک خود را کنترل کرده و سود قابل توجهی کسب کند.

مثال ۳: مدیریت ریسک با استفاده از معاملات پوششی (Hedging)

سناریو: یک معاملهگر با حساب ۳۰,۰۰۰ دلاری و لوریج ۱:۲۰۰ تصمیم میگیرد که در جفتارزهای EUR/USD و USD/CHF به طور همزمان معامله کند. او پیشبینی میکند که جفتارز EUR/USD صعودی است، اما به منظور کاهش ریسک، تصمیم میگیرد معامله فروش (Sell) در جفتارز USD/CHF نیز باز کند، زیرا این دو جفتارز به طور معمول در جهت مخالف یکدیگر حرکت میکنند.

استراتژی:

- معامله اول: او یک معامله خرید (Buy) با حجم ۱ لات (۱۰۰,۰۰۰ دلار) در EUR/USD باز میکند.

- معامله دوم: همزمان یک معامله فروش (Sell) با حجم ۱ لات در USD/CHF باز میکند.

- تعیین حد ضرر: او حد ضرر برای هر معامله را در ۱ درصد از ارزش حساب (۳۰۰ دلار) قرار میدهد.

اجرای استراتژی:

- معامله خرید در EUR/USD باز میشود و بازار به نفع معاملهگر حرکت میکند. قیمت از ۱.۱۰۰۰ به ۱.۱۰۵۰ میرسد و معاملهگر سود ۵۰۰ دلاری کسب میکند.

- معامله فروش در USD/CHF نیز باز میشود، اما بازار به نفع معاملهگر حرکت نمیکند و قیمت از ۰.۹۲۰۰ به ۰.۹۲۵۰ میرسد. معاملهگر در این معامله زیان ۵۰۰ دلاری را تجربه میکند.

نتیجه: اگرچه در معامله دوم زیان کرده است، اما با پوشش ریسک مناسب، زیانهای معامله اول را جبران کرده و به طور خالص در موقعیت خنثی (بدون زیان یا سود قابل توجه) قرار گرفته است. این مثال نشان میدهد که استفاده از معاملات پوششی میتواند ریسک کل را کاهش داده و از زیانهای سنگین جلوگیری کند.

درسهایی که میتوان از این مثالها گرفت

- استفاده از لوریج مناسب: در تمامی مثالها، استفاده از لوریج متناسب با سرمایه و تعیین حد ضرر و حد سود، باعث شده تا معاملهگران بتوانند ریسک خود را کنترل کنند و سود قابل قبولی کسب کنند.

- مدیریت صحیح ریسک: تعیین حد ضرر و استفاده از استراتژیهای مدیریت ریسک، حتی در صورت بروز زیان، باعث شده که حساب معاملهگر از زیانهای سنگین در امان بماند.

- تنوعبخشی و معاملات پوششی: استفاده از لوریج برای تنوعبخشی و پوشش ریسک، باعث شده که معاملهگر بتواند از زیانهای سنگین جلوگیری کند و در نهایت به سود خالص دست یابد.

- پایبندی به استراتژی: معاملهگران موفق، به استراتژیهای خود پایبند بوده و از تصمیمات احساسی پرهیز کردهاند.

استفاده موفقیتآمیز از لوریج در معاملات نیازمند داشتن استراتژیهای مناسب مدیریت ریسک، پایبندی به برنامه معاملاتی و کنترل دقیق احساسات است. مثالهای عملی نشان میدهند که چگونه معاملهگران حرفهای میتوانند با استفاده از لوریج، به سودآوری پایدار برسند و از زیانهای بزرگ جلوگیری کنند. برای تبدیل شدن به یک معاملهگر موفق، لازم است که همواره از ابزارهایی مانند لوریج مؤثر، تنوعبخشی و معاملات پوششی به درستی استفاده کرده و ریسکهای خود را به طور دقیق مدیریت کنید.

لوریج و مارجین در بازار فارکس بین بانکی

بازار فارکس بین بانکی یکی از بزرگترین و پیچیدهترین بازارهای مالی جهان است که شامل تبادل ارزها بین بانکهای بزرگ، مؤسسات مالی و نهادهای بزرگ اقتصادی میشود. در این بازار، نحوه استفاده از لوریج و مارجین کاملاً متفاوت از بازار خرد (Retail Forex) است که معاملهگران خرد در آن فعالیت میکنند.

تفاوتهای اساسی بین بازار فارکس بین بانکی و بازار خرد

- استفاده از خطوط اعتباری به جای مارجین: در بازار فارکس بین بانکی، معاملات عمدتاً با استفاده از خطوط اعتباری انجام میشود. این خطوط اعتباری معمولاً توسط مسئولین اعتباری بانکها و مؤسسات مالی به طرفین معامله تخصیص داده میشود. در این حالت، مارجین به عنوان یک وثیقه مالی به کار نمیرود و لوریج نیز به شکل کلاسیک آن که در بازار خرد دیده میشود، مورد استفاده قرار نمیگیرد.

- عدم نیاز به سپرده مارجین: در بازار بین بانکی، معمولاً نیازی به سپردهگذاری مارجین وجود ندارد. در واقع، اعتبار لازم برای انجام معاملات از طریق خطوط اعتباری بین بانکها و نهادهای مالی تأمین میشود. این موضوع باعث میشود که نحوه محاسبه لوریج در این بازار به کلی متفاوت باشد.

- محدودیتهای ریسک اعتباری: هر معامله در بازار بین بانکی توسط مسئولین اعتباری تحلیل و ارزیابی میشود. این ارزیابی بر اساس اعتبار طرف معامله و توانایی او برای تسویه حساب صورت میگیرد. این ارزیابیها به این منظور انجام میشود که ریسک نکول به حداقل برسد.

- حجم معاملات: حجم معاملات در بازار فارکس بین بانکی بسیار بزرگتر از بازار خرد است و معمولاً از چند میلیون دلار شروع میشود. این حجم بالا نیاز به لوریج سنگین را کاهش میدهد، چرا که معاملات به صورت مستقیم و با استفاده از سرمایههای بزرگ انجام میشوند.

- تسویه معاملات: در بازار بین بانکی، تسویه معاملات معمولاً در طی دو روز کاری انجام میشود. این تسویه سریع باعث میشود که ریسک اعتباری در این بازار بسیار کمتر از بازار خرد باشد.

مثال عملی: نحوه استفاده از لوریج در بازار بین بانکی

فرض کنید یک بانک بینالمللی میخواهد یک معامله خرید ۱۰ میلیون دلاری بر روی جفتارز EUR/USD انجام دهد. این بانک از خطوط اعتباری که نزد دیگر بانکها یا مؤسسات مالی دارد، استفاده میکند. در این حالت، نیازی به سپردهگذاری مارجین ندارد و فقط کافی است که اعتبار لازم برای این معامله در دسترس باشد.

- پوزیشن بانک: این بانک با استفاده از خط اعتباری خود و بدون نیاز به مارجین، ۱۰ میلیون دلار را به جفتارز EUR/USD اختصاص میدهد.

- تسویه حساب: اگر معامله به سود ختم شود، سود به حساب اعتباری بانک افزوده میشود و اگر زیان داشته باشد، مبلغ زیان از حساب اعتباری کسر میشود.

در این مثال، لوریج به معنای کلاسیک آن که در معاملات خرد استفاده میشود، وجود ندارد. به جای آن، بانکها با استفاده از اعتبار و اعتماد موجود بین یکدیگر، معاملات را انجام میدهند.

تأثیر این تفاوتها بر معاملات خرد

این تفاوتهای ساختاری باعث میشود که معاملهگران خرد نتوانند به طور مستقیم در بازار فارکس بین بانکی فعالیت کنند. استفاده از لوریج بالا و مارجینهای کوچک در معاملات خرد، به این دلیل است که معاملهگران خرد دسترسی به حجمهای بالای سرمایه و خطوط اعتباری ندارند و برای جبران این کمبود، از لوریج استفاده میکنند.

در بازار فارکس بین بانکی، مفهوم لوریج و مارجین به شکل کلاسیک آن که در معاملات خرد دیده میشود، کاربردی ندارد. معاملات در این بازار با استفاده از خطوط اعتباری و بر اساس اعتماد بین مؤسسات مالی انجام میشود. این موضوع باعث میشود که ریسک اعتباری به میزان قابل توجهی کاهش یابد و نحوه مدیریت سرمایه نیز متفاوت باشد. در نتیجه، معاملهگران خرد باید به این نکته توجه داشته باشند که استراتژیهای معاملاتی و مدیریت ریسک در بازار خرد با بازار بین بانکی تفاوتهای اساسی دارد و باید با درک این تفاوتها، رویکرد مناسبی در استفاده از لوریج و مارجین داشته باشند.

سخن پایانی

لوریج (Leverage) یکی از ابزارهای پرکاربرد و مهم در معاملات مالی است که به معاملهگران این امکان را میدهد تا با سرمایهای کمتر، در بازارهای بزرگتر و با حجم بیشتری فعالیت کنند. اگرچه استفاده از لوریج میتواند منجر به کسب سودهای چشمگیر شود، اما نباید فراموش کرد که این ابزار همانند شمشیری دولبه است که در صورت مدیریت نادرست، میتواند زیانهای سنگینی به همراه داشته باشد. در این راستا، درک کامل مفاهیمی چون مارجین، لوریج مؤثر و نحوه استفاده صحیح از آنها، برای هر معاملهگر ضروری است.

در بازار فارکس بین بانکی، استفاده از لوریج و مارجین به شیوهای کاملاً متفاوت از بازار خرد صورت میگیرد و معمولاً بر مبنای خطوط اعتباری و اعتماد بین مؤسسات مالی بزرگ انجام میشود. این تفاوت ساختاری نشاندهنده اهمیت درک محیط معاملاتی و انتخاب استراتژیهای مناسب بر اساس نوع بازار و میزان ریسکپذیری است. معاملهگران خرد باید آگاه باشند که استفاده از لوریج بالا در معاملات خرد نیازمند مدیریت ریسک دقیق و آگاهی کامل از نحوه تأثیرگذاری آن بر حساب معاملاتی است.

استفاده موفقیتآمیز از لوریج نیازمند ترکیبی از دانش فنی، تجربه عملی و مدیریت صحیح ریسک است. تعیین حد ضرر، پایبندی به استراتژیهای معاملاتی، استفاده از لوریج مؤثر و رعایت نسبت ریسک به ریوارد، از جمله مواردی هستند که میتوانند به معاملهگران کمک کنند تا از لوریج به درستی استفاده کرده و زیانهای احتمالی را به حداقل برسانند. همچنین، آگاهی از تفاوتهای اساسی بین بازار فارکس خرد و بین بانکی، به معاملهگران این امکان را میدهد تا با درک بهتری وارد معاملات شوند و از استراتژیهای مناسبتری بهره ببرند.

در نهایت، موفقیت در معاملات با لوریج، تنها به معنای کسب سودهای بالا نیست؛ بلکه به معنای حفظ سرمایه، جلوگیری از زیانهای سنگین و رسیدن به پایداری در سودآوری است. معاملهگران باید با آگاهی کامل از ابزارهایی که در اختیار دارند و با پیروی از اصول مدیریت ریسک، از لوریج به عنوان ابزاری برای بهبود عملکرد معاملاتی خود استفاده کنند، نه به عنوان وسیلهای برای سودآوری سریع و پرخطر. با رعایت این اصول و استفاده از تجربیات گذشته، میتوان به یک معاملهگر موفق و پایدار در بازارهای مالی تبدیل شد.لوریج (Leverage) چیست؟

لوریج در بازار فارکس ابزاری است که به معاملهگران اجازه میدهد با استفاده از سرمایهای کمتر، حجم بزرگتری از معاملات را انجام دهند. به عبارت دیگر، لوریج مانند یک وام عمل میکند که کارگزار در اختیار شما قرار میدهد تا بتوانید با سرمایه اولیه محدود، سود بیشتری کسب کنید. به عنوان مثال، با لوریج ۱:۱۰۰، شما میتوانید با ۱۰۰۰ دلار سرمایه اولیه، تا ۱۰۰۰۰۰ دلار معامله کنید. این ابزار به شما اجازه میدهد سودهای بالقوه را افزایش دهید اما در عین حال ریسک زیان نیز بیشتر میشود.مزایا و معایب استفاده از لوریج در معاملات فارکس چیست؟

استفاده از لوریج مزایایی مانند افزایش پتانسیل سودآوری با سرمایه کم و امکان دسترسی به معاملات بزرگتر با دارایی محدود را فراهم میکند. اما در مقابل، معایب آن شامل افزایش ریسک و احتمال از دست دادن سرمایه اولیه در صورت نوسانات شدید بازار است. در صورتی که بازار برخلاف پیشبینی شما حرکت کند، زیان شما نیز به همان میزان بزرگتر میشود. بنابراین، استفاده از لوریج نیازمند مدیریت دقیق ریسک و آگاهی کامل از شرایط بازار است.چه نسبتی از لوریج برای معاملهگران مبتدی مناسب است؟

برای معاملهگران تازهکار، بهتر است از لوریجهای پایینتر استفاده کنند. نسبتهای ۱:۱۰ یا ۱:۲۰ توصیه میشود، زیرا در این حالت ریسک کمتری متوجه سرمایهگذاری اولیه خواهد بود. با استفاده از لوریج پایینتر، معاملهگر فرصت خواهد داشت تا بدون ریسک بالای زیان، با بازار آشنا شود و مهارتهای معاملاتی خود را تقویت کند. هرچه تجربه و دانش شما در معاملات بیشتر شود، میتوانید از لوریجهای بالاتر استفاده کنید، البته با در نظر گرفتن مدیریت ریسک.آیا استفاده از لوریج در تمامی معاملات توصیه میشود؟

استفاده از لوریج برای همه معاملات مناسب نیست و باید با توجه به شرایط بازار و استراتژی معاملاتی شما انتخاب شود. لوریج میتواند در مواقعی که بازار در جهت پیشبینی شده حرکت میکند، سودآوری بالایی ایجاد کند، اما در مواقع نوسانات شدید، خطرات زیادی به همراه دارد. معاملهگران حرفهای معمولاً از لوریج در شرایطی استفاده میکنند که به تحلیل خود اطمینان دارند و میزان ریسک قابل قبول برای خود را تعیین کردهاند. بنابراین، توصیه میشود قبل از استفاده از لوریج، دانش کافی درباره مدیریت ریسک داشته باشید.

خسته نباشین.بنده یه سوالی داشتم.

اگه یه نفر یه حساب ۱۰۰ دلاری با لوریج ۵۰۰ باز کنه ،مثلا اگه سود کنه و سودش بشه مثلا ۲۰۰ دلار،ریس درصد سود از درصد ضرر بیشتر هست؟چون اگه تمام سرمایه بره ۱۰۰ ضرر میشه ولی اگه سود کنه بیشتر از ۱۰۰ دلار میشه .اینجوریه؟

سلام

خیر، میزان سود یا زیان در حسابهای لوریجدار به درصد سرمایه اولیه بستگی ندارد. با لوریج ۵۰۰ و حساب ۱۰۰ دلاری، شما میتوانید معاملاتی به ارزش ۵۰,۰۰۰ دلار باز کنید. سود یا زیان بر اساس حجم معامله محاسبه میشود، نه فقط سرمایه اولیه. بنابراین، همانطور که امکان دارد سود شما بیشتر از ۱۰۰ دلار باشد، احتمال از دست دادن کل ۱۰۰ دلار نیز وجود دارد. لوریج هم سود و هم زیان را چند برابر میکند و مدیریت ریسک در آن بسیار مهم است.

هر پیپ یه دلار محسوب میشه؟

پیپ رو بر مبنای حجم معامله باید به دلار تبدیل کرد. برای مثال در EUR/USD اگر یا لات حجم معامله ما باشه هر پیپ معادل ۱۰ دلار هست.

واسه بقیه جفت ارزها هم بر مبنای حجمشون و خود جفت ارزش باید حساب کرد هر پیپ چند دلاره.

عالی و کامل بود ممنون

ممنونم دوست عزیز