تئوری داو (Dow Theory) چیست؟

تئوری داو در آموزش تحلیل تکنیکال، یک رویکرد برای توسعه معاملهگری است که توسط چارلز داو تهیه شده است. چارلز داو و شریک تجاریاش ادوارد جونز در سال ۱۸۸۲ شرکت داوجونز را تأسیس کردند. اکثر تکنسینها و دانشجویان بازار معتقدند بیشتر آنچه که ما امروزه تحلیل تکنیکال مینامیم، منشا آن در نظریههایی است که برای اولین بار توسط داو مطرح شده است. بیشتر تحلیلگران ایدههای اصلی داو را می شناسند و آنها را به کار میگیرند.

در ۳ ژوئیه ۱۸۸۴، داو اولین میانگین سهام بورس را که متشکل از قيمت نهایی یازده شرکت بود را منتشر کرد؛ این یازده شرکت از ۹ شرکت راه آهن و دو شرکت تولیدی تشکیل میشدند. داو احساس کرد که این یازده سهام نشانهی خوبی از سلامت اقتصادی کشور است.

در سال ۱۸۹۷، داو تعیین کرد که دو شاخص جداگانه بهتر می توانند این سلامت را نشان دهند: یکی شاخص دوازدهگانهی شرکتهای صنعتی که به شاخص میانگین صنعتی داوجونز (DJIA) معروف است و دیگری شاخص بیست شرکت راه آهن که به شاخص میانگین حمل و نقل داوجونز (DJIT) معروف است. سال بعد در سال ۱۹۲۸ تعداد شرکتهای مؤثر در شاخص صنعت به عدد ۳۰ رسیدند. سردبیران وال استریت ژورنال این لیست را در سالهای بعد چندین بار به روز کردند.

داو در سال ۱۹۰۲ درگذشت و پیش از مرگش کتابی در مورد تئوری خود ننوشت. اما، چندین نفر از پیروان ایدههای وی اقدام به گرداوری و انتشار سرمقالههای وی کردند که از این میان میتوان به موارد زیر اشاره کرد:

«فشارسنج بازار سهام» از ویلیام.پی.همیلتون (۱۹۲۲)

«تئوری داو» از رابرت رنا (۱۹۲۳)

«چگونه به بیش از ۱۰ هزار سرمایهگذار در سودآوری سهام کمک کردم» جورج شفر (۱۹۶۰)

«تئوری داو امروز» ریچارد راسل (۱۹۶۱)

داو معتقد بود که بورس اوراق بهادار به عنوان یک کل، معیار قابل اعتمادی برای شرایط کلی تجارت در اقتصاد است و با تجزیه و تحلیل کلیت بازار، میتوان شرایط آن را به دقت ارزیابی کرد. البته این نظریه در تاریخ بیش از ۱۰۰ ساله خود دستخوش تحولات زیادی شده است اما همچنان زیربنا و پایه اصلی نظریات تجزیه و تحلیل بازار است.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

شش اصل اساسی تئوری داو

در اینجا شش اصل اساسی تئوری داو شرح داده خواهد شد:

۱-همه چیز در بازار (قیمت) لحاظ شده است

نظریه داو شبیه نظریه بازار کارآمد (EMH) عمل میکند زیرا بیان میکند که قیمت داراییها، تمام اطلاعات موجود در بازار را دربرمیگیرد. این رویکرد نقطه مقابل اقتصاد رفتاری است.

بر اساس این نظریه پتانسیل درآمد ، مزیت رقابتی ، صلاحیت مدیران وتمام عوامل و موارد دیگر در بازار قیمت گذاری شده است ، حتی اگر همه افراد از همه یا هر یک از این جزئیات اطلاع نداشته باشند. در یک برداشت دقیقتر حتی میتوان گفت تمام رویدادهای آینده نیز در قیمت لحاظ شدهاند.

۲- در بازار سه روند اصلی وجود دارد

روند صعودی از دیدگاه داو این گونه تعریف می شود: هرگاه قیمت در یک موج صعودی بالاتر از موج صعودی پیش از خودش قرار گیرد یا قیمت در یک موج نزولی بالاتر از موج نزولی پیش از آن قرار گیرد یا به عبارت سادهتر کفها بالاتر از کفهای قبلی و سقفها بالاتر از سقفهای قبلی قرار گیرد یک روند صعودی خواهیم داشت. در واقع روند صعودی الگویی از نوسانات رو به بالاست و برعکس این حالت مجموعهای از نوسانات رو به پایین را روند نزولی مینامیم. در یک روند مثبت قیمت ممکن است بارها به سمت بالا و پایین نوسان کند ولی در نهایت برآیند آن دارای شیب مثبت است. این تعریف داو، اساس تحلیل روندهاست.

از نظر داو یک روند شامل سه روند دیگر است: روند اولیه؛ روند ثانویه؛ روند کوچک که میتوان آنها را به: جریان، موج و سطح ناهموار دریا تشبیه کرد.

روند اولیه نشاندهندهی جریان حاکم بر کل روند است و روند ثانویه در حقیقت امواجی است که جریان را تکمیل میکنند و روندهای کوچک رفتاری مشابه سطح ناهموار دریا دارند. هر جریان که بتواند روند خود را به قیمتها تحمیل کند به عنوان روند غالب در نظر گرفته میشود. به عقیده داو روندهای اولیه میتوانند تا سالها ادامه پیدا کنند. اما قیمتها نمیتوانند یک مسیر را به صورت خطی طی کنند و هر چند مدت یکبار نیاز به اصلاح دارند. اصلاح قیمتها در روند ثانویه رخ میدهد. این اصلاحهای قیمتی معمولا به اندازه یک سوم تا دوسوم جریان اصلی صورت میگیرد و بین ۳ هفته تا ۳ ماه به طول میانجامند. روندهای کوچک نیز نشان دهنده نوسانات در روند ثانویه هستند که معمولا کمتر از ۳ هفته به طول میانجامند.

٣. روندهای بزرگ دارای سه مرحله هستند

داو توجه خود را به روندهای اصلی یا عمده متمرکز کرد. وی معتقد بود این روند معمولا در سه مرحلهی مجزا صورت می گیرد، مرحلهی انباشت (جمع کردن سهم در بازار)، مرحلهی ورود عموم مردم و مرحلهی توزیع (فروش سهم توسط سرمایهگذاران بزرگ).

مرحله انباشت بیانگر خرید آگاهانه از سوی سرمایهگذاران مستعد است. اگر روند قبلی رو به کاهش بود، در این مرحله این سرمایهگذاران میدانند که بازار اخبار «بد» را جذب کرده است و چیزی تا شروع صعود بعدی نمانده است.

مرحله ی مشارکت عمومی، جایی که اکثر تحلیلگران تکنیکال شروع به مشارکت و خرید سهام می کنند. این مرحله هنگامی اتفاق میافتد که قیمتها به سرعت در حال افزایش هستند و وضعیت تجاری بهبود مییابد.

مرحله ی توزیع یا فروش توسط سرمایهگذارن حرفه ای زمانی اتفاق میافتد که روزنامهها شروع به چاپ داستانهایی میکنند که به طور فزاینده به سیر صعودی بازار کمک میکند. وقتی اخبار اقتصادی بهتر از همیشه است؛ و هنگامی که حجم سفته بازی و مشارکت عمومی افزایش می یابد.

در پایان، همان سرمایهگذاران آگاه که اواخر رکود بازار شروع به جمع آوری سهام از بازار کردند (هنگامی که هیچ کس قصد خرید نداشت) قبل از اینکه کس دیگری شروع به فروش کند، شروع به عرضه می کنند. در واقع این اصل از تئوری داو بنیان و شالوده تئوری امواج الیوت است.

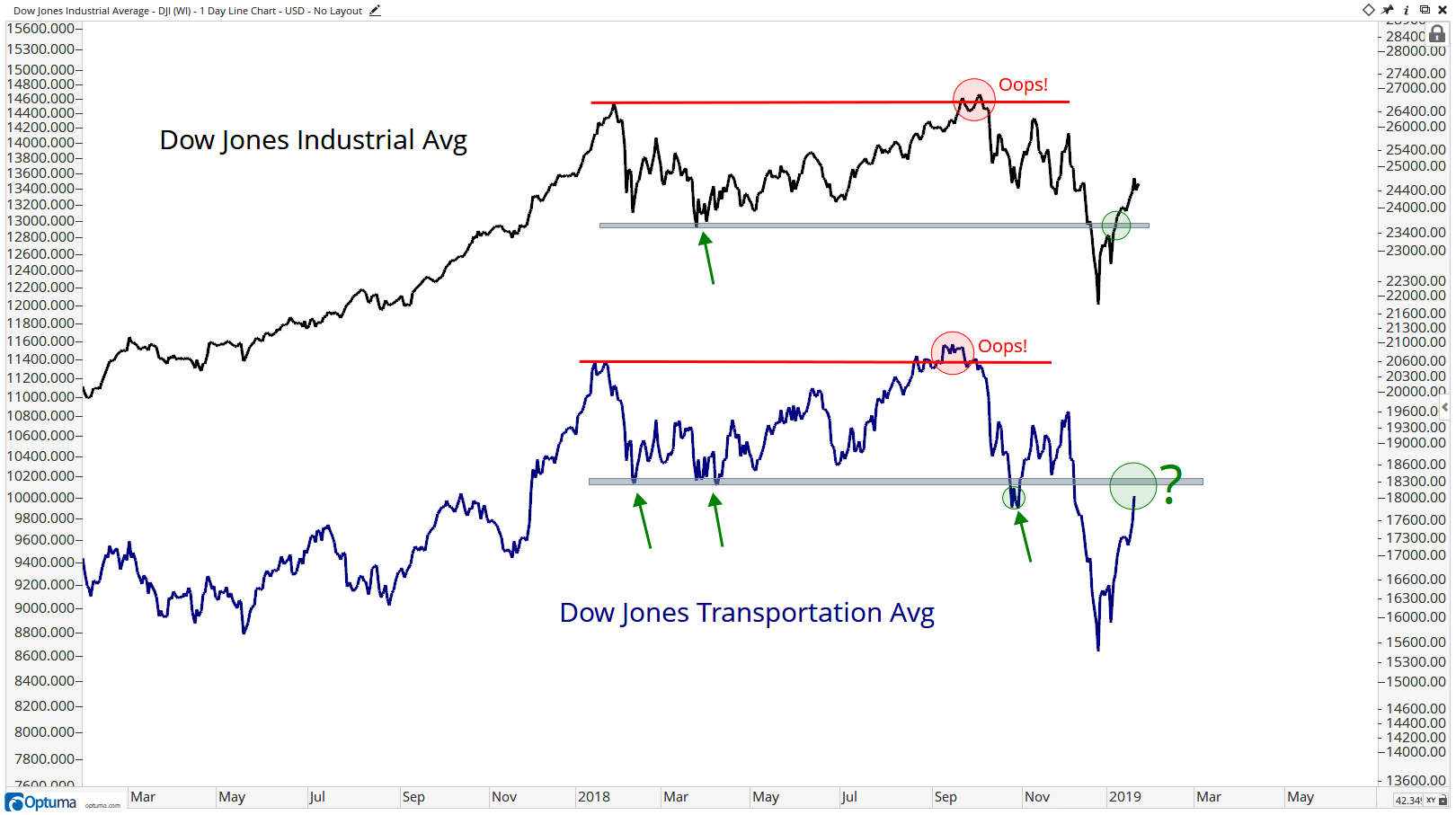

۴-شاخصها باید یکدیگر را تایید کنند

داو اعتقاد داشت که هیچ سیگنال مهمی از بازار نمیتوان گرفت مگر اینکه دو شاخص، این سیگنال را تایید کنند. برای همین دو شاخص حمل و نقل و صنعت را جداگانه در نظر گرفت. وی معتقد بود تا زمانی که این دو میانگین یکدیگر را تایید نکردهاند نمیتوان تغییر روند را تایید شده دانست. البته داو اعتقاد نداشت که سیگنالها باید همزمان رخ دهند اما دریافت که هرچه زمان بین دو سیگنال تایید کوتاهتر باشد، به معنای تایید قویتر است.

۵-حجم باید روند را تأیید کند

داو حجم را به عنوان عاملی ثانویه اما مهم در تأیید سیگنالهای قیمت به رسمیت می شناسد. به عبارت ساده، حجم باید در جهت روند اصلی افزایش یابد. در روند صعودی اصلی، با افزایش قیمت ها، حجم معاملات افزایش می یابد و در اصلاحها با کاهش قیمت ها حجم کاهش مییابد. در روند نزولی، با کاهش قیمت و ادامه روند نزولی، باید حجم آن افزایش یابد.

۶-یک روند تا زمانی که اخطارهای قطعی بازگشت را دریافت نکند ادامه مییابد

داو این ایده را نیز از قوانین فیزیک گرفته است که میگوید یک شی تا زمانی که توسط نیروهای خارجی مجبور به تغییر جهت نشود، تمایل به ادامه حرکت در همان مسیر اولیه را دارد. به عبارت دیگر تا زمانی که اندیکاتورها و میانگینها تغییر جهت روند را به طور قطعی تایید نکردهاند، فرض بر این است که روند فعلی ادامه پیدا خواهد کرد.

نکتههای مهم تئوری داو

قیمتهای پایانی و خطوط دامنه

داو صرفا به قیمتهای پایانی اعتماد داشت و هیچ ارزشی برای نوسانات روزانه شاخص قائل نبود. وی معتقد بود تنها قیمتهای پایانی میتوانند روند را تایید کنند، نه نوسانات قیمتی.

سیگنالها و شناسایی روندها

یکی از جنبههای دشوار پیادهسازی نظریه داو، شناسایی دقیق روند است. به یاد داشته باشید که یک دنبال کنندهی نظریه داو صرفا با جهت کلی بازار معامله میکند، بنابراین بسیار مهم است که نقاطی را که در آن جهت تغییر میکند، شناسایی کند.

از دیگر جنبه های نظریه داو این است که قیمت گاهی در یک محدودی افقی با روندی خنثی حرکت میکند و اصطلاحا در حال تثبیت قیمت یا کفسازی است؛ این حرکت تا زمانی که یکی از دو خط روند صعودی یا نزولی را بشکند ادامه خواهد یافت و پس از آن قیمتها با توجه به اینکه کدام خط روند را شکسته اند در همان جهت حرکت میکنند. برای مثال اگر پس از مدتی نوسان قیمت در یک محدوده با دامنه ی کم (اصطلاحا محدوده رینج) قیمت خط روند صعودی را بشکند احتمالا در آستانه یک روند نزولی هستیم. (دقت شود که برای رسم خطوط روند صعودی، کف ها را به هم وصل میکنیم و برای روند نزولی سقف ها را)

بازگشت روند

برگشت و تغییر در روند اولیه زمانی رخ میدهد که بازار نتواند دو قله پیاپی را در جهت روند اصلی ایجاد کند. برای یک روند صعودی، هنگامی که قیمت نتواند از قله پیشین خود فراتر روند و سپس نتواند بالاتر از کف پیشین خود متوقف شود و از کف پیشین پایینتر برود ، برگشت روند رخ میدهد. همچنین برای یک روند نزولی، هنگامی که بازار دیگر نتواند از پایینترین کف خود، پایینتر رود و سپس از سقف قبلی خود نیز فراتر برود، روند نزولی معکوس شده است.

نظریه داو نظریه جامع وکاربردی برای ترند تریدنگ هست و خیلی مهمه

دقیقا همینطوره عارف جان

و ماهم سعی کردیم تا به طور کامل و شفاف در رابطه با تئوری داو صحبت کنیم.