استراتژیهای مؤثر برای خروج از معاملات

استراتژیهای مؤثر برای خروج از معاملات

- استفاده از stop/limit مرسوم (استفاده از خطوط مقاومت و حمایت)

- تریلینگ استاپ میانگین متحرک

- رویکرد مبتنی بر نوسانات با استفاده از ATR

معاملهگران بخش زیادی از انرژی خود را صرف تعیین زمان مناسب برای ورود به معامله صرف میکنند. اگرچه این موضوع مهم است اما درنهایت جایی که معاملهگر برای خروج از معامله انتخاب میکند، میزان موفقیت آنها را در معامله را مشخص میکند. در این مقاله به سه استراتژی خروج از معامله میپردازیم که معاملهگران برای خروج از معامله باید در نظر بگیرند.

استراتژی اول: استفاده از stop/limit مرسوم (استفاده از خطوط مقاومت و حمایت)

یکی از بهترین راهها برای کنترل احساسات هنگام معامله، تعیین اهداف در زمان ورود به معامله است. این بسیار بهتر از آن است که بدون حد ضرر وارد معامله شوید و تمام مدت نگران از دست دادن پول خود باشید.

طبق تحقیقی که از ۳۰ میلیون معامله انجامگرفته، معلوم شده است که اکثر معاملهگران موفق از نسبت ریسک به ریوارد حداقل ۱:۱ استفاده میکنند.

قبل از ورود به معامله، معاملهگران باید ریسکی که توانایی تحمل آن را دارند مشخص کنند و در آن سطح حد ضرر خود را قرار دهند. اگر معاملهگران اشتباه کرده باشند، معامله بهطور خودکار در سطح میزان ریسک قابلقبول بسته میشود و اگر درست معامله کرده باشند، در زمان صحیح با سود موردنظر از معامله خارج میشوند در هر دو صورت خروجی که معاملهگر انتظار دارد، رخ خواهد داد.

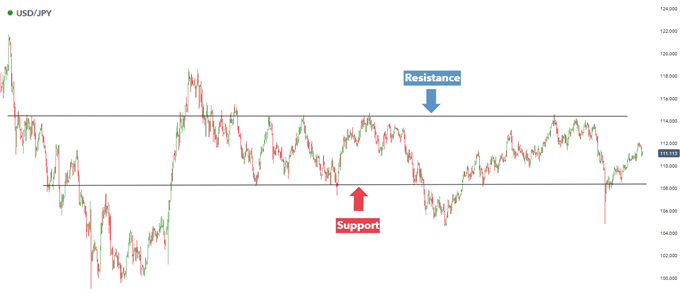

بهترین حمایت و مقاومت تعریف شده در USD/JPY

معاملهگرانی که به دنبال معامله خرید هستند، از فرصت بازگشت قیمت از سطوح حمایتی دز کنار یک سیگنال واضح از اندیکاتورها استفاده میکنند. از آنجا که قیمت موقتا مقداری به داخل سطح حمایت نفوذ میکند، معاملهگران حد ضرر خود را اندکی زیر خط حمایت قرار میدهند. در این حالت، حد سود نیز میتوانند در سطوح مقاومت قرار گیرند. برای این معاملات فروش نیز این رویه معکوس است.حد ضرر در نزدیکی خطوط مقاومت و حد سود روی خطوط حمایت قرار میگیرند.

استراتژی دوم: تریلینگ استاپ به روش میانگین متحرک

مدتهاست که میانگین متحرک بهعنوان یک ابزار مناسب جهت فیلتر کردن جفت ارزها شناخته شده است. ایده اصلی این است که وقتی قیمت بالای میانگین متحرک در حال حرکت است، معاملهگران به دنبال فرصت خرید و هنگامیکه قیمت پایین میانگین متحرک در حال حرکت است، به دنبال فرصت فروش میگردند. بااینحال استفاده از میانگین متحرک بهعنوان یک سیگنال خروج نیز میتواند مفید واقع شود.

ایده این است که اگر یک میانگین متحرک از میان قیمت عبور کند باید منتظر تغییر روند باشیم. معاملهگران روند به دنبال این هستند که بهمحض وقوع تغییر روند معامله را ببندند. به همین دلیل است که تعیین حد توقف با استفاده از میانگین متحرک میتواند مؤثر باشد.

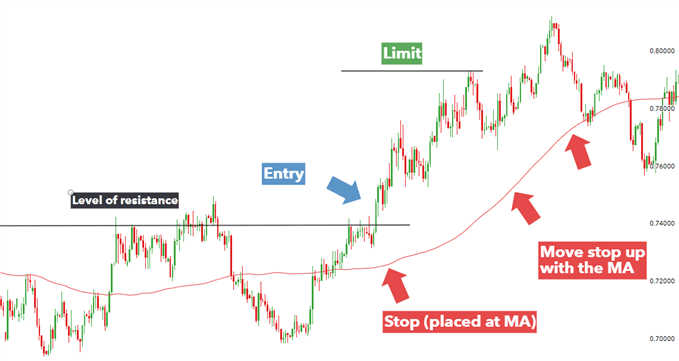

تصویر بالا استفاده از میانگین متحرک صد روزه برای تعیین حد سود و حد ضرر را نشان میدهد. در این نمودار، بعد از شکسته شدن مقاومت و با توجه به اینکه قیمت بالای میانگین متحرک ۱۰۰ روزه است، وارد معامله خرید میشویم، حد ضرر را در ۲۲۰ پوینت زیر نقطهی ورود (یعنی نقطهای که میانگین متحرک در آن قرار دارد) و حد سود را ۴۴۰ پوینت بالای نقطهی ورود قرار میدهیم. بهاینترتیب نسبت ریسک به ریوارد ۲:۱ حاصل میشود. با افزایش قیمت، میانگین متحرک نیز حرکت میکند و ما نیز باید نقطه حد ضرر را به همانجا جابجا کنیم که میانگین متحرک میرود. این کار از زیان ما درصورت بروز تغییرات شدید قیمتی جلوگیری میکند.

تصویر بالا استفاده از میانگین متحرک صد روزه برای تعیین حد سود و حد ضرر را نشان میدهد. در این نمودار، بعد از شکسته شدن مقاومت و با توجه به اینکه قیمت بالای میانگین متحرک ۱۰۰ روزه است، وارد معامله خرید میشویم، حد ضرر را در ۲۲۰ پوینت زیر نقطهی ورود (یعنی نقطهای که میانگین متحرک در آن قرار دارد) و حد سود را ۴۴۰ پوینت بالای نقطهی ورود قرار میدهیم. بهاینترتیب نسبت ریسک به ریوارد ۲:۱ حاصل میشود. با افزایش قیمت، میانگین متحرک نیز حرکت میکند و ما نیز باید نقطه حد ضرر را به همانجا جابجا کنیم که میانگین متحرک میرود. این کار از زیان ما درصورت بروز تغییرات شدید قیمتی جلوگیری میکند.

استراتژی سوم: رویکرد مبتنی بر نوسانات با استفاده از ATR

روش نهایی استفاده از اندیکاتور میانگین محدوده واقعی (یا اندیکاتور ATR) است. ATR برای اندازهگیری نوسانات بازار طراحیشده است. این اندیکاتور با در نظرگرفتن میانگین فاصله نقاط High و Low در ۱۴ کندل آخر، به معاملهگران میگوید که تغییرات بازار تا چه اندازه شدید است. معاملهگران با استفاده از این روش حد سود و حد ضرر خود را در معامله تعیین میکنند.

هرچه ATR برای یک جفت ارز بیشتر باشد، حد ضرر باید با فاصله بیشتری لحاظ شود. به این خاطر که اعمال حد ضرر نزدیک برای یک جفت ارز با نوسان بالا باعث میشود زمانی که جفت ارز شروع به نوسان میکند، معامله بهسرعت بسته شود. به شکل مشابه، قرار دادن یک حد ضرر دور برای جفت ارزی که نوسان کمی دارد، ممکن است میزان ریسک را بیشتر ازآنچه واقعاً نیاز است، افزایش دهد.

اندیکاتور ATR را میتوانید در تمام تایم فریمها استفاده کنید. کار با این اندیکاتور نیز ساده است. تنها کافی است حد ضرر خود را کمی بالاتر از سطح ATR ۱۰۰٪ تنظیم کرده و حد سود خود را نیز حداقل در همان فاصله از نقطه ورود تنظیم کنید.

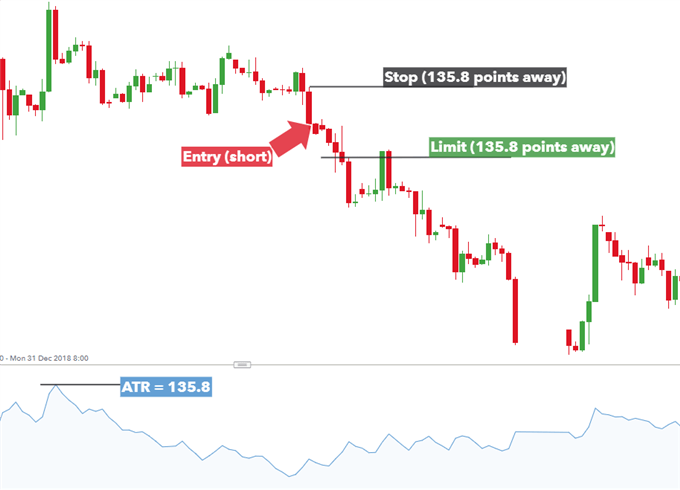

در تصویر بالا اندیکاتور ATR با رنگ آبی در زیر چارت نفت برنت مشخص شده است. همانطور که میبینید بالاترین میانگین نوسانات بهدستآمده ۱۳۵.۸ پیپ است. بنابراین هنگامیکه معاملهگر قصد انجام معامله کوتاهمدت را داشته باشد، میتواند حد ضرر و حد سود خود را در بازه ۱۳۵.۸ پیپ بالا و پایین نقطه ورود قرار دهد تا بدین ترتیب به نسبت ریسک به ریوارد ۱:۱ دست پیدا کند. قرار دادن حد ضرر در اطراف ATR در اصل یک استاپ نوسان محسوب میشود.

در تصویر بالا اندیکاتور ATR با رنگ آبی در زیر چارت نفت برنت مشخص شده است. همانطور که میبینید بالاترین میانگین نوسانات بهدستآمده ۱۳۵.۸ پیپ است. بنابراین هنگامیکه معاملهگر قصد انجام معامله کوتاهمدت را داشته باشد، میتواند حد ضرر و حد سود خود را در بازه ۱۳۵.۸ پیپ بالا و پایین نقطه ورود قرار دهد تا بدین ترتیب به نسبت ریسک به ریوارد ۱:۱ دست پیدا کند. قرار دادن حد ضرر در اطراف ATR در اصل یک استاپ نوسان محسوب میشود.

در نمودار مشخص است که با در نظر گرفتن ریسک به ریوارد ۱:۱ معامله خیلی زودتر ازآنچه باید بستهشده است و معاملهگر میتوانست باز هم از این معامله سود کسب کند. این موضوع اهمیت تعیین نسبت ریسک به ریوارد را مشخص میکند. معاملهگران باید حد سودی بزرگتر از حد ضرر خود در نظر بگیرند تا نسبت ریسک به ریوارد بهینه تضمین شود.