مقالات متعددی در مورد تکنیکهایی نوشته شده است که میتوان آنها را در تشخیص روندهای جدید بکار گرفت، اما کمتر به این موضوع پرداخته شده است که یک معاملهگر در شرایط رنج بازار (در بیشتر از دو سوم مواقع، بازارها در حالت رنج قرار دارند)، چگونه باید اقدام کند.

بازار رنج چیست؟

بازار رنج (Range) شرایطی است که در آن تراکم قیمت در یک محدوده از نمودار بسیار زیاد است و به این معنی است که حرکت کلی قیمت بین دو سطح خاص یعنی بالاترین و پایینترین محدوده قرار دارد.

برخی از معاملهگران، بازار رنج را تثبیت قیمت، فاز ازدحام یا بازار مسطح مینامند. به عبارت سادهتر، زمانی که یک جفتارز روند صعودی یا نزولی خاصی ندارد، قیمت در حال رنج زدن درون یک کانال افقی است.

بالاترین نقطه در بازار رنج، به عنوان مقاومت و در مقابل، پایینترین نقطه به عنوان حمایت در نظر گرفته میشود. شایان ذکر است که این دو سقف و کف قیمتی، باید به عنوان یک ناحیه بررسی بشوند. نقاط بالا و پایین کانال افقی به ما کمک می کند تا وضعیت محدوده فعلی جفتارز را تجسم کنیم. لازم به توضیح است که این نوع محدودهها در بازار فارکس میتوانند به کرات شکل بگیرند، زیرا در حالت رنج بازار قدرت هیچ یک از خریداران و فروشندگان بر یکدیگر فزونی نکرده و حجم معاملات پایین است.

تصویر زیر یک دید کلی از بازار رنج و محدودههای آن به ما نشان میدهد:

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

در بالا تصویری از یک بازار رنج کلاسیک را از تاریخ ۲۹ ژوئیه تا ۳ اوت، در نمودار ۱ ساعته EURUSD مشاهده میکنید. همانطور که از تصویر پیداست، در زمانهایی که حجم معاملات افزایش پیدا میکند، قیمت رشد کرده و در زمانی که حجم کاهش پیدا کرده است، قیمت در بین دو محدوده در حال نوسان است و روند مشخصی ندارد.

مزایای معاملهگری در بازار رنج

سطوح مشخص شده برای معاملات در بازار رنج، یک کانال افقی به وضوح مشخص شده است و این یک مزیت است که معاملهگر میتواند منتظر افزایش احتمالی قیمت در جهت مخالف باشد. مزیت دیگر ورود به یک روند بالقوه است؛ یعنی دقیقاً زمانی که محدوده رنج توسط قیمت شکسته میشود و اگر این روند از قدرت کافی برخوردار باشد، سود معاملهگر بسیار افزایش خواهد یافت.

معایب معاملهگری در بازار رنج

یکی از معایب معاملهگری در بازار رنج، حجم معاملاتی بسیار پایین است. این امر بدان معناست که نه خریداران و نه فروشندگان نمیتوانند بر یکدیگر تسلط پیدا کنند. در این شرایط، شکست محدوده رنج توسط قیمت رخ نمیدهد و یا اگر رخ دهد، احتمالا شکست نامعتبر است. از دیگر معایب، نبود روند مشخص چه صعودی چه نزولی در بازار بوده که اغلب باعث شکستهای کاذب و اقدامات بدون دلیل قیمت میشود.

شکست محدوده رنج

یکی از قویترین حرکات قیمتی، شکست محدودههای بازار رنج بوده و به این معنی است که قیمت، در حال تلاش برای ادامه حرکت در جهت شکست (صعودی یا نزولی) است. به این ترتیب، ما انتظار رشد قیمتی در جهت شکست را داریم، زیرا در بسیاری از موارد پس از یک شکست قدرتمند محدوده رنج، قیمت در جهت شکست وارد روند جدیدی میشود.

در نمودار زیر، جفتارز USDJPY در تایم فریم هفتگی از فوریه ۲۰۱۴ تا مه ۲۰۱۵، پس از یک شکست معتبر بازار رنج به سمت بالا و حرکت صعودی ناشی از آن را مشاهده میکنید:

خطوط سیاه روی نمودار، بازار رنج را نشان میدهد که قیمت در یک محدوده حرکت کرده و دارای حجم نسبتا کمی است. در دایره قرمز رنگ، ما شاهد شکست ناحیه رنج با یک مومنتوم قوی هستیم که نشاندهنده رشد احتمالی قیمت است. مدت کوتاهی پس از شکست، حجم نیز شروع به افزایش میکند و این جفتارز یک روند صعودی قوی را آغاز کرده که بیش از ۹ ماه ادامه دارد.

معاملهگری در بازار رنج با روش پرایس اکشن

بسیاری از معاملهگران پرایس اکشن، میتوانند در بازارهای رنج به طور مؤثر معامله کنند. دلیل این امر آن است که خود محدوده رنج، میتواند سرنخهای قیمتی زیادی را به معاملهگر ارائه کرده و ترکیب نواحی حمایتی و مقاومتی در محدوده رنج با سایر عوامل تحلیلی، میتواند امکان انجام معاملات همراستا با احتمال موفقیت بالا را فراهم کند. یکی دیگر از فرصتهای معاملاتی در بازار رنج، معامله درون محدوده نوسانات در بازار رنج است. هر زمان که قیمت از سطح بالا یا پایین کانال افقی به سطح مخالف جهش کرد، میتوان وارد معامله شد و تا زمانی که قیمت به سطح مخالف محدوده برسد، معامله باید باز بماند. مزیت استفاده از این استراتژی معاملاتی این است که میتوان حد ضرر بسیار کوچکی برای آن در نظر گرفت و نقطه بهینه برای قرار دادن دستور حد ضرر معامله، فراتر از محدوده رنج است.

در ادامه، یک نمونه معامله درون نوسانات بازار رنج را بررسی میکنیم:

نمودار بالا، جفتارز USDJPY را در تایم فریم روزانه نمایش میدهد. همانطور که مشاهده میکنید، قیمت در بین دو ناحیه حمایتی و مقاومتی در حال نوسان است، البته شایان ذکر است که که در بعضی مواقع این نواحی شکسته شده ولی به سرعت به محدوده رنج بازمیگردد که معمولا این نوع الگوها، گاهی پس از انتشار اخبار اقتصادی شکل میگیرند. فلشهای سبز لحظاتی را نشان میدهند که بازار فرصتهای خرید و فروش را برای جفتارز USDJPY بر اساس پرایس اکشن بازار رنج، فراهم کرده است و همچنین خطوط قرمز، نشاندهنده سطوح دستورهای حد ضرر معاملات است. هنگامی که این نوع از معامله انجام میشود، معامله باید تا زمانی که قیمت به سطح مخالف میرسد و یا تا زمانی که دستور حد ضرر فعال میشود، باز نگه داشته شود. این رویکرد معاملاتی بسیار پرریسک است و یکی از دلایل آن، عدم وجود حجم معاملات مناسب در این ناحیه معاملاتی است. این امر منجر به عدمثبات قیمت شده و اگر خریدار یا فروشنده بزرگتری ناگهان وارد بازار شود، قیمت میتواند بهسرعت تغییر جهت دهد.

معاملهگری در بازار رنج با استفاده از روش شکست نواحی

ایده این استراتژی معاملاتی مبنی بر شکست ناحیه حمایتی یا مقاومتی توسط قیمت است. معاملهگر در جهت شکست وارد بازار میشود؛ اگر شکست نزولی باشد، جفتارز یا دارایی را میفروشد و اگر شکست صعودی باشد، جفتارز یا دارایی را میخرد. معاملهگر با این فرض وارد معامله میشود که احتمالاً قیمت پس از خارج شدن از محدوده، روند ایجاد میکند. سیگنال معاملاتی این روش، افزایش در حجم معاملاتی است و بدین ترتیب، با مشاهده شکست و افزایش حجم معاملاتی، معامله قابل اجراست. همچنین شایان ذکر است که همیشه باید از دستور حد ضرر استفاده کنید، زیرا در مواردی ممکن است که قیمت ناحیه مورد نظر را شکسته و پس از چند کندل، به سرعت به داخل ناحیه بازگردد. نکته مهم دیگری که باید به آن توجه شود این است که ریسک به ریوارد معامله حداقل ۲ باشد. پیشنهاد میشود که پس از دریافت سود مناسب، قسمتی از حجم معاملاتی خود را کاهش دهید و یا بسته به قوانین پایه پرایس اکشن، معامله را مدیریت کنید.

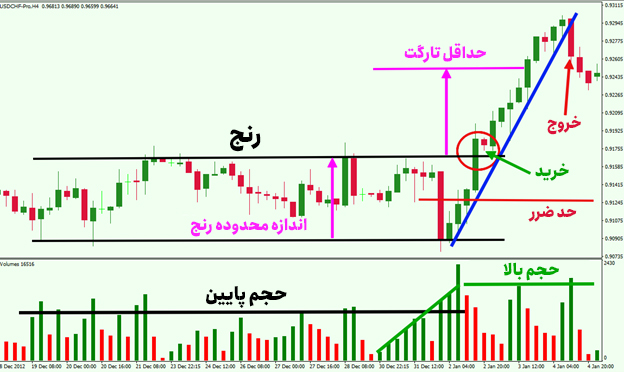

در ادامه یک نمونه معامله در بازار رنج را با استفاده از روش شکست نواحی بررسی میکنیم:

نمودار بالا، جفتارز USDCHF را در تایم فریم ۴ ساعته از هفته آخر دسامبر ۲۰۱۲ تا اوایل ژانویه ۲۰۱۳ نمایش میدهد. همانطور که مشاهده میکنید، بر طبق استراتژی زمانی که قیمت ناحیه را به سمت بالا شکسته است (با دایره قرمز رنگ مشخص شده است)، وارد معامله خرید میشویم. دستور حد ضرر را در میانه محدوده رنج و حداقل هدف/تارگت را به اندازهی محدوده رنج قرار میدهیم. هدف/تارگت بعدی را با استفاده از شکست خط روند که با رنگ آبی نمایش داده شده است، به صورت دستی انتخاب میکنیم. این استراتژی معاملاتی معمولاً توسط معاملهگران پرایس اکشن مورد استفاده قرار گرفته و میتواند برای مطابقت با سبکهای معاملاتی خاص نیز تنظیم شود.

انواع معاملهگری بر اساس نواحی رنج

رنج تریدینگ انواع مختلفی دارد. اگر قصد دارید تیدیل به یک معاملهگر موفق در این زمینه بشوید، باید درک کاملی از انواع مختلف رنجها داشته باشید. در اینجا چهار نوع متداول مناطق رنج یا ساید آورده شده است:

الگوی رنج مستطیل شکل

در الگوی رنج مستطیل شکل (Rectangular Range)، قیمت بین دو خط حمایت و مقاومت در حال نوسان است. این الگو در کنار الگوی رنج ادامهدهنده (Continuation Range) و کانالهای رنجی (Channel Range)، به عنوان پرتکرارترین الگوهای رنج بازار در نظر گرفته میشوند.

در نمودار زیر، به نحوه حرکت قیمت در محدوده حمایت و مقاومت توجه کنید. این حرکت قیمت یک محدوده مستطیل شکل ایجاد کرده است که فرصتهای مناسبی را برای ورود به معامله خرید فراهم میکند.

نکات مهم:

- رنج مستطیل شکل، یک دوره روند رنج یا ساید (Consolidation) را نشان میدهد. این نوع رنج، معمولاً نسبت به دیگر الگوها در تایم فریمهای پایینتر بیشتر شکل میگیرد و به همین دلیل فرصتهای معاملاتی سریعتری را فراهم میکند.

- رنج مستطیل شکل میتواند منجر به گمراه شدن معاملهگرانی شود که به دنبال الگوهای بلندمدت هستند، زیرا ممکن است که یک روند بزرگ را از دست بدهند.

- حتی بدون استفاده از اندیکاتورها، تشخیص محدودههای رنج افقی قیمت، کار سادهای است. شما میتوانید به وضوح محدودههای حمایت و مقاومت را در نمودارها مشاهده کنید. صاف شدن خطوط میانگینهای متحرکنیز، یکی از ابزارهای تشخیص رنج شدن روند است.

الگوی رنج اریب (Diagonal Range)

رنج اریب یکی از الگوهای رایج در بازار فارکس است که بسیاری از معاملهگران علاقه خاصی به این الگو دارند. نمودار زیر یک رنج اریب نزولی را نمایش میدهد. این نوع رنج از خطوط روند صعودی و نزولی تشکیل میشود که شیب آن تقریبا کم است و به معاملهگر در تشخیص نقطه بریک اوت احتمالی کمک میکند.

نکات مهم:

- در رنجهای اریب، بریک اوتها اغلب در جهت مخالف روند رخ میدهند. این موضوع به معاملهگران کمک میکند تا بتوانند بریک اوتها را شناسایی کرده و در دام فالس بریک اوتها گرفتار نشوند.

- اگرچه اغلب بریکاوت در این نوع از رنج بسیار سریع اتفاق میافتد، اما برخی از بریک اوتها بسته به تایم فریم ناحیه رنج ممکن است ماهها یا حتی سالها به طول بیانجامند. همین امر پیشبینی زمان بریک اوت را برای معاملهگران دشوار میکند.

الگوی رنج ادامهدهنده (Continuation Range)

الگوی رنج ادامهدهنده، معمولا درون یک روند ظاهر میشود. از جمله این الگوها میتوان به الگوهای مثلث، کنج یا مثلث جمعشونده، پرچم، پرچم سه گوش اشاره کرد. این نوع از رنجها عموما به شکل اصلاحی و در خلاف جهت روند غالب ایجاد میشوند. نمودار زیر یک الگوی مثلث را نشان میدهد که در روند فعلی بازار شکل گرفته است و منجر به تشکیل یک دوره روند ساید در دامنه کوچک قیمتی شده است.

نکات مهم:

- رنج ادامهدهنده را بسته به افق زمانی میتوان به روشهای مختلفی معامله کرد. معاملهگر هم میتواند محدوده رنج قیمت را معامله کند و هم میتواند منتظر بریک اوت بماند. رنجهای صعودی، نزولی و ادامهدهنده در تمام تایم فریمها رخ میدهند.

- رنج ادامهدهنده اغلب در میان روندها یا الگوها شکل میگیرد و به دلیل آنکه معمولا منجر به بریک اوت میشود؛ این موضوع رضایت معاملهگرانی را که قصد دارند سریع معاملهای را باز کرده و از آن کسب سود کنند، به همراه دارد.

- ارزیابی این نوع از معاملات و در نظر گرفتن تمامی جوانب آن پیچیدگیهای خاص خود را دارد. به همین دلیل شناسایی این الگوها برای معاملهگران تازهکار ممکن است کمی دشوار باشد.

رنجهای نامنظم (Irregular Range)

همه رنجها الزاما الگوی مشخصی ندارند. یک رنج نامنظم معمولا در حوالی یک خط پیوت (Pivot)، حمایت یا مقاومت تشکیل میشود. در نمودار زیر مشاهده میکنید که چگونه یک رنج اریب درون یک رنج مستطیل شکل بزرگتر قرار گرفته و خطوط جدیدی از حمایت و مقاومت را ایجاد کرده است.

نکات مهم:

- رنجهای نامنظم میتوانند یک فرصت معاملاتی مناسب را برای معاملهگرانی که قادر به شناسایی خطوط مقاومت و حمایت تشکیلدهنده این رنجها هستند، مهیا میکنند.

- پیچیدگی رنجهای نامظم اغلب باعث میشود معاملهگران نیاز داشته باشند از ابزارهای تحلیل اضافی برای شناسایی این رنجها و بریک اوتهای احتمالی استفاده کنند.

اندیکاتورهای مفید برای شناسایی بازار رنج

اندیکاتورهای مفیدی برای شناسایی بازار رنج در اختیار معاملهگران قرار دارد که در ادامه به آنها اشاره میشود:

اندیکاتور ADX

اندیکاتور ADX یا به عبارتی دیگر، شاخص میانگین حرکت جهتدار (The Average Directional Movement Index)، یک اندیکاتور مورد استفاده در تحلیل تکنیکال است که در تشخیص بازار رنج مورد استفاده قرار میگیرد. این اندیکاتور از یک خط تشکیل شده است که بین ۰ تا ۷۵ واحد در نوسان است. اگر این خط به زیر عدد ۲۵ نزول کند، نشاندهنده یک بازار رنج است و زمانی که این خط به بالای ۲۵ افزایش پیدا کند، قیمت احتمالاً وارد فاز روند نزولی یا صعودی میشود. معامله باید زمانی انجام شود که خط اندیکاتور ADX به بالای ۲۵ حرکت کرده و در عین حال با افزایش حجم معاملاتی همراه باشد.

در ادامه یک نمونه معامله در بازار رنج را با استفاده از اندیکاتور ADX بررسی میکنیم:

نمودار بالا، جفتارز USDCHF را در تایم فریم روزانه از فوریه تا ژوئیه ۲۰۱۰ نمایش میدهد. با توجه به نمودار فوق، متوجه میشویم زمانی که بازار در حالت رنج بین دو محدوده که با خطوط سیاه نمایش داده شده است، قرار دارد، اندیکاتور ADX زیر عدد ۲۵ بوده و حجم معاملات بسیار پایین است. زمانی که خط اندیکاتور به بالای ۲۵ حرکت میکند (با دایره قرمز رنگ نشان داده شده است)، میتوان وارد معامله خرید شد. لازم به ذکر است که علاوه بر تایید اندیکاتور ADX، حجم معاملات نیز در حال افزایش است. باید توجه داشت که دستور حد ضرر باید در میانه محدوده قرار گرفته و هدف/تارگت اول به اندازه محدوده، بالاتر از خط مشکی فوقانی باشد و هدف/تارگت دوم با استفاده از یک خط روند صعودی به صورت دستی مشخص شود.

اندیکاتور باندهای بولینگر (Bollinger Bands)

یک اندیکاتور مورد استفاده دیگر در تشخیص بازار رنج، اندیکاتور باند بولینگر (Bollinger Bands) است. اندیکاتور باند بولینگر یک اندیکاتور مبتنی بر نوسان است و از دو باند تشکیل شده است که از بالا و پایین قیمت عبور کرده و یک کانال ایجاد میکنند، همچنین یک میانگین متحرک ساده ۲۰ دورهای در وسط آن قرار دارد. وقتی دو باند اندیکاتور بسیار نزدیک به یکدیگر هستند، نوسانات کم بوده و بازار آرام است. وقتی این دو باند شروع به گسترش و گرفتن فاصله از یکدیگر میکنند، نوسانات زیاد میشود و بازار در حال حرکت است. بنابراین، اندیکاتور باند بولینگر در شناسایی محدودهها و روندها مفید است.

در ادامه یک نمونه معامله در بازار رنج را با استفاده از اندیکاتور باند بولینگر بررسی میکنیم:

نمودار بالا، جفتارز USDCAD را در تایم فریم ۴ ساعته از ۲۰ نوامبر تا ۲۳ دسامبر ۲۰۱۵ نمایش میدهد. خطوط آبیرنگ روی نمودار، اندیکاتور باند بولینگر است. زمانی که باندها بسیار به یکدیگر نزدیک هستند، نشاندهنده حجم پایین معاملات و یک بازار رنج است و در مقابل، با افزایش حجم معاملات و فاصله گرفتن باندها از یکدیگر، روند نمایان میشود. همانطور که در نمودار نشان داده شده است، زمانی که باندها از یکدیگر فاصله گرفته و حجم معاملاتی افزایش مییابد، میتوان وارد معامله شد و حد ضرر معامله باید زیر آخرین سوئینگ قرار بگیرد. همچنین معامله میتواند تا زمانی که باند تحتانی اندیکاتور شکسته نشده است، باز باقی میماند.

✔️ بیشتر بخوانید: راهنمای کامل باندهای بولینگر + ۶ استراتژی معاملاتی

اندیکاتور استوکاستیک (Stochastic)

اندیکاتور استوکاستیک (Stochastic) یک ابزار تحلیل تکنیکال است که توسط جورج لین در دهه ۱۹۵۰ توسعه یافته است. این اندیکاتور به منظور اندازهگیری سرعت و شتاب تغییرات قیمت در بازار طراحی شده و کمک میکند تا وضعیت اشباع خرید (Overbought) یا اشباع فروش (Oversold) را شناسایی کنیم. اندیکاتور استوکاستیک بین محدوده ۰ تا ۱۰۰ نوسان میکند و معمولاً از دو خط تشکیل شده است:

- %K: خط اصلی که تغییرات قیمت را نمایش میدهد.

- %D: میانگین متحرک خط %K که به عنوان سیگنال استفاده میشود.

مقادیر بالای ۸۰ نشاندهنده اشباع خرید و مقادیر زیر ۲۰ نشاندهنده اشباع فروش میباشند.

استفاده از Stochastic در محیط رنج

در محیط رنج که قیمتها در یک محدوده مشخص بین سطوح حمایت و مقاومت نوسان میکنند. استفاده از اندیکاتور استوکاستیک در این محیط میتواند به شناسایی نقاط ورود و خروج مناسب کمک کند. در رنج تردینگ، توجه به نکات زیر مفید است:

- اشباع خرید و فروش: وقتی اندیکاتور استوکاستیک بالای ۸۰ قرار میگیرد، احتمال تغییر جهت قیمت به سمت پایین وجود دارد. این نقطه میتواند سیگنال فروش باشد. برعکس، وقتی اندیکاتور زیر ۲۰ قرار میگیرد، احتمال افزایش قیمت وجود دارد که میتواند سیگنال خرید باشد.

- تقاطع خطوط %K و %D: وقتی خط %K خط %D را از پایین به بالا قطع میکند، سیگنال خرید صادر میشود. وقتی خط %K خط %D را از بالا به پایین قطع میکند، سیگنال فروش صادر میشود.

- واگراییها: اگر قیمتها یک سقف یا کف جدید بسازند ولی اندیکاتور استوکاستیک نتواند این سقف یا کف را تأیید کند، میتوان به وجود واگرایی پی برد که نشاندهنده ضعف روند و احتمال تغییر جهت قیمت است.

در تصویر بالا که مربوط به نمودار GBP/USD در تایم چهارساعته است، بازار در یک محدوده رنج قرار گرفته و قیمت بین سطوح حمایت و مقاومت در نوسان است. برای استفاده از اندیکاتور استوکاستیک در این محیط، میتوان به نکات زیر توجه کرد:

- مناطق اشباع خرید و فروش: در نقاط ۱، ۲ و ۳ اندیکاتور استوکاستیک بالای ۸۰ قرار دارد که نشاندهنده اشباع خرید است و میتواند اولین نشانه از آغاز حرکت نزولی قیمت باشد. همچنین در نقطه ۴ اندیکاتور زیر عدد ۲۰ قرار گرفته که نشان از اشباع فروش میباشد و نشانهای از احتمال رشد قیمت است.

- تقاطع خطوط %K و %D: در نقاط ۱، ۲ و ۳، خط %K خط %D را از بالا به پایین قطع میکند که نشانه دیگری از آغاز کاهش قیمت است. اما در نقطه ۴، خط %K خط %D را از پایین به بالا قطع میکند و احتمال رشد قیمت وجود دارد.

- تایید سطوح حمایت و مقاومت: در نقاط ۱،۲ و ۳ قیمت به محدوده مقاومتی ناحیه رنج برخورد کرده و شانس واکنش و ریزش قیمت در این نواحی بالا است در مقابل، در نقطه ۴، قیمت به محدوده حمایت رسیده که شانس تغییر مسیر قیمت به بالا را افزایش میدهد.

با بررسی شرایط فوق و دریافت تأییدیه آز آنها میتوان در هر چهار نقطه وارد معامله شد. حد ضرر برای پوزیشنهای فروش میتواند چند پیپ بالاتر از محدوده مقاومتی و برای پوزیشنهای خرید ، چند پیپ پایینتر از محدوده حمایت قرار گیرد.

✔️ بیشتر بخوانید: اسیلاتور استوکاستیک چیست و چه کاربردی دارد؟

خلاصه مطالب

- بازار رنج به بازاری گفته می شود که قیمت در بین دو محدوده حمایتی و مقاومتی در حال نوسان است و معمولا با حجم پایین همراه و روند مشخصی چه صعودی و چه نزولی در بازار وجود ندارد.

- دو سوم مواقع، بازار روند خاصی نداشته و در رنج قرار دارد و تنها یک سوم از مواقع بازار دارای روند مشخص است.

- مزایای استراتژی های معاملاتی در بازار رنج شامل مشخص بودن دقیق سطوح برای معامله در جهت خلاف و ورود به ابتدای یک روند پس از شکست محدوده رنج است.

- معایب استراتژی های معاملاتی در بازار رنج شامل نبود روند مشخص، کم بودن حجم معاملات که سنجش جهت بازار را دشوارتر میکند و ویپساو (Whipsaw) شدن قیمتی است.

- دو استراتژی معاملاتی پرایس اکشن برای معامله در بازار رنج شامل شکست محدوده رنج و معامله درون نوسانات است.

- سه اندیکاتور مورد استفاده برای شناخت بازار رنج شامل اندیکاتور ADX ، باند بولینگر و استوکاستیک است.

سخن پایانی

معامله در بازارهای رنج یک استراتژی مؤثر و کارآمد برای بسیاری از معاملهگران است که در شرایط بدون روند، فرصتهای معاملاتی خوبی را فراهم میکند. با استفاده از تحلیل دقیق نواحی حمایتی و مقاومتی و همچنین ابزارهای تکنیکال مناسب، معاملهگران میتوانند از این موقعیتها بهره ببرند. به خاطر داشته باشید که موفقیت در این نوع معاملات نیازمند صبر و دقت بالاست و آگاهی از نقاط شکست و بازگشت میتواند به افزایش بهرهوری کمک کند.

سؤالات متداول

بازار رنج چیست؟

بازار رنج به بازاری گفته می شود که قیمت در بین دو محدوده حمایتی و مقاومتی در حال نوسان است و معمولا با حجم پایین همراه و روند مشخصی چه صعودی و چه نزولی در بازار وجود ندارد.

مزایای معامله در بازار رنج چیست؟

مزایای این نوع معامله شامل تشخیص سطوح حمایتی و مقاومتی واضح و امکان بهرهبرداری از شکستهای ناحیه رنج میشود.

معایب معامله در بازار رنج چیست؟

معایب اصلی شامل حجم معاملاتی پایین، نبود روند مشخص و احتمال بالای شکستهای کاذب است.

چگونه میتوان از شکست محدوده رنج بهره برد؟

شکست محدوده رنج معمولاً به عنوان نشانهای از شروع یک روند جدید است. معاملهگران میتوانند با شناسایی این شکستها، وارد معاملات سودآور شوند.

آیا روش پرایس اکشن در بازار رنج کاربرد دارد؟

بله، روش پرایس اکشن با تحلیل نواحی حمایتی و مقاومتی در بازار رنج میتواند فرصتهای معاملاتی خوبی را ارائه دهد. این روش به معاملهگران کمک میکند تا نوسانات داخل محدوده را به درستی شناسایی و از آنها بهرهبرداری کنند.