فهرست مطالب

نمایش

معامله حملی چیست؟

معامله حملی (انتقالی) یا Carry Trade به معاملاتی میگویند که سرمایهگذاران قصد کسب سود از تفاوت بازده اوراق قرضه دو کشور کنند، در این نوع معامله، سرمایهگذار میتواند هم از تفاوت میان نرخ بهره و نرخ بازده اوراق دو ارز و هم از حرکت قیمت آنها سود ببرد چراکه سرمایهگذار ابتدا باید ارز خود را به ارز کشور مقصد تبدیل کند تا بتواند در بانکها یا در اوراق آن کشور سرمایهگذاری کند، با این شرایط، اگر ارز مورد نظر نیز افزایش ارزش پیدا کند هم از نرخ بهره کسب سود میشود و هم از افزایش ارزش ارز. با این حال، جهت حرکت جفت ارز گاهی اوقات یک موضوع ثانویه است، چرا که بیشتر معاملات حملی (Carry Trade) بر اساس تفاوت میان نرخهای بهره انجام میشود. در ادامه چگونگی کارکرد معاملات حملی و استراتژیهای استفاده از این نوع معاملات را در کنار برخی مزایا و معایب آن بررسی خواهیمکرد.

معامله حملی (Carry Trade) چیست؟

قبل از اینکه به صورت جزئی به این موضوع بپردازیم، اجازه دهید نگاهی دقیقتر به معنا و کاربرد واژه حملی (Carry)، در دنیای سرمایهگذاری و معاملهگری بیاندازیم.

در ادبیات سرمایهگذاری، واژه حمل کردن به معنای نگهداری یک دارایی است. هنگامی که شما یک دارایی را میخرید، در واقع آن را نگهداری یا اصطلاحاً حمل میکنید. بنابراین هدف از یک معامله حملی (Carry Trade) در اصل، کسب سود از طریق مبادله یک دارایی با دیگری است، که هر یک از آنها هزینه حمل یا نگهداری (Carrying Cost) منحصر به خود را دارد. در واقع این هزینه حمل یا نگهداری، همان نرخ بهره دارایی مورد نظر است.

کمی پیچیده شد، پس بگذارید با یک مثال سادهتر توضیح بدهیم. تصور کنید که شما در کشور ایالات متحده هستید و یک میلیون دلار پول در اختیار دارید. اگر این یک میلیون دلار را در کشور خود سرمایهگذاری کنید، تنها ۳.۵ درصد سود به شما تعلق میگیرد. (به طور مثال، نرخ بهره ۳.۵ درصد در نظر گرفته شدهاست) اما اگر آن را تا استرالیا «حمل» کرده و در آنجا سرمایهگذاری کنید، سالانه ۶.۵ درصد سود کسب میکنید. (با فرض نرخ بهره ۶.۵ درصد در استرالیا)

خب تا اینجای کار همه چیز عالی به نظر میرسد. شما میتوانید از بانک آمریکایی خود با نرخ بهره کمتر وام گرفته و در بانک استرالیایی با نرخ سود بالاتر سپردهگذاری کنید و از اختلاف این دو نرخ، کسب سود کنید. در حقیقت شما با این کار یک معامله حملی انجام داده و از تفاوت نرخ بهره در دو کشور برای کسب سود استفاده کردهاید (به بیانی دیگر شما از آربیتراژ (Arbitrage) نرخ بهره استفاده کردهاید).

هنگامی که نگهداری یک دارایی سود بیشتری نسبت به دارایی دیگر دارد، یا نگهداری یک دارایی هزینه کمتری نسبت به دیگری دارد، فرصت برای معاملات حملی (Carry Trade) ایجاد میشود. در مثال بالا ما پول و نرخ بهره را مثال زدیم، اما شما میتوانید مثالهای متعدد بیشتری نیز بیابید. به عنوان مثال کشاورزی که نگهداری محصولاتش هزینه زیادی برای او دارد، محصولات خود را به عمده فروش میسپارد و به او میفروشد و در ازای آن پول دریافت میکند. این کشاورز میتوانست به شخصه اقدام به فروش محصولات خود در بازار خردهفروشی کند، اما چون هزینه نگهداری محصولاتش بسیار بیشتر از مابهالتفاوت سود خردهفروشی و عمدهفروشی میشد، با استفاده از یک معامله حملی، زیان و هزینههای خود را کاهش داده و سود بیشتری کسب کرد. میبینید که مفهوم معامله حملی زیاد پیچیده نیست، تنها یک اسم خاص برای کاری است که شاید همگی آن را حداقل یکبار انجام دادهایم.

بازگردیم به بازار ارز. ما در بازار فارکس میتوانیم معاملات بسیار زیادی با استفاده از این تکنیک انجام دهیم. در واقع، بزرگترین بانکها و صندوقهای پوشش ریسک و سایر موسسات مالی، از معاملات حملی به صورت گسترده استفاده میکنند، اما امروزه حتی معاملهگران مستقل نیز میتوانند وارد این نوع معاملات شوند. در بازار فارکس میتوان معاملات حملی را با فروش ارزها با نرخ بهره پایین در مقابل خرید ارزها با نرخ بهره بالا انجام داد.

تا زمانی که یک جفت ارز با حمل مثبت (positive carry) را در اختیار دارید، سود این معامله مستقیما به حساب شما واریز میشود. از طرف دیگر، زمانی که در معاملهای با حمل منفی (negative carry) هستید، این مبلغ از حساب شما کسر خواهدشد.

چگونه معاملات حملی انجام میشود؟

حال برای درک بهتر معاملات حملی، نگاهی دقیقتر به آنچه در پشت صحنه رخ میدهد، بیندازیم. آیا تا به حال از خود پرسیدهاید که وقتی یک معامله بر روی جفت ارزها به عنوان مثال USDJPY یا AUDJPY انجام میدهید، دقیقاً چه اتفاقی رخ میدهد؟

برای مثال جفت ارز USDJPY را در نظر بگیرید. هنگامی که شما وارد معامله خرید USDJPY بر اساس حجم و نرخ مشخصی میشوید، در واقع دلار آمریکا را خریده و ین ژاپن را میفروشید. همه ما میدانیم که وقتی USDJPY را خریداری کردهایم منتظریم تا قیمت USD نسبت به JPY افزایش یابد. اما با در نظر گرفتن مفهوم معاملات حملی، اساسا شما ین ژاپن را وام گرفته تا در دلار آمریکا سرمایهگذاری کنید.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

حال چگونه میتوان از معاملات حملی (Carry Trade) کسب درآمد کرد؟ همانطور که گفتهشد، معاملات حملی یک تکنیک استفاده از آربیتراژ (Arbitrage) نرخ بهره است. ما در این معاملات به دنبال اختلاف نرخ بهره در یک جفت ارز هستیم تا در طول دوره نگهداری، از اختلاف نرخ بهره این دو دارایی کسب سود کنیم.

اگر در طول دوره نگهداری این جفت ارز، نرخ برابری جفت ارز بدون تغییر باشد، شما تنها از تفاوت نرخ بهره سود کسب میکنید. در غیر اینصورت اگر قیمت در جهت معامله شما حرکت کند، علاوه بر سود اختلاف نرخ بهره، از حرکت مثبت جفت ارز نیز منتفع خواهیدشد.

اما معاملات حملی نیز بدون ریسک نیست و چالشهای خاص خود را دارد. اگر وارد یک معامله حملی خرید شوید و قیمت کاهش پیدا کند، به دلیل کاهش نرخ ارز، شما ضرر خواهید کرد. مقدار ضرر به میزان افت قیمت و اندازه اهرم (Leverage) مربوطه که در معامله استفاده کردهاید، بستگی دارد.

در بسیاری از اوقات، ضرر حاصل از کاهش قیمت جفت ارز میتواند بیشتر از سودی باشد که در معامله حملی به دست آوردهاید. بنابراین دقت کنید که این معاملات بدون ریسک نیستند و چشم بسته وارد معامله حملی نشوید!

سواپ (Swaps) و رول اور (Rollover)

در بازار ارز، تسویه حساب ارزها دو روز پس از ثبت معامله انجام میشود. این زمانی است که بانکها ارزهای خود را با یکدیگر مبادله میکنند. این جا است که کارگزاران یا بروکرها (Brokers) وارد عمل میشوند، چرا که بیشتر معاملهگران در فارکس به دنبال تحویل گرفتن ارز نیستند. بروکرها در اینجا قراردادها را اصطلاحا رول اور (Rollover) میکنند. به این معنی که تسویه پوزیشنها را به طور خودکار تا زمان تسویه بعدی به عقب میاندازند. بنابراین هیچ تسویه فیزیکی انجام نمیشود.

اکثر بروکرها تمایل دارند از جلسه معاملاتی نیویورک در ساعت ۵ عصر به وقت ساحل شرقی به عنوان زمانی برای تسویه حساب استفاده کنند. اما این مساله میتواند در بروکرهای مختلف، متفاوت باشد. معمولا تسویه حساب در پایان هفته انجام نمیشود. بنابراین هزینه معاملاتی که در روز دوشنبه تسویه میشوند، شامل هزینه بهره دو روز تعطیلی نیز میشود.

سواپ (Swap) نیز نوعی قرارداد ارزی بین طرفین معاملهکننده است. معمولا بانکها از نرخ لایبور (Libor) یا نرخ بهره شبانه به عنوان یکی از رایجترین شاخصهای نرخ بهره، به اضافه یک اسپرد معین برای محاسبه میزان بهره معامله استفاده میکنند. (نرخ Libor برابر با میانگین نرخ بهره بینبانکی است که بانکها برای دورههای کوتاه مدت به یکدیگر وام وام میدهند و مخفف عبارت London Inter Bank Offered Rate است) در نهایت بروکر کارمزد خود را به این مبلغ اضافه کرده و مبلغ سواپ نهایی معامله محاسبه میشود.

نحوه محاسبه سود معامله حملی (Carry Trade)

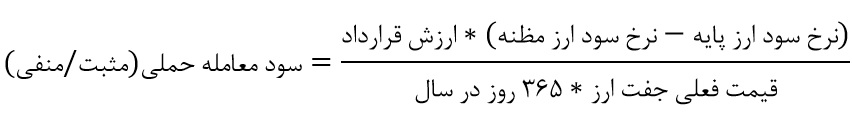

همانطور که تا اینجا صحبت شد، یکی از مزیتهای اصلی معاملات حملی مثبت، توانایی کسب سود از تفاوت نرخ بهره دو ارز متفاوت است. به ازای هر روزی که یک معامله حملی مثبت را نگه میداریم، سود میکنیم و از طرف دیگر به ازای هر روزی که یک معامله حمل منفی را نگه میداریم، هزینه آن را پرداخت خواهیم کرد. از آنجایی که اکثر معاملهگران فارکس از اهرم استفاده میکنند، سود معاملات حملی میتواند افزایش یابد. سود روزانه معاملات حملی از فرمول زیر به دست میآید:

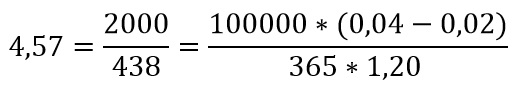

حال بیایید با استفاده از یک مثال فرضی برای EURUSD میزان سود حملی را محاسبه کنیم.

حال بیایید با استفاده از یک مثال فرضی برای EURUSD میزان سود حملی را محاسبه کنیم.

فرض کنید شما یک موقعیت معاملاتی خرید با حجم یک لات بر روی جفت ارز EURUSD در قیمت ۱.۲۰۰۰ باز کردهاید. نرخ بهره کوتاه مدت یورو را ۴ درصد و نرخ بهره کوتاه مدت دلار آمریکا را ۲ درصد در نظر میگیریم. اگر مقادیر را در معادله بالا قرار دهیم، سود روزانه این معامله بدون در نظر گرفتن حرکات قیمت، ۴.۵۷ دلار است.

از آنجایی که شما این جفت ارز را خریداری کردهاید، این اعتبار به شما تعلق خواهد گرفت (معامله حملی مثبت). در صورتی که شما این جفت ارز را میفروختید، باید روزانه این مبلغ را پرداخت میکردید (معامله حملی منفی).

از آنجایی که شما این جفت ارز را خریداری کردهاید، این اعتبار به شما تعلق خواهد گرفت (معامله حملی مثبت). در صورتی که شما این جفت ارز را میفروختید، باید روزانه این مبلغ را پرداخت میکردید (معامله حملی منفی).

برای کمک به فهم فرمول محاسبه سود معامله، کمی ساده سازی انجام دادیم اما در واقع محاسبه این نرخ کمی پیچیدهتر خواهد بود؛ زیرا نرخ بهره شبانه بانکها هر روز تغییر میکند و در نتیجه مقدار دریافتی یا پرداختی یک موقعیت معاملاتی به صورت روزانه تغییر میکند.

بیایید یک قدم جلوتر برویم و با فرض ثابت ماندن نرخ بهره پرداختی، سود سالانه این موقعیت معاملاتی را محاسبه کنیم.

ما برای یک لات معامله که معادل ۱۰۰ هزار دلار آمریکا است، ۴.۵۷ دلار را در ۳۶۵ ضرب میکنیم تا به عدد ۱۶۶۸ دلار در سال برسیم. با فرض اینکه از اهرم ۱:۱۰ استفاده کرده باشیم، ۱۶۶۸ دلار به ازای ۱۰ هزار دلار کسب کردهایم. در نتیجه بازده سالانه ۱۶.۶۸ درصد خواهد بود.

چگونه جفت ارزهای مناسب برای معاملات حملی (Carry Trade) را پیدا کنیم؟

هنگامی که به دنبال گزینههای مناسب برای معاملات حملی میگردیم، باید عوامل مختلفی را ارزیابی کنیم تا مطمئن شویم که این معامله بیشترین شانس را برای موفقیت دارد. اولین کاری که ما باید انجام دهیم، حتی قبل از بررسی تفاوت نرخهای بهره، بررسی ثبات مالی کشورهایی است که به دنبال انجام معاملات حملی بر روی ارزهای آنها هستیم.

تفاوت نرخ بهره بین برخی از جفت ارزهای نوظهور (Exotic Pairs) قابل توجه است، اما در عین حال عدم اطمینان مالی و اعتبار کمی که اقتصاد این کشورها دارند، میتواند ریسک معامله بر روی آنها را افزایش دهد. از این رو برای کاهش ریسک معامله، بسیاری از معاملهگران، معاملات حملی خود را بر روی جفت ارزهایی که یک طرف آن یکی از ارزهای عمده یا اصلی باشد (Major Currencies) انجام میدهند.

در مرحله بعد، ما باید تفاوت نرخهای بهره را در بین جفت ارزهایی که آزمون مرحله اول را پشت سر گذاشتهاند، مقایسه کنیم. برخی از وب سایتها وجود دارند که نرخ بهره پایه ارزهای مختلف را میتوان از آنها مشاهده کرد برای مثال سایت tradingeconomics. شما همچنین میتوانید این دادهها را از پلتفرم معاملاتی بروکر خود نیز دریافت کنید. با این حال، توصیه میشود که یک منبع مستقل برای این موضوع پیدا کنید. از آنجاییکه بروکرها بازده متفاوتی را پرداخت میکنند؛ با استفاده از یک منبع مستقل، میتوانید بروکری که بیشترین بازده را پرداخت میکند، پیدا کنید.

برخی از جفتارزهای محبوب برای معاملات حملی AUDUSD ،AUDJPY ،NZDJPY و NZDUSD هستند. این جفت ارزها در کنار اقتصاد با ثبات خود، بالاترین تفاوت در نرخ بهره را ارائه میدهند. اما معاملات حملی بر روی این جفت ارزها در زمان پاندمی کرونا و رکود اقتصادی ناشی از آن، به دلیل کاهش نرخهای بهره و اعمال سیاستهای تسهیلی مختلف از طرف بانکهای مرکزی سراسر دنیا به منظور جلوگیری از رکود اقتصادی، سودی را عاید معامله گران نمیکرد. زیرا نرخ بهره اکثر بانکهای مرکزی مهم دنیا در نزدیکی صفر درصد قرار داشت.

یکی دیگر از پارامترهای مهم این است که آیا انتظار دارید نرخ بهره فعلی برای جفت ارز تغییر کند یا خیر. آیا انتظار داریم نرخ بهره برای ارزی که میخرید نسبت به ارز دیگر در طول دورهای که آن را نگهداری میکنیم، افزایش یابد؟ این سوال را به راحتی نمیتوان پاسخ داد، اما برای انجام یک معامله حملی موفق حتما باید بررسی شود. همچنین نباید از تحلیل تکنیکال غافل شد. آنچه که نمودار به ما میگوید را در نظر بگیرید و در نقطهای که از نظر تکنیکال منطقی است، وارد معامله شوید. انجام این تحلیل اضافی میتواند دلیل قویتری برای ورود به معامله در اختیار ما بگذارد و سود معامله را افزایش دهد. در مجموع باید بدانید که یک معامله حملی چیزی بیشتر از نگاه کردن به نرخ سود جفت ارزهای مختلف است.

استراتژیهای معاملات حملی (Carry Trade Strategies)

اگرچه یک معامله حملی مثبت، بدون در نظر گرفتن مدت زمان نگهداری آن میتواند مقداری سود به همراه داشته باشد، اما استراتژی معاملهگری حملی برای سرمایهگذاران بلندمدت که افق زمانی معاملات آنها ماهانه یا سالانه میباشد، مناسبتر است. جسی لیورمور (Jesse Livermore) میگوید: «هرگز، تفکر و دانش من نبودهاست که پول زیادی برای من به همراه آوردهاست، بلکه صبر و تحمل برای نگه داشتن یک معامله، بیشترین سود را نصیبم کردهاست. درست شنیدید، صبر و تحمل برای نگهداشتن یک معامله».

در اکثر مواقع پولهای کلان از نشستن و منتظر ماندن و هیچکاری انجامندادن به دست میآید. معاملات حملی نیز با چنین تفکری ایجاد شده است.

استراتژی خرید و نگهداری

اولین نوع استراتژی که یک معاملهگر میتواند برای معاملات حملی از آن استفاده کند، استراتژی خرید و نگهداری است. پس از اینکه تحقیقات خود در مورد ثبات اقتصاد کشورها، تفاوت نرخهای بهره، احتمال افزایش یا کاهش نرخ بهره در آینده و بازده بروکر مورد نظر را انجام دادید، آماده معامله جفت ارزی که با معیارهای شما مطابقت دارد، هستید. بر پایه استراتژی خرید و نگهداری، کافیست جفت ارز مورد نظر را خریداری کرده و آن را برای مدت مشخص (سه ماه، شش ماه، یک سال یا حتی بیشتر) نگهداری کنید.

استراتژی سبد خرید

در هر نوع سرمایهگذاری، متنوعسازی سبد دارایی معمولا بهترین پوشش در برابر رویدادهای نامطلوبی است که میتواند آسیب قابل توجهی به سرمایه و سود شما وارد کند. مطمئنا این موضوع در روشهای معاملهگری نیز تفاوتی ندارد. تنوع در سبدی از پوزیشنها معمولا ارزش بهتری را فراهم میکند و نسبت بازده به ریسک افت حساب (return to draw-down ratio) را بسیار بهبود میدهد.

بنابراین، شما میتوانید یک سبد متنوع از پوزیشنهای معاملات حملی را در اختیار بگیرید. در نتیجه هر واکنش نامطلوب قیمت، تنها تاثیر کوچکی بر کل سبد دارایی شما خواهد گذاشت. این استراتژی معاملاتی است که معمولا بانکها و صندوقهای پوشش ریسک، دنبال میکنند.

استراتژی معاملات حملی (Carry Trade) با کمک تحلیل تکنیکال

معاملهگران تکنیکال نیز میتوانند از معاملات حملی کسب سود کنند. بیشتر معاملهگران تکنیکال تمایل دارند تا در افقهای زمانی کوتاه مدت روزانه یا هفتگی معامله کنند، بنابراین سود آنها از معاملات حملی بسیار کم خواهدبود. بنابراین، این دسته از معاملهگران چگونه میتوانند از معاملات حملی کسب سود کنند؟ نکتهای که باید مد نظر داشت این است که وقتی اختلاف نرخ بهره روی یک جفت ارز افزایش پیدا میکند، معاملهگران بلندمدت به بازار آمده تا از اسپرد این نرخ بهره سود کسب کنند. با افزایش تقاضا برای جفت ارز موردنظر، قیمتها افزایش یافته و فرصت معاملاتی مناسبی را برای معاملهگران تکنیکال فراهم میآورد.

یک معاملهگر تکنیکال میتواند از این تکنیک برای ورود به معاملات استفاده کند. همچنین معاملهگران سوئینگ تریدینگ(Swing Trader) نیز میتوانند منتظر پولبک یا نزول در روند جفت ارز باشند تا وارد معامله شوند. در مورد استفاده از استراتژیهای ضد روند در جفت ارزهایی که پتانسیل معامله حملی بالایی دارند، احتیاط کنید. معامله برخلاف تفاوت نرخ بهره اگر نگوییم غیرممکن، بسیار سخت خواهد بود. شما در برابر بزرگترین بانکها و موسسات مالی شرطبندی میکنید و تنها راهی که میتواند منجر به پیروزی شما شود، ایجاد نابسامانی در اقتصاد کشوری است که نرخ بهره بالا دارد.

سخن پایانی

در هنگام انجام معاملات حملی، باید انتخابگر بود و تنها معاملاتی را انتخاب کرد که علاوه بر بالاترین نرخ سود حملی، بیشترین احتمال موفقیت را نیز داشتهباشند. این امر مستلزم مطالعه دقیق شرایط کنونی اقتصادهایی است که میخواهید معاملات حملی را بر روی آنها انجام دهید.

معاملات حملی، مناسب معاملهگران کوتاه مدت نیست، اما برای گرفتن موقعیتهای معاملاتی بلند مدت، استراتژی مناسبی است. معاملات حملی میتوانند هم از جهت تفاوت نرخ بهره و هم از طریق حرکت مثبت جفت ارزها، به معاملهگرها سود برسانند؛ اما به خاطر داشته باشید که این معاملات نیز ریسکهای ذاتی خود را دارند که باید با استفاده از اندازه صحیح پوزیشن و اصول مدیریت سرمایه آنها را به حداقل رساند.

سه ستاره اشتباه دادم چنج ستاره داره مطالبتون ******

عالیه سایتتون