الگوی پرچم (Flag) چیست؟

الگوی پرچم (Flag) چیست؟

در بحث تحلیل تکنیکال، الگوی پرچم Flag، یک الگوی نموداری است که در یک تایمفریم، بر خلاف روند قبلی بازار حرکت میکند. چون شکل این الگو، معاملهگران را به یاد پرچم میاندازد، به همین دلیل به اسم پرچم نامگذاری شده است.

الگوی پرچم زمانی شکل میگیرد که قیمت کمی خلاف جهت روند قبلی بازار اصلاح کند. این الگو احتمال ادامه روند قبلی را نشان میدهد. ادامه روند بعد از تشکیل این الگو، بسیار سریع رخ میدهد پس اگر بتوانیم الگوی پرچم را درست تشخیص دهیم در زمانبندی معامله به ما بسیار کمک خواهد کرد.

نحوه تشکیل الگوی پرچم

محدوده پرچم، به محدوده کوچکی گفته میشود که قیمت در آن اصلاحی خلاف جهت روند دارد و بعد از شکست این محدوده، قیمت حرکتی سریع و شارپ خواهد داشت. الگو معمولا از ۵ تا ۲۵ کندل تشکیل میشود (بسته به این که از چه نوع نموداری استفاده میکنید). دو نوع الگوی پرچم داریم. الگویی که شیب صعودی دارد که به آن پرچم صعودی یا Bullish Flag گفته میشود و الگویی که شیب نزولی داشته باشد که به آن پرچم نزولی یا Bearish Flag گفته میشود. کف قیمتی محدوده پرچم، نباید از نصف ارتفاع میله قبل آن، بالاتر یا پایینتر باشد. الگوی پرچم ۵ ویژگی اصلی دارد:

۱. قبل از الگو روند قیمتی (صعودی یا نزولی) داریم

۲. شکلگیری کانال قیمتی (پرچم)

۳. حجم معاملات

۴. شکست پرچم

۵. تاییدی برای این که قیمت در جهت شکست حرکت خواهد کرد

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

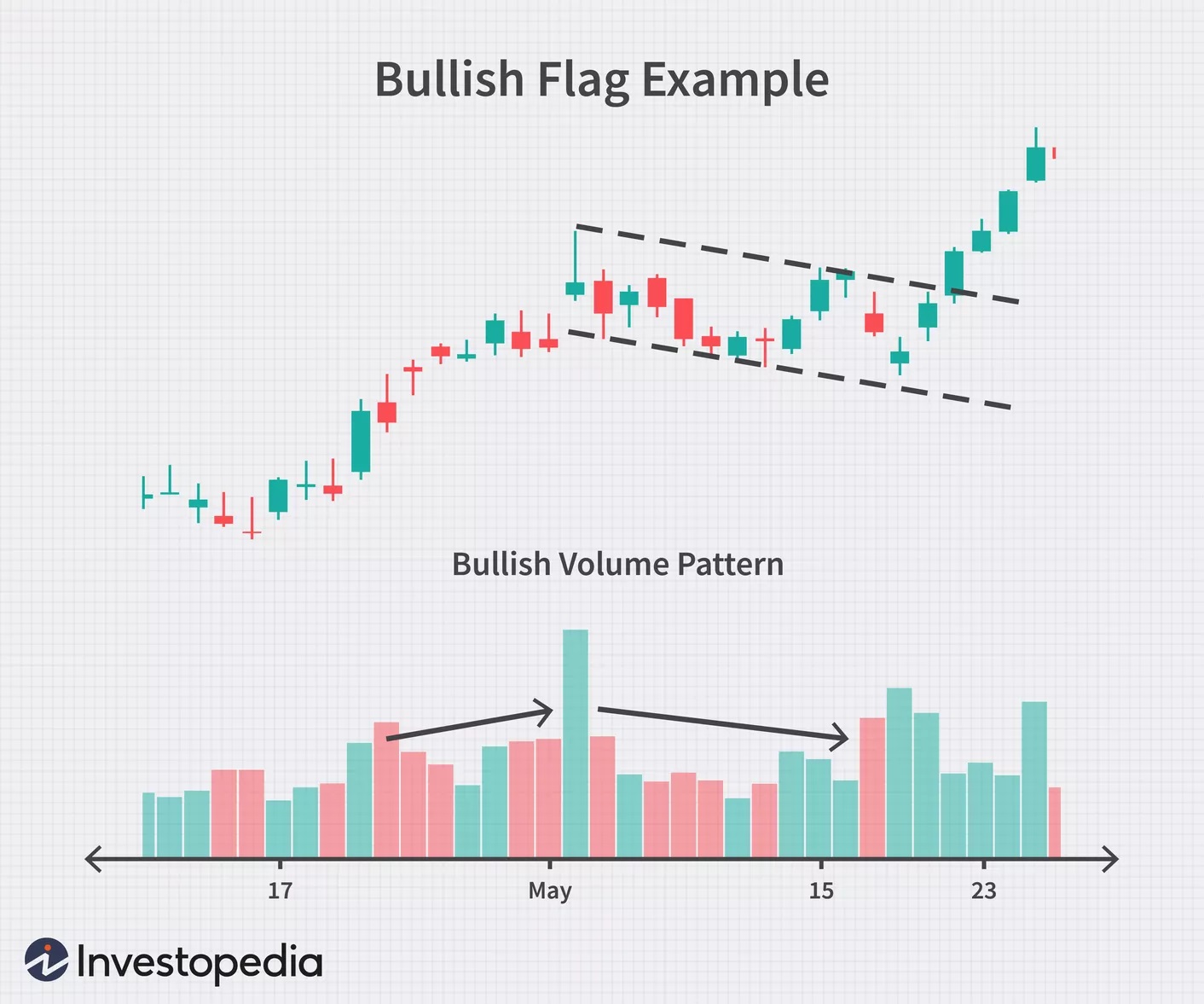

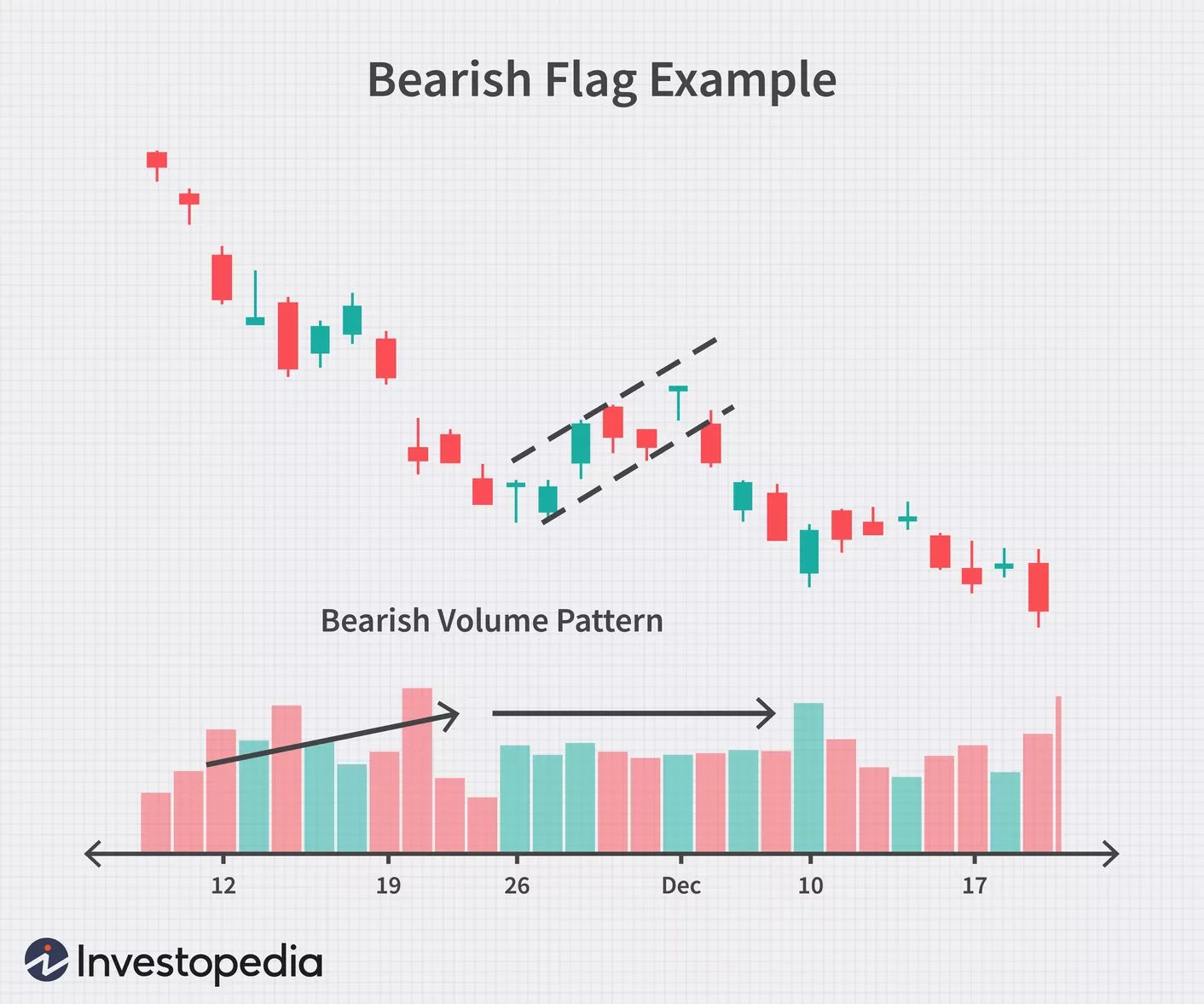

پرچم صعودی و نزولی ساختاری شبیه هم دارند و تنها اختلاف آنها در جهت روند و حجم معاملات آنها است. در پرچم صعودی، حجم معاملات در روند اولیه قبل از تشکیل پرچم افزایش مییابد و زمانی که محدوده اصلاحی (پرچم) شکل میگیرد، حجم معاملات کاهش مییابد. اما برعکس در الگوی پرچم نزولی، ابتدا حجم معاملات فروش افزایش مییابد و در همان سطح باقی میماند و با گذشت زمان، حجم معاملات فروش نیز افزایش مییابد.

یکی دیگر از ویژگیهای پرچم، دو خط موازی تشکیل دهنده محدوده اصلاحی یا رنج هستند. اگر دو خط همگرا باشند، الگویی که شکل میگیرد به نام پرچم سهگوش یا مثلت جمعشونده شناخته میشود. این الگوها جزء بهترین الگوهای ادامه دهنده هستند. معاملهگران از این الگوها استفاده میکنند چون نقاط ورود و خروج را میتوان به راحتی با استفاده از این الگوها مشخص کرد. این الگوها شبیه هم هستند و در شرایط مشابه در بازار رونددار شکل میگیرند.

الگوها همچنین در حجم معاملات و الگوی شکست مشابه هستند. این الگوها بواسطه ویژگیهایی مثل کاهش حجم معاملات بعد از افزایشی که ابتدا در معاملات شکل گرفته بود، شناخته میشوند. تغییر در حجم معاملات بدین معنی است که معاملهگرانی که باعث تشکیل روند صعودی یا نزولی شدند، ضرورتی نمیبینید که در محدوده اصلاحی یا رنج معاملات خود را ادامه دهند و در این صورت شرایط برای معاملهگران جدید فراهم میشود، تا قیمت را با سرعت بیشتری نسبت به قبل، به سمت پایین یا بالا هل دهند.

مثالهایی از الگوی پرچم

در این مثال الگو پرچم صعودی را میبینید که قیمت در ابتدای روند صعودی داشته و سپس در یک محدوده، اصلاحی داشته است. ممکن است همیشه شکست ناحیه اصلاح قیمت با افزایش حجم معاملات همراه نباشد، اما معاملهگران و سرمایهگذاران ترجیح میدهند که همراه با شکست، حجم معاملات نیز افزایش یابد چون این افزایش نشانگر این خواهد بود که سرمایهگذاران و دیگر معاملهگران برای موج صعودی جدید وارد سهام شدهاند.

در الگوی پرچم نزولی، ممکن است حجم معاملات در محدوده اصلاح کاهش نداشته باشد. چون محرک روند نزولی قیمت معمولا ترس و اضطراب سهامداران از افت بیشتر قیمت است. هر چقدر قیمت بیشتر افت داشته باشد، سهامداران بیشتر احساس ترس میکنند و دست به اقداماتی مثل فروش میزنند.

بنابراین، این نوع حرکات قیمت توسط بیشتر شدن حجم معاملات از میانگین (و رو به افزایش بودن حجم معاملات) شناخته میشوند. زمانی که در روند نزولی قیمت وقفهای ایجاد میشود، حجم معاملات رو به افزایش ممکن است کاسته نشود، بلکه در سطح ثابتی باقی بماند، که نشان میدهد در این سطح اضطراب و ترس وجود دارد. زمانی که قیمت شکست نزولی دارد، چون حجم معاملات از پیش افزایش یافته است مثل زمانی که شکست صعودی داریم، حجم معاملات چندان اهمیتی ندارد.

چطور الگوی پرچم را معامله کنیم

با استفاده از الگوی پرچم، معاملهگران میتوانند با تشخیص سه نقطه کلیدی ورود، خروج و حدسود، برنامه معاملاتیشان را طراحی کنند.

۱.نقطه ورود: درست است که این الگو میتواند نشانه ادامه روند قبلی باشد اما برای این که وارد معامله اشتباهی نشوید صبر کنید، تا شکست انجام شود و سپس وارد معامله شوید. معاملهگران معمولا دوست دارند بعد از این که قیمت، شکست الگوی صعودی را انجام میدهد و در بالای خط روند، تثبیت میشود، وارد معامله خرید شوند. در الگوی پرچم نزولی، بعد از این که شکست خط روند پایینی کامل میشود و قیمت در پایین این سطح بسته میشود، وارد معامله میشوند.

۲. حدضرر: معاملهگران معمولا، خط مقابل الگوی پرچم را به عنوان نقطه حدضرر در نظر میگیرند. برای مثال، اگر خط روند صعودی الگوی پرچم در محدوده ۵۵ دلار شکل گرفته باشد، و خط روند نزولی الگو در ۵۱ دلار باشد، محدودهای پایینتر از ۵۱ دلار میتواند نقطه مطمئنی برای قرار دادن حدضرر ما، برای یک معامله خرید باشد.

۳. حدسود: معاملهگران محافظهکار معمولا از اختلاف قیمت بین دو خط روند پرچم برای محدوده حدسود استفاده میکنند. برای مثال اگر اختلاف قیمت بین این دو خط ۴ دلار باشد و شکست در نقطه ۵۵ دلار شکل بگیرد، این معاملهگران حدسود را در ۵۹ دلار قرار میدهند. روش خوشبینانهتر برای تعیینکردن حدسود، اندازه گرفتن فاصله دلاری بین سقف الگو و کف میله پرچم است. برای مثال اگر کف قیمتی میله پرچم ۴۰ دلار باشد و سقف قیمتی میله پرچم ۶۵ دلار باشد، اگر شکست در نقطه ۵۵ دلار شکل بگیرد، حدسود ما میتواند ۸۰$ باشد ( ۵۵ بعلاوه ۲۵ دلار)

بعلاوه این سه نقطه کلیدی، معاملهگران باید به حجم معاملهای که باز میکنند و روند کلی قیمت توجه داشته باشند تا بیشترین درصد موفقیت در استفاده از الگوی پرچم نصیبشان شود.