الگوهای نموداری بخشی جدایی ناپذیر از ابزار معاملهگر تحلیل تکنیکال هستند. اثربخشی این الگوها مورد مطالعه و تأیید قرار گرفته است. یکی از دلایلی که بسیاری از معاملهگران کار با نمودار را جذاب میدانند این است که الگوهای نموداری میتوانند نقاط ورود و خروج دقیقی را بر اساس قوانین هر الگو ارائه دهند.

الگوی سقف و کف دوقلو چیست؟

الگوهای سقف دوقلو و کف دوقلو زمانی شکل میگیرند که حرکات یک دارایی شبیه به حرف W (کف دو قلو) یا M (سقف دو قلو) باشند. این الگوها در تحلیل تکنیکال استفاده میشوند تا حرکات قیمت یک دارایی را تشریح کنند. میتوانید این الگوها را در برنامه معاملاتی خود داشته باشید تا بتوانید در زمان تشکیل این الگوها از آن در معاملات خود کسب سود کنید.

سقف و کف دوقلو الگوهای برگشتی هستند. آنها از دو سویینگ قیمتی تشکیل شدهاند که تقریباً در یک سطح قرار دارند.

این الگوها معمولاً پس از حرکت روند ظاهر میشوند. پس از تایید الگو، انتظار میرود که روند معکوس شود.

توضیحات بیشتر درباره الگوی سقف و کف دوقلو

این دو الگو زمان زیادی طول میکشد، تا شکل بگیرند و به دلیل اینکه قیمت همیشه شبیه W یا M حرکت نمیکند ممکن است این الگوها به شکل ایدهآلی تشکیل نشوند. زمانی که به دنبال این الگوها هستید بهتر است به خاطر داشتهباشید که کفها و سقفها ممکن است در نقاط یکسانی تشکیل نشوند.

الگوهای کف و سقف دو قلو از تشکیل پیاپی دو کف و سقف تشکیل میشوند. بهتر است این الگوها را در کنار دیگر اندیکاتورها استفاده کنید چون الگوهای کف و سقف به راحتی میتوانند شکست جعلی یا سیگنالهای اشتباه بازگشت روند را به ما بدهند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

الگوی سقف دوقلو

تشکیل دو الگوی پی در پی بازگشتی با قله میتواند الگوی سقف دو قلو را تشکیل دهد. الگوی اول بازگشتی قله اول، شکلی شبیه به U برعکس دارد. این الگو معمولا در انتهای یک روند صعودی تشکیل میشود و معمولا سیگنال بازگشت روند به نزولی را به ما میدهد. الگوی سقف دو قلو نیز معمولا همین سیگنال بازگشت روند به نزولی را به ما میدهد. برای تشکیل الگوی سقف دو قلو، دومین قله معمولا پایینتر از سقف قله اول تشکیل میشود که نشاندهنده این است روند صعودی خسته شده (قدرتش کاهش یافته) و به مقاومتی رسیده است. الگوی سقف دو قلو به ندرت شکل میگیرد. تشکیل الگوی سقف دو قلو به خریداران این سیگنال را میدهد که سیوسود کنند و از معامله خرید خود خارج شوند. سقفهای دوقلو معمولا منجر به بازگشت روند به نزولی میشوند که معاملهگران میتوانند با فروش سهام در روند نزولی نیز سود کنند.

الگوی تکنیکال سقف دوقلو با یک روند صعودی شروع میشود. روند در نقطهای متوقف میشود و قیمت شروع به درجا زدن میکند. به این محدوده، محدوده رنج (Range) میگویند که در این الگو شامل دو سقف قیمتی در نمودار میشود. پس از ایجاد دومین سقف، قیمت سقوط میکند و یک روند جدید نزولی را آغاز میکند.

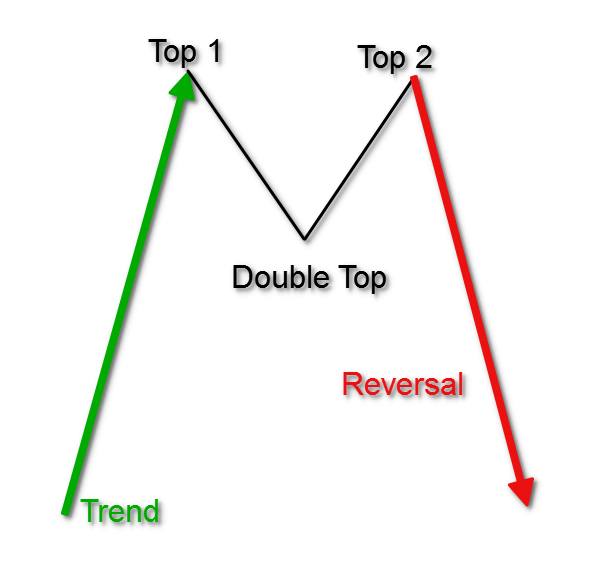

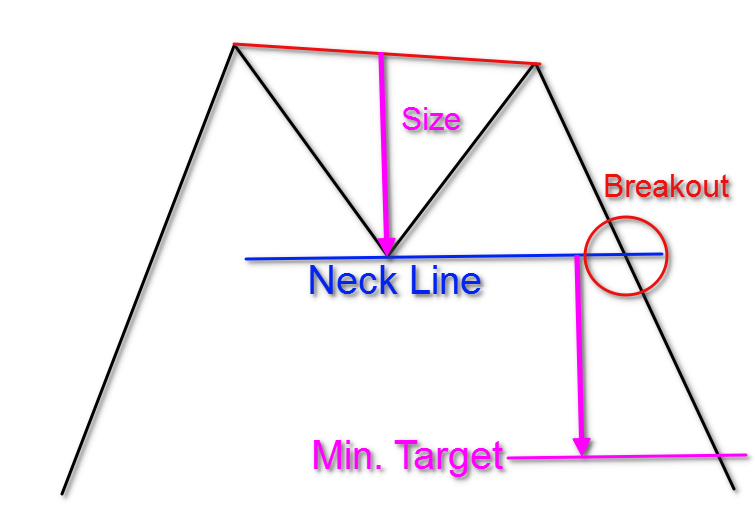

نمودار زیر به شما در تجسم فرآیند شکلگیری این الگو کمک میکند:

در بالا ساختار الگوی سقف دوقلو را مشاهده میکنید. توجه داشته باشید که روند اولیه صعودی است اما بعداً پس از تشکیل این الگو روند معکوس میشود.

الگوی کف دوقلو

شکل الگوی کف دو قلو و همچنین حرکت قیمت بعد از تشکیل این الگو، دقیقا بر عکس الگوی سقف دو قلو است. تشکیل الگو کف دو قلو معمولا با الگوی تشکیل یک کف (که شکلی شبیه به U) دارد آغاز میشود. تشکیل این الگو اولین سیگنال بازگشت قیمت به روند صعودی است. الگوی کف دو قلو معمولا در انتهای یک روند نزولی تشکیل میشود. تشکیل دو کف، باعث تشکیل الگوی کف دو قلو میشود. از تشکیل این الگو میتوان این برداشت را کرد که معاملهگران در تلاش هستند تا در آخرین حرکت قیمت به سمت محدوده حمایتی بتوانند بیشترین سود را کسب کنند.

کف دو قلو معمولا به معنی بازگشت روند و آغاز روند صعودی است که به معاملهگران فرصتی میدهد تا وارد معامله خرید شوند و از روند صعودی نهایت استفاده را ببرند. استراتژی معاملاتی بعد از تشکیل الگوی کف دو قلو این است، که وارد معامله خرید شوید و از افزایش قیمت دارایی کسب سود کنید.

ساختار الگوی تکنیکال کف دوقلو کاملاً مشابه الگوی سقف دوقلو است، اما به صورت وارونه. الگوی کف دوقلو با یک روند نزولی شروع میشود. روند در نقطهای متوقف میشود و قیمت شروع به درجا زدن میکند. به این محدوده، محدوده رنج (Range) میگویند که در این الگو شامل دو کف قیمتی در نمودار میشود. پس از ایجاد دومین کف، قیمت صعود میکند و یک روند جدید صعودی را آغاز میکند.

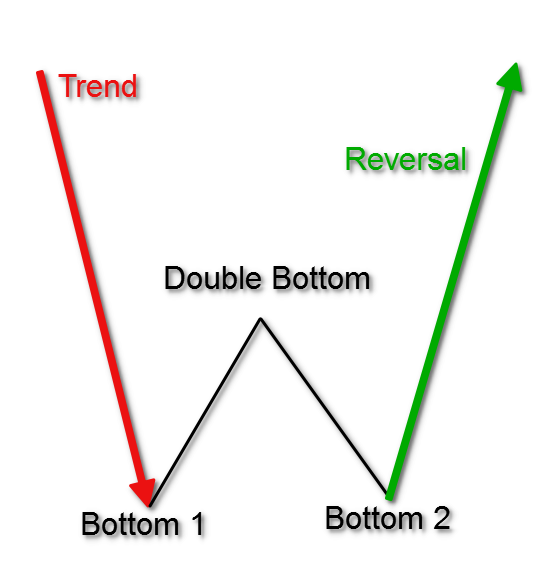

به الگوی کف دوقلو در تصویر زیر نگاه کنید:

همانطور که گفته شد، وضعیت تقریباً شبیه همان سقف دوقلو است، اما این بار قیمت با یک روند نزولی شروع میشود که معکوس شده و به یک حرکت صعودی جدید تبدیل میشود.

محدودیتهای الگوهای سقف و کف دوقلو

این دو الگو در صورتی که درست تشخیص داده شوند، میتوانند الگوهای قوی و موثری باشند. البته از طرف دیگر تشخیص غلط این الگوها میتواند برای معاملهگران بسیار زیانده و مخرب تمام شود. به همین دلیل معاملهگران باید بسیار با صبر و دقت تصمیم بگیرند.

برای مثال تفاوت فاحشی بین یک الگوی سقف دو قلو معتبر و نامعتبر وجود دارد. الگوی سقف دو قلو معتبر الگوی تکنیکالی به شدت قوی است که قیمت یک دارایی یا سهام بعد از تشکیل این الگو میتواند روند نزولی به شدت قوی داشته باشد. با این حال ضروری است که صبور باشید و نقاط مقاومتی مهم را پیدا کنید تا الگوی سقف قیمتی دوقلو معتبری را بتوانید پیدا کنید. اگر برای تشخیص الگو سقف دو قلو تنها به تشکیل دو قله قیمتی پشت سر هم اکتفا کنید ممکن است الگو را اشتباه تشخیص دهید و زودتر از موعد از معامله خرید خود خارج شوید.

تأیید الگوی سقف و کف دوقلو

اگرچه تشخیص این الگو نسبتاً آسان است و میتوان براساس آن با استفاده از مجموعهای از قوانین معامله کرد، اما هر زمان که یک کف یا سقف دوقلو در نمودار مشاهده کردید، نمیتوانید سریع وارد معامله شوید. برای وارد شدن به معامله بر اساس این الگو، ابتدا باید اعتبار آن را تأیید کنید. دو چیز مهم برای تأیید الگوهای برگشتی کف و سقف دوقلو وجود دارد. این دو چیز خط گردن و بریک اوت هستند.

رسم خط گردن

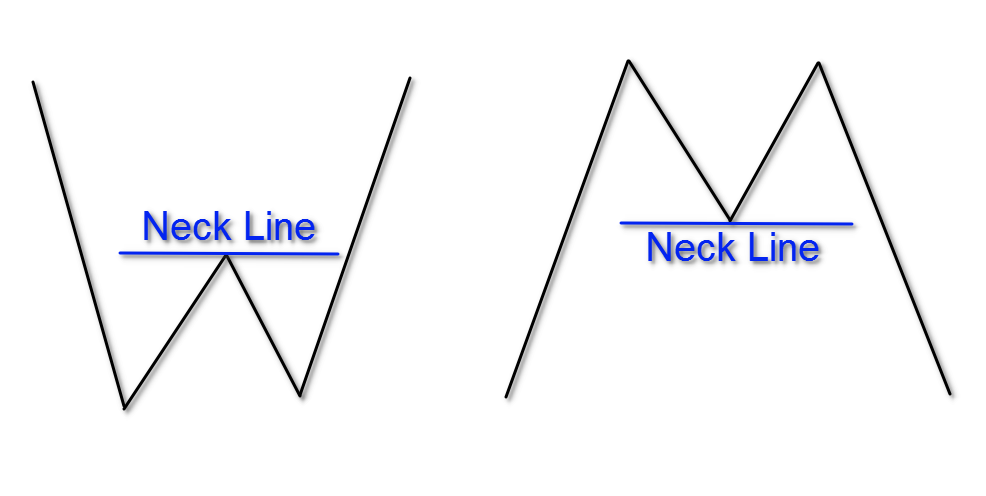

خط گردن در الگوی سقف دوقلو یک سطح افقی در پایین، بین دو سقف است.

در مقابل این، خط گردن در الگوی کف دوقلو یک سطح افقی در بالا، بین دو کف است. نمونهای از خط گردن را در شکل زیر مشاهده میکنید:

اولین کاری که باید هنگام مشاهده این الگو انجام دهید این است که به صورت دستی خط گردن را روی نمودار اضافه کنید. این خط نقش یک ماشه برای ورود به معامله را ایفا میکند. بنابراین، این خط برای الگوی شما اهمیت زیادی دارد.

بریک اوت (شکست) خط گردن

این الگو زمانی تأیید میشود که قیمت، خط گردن را بشکند. اگر یک کندل فراتر از خط گردن بسته شود به این معنی است که شکست خط گردن معتبر بوده و قیمت از محدوده رنج بعد از روند اصلی خارج شده است. از آنجایی که شکست در خلاف روند اصلی است، میتوانیم ظهور یک روند جدید را تأیید کنیم.

در الگوی سقف دوقلو، باید منتظر یک شکست نزولی بود. اما در الگوی کف دوقلو، برای تأیید الگو باید منتظر یک شکست صعودی بود. سپس الگو را در جهت بریک اوت (شکست) میتوان معامله کرد.

پتانسیل الگوهای برگشتی کف و سقف دوقلو

همانطور که قبلاً گفته شد، ویژگی الگوهای کف و سقف دوقلو معکوس شدن روند است. به این ترتیب، از آنها انتظار میرود که جهت روند را تغییر دهند و یک روند کاملاً جدید را ایجاد کنند.

علاوه بر این، هنگامی که الگوهای برگشتی کف و سقف دوقلو را در نمودار مشاهده میکنید، میتوانید از ساختار این الگوها ارزیابی کنید که حرکت احتمالی قیمت تا کجا میتواند پیش برود.

برای شناسایی حداقل پتانسیل حرکت قیمت در الگوهای کف و سقف دوقلو، دو کار را باید انجام دهید. در بخش بعدی به این موضوع پرداخته خواهد شد.

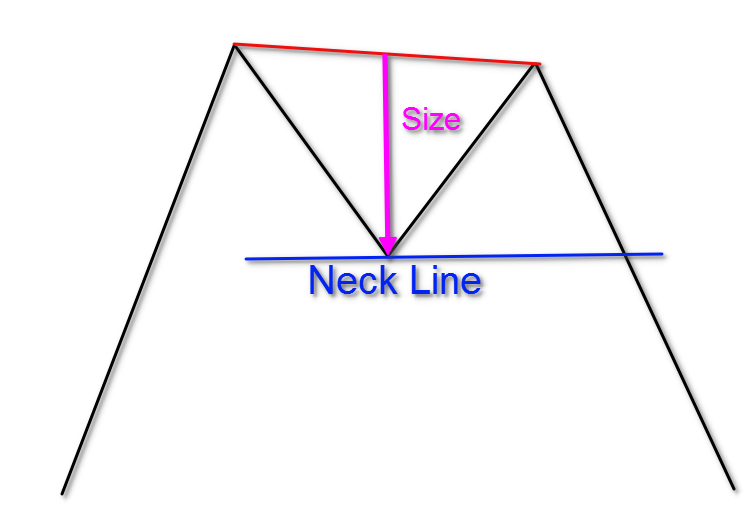

اندازه الگوهای برگشتی کف و سقف دوقلو

ابتدا باید الگو را اندازهگیری کنید. برای انجام این کار، دو کف یا دو سقف را با یک خط به هم وصل کنید. سپس از خط گردن، یک خط عمود بر این خط که دو سقف یا کف را به هم وصل کرده است رسم کنید. این فاصله، اندازه الگوی کف یا سقف دوقلو است.

اندازه الگوی سقف دوقلو با فلش قرمز رنگ روی تصویر بالا نشان داده شده است. الگوی کف دوقلو هم به همین صورت عمل میکند، اما برعکس.

پیشبینی حرکت قیمت

پس از اندازهگیری الگو، باید مسیری هم اندازه آن را از سمت مخالف خط گردن محسابه کنید. به عبارت دیگر، حداقل هدف معامله شما برابر با اندازه الگو است.

این بار یک فلش دوم که معادل فلش اول است به شکل اضافه کردهایم. بنابراین، فلش اول الگو را اندازهگیری میکند و فلش دوم این اندازه را به عنوان حداقل هدف معامله بر اساس این الگو تعیین میکند.

الگوی کف دوقلو هم به همین شکل است، اما در جهت صعودی.

فرآیند ۱۱ مرحلهای برای معامله براساس الگوی کف و سقف دوقلو

برای معامله صحیح الگوهای کف و سقف دوقلو، باید چند قانون اساسی معاملهگری را اجرا کنید. مراحل زیر به شما کمک میکنند تا الگوی برگشتی سقف دوقلو را شناسایی کرده و براساس آن معامله کنید:

مرحله ۱: شناسایی روند

اولین چیزی که برای شناسایی الگوی سقف دوقلو نیاز دارید، یک روند صعودی است. شما نمیتوانید این الگو را در غیاب یک روند صعودی تأیید کنید. اگرچه کفها و سقفهای دوقلو حتی زمانی که بازار روند مشخصی ندارد باز رخ میدهند، اما یک الگوی کف یا سقف دوقلوی معتبر باید دردون یک روند مشخص شکل بگیرد.

مرحله ۲: ایجاد یک سقف قیمتی

هر سقف قیمتی در یک روند صعودی میتواند شروع یک الگوی سقف دوقلو باشد. بنابراین، باید به دقت حرکت قیمت را در سقفهای قیمتی را زیر نظر داشته باشید.

مرحله ۳: وقفه در روند

برای ادامه تحلیل قیمت، ابتدا باید ببینید که وقفهای در حرکت قیمت در روند فعلی رخ میدهد. معمولاً این وقفه به شکل یک اصلاح قیمت است که خط روند صعودی را میشکند. به این نکته توجه داشته باشید که مرحله ۳ گاهی اوقات ممکن است بعداً در مرحله دیگری از توالی رویدادها رخ دهد.

مرحله ۴: ایجاد یک کف قیمتی

پس از اینکه یک سقف قیمتی ساخته شد، این الگو باید یک کف قیمتی بسازد. اغلب اوقات، این کف ممکن است روی یک خط روند صعودی قرار بگیرد، اما این موضوع یک الزام نیست.

مرحله ۵: ایجاد دومین سقف قیمتی

پس از ایجاد یک کف، حالا قیمت باید یک سقف دوم بسازد، که به آن اغلب تست مجدد (retest) گفته میشود. در یک الگوی سقف دوقلوی ایده آل، سقف دوم کمی پایینتر از سقف اول قرار میگیرد. این نشان میدهد که احتمالاً قدرت روند کاهش یافته است.

در بسیاری از موارد، هر دو سقف در یک سطح قرار دارند، و گاهی اوقات سقف دوم میتواند کمی بالاتر از سقف اول باشد. اگر سقف دوم بالاتر از سقف اول باشد، معمولاً شاهد شكلگيری یک واگرايی (divergence) نيز خواهیم بود.

مرحله ۶: رسم خط گردن

ششمین مرحله از فرآیند تحلیل، رسم خط گردن است. برای انجام این کار باید به سراغ کف قیمتی که در بین دو سقف قیمتی قرار دارد بروید. یک خط افقی در این سطح رسم کنید. خطی که رسم میکنید خط گردن الگوی سقف دوقلو نام دارد.

مرحله ۷: شکستن خط گردن

مرحله بعدی تأیید کردن اعتبار الگو است. اگر قیمت با یک کندل زیر خط گردن بسته شود، اعتبار الگو تأیید میشود.

مرحله ۸: ورود به معامله

حالا که یک الگوی سقف دوقلوی تایید شده داریم، میتوانیم وارد معامله شویم. برای الگوی سقف دوقلو، یک معامله فروش باز میکنیم.

مرحله ۹: حد ضرر

هرگز معاملات خود را بدون حد ضرر رها نکنید. اگرچه نرخ موفقیت این الگو نسبتاً بالا است، اما هیچ تضمینی وجود ندارد که قیمت در جهت معامله شما حرکت کند.

بهترین مکان برای قرار دادن حد ضرر دقیقاً بالای دومین سقف در الگوی برگشتی سقف دوقلو است.

مرحله ۱۰: اندازه الگو

اکنون که بر اساس الگوی سقف دوقلو وارد معامله فروش شدهاید، باید یک هدف احتمالی را برای معامله خود در نظر بگیرید. باید همانطور که قبلاً توضیح داده شد الگو را اندازهگیری کنید و سپس فاصله به دست آمده را از خط گردن به سمت پایین رسم کنید. این حداقل هدف احتمالی برای معامله شما خواهد بود.

مرحله ۱۱: خروج از معامله

زمانی که قیمت به اولین هدف قیمتی در این الگو (مرحله ۱۰) رسید میتوانید از معامله خود خارج شوید.

این فرآیند ۱۱ مرحلهای برای الگوی برگشتی کف دوقلو کاملاً یکسان اما برعکس عمل میکند. در نتیجه قوانین را باید در جهت مخالف اجرا کنید.

مثالی از معامله براساس کف و سقف دوقلو

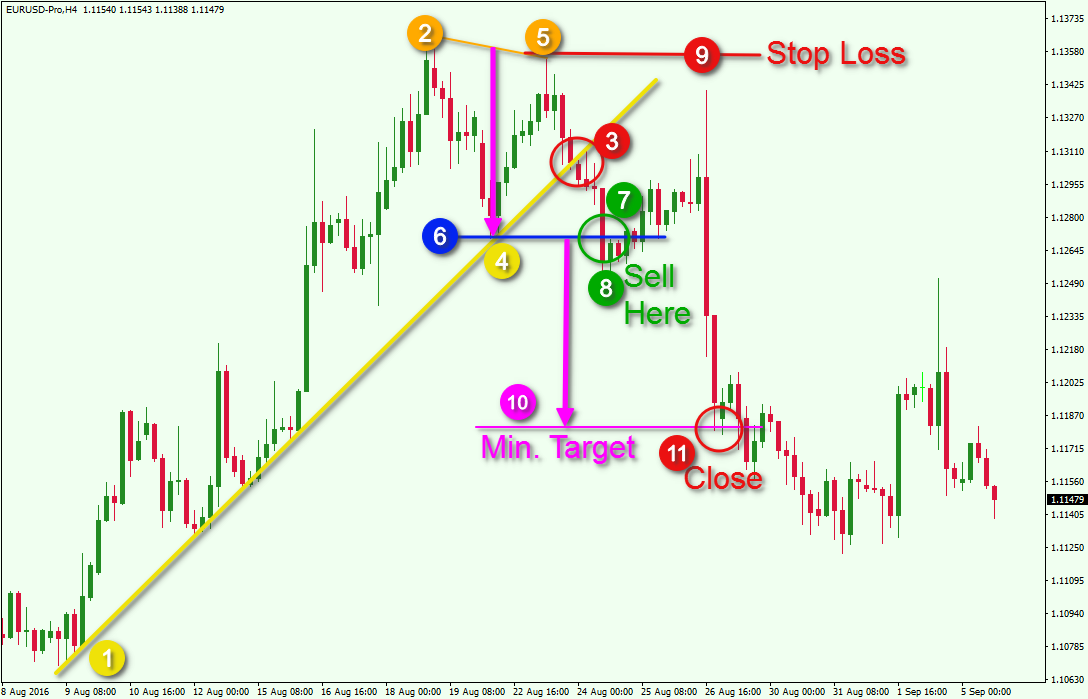

اکنون که مراحل معامله براساس سقف دوقلو را توضیح دادیم، یک نمونه واقعی از این الگو را در نمودار مورد بررسی قرار خواهیم داد. به مثال زیر دقت کنید:

این نمودار چهار ساعته جفت ارز EUR/USD است. این تصویر دوره ماه آگوست سال ۲۰۱۶ را پوشش میدهد. همه ۱۱ مرحله در این تصویر وجود دارند. این مراحل با رنگهای مختلف مشخص شدهاند که به شما کمک میکند رویدادهای مربوطه در نمودار را به هر مرحله متصل کنید.

مرحله ۱: روند صعودی با خط زرد رنگ مشخص شده است.

مرحله ۲: قیمت سقف سقف اول را میسازد.

مرحله ۴: توجه داشته باشید که کف روی خط روند ساخته شده است و خط روند را نشکسته است. بنابراین، روند هنوز شکسته نشده است و مرحله ۴ درست بعد از مرحله ۲ ظاهر میشود. مرحله ۳ بعداً ظاهر میشود.

مرحله ۵: قیمت سقف دیگری میسازد که کمی پایینتر از سقف اول قرار دارد.

مرحله ۳: قیمت در نهایت خط روند را میشکند، که مرحله ۳ را درست بعد از مرحله ۵ قرار میدهد.

مرحله ۶: خط گردن را روی کفی که بین دو سقف الگو قرار دارد رسم میکنیم.

مرحله ۷: قیمت خط گردن آبی رنگ الگوی برگشتی سقف دوقلو را میشکند.

مرحله ۸: هنگامی که شکست خط گردن را شناسایی کردید و یک کندل زیر خط گردن بسته شد میتوانید وارد معامله فروش بشوید.

مرحله ۹: حد ضرر را درست بالای دومین سقف الگو قرار دهید.

مرحله ۱۰: سپس الگو را اندازه میگیرید و فاصلهای معادل آن را به عنوان حد سود در نظر میگیرید.

مرحله ۱۱: زمانی که قیمت به حد سود رسید، معامله را میبندید.

توجه داشته باشید که پس از شکست خط گردن، قیمت در نتیجه نوسانات بالا، یک اصلاح صعودی بزرگ انجام میدهد. یک کندل نزولی با یک سایه بالایی بسیار بزرگ ایجاد میشود که خیلی به حد ضرر ما نیز نزدیک میشود. با این حال، حد ضرر معامله در موقعیت خوبی قرار دارد و فعال نمیشود.

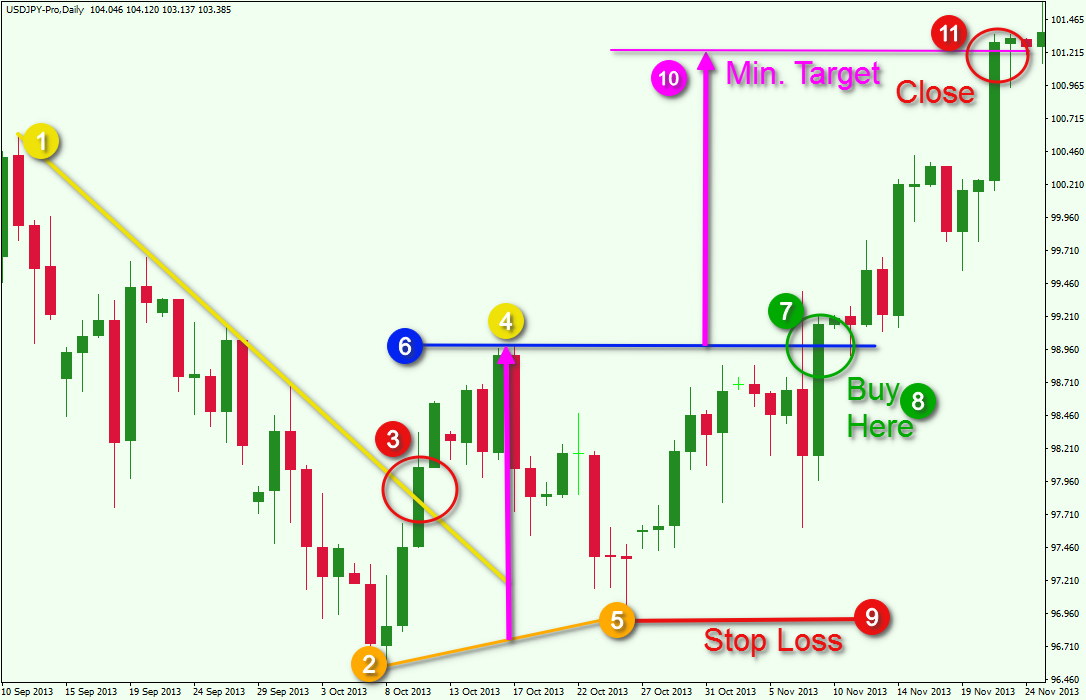

حالا بیایید نگاهی به شکلگیری الگوی کف دوقلو در نموداری دیگر بیاندازیم و این فرآیند ۱۱ مرحلهای را اعمال کنیم.

در تصویر بالا نمودار روزانه جفت ارز USD/JPY را برای سپتامبر تا نوامبر ۲۰۱۳ مشاهده میکنید. بیایید هر یک از مراحل را ارزیابی کنیم:

مرحله ۱: روند نزولی با خط زرد رنگ در نمودار مشخص شده است.

مرحله ۲: قیمت کف اول را میسازد.

مرحله ۳: این بار قیمت پس از ساختن کف اول، خط روند را میشکند.

مرحله ۴: سپس قیمت یک سقف میسازد.

مرحله ۵: کف دوم بعد از سقف، ساخته میشود.

مرحله ششم: خط گردن را روی سقف الگو بین دو کف رسم میکنیم.

مرحله ۷: قیمت خط گردن آبی رنگ را میشکند.

مرحله ۸: هنگامی که کندل بالای خط گردن بسته شد، وارد معامله خرید میشویم.

مرحله ۹: حد ضرر را در زیر کف دوم قرار میدهید.

مرحله ۱۰: سپس اندازه الگو حساب میکنیم و مقدار آن را به عنوان حد سود معامله در نظر میگیریم.

مرحله ۱۱: زمانی که قیمت به حد ما رسید، معامله را می بندیم.

توجه داشته باشید که در دو مثالی که مورد بحث قرار گرفته شدند، شکست خط روند در زمانهای مختلف فرآیند ظاهر شد. در مثال اول، قیمت پس از ایجاد سقف دوم خط روند را شکست. در مثال دوم، شکست خط روند درست پس از ایجاد کف اول اتفاق افتاد. در هر دو مورد، الگوها معتبر بودند و منجر به حرکت قیمت برابر با اندازه الگو شدند.

سخن پایانی

الگوهای کف و سقف دوقلو دو مورد از رایجترین و محبوبترین الگوهای برگشتی هستند.

این الگوها از دو نقطه قیمتی متقابل که تقریباً در یک سطح قرار دارند تشکیل شدهاند.

الگوی سقف دوقلو تصویری آینهای از الگوی کف دوقلو است:

الگوی سقف دوقلو با یک روند صعودی شروع میشود که تبدیل به یک حرکت رنج میشود. سپس محدوده رنج به سمت پایین شکسته میشود و ححرکت قیمت معکوس میشود.

الگوی کف دوقلو با یک روند نزولی شروع میشود که تبدیل به یک حرکت رنج میشود. سپس محدوده رنج به سمت بالا شکسته میشود و حرکت قیمت معکوس میشود.

برای تأیید الگو به دو چیز نیاز داریم:

خط گردن – یک خط افقی اضافه شده به صورت دستی در کفی که بین دو سقف (برای الگوی سقف دوقلو) قرار دارد یا در سقفی که بین دو کف (برای الگوی کف دوقلو) قرار دارد.

شکست خط گردن – کندلی که فراتر از خط گردن بسته میشود.

سیگنال معاملاتی زمانی داده میشود که قیمت خط گردن را بشکند:

در الگوی سقف دوقلو یک معامله فروش باز میکنیم.

در الگوی کف دوقلو یک معامله خرید باز میکنیم..

الگوی کف و سقف دوقلو دارای یک هدف احتمالی ثابت است. با اعمال موارد زیر میتوانید حداقل هدف قیمتی را به عنوان حد سود پیشبینی کنید:

اندازه الگو – فاصله بین خط گردن و خط عمودی که دو کف یا سقف را به هم متصل میکند.

در نظر گرفتن اندازه الگو به عنوان هدف قیمتی – حد سود احتمالی در این الگو برابر است با محاسبه اندازه الگو از خط گردن.

۱۱ مرحله برای معامله براساس الگوی سقف دوقلو (برعکس برای کف دوقلو):

مرحله ۱: شناسایی روند

مرحله ۲: ایجاد اولین سقف

مرحله ۳: وقفه در روند

مرحله ۴: ایجاد یک کف

مرحله ۵: ایجاد سقف دوم

مرحله ۶: رسم خط گردن

مرحله ۷: شکسته شدن خط گردن

مرحله ۸: ورود به معامله بعد از شکست خط گردن

مرحله ۹: قرار دادن حد ضرر بالاتر از سقف دوم

مرحله ۱۰: الگو را برای تعیین حد سود اول اندازهگیری میکنیم

مرحله ۱۱: با رسیدن قیمت به حد سود از معامله خارج میشویم