منظور از الگوی مثلث جمع شونده (Wedge) چیست؟

منظور از الگوی مثلث جمع شونده (Wedge) چیست؟

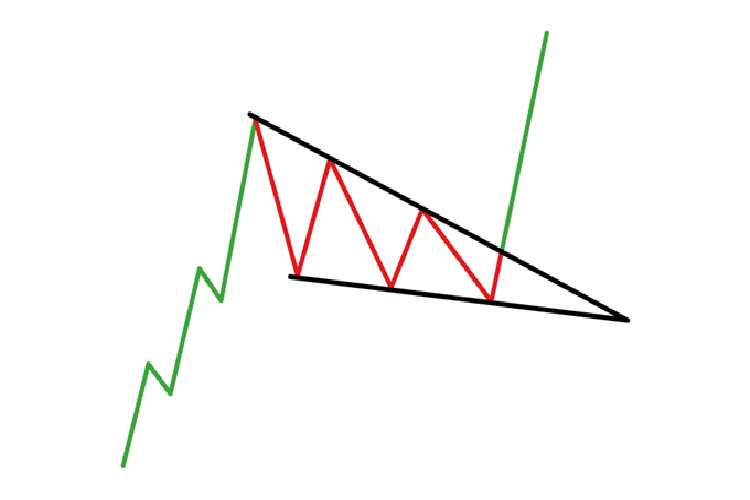

الگوی کنج یا مثلث جمع شونده (Wedge) یک الگو قیمتی است که توسط دو خط روند همگرا بر روی نمودار مشخص میشود. دو خط روند سقف و کفهای قیمتی را در دوره ۱۰ تا ۵۰ روزه به هم متصل کنند. این خطوط نشان میدهند که سقفها و کفها شیب صعودی یا نزولی دارند. زمانی که خطوط یکدیگر را قطع میکنند، شکل مثلث جمعشونده تشکیل میشود. مثلث جمعشونده، الگوی بازگشتی خوبی برای تحلیلگران تکنیکال است.

درک الگوی مثلث جمع شونده

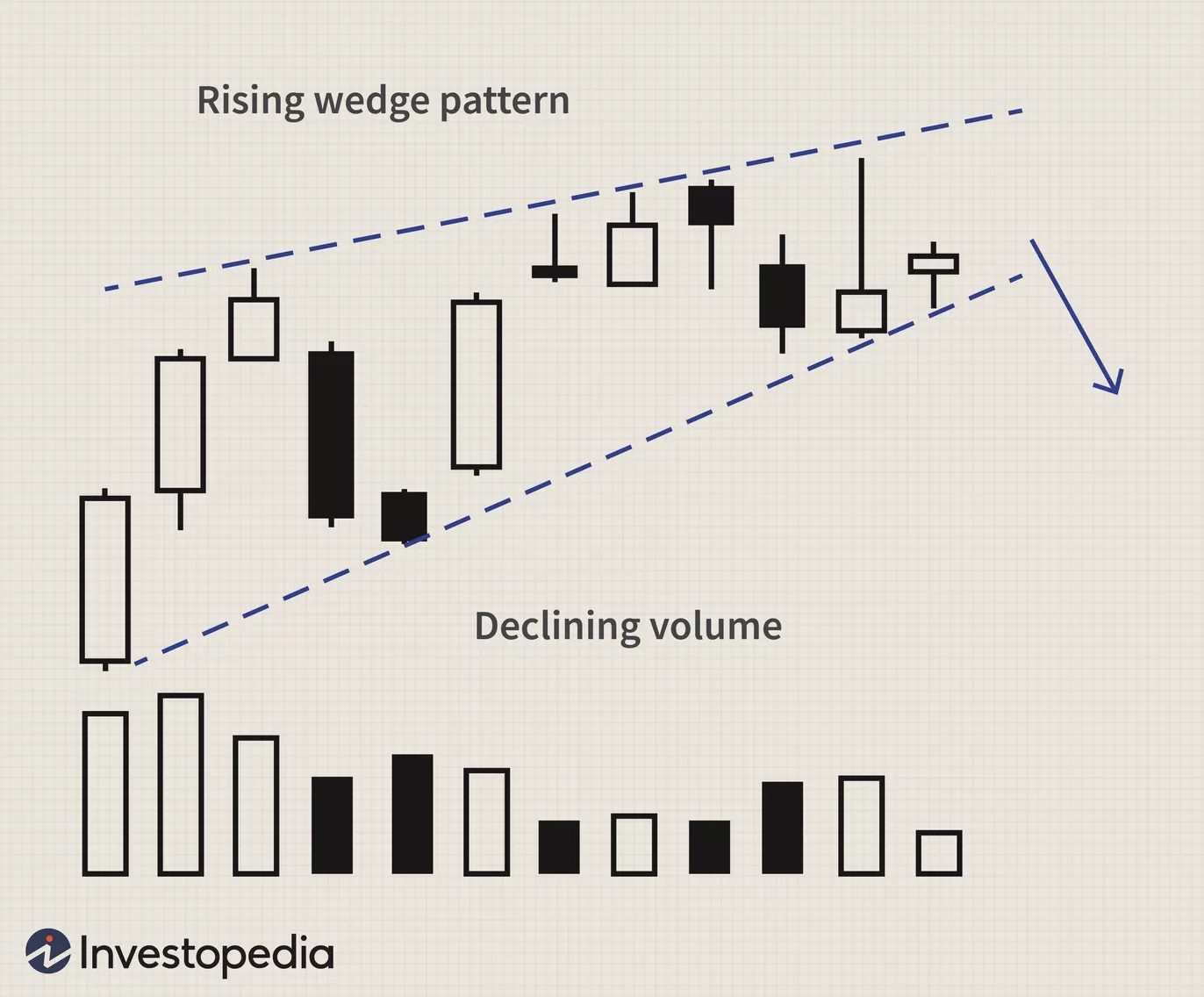

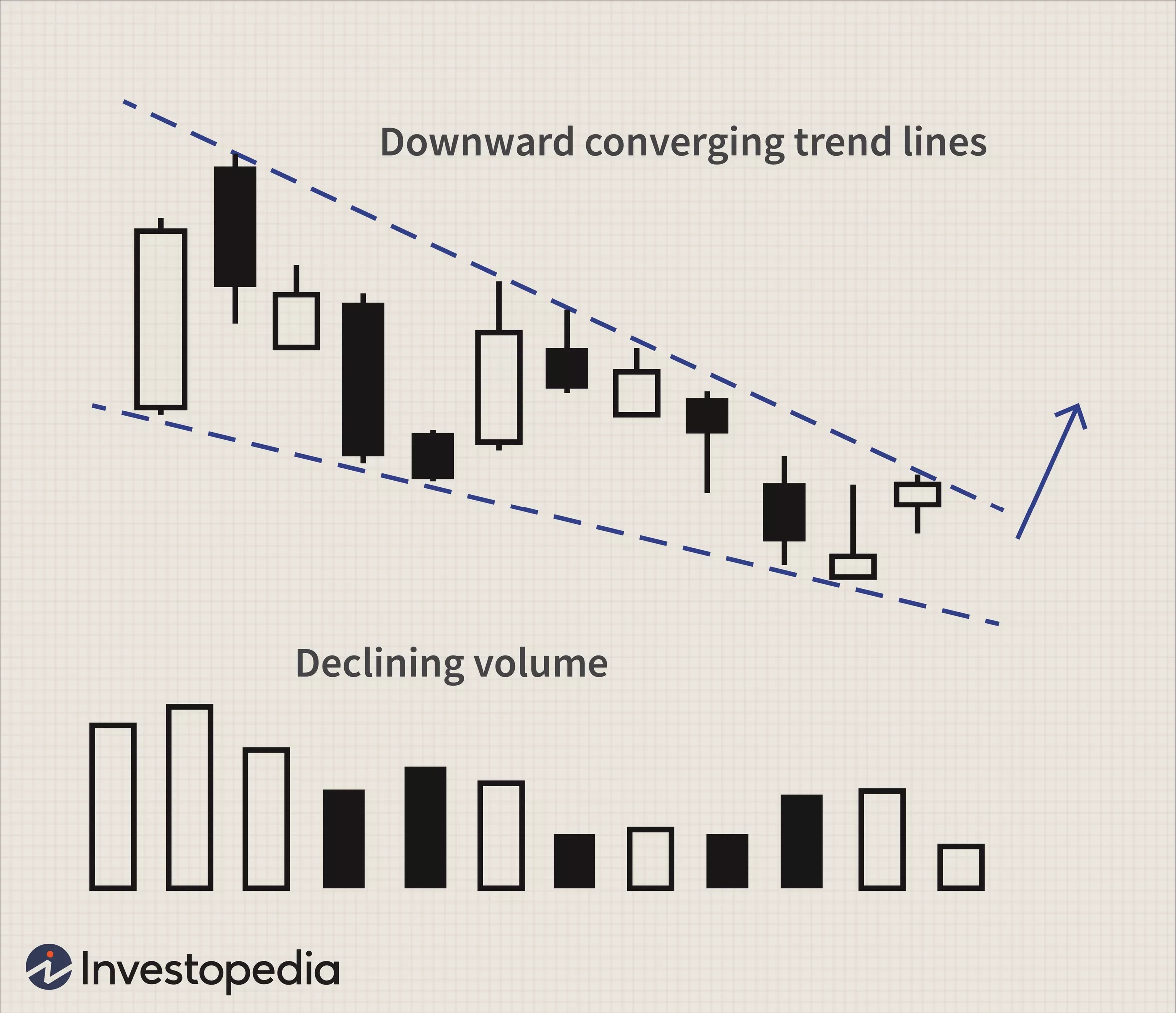

الگوی مثلث جمعشونده میتواند سیگنال بازگشت به روند نزولی یا صعودی را به ما بدهد. در هر دو حالت الگوها سه ویژگی مشترک دارند: ۱. خطوط روند همگرا، ۲. کاهش حجم معاملات در حین تشکیل شدن الگو، ۳. شکست یکی از خطوط روند. دو نوع الگوی مثلث جمعشونده داریم: مثلث جمعشونده صعودی و جمعشونده نزولی. دقت داشته باشید که الگوی مثلث جمعشونده صعودی (Rising Wedge)، سیگنال بازگشت قیمت به نزولی و الگوی مثلث جمعشونده نزولی (Falling Wedge)، سیگنال بازگشت قیمت به صعودی را به ما میدهند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

مثلث جمعشونده صعودی

این الگو معمولا زمانی که یک دارایی روند صعودی داشته باشد شکل میگیرد. البته این احتمال نیز وجود دارد که الگو در روند نزولی هم شکل بگیرد.

خطوط روند همگرایی که در بالا و پایین قیمت رسم میشوند، به معاملهگر کمک میکنند تا پیشبینی کند که شکست بازگشتی در قیمت رخ خواهد داد یا خیر. البته قیمت ممکن است هر کدام از خطوط روند را بشکند، اما معمولا تمایل قیمت به شکست در خلاف جهت خطوط روند قبلی و بازگشت روند است.

بنابراین در الگوی کنج صعودی احتمال این که قیمت خط روند پایین را بشکند و بازگشت روند به نزولی داشته باشیم، بیشتر است. معاملهگران میتوانند بعد از شکست نزولی، وارد معامله فروش دارایی شوند یا بسته به نوع دارایی از دیگر مشتقات دارایی مثل قراردادهای آتی یا آپشن برای فروش استفاده کنند. اگر قیمت دارایی کاهش یابد، با وارد شدن به معامله فروش میتوانید، سود کسب کنید.

مثلث جمعشونده نزولی

الگوی مثلث جمعشونده نزولی ممکن است زمانی که قیمت یک دارایی رو به کاهش است، تشکیل شود. خطوط روند همگرا در سقفها و کفهای قیمت رسم میشوند. در این الگو قدرت فروشندگان، با ورود خریداران کاسته میشود. ممکن است شکست خط روند بالایی، قبل از این که دو خط روند همگرا بتوانند یکدیگر را قطع کنند، رخ دهد.

زمانی که قیمت خط روند بالا را میشکند انتظار داریم، روند قیمت دارایی بازگشت صعودی داشته باشد. معاملهگرانی که توانستهاند سیگنال بازگشت صعودی را تشخیص دهند به دنبال وارد شدن به معاملات خرید هستند تا بتوانند از این افزایش قیمت نهایت بهره را ببرند.

مزایای معاملهگری با الگوی مثلث جمع شونده

به عنوان قاعده کلی، در دراز مدت استراتژیهای خرید و نگهداری سهام برای مدت طولانی نسبت به معاملهگری با الگوها، بازده بهتری خواهد داشت. اما به نظر میرسد، برخی از الگوها در پیشبینی روند قیمت میتوانند مفیدتر باشند. برخی از مطالعات نشان میدهند که الگو مثلث جمعشونده معمولا سبب بازگشت روند قیمتی میشود. یعنی در الگو مثلث جمعشونده نزولی، شکست صعودی و برعکس در الگوی مثلث جمعشونده صعودی، شکست نزولی خواهیم داشت. طبق این مطالعات در دو سوم مواقع، مثلث جمعشونده نزولی نسبت به مثلث جمعشونده صعودی، قابل اعتمادتر است

چون الگوی مثلث جمعشونده باعث فشرده شدن قیمت در یک کانال قیمتی میشود، زمانی که قصد ورود به معامله را داریم، فاصله بین قیمت ورود و قیمت خروج از معامله، نسبت به آغاز شکلگیری روند، کمتر است. این موضوع بدین معنی است که حدضرر ما زمانی که وارد معامله میشویم به مراتب کوچکتر است و اگر نتیجه معامله موفقیتآمیر باشد، نسبت به میزانی که در معامله ریسک کردهایم، سود بیشتری به دست میآوریم. (نسبت سود به ضرر ما بسیار بیشتر است.).