منظور از الگوی پرچم سه گوش چیست؟

در تحلیل تکنیکال، الگوی پرچم سه گوش Pennant به یک نوع الگوی ادامه دهنده گفته میشود. این الگو زمانی تشکیل میشود که قیمت یک دارایی حرکت شدید و شارپی دارد (که به عنوان میله پرچم شناخته میشود) سپس وارد فاز اصلاحی میشود، که این فاز اصلاحی توسط دو خط روند همگرا شکل میگیرد. (این دو خط محدوده پرچم سه گوش را تشکیل میدهند). در مرحله بعد شکستی در جهت روند قبلی رخ میدهد که در جهت روند قبلی میله پرچم به حرکت خود ادامه میدهد.

درک الگوی پرچم سه گوش

پرچم سه گوش از لحاظ ساختار شکلی شبیه به الگوی پرچم دارد. دو خط روند همگرا، محدوده اصلاحی یا رنج را در این الگو تشکیل میدهند که بین ۱ تا ۳ هفته تشکیل این محدوده به طول میانجامد. در هر مرحله از تشکیل این الگو حجم معاملات مهم است. در حرکت اولیه قیمت، حجم معاملات باید بسیار بالا باشد و زمانی که قسمت پرچم سهگوش در حال تشکیل است، حجم معاملات باید کاهش داشته باشد، و سپس در هنگام شکست الگو حجم مجددا افزایش یابد.

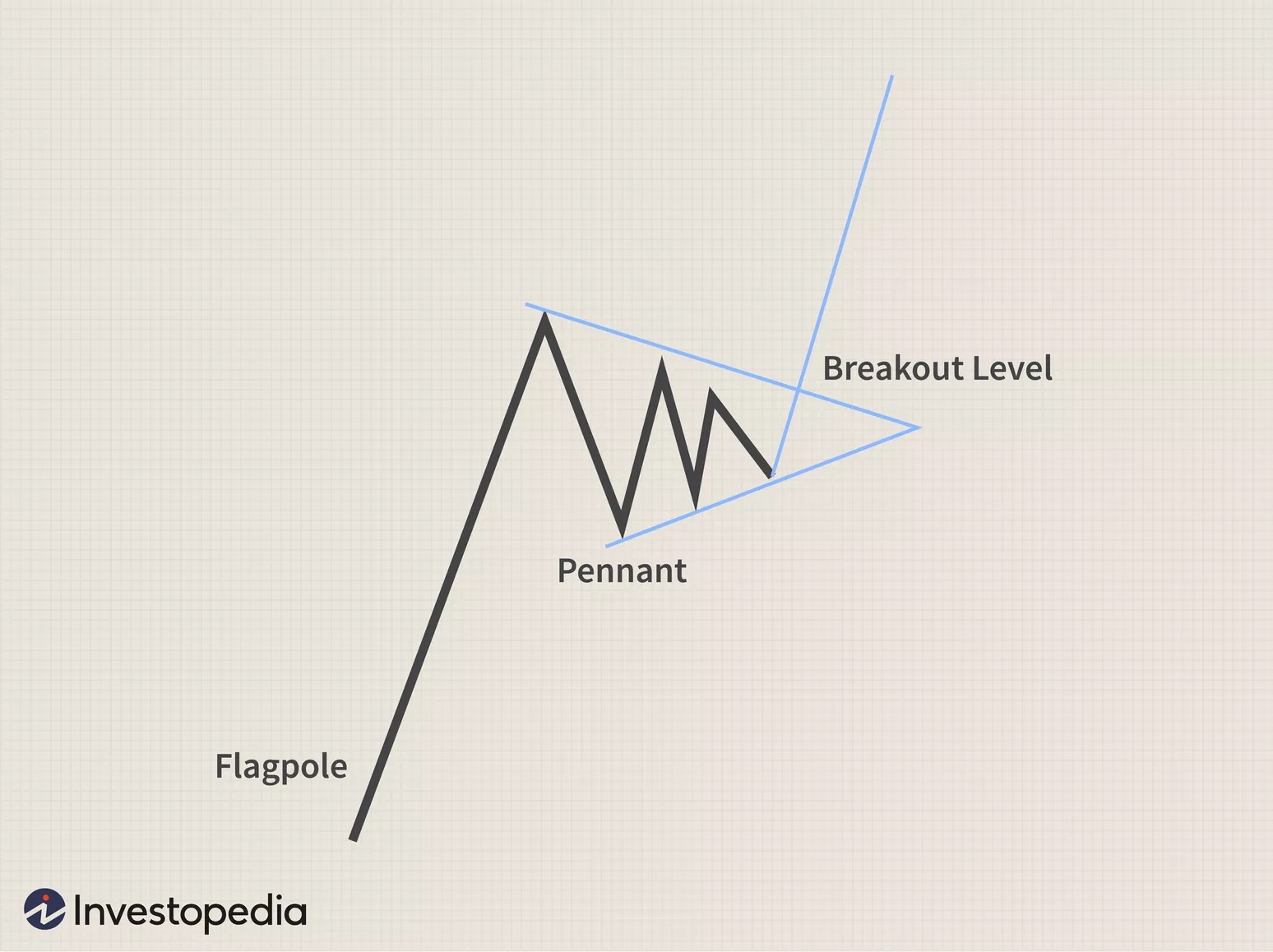

مثالی از شکل پرچم سه گوش:

در تصویر بالا، میله پرچم، وجود روند صعودی قوی را به ما نشان میدهد که این میله قبل از محدوده اصلاحی یا رنج، تشکیل شده است. محدوده اصلاحی قسمت پرچم سهگوش (Pennant) را تشکیل میدهد. در الگو صعودی، معاملهگران منتظر میمانند تا شکستی از خط روند بالایی الگو که شکلی شیبه به مثلت متقارن (Symmetrical triangle) دارد، رخ بدهد.

بسیاری از معاملهگران، بهدنبال این هستند که بعد از شکست پرچم سهگوش وارد معامله خرید یا فروش شوند. برای مثال ممکن است معاملهگر تشکیل شدن الگوی پرچم سهگوش صعودی را ببیند و سفارش خرید لیمیت (Buy-limit) را در بالای خط روند پرچم سهگوش قرار دهد. زمانی که شکست رخ میدهد، معاملهگر حجم معاملات را زیر نظر میگیرد و اگر حجم معاملات از میانگین بیشتر باشد، میتواند تایید خوبی برای الگو باشد و معاملهگر میتواند تا زمانی که الگو به هدف قیمتی برسد، معامله را باز نگه دارد.

برای تعیین نقطه حدسود معمولا اندازه میله اول تا نقطه شکست الگو، محاسبه میشود. برای مثال، اگر سهامی رشد سریع و شارپی داشته باشد و از ۵ دلار به ۱۰ دلار برسد و سپس در محدوده ۸.۵ دلار وارد فاز اصلاح شود و سپس در قیمت ۹ دلار پرچم سهگوش را بشکند، معاملهگر میتواند هدف قیمتی یا حدسود را ۱۴ دلار (۵ دلار بعلاوه ۹ دلار) در نظر بگیرد. حدضرر معمولا در پایینترین قیمت یا کف الگو پرچم سهگوش قرار میگیرد. به این دلیل که اگر قیمت پرچم سهگوش صعودی را به سمت پایین بشکند، الگوی ما نامعتبر محسوب میشود، و این احتمال به وجود خواهد آمد که این شکست، آغاز بازگشت روند به نزولی باشد.

اکثر معاملهگران، در کنار الگو پرچم سهگوش از دیگر الگوهای نموداری یا اندیکاتورهای تکنیکال به عنوان تاییدیه برای پرچم سهگوش استفاده میکنند. برای مثال، معاملهگران ممکن است از اندیکاتور RSI استفاده کنند تا زمانی که قیمت، محدوده اصلاحی الگو را تشکیل میدهد، این اندیکاتور نیز در محدوده رنج باشد (بین ۳۰ تا ۷۰) و زمانی که شکستی انجام میگیرد، این اندیکاتور اشباع فروش (Oversold که منظور زیر محدوده ۳۰ است) را به ما نشان دهد، که احتمال رشد قیمت را به ما سیگنال میدهد. محدوده اصلاحی ممکن است نزدیک خط روندی که نقش مقاومتی دارد، صورت گیرد که با شکست آن، محدوده حمایتی جدیدی برای ما تشکیل میشود.

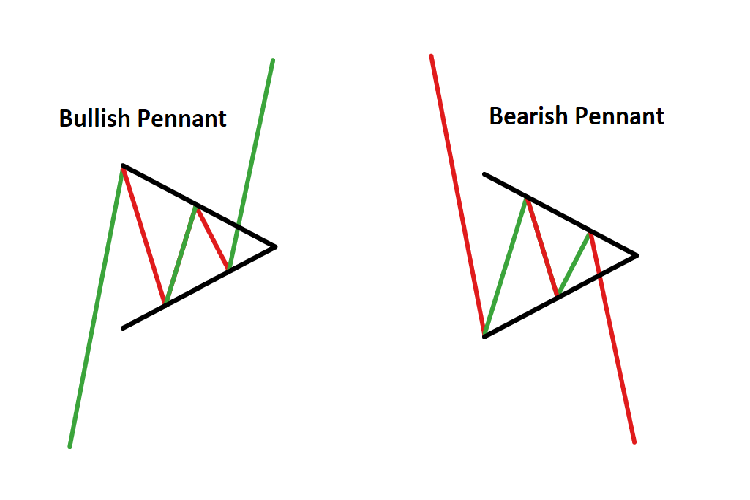

مثالی از الگوی پرچم سه گوش

در مثال بالا، زمانی که قیمت، شکست را انجام میدهد، وارد دورهای اصلاح یا محدوده رنج میشود و سپس شکستی به سمت بالا دارد. خط روند بالایی نقش مقاومتی را در الگوی پرچم سهگوش بازی میکند. معاملهگران همچنین میتوانند منتظر شوند تا شکست این محدودهها به صورت کامل انجام شود و در فرصتهای معاملاتی بعدی وارد معامله شوند.

منبع: Investopedia