منظور از الگوی مثلث چیست؟

الگوی مثلث (triangle pattern) شکل مشخصی است که در نمودار قیمت شکل میگیرد و معمولاً زمانی پدیدار میشود که قسمتهای بالا (High) و پایین (Low) حرکات قیمت مانند اضلاع یک مثلث به سمت یکدیگر حرکت میکنند و قیمت توانایی ساختن سقفهای بالاتر و کفهای پایینتر را ندارد. هنگامی که سطح بالایی و پایینی یک مثلث تشکیل میشود، معاملهگران انتظار یک شکست نهایی از مثلث را دارند. به این ترتیب، بسیاری از معاملهگران از الگوهای مثلث برای شناسایی نقاط ورود معاملات خود استفاده میکنند.

الگوی مثلث، یک الگوی نموداری است که توسط دو خط روند همگرا که محدوده اصلاحی این الگو را تشکیل میدهند، شناخته میشود. این محدوده اصلاحی به ما نشان میدهد که در روند قبلی بازار توقف یا مکثی صورت گرفته است. تحلیلگران تکنیکال این الگو را جزء الگوهای ادامهدهنده روند محسوب میکنند.

درک الگوی مثلث

دلیل نامگذاری این الگوها به مثلث، خطوط روند صعودی و نزولی هستند که در نقطهای به هم میرسند و زاویهای (نوک، راسی) تشکیل میدهند. همچنین اگر نقطه مبدا خط روند بالایی را به نقطه مبدا خط روند پایین متصل کنیم، دو زاویه دیگر مثلث به دست میآیند و شکل مثلث تکمیل میشود. با متصل کردن سقفهای قیمتی، خط روند صعودی به دست میآید و برعکس خط روند پایین از اتصال کفهایی قیمتی تشکیل میشود.

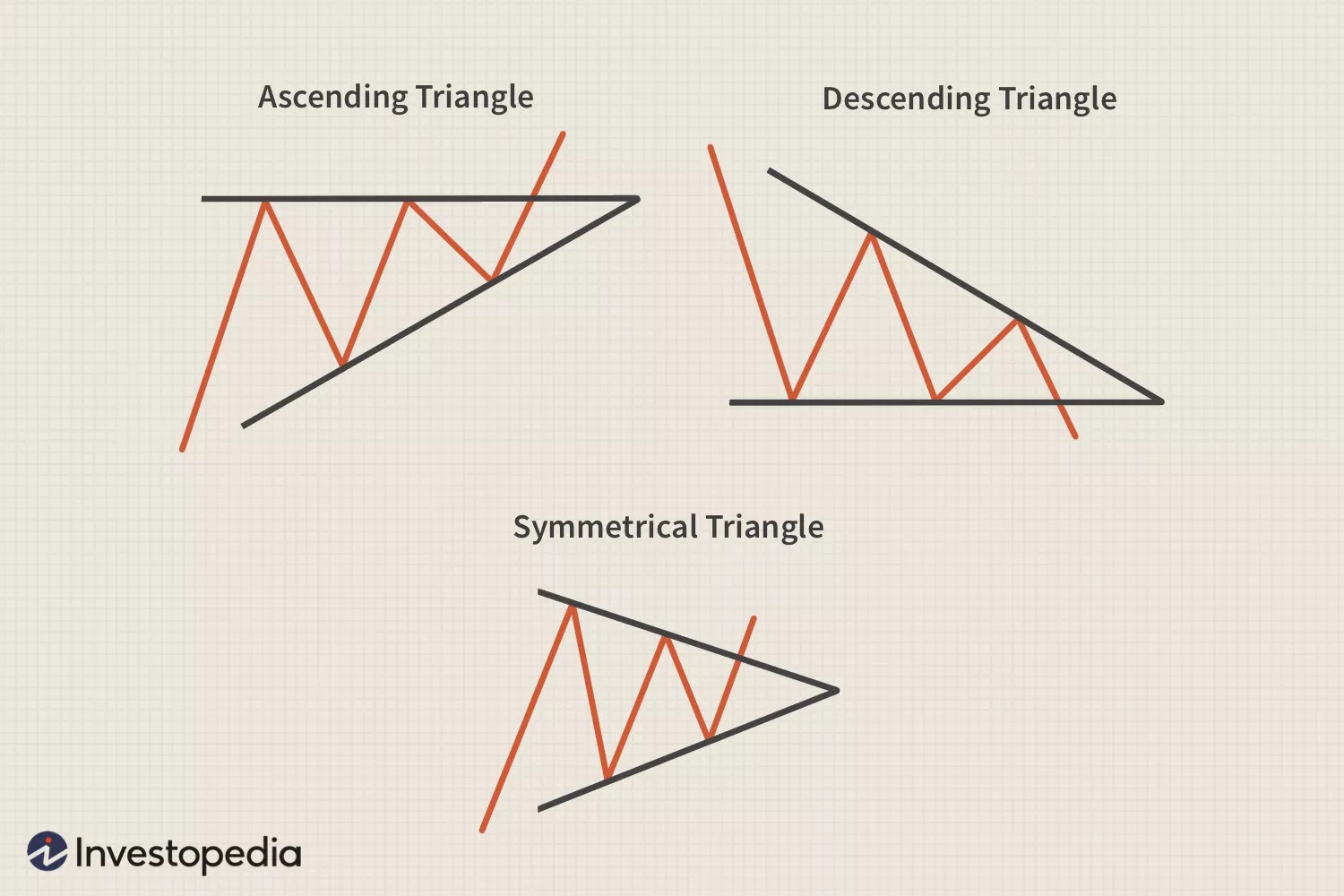

مثلثها شبیه به الگوهای مثلث جمعشونده و پرچم سهگوش هستند که اگر الگوی معتبری تشکیل شود، ادامه روند قبلی و اگر الگوی معتبری تشکیل نشود، سیگنال بازگشت روند را به ما میدهند. بسته به نوع حرکت قیمت در ناحیه اصلاحی (مثلث)، سه نوع الگوی مثلثی ممکن است تشکیل شوند. از جمله این مثلثها میتوان به مثلث افزایشی، کاهشی و متقارن اشاره کرد. شکست یا عدم شکست الگوی مثلث مخصوصا همراه با افزایش حجم معاملات میتواند سیگنال ادامه روند صعودی یا نزولی و یا حتی بازگشت روند را به بدهد.

مثلث صعودی و نزولی

این نوع مثلثها یک ضلع افقی صاف و یک ضلع شیبدار دارند که قیمت به صورت تدریجی به سمت ضلع افقی صاف حرکت میکند. الگوهای مثلث صعودی و نزولی معکوس یکدیگر هستند و بسته به اینکه طرف افقی صاف در کدام سوی مثلث باشد، به عنوان صعودی یا نزولی شناخته میشوند.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

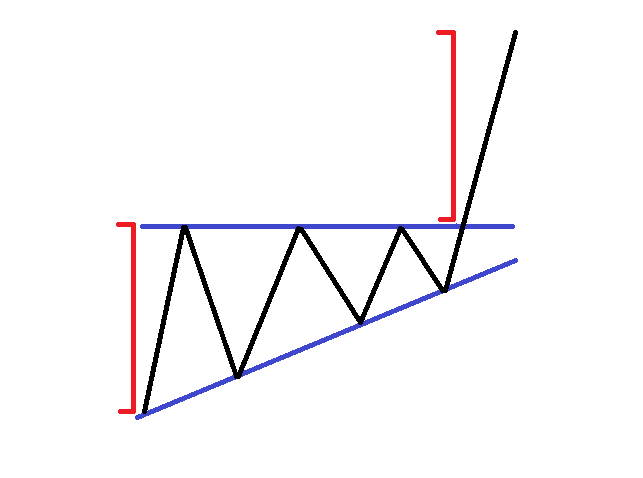

الگوی مثلث صعودی

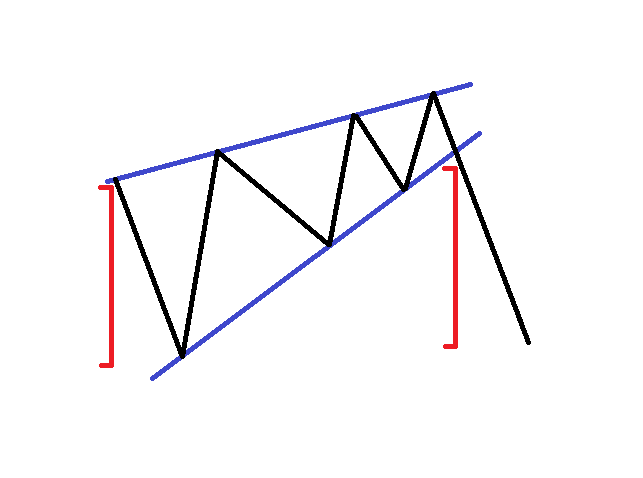

الگوی مثلث صعودی (Ascending triangle) دارای یک ضلع بالایی صاف و یک ضلع پایینی صعودی است. به این ترتیب قسمتهای بالای این مثلث در یک سطح قرار میگیرند و از پایین، قیمت در حال افزایش است. این نوع مثلث معمولاً دارای ویژگی صعودی است. هنگامی که این مثلث را در نمودار مشاهده میکنید، باید انتظار یک حرکت صعودی در قیمت را داشته باشید که معمولا این حرکت حداقل هم اندازه قاعده مثلث است. به این ترتیب از شکست ضلع بالایی مثلث (سمت صاف) به عنوان نقطه ورود برای موقعیتهای خرید استفاده میشود. تصویر زیر شکلی از الگوی مثلث صعودی است:

الگوی مثلث صعودی

خطوط مشکی بالا نشان دهنده حرکات قیمت هنگام شکلگیری مثلث است. خطوط آبی به اضلاع مثلث اشاره دارد. خطوط قرمز مربوط به اندازه مثلث است و هدف اصلی آن اندازهگیری حرکت احتمالی قیمت است. هنگامی که یک مثلث صعودی در طول یک روند صعودی تشکیل میشود، احتمالا روند ادامه پیدا میکند.

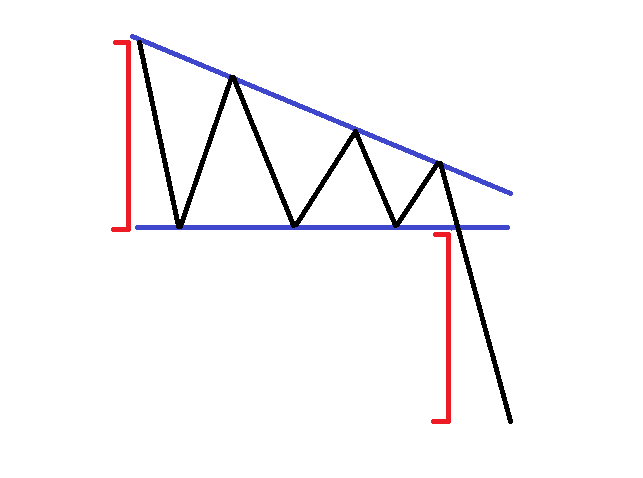

الگوی مثلث نزولی

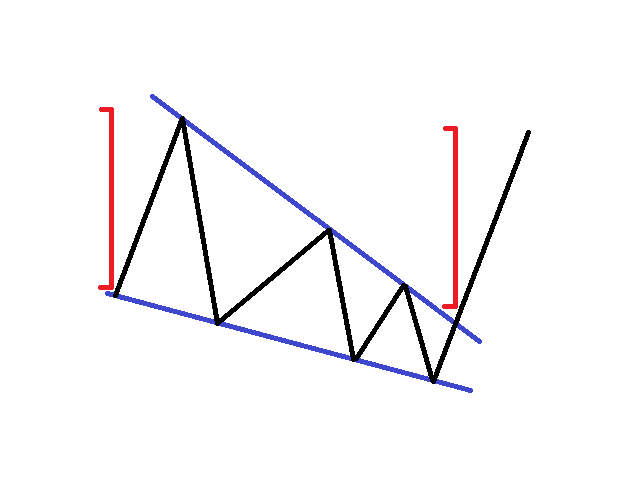

همانطور که قبلا ذکر شد، مثلثهای صعودی و نزولی معکوس یکدیگر هستند. به این ترتیب، الگوی مثلث نزولی (Descending triangle) دارای ویژگیهای برعکس است. ضلع صاف مثلث نزولی در سمت پایین قرار دارد. ضلع بالایی مثلث دارای یک شیب نزولی است. در یک بازار نزولی، مثلث نزولی دارای پتانسیل یک ریزش حداقل هم اندازه الگو است. به همین دلیل، از مثلث نزولی برای باز کردن معاملات فروش پس از شکسته شدن ضلع پایینی (صاف) استفاده میشود. در ادامه تصویری از مثلث نزولی را مشاهده میکنید:

مثلث نزولی

هنگامی که مثلث نزولی در طی یک روند نزولی قیمت ایجاد میشود، احتمالا روند ادامه دارد.

ذکر این نکته بسیار حائز اهمیت است که مثلثهای صعودی و نزولی گاهی از سطح شیبدار عبور میکنند و باعث ایجاد سیگنالهای اشتباه و به دام افتادن برخی از معاملهگران میشوند. همین امر برای ضلع افقی مثلث نیز صادق است. همواره بهترین روش تشخیص یک شکست معتبر، بسته شدن کندل است. این کار از بسیاری از سیگنالهای اشتباه جلوگیری میکند.

کنج

الگوی مثلث کنج (Wedge) یا جمعشونده میتواند سیگنال بازگشت به روند نزولی یا صعودی را به ما بدهد. در هر دو حالت الگوها سه ویژگی مشترک دارند: ۱. خطوط روند همگرا، ۲. کاهش حجم معاملات در حین تشکیل شدن الگو، ۳. شکست یکی از خطوط روند. دو نوع الگوی مثلث کنج داریم: مثلث کنج صعودی و کنج نزولی. دقت داشته باشید که الگوی مثلث کنج صعودی، سیگنال بازگشت قیمت به نزولی و الگوی مثلث کنج نزولی، سیگنال بازگشت قیمت به صعودی را به ما میدهند.

کنجهای صعودی و نزولی، مشابه الگوهای مثلث صعودی و نزولی هستند. با این حال الگوی کنج، هیچ سمت صافی ندارد. هر دو ضلع کنجها در یک جهت شیبدار هستند. در ادامه دو نوع کنج را که در نمودار قیمت مشاهده میشود، بررسی میکنیم.

الگوی کنج صعودی

این یک الگوی کنج صعودی (Rising wedge) است که هر دو ضلع آن به سمت بالا متمایل هستند. قیمت در حال ساختن سقفهای بالاتر و کفهای بالاتر است. این باعث میشود که دو خط صعودی با هم تعامل داشته باشند و یک نوع الگوی مثلث روی نمودار ایجاد شود. کنج صعودی یک خاصیت نزولی قوی دارد. به این ترتیب، نقطه ورود الگوی کنج، خط پایینی است. هنگامی که یک شکست از سطح پایینی یک کنج صعودی مشاهده میکنید، باید انتظار کاهش شدید قیمت حداقل به اندازه ارتفاع الگو را داشته باشید. بنابراین، از شکست سطح پایین کنج برای باز کردن موقعیتهای فروش استفاده میشود. در تصویر زیر، شکلگیری کنج صعودی نشان داده شده است:

کنج صعودی

الگوی کنج نزولی

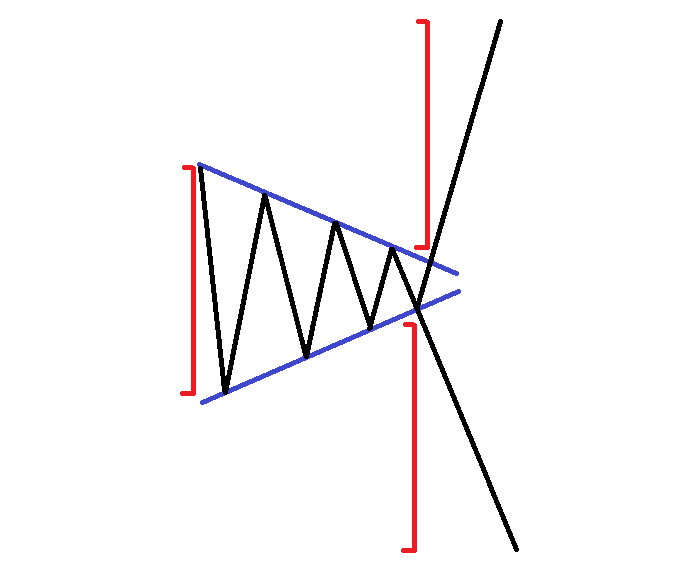

در کنج نزولی (Falling wedge)، هر دو ضلع الگو به سمت پایین متمایل هستند. قیمت همواره در حال ساختن سقفهای پایینتر و کفهای پایینتر است. به این ترتیب دو ضلع مثلث در حال نزول و انقباض تا یک نقطه فشرده هستند. برعکس کنج صعودی که خاصیت نزولی داشت، کنج نزولی یک خاصیت صعودی قوی دارد. بنابراین، نقطه ورود الگوی کنج نزولی، خط بالایی است. هنگامی که قیمت سطح بالایی یک کنج نزولی را میشکند، انتظار میرود حرکتی صعودی حداقل به اندازه ارتفاع الگو کنج، شکل بگیرد. به این ترتیب، معاملهگران از کنج نزولی برای انتخاب نقاط ورود خرید در نمودار استفاده میکنند. تصویر زیر یک کنج نزولی را نمایش داده است:

کنج نزولی

اکنون که با الگوهای کنج صعودی و نزولی آشنا شدید، این الگوها را با جزییات بیشتری بررسی میکنیم. کنجها میتوانند هم خاصیت ادامه دهنده روند و هم خاصیت برگشتی داشته باشند. هنگامی که الگوی کنج، پس از یک حرکت طولانی مدت قیمت پدیدار میشود، انتظار داریم روند معکوس شود و زمانی که کنج در اوایل یک روند شکل میگیرد، انتظار بر آن است که این الگو یک اصلاح موقت درون روند اصلی باشد. به طور معمول الگوی کنج برگشتی، ماهیت قدرتمندتری دارد؛ زیرا پس از یک روند طولانی رخ میدهد.

الگوی مثلث متقارن

مثلث متقارن (Symmetrical triangle) زمانی در نمودار پدیدار میشود که حرکات قیمت سقفهای پایینتر و کفهای بالاتر میسازد، همچنین دو ضلع مثلث با شیب یکسانی به سمت یکدیگر متمایل میشوند. این ویژگی، باعث شکلگیری یک الگوی مثلث متقارن میشود.

معمولاً در یک مثلث متقارن، تشخیص اینکه شکست قیمت در کدام جهت انجام میشود، نامشخص است، زیرا حرکات صعودی و نزولی، قدرت یکسانی دارند.

در نهایت هنگامی که یک شکست رخ میدهد، مانند الگوهای پیشین، حرکت قیمتی برابر با اندازه الگو شکل میگیرد. بنابراین، برای معامله یک موقعیت مناسب، باید به دقت یک شکست احتمالی در سطح بالا و پایین مثلث متقارن را شناسایی کنید. تصویر زیر شکلگیری مثلث متقارن و سناریوهای احتمالی شکست را نمایش میدهد:

مثلث متقارن

همانطور که در مثال بالا مشاهده میکنید، هدف احتمالی قیمت، بر اساس اندازه شکلگیری الگوی مثلث تعیین میشود. با این نوع تحلیل، با توجه به شکست مثلث در جهت بالا یا پایین، از انتظارات این الگو آگاهی لازم را دارید.

پرچم

الگوهای پرچم (Pennants) بر روی نمودار مشابه مثلثهای متقارن هستند و معمولاً در میان روندها پدیدار شده و خاصیت ادامه دهنده روند دارند.

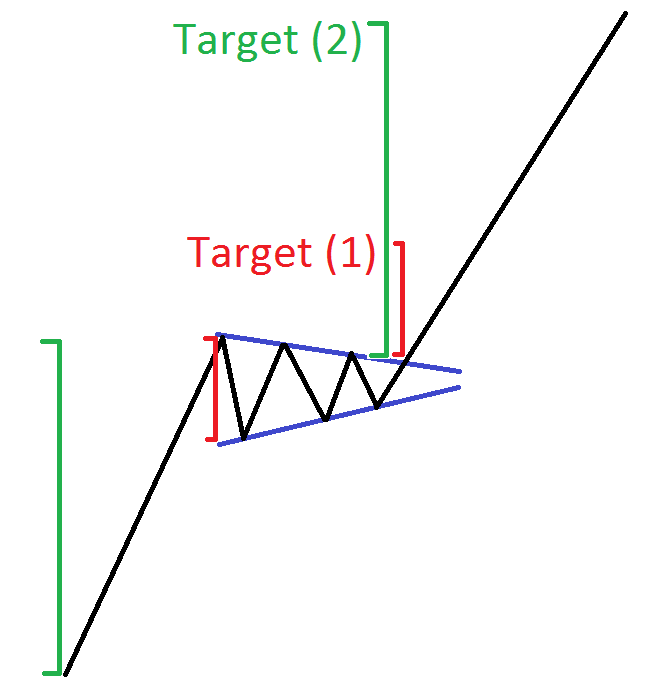

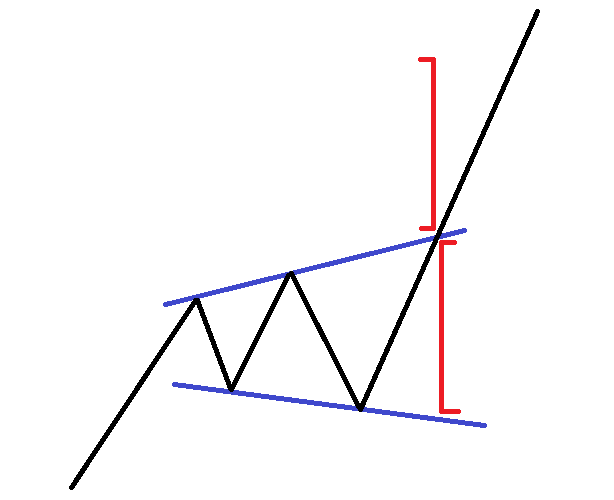

الگوی پرچم صعودی

پرچم صعودی (bullish pennant) از نظر ظاهری مشابه یک مثلث متقارن است، اما الگوی پرچم صعودی پس از یک صعود در قیمت ایجاد میشود. از آنجایی که پرچمها دارای ویژگی ادامه روند هستند، پرچم صعودی احتمالا منجر به ادامه روند افزایشی قیمت خواهد شد. هنگامی که سطح بالایی پرچم به سمت بالا شکسته میشود، احتمالاً افزایشی حداقل هم اندازه الگوی پرچم شکل خواهد گرفت.

هنگام معامله پرچم، قابلیت تعیین یک هدف دوم نیز برای گرفتن یک حرکت بزرگتر وجود دارد. هنگام تعیین هدف دوم، باید گام حرکتی را که بلافاصله پس از پرچم شکل میگیرد، اندازهگیری کنید. هنگامی که روند قوی به نظر میرسد و حرکات قیمت دارای شیب تند هستند، انتخاب هدفی هم اندازه گام حرکتی قبلی، گزینه مناسبی خواهد بود و در سایر موارد میتوان از اندازهای برابر با ۰.۶۱۸ گام حرکتی قبلی استفاده کرد. در تصویر زیر، یک پرچم صعودی نشان داده شده است:

پرچم صعودی

در این تصویر دو هدف قیمتی وجود دارد. اولین هدف به رنگ قرمز است که هم اندازه الگوی پرچم است و هدف سبز، هم اندازه گام حرکتی قبلی قیمت است که باید از سطح بالایی پرچم اعمال شود.

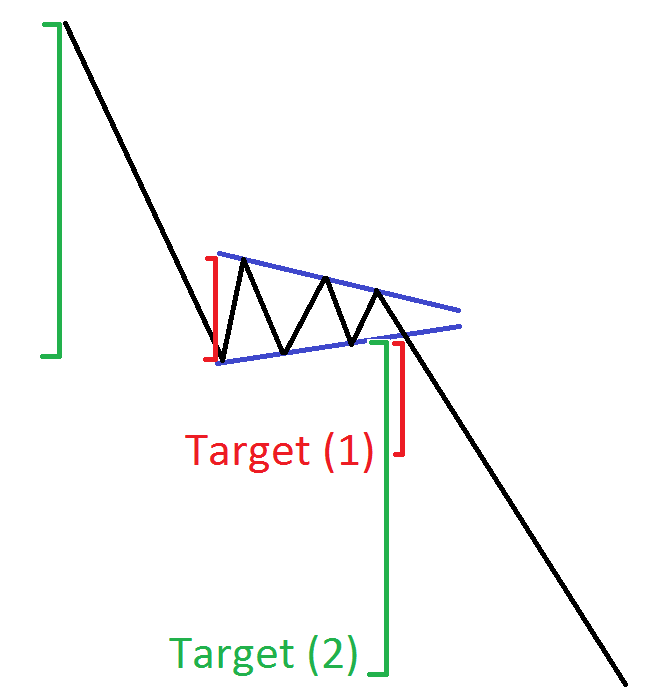

الگوی پرچم نزولی

همانطور که از نام آن پیداست، پرچم نزولی (bearish pennant)، تصویر معکوسی از پرچم صعودی است. پرچمهای نزولی با نزول قیمت شروع میشوند و ظاهری مشابه یک مثلث متقارن دارند. از آنجایی که پرچمها خاصیت ادامه دهنده روند را دارند، نشانگر یک روند نزولی احتمالی هستند.

هنگامی که قیمت سطح پایینی پرچم نزولی را میشکند، اولین هدف قیمت برابر با اندازه خود پرچم است. هنگامی که این هدف تکمیل شد، دومین هدف قیمت برابر با گام حرکتی قبلی یا نسبت ۰.۶۱۸ آن گام است. تصویر زیر یک الگوی پرچم نزولی را نمایش میدهد:

پرچم نزولی

مثلث پهن شونده

الگوی مثلث پهن شونده (Expanding Triangle) شکل بسیار واضحی دارد؛ زیرا دارای ویژگی کاملا منحصر به فردی است. در این الگو، هر دو ضلع مثلث در حال گسترده شدن هستند، اما در جهت مخالف یکدیگر.

تعیین جهت حرکت قیمت در این الگو بسیار دشوار است. بنابراین، در ادامه قوانینی معرفی میشود که به شما در شناسایی جهت حرکت احتمالی قیمت کمک میکند:

خطوط متقارن

اگر مثلث پهن شونده، یک تصویر معکوس افقی از یک مثلث متقارن داشته باشد، باید این الگو را بر اساس خاصیت ادامه دهنده روند معامله کنید. تصویر زیر، شکلی از یک مثلث پهن شونده با خطوط متقارن را نشان میدهد:

مثلث پهن شونده

خطوط افزایشی

اگر هر دو ضلع مثلث پهن شونده در حال افزایش باشند، احتمالاً این الگو دارای یک خاصیت نزولی است.

خطوط کاهشی

اگر هر دو ضلع مثلث پهن شونده در حال کاهش باشند، احتمالاً این الگو دارای یک خاصیت صعودی است.

یک ضلع قویتر از ضلع دیگر

اگر سقفهایی که حرکات قیمتی را شکل میدهند در حال افزایش باشند، اما کفهای پایین با شدت بیشتری کاهش یابند، در این صورت الگو دارای ویژگی نزولی است. برعکس، اگر کفهای قیمتی درحال کاهش باشند، اما سقفها با شدت بیشتری افزایش بیابند، احتمالاً الگوی دارای ویژگی صعودی است. به عبارت دیگر معامله باید در جهتی صورت بگیرد که شیب بیشتری دارد.

معامله با الگوی مثلث در بازار فارکس

اکنون که با بیشتر حالتهای مهم الگوی مثلث در بازار فارکس آشنا شدید، عملکرد یک سیستم معاملاتی بر محور الگوی مثلث را بررسی میکنیم.

الگوی مثلث

تصویر بالا نمودار چهار ساعته جفتارز فارکس USD/CHF را در تاریخ ژانویه تا فوریه ۲۰۱۶ نشان میدهد. این نمودار، پنج مثال از الگوی مثلث و نتایج احتمالی آنها را به تصویر میکشد.

نمودار، با یک مثلث متقارن بزرگ شروع میشود. قیمت، سه سقف کاهشی و سه کف افزایشی در نمودار ایجاد میکند. فلش قرمز در ابتدای مثلث، اندازه الگو را نشان میدهد. همانطور که مشاهده میشود، هنگامی که قیمت سطح بالایی مثلث را میشکند، برابر با اندازه همان فلش قرمز به سمت بالا حرکت میکند. فلش قرمز نشان دهنده هدف احتمالی الگو است که پس از یک هفته تکمیل میشود.

در همین حین همزمان با صعود قیمت، یک الگوی کنج صعودی در نمودار شکل میگیرد. همانطور که پیشتر به آن اشاره شد، کنج صعودی یک خاصیت نزولی دارد. با شکست قیمت از سطح پایین کنج، یک اصلاح جزئی در نمودار اتفاق میافتد. (فلشهای زرد)

در پایان روند صعودی، قیمت مثلث متقارن دیگری تشکیل میدهد. در ادامه، قیمت سطح پایین مثلث را شکسته و هدف خود را که هم اندازه الگو است، تکمیل میکند. (فلشهای صورتی)

هنگام نزول به سمت پایین، قیمت یک پرچم نزولی تشکیل میدهد. این یک فشردگی پس از اولین گام روند نزولی است. سپس قیمت سطح پایینی پرچم را میشکند. در این حرکت نزولی، قیمت اولین هدف الگو که برابر با اندازه پرچم است را تکمیل میکند (فلشهای قرمز). سپس، نزول قیمت ادامه پیدا میکند و این روند هم اندازه گام حرکتی قبلی، گسترش مییابد. (فلشهای سبز)

در ادامه جفتارز USD/CHF، یک الگوی برگشتی کف دوقلو ایجاد میکند و تغییر جهت صعودی شکل میگیرد. در مسیر این حرکت صعودی، قیمت یک الگوی مثلث پهن شونده تشکیل میدهد. این نکته حائز اهمیت است که هر دو ضلع بالا و پایین الگو در حال افزایش هستند. در این حالت، حرکت مورد انتظار قیمت، نزولی است و باید برابر با اندازه الگو باشد. توجه داشته باشید که در این مثال، اندازه الگو از انتهای مثلث پهن شونده اندازهگیری میشود؛ زیرا هنگام اندازهگیری حرکت مورد انتظار پس از شکست مثلث، عریضترین بخش الگو در نظر گرفته میشود. فلشهای قرمز روی نمودار نشان میدهند که این الگو نیز هدف خود را تکمیل میکند.

سخن پایانی

- الگوی مثلث، از مهمترین الگوهای نموداری در معاملات فارکس محسوب میشود.

- هنگامی که سقفها و کفهای حرکات قیمت به سمت یکدیگر حرکت میکنند، یک الگوی مثلث در نمودار تشکیل میشود.

- حالتهای اصلی الگوی مثلث عبارتند از:

- مثلث صعودی – سقف صاف. کفهای بالاتر؛ خاصیت صعودی.

- مثلث نزولی – کف صاف. سقفهای پایینتر؛ خاصیت نزولی.

- کنجها – اضلاع کنج هم جهت با یکدیگر افزایش/کاهش مییابند.

- کنج صعودی – سقفهای بالاتر و کفهای بالاتر؛ خاصیت نزولی.

- کنج نزولی – کفهای پایینتر و سقفهای پایینتر؛ خاصیت صعودی.

- مثلث متقارن – سقفهای پایینتر کفهای بالاتر؛ زاویه اضلاع مثلث یکسان است.

- پرچم صعودی – پس از افزایش قیمت شکل میگیرد و مشابه یک مثلث متقارن کوچک است که خاصیت صعودی دارد.

- پرچم نزولی – پس از کاهش قیمت شکل میگیرد و مشابه یک مثلث متقارن کوچک است که خاصیت نزولی دارد.

- مثلث پهن شونده – اضلاع مثلث خلاف جهت یکدیگر حرکت میکنند. جهت حرکت مثلث پهن شونده، بسته به شیب اضلاع آن متفاوت است:

- اگر اضلاع متقارن باشند، حرکت احتمالی قیمت در جهت روند است.

- اگر هر دو ضلع در حال افزایش باشند، الگو خاصیت نزولی دارد.

- اگر هر دو ضلع در حال کاهش باشند، الگو دارای خاصیتی صعودی است.

- اگر شیب یک ضلع تندتر از ضلع دیگر باشد، حرکت احتمالی قیمت در جهت شیب تندتر است.