الگوی سر و شانه چیست؟

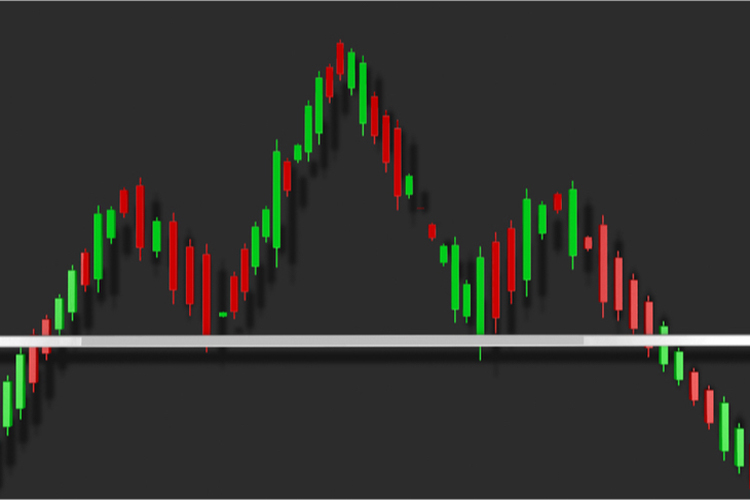

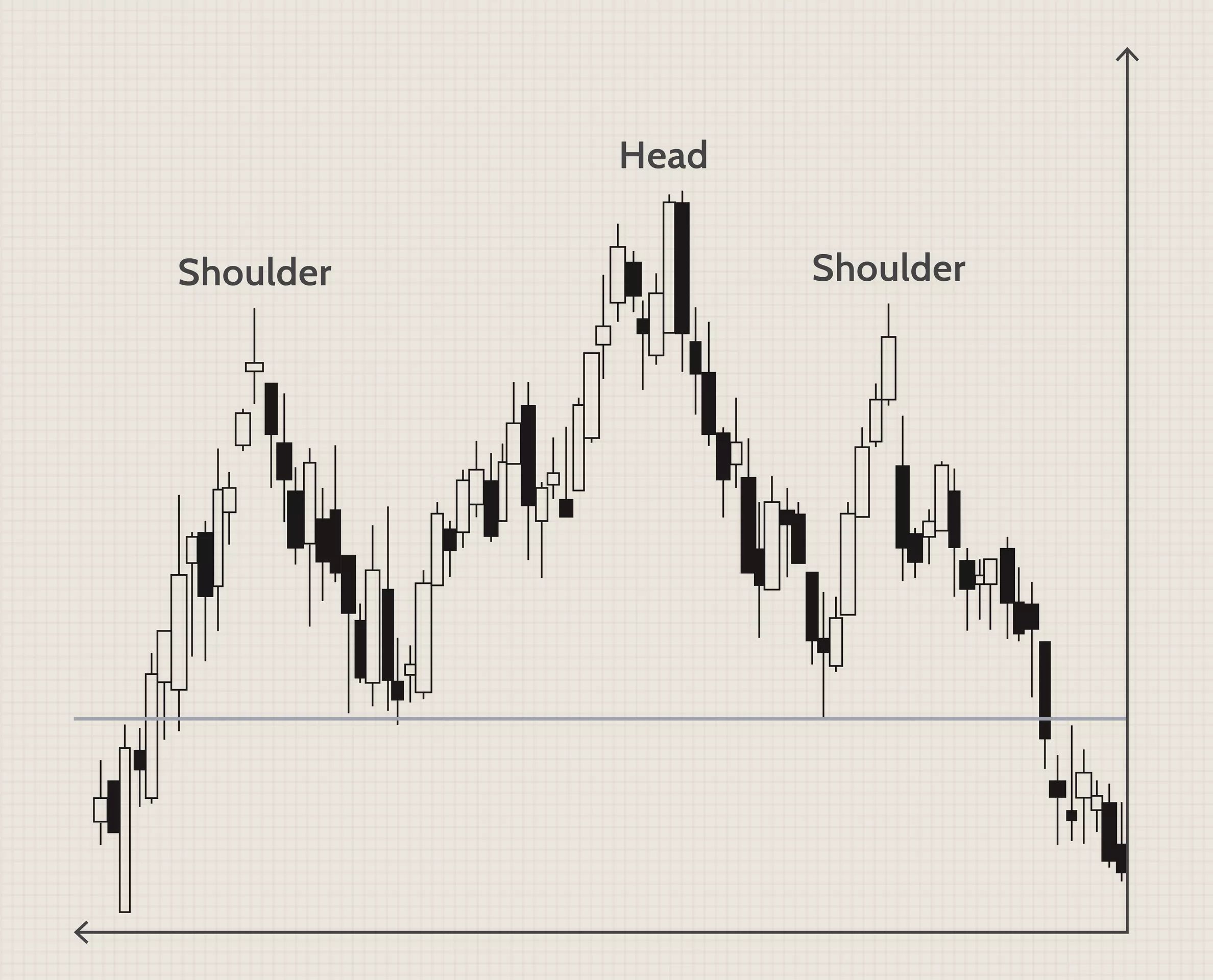

الگوی سر و شانه Head And Shoulders یک الگوی نموداری است که شامل سه قله میشود. از بین این سه قله، قله وسط (سر) بلندترین و دو قله کناری (شانهها) تقریبا هماندازه هستند. در تحلیل تکنیکال، الگو سر و شانه شکل نموداری است که تغییر روند قیمت از صعودی به نزولی را به ما نشان میدهد. به عقیده بسیاری این الگو، الگوی بازگشتی بسیار قوی است. الگو سر و شانه جزء بهترین الگوهایی است که به ما نشان میدهد روند صعودی رو به اتمام است. البته درصد دقت این الگو بسته به شرایط متفاوت است.

توضیحات بیشتر درباره الگو سر و شانه

الگوی سر و شانه زمانی شکل میگیرد که قیمت یک سهم ابتدا قلهای را تشکیل دهد (شانه سمت چپ) و سپس به محدودهای که قبل از حرکت اولیه در آن قرار داشته بر میگردد. سپس، قیمت از قله اول اندکی بالاتر میرود (تشکیل سر الگو) ولی باز هم به محدوده قبلی برمیگردد. در مرحله آخر قیمت مجددا بالا میرود، البته اینبار به اندازه قله اول (تشکیل شانه سمت راست) و مجددا به محدوده اول که به آن خط گردن گفته میشود برمیگردد.

الگوی سر و شانه چه چیز را به ما نشان میدهد؟

این الگو از سه قسمت تشکیل میشود:

۱. قیمت بعد از روند صعودی که داشته، قلهای تشکیل میدهد و سپس افت میکند و یک کفی تشکیل میدهد.

۲. قیمت مجددا افزایش مییابد و قلهای بالاتر از قله اول تشکیل میدهد و سپس مجددا کاهش مییابد.

۳. قیمت برای سومین بار افزایش مییابد، اما به اندازه قله اول، و سپس مجددا کاهش پیدا میکند.

قله اول و سوم را شانه و قله وسط که ارتفاع آن نسبت به بقیه بلندتر است را سر مینامند. خطی که کفها یا درهها را به هم متصل میکند، اصطلاحا خط گردن نامیده میشود.

الگو سر و شانه معکوس نیز الگوی قابل اعتمادی است که سیگنال بازگشت روند از نزولی به صعودی را میدهد. در این الگو، قیمت سه کف (دره) تشکیل میدهد که در بین هر کف قیمت با اندکی افزایش قیمت و اصلاح مواجه میشود. در بین این سه دره (کف)، دره وسط (یا همان سر) بیشترین ارتفاع را دارد و دره اول و سوم (شانهها) ارتفاعی کوتاهتر نسبت به سر دارند. بعد از تشکیل سومین دره، قیمت افزایش خود را شروع میکند که نشان میدهد روند نزولی بازگشت کرده و قیمت احتمالا روند صعودی را ادامه خواهد داد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

کشمکش خریدارن و فروشندگان

قیمت سهام در نتیجه جنگ مداوم بین خریداران و فروشندگان مشخص میشوند. بالا و پایین رفتن قیمت سهام (نوسانات قیمت سهام) رابطه مستقیم با تعداد خریداران و فروشندگان سهم دارد. در بازارهای مالی افرادی که باور دارند قیمت سهام باید بالاتر رود را اصطلاحا بول (گاو) (Bull) و افرادی که عقیده دارند قیمت باید پایینتر رود را خرس (Bear) مینامند. اگر خرسها تعدادشان بیشتر باشد و در نتیجه قویتر باشند، قیمت سهام افت میکند چون معاملهگران سهام را میفروشند تا از ضرر جلوگیری کنند. اگر تعداد خریداران بیشتر باشد، قیمت بالاتر میرود چون سرمایهگذاران جدید نیز شروع به خرید میکنند تا از فرصت به دست آمده استفاده کنند.

الگوی سر و شانه معکوس

برعکس الگوی سر و شانه را الگوی سر و شانه معکوس یا الگو سر و شانه کف مینامند. این الگو برعکس الگو سر و شانه سقف است که پیشبینی میکند روند نزولی به صعودی بازگشت خواهد کرد. ویژگیهای شکلگیری این الگو بدین ترتیب است: قیمت کف یا درهای را تشکیل میدهد و سپس اندکی به بالا اصلاح قیمت دارد، در مرحله بعد قیمت از کف قبلی پایینتر میرود ولی مجددا بازگشت میکند، در نهایت قیمت مجددا افت میکند اما این افت به اندازه افت دوم نیست. زمانی که کف سوم تشکیل میشود، قیمت رشد میکند و به سمت مقاومتی که در سقف درهها تشکیل داده است، حرکت میکند.

در پشت صحنه الگوی سر و شانه چه خبر است؟

مثل تمام الگوهای نموداری، نوسانات الگوی سر و شانه در مورد جنگ بین خریداران و فروشندگان اطلاعات خوبی به ما میدهد.

تشکیل قله اول و افت قیمت بعد از آن، کم شدن قدرت خریداران و روند صعودی را به ما نشان میدهد. خریداران میخواهند روند افزایش قیمت را تا جایی که ممکن است ادامه دهند، به همین دلیل خریداران قیمت را بالاتر از سقف قبلی هل میدهند و سقف جدید (سر الگو) را تشکیل میدهند. در این مرحله، هنوز احتمال دارد که خریداران بتوانند بر فروشندگان بازار غلبه کنند و مجددا قدرت را به دست بگیرند و بتوانند روند صعودی را ادامه دهند.

اما به هر حال، قیمت برای دومین بار با افتی مواجه میشود و به زیر سقف قبلی میرود. مشخص است که فروشندگان قدرت را به دست گرفتهاند. خریداران بار دیگر تلاش میکنند تا قیمت را افزایش دهند اما موفق میشوند تنها تا اولین سقف قیمت را هل دهند. ناکام ماندن خریداران برای گذشتن از بالاترین قیمت، این سیگنال را میدهد که خریداران از فروشندگان شکست خوردهاند و فروشندگان بر آنها غلبه کردهاند که باعث میشود قیمت روند نزولی به خود بگیرد و بازگشت روند کامل شود.

الگوی سر و شانه چه شکلی چیست؟

اول در مورد الگوی سر و شانه و سپس در مورد الگوی سر و شانه معکوس صحبت خواهیم کرد.

تشکیل الگو در سقف بازار

• شانه سمت چپ: قیمت سقفی را تشکیل میدهد و سپس با افتی همراه میشود.

• سر: قیمت مجددا افزایش مییابد و از سقف قبلی (شانه سمت چپ) نیز بالاتر میرود.

• شانه سمت راست: بعد از تشکیل سر، مجددا قیمت با اصلاح مواجه میشود اما تنها به اندازه شانه سمت چپ، قیمت رشد میکند.

شکل الگو ممکن است همیشه کاملا شبیه سر و شانه نباشد و احتمالا تغییراتی حین شکلگیری سر یا شانهها در قیمت رخ میدهد.

الگوی سر و شانه معکوس

تشکیل این الگو در کف بازار

• شانه سمت چپ: قیمت ابتدا کاهش مییابد اما سپس با اصلاحی رو به رو میشود.

• سر: قیمت مجددا کاهش مییابد و از کف شانه سمت چپ نیز پایینتر میرود.

• شانه سمت راست: قیمت مجددا با افزایشی روبهرو میشود ولی مجددا به اندازه کف شانه سمت چپ افت میکند.

همانطور که قبلا ذکر شد، شکل این الگو ممکن است کاملا شبیه به سر و شانه نباشد و ممکن است در حین تشکیل سر یا شانهها، قیمت نوسانات اضافهای داشته باشد.

رسم خط گردن

خط گردن، محدوده حمایت یا مقاومتی است که معاملهگران به عنوان نقطه استراتژیکی برای انجام سفارشاتشان در نظر میگیرند. برای رسم خط گردن، اولین قدم شناسایی شانه چپ، سر و شانه راست در نمودار است. در الگو سر و شانه سقف، دو نقطه کفی که شانه سمت چپ و سر از آن جا تشکیل میشوند را به هم متصل میکنیم، که این خط، همان خط گردن ما محسوب میشود. خط گردن را با خطی آبی، بر روی نمودار مشخص کردهایم. در قسمت بعد در مورد اهمیت خط گردن صحبت میکنیم. در الگوی سر و شانه معکوس، بعد از تشکیل شدن شانه سمت چپ و سر، سقف این دو را به یکدیگر متصل میکنیم و خط گردن ما به دست میآید.

چطور با استفاده از الگوی سر و شانه معامله کنیم؟

معاملهگران باید اجازه دهند تشکیل الگو کامل شود. چون ممکن است اصلا الگویی شکل نگیرد و الگو نیمه کاره باقی بماند و اصلا به طور کامل شکل نگیرد. الگوهایی که نصفه تشکیل شدهاند یا در حال کامل شدن هستند را باید به دقت زیر نظر داشته باشید، اما تا زمانی که قیمت خط گردن را نشکسته است، نباید وارد معامله شوید.

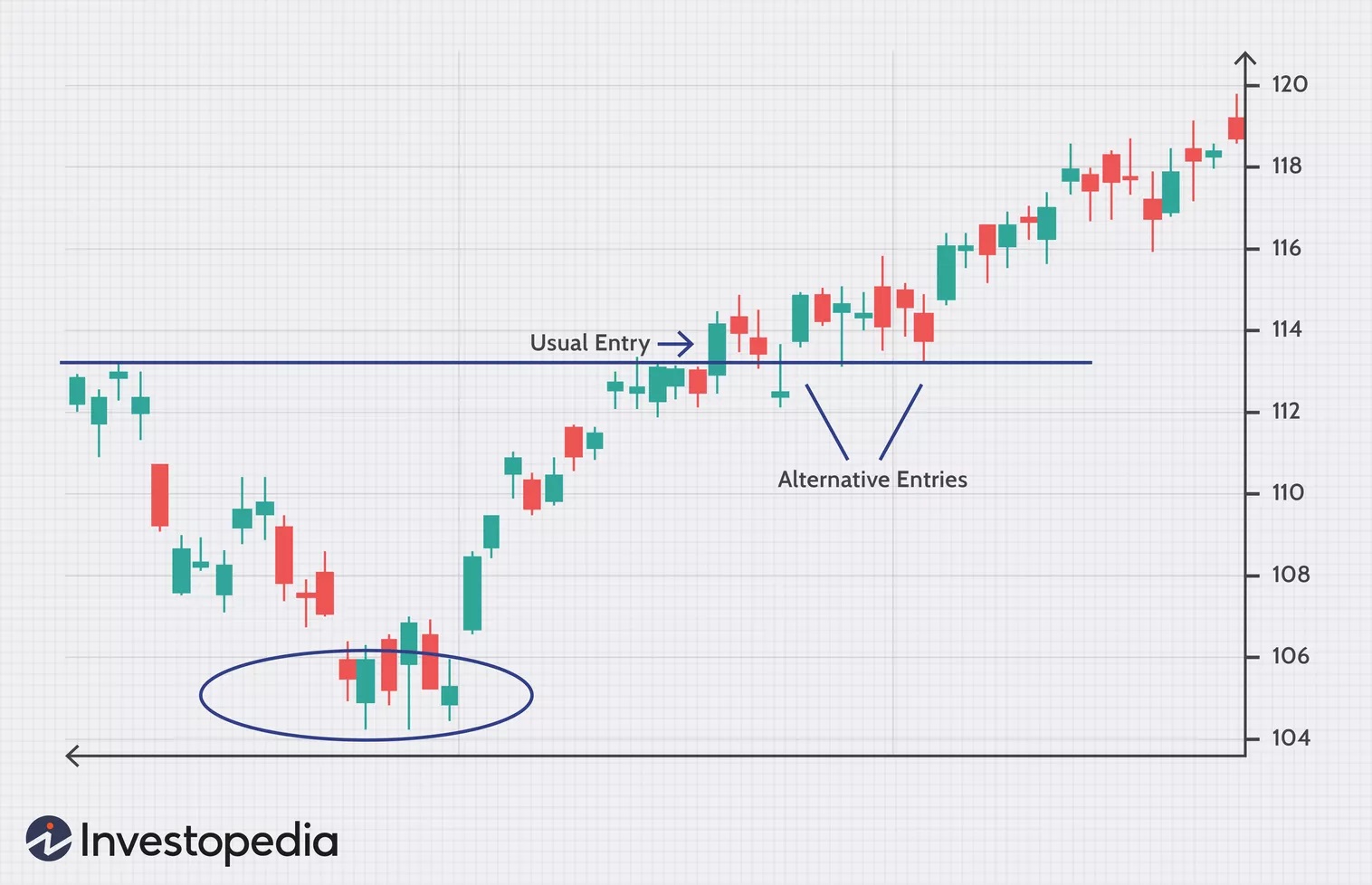

در الگو سر و شانه، منتظر میمانیم تا قیمت بعد از این که سقفی در شانه سمت راست تشکیل داد و سپس اندکی از خط گردن پایینتر رفت، وارد معامله شویم. برای الگوی سر و شانه معکوس، بعد از این که شانه سمت راست تشکیل شده، صبر میکنید تا قیمت بالای خط گردن تثبیت شود.

زمانی که الگو به طور کامل تشکیل میشود، میتوانیم وارد معامله شویم. قبل از این که وارد معامله شوید برنامهای برای معامله داشته باشید و نقاط ورود، خروج و حدسود را مشخص کنید. بعلاوه اگر نکتهای باعث میشود که حدسود یا حدضررتان را تغییر دهید، حتما آن را در نظر داشته باشید.

معمولترین نقطه ورود زمانی شکل میگیرد، که شکست رخ میدهد. یعنی زمانی که خط گردن شکسته میشود، وارد معامله میشویم. نقطه ورود بعدی نیازمند صبر بیشتری است و برای زمانی است که تصور میکنیم فرصتهای معاملاتی را از دست دادهایم. در این روش باید صبر کنیم تا بعد از این که خط گردن شکسته شد، قیمت پولبکی (Pullback) به خط گردن داشته باشد. این روش مناسب افراد محافظهکار است. زمانی که پولبک در محدوده خط گردن تمام شد و روند در جهت شکست ادامه داشت، میتوانید وارد معامله شوید. اما اگر قیمت در جهت شکست ادامه داشته باشد و پولبکی به سطح شکست نزند، ممکن است فرصت معاملاتی از دست برود. دو روش معاملاتی را در عکس زیر میتوانید ببینید.

محل قراردادن حدضرر

در الگوی سر و گردن سقف، بعد از این که خط گردن شکسته میشود حدضرر در بالای شانه سمت راست، قرار میدهیم. البته میتوان حدضرر را در بالای سر الگو نیز قرار داد، اما این کار ریسک شما را بیشتر میکند و همچنین نسبت سود به ضرر شما را کمتر میکند. در الگوی سر و شانه معکوس، حدضرر در زیر شانه سمت راست قرار میگیرد. در این الگو هم میتوان حدضرر را، در پایین محدوده سر قرار داد، اما ریسک معامله بیشتر میشود. در نمودار بالا، حدضرر در محدوده ۱۰۴ دلار (درست زیر شانه سمت راست) قرار میگیرد.

قراردادن نقطه حدسود

حدسود (هدف قیمتی) در الگوی سر و شانه سقف از تفاوت قیمت بین سر و قیمت کف هر کدام از شانهها به دست میآید. سپس این عدد از نقطهای که شکست خط گردن در آن رخ داده، کسر میشود تا هدف قیمتی ما برای روند نزولی به دست آید. برای الگوی سر و شانه معکوس یا کف، اختلاف قیمتی به نقطهای که خط گردن شکسته شده است اضافه میشود تا حدسود برای روند صعودی به دست آید.

برای مثال ETF یا صندوق قابل معامله، Spy که معمولا معاملات زیادی در آن انجام میشود، را در نظر میگیریم که حد سود برای الگوی سر و شانه معکوس در آن بدین شکل خواهد بود:

۱۲.۰۷$ =(کف قیمتی سر) ۱۰۱.۱۳$ – (سقف قیمتی شانه سمت چپ) ۱۱۳.۲۰$

عدد بدست آمده سپس به قیمتی که در آن شکست رخ داده اضافه میشود (اگر الگوی سر و شانه سقف داشتیم این عدد از قیمت شکست کسر میشد). قیمت شکست تقریبا ۱۱۳.۲۵ دلار است که حدسود ما در این معامله ۱۲۵.۳۲ دلار میشود. (۱۲.۰۷ دلار + ۱۱۳.۲۵ دلار)

گاهی اوقات سرمایهگذاران باید خیلی صبور باشند (چندین ماه) تا قیمت بتواند از نقطه شکست به حدسود آنها برسد. کنترل کردن معاملهتان میتواند به شما کمک کند تا بتوانید بهتر نتیجه معامله را پیشبینی کنید.

دلیل موثر بودن الگوی سر و شانه چیست؟

هیچ الگویی کامل نیست و قرار نیست، همیشه الگوها درست کار کنند. اما چندین دلیل برای این که چرا الگوهای نموداری موثر هستند وجود دارد (در اینجا ما در مورد الگوی سر و شانه سقف صحبت میکنیم، اما این دلایل برای هر دو الگو درست هستند.).

- زمانی که بازار از سقف (سر) شروع به ریزش میکند، فروشندگان وارد معامله میشوند و خریداران کاهش مییابند.

- زمانی که قیمت به خط گردن نزدیک میشود، افرادی که در موج پایانی قیمت، یا بالاتر و یا در افزایش قیمتی که شانه سمت راست صورت گرفته، وارد معامله خرید شدهاند، به اشتباه خود پی میبرند و با ضررهای زیادی مواجه میشوند. خارج شدن این گروه بزرگ از معاملاتشان باعث میشود که قیمت به سمت حدسود ما حرکت کند.

- قرار دادن حدضرر در بالای شانه سمت راست کاملا منطقی است، چون روند تغییر جهتی به سمت پایین داشته است و شانه سمت راست از سقف قیمتی سر، پایینتر است. به همین دلیل احتمال شکسته شدن شانه سمت راست تا زمانی که روند صعودی آغاز نشود، خیلی پایین است.

- فرض بر این است که افرادی که اشتباه وارد معامله شدهاند یا زمانبندیشان برای خرید دارایی ضعیف بوده است، مجبور میشوند که از معاملهشان خارج شوند و در نتیجه بازگشتی درست شبیه بازگشتی از سقف الگو شکل میگیرد.

- خط گردن نقطهای است که بسیاری از معاملهگران مجبور میشوند از معامله خودشان خارج شوند و به همین دلیل قیمت با سرعت بیشتری به سمت حدسود ما حرکت میکند.

- همچنین میتوانید حجم معاملات را تحت نظر داشته باشید. در زمان تشکیل الگوی سر و شانه معکوس (سر و شانه کف)، اگر حجم معاملات در حین شکستن خط گردن بیشتر شود، برای ما نشانه بهتری است. بیشتر شدن حجم معاملات به ما نشان میدهد علاقه خریداران بیشتر شده است و باعث میشود قیمت به سمت هدف ما حرکت کند. اما کاهش حجم معاملات عدم علاقه خریداران به حرکت صعودی را نشان میدهد و وجود بدبینی بین خریداران را نشان میدهد.

معایب الگوی سر و شانه

همانطور که قبلا گفتیم، هیچ الگویی کامل نیست. در اینجا چندین مسئله که در هنگام معاملهکردن الگوی سر و شانه ممکن است با آن مواجه شوید را بیان میکنیم:

- باید این الگوها را پیدا کنید و صبر کنید و تا زمانی که الگو کامل نشده است وارد معامله نشوید. ممکن است الگو زمان زیادی طول بکشد، تا کامل شود.

- این الگو همیشه قرار نیست درست کار کند و ممکن است قیمت گاهی اوقات حدضرر شما را فعال کند.

- ممکن است قیمت به حدسود شما نرسد، به همین دلیل بهتر است معاملهگران شرایط بازار را مدنظر داشته باشند تا اگر شرایط تغییر کرد، نقاط خروج را مجددا مشخص کنند.

- گاهی اوقات ممکن است فرصت معاملاتی را از دست بدهیم. برای مثال ممکن است به دلیل اخبار غیرمنتظرهای قیمت بعد از تشکیل یکی از شانهها به شدت ریزش داشته باشد، و ممکن است قیمت به حدسود مورد نظر ما نرسد.

- تشخیص الگوها به معاملهگر بستگی دارد. ممکن است معاملهگری تشکیل شانه را ببینید در حالی که دیگر معاملهگر نتواند شانه را تشخیص دهد. زمانی که قصد دارید الگوها را معامله کنید، تعریف تشکیل الگو را از قبل برای خود مشخص کنید. میتوانید از توصیههایی که در بالا ارائه دادیم، استفاده کنید.

سخن پایانی

الگوی سر و شانه در تمام تایمفریمها شکل میگیرد. تشخیص الگو بستگی به معاملهگر دارد اما این الگو میتواند نقاط ورود، خروج و حدسود را برای شما مشخص کند و کار را برای اجرا کردن برنامه معاملاتی شما راحتتر کند. این الگو از شانه سمت چپ، سر، و شانه سمت راست تشکیل میشود. رایجترین نقطه ورود زمانی شکل میگیرد که قیمت خط گردن را بشکند. حدضرر را میتوان بالا (در سر و شانه سقف) یا پایین (در سر و شانه کف) شانه سمت راست قرار داد. حد سود را میتوان با جمع (در الگوی سر و شانه کف) یا تفریق (در الگوی سر و شانه سقف) تفاوت قیمت سقف و کف الگو بعد از شکست خط گردن محاسبه کرد. این سیستم معاملاتی کامل نیست اما برای شما روش معاملهگری منطقی بر اساس حرکات قیمت ارائه میدهد.