فهرست مطالب

نمایش

MACD چیست؟

اندیکاتورمکدی یا اندیکاتور واگرایی/ همگرایی میانگین متحرک (Moving Average Convergence Divergence یا MACD) یک اندیکاتور دنبال کننده روند است که رابطه بین دو میانگین متحرک در قیمت یک دارایی را نشان میدهد. MACD با کسر EMA (میانگین متحرک نمایی Exponential Moving Average) ۲۶ دورهای از ۱۲ دورهای محاسبه میشود.

نتیجه این محاسبه خط MACD را به ما میدهد. سپس یک EMA نه روزه به عنوان «خط سیگنال» در بالای آن رسم میشود، از این خط میتوان به عنوان سیگنال خرید و فروش استفاده کرد. هنگامی که MACD به بالای خط سیگنال خود میرود، معاملهگران دارایی را میخرند و هنگامی که به زیر آن میرود دارایی را میفروشند. اندیکاتور MACD را به روشهای متفاوت دیگری نیز تفسیر میکنند. متداولتر روشها، تقاطع خطوط (Crossover)، واگرایی (Divergence) و صعود/سقوط شدید هستند.

فرمول MACD

میانگین متحرک نمایی ۲۶ دورهای – میانگین متحرک نمایی ۱۲ دورهای = MACD

MACD با کسر EMA بلندمدت (۲۶ دوره) از EMA کوتاهمدت (۱۲ دوره) محاسبه میشود. EMA یا میانگین متحرک نمایی نوعی میانگین متحرک است که وزن و اهمیت بیشتری برای داده های جدیدتر قائل است.

همچنین میانگین متحرک نمایی به عنوان میانگین متحرک نمایی وزنی (Exponentially Weighted Moving Average) شناخته میشود. این میانگین متحرک، نسبت به میانگین متحرک ساده (Simple Moving Average یا SMA) به تغییرات اخیر قیمت واکنش بیشتری نشان میدهد اما میانگین متحرک ساده به تمام دورههای قیمتی وزن یکسانی میدهد.

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

اندیکاتور MACD

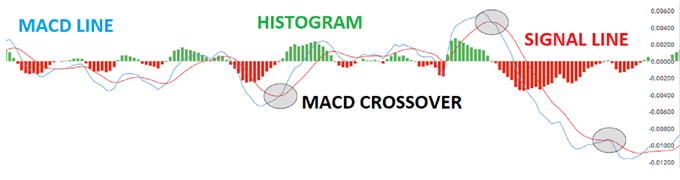

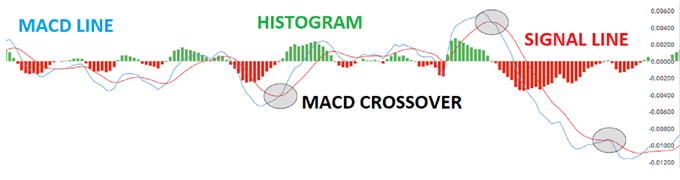

اندیکاتور MACD از چهار عنصر اصلی تشکیل میشود:

- خط MACD: خط MACD (خط آبی) تفاوت بین دو میانگین متحرک نمایی (معمولاً ۱۲ و ۲۶ روز یا هفته اخیر) است و اغلب به عنوان خط سریعتر (حساستر) شناخته میشود.

- خط سیگنال: خط سیگنال معمولاً یک میانگین هموار شده نمایی ۹ دورهای از خط MACD است و به عنوان خط کندتر شناخته میشود.

- خط صفر: خطوط MACD در بالا و پایین این خط نوسان میکنند و به MACD ویژگی یک اسیلاتور بودن را میدهد.

- هیستوگرام: هیستوگرام از خطوط عمودی تشکیل شده است که تفاوت بین دو خط MACD را نشان میدهد.

یادگیری MACD

در اندیکاتور MACD (که پایین نمودار قیمتی قرار میگیرد) هر زمان که میانگین متحرک ۱۲ دورهای (خط قرمز در نمودار قیمتی) از میانگین متحرک ۲۶ دورهای بالاتر باشد (خط آبی در نمودار قیمتی)، مقدار آن مثبت است و هنگامی که میانگین متحرک ۱۲ دورهای کمتر از میانگین متحرک ۲۶ دورهای باشد، مقدار آن منفی است. همچنین هرچه فاصله MACD نسبت به خط پایه (Baseline) بالاتر یا پایینتر باشد نشان میدهد که فاصله بین دو میانگین متحرک در حال افزایش است.

در نمودار زیر میبینید چگونه حرکت دو میانگین متحرک نمایی که در نمودار قیمت اعمال شدهاند با حرکات اندیکاتور MACD یکسان بودهاند.

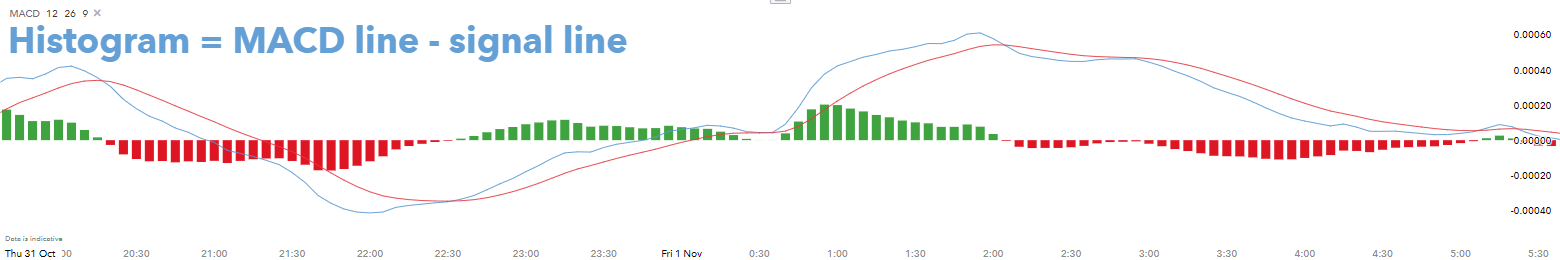

MACD اغلب به صورت هیستوگرام (Histogram) نشان داده میشود. (نمودار زیر را ببینید) در این شیوه فاصله بین MACD و خط سیگنال به صورت نمودار میلهای نمایش داده میشود. اگر MACD از خط سیگنال بالاتر باشد، هیستوگرام بالاتر از خط پایه MACD خواهد بود و اگر MACD زیر خط سیگنال باشد، هیستوگرام زیر خط پایه خواهد بود. معاملهگران برای شناسایی زمان حرکت صعودی یا نزولی از هیستوگرام MACD استفاده میکنند.

MACD در مقابل شاخص قدرت نسبی

شاخص قدرت نسبی (RSI) نشان میدهد که آیا یک بازار نسبت به سطوح قیمتی اخیر خودش در وضعیت اشباع خرید یا اشباع فروش قرار گرفته است. اندیکاتور RSI، اسیلاتوری است که میانگین کاهش و افزایش قیمت را در یک بازه زمانی مشخص محاسبه میکند. دوره زمانی پیش فرض ۱۴ دوره است و مقادیر آن بین ۰ تا ۱۰۰ متغیر است.

MACD رابطه بین دو EMA را اندازهگیری میکند، درحالی که RSI تغییرات قیمت در رابطه با کفها و سقفهای قیمتی اخیر را اندازهگیری میکند. این دو شاخص اغلب با هم استفاده میشوند تا تصویر تکنیکال کاملتری به تحلیلگران ارائه دهند.

این اندیکاتورها هر دو حرکت بازار (مومنتوم Momentum) را اندازهگیری میکنند، اما از آنجا که در محاسبه از فاکتورهای متفاوتی استفاده میکنند ممکن است گاهی اوقات سیگنالهای متضاد ارائه کنند. به عنوان مثال ممکن است در یک بازه زمانی RSI بالای ۷۰ باقی بماند که نشان میدهد بازار نسبت به قیمتهای اخیر به سطح اشباع خرید رسیده است، درحالی که MACD نشان دهد که مونتوم صعودی بازار همچنان در حال افزایش است. مشاهده واگرایی (Divergence) در هر یک از اندیکاتورها میتواند نشان از تغییر روند آتی در قیمت باشد. (واگرایی زمانی رخ میدهد که اندیکاتور افت میکند اما قیمت بالا میرود و یا برعکس).

محدودیتهای MACD

یکی از مشکلات اصلی MACD این است که غالبا سیگنال تغییر (بازگشت) روند میدهد اما هیچ تغییر روندی رخ نمیدهد. مشکل دیگر این است که تمام تغییر روندها را پیشبینی نمیکند. به عبارت دیگر این اندیکاتور نه تنها تمام تغییر روندها را پیشبینی نمیکند، بلکه آنهایی را که پیشبینی میکند نیز ممکن است اشتباه باشند.

واگرایی کاذب اغلب زمانی رخ میدهد که قیمت یک دارایی روند ساید (Side) دارد مثل زمانی که قیمت در یک محدوده کوچک نوسان میکند و یا در حال تشکیل الگوی مثلث (Triangle) است. کاهش مومنتوم قیمت (به عنوان مثال در یک روند ساید قیمتی) منجر میشود که MACD از محدودههای حدی خود فاصله بگیرد و به سمت محدوده صفر حرکت کند و در نهایت سیگنال اشتباهی برای ما صادر کند.

نمونهای از کراس اور در MACD

همانطور که در نمودار زیر نشان داده شده است، هنگامی که MACD زیر خط سیگنال قرار میگیرد، یک سیگنال نزولی صادر میشود که یعنی زمان فروش فرا رسیده است. برعکس، هنگامی که MACD از خط سیگنال بالاتر میرود، اندیکاتور سیگنال صعودی میدهد که یعنی احتمال دارد قیمت به سمت بالا حرکت کند. برخی از معاملهگران قبل از ورود به معامله منتظر تکمیل تقاطع (Crossover یا کراساور) بالای خط سیگنال میشوند تا احتمال سیگنال کاذب کاهش یابد.

کراس اورها (Crossover) وقتی مطابق با روند غالب باشند، قابل اطمینانتر هستند. اگر در روند صعودی بلند مدت MACD پس از اصلاحی مختصر سیگنال صعودی صادر کند، میتوان با اطمینان بالایی گفت که روند صعودی خواهد بود.

اگر MACD به دنبال یک روند بلندمدت نزولی، کمی افزایش یافته و سپس MACD به زیر خط سیگنال برود، معاملهگران این حرکت را یک سیگنال نزولی قابل اطمینان در نظر میگیرند.

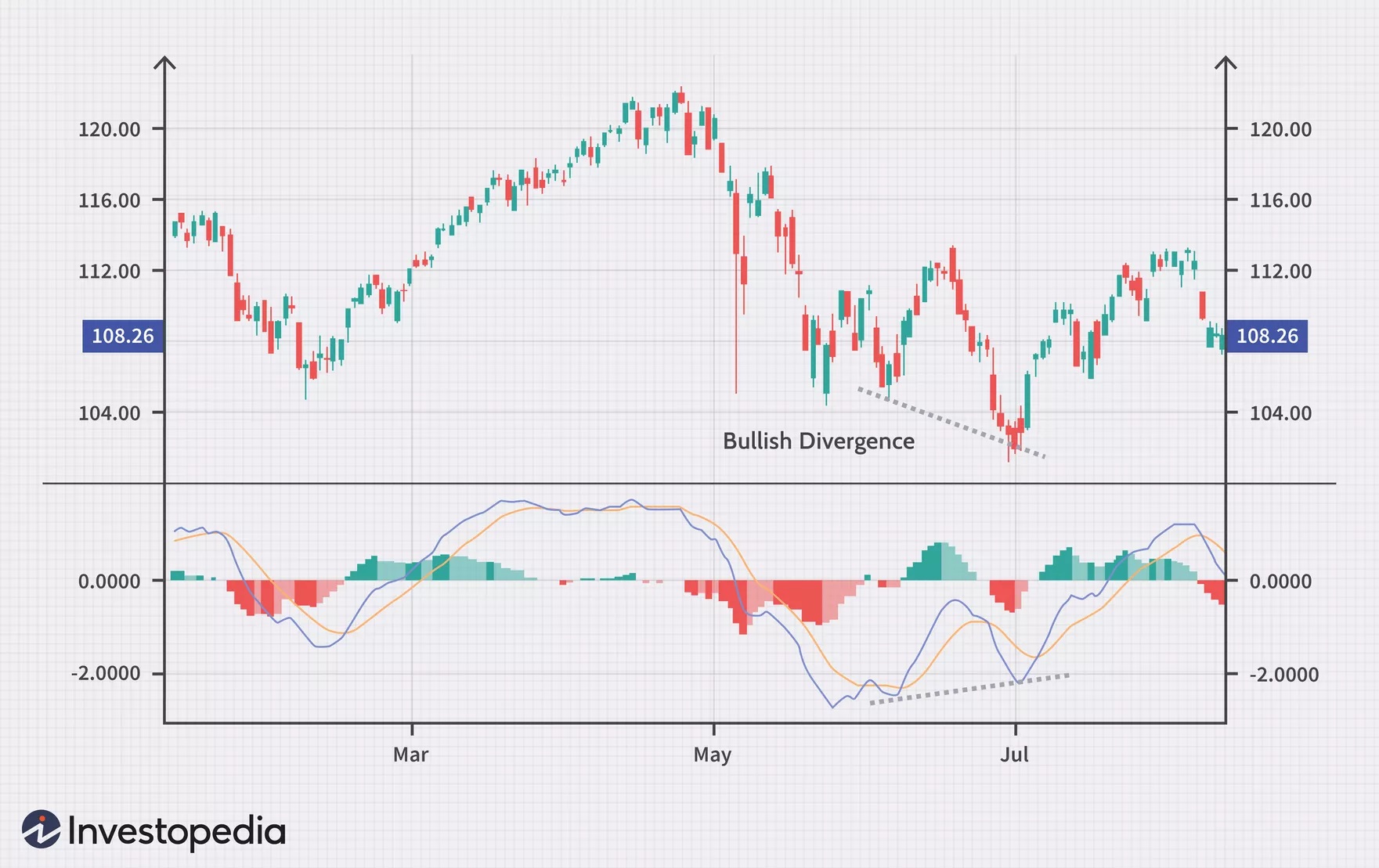

نمونهای از واگرایی

وقتی MACD کف و سقفهایی تشکیل میدهد که متناظر با سقف و کف سطوح قیمتی نیستند، گفته میشود واگرایی ایجاد شده است. واگرایی صعودی زمانی رخ میدهد که MACD دو کف ایجاد میکند که دومین کف از اولی بالاتر باشد، اما در نمودار قیمت، کف دوم پایینتر از کف اول قرار دارد. در صورتی که روند بلند مدت نیز صعودی باشد، شاهد یک سیگنال صعودی معتبر هستیم.

برخی از معاملهگران حتی در صورت نزولی بودن روند بلند مدت باز هم به دنبال واگراییهای صعودی در MACD هستند چرا که میتواند نشانهای از تغییر روند باشد. اگرچه این تکنیک از اطمینان کمتری برخوردار است.

به طور مشابه هنگامی که MACD دو سقف ایجاد میکند و سقف دومی پایینتر از سقف اولی است و در نمودار قیمت، سقفهای متناظر به گونه ای هستند که سقف دومی بالاتر از سقف اولی است، گفته میشود که یک واگرایی نزولی ایجاد شده است. اگر واگرایی نزولی در طی یک روند نزولی بلند مدت ظاهر شود، به عنوان تاییدی بر روند نزولی در نظر گرفته میشود.

مانند واگرایی صعودی، برای برخی معاملهگران واگرایی نزولی در طی یک روند صعودی نیز از اهمیت برخوردار است چرا که میتواند ضعف روند بلندمدت را نشان دهد. با این حال این سیگنال نیز ضریب اطمینان پایینی دارد.

نمونهای از صعود/سقوط شدید

وقتی MACD به سرعت بالا میرود یا پایین میآید (میانگینهای متحرک از یکدیگر فاصله میگیرند). سیگنالی مبنی بر اشباع خرید یا اشباع فروش صادر میکند که قیمت باید به زودی به حالت نرمال بازگردد. معاملهگران این تحلیل را اغلب با اندیکاتور RSI انجام میدهند اما میتوان برای اطمینان از ترکیب MACD و RSI نیز استفاده کرد.

گاهی معاملهگران از هیستوگرام MACD به همان روشی که از خود MACD استفاده میکنند، بهره میبرند. کراس اورهای مثبت و منفی، واگراییها و افزایش یا کاهش سریع قیمت در هیستوگرام نیز قابل شناسایی است اما باید قبل از استفاده از هیستوگرام تجربه لازم را کسب کنید چرا که بین سیگنالهای MACD و هیستوگرام آن تفاوتهای زمانی وجود دارد.

استراتژی معاملاتی اندیکاتور MACD

پیدا کردن جهت روند، مسلماً یکی از مهمترین مراحلی است که هر معاملهگر تکنیکال باید در معاملات خود به آن توجه کند. اندیکاتور MACD، ابزاری بسیار سودمند در جهت رفع این نیاز معاملهگران است.

مراحل تشخیص و ورود به روند با استفاده از MACD

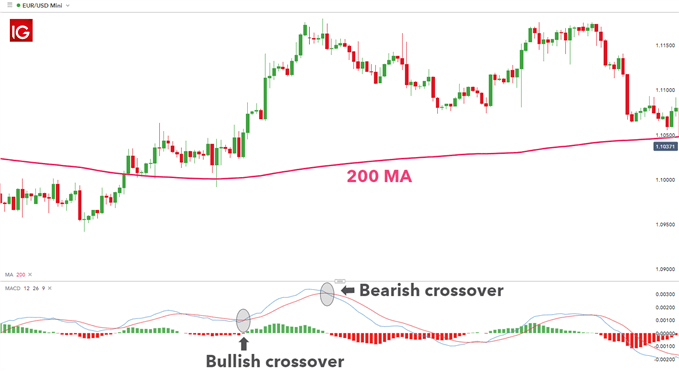

۱. تشخیص جهت روند

یکی از راههای تشخیص جهت روند برای معاملهگران، استفاده از میانگین متحرک ۲۰۰ روزه است. به عنوان مثال زمانی که معاملهگر به دنبال خرید باشد، میتواند میانگین متحرک ۲۰۰ روزه را در نمودار قیمت اعمال نموده و بررسی کند که آیا قیمت به طور پیوسته بالاتر از این میانگین معامله شده است یا خیر.

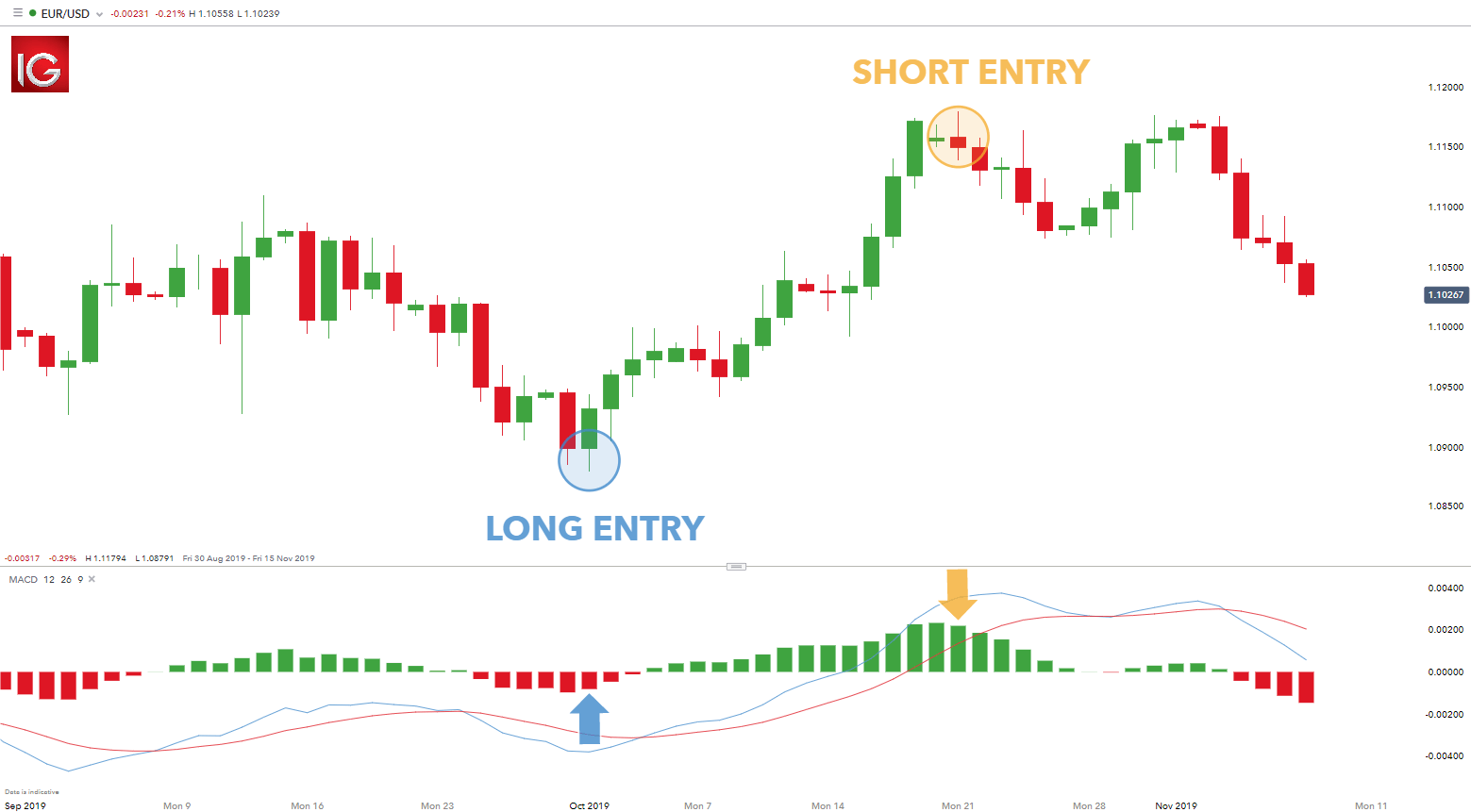

تصویر زیر، نمودار EURUSD را نشان میدهد. در این نمودار روند صعودی توسط قیمتهایی که به طور پیوسته بالاتر از میانگین متحرک ۲۰۰ روزه معامله شده است، تأیید میشود.

حال با دانستن جهت روند صعودی، میتوانیم برای تعیین نقاط ورود احتمالی به مرحله دوم برویم.

تشخیص روند با استفاده از تقاطعهای مکدی

۲. استفاده از تقاطع خطوط MACD برای ورود به معامله در جهت روند

بعد از اینکه جهت روند بازار مشخص شد، معاملهگر میتواند در همان جهت، به دنبال سیگنال ورود باشد.

در نمودار بالا، مادامی که قیمت بالاتر از میانگین متحرک ۲۰۰ روزه در نوسان باشد، میتوان از تقاطع خطوط MACD در جهت تشخیص نقاط ورود احتمالی به یک معامله خرید، استفاده کرد.

همانطور که در نمودار مشخص شده است، در اولین تقاطع خط MACD (خط آبی)، خط سیگنال (خط قرمز) را رو به بالا قطع کرده است، حال میتوانیم به دنبال ورود به یک معامله خرید باشیم.

به طور کلی سیگنال صعودی زمانی صادر میشود که خط MACD در حالیکه زیر خط صفر قرار دارد، خط سیگنال را رو به بالا قطع کند. هنگامی که این تقاطع اتفاق میافتد، میتوان برای اطمینان بیشتر، تا عبور خط MACD به بالای خط صفر، قبل از باز کردن معامله خرید منتظر ماند.

به همین ترتیب، سیگنال نزولی زمانی صادر میشود که خط MACD در حالیکه بالای خط صفر قرار دارد، خط سیگنال را رو به پایین قطع کند. میتوان برای اطمینان بیشتر، تا عبور خط MACD به پایین خط صفر، قبل از باز کردن معامله فروش منتظر ماند.

۳. استفاده از خط صفر MACD برای مدیریت ریسک

هنگام معامله در روندها، دانستن این نکته ضروری است که این روندها بالاخره زمانی به پایان میرسند. در یک روند صعودی مانند آنچه در نمودار EUR/USD مشخص است، زمانیکه یک تقاطع رو به پایین در اندیکاتور MACD به وجود بیاید، میتوان آن را به عنوان نشانه ای از کند شدن روند صعودی و احتمالا تغییر جهت روند، در نظر گرفت.

معاملهگری که در موقعیت خرید قرار دارد، میتواند در این نقطه به دنبال خروج از معامله خود باشد. اما فراموش نکنید چنین حالتی همچنین میتواند فقط بهمعنای یک اصلاح قیمتی موقت باشد. وقتی که تقاطع نزولی در MACD رخ میدهد، معاملهگر باید به خط سیگنال توجه داشته باشد؛ عبور خط سیگنال از خط صفر، بهمنزلهی تایید روند نزولی خواهد بود. در این حالت میتوان با اطمینان بیشتری از معامله خرید خارج شد.

استفاده از MACD جهت تشخیص روندهای رو به پایان

استراتژی معامله در جهت روند، هم در میان معاملهگران تازهکار و هم معاملهگران باتجربه، محبوبیت دارد. اما اکثر معاملهگران در پایان یک روند، وارد معامله شده و شاهد معکوس شدن جهت روند میشوند. آیا استراتژی معاملاتی MACD میتواند به تشخیص به موقع پایان یک روند کمک کند؟

در زمانهایی که نوسانات بازار شدید است یا بازار در روندی قدرتمند قرار دارد، استفاده از واگرایی در جهت تشخیص قدرت روندها بسیار سودمند خواهد بود.

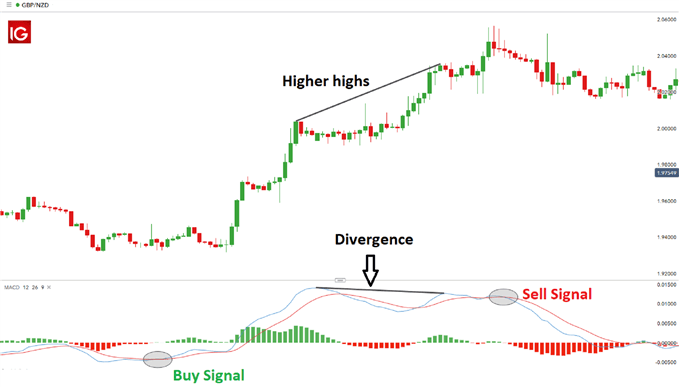

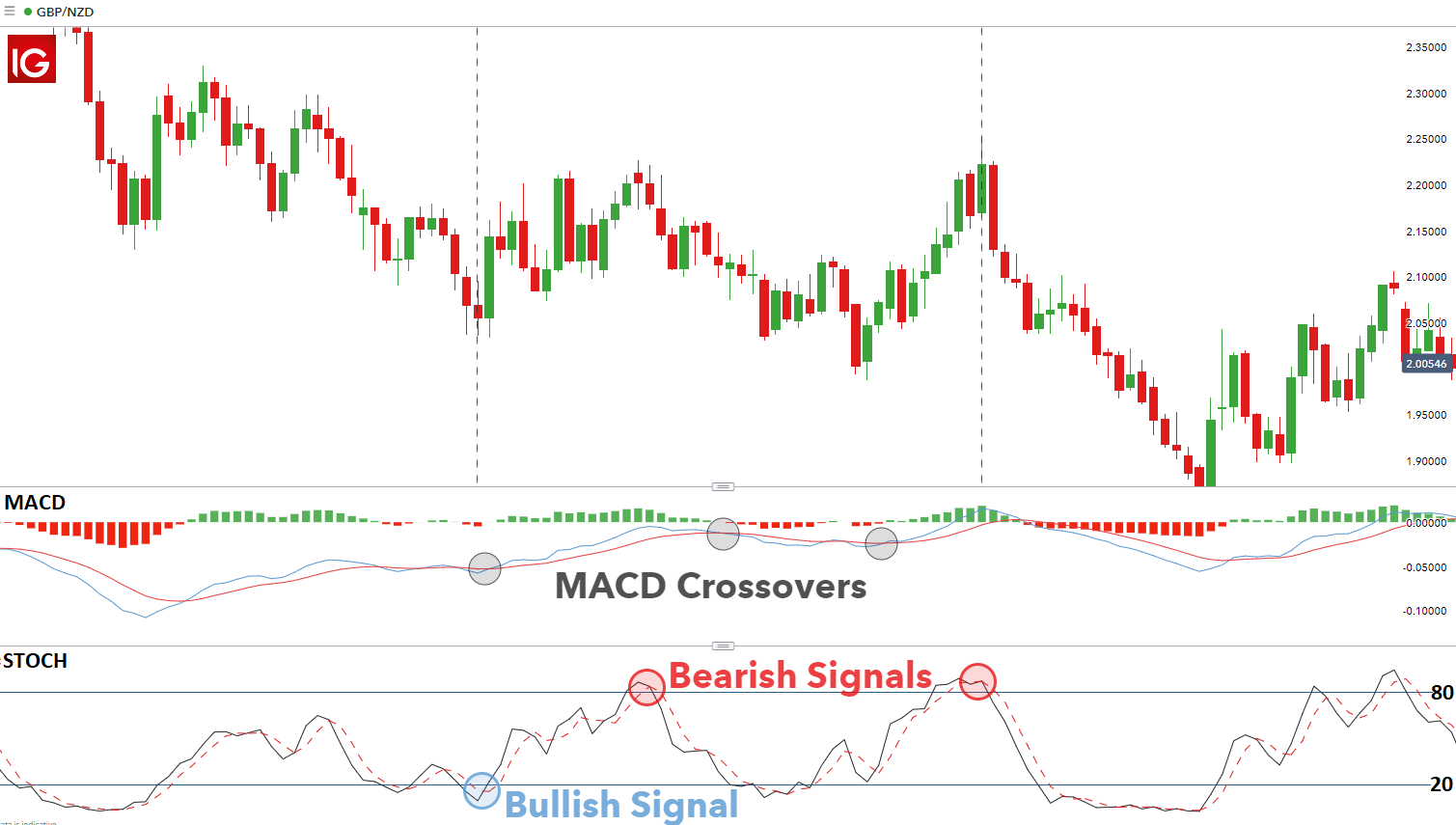

واگرایی را میتوان به عنوان اختلاف بین رفتار قیمت و اندیکاتور تعریف کرد. با توجه به اینکه واگرایی کاهش قدرت روند را بیان میدهد، از آن به عنوان نشانه تغییر جهت روند یاد میشود. یک مثال از واگرایی را میتوان در تصویر زیر که نمودار ۲ ساعته GBP/NZD است، مشاهده نمود. این نمودار نشان میدهد که با وجود تشکیل سقفهایی بالاتر از سقف قبلی در نمودار قیمت، MACD سقفهای پایینتری را ثبت کرده است.

زمانیکه این اتفاق میافتد، معاملهگر میتواند قبل از ورود به معامله در جهت مخالف، تا تقاطع بعدی خطوط MACD به عنوان تایید اصلاح قیمتی / تغییر جهت روند، منتظر بماند.

اندیکاتور MACD

یک مثال دیگر را بررسی میکنیم:

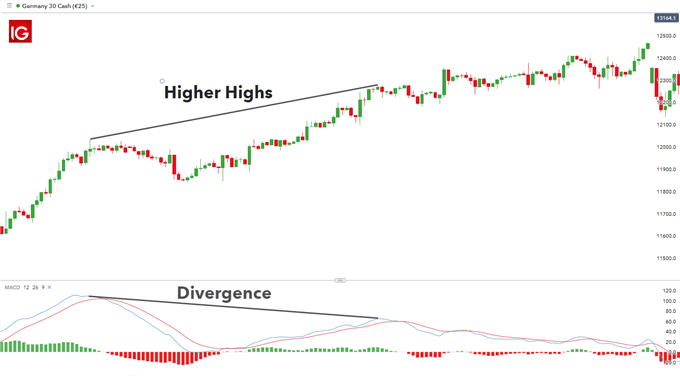

در نمودار زیر میتوانیم شاخص Germany 30 را ببینیم که در حال تشکیل سقفهای بالاتر میباشد، در صورتی که اندیکاتور MACD، سقفی پایینتر از سقف قبلی تشکیل داده است؛ این واگرایی اولین نشانه ما برای تشخیص کاهش قدرت روند فعلی است. در این مرحله، بهتر است به دنبال بستن قسمتی از معامله خود و یا کل آن باشیم.

اندیکاتور MACD

حال پس از تشخیص واگرایی به عنوان اولین نشانه از تغییر جهت روند، میتوانیم با استفاده از یک تقاطع کلاسیک MACD که قبلا به آن اشاره کردیم، از معامله خود خارج شویم. در این مثال، زمانی که خط آبی MACD خط سیگنال قرمز رنگ را رو به پایین قطع کند، با خروج از معامله خرید میتوانیم از ضرر احتمالی ناشی از یک تغییر جهت احتمالی در روند پیشگیری کنیم.

در مثال بالا دیدیم که اگرچه استراتژی معاملاتی MACD، اغلب برای شناسایی نقاط ورود استفاده میشود، اما با کمک واگراییهای رخ داده در آن، میتوان برای تعیین نقاط خروج نیز مورد استفاده قرار بگیرد. نباید فراموش کنیم که مدیریت ریسک در معاملات به اندازه زمان ورود مناسب، اهمیت دارد.

استفاده از تقاطع خطوط برای فیلتر کردن سیگنالها

اگر شما هم به این جمله اعتقاد دارید که “روند دوست شماست”، تقاطع خطوط MACD، میتواند برایتان ابزار مناسبی جهت فیلتر کردن سیگنالهای ورود به معامله در جهت روند باشد.

برای این منظور در یک روند صعودی، که نمودار قیمت در حال تشکیل کف و سقفهای بالاتر میباشد، میتوان از تقاطع خطوط MACD، همانطور که قبلا اشاره شد، جهت تایید ورود به معامله استفاده کرد. روش دیگر، این است که در یک روند صعودی به موقعیت خط MACD (خط آبی) نسبت به خط صفر نگاه کنیم. هنگامی که خط MACD بالاتر از خط صفر باشد، این بدان معنی است که روند صعودی است. در این حالت اگر علاقهمند به پیروی از روند باشیم، فقط به دنبال معامله خرید خواهیم بود. همچنین از عکس معیارهای فوق میتوانیم جهت شناسایی فرصتهای فروش استفاده کنیم.

MACD به عنوان یک اندیکاتور پسرو

اندیکاتور MACD، از میانگینهای متحرک نمایی (EMA) برای ارزیابی قدرت روند و از تقاطع آنها جهت تعیین نقاط ورود، استفاده میکند.

معاملهگرانی که MACD را بکار میگیرند، اغلب از این موضوع انتقاد میکنند که سیگنالهای MACD پس از شروع حرکت بازار صادر میشود و در نتیجه باعث از دست دادن بخشی از حرکت میشود. همچنین، بسیاری از معاملهگرانی که تمایل دارند سریعتر وارد معامله شوند، به دلیل تاخیر از MACD استفاده نمیکنند.

یک اندیکاتور پسرو، یعنی اندیکاتوری که برای محاسباتش از دادههای گذشته استفاده میکند. در واقع، تا حدودی میتوان گفت تمام اندیکاتورها تاخیر دارند و بر مبنای دادههای گذشته محاسبه و با آنچه که در زمان فعلی درحال رخ دادن است، ترکیب میشوند.

در مورد MACD، سیگنال ورود زمانی مشخص میشود که خط MACD، از خط سیگنال در جهت روند عبور کند. از آنجاییکه این دو خط، میانگین متحرک هستند، با توجه به ماهیتشان، عبورشان از یکدیگر تا زمانی که اول حرکت اصلی در بازار شکل نگیرد، اتفاق نمیافتد و باعث از دست رفتن بخش زیادی از حرکت بازار میشود. برخی از معاملهگران ترجیح میدهند بجای اینکه از این روش برای ورود به معامله استفاده کنند، آن را تنها به عنوان تاییدی برای ادامه حرکت بازار در جهت روند فعلی در نظر بگیرند. در این میان اما، هیستوگرام MACD میتواند سیگنالهای سریعتری نسبت به خطوط میانگین ارائه کند.

هیستوگرام MACD چیست؟

هیستوگرام یا “نمودار میلهای” موجود در پس زمینه MACD (به تصویر زیر نگاه کنید)، تفاوت بین خطوط MACD (آبی) و سیگنال (قرمز) را نشان میدهد. هنگامی که خط MACD بالاتر از خط سیگنال باشد، هیستوگرام مثبت است، و هنگامی که خط MACD زیر خط سیگنال باشد، هیستوگرام منفی است. همچنین اندازه میلهها، تفاوت بین مقادیر خطوط MACD و سیگنال را نمایش میدهد.

هیستوگرام مکدی

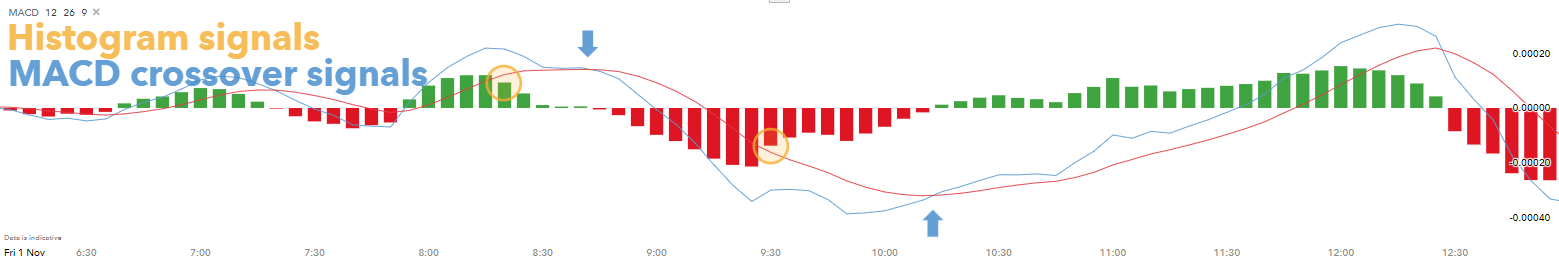

برای معاملهگران تهاجمی که به تایید اضافی علاقهای ندارند و تنها به دنبال یک سیگنال ورود سریع هستند، سیگنال گرفتن بر اساس میلههای هیستوگرام MACD میتواند روش مناسبی باشد. سرعت این روش، به این دلیل است که میلههای هیستوگرام دارای دوره زمانی کوتاهتر (۹)، نسبت به خطوط MACD یا سیگنال هستند.

سیگنال تقاطع خطوط و هیستوگرام مکدی

استفاده از هیستوگرام MACD جهت تشخیص سوگیری صعودی/نزولی

اولین مرحله برای این کار، این است که میلههای هیستوگرام MACD را تا زمانی که به فاصله گرفتن از خط صفر ادامه میدهند و اندازه آنها در حال افزایش است، دنبال کنید. زمانی که اندازه میلهها دیگر افزایش پیدا نکند و یک میله کوچکتر ایجاد شود، سیگنال ما صادر میشود. در واقع، هنگامیکه هیستوگرام یک میله کوچکتر تولید کند، میتوانید به دنبال ورود به معامله در همان جهت کاهش اندازه میله باشید.

در شکل زیر اولین سیگنال خرید در سمت چپ (آبی)، زمانی صادر شد که پس از پنج میله قرمز در حال افزایش در یک ردیف، یک میله کوچکتر تولید شد. اگر قرار بر استفاده از سیگنال سنتی MACD بود، خط MACD دو میله بعد از صادر شدن سیگنال توسط هیستوگرام از خط سیگنال عبور کرد و میتوانست باعث از دست رفتن بخش زیادی از حرکت شود.

سیگنال فروش صادر شده در سمت راست (زرد) نیز، مشابه همین است. پس از چهارده میله متوالی در حال رشد، میله پانزدهم کوچکتر از میله قبلی چاپ شد.

سیگنال خرید و فروش مکدی

در ادامه، به بررسی چگونگی استفاده از دو اندیکاتور MACD و STOCHASTIC برای شناسایی نقاط ورود و خروج از معاملات و همچنین نحوه ترکیب آنها با یکدیگر، میپردازیم.

MACD در مقابل STOCHASTIC، کدام یک بهتر است؟

در نمودار EURUSD که در زیر آمده، یک روند صعودی قوی قابل مشاهده است. هنگام استفاده از MACD، زمانیکه خط MACD (خط آبی) خط سیگنال (خط قرمز) را رو به بالا قطع کرده، اولین تقاطع بوجود آمده و یک سیگنال صعودی صادر شده است. این حالت، یک روند صعودی و قدرت رو به افزایش آن را نشان میدهد.

در تقاطع دوم، خط MACD از خط سیگنال رو به پایین عبور کرده و یک سیگنال نزولی صادر شده است. از آنجایی که این تقاطع بالای خط صفر رخ داده، نشاندهنده کاهش قدرت روند صعودی است، اما روند اصلی همچنان به نفع خریدارهاست.

در هر دو حالت بالا، میبینیم که تقاطعهای MACD با آنچه در نمودار قیمت در یک بازه مشخص رخ داده است، مطابقت دارد. اما اندیکاتور استوکاستیک، در همان بازه مشخص، سیگنالهای نادرستی را ارائه داده است.

اندیکاتور MACD

در مثال بالا، بازار در یک روند قوی قرار داشت، اما در یک بازار خنثی و نوسانی شرایط چگونه است؟

در مثالی دیگر، به نمودار GBPNZD که در یک محدوده خنثی قرار دارد، میپردازیم. در این حالت سیگنالهای صادر شده توسط استوکاستیک، بسیار قابل اعتمادتر از سیگنالهای صادر شده توسط MACD هستند.

در استوکاستیک، هنگامی که خط %K (خط سیاه) خط %D (خط نقطه چین قرمز) را رو به بالا قطع کند، یک سیگنال صعودی صادر میشود. و به همین ترتیب، سیگنال نزولی زمانی صادر میشود که خط %K (خط سیاه) خط %D (خط نقطه چین قرمز) را رو به پایین قطع کند. قویترین سیگنالها مربوط به زمانی هستند که یک تقاطع صعودی با حرکت به بالای عدد ۲۰ و یک سیگنال نزولی با حرکت به زیر عدد ۸۰ همراه باشد.

همانطور که در تصویر زیر نشان داده شده است، اولین تقاطع استوکاستیک زیر عدد ۲۰ رخ داده و معیارهای یک سیگنال صعودی را برآورده کرده است. این حالت، نشان میدهد که GBPNZD در حالت اشباع فروش قرار دارد و قیمت آن احتمالا افزایش مییابد. به طور مشابه، تقاطعهای دوم و سوم بالای عدد ۸۰ رخ داده است، جایی که خط %K خط %D را رو به پایین قطع کرده است و نشان میدهد که بازار اکنون در حالت اشباع خرید قرار دارد و ممکن است قیمتها کاهش یابد.

در این مثال، سیگنالهای MACD لزوماً نادرست نیستند، اما سیگنالهای استوکاستیک واضحتر بودهاند.

اندیکاتور MACD

همانطور که در بالا دیدیم، استفاده از MACD در بازارهای رونددار و استفاده از استوکاستیک در بازارهای خنثی موثرتر است.

حال به این موضوع پرداخته میشود که چگونه میتوان از ترکیب MACD و استوکاستیک برای دریافت سیگنالهای بهینهتر استفاده کرد.

استراتژی تقاطع دوگانه STOCHASTIC و MACD

برای استفاده از این استراتژی، در نظر گرفتن معیارهای هر دو اندیکاتور برای تشخیص سیگنالهای احتمالی اهمیت دارد.

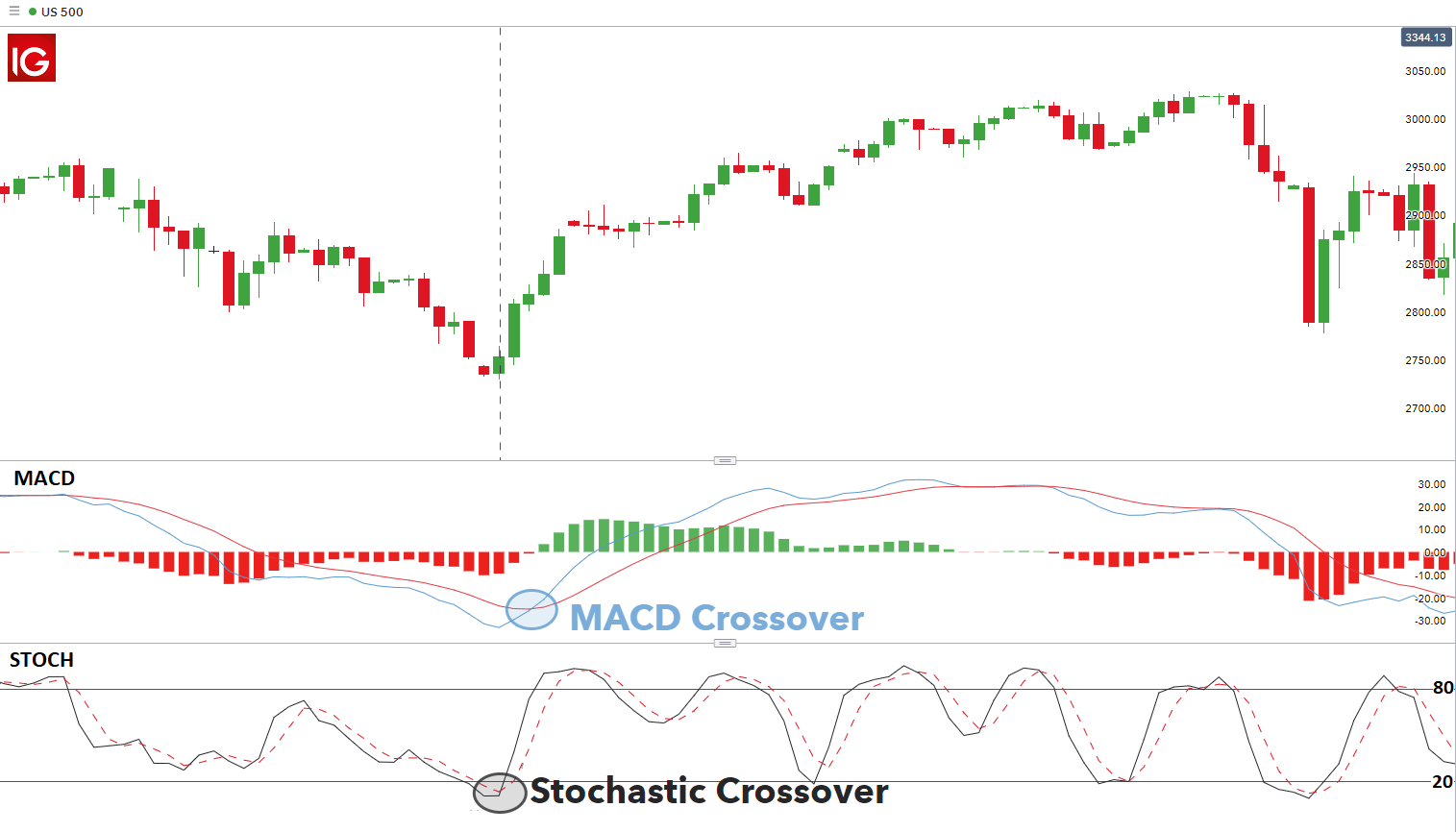

در نمودار US 500 که در زیر آمده است، تقاطع استوکاستیک زمانی اتفاق افتاده که در محدوده زیر عدد ۲۰، خط %K خط %D را رو به بالا قطع کرده است. کمی بعد، خط MACD (خط آبی) در محدوده زیر خط صفر، خط سیگنال (خط قرمز) را رو به بالا قطع کرده و تقاطع MACD را تشکیل داده است. دریافت این سیگنال صعودی از هر دو اندیکاتور تأیید میکند که یک روند صعودی در حال شکلگیری است.

برای استفاده بهینه از این استراتژی، باید توجه شود که تقاطع استوکاستیک اندکی قبل از تقاطع MACD رخ دهد. در غیر این صورت، ممکن است سیگنال صادر شده نادرست باشد.

اندیکاتور MACD

با در نظر گرفتن تمام موارد گفته شده، در نهایت این معاملهگر است که تعیین میکند از هر دو اندیکاتور یا یکی از آنها استفاده کند. این تصمیمگیری میتواند بر اساس مدت استفاده، میزان راحتی معاملهگر و یا تجربه موفقیتهای قبلی (شاید قویترین دلیل) باشد.

تنظیمات MACD جهت بازدهی هرچه بیشتر

معاملهگران اغلب از MACD با تنظیمات پیشفرض خود برای تعیین نقاط ورود به معامله استفاده میکنند. با این حال، برای تعیین نقاط خروج از معاملات نیز میتوان تنظیمات این اندیکاتور همهکاره را تغییر داد. در اینجا به تنظیمات کلی اندیکاتور MACD نگاه مختصری خواهیم داشت و سپس نحوه تغییر تنظیمات جهت تعیین نقطه خروج از معاملات را بررسی میکنیم.

تنظیمات معمول MACD:

برای MACD تنظیمات پیشفرض معمول (۱۲، ۲۶، ۹) میباشد که هر کدام به شرح زیر است:

(۱۲): میانگین متحرک نمایی (EMA) 12 دورهای، یا “خط سریع”

(۲۶): میانگین متحرک نمایی (EMA) 26 دورهای، یا “خط آهسته”

(۹): میانگین متحرک نمایی (EMA) 9 دورهای خط MACD، یا “خط سیگنال”

MACD = اختلاف خط سریع و خط آهسته

خط سیگنال = میانگین متحرک نمایی (EMA) 9 دورهای خط MACD

اندیکاتور MACD

در واقع خطوط میانگین سریع و آهسته، خط MACD را تشکیل میدهند و خط سیگنال، میانگین متحرک نمایی (EMA) 9 دورهای خط MACD است.

میلههای هیستوگرام نیز یک نمایش بصری هستند؛ از زمانیکه خط MACD در بالای (سبز) خط سیگنال یا زیر (قرمز) آن قرار دارد.

این موارد تنظیمات پیشفرضی است که توسط معاملهگران برای ورود به معامله استفاده میشود، اما در زمان خروج از بازار از چه تنظیماتی باید استفاده کرد؟

استفاده از دو اندیکاتور MACD با تنظیمات مختلف برای تعیین نقاط خروج بهتر

بسیاری از معاملهگران زمان و تلاش بسیار زیادی را برای تعیین نقطه ورود به معامله صرف میکنند، در حالیکه از زمان خروج مناسب غافل میمانند. در هر صورت هنگام معامله، این نقطه خروج است که تعیین میکند در نهایت چقدر سود یا ضرر داشتهاید.

استفاده از سیگنالهای سنتی MACD برای خروج از معامله

معاملهگران میتوانند بجای استفاده از سیگنالهای سنتی MACD برای ورود به معاملات، از آنها برای خروج از معاملات استفاده کنند. به عنوان مثال، استراتژیهای “عبور از خط صفر” یا “تقاطع خطوط MACD و سیگنال”، میتوانند برای خروج از معاملات مورد استفاده قرار بگیرند.

البته اشکال این روش زمانی است که چندین تلاقی از MACD و خط سیگنال داشته باشیم و در نتیجه معاملهگران مجبور به باز و بسته کردن معاملات خود، به دفعات زیاد میشوند.

سختترین بخش یک معامله خوب، اغلب خروج به موقع از آن است. برای این منظور، اضافه کردن MACD دوم میتواند بسیار سودمند باشد.

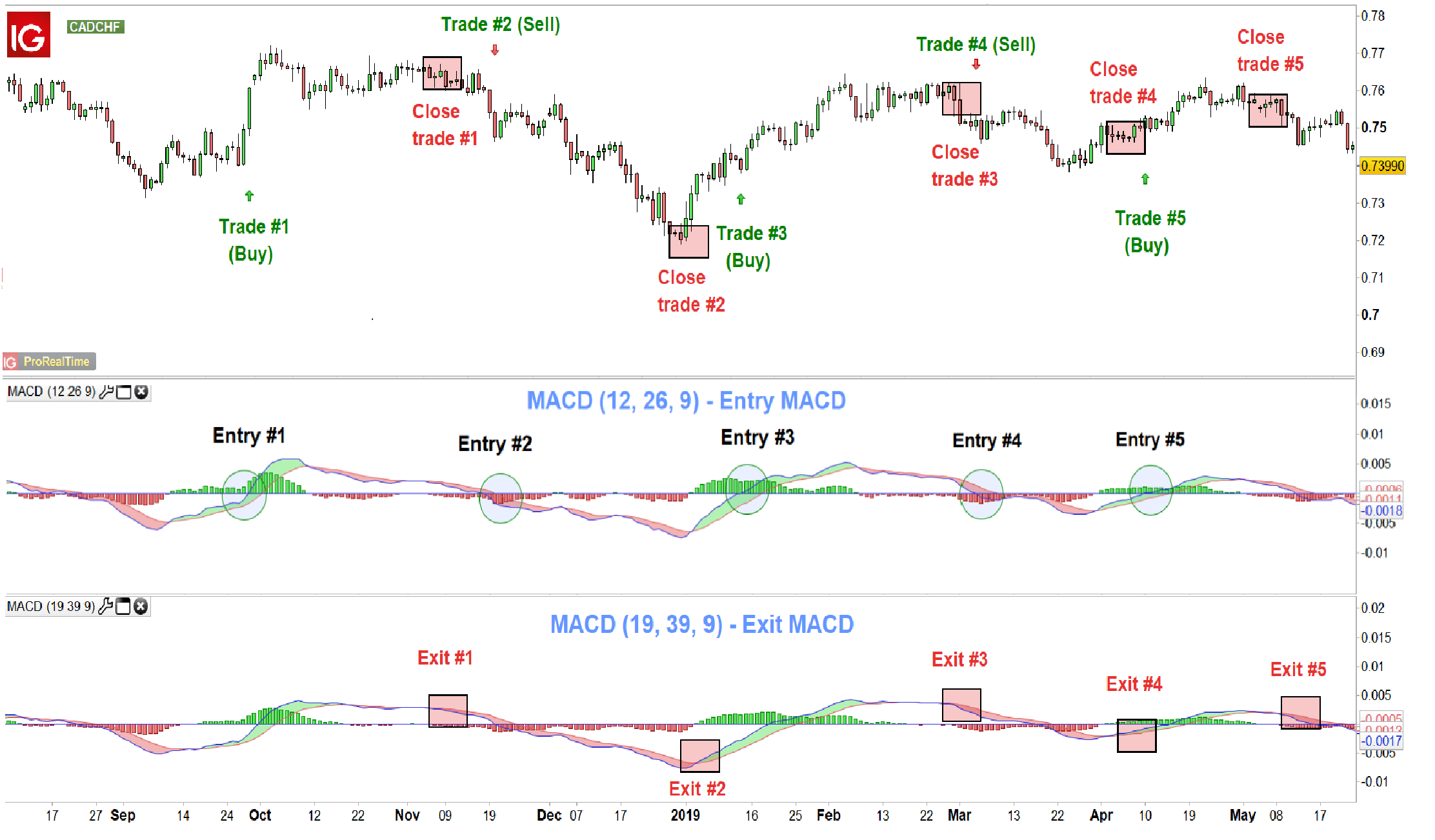

اضافه کردن یک MACD کندتر برای تشخیص نقطه خروج:

در این حالت، MACD سریعتر سیگنال ورود به شما میدهد و MACD آهستهتر نقطه خروج را به خوبی مشخص میکند. همانطور که قبلاً ذکر شد، خروج به موقع از یک معامله خوب اغلب سختترین بخش آن است که MACD دوم میتواند به آن کمک کند.

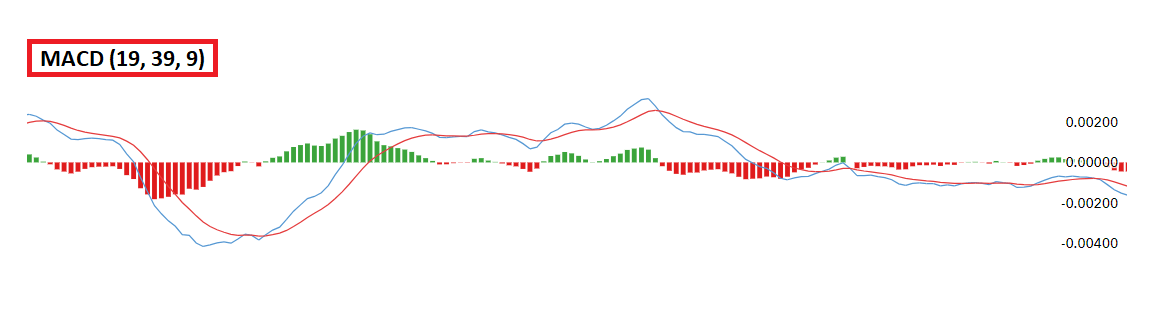

تنظیمات MACD دوم: ۱۹،۳۹،۹

اندیکاتور MACD

هدف از وجود هر یک از MACD ها مشخص است. MACD سریع با استفاده از دورههای ۹ ،۲۶ ،۱۲ فقط برای ورود به معامله در زمان تقاطع خط صفر استفاده میشود، و MACD کندتر با استفاده از دورههای ۹ ،۳۹ ،۱۹ تنها برای خروج از معاملات در زمان تقاطع خطوط MACD و سیگنال استفاده میشود.

جدول زیر گفتههای فوق را به طور خلاصه نشان میدهد:

| تنظیمات MACD | سیگنال | |

| معیار ورود | MACD سریع (۹ ،۲۶ ،۱۲) | تقاطع خط صفر |

| معیار خروج | MACD آهسته (۹ ،۳۹ ،۱۹) | تقاطع خطوط MACD و سیگنال |

در نمودار CADCHF به وضوح میبینیم که چگونه از ترکیب دو MACD، برای ورود به معاملات و خروج از آنها استفاده میشود.

اندیکاتور MACD

قوانین ورود و خروج متفاوت به شما کمک میکند تا قبل از بستن معامله، مدت زمان طولانیتری در روند بمانید.

در پایان باید به این نکته اشاره شود که اندیکاتور MACD را میتوان در هر تایمفریمی بکار برد، با این حال، تایمفریم مورد استفاده به اینکه شما چه نوع معاملهگری هستید، بستگی دارد. اغلب پیشنهاد میشود که برای بدست آوردن یک دید جامع و کلی از بازار، از تایمفریمهای چندگانه استفاده کنید. میتوانید از تایمفریم بلندمدت برای ارزیابی روند کلی، و از تایمفریم کوتاهمدت برای افزایش تعداد سیگنالها، استفاده کنید.