حجم معاملات، به تعداد معاملات از یک دارایی مالی در یک بازه مشخص گفته میشود. برای سهام، حجم عبارت است از تعداد سهامی که معامله میشود و برای معاملات آتی و آپشنها، بر اساس قراردادهایی که دست به دست میشوند محاسبه میشود. اعداد و اندیکاتورهای دیگری که بر اساس حجم محاسبه میشوند، اغلب در نمودارهای آنلاین قابل مشاهده است.

با نگاه به الگوهای حجم در طول زمان میتوان درکی از قدرت یا قطعیت حرکت نزولی یا صعودی سهامی خاص بدست آورد. این مورد برای معاملهگران آپشن نیز صادق است، چرا که حجم معاملات شاخص خوبی برای سنجش میزان علاقه به یک آپشن است. در واقع، حجم، نقش مهمی در تحلیل تکنیکال ایفا میکند و یکی از اندیکاتورهای کلیدی تحلیل تکنیکال است.

دستورالعملهای اساسی برای استفاده از حجم

هنگام تحلیل حجم، معمولا دستورالعملهایی برای تعیین قدرت یا ضعف یک حرکت استفاده میشوند. یک معاملهگر معمولا تمایل بیشتری به حرکتهای قوی دارد و حرکات قیمتی که از خود ضعف نشان میدهند چندان مورد تمایل معاملهگران نیست. دستورالعملهایی که در اینجا عنوان میشوند، در تمام شرایط صدق نمیکنند اما میتوانند راهنماییهای کلی برای معاملهگران ارائه دهند.

۱- تایید روند

1000 دلار بونوس قابل ضرر دریافت کنید

بونوس 70 درصد قابل ضرر و دراودان

این بونوس ویژه مخاطبین یوتوفارکس است و همچنین قابل ضرر و از دست دادن است. برای دریافت بونوس از طریق لینک زیر ثبت نام کنید. برای جزئیات بیشتر صفحه بونوس را مشاهده کنید.

یک بازار صعودی باید شاهد افزایش حجم باشد. خریداران برای اینکه فشار رو به بالا را حفظ کنند نیاز به افزایش حجم و اشتیاق دارند. افزایش قیمت در کنار کاهش حجم ممکن است نشاندهنده عدم علاقه خریداران باشد و این به طور بالقوه هشداری برای تغییر جهت حرکت قیمت است. ممکن است پیچیده به نظر برسد اما به طور ساده میتوان اینطور گفت که کاهش (یا افزایش) قیمت در کنار حجم کم، سیگنال قدرتمندی نیست و کاهش (یا افزایش) قیمت با حجم زیاد، سیگنالی قدرتمند برای تغییرات اساسی در روند قیمت سهام است.

۲- خستگی حرکت و حجم

در یک بازار صعودی یا نزولی، میتوان خستگی حرکت را مشاهده کرد. به طور کلی هنگامی که حرکات شدید قیمت با افزایش شدید حجم همراه میشود، سیگنالی برای پایان احتمالی روند است. این خریداران، افرادی هستند که میترسند افزایش بیشتر بازار را از دست بدهند.

در یک بازار نزولی، پایین آمدن قیمتها تعداد زیادی از معاملهگران را مجبور به خروج میکند در نتیجه شاهد افزایش حجم هستیم. هنگامی که این شرایط به اوج میرسد، ما شاهد یک کاهش در حجم خواهیم بود. اما اینکه چگونه حجم در روزها، هفتهها و ماههای آینده حرکت میکند را میتوان با سایر دستورالملهای حجم مشخص کرد.

۳- نشانههای صعود

حجم میتواند در شناسایی نشانههای صعود مفید باشد. به عنوان مثال تصور کنید که حجم با کاهش قیمت در حال افزایش است، سپس قیمت بالاتر میرود و سپس حرکت به سمت پایین را داریم. اگر در این زمان، قیمت پایینتر از کف قبلی نرود و حجم کمتر از کف قبلی باشد، معمولا میتوان از این شرایط نشانهای از صعود را برداشت کرد.

۴-بازگشت حجم و قیمت

پس از یک حرکت طولانی به سمت بالا یا پایین، اگر قیمت با تغییر قیمت کمی و با حجم بالا شروع به نوسان کند، این میتواند نشانهای برای بازگشت قیمت باشد.

۵-حجم و بریکاوت در مقابل بریکاوت کاذب

هنگامی که قیمت، یک الگو را میشکند، افزایش حجم نشان دهنده قدرت حرکت است. تغییر کم در حجم و یا کاهش حجم هنگام بریکاوت، نشاندهنده عدم علاقه و احتمال وجود یک بریک اوت کاذب است.

۶-تاریخچه حجم

حجم را باید نسبت به تاریخ اخیر آن بررسی کرد. مقایسه امروز با حجم ۵۰ سال پیش ممکن است دادههای بی ربطی تولید کند. هرچه دادهها جدیدتر باشند، احتمال ارتباط دادهها بیشتر خواهد بود.

سه اندیکاتور حجم

اندیکاتورهای حجم، فرمولهای ریاضی هستند که در سیستمهای نموداری رایج به صورت بصری نمایش داده میشوند. هر اندیکاتور از فرمول متفاوتی استفاده میکند و معاملهگران باید اندیکاتوری را پیدا کنند که برای رویکردهای خاص بازار مناسب باشد. استفاده از اندیکاتورها لازم نیست اما میتوانید از آنها در تصمیمگیری بهتر در روند معاملات استفاده کنید. اندیکاتورهای حجم بسیار زیادی وجود دارد که میتوانید از آنها استفاده کنید. در زیر سه اندیکاتور مهم و نحوه استفاده از آن را آوردهایم.

۱- حجم تعادلی OBV

On Balance Volume

اندیکاتور OBV یک اندیکاتور موثر اما بسیار ساده است. هنگامی که بازار بالاتر بسته میشود، عدد حجم (به عددی که پیشتر به دلخواه انتخاب کرده بودیم) اضافه میشود و هنگامی که بازار پایینتر بسته شود، کم میشود. این محاسبات باعث میشود که بفهمیم جهت تجمع بازار به کدام سمت است. همچنین میتواند واگرایی را نشان دهد، مانند زمانی که قیمت افزایش مییابد اما حجم با سرعت کمتری افزایش (و یا حتی کاهش) مییابد.

۲-جریان پول چایکین

Chaikin Money Flow

افزایش قیمت باید با افزایش حجم همراه باشد، بنابراین جریان پول چایکین بر روی افزایش حجم، زمانی که قیمتها در بالا یا پایین دامنه نوسان روزانه خود بسته میشوند، تمرکز دارد و سپس مقدار عددی برای نشان دادن قدرت مربوطه ارائه میکند. هنگامی که قیمت در بالای دامنه روزانه بسته شوند و حجم درحال افزایش باشد، مقدار آن بالا خواهد رفت. وقتی قیمتهای بسته شده در زیر دامنه نوسان باشد، مقادیر آن منفی خواهد بود. میتوان از جریان پول چایکین به عنوان یک اندیکاتور کوتاه مدت استفاده کرد اما بیشتر برای دیدن واگراییها استفاده میشود.

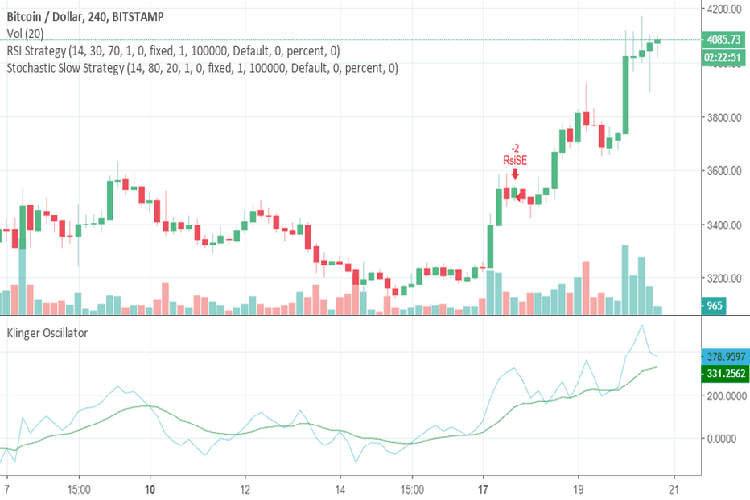

۳- اوسیلاتور کلینگر

Klinger Oscillator

نوسان در بالا و پایین خط صفر نیز میتواند به عنوان یک سیگنال معاملهگری دیگر استفاده شود. اوسیلاتور کلینگر مجموع حجم خرید و فروش را برای یک دوره زمانی خاص ارائه میکند.

جمعبندی

حجم ابزار مفیدی برای مطالعه روندها است و همانطور که مشاهده کردید، روشهای زیادی برای استفاده از آن وجود دارد. از دستورالعملهای پایهای میتوان برای ارزیابی قدرت یا ضعف بازار و همچنین بررسی اینکه آیا حجم، حرکت قیمت را تایید میکند یا خیر استفاده کنید. همچنین در فرایند تصمیمگیری میتوانید از اندیکاتورهایی که بر پایه حجم ایجاد شدهاند، استفاده کنید. به طور خلاصه، اگرچه حجم ابزار دقیقی نیست، اما میتوان سیگنالهای ورود و خروج را با نگاهی به حرکات قیمت، میزان حجم و یک اندیکاتور مناسب حجم، شناسایی کرد.

ممنونم از توضیحات و سایت و کانال بسیار خوبتون

در رابطه با معاملات فارکس چطور؟ اندیکاتور حجم میتونه کارایی داشته باشه؟ یا بهتره از تاریخ انقضای قراردادهای آپشن صرفا برای اندازه گیری اهمیت سطوحی که مشخص میکنه استفاده کنیم و به حجمشون دقت کنیم؟

از حجم در معاملات روزانه فارکس استفاده نمیشه. از حجم معاملات باز روی ابزارهای معاملاتی مختلف که در گزارش COT میاد شاید بتونید استفاده کنید.